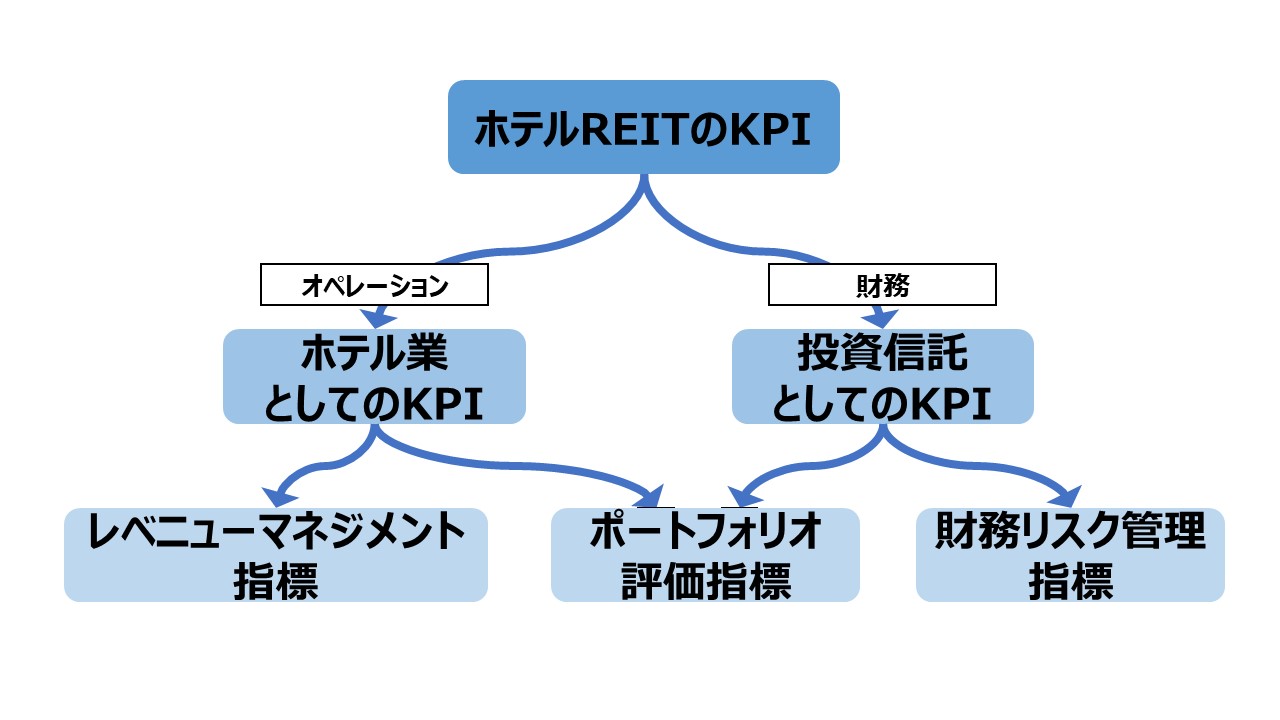

レベニュードライバー

オペレーション

- 客室稼働率(OCC: Occupancy rate)

\( \displaystyle \bf OCC=\frac{宿泊利用された客室数}{販売可能な客室数}\times 100\%\)

- 平均客室販売単価(ADR: Average Daily Rate)

\( \displaystyle \bf ADR=\frac{宿泊売上高}{販売客室数(稼働した延べ客室数)}\times 100\%\)

宿泊売上高:賃借人等が各物件において旅行宿泊施設運営事業及びその付帯事業により得た収入

- 1日当たり販売可能客室数当たり宿泊売上高合計(RevPAR: Revenue Per Available Room)

\( \displaystyle \bf RevPAR=\frac{宿泊売上高}{販売可能な客室数}\times 100\%\)

\( \displaystyle \bf RevPAR=\frac{宿泊売上高}{宿泊利用された客室数} \times \frac{宿泊利用された客室数}{販売可能な客室数} \times 100\%\)

\( \displaystyle \bf RevPAR=ADR \times OCC \times 100\% \)

※ 日本語として、「宿泊利用された客室数」=「販売客室数(稼働した延べ客室数)」とする

物件収益

- 運営収益=固定賃料+変動賃料+その他賃料+その他収入

- 運営費用=保守費+公租公課+保険料+借地料+修繕費+その他費用

- 運営純収益(鑑定NOI):不動産鑑定評価書等に記載された運営収益から運営費用を控除した運営純収益(Net Operating Income)、減価償却費を控除する前の収益

- 純収益(NCF: Net Cash Flow):運営純収益から敷金等の運用益や資本的支出を控除したもの

- 鑑定NOI利回り

\( \displaystyle \bf 鑑定NOI利回り=\frac{鑑定NOI}{取得価格}\times 100\%\)

- 不動産賃貸事業損益=NOI – 減価償却費 – 固定資産除却損

- 償却後利回り

安全性・財務方針

- 資金調達手段

- 自己資本

- 出資

- 他人資本(負債)

- 短期借入金

- 長期借入金

- 投資法人債

- デリバティブ

- 自己資本

- レンダーフォーメーション

- メガバンクを中心とした場合は安定したレンダーフォーメーションと理解できる。

- 固定金利比率

- 平均金利

長期金利が低位安定的なケースでは、固定金利比率は高い方が望ましく、平均金利は低い方が望ましい。

- 期間管理

- 平均残存年数

- 平均調達年数

金利が長期間一定だと仮定した場合、平均残存年数 < 平均調達年数 となっていれば、再調達リスクを低減できているとみる。

- 信用格付

- 長期発行体格付

- グリーンファイナンス・フレームワーク

格付は高い方が安全性がある

- LTV(Lone to Value):総資産有利子負債比率

\( \displaystyle \bf LTV=\frac{有利子負債}{総資産(投資総額)}\times 100\%\)

ポートフォリオ分析・評価

投資面

- 物件数

- 資産規模

- 鑑定評価額

- 取得価額

- 平均鑑定ROI利回り

- 投資比率(鑑定評価額の構成比率)

- 平均築年数(各物件の総賃貸可能面積により加重平均)

- 自グループ運営物件比率

- LTV

- 取得余力(目標LTVと現在LTVの差額)

- NAV:Net Assets Value(純資産総額)

- 純資産に投資不動産物件の簿価と鑑定評価額の差額に当たる含み損益を考慮したものも存在する(→よって含み損益の有無は須らく確認する必要がある)

- 1口当たりNAV

\( \displaystyle \bf 1口当たりNAV=\frac{NAV}{発行済投資口総数}\)

- FFO(Funds From Operation)

- 賃料収入からどれだけのキャッシュを獲得しているかを表す指標

- FFO=当期純利益-不動産売却損益+減価償却費

- 1口当たりFFO

\( \displaystyle \bf 1口当たりFFO=\frac{FFO}{発行済投資口総数}\)

- FFO倍率

\( \displaystyle \bf FFO倍率=\frac{投資口価格(REIT価格)}{1口当たりFFO}\)

- 1口当たり分配金

- 1株当たり配当金に相当

事業面

- 賃借人構成

- 自グループ

- 外部

- オペレーター構成

- 自グループ運営(直営)

- 外部オペレーター運営

- ホテルマネジメント契約あり(賃借人が自グループ)

- ホテルマネジメント契約なし

- ブランド構成

- ホテルタイプ

- 米国(基本的には国ごとに異なる)

- ラグジュアリー

- フルサービス

- セレクトサービス

- リミテッドサービス

- 長期滞在(高価格)

- 長期滞在(低価格)

- 日本

- 観光ホテル・リゾートホテル

- シティホテル

- ビジネスホテル

- カプセルホテル

- ラブホテル

- デザイナーズホテル/ブティックホテル

- 米国(基本的には国ごとに異なる)

- ロケーション(地域・立地)

投資収益

収益還元法による鑑定評価額

❶ 直接還元法:評価額 = 純収益額 ÷ 還元利回り

❷ DCF法:

\( \displaystyle \bf 評価額=\sum\limits_{k=1}^N \frac{a_k}{(1+r)^k}+\frac{P_R}{(1+r)^n} \)

ak: 毎期の純収益額、r: 割引率、n: 保有期間、PR: 復帰価格(ターミナルバリュー)

\( \displaystyle \bf P_R=\frac{a_{n+1}}{R_n} \)

an+1: n+1期の純収益額、Pn: 保有期間満了時における還元利回り

- キャップレート=年間の純収益÷不動産価格(鑑定額)

コメント