計算式

一株当たり純資産(BPS)は、発行済みの普通株式1株当たりの株主資本の額を示す。

この指標の単位は「円/株」で、普通株式一株あたりどれくらいの株主資本の金額になっているか、資本の充実度を見るものである。

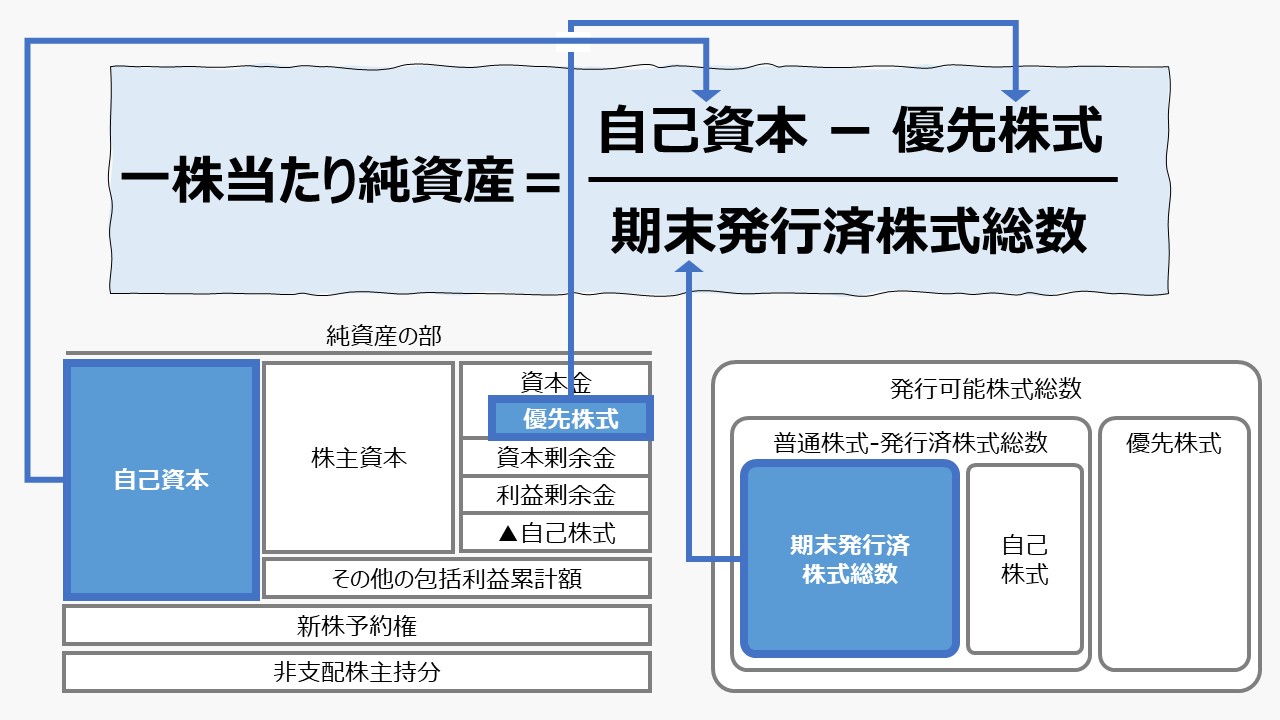

\( \displaystyle \bf 一株当たり純資産= \frac{期末純資産}{期末株式発行済数} \)

\( \displaystyle \bf 一株当たり純資産= \frac{(自己資本 – 優先株式持分)}{期末普通株式発行済数} \)

計算に当たって、P/L項目を使用しないため、純資産(株主資本、自己資本)の額は、期末のものを使い、平均残高(平残)は用いない。

優先株式は、債券に近い性質を持つため、会社の支配権に対する持分を意味する普通株式の所有者(株主)の出資一単位当たりの資本充実度を見る際の計算からは除外する。

ここで、日本の会計基準における貸借対照表(B/S)の表示に関して、用語・概念を整理する。

日本の会計基準では、以下のように純資産の部が表示される。

一株当たり純資産(BPS)は、普通株式の株主から見て、一株当たりの資本の充実度を見るための指標であるため、普通株式による出資以外を原資とする「非支配株主持分」「新株予約権」の2つは明らかに除外できる。

「その他の包括利益累計額」は、会計基準上、実現しておらず期間損益に含められないが、普通株主が出資する投資額に対するオポチュニティコスト(機会費用)算定に含められるべきであると考えられる。

ここでは、普通株主の出資に対する資本の充実度を見るために、B/S上の「株主資本」と「その他の包括利益累計額」の合計をもって、BPSを計るための金額指標とする。

そこで、この金額指標の呼称をどうするかという問題がある。なぜなら、この金額指標には日本の会計基準では名前が付けられていない。一般的に、日本ではこれを(JPXが用いているという意味で)「自己資本」と呼ぶ。

ここでは、一般的に使用されているB/S上の「株主資本」と「その他の包括利益累計額」の合計である「自己資本」から「優先株式」による出資分を控除したものをBPSを計るための「純資産」とおく。

- 株主資本:資本金+資本剰余金+利益剰余金 – 自己株式

- 自己資本:株主資本+その他の包括利益累計額

- 純資産(B/S上の定義):総資産 – 総負債。または、自己資本+新株予約権+非支配株主持分

- 純資産(BPS計算用の定義):株主資本+その他の包括利益累計額 – 優先株式による持分。または、自己資本 – 優先株式による持分

定義と意味

一株当たり純資産(BPS)は、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

普通株式を所有する株主にとって、一株当たりの簿価上の純資産(自己資本)の絶対額が分かる。

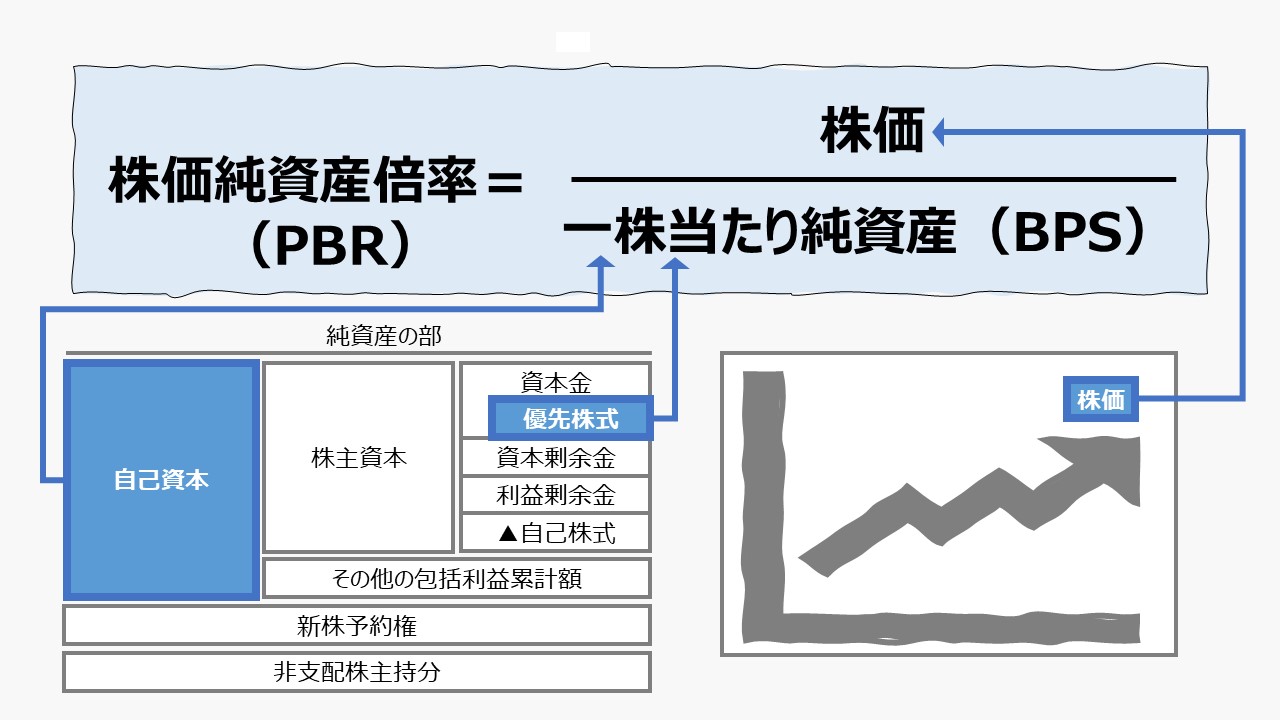

帳簿上の純資産のうち、自己が所有する株式に割り当てることのできる金額、すなわち会計上の評価額と、株式が上場されている場合は、その取引価格(時価)とを比べることで、現在の株価水準の割安・割高のひとつの目安に使うことができる。

一株当たり純資産(BPS)の数字自体が常に企業価値(公正価値)を表しているとは限らない。

BPSはあくまで簿価上の評価額であるため、会計基準に則って計算されるものである。

一般的には下記の4要素から構成される。

①会社が設立された時の出資額

②増資などの追加出資から自己株式取得にかかったコストを差し引いた額

③毎年詰みあがる内部留保(主に利益剰余金として)

④その他の包括利益累計額

これらの価値の総額を普通株式の発行済株式総数で割ったものになる。

解釈と使用法

往々にして、一株当たり純資産(BPS)は、その会社の解散価値と呼ばれることがある。この瞬間、会社を解散して、全ての資産負債を精算した後に残る財産を株主に返金すると仮定した場合の一株当たり返金額と理解されている。

しかし、このシンプルで分かりやすい解釈は残念ながら正しくはない。

その理由は大きく2つある。①企業価値の測定方法と、②簿価評価の限界である。

まず、企業価値というのものは、その企業がゴーイングコンサーン(継続企業)として、経営され続けたとしたら稼ぐことのできるキャッシュフローの現在価値と理解することができる。

企業を解散して、清算して換金できたものを皆で分けるとしたら、その分け前は、企業が通常運転で稼ぎ出すキャッシュフローの合計を大きく下回ることが予想される。なぜなら、お得意様との信頼関係や従業員が持つ暗黙知は、当然ながら簿価資産となっているからだ。大事な製品を作り出す製造装置も、いざ換金するとしたら、スクラップ価値にしかならないかもしれない。

財産(資産)としての会計基準が貸借対照表(B/S)に計上するには多くのルールに従う必要があり、その作法が必ずしも、いつでも換金可能な価値を帳簿価額にできるとは限らない。

- 多くの資産(土地、建物、機械設備など)は、時価ではなく、過去取引時点での取得原価で帳簿に乗る

- その後、多くの減価償却対象資産は、定額法や法定耐用年数など、仮定計算の上で帳簿価額が決定される

- 多くの無形資産(知財権やのれん、人的資本など)は、会計上の資産として帳簿に乗らない

- 資産も負債も含めて、簿外取引のものはそもそも最初から貸借対照表(B/S)に計上されない

しかしながら、M&Aのケースで、対象企業の買収(売却)価値を試算するための判断材料、上場企業の場合に、株価が適正か(割安かor割高か?)を判断する材料として頻繁に活用されている。

その場合は、類似企業との比較分析を行う、一連のデューデリジェンスを行うなどして、一株当たり純資産(BPS)が適正かどうかを判断することになる。

最終的には、分析者の判断によって企業価値が算定され、適正と思われる一株当たり純資産(BPS)= 一株当たり企業価値が改めて試算されることになる。

よって、ここでは、適正な企業価値評価がなされたと仮定して、この指標の良し悪しを判断するとしたら、

逆に、一株当たり純資産(BPS)が大きくなるということは、その資産を換金した際の価値または事業を継続した場合に稼ぐことのできる将来キャッシュフローの現在価値の総和が大きいということなので、

シミュレーション

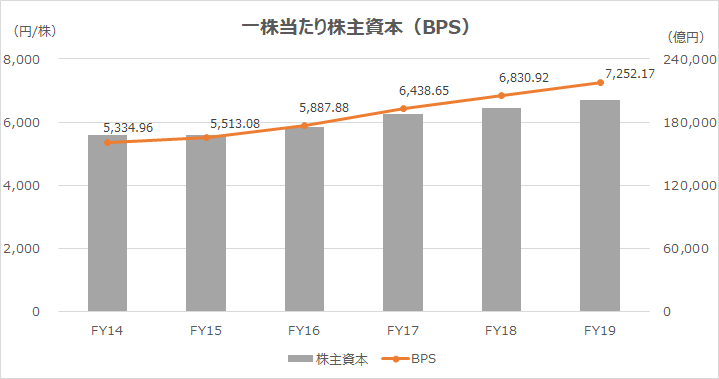

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「株主資本」「発行済株式総数」「自己株式総数」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、SEC基準(米国基準)で財務諸表を開示しているため、「株主資本」という項目でもってB/S上定義されている。これは、冒頭で説明した「自己資本」に相当するものである。

なお、この「株主資本」には、AA型種類株式」は含まれていない。

継続的な自己株取得により、一貫して発行済株式総数が減少しているのに対して、株主資本が増加しているので、一株当たり純資産(BPS)は右肩上がりになっている。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント