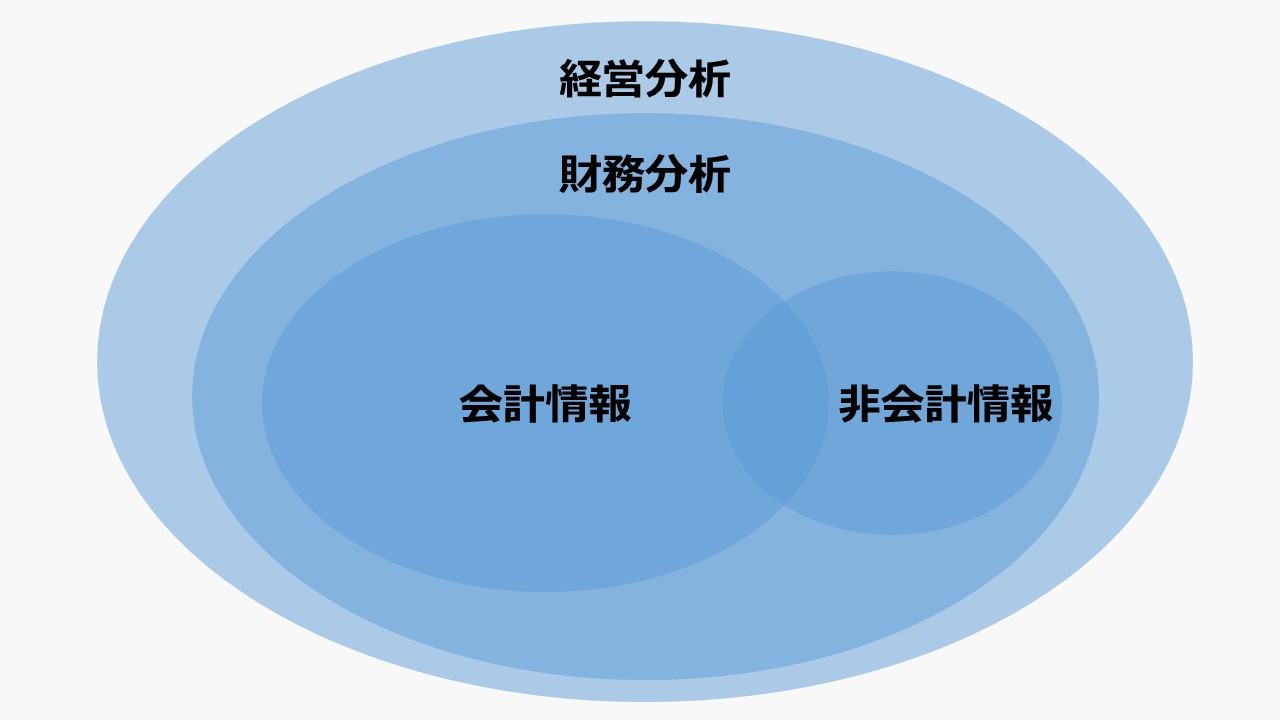

財務諸表分析の理論 Theory

- 経営分析の方法と目的 財務分析との関係

- 経営分析の視点による財務諸表分析の体系

- EVAツリーによる企業価値評価・株式指標分析・財務分析の体系化

- 投下資本

- 経営資本

- 留保利益

- エコノミックキャピタル

- レバードβ

- アンレバードβ

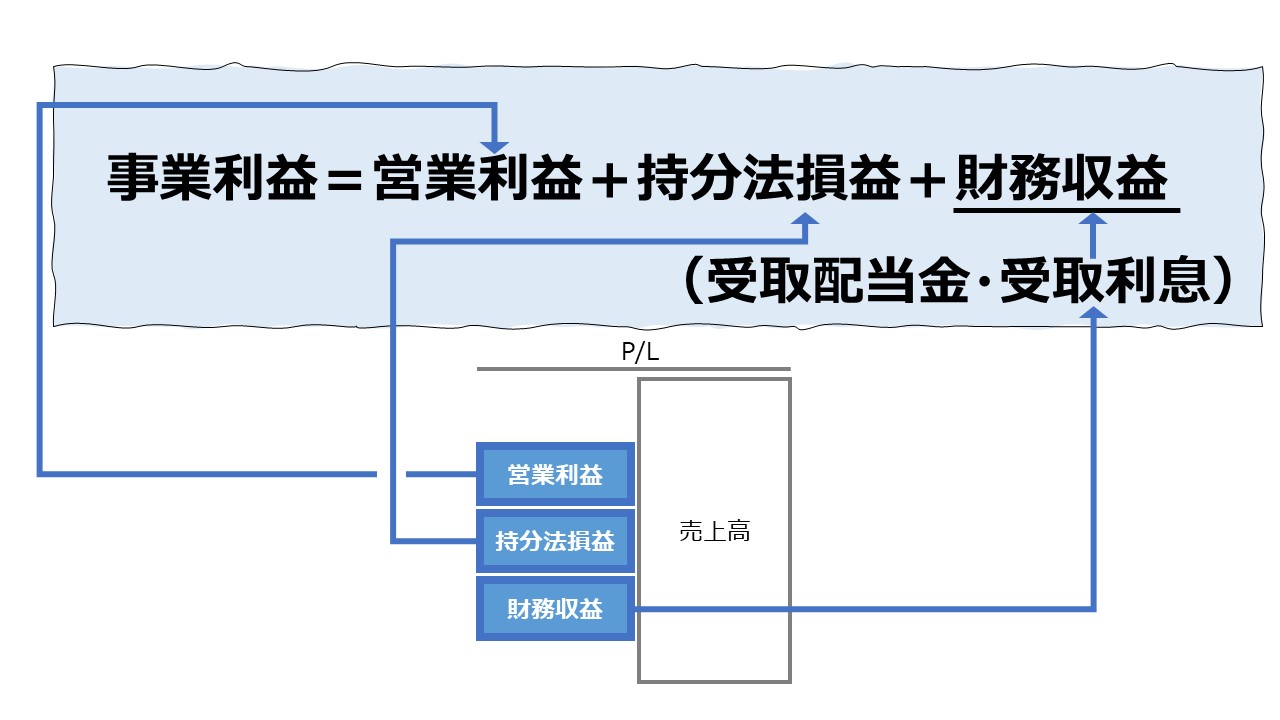

- 事業利益(Business Interests/Profit)

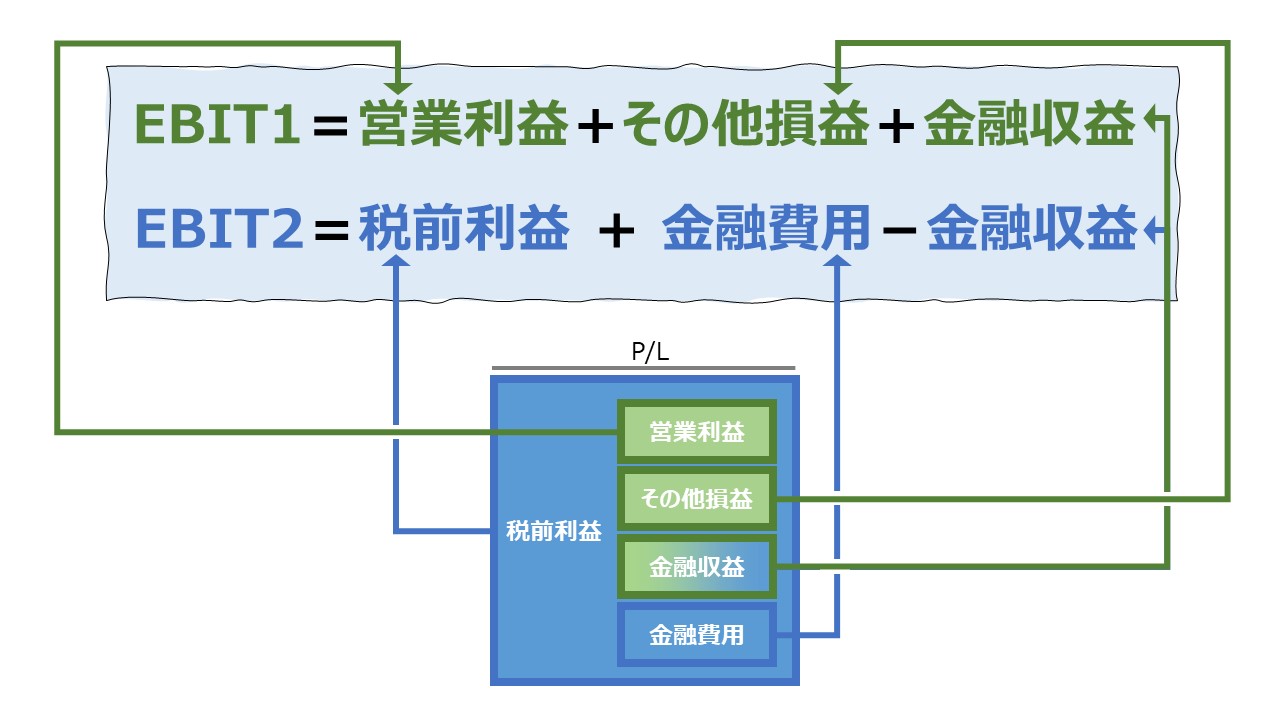

- EBIT(Earnings Before Interest and Taxes: 利払税引前利益)

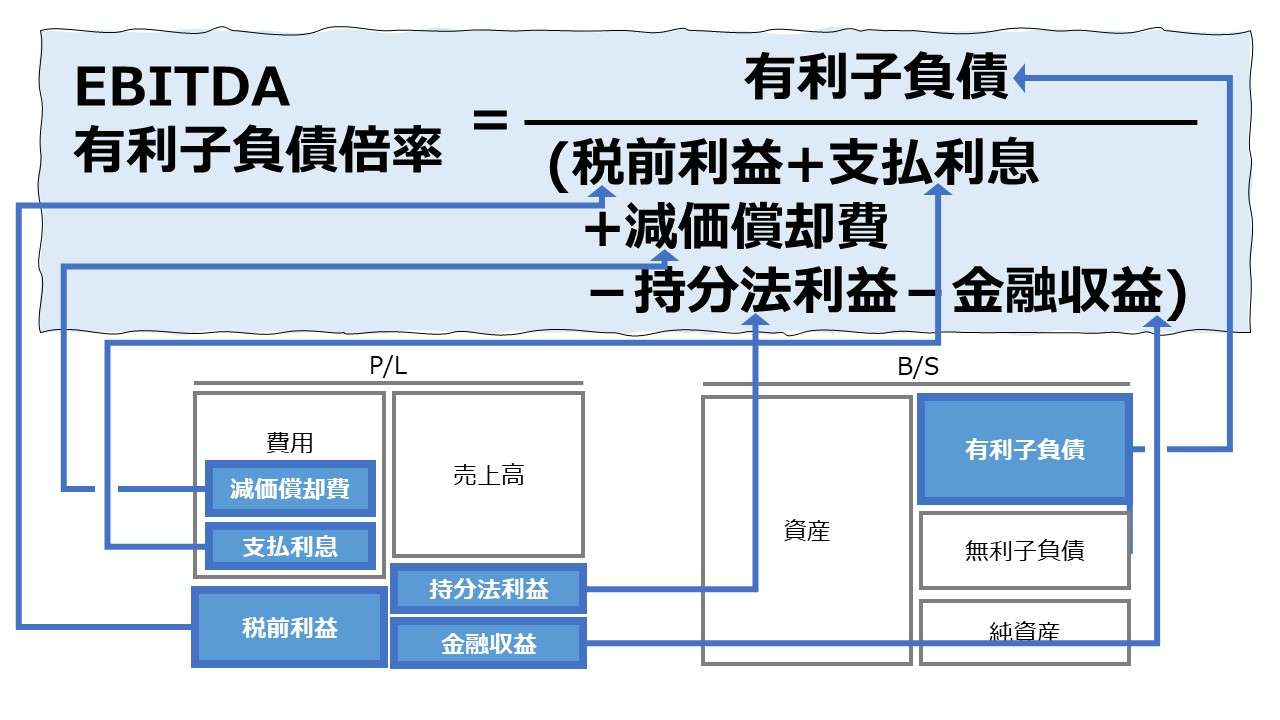

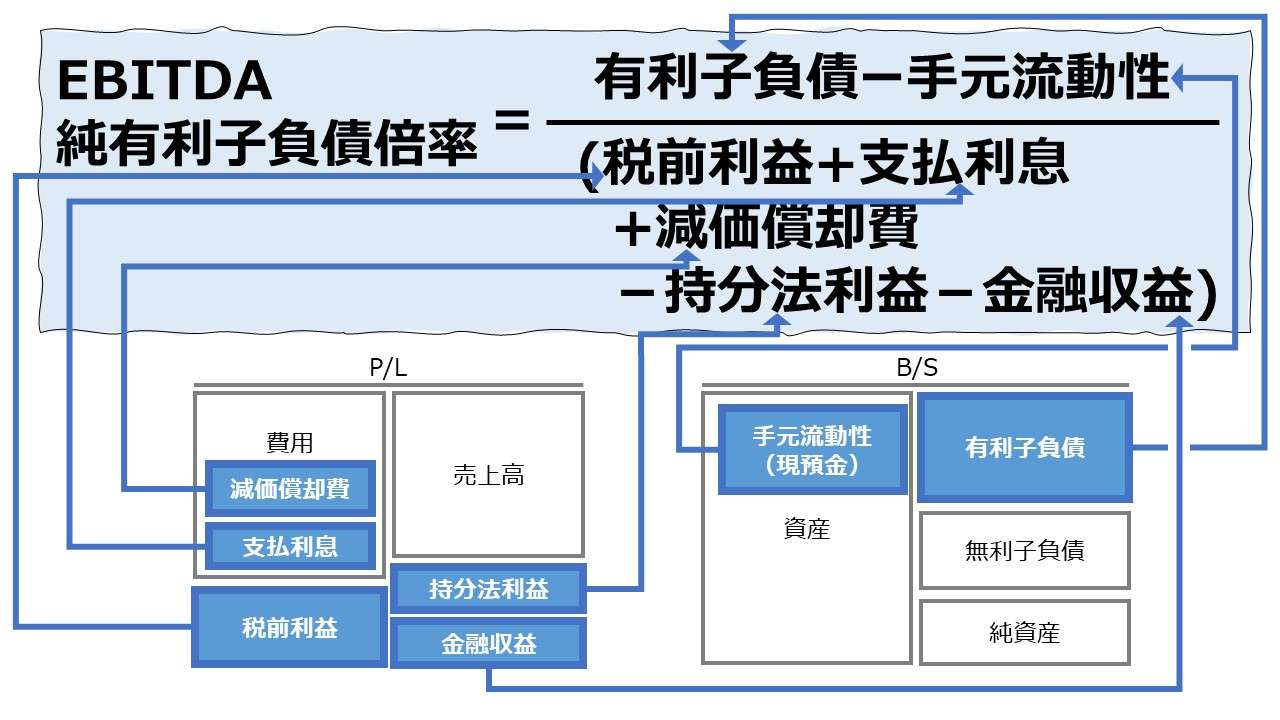

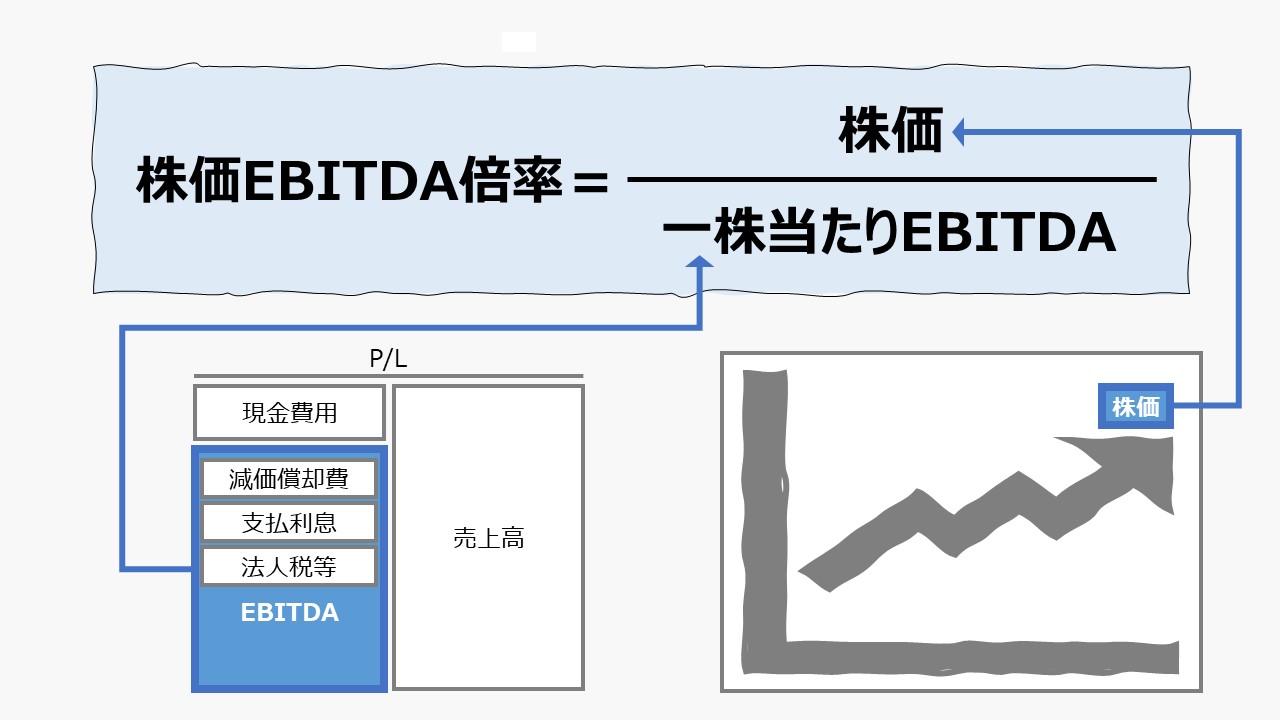

- EBITDA(利払前・税引前・減価償却前利益)

- 実効税率

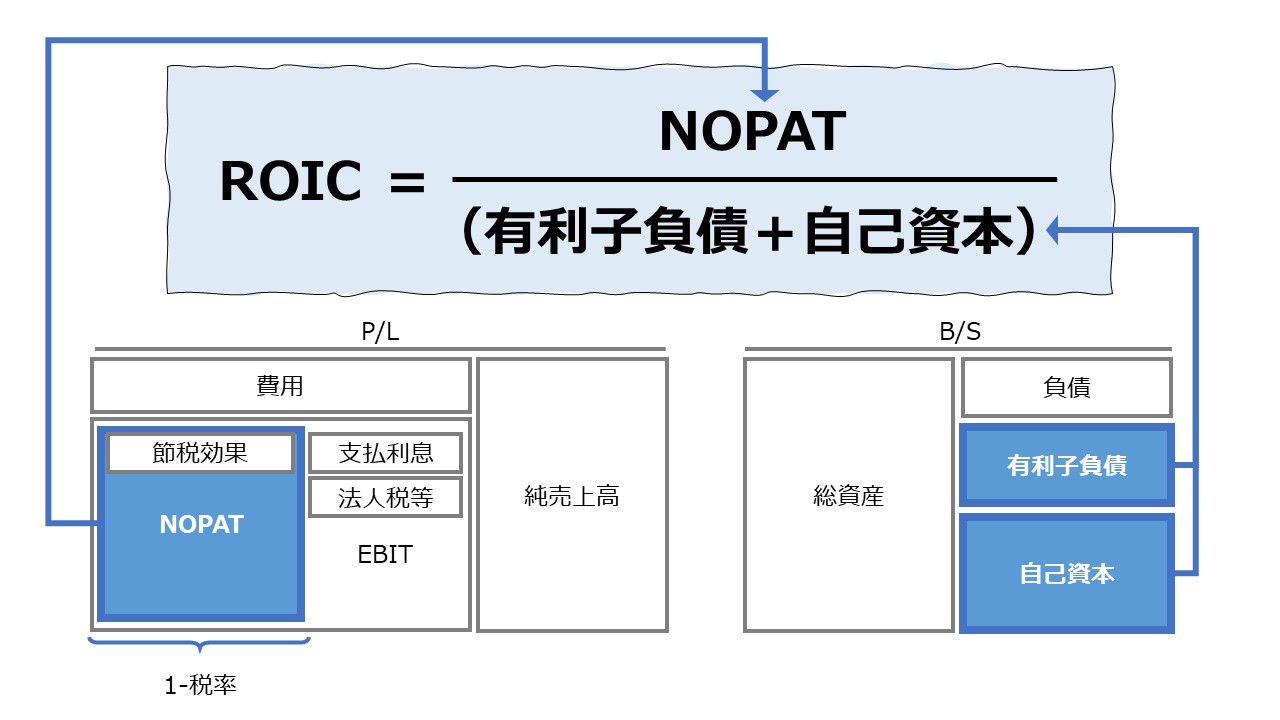

- NOPAT | 税引後営業利益

- NOPLAT | みなし税引後営業利益

- 基本から分かるROI・ROIC・EPの考え方

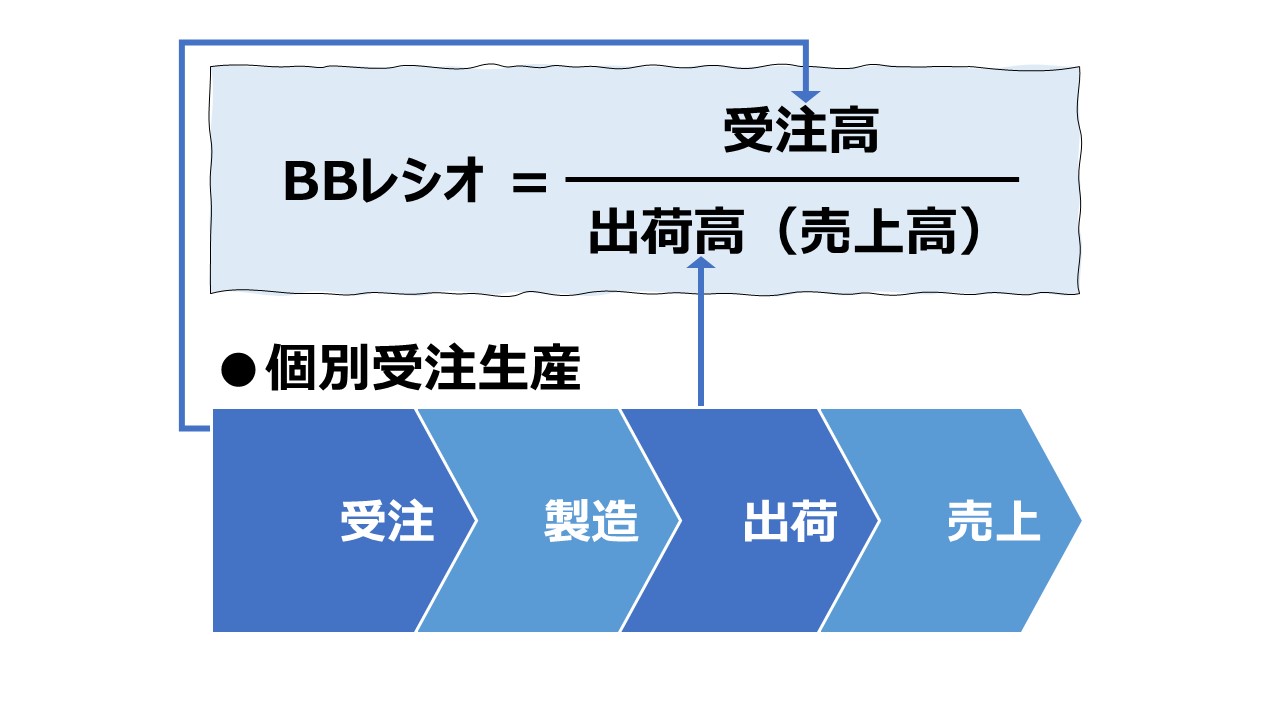

成長性分析 Growth

・事業規模の拡大の進捗度と達成水準をみる

・不均衡なバランスの成長はやがて企業収益性の悪化と財務健全性を失わせるのでスピードと均衡の両立が必要である

- 成長性のバランス分析

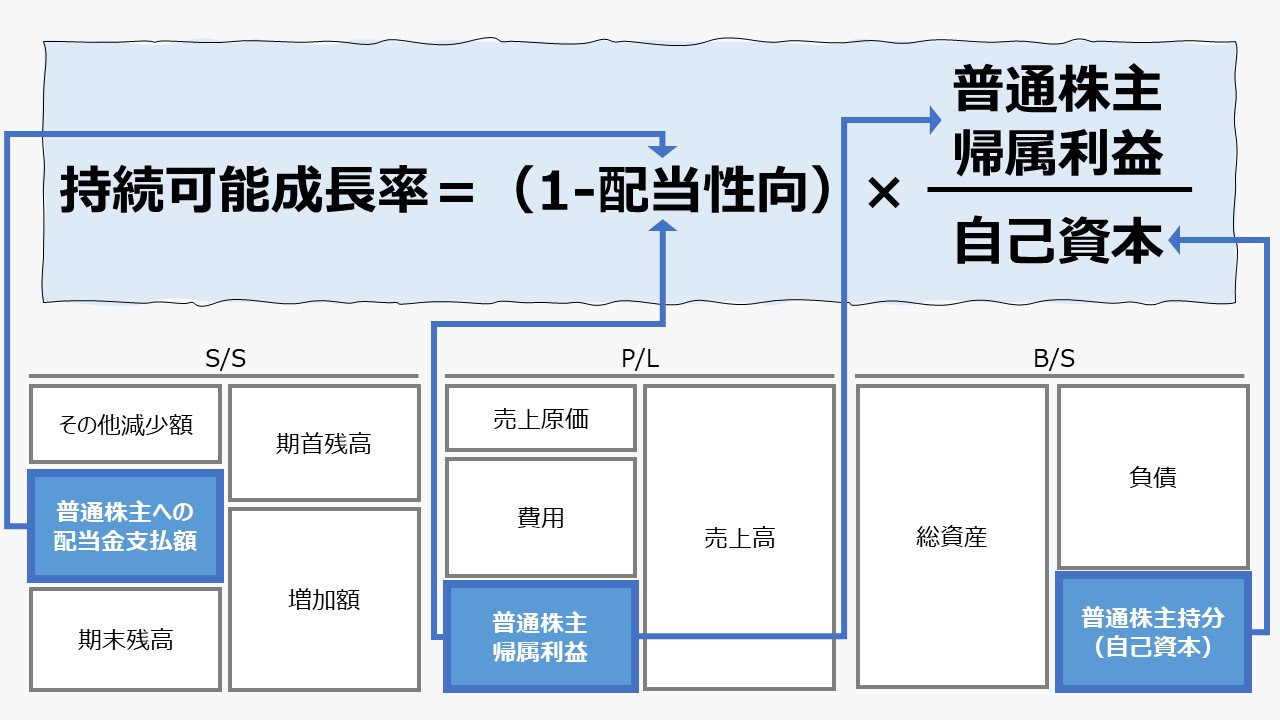

- 持続可能成長率(Sustainable Growth Rate)

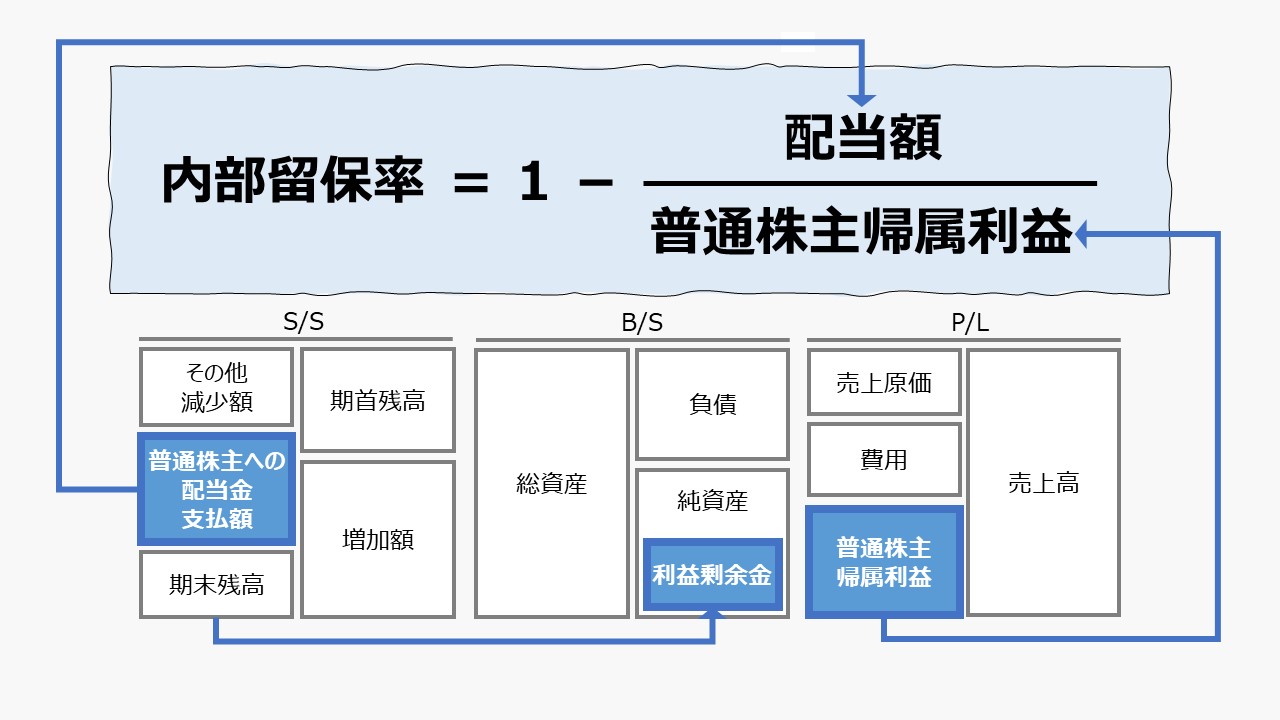

- 内部留保率(→市場指標へ)

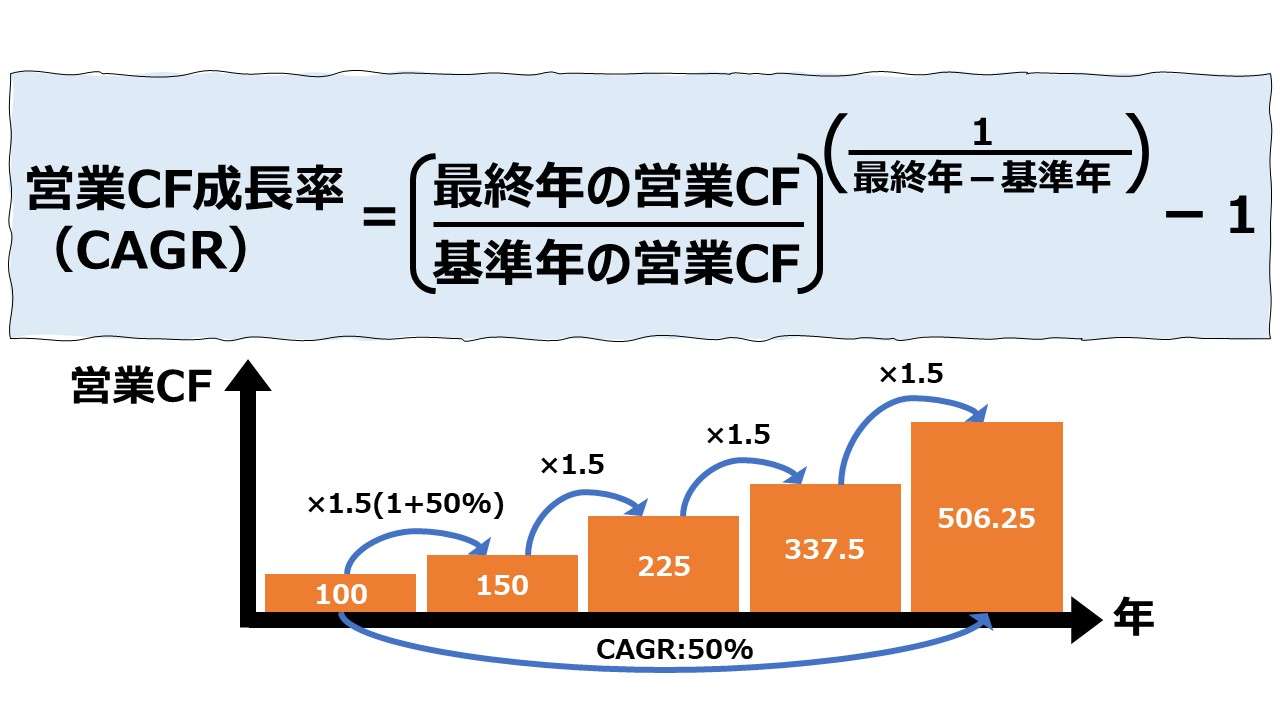

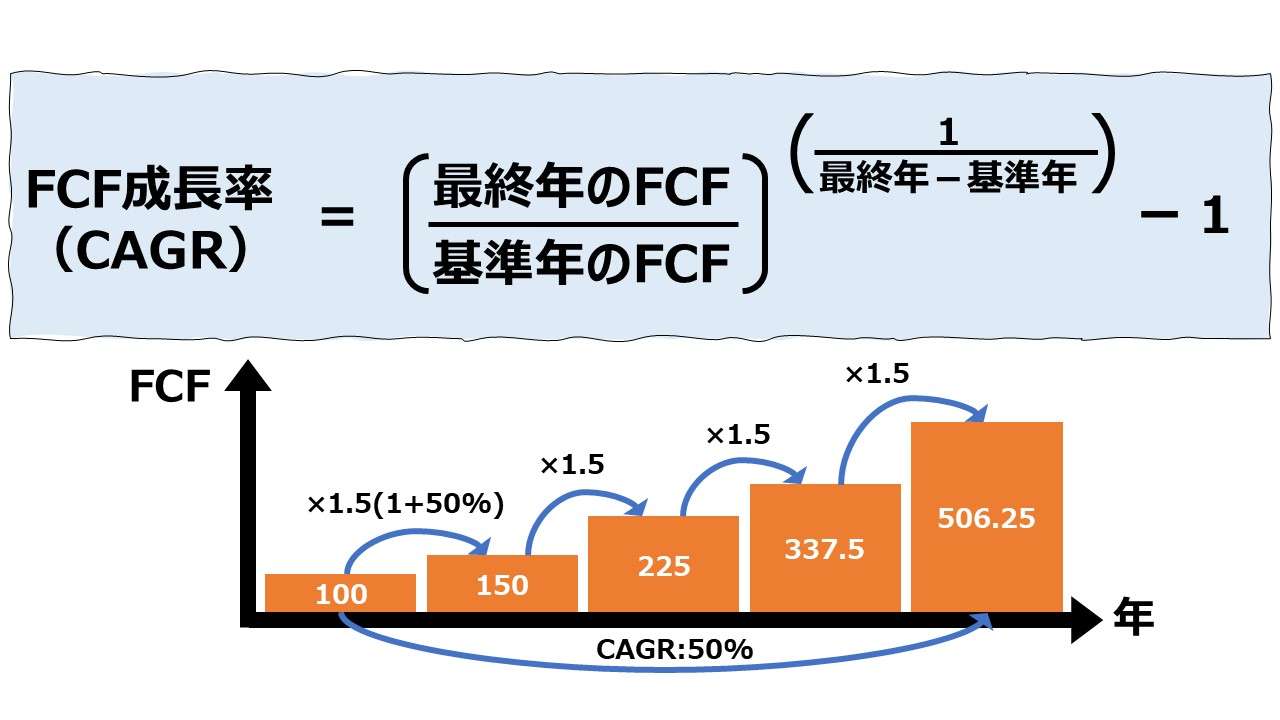

- 年平均成長率(CAGR: Compound Annual Growth Rate)

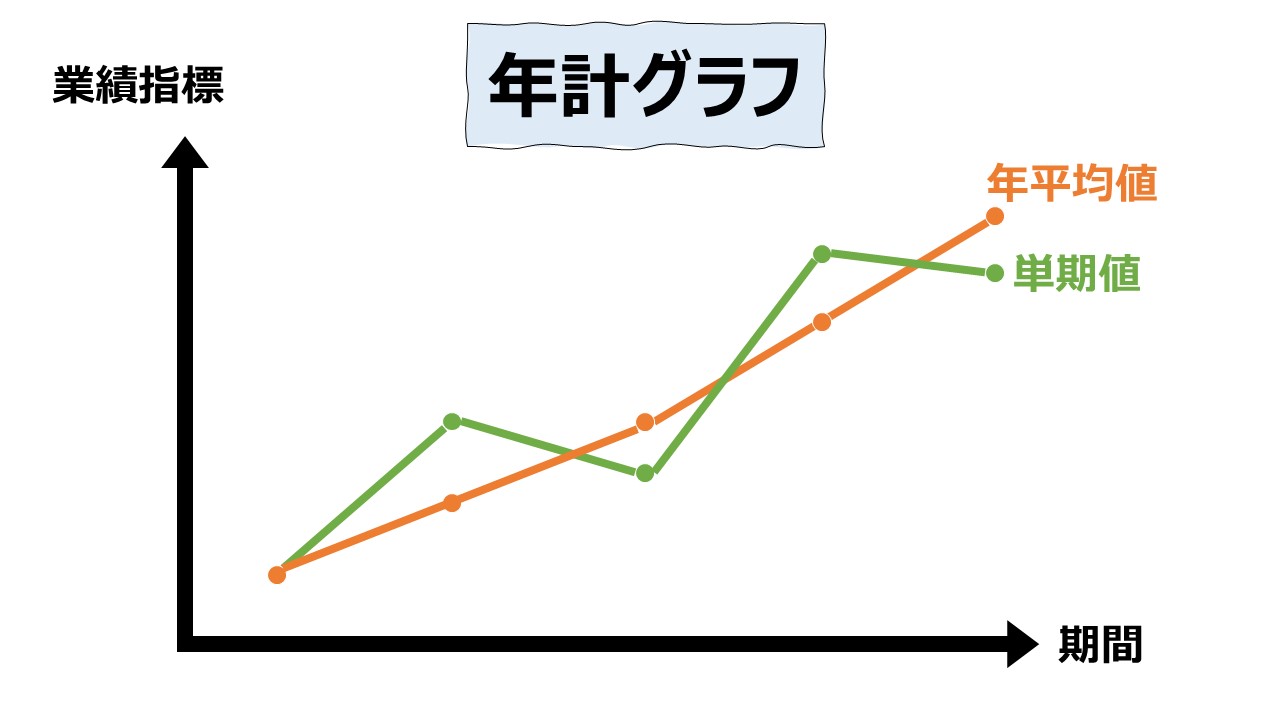

- トレンド分析

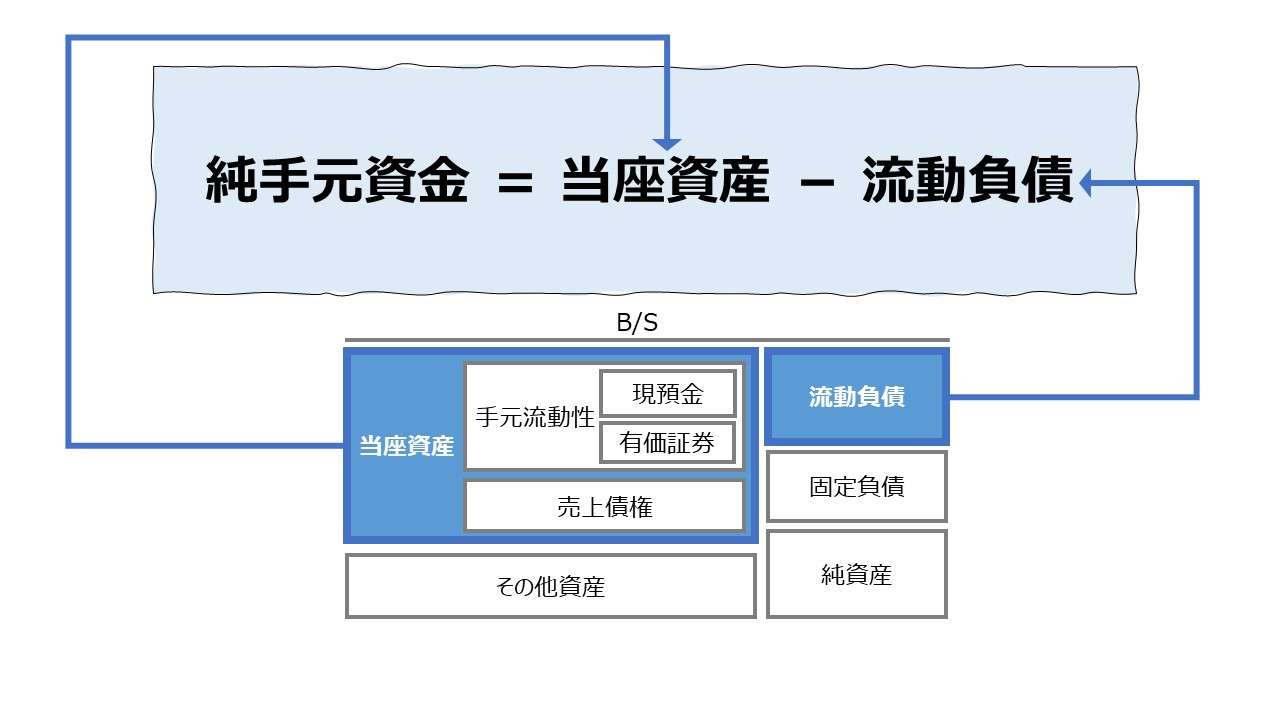

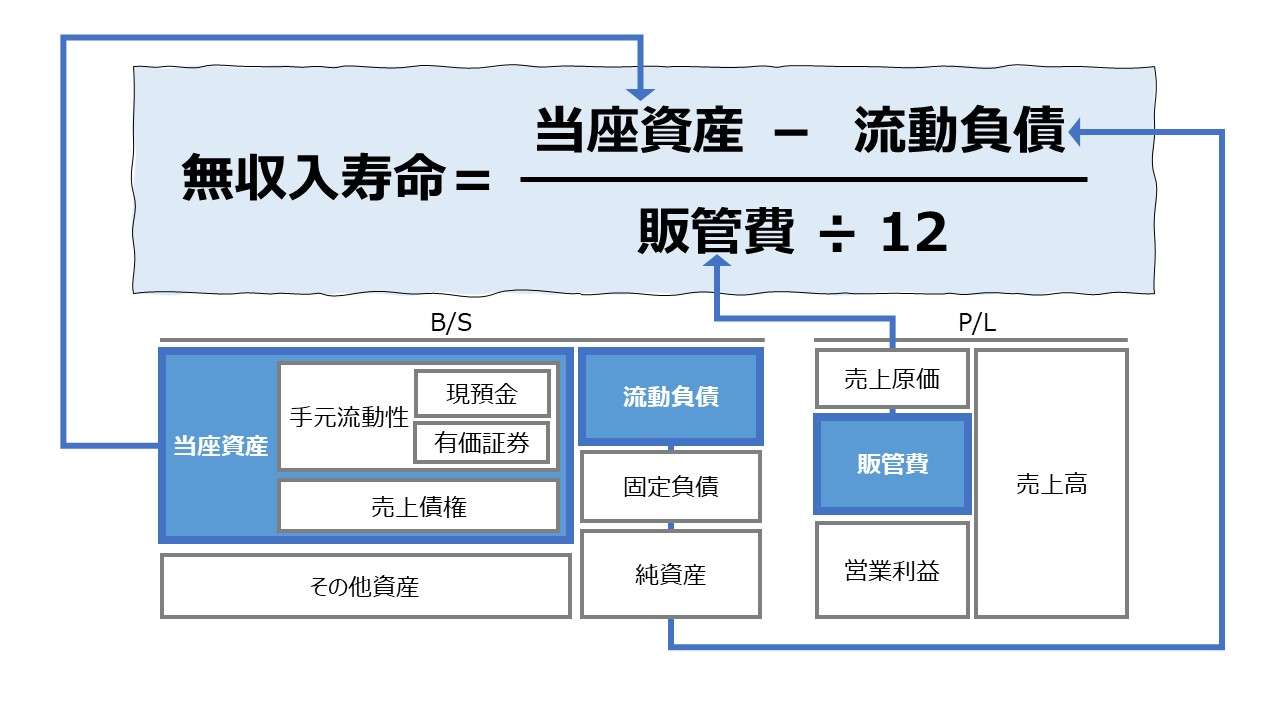

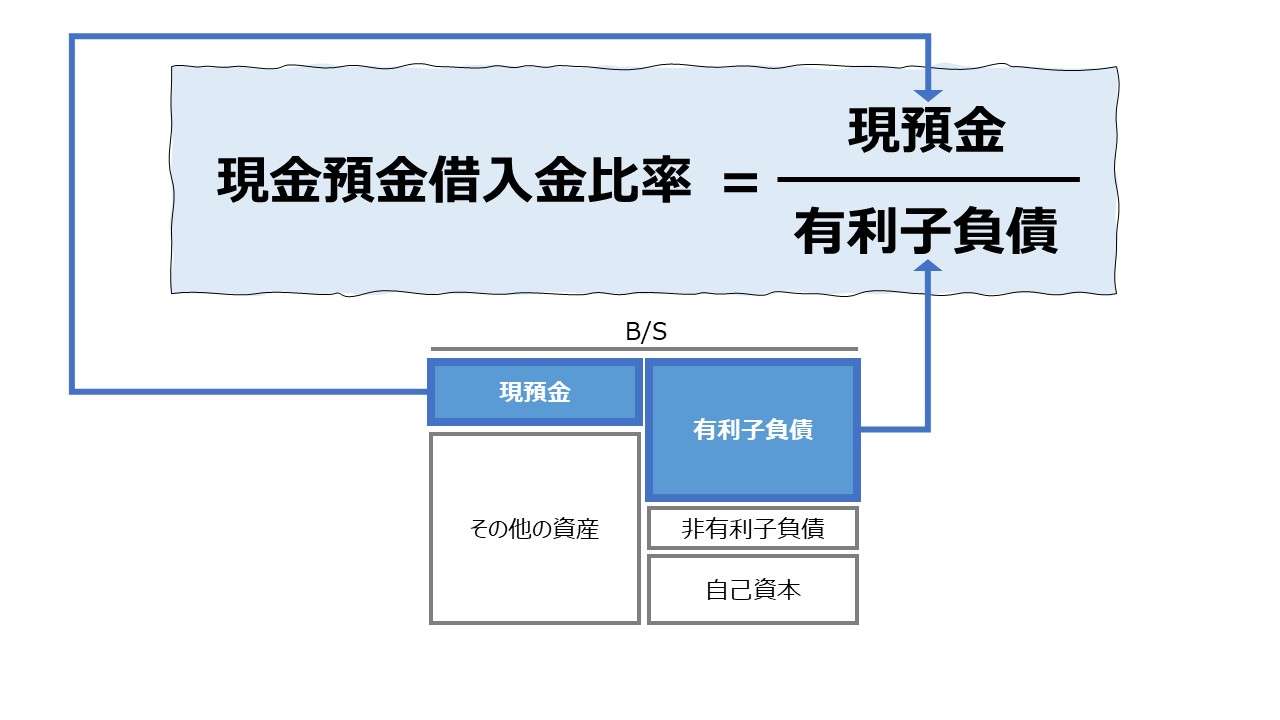

流動性分析 Liquidity

・広義の安全性分析のひとつ

・短期的な支払い能力(特に有利子負債に対して)を見る

→キャッシュフロー分析は資金管理へ

- B/S(資産構成から見た流動性評価)

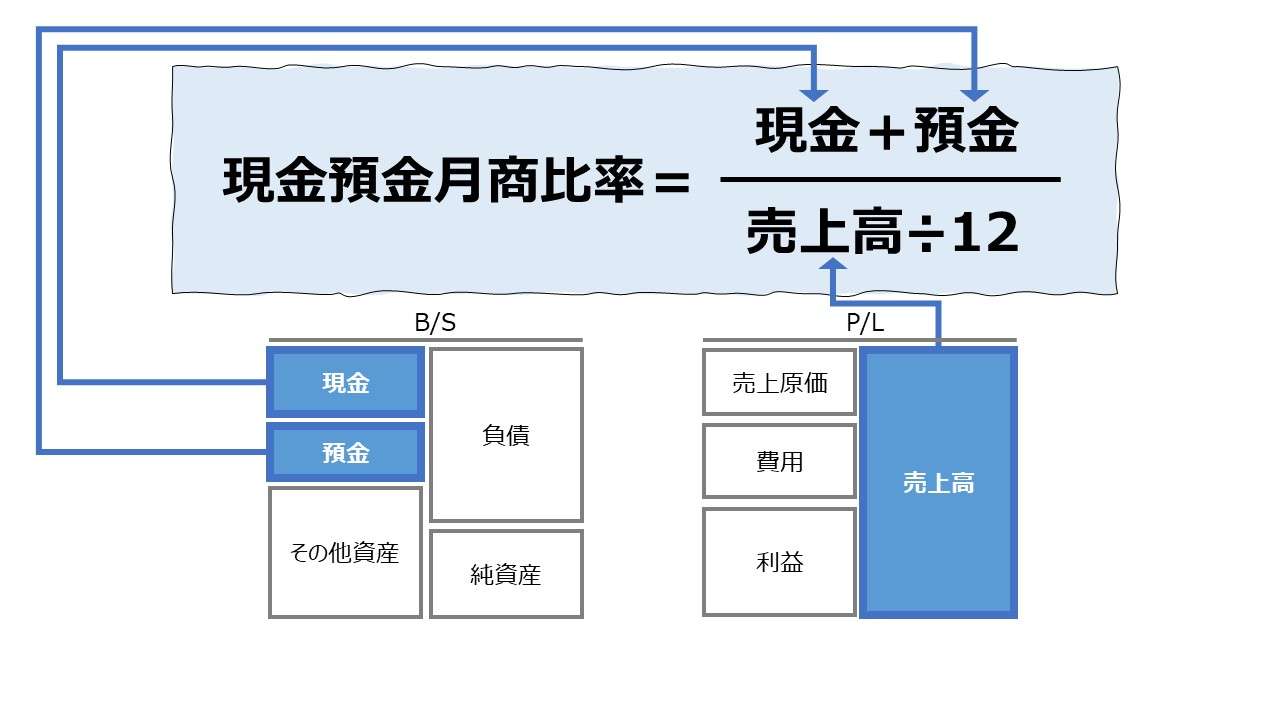

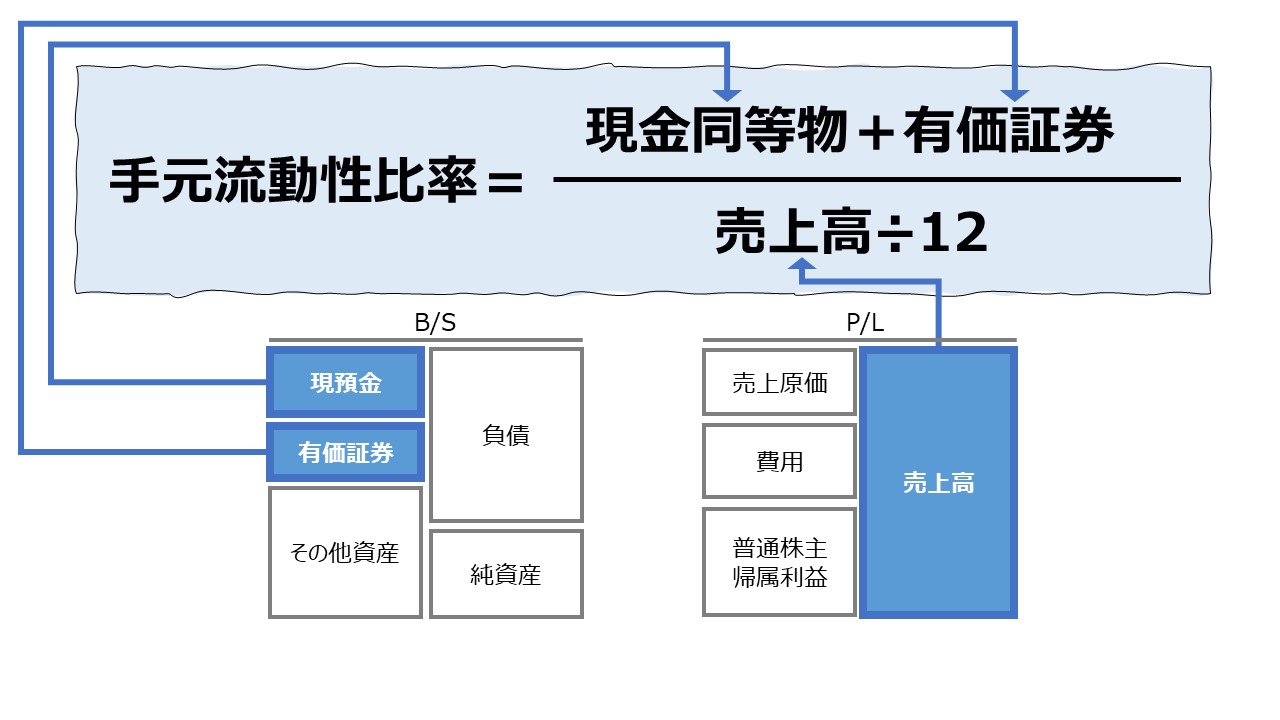

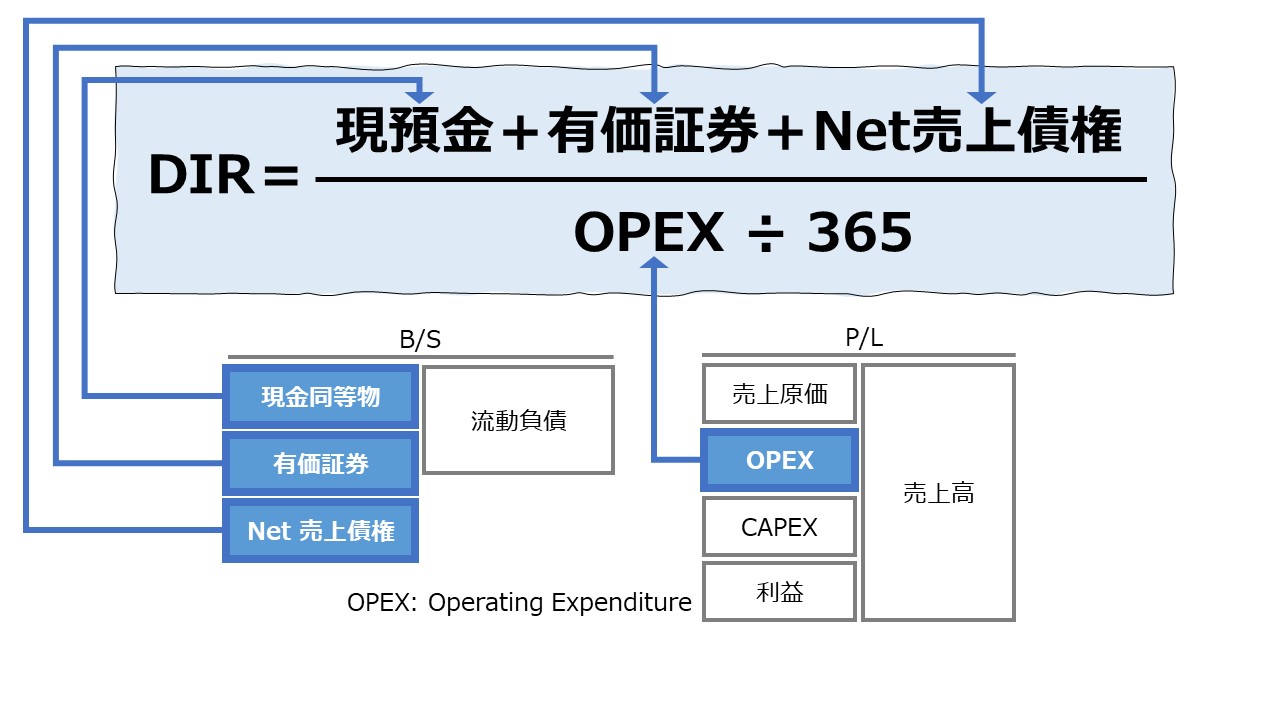

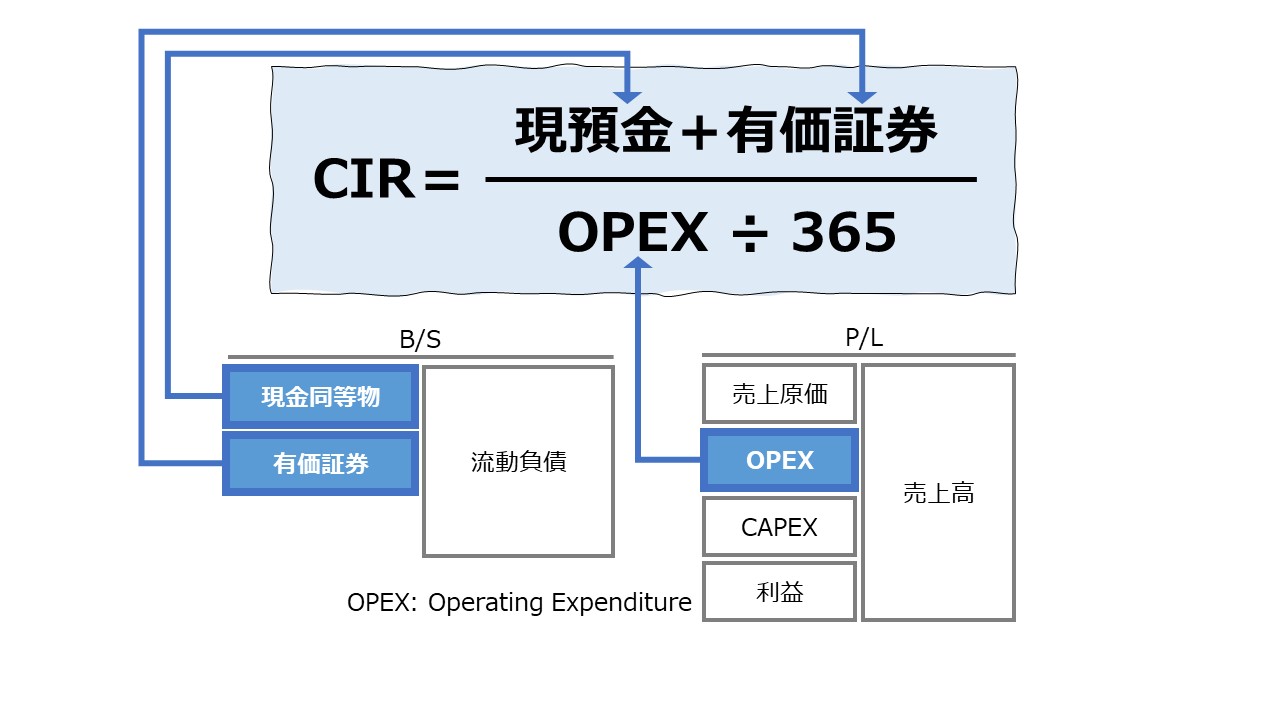

- B/SとP/L(フローから見た流動性評価)

- B/SとC/S(C/F)(キャッシュフローから見た流動性評価)

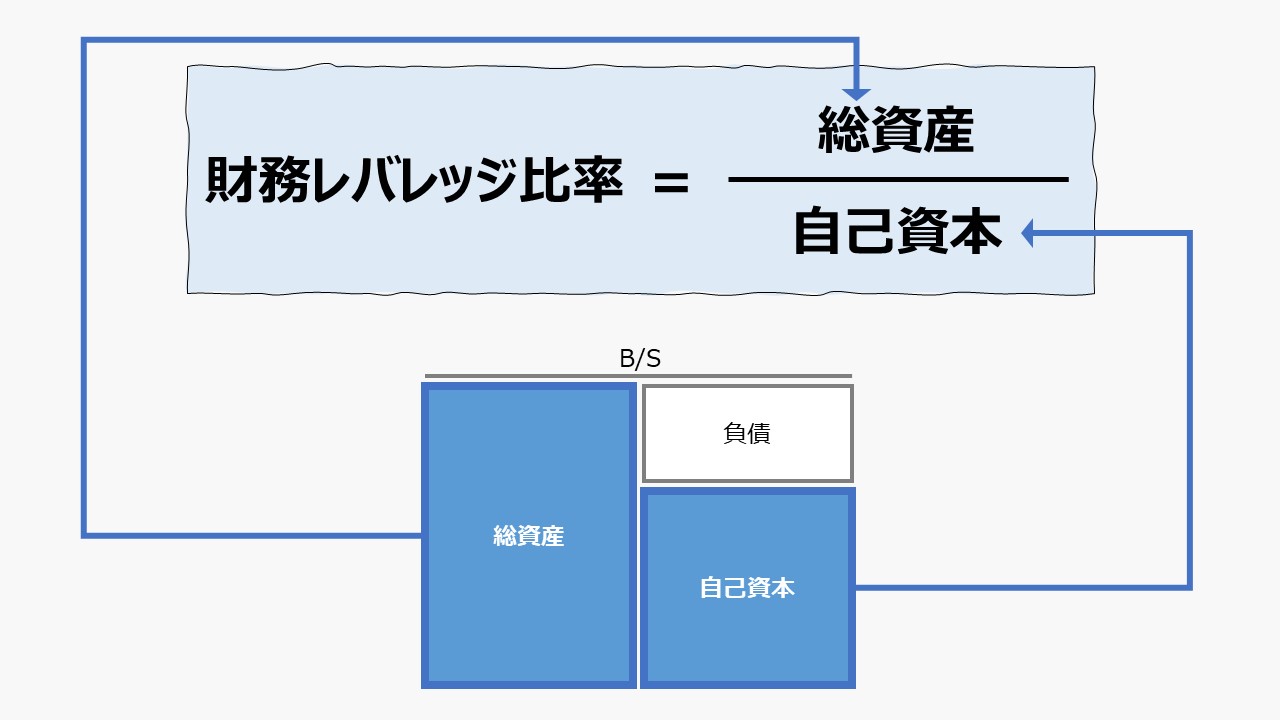

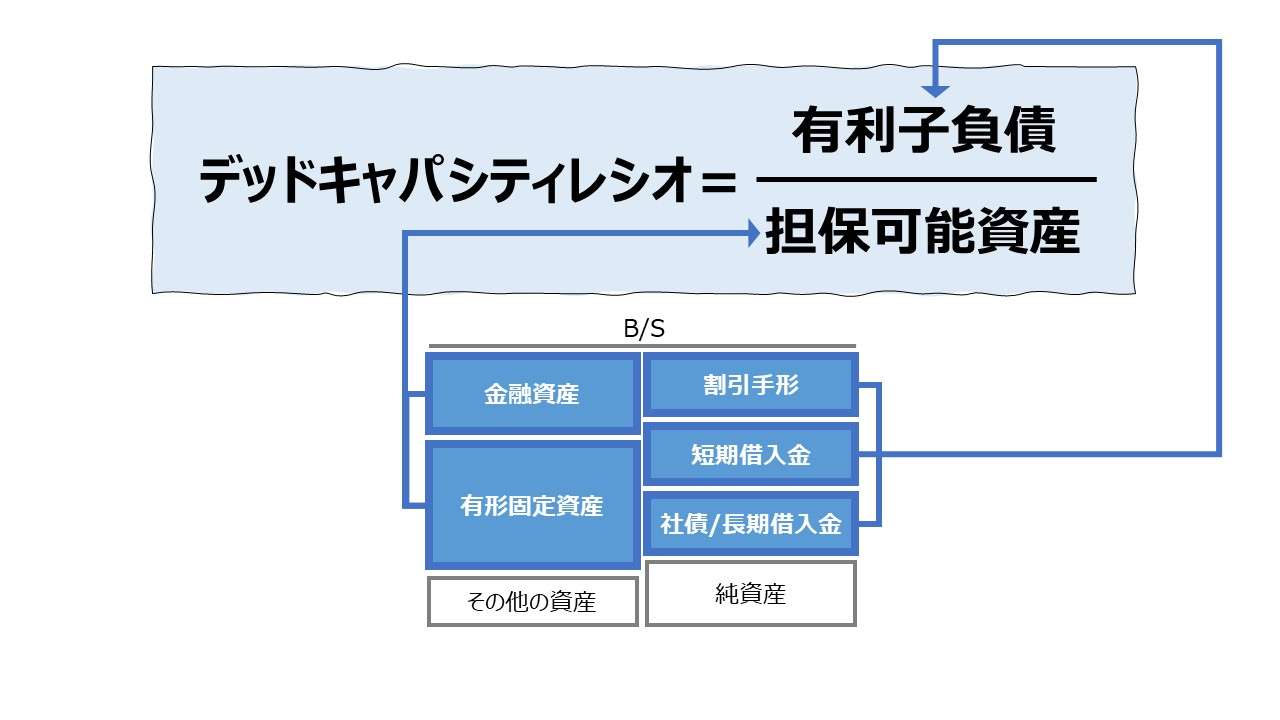

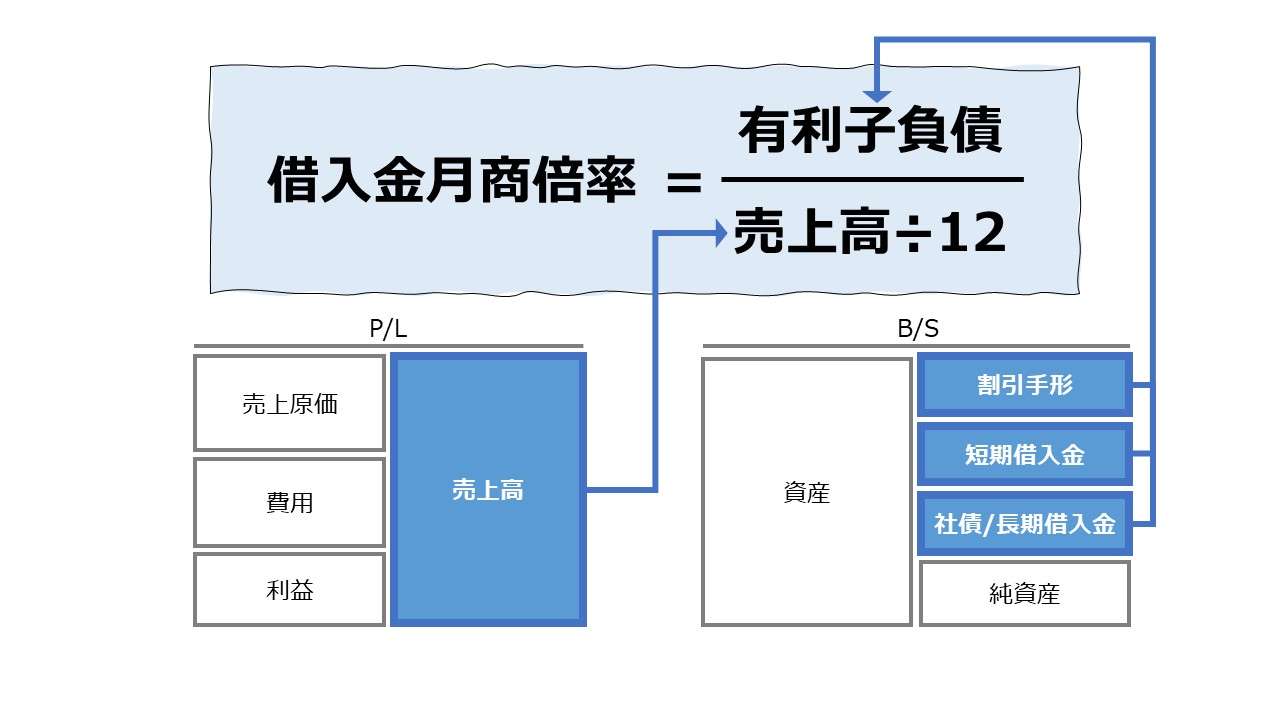

健全性分析 Leverage/Solvency

・広義の安全性分析のひとつ

・長期の支払い能力(特に有利子負債に対して)を見る

・健全性を維持ししつつ経営規模をどこまで拡大できるかを検証するのがレバレッジ比率

・健全性を維持するための支払い能力がどれくらいあるかを見定めるのがソルベンシー比率

- レバレッジ(Leverage)

- ソルベンシー(Solvency)

- B/S貸方(資本構成のバランス最適化を見る→広義ではレバレッジに含まれる)

- キャピタリゼーション比率(資本化率、Capitalization Ratios)

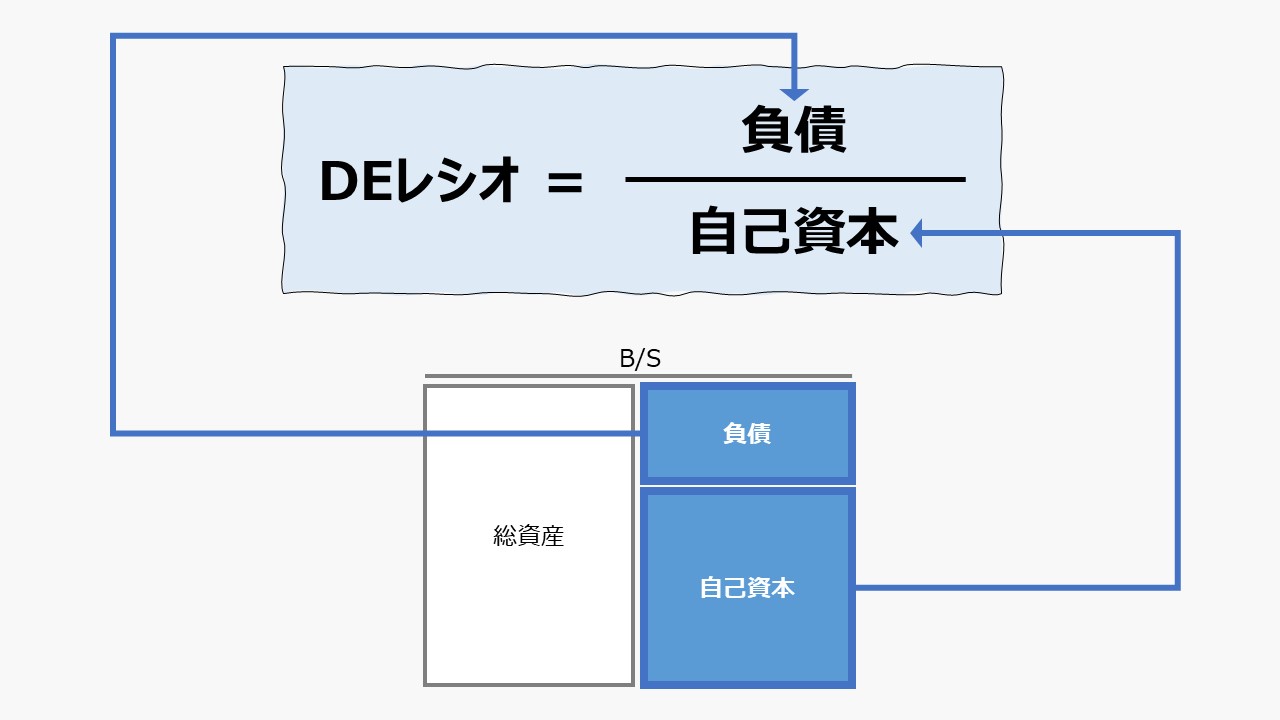

- D/Eレシオ(Debt to Equity)

- 有利子負債比率

- ”D”を「有利子負債」に限定した場合の「D/Eレシオ」と同じ定義

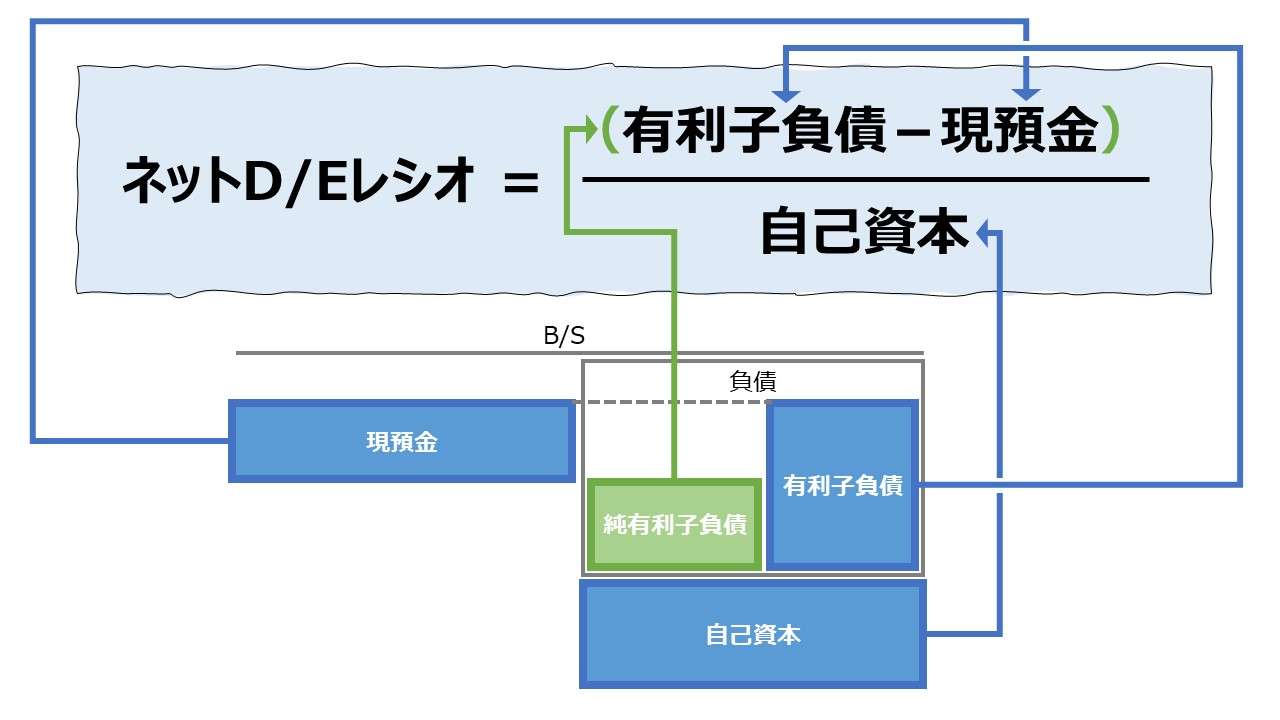

- ネットD/Eレシオ(Net Debt to Equity)

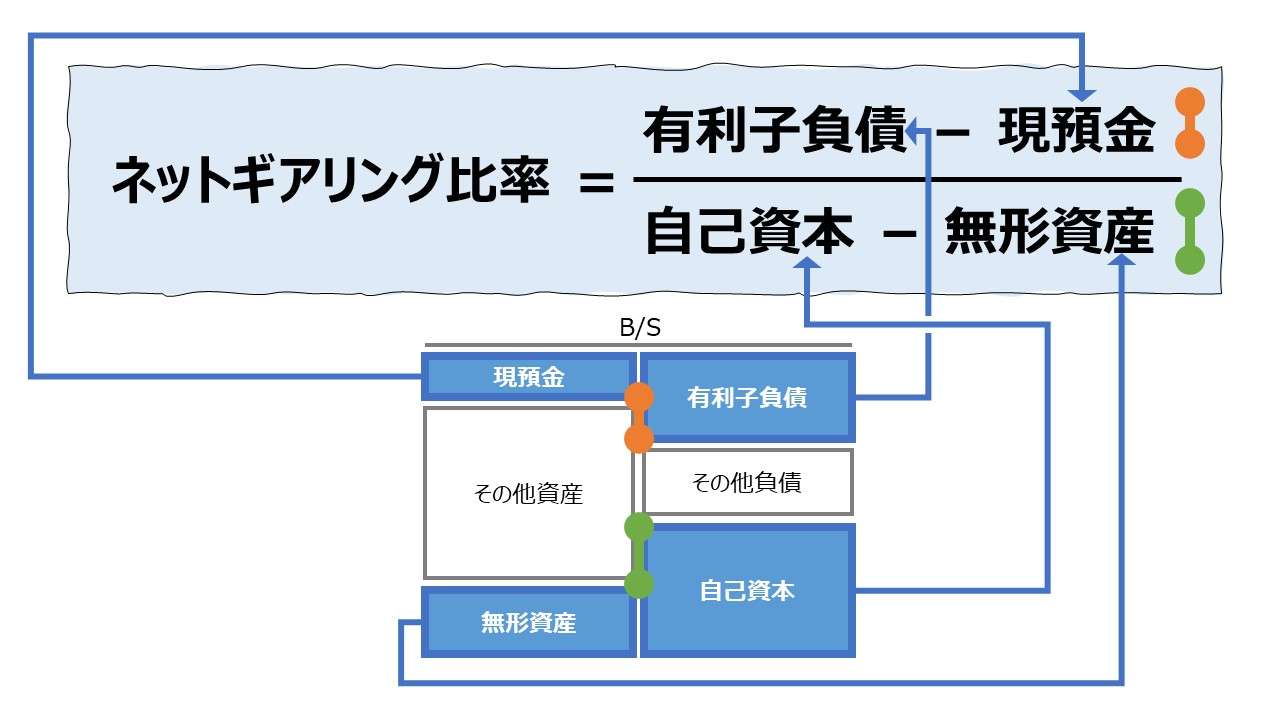

- 調整後ネットD/Eレシオ

- ハイブリッドファイナンスの資本性を考慮して調整を行った後の自己資本を用いる

- 調整後ネットD/Eレシオ

- 長期負債対自己資本比率(Long-term Debt to Equity Ratio)

- 有利子負債比率

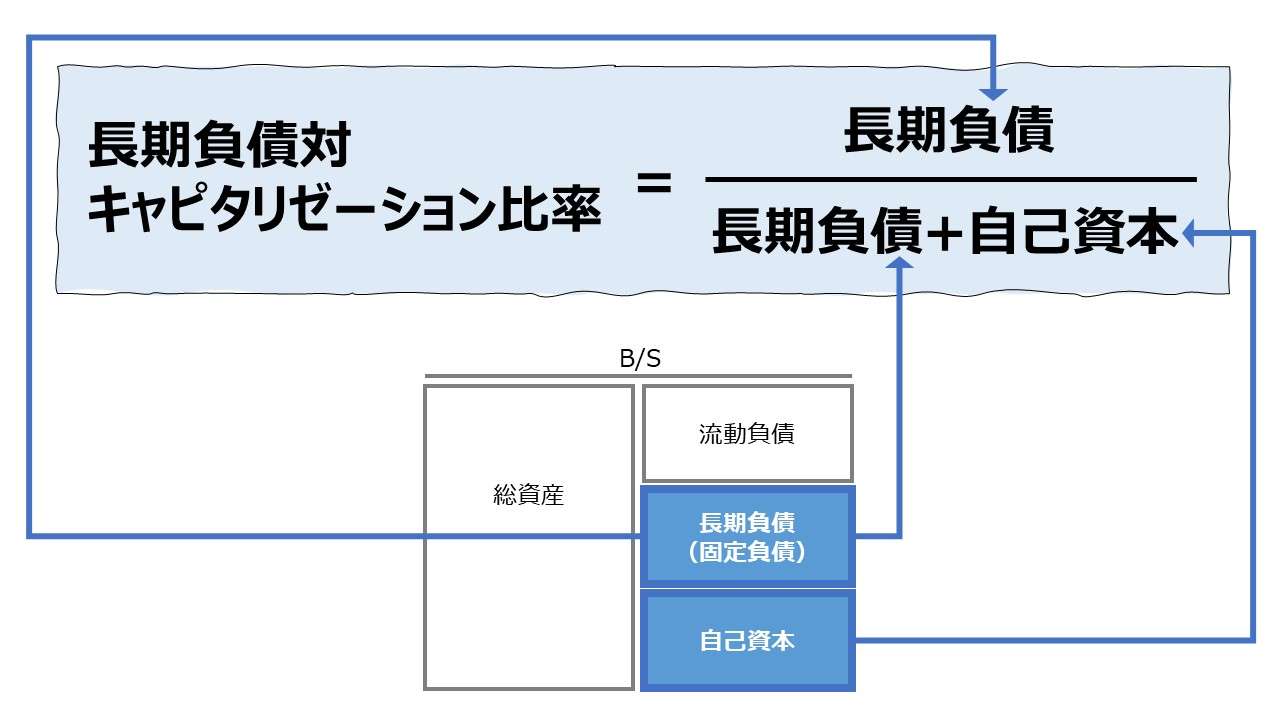

- 長期負債対キャピタリゼーション比率(Long-term Debt Capitalization Ratio)

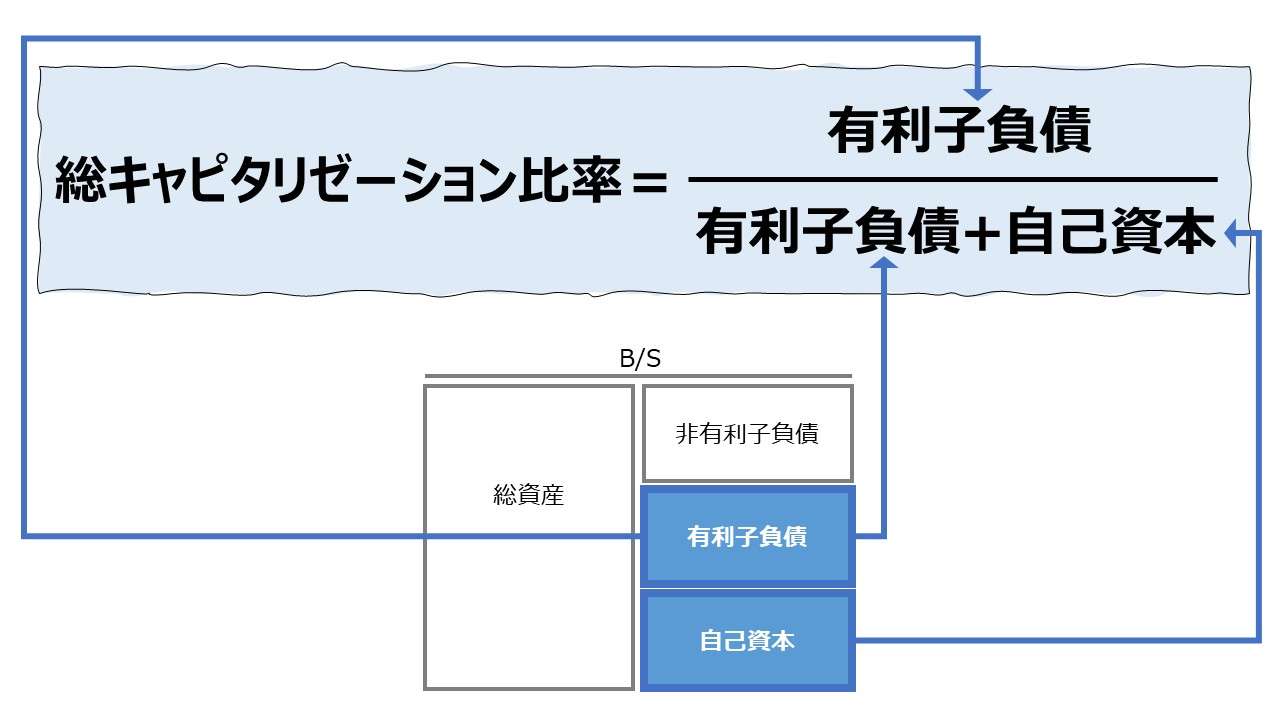

- 総キャピタリゼーション比率(Total Capitalization Ratio)

- D/Eレシオ(Debt to Equity)

- 負債対総資産比率(Debt to Total Assets)

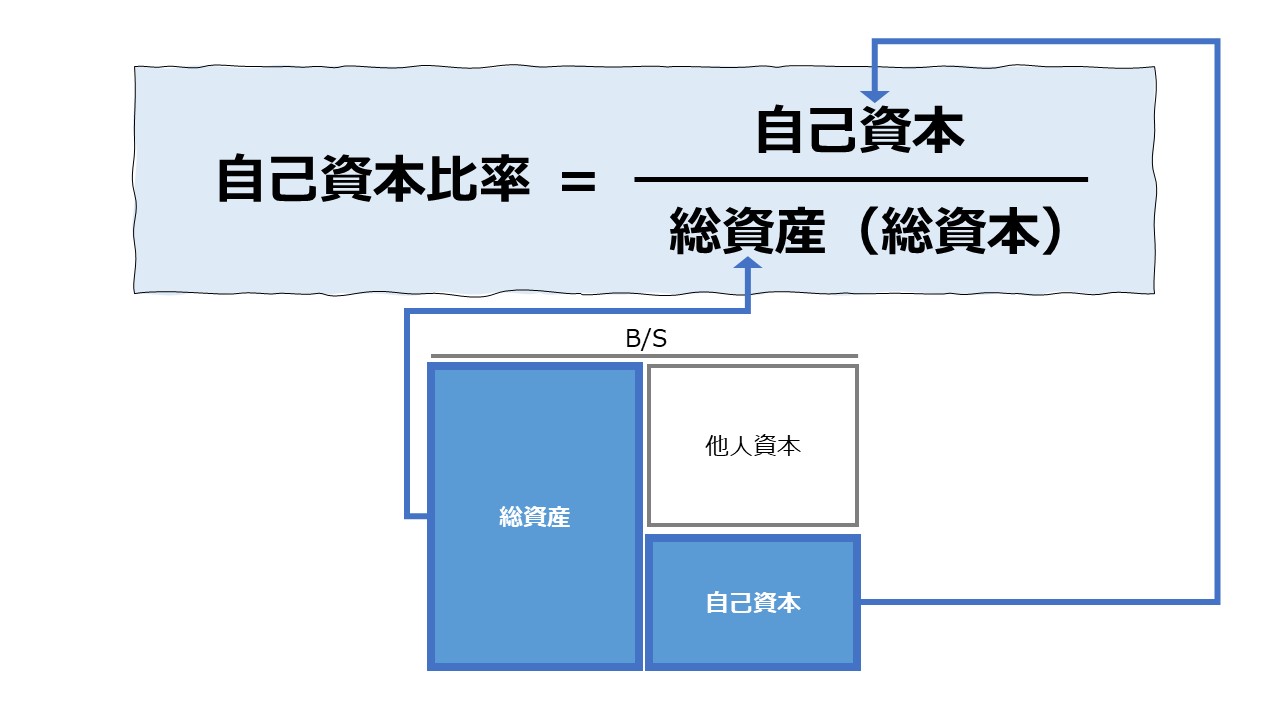

- 自己資本比率(Equity Ratio)

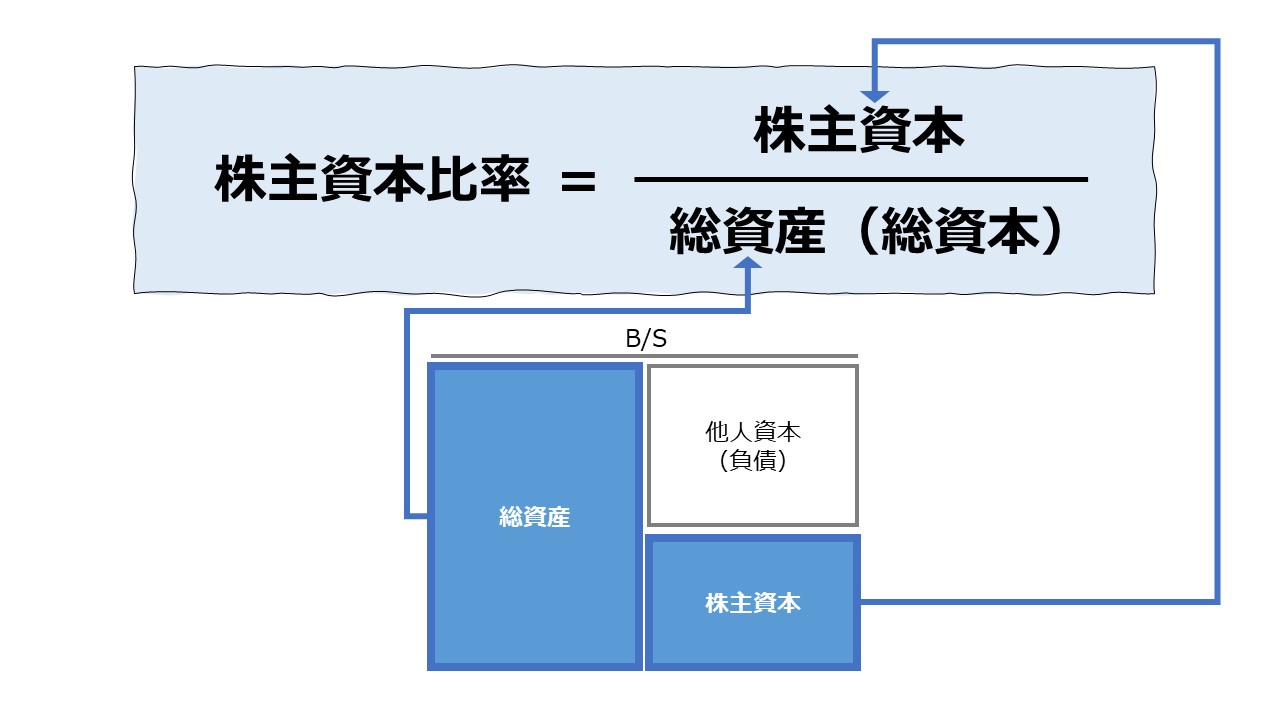

- 株主資本比率(Shareholder’s Equity Ratio)

- 払込資本安全率

- 有利子負債依存度(Debt to Assets Ratio)

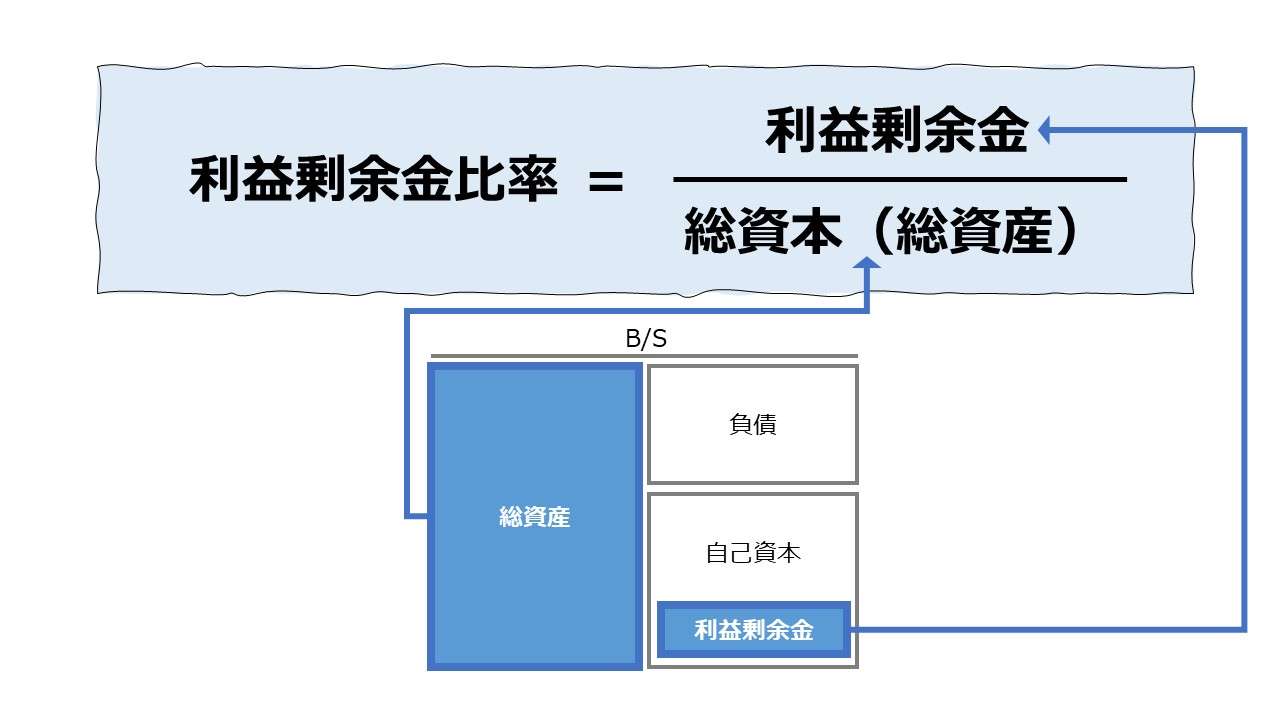

- 利益剰余金比率(Retained Earnings Ratio)

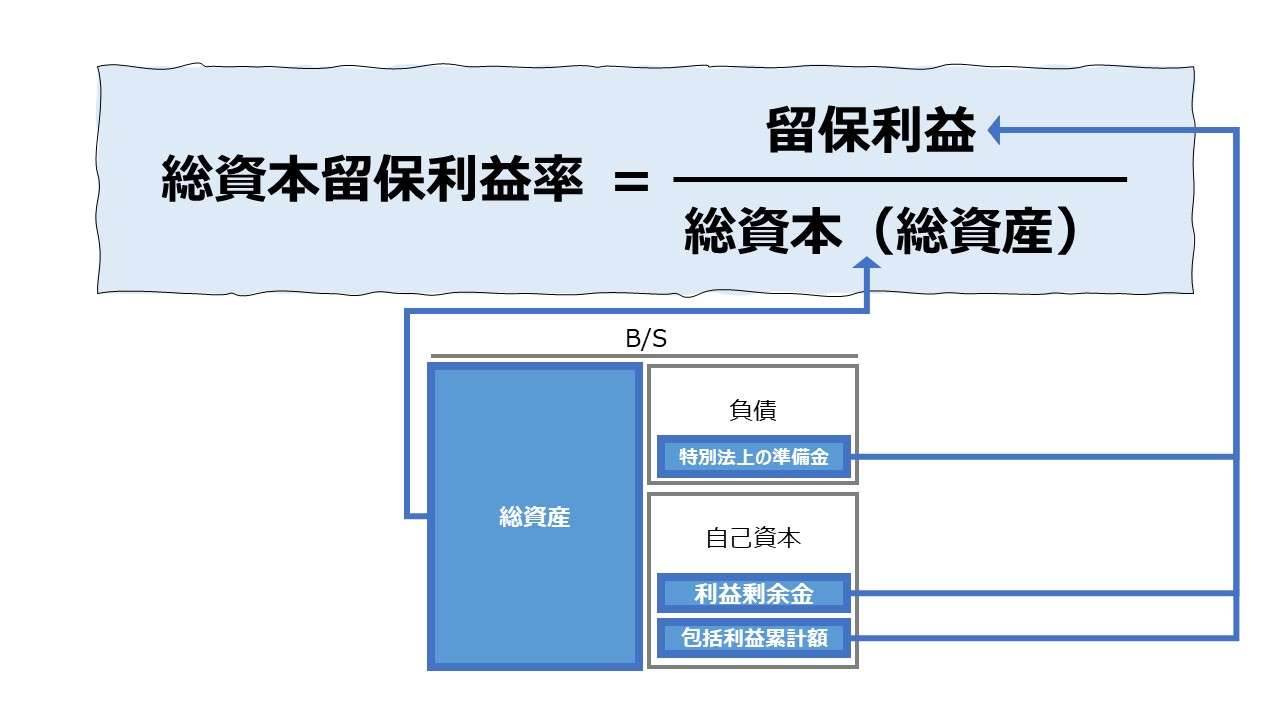

- 総資本留保利益率(Total Capital Retained Profit Margin)

- リスクバッファー比率

- キャピタリゼーション比率(資本化率、Capitalization Ratios)

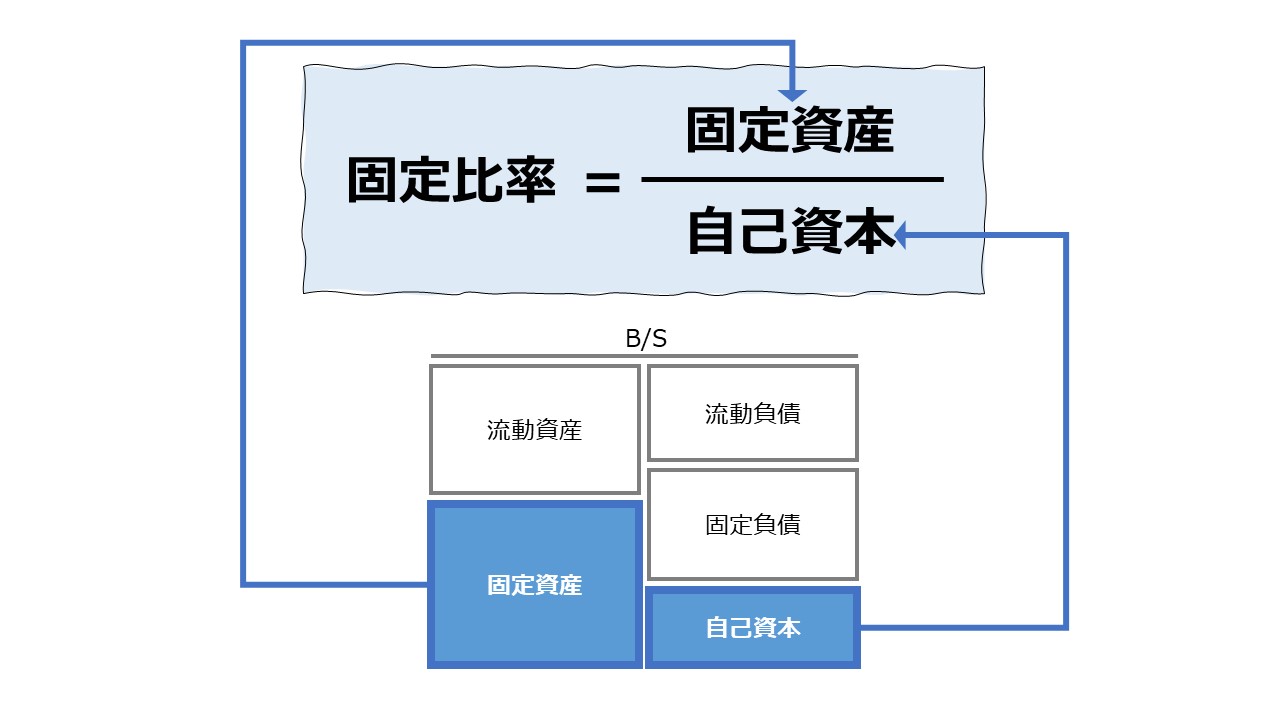

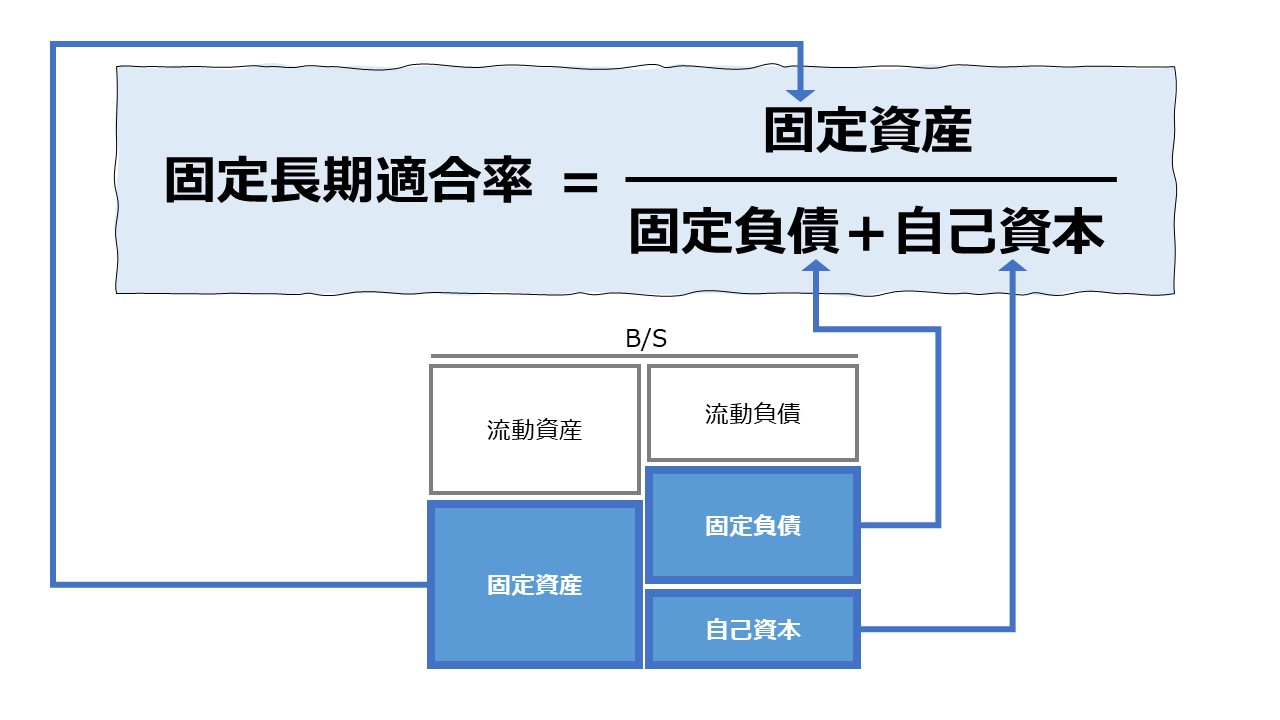

- B/S(資金運用と資金調達のバランス最適化を見る)

- B/S(ストックから返済余裕度を見る)

- B/SとP/L(フローから返済余裕度を見る)

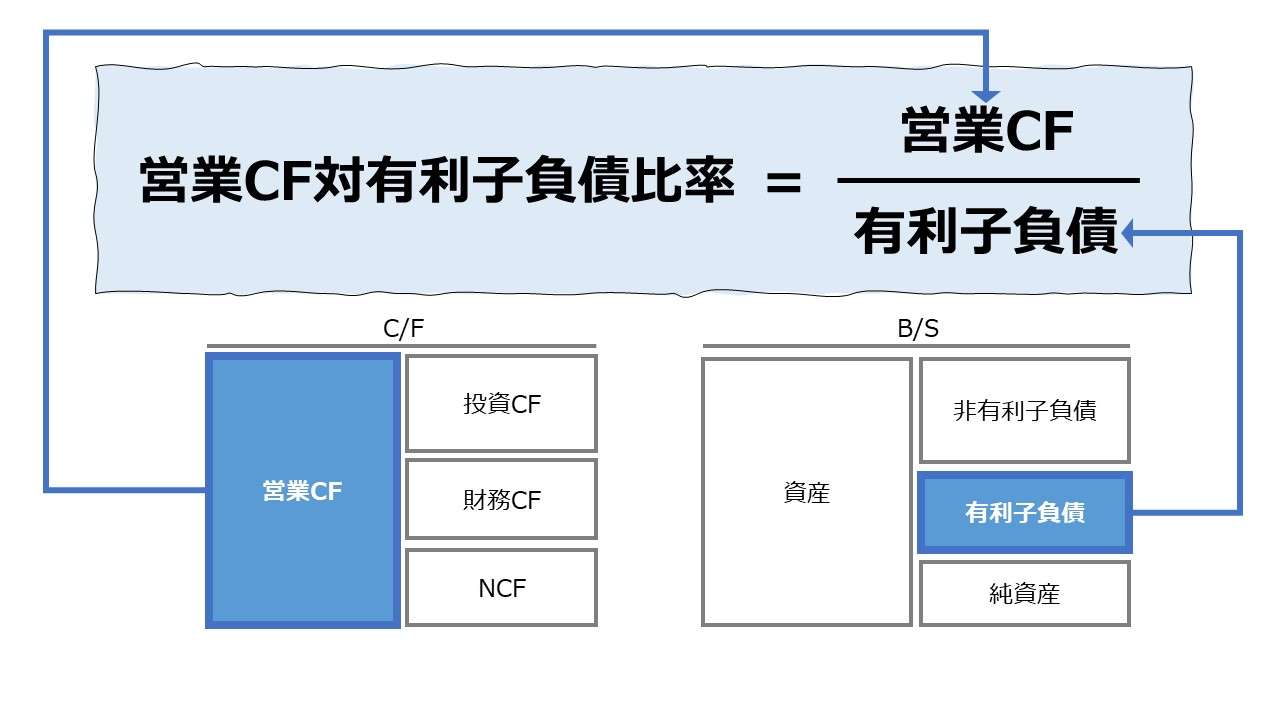

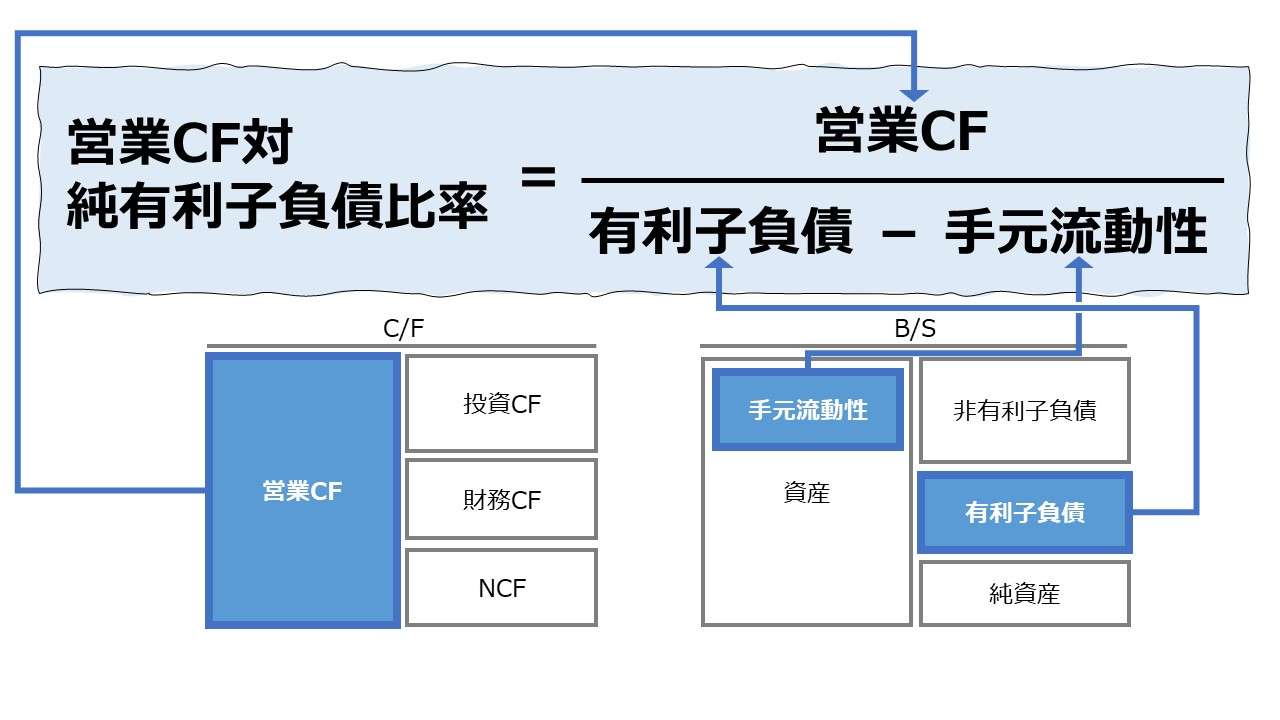

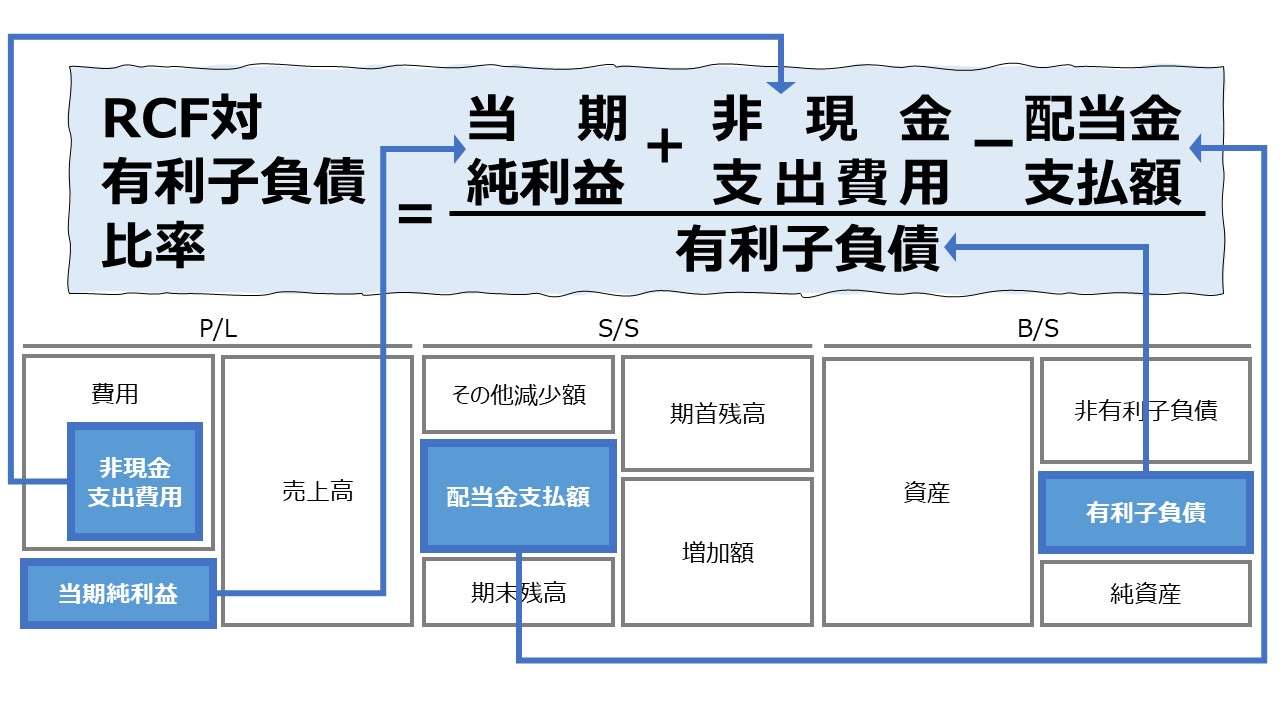

- B/SとC/S(C/F)(キャッシュフローから返済余裕度を見る)

- 有利子負債倍率(Interest Bearing Debt Ratio)

- 有利子負債グロスキャッシュフロー倍率と同じ

- グロスキャッシュフロー対有利子負債比率とは分子分母が逆

- 純有利子負債倍率(Net Interest Bearing Debt Ratio)

- 純有利子負債グロスキャッシュフロー倍率と同じ

- グロスキャッシュフロー対純有利子負債比率とは分子分母が逆

- 営業CF対流動負債比率(Operating Cash Flow Current Liabilities Ratio)

- 営業CF対固定負債比率(Operating Cash Flow Fixed Liabilities Ratio)

- 営業CF対有利子負債比率(Operating Cash Flow Interest Bearing Debt Ratio)

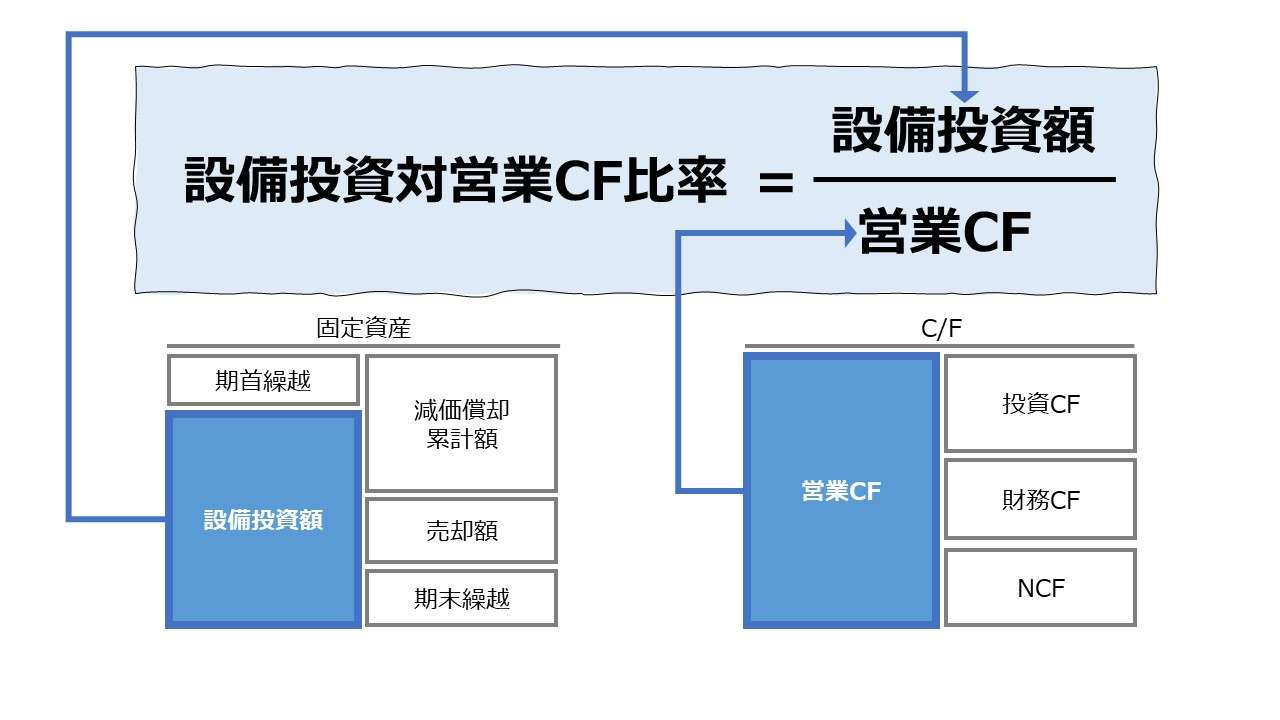

- 設備投資対営業CF比率(Capital Investment Cash Flow Ratio)

- 債務償還年数(Debt Redemption Period)

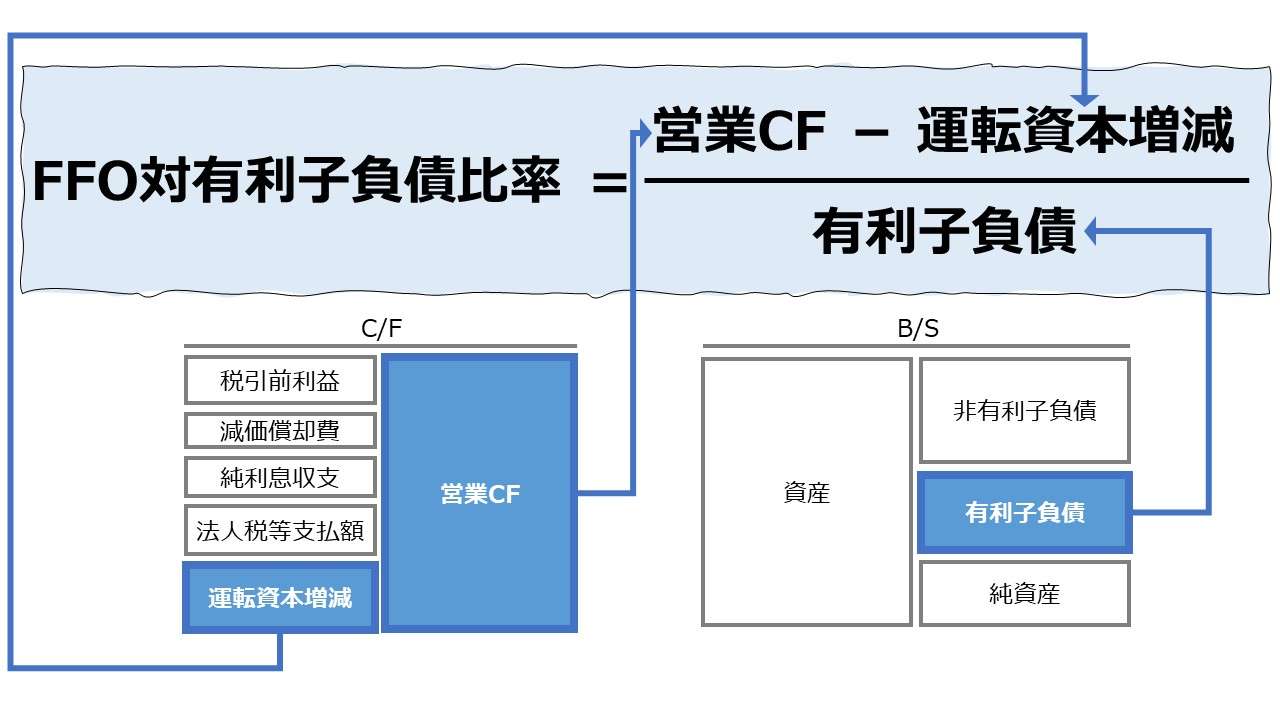

- FFO(ファンズ・フロム・オペレーションズ)対有利子負債比率

- FFO: 運転資本増減調整前の営業キャッシュフロー

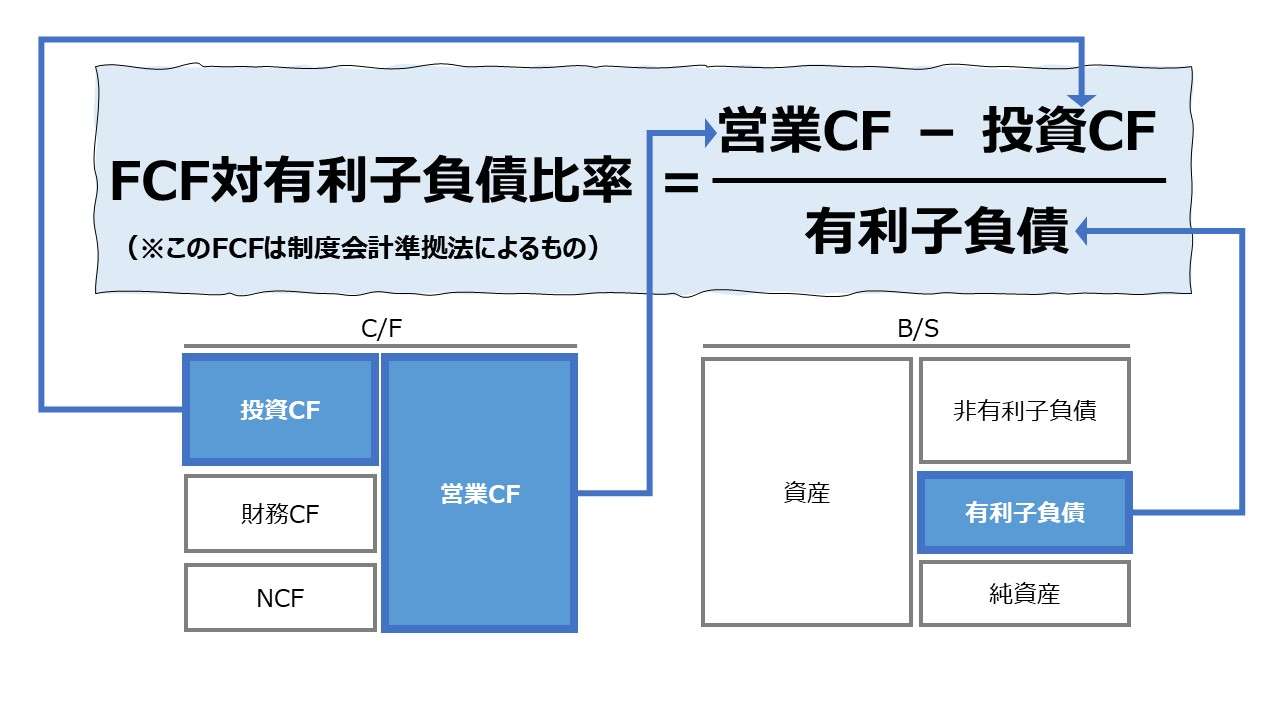

- フリー・キャッシュフロー対有利子負債比率

- フリー・オペレーティング・キャッシュフロー対有利子負債比率

- FOCF: 営業活動によるキャッシュフローから設備投資額を差し引いたもの

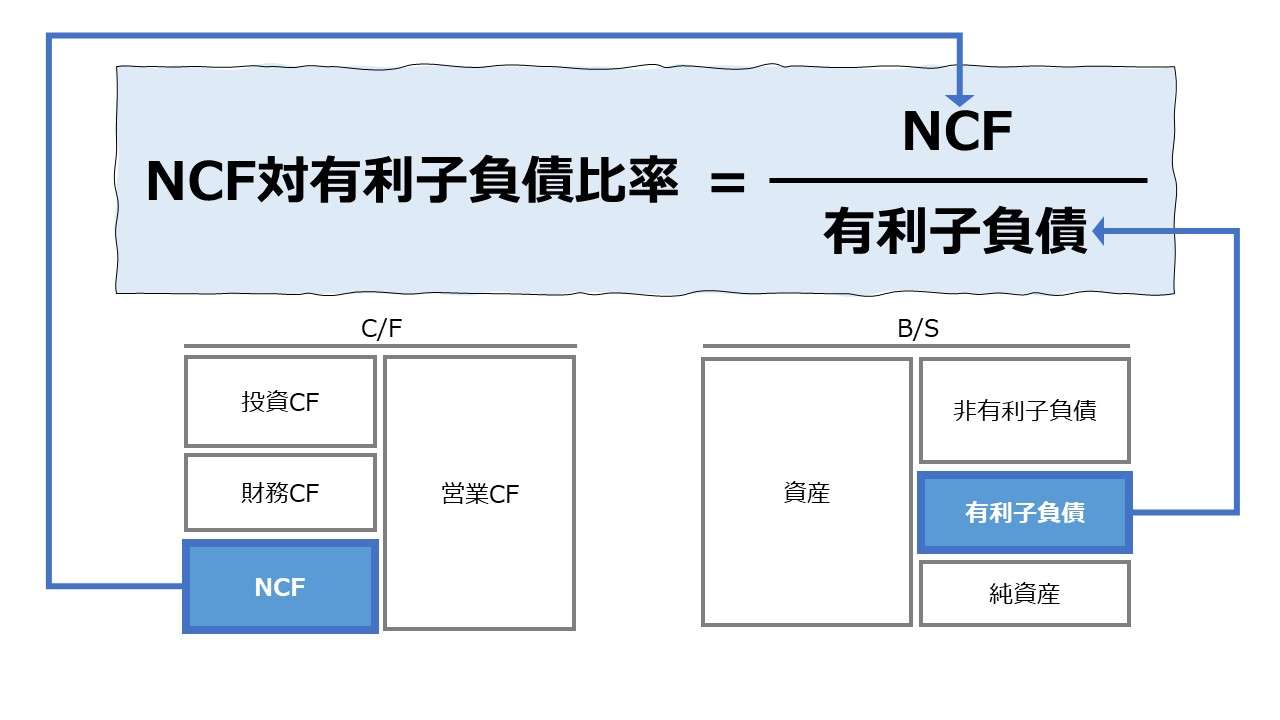

- ネットキャッシュフロー対有利子負債比率

- リテインド・キャッシュフロー対有利子負債比率

- 有利子負債倍率(Interest Bearing Debt Ratio)

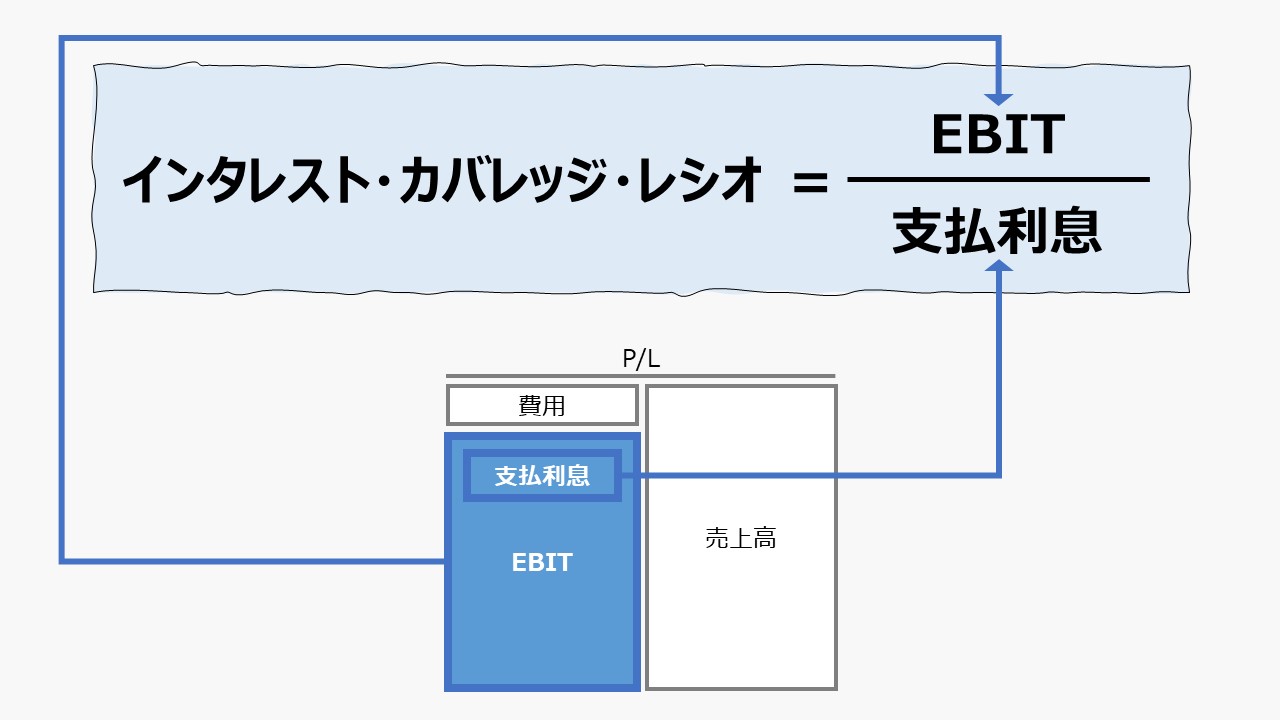

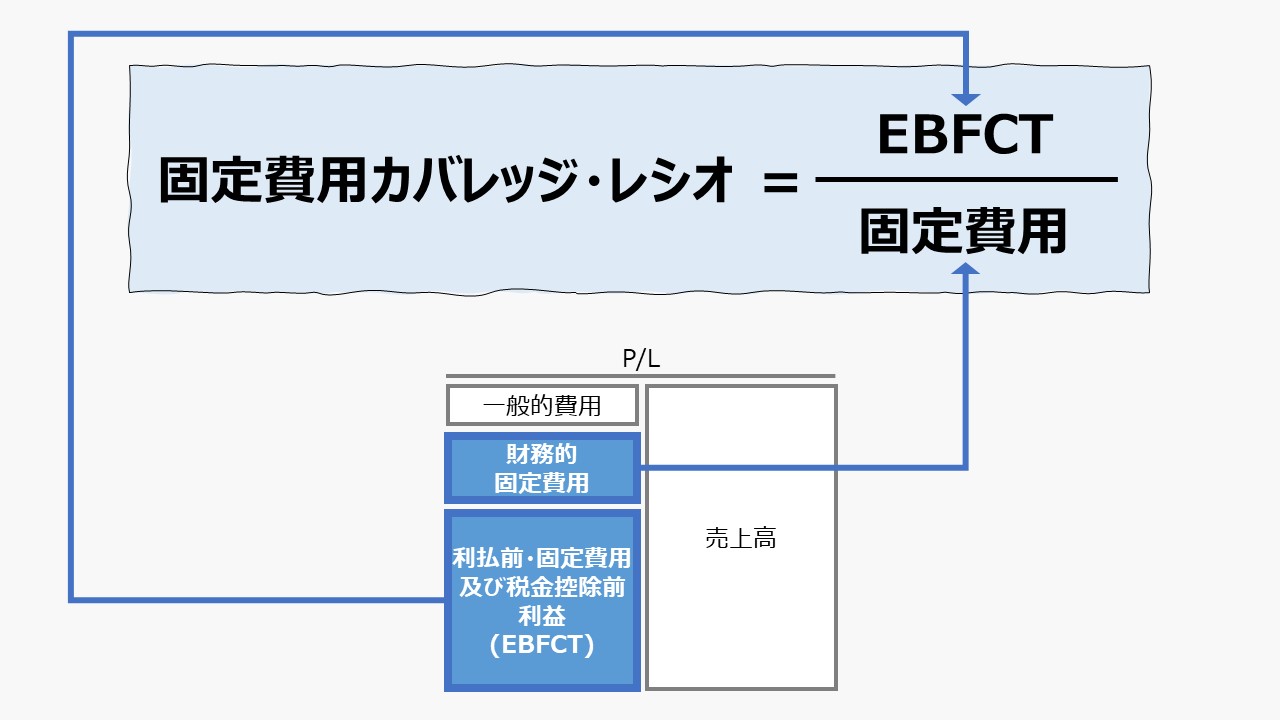

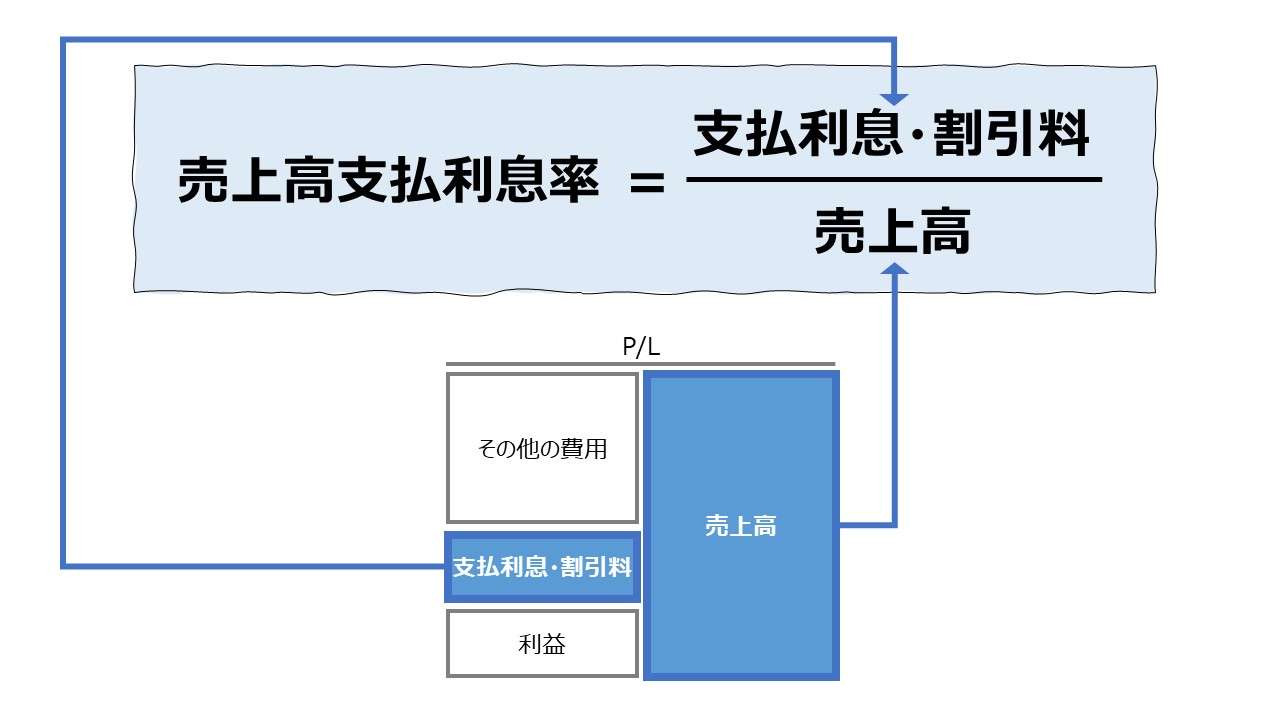

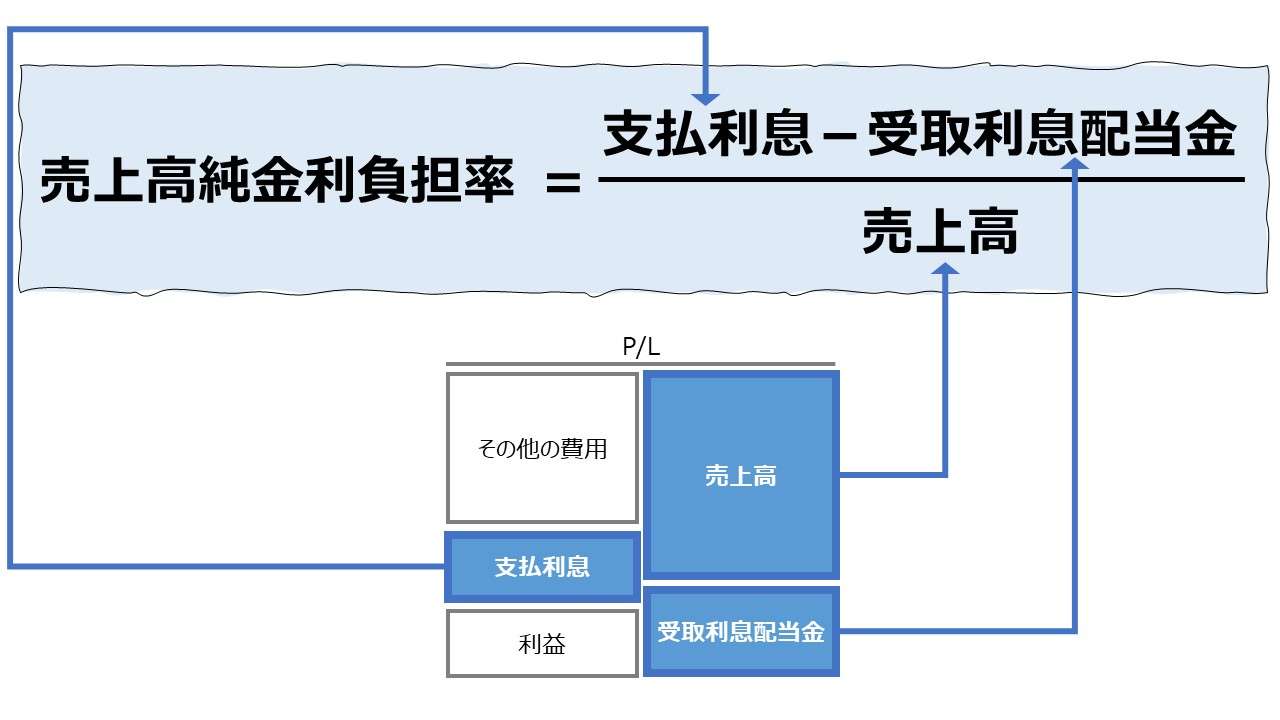

- P/L(フローから利払いの余裕度を見る)

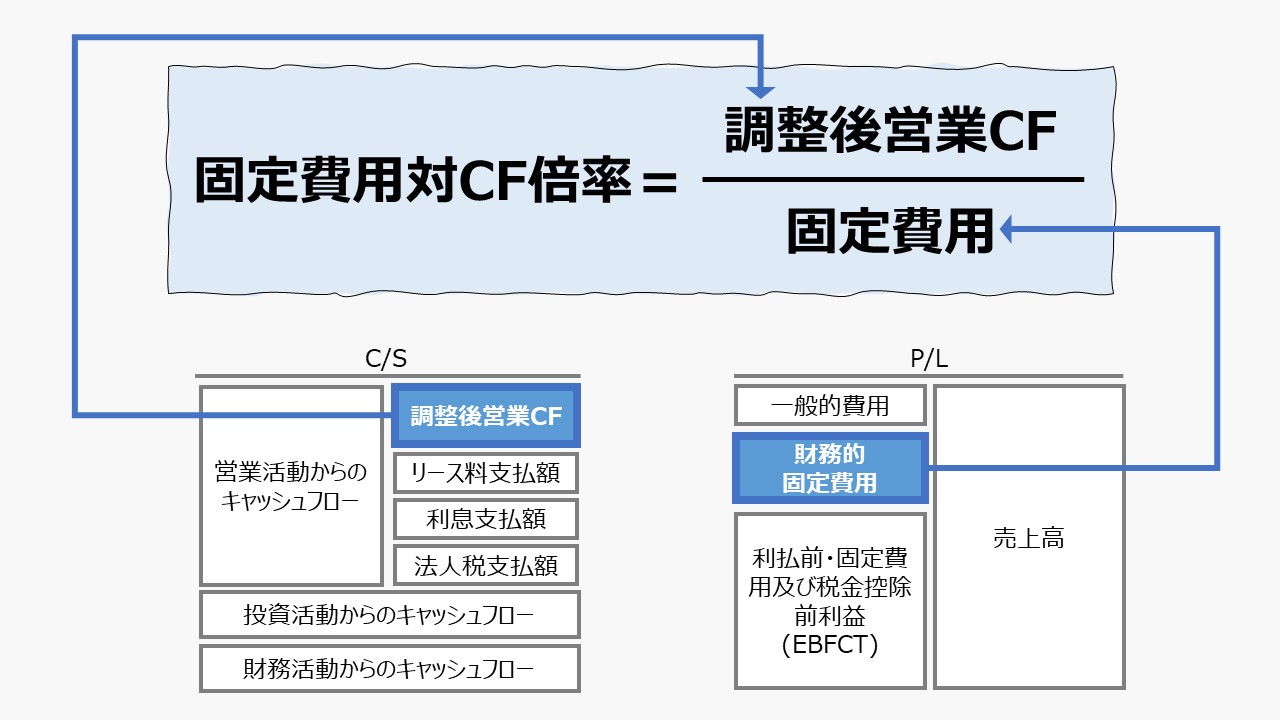

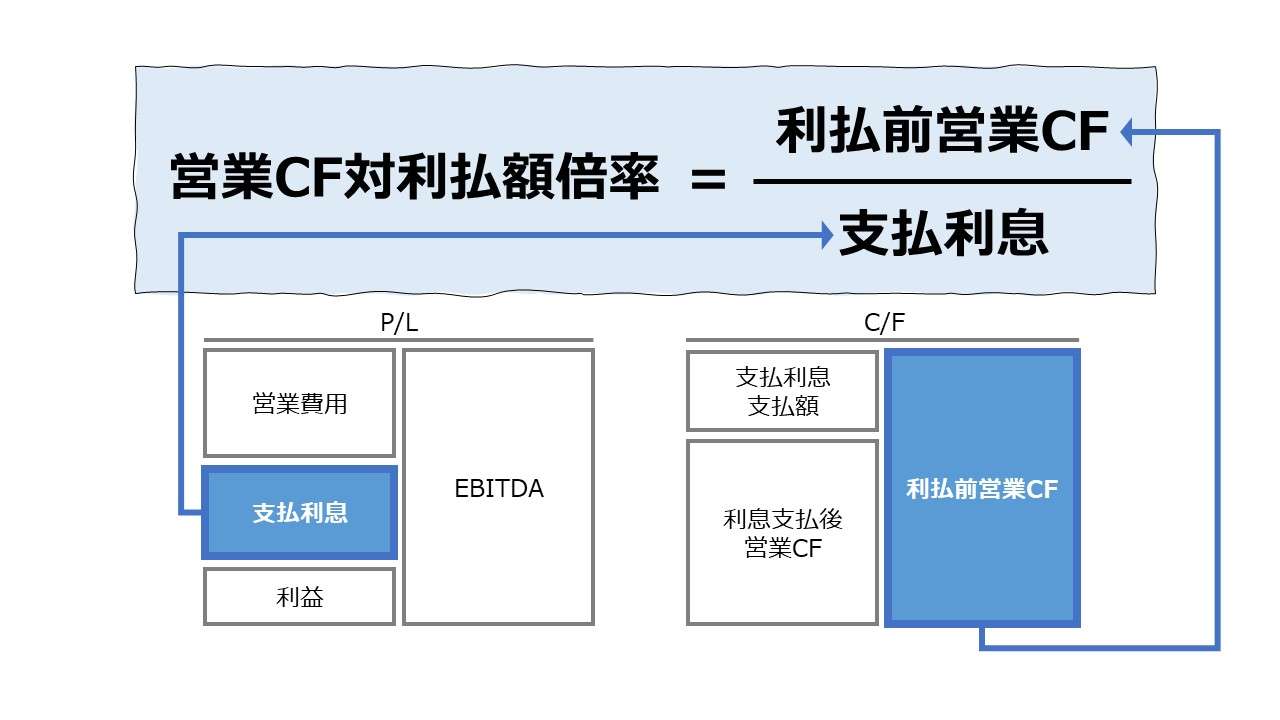

- P/Lとキャッシュフローから返済余裕度を見る

- B/S貸方(資本構成のバランス最適化を見る→広義ではレバレッジに含まれる)

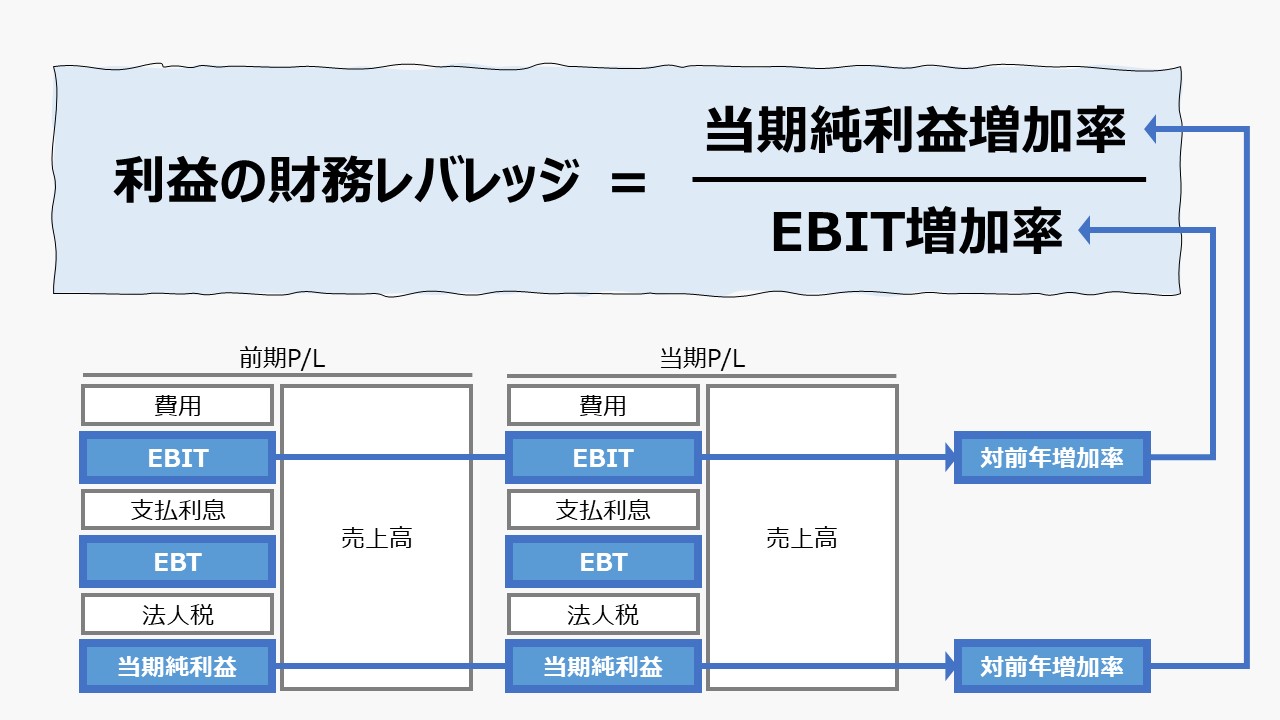

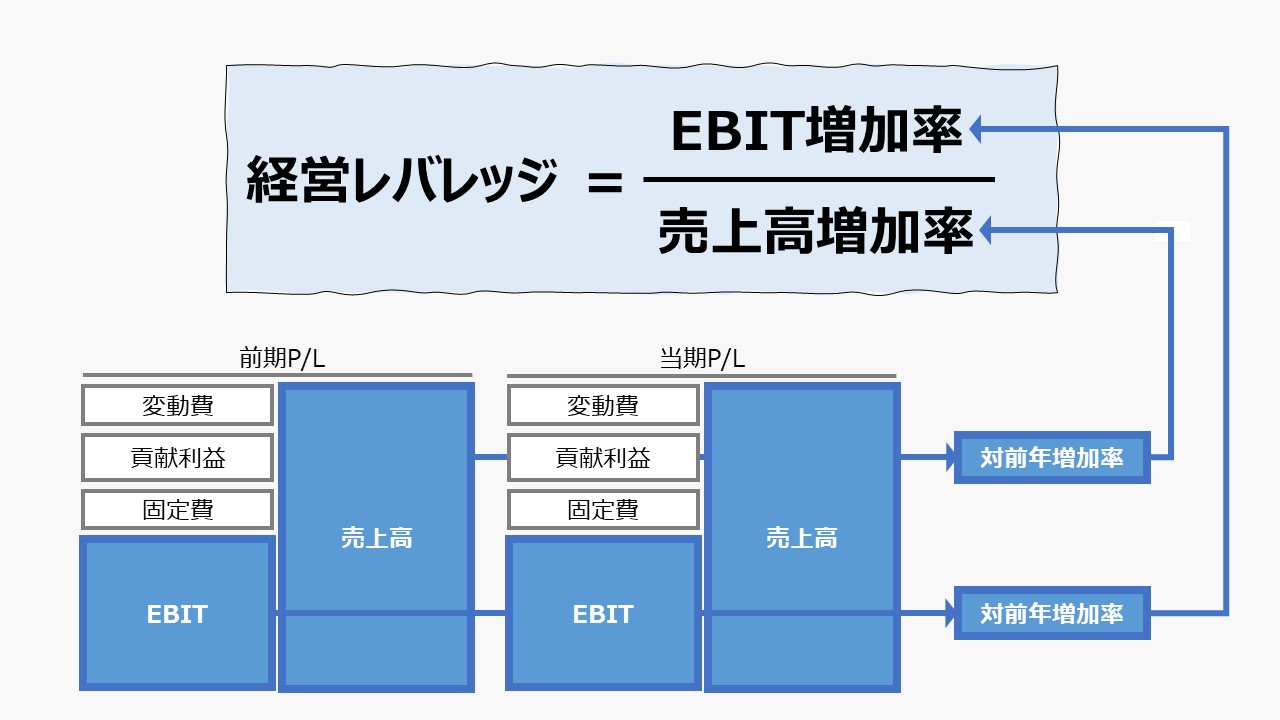

収益性分析 Profitability

・企業収益を獲得できる能力水準を測定する指標

・収益獲得に用いる経営資源の捉え方で、P/L、B/S、S/S、C/S(C/F)いずれの数値を用いるかが決まる

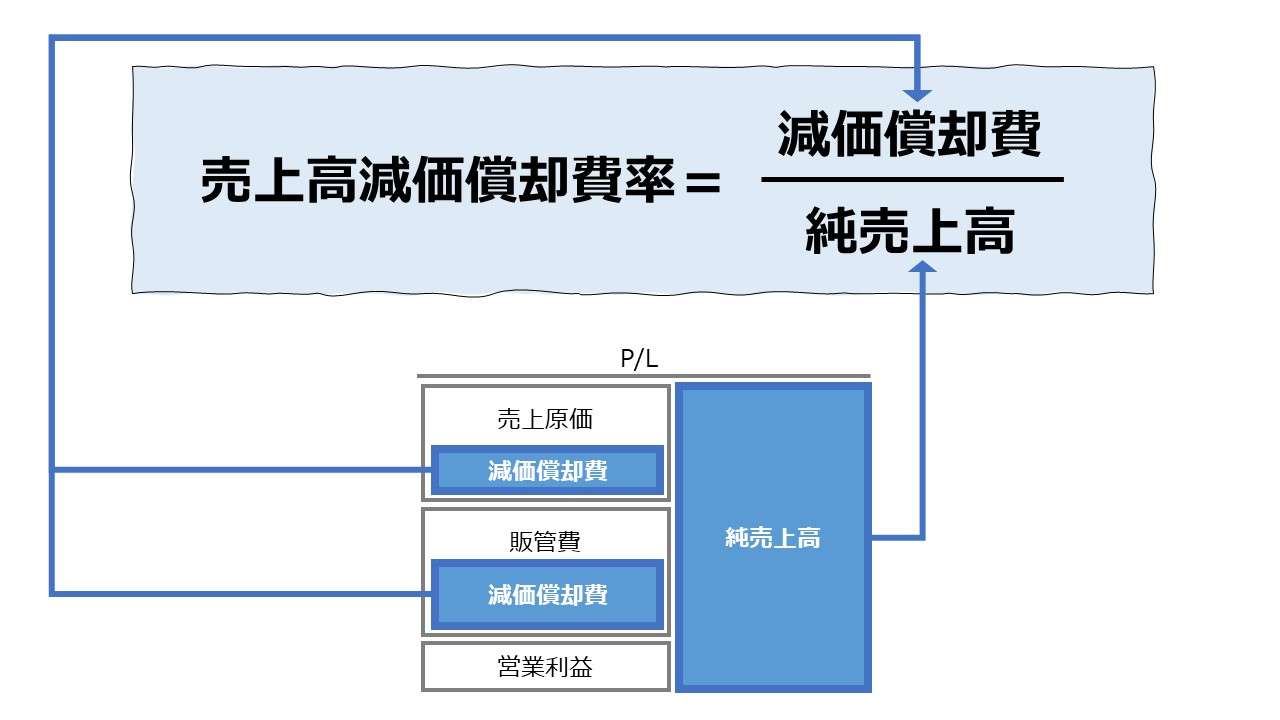

- P/L主体(営業取引の収益性)

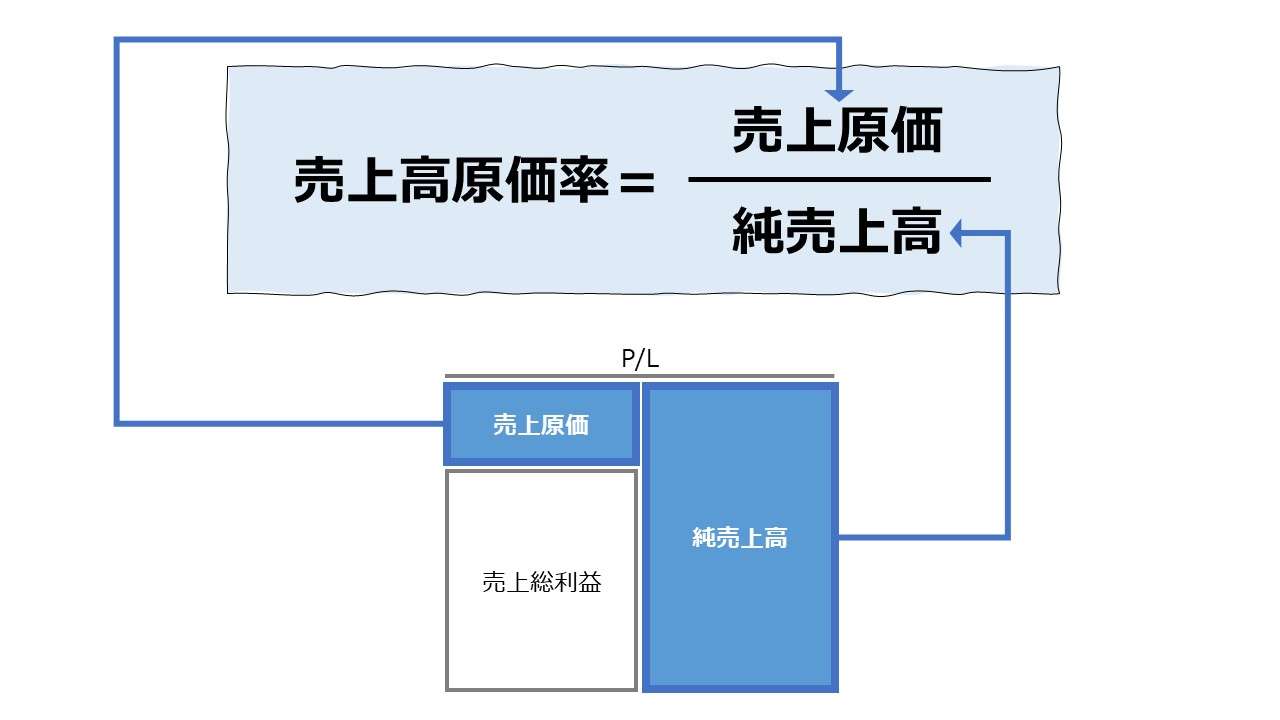

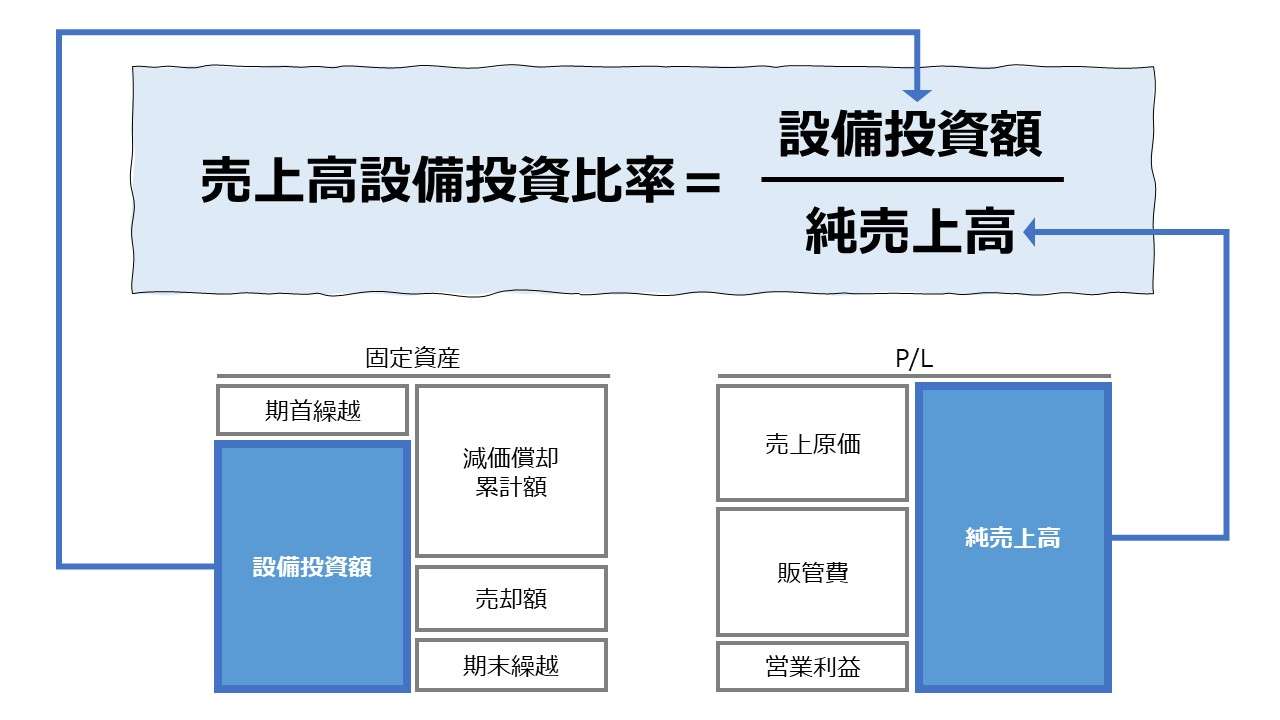

- 売上高原価率(Cost of Sales Ratio)

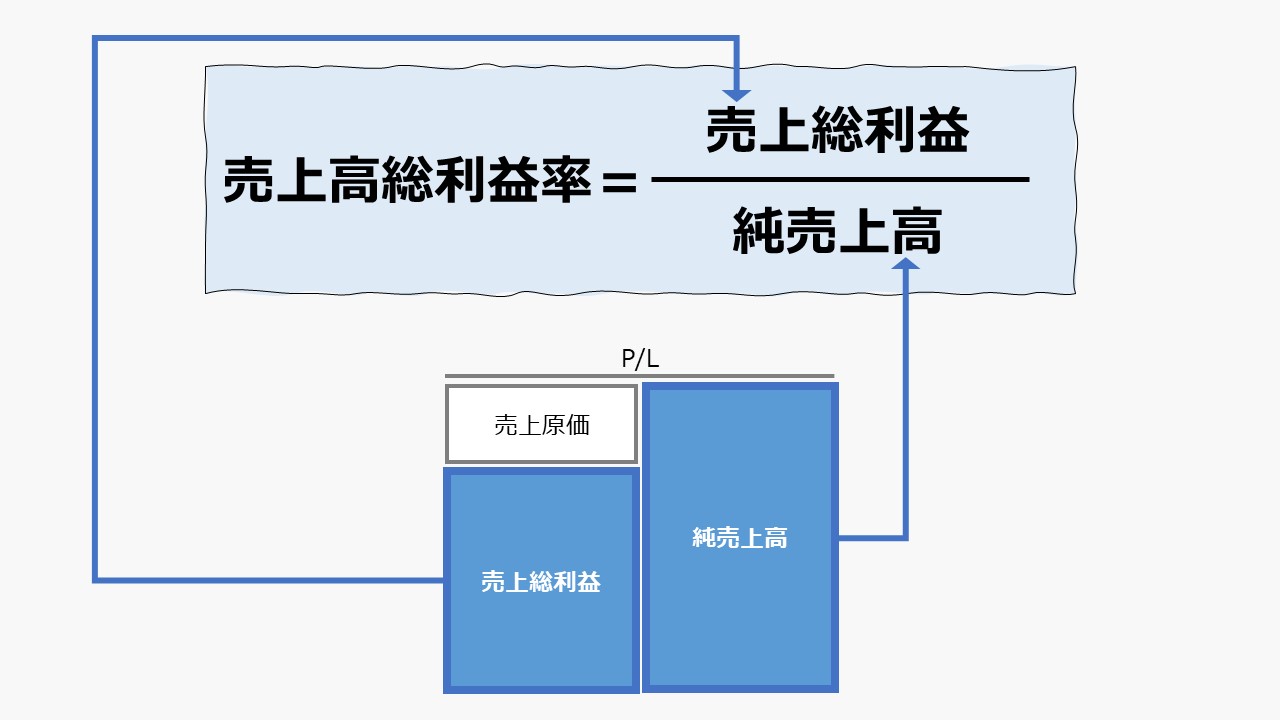

- 売上高総利益率(Gross Profit Margin)

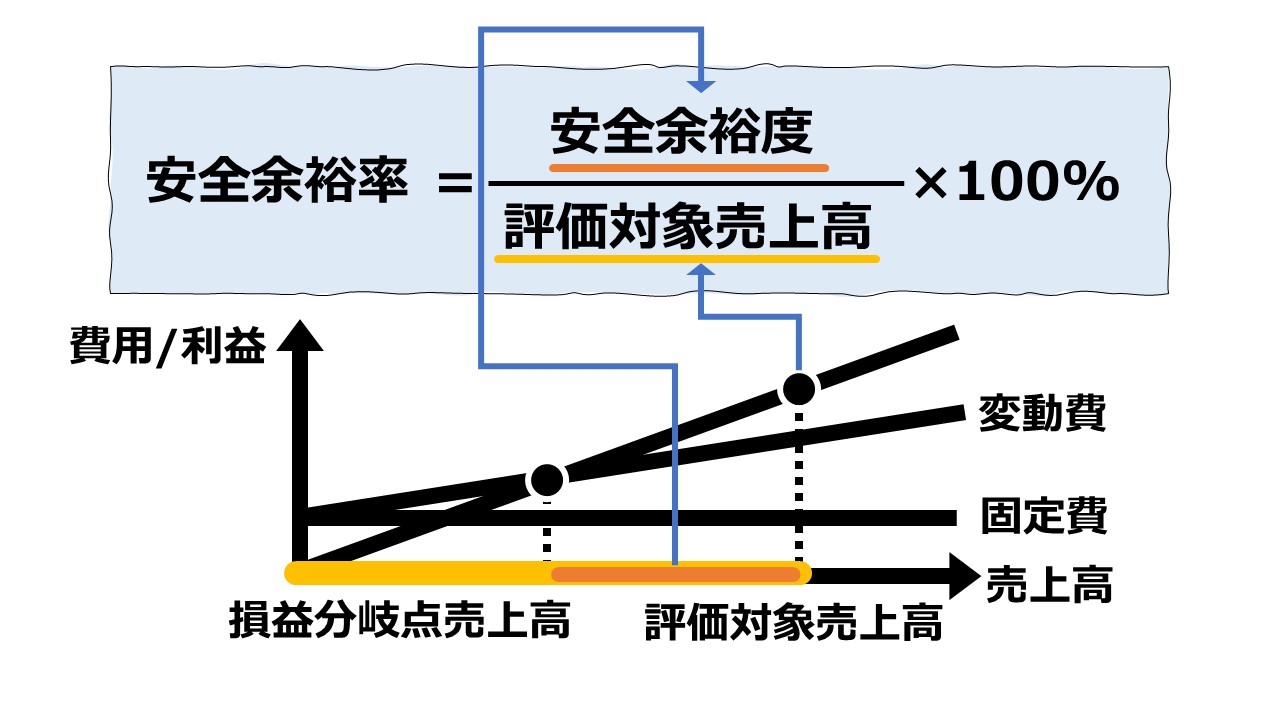

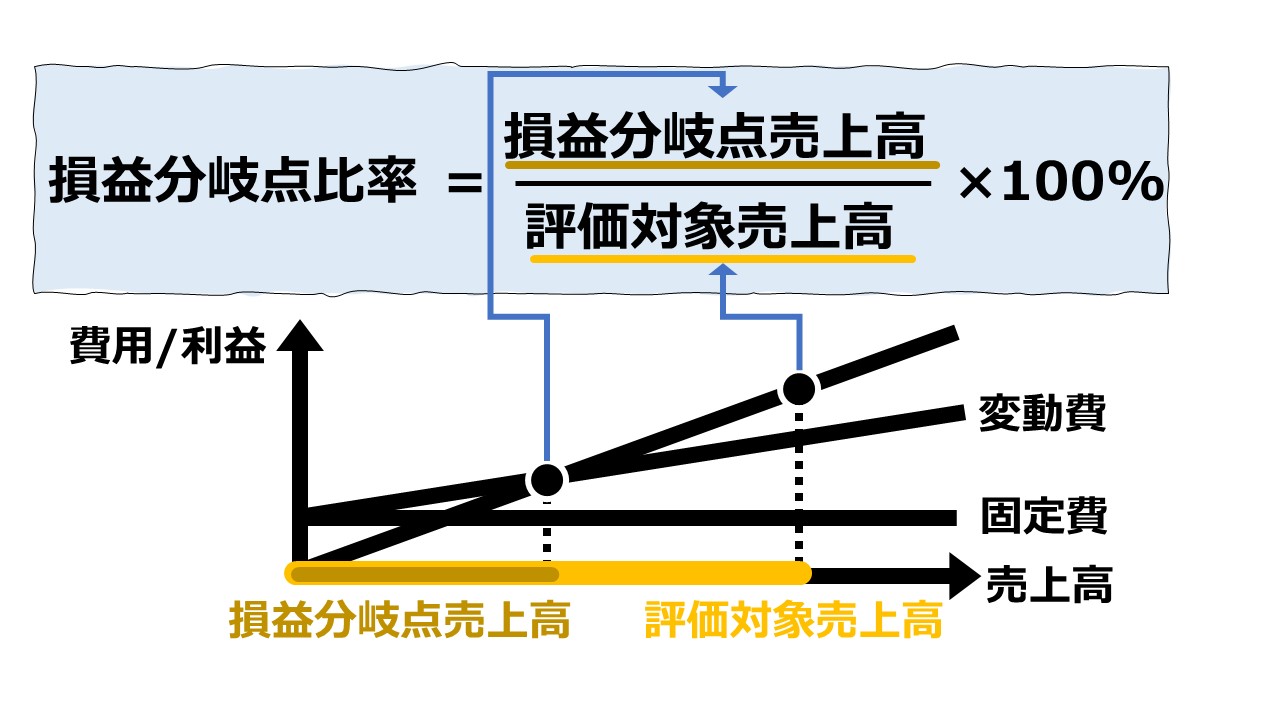

- 売上高貢献利益率(Contribution Margin Ratio)(売上高限界利益率)(→CVP分析/損益分岐点分析へ)

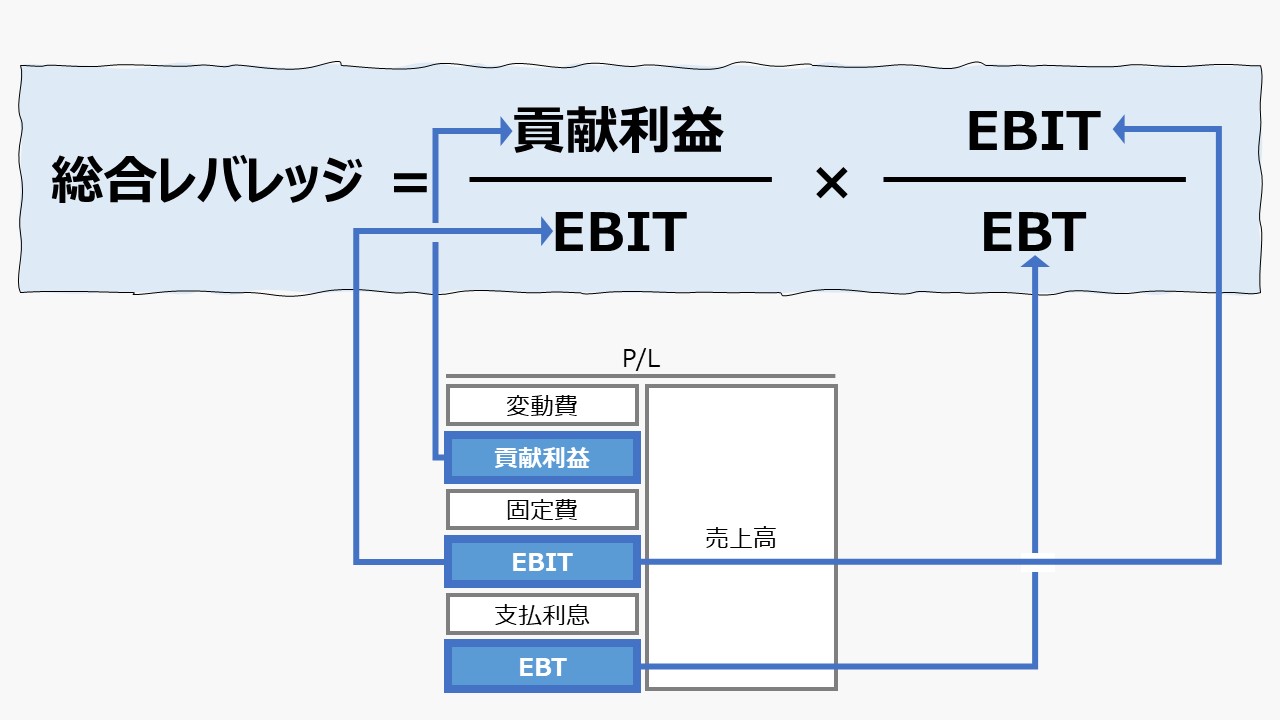

- 営業レバレッジ | オペレーティングレバレッジ(→経営レバレッジ|健全性分析)

- 売上高営業利益率(Operating Profit Margin)(ROS: Return on Sales)

- オペレーティングマージン(OM: Operating Margin)

- 営業費用売上比率(Operating Expenses to Sales Ratio)

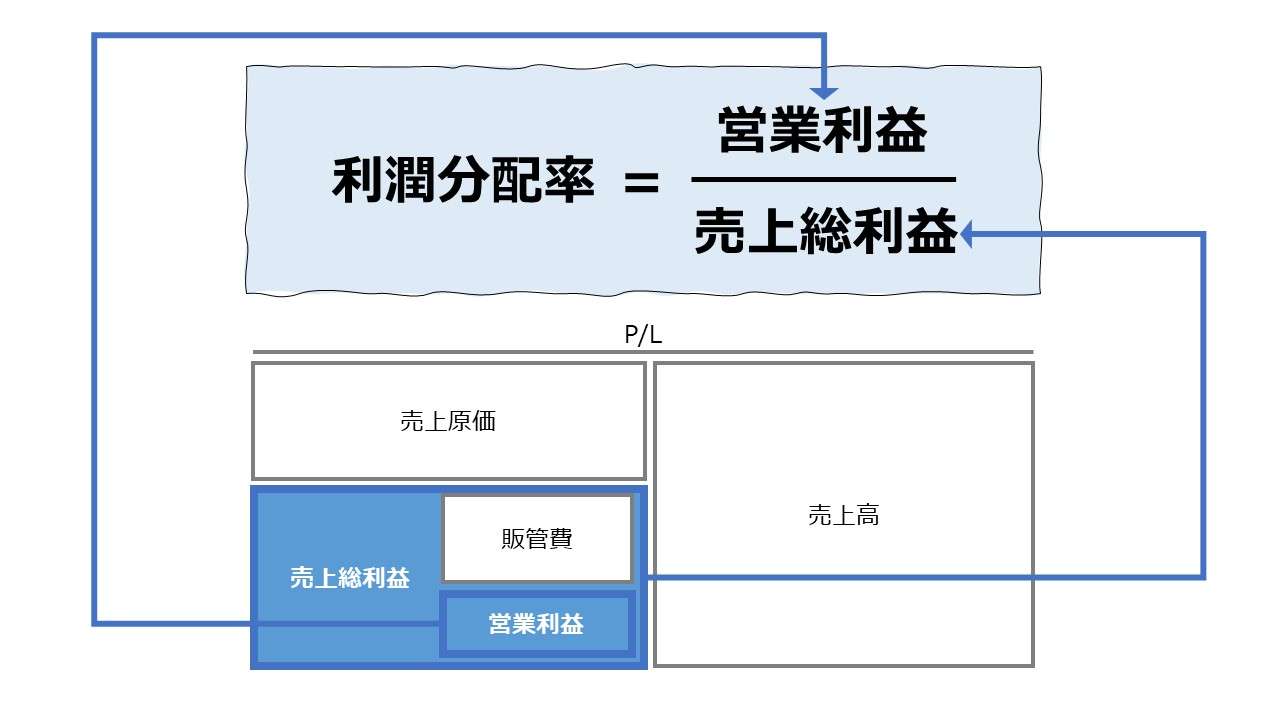

- 利潤分配率(Profit Distribution Ratio)

- 売上高事業利益率(Sales Business Income Ratio)

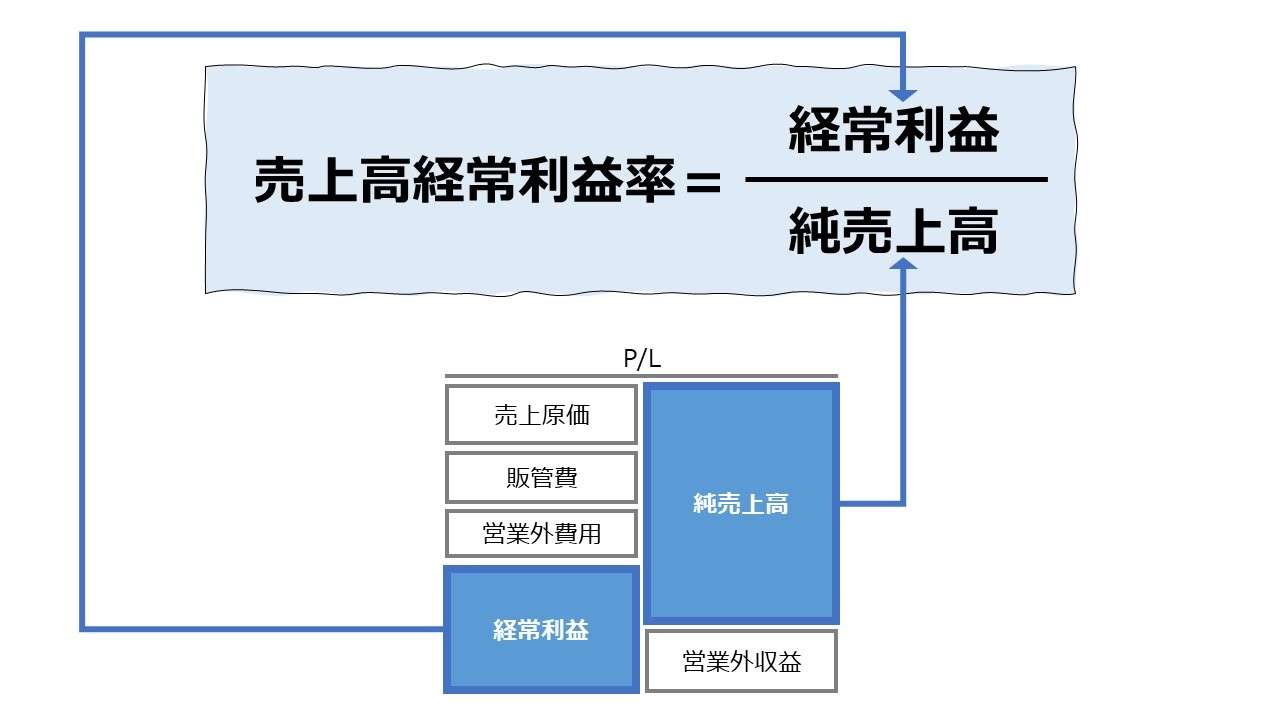

- 売上高経常利益率(Ordinary Profit Margin)

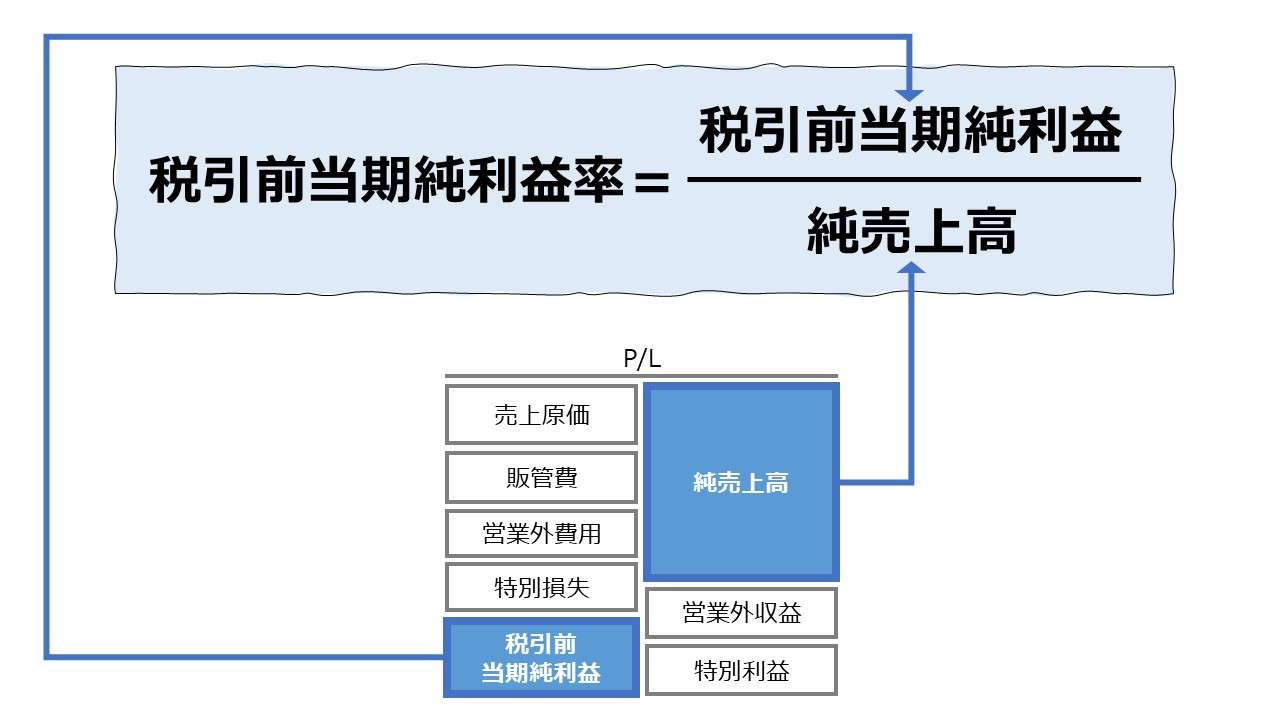

- 税引前当期純利益率(IBIT Ratio)

- 売上高純利益率(Net Profit Margin)

- EBITDAマージン(EBITDA Margin)

- P/LとB/S(投資収益性)

- 投資効率・投資収益性指標(ROI系)の本質とは

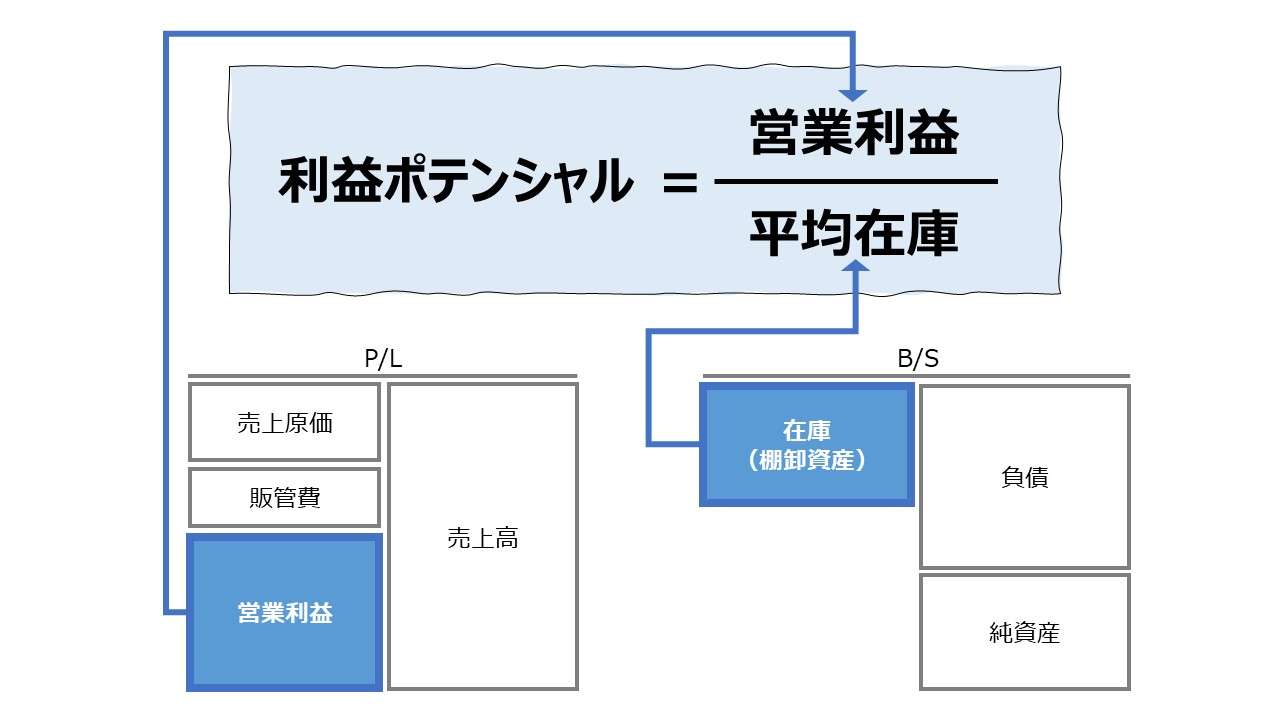

- 利益ポテンシャル(PP: Profit Potential)

- 総資産利益率(ROA: Return on Assets)

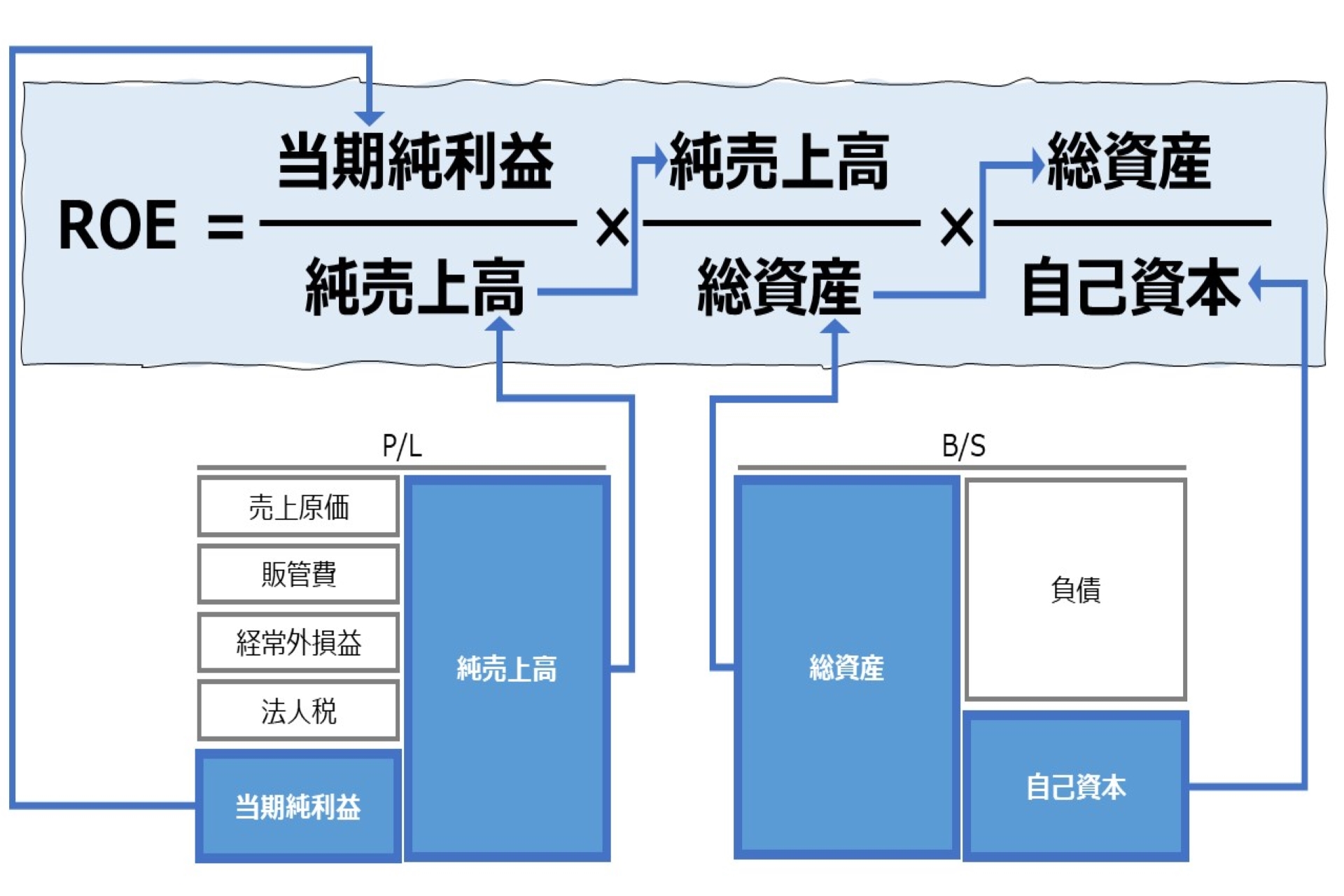

- 自己資本利益率(ROE: Return on Equity)

- 投下資本利益率(ROIC: Return on Invested Capital)

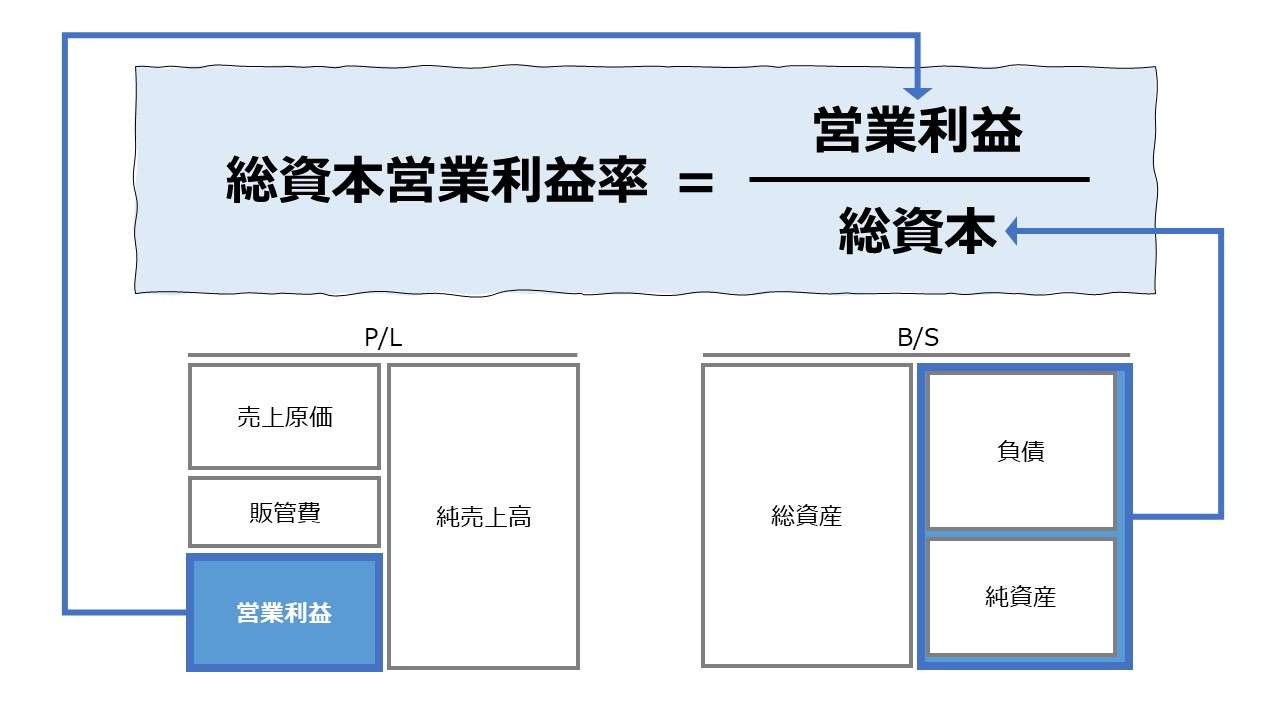

- 総資本利益率(ROTC: Return on Total Capital)

- 経営資本営業利益率(Operating Capital Operating Profit Margin)

- 使用資本利益率(ROCE: Return On Capital Employed)

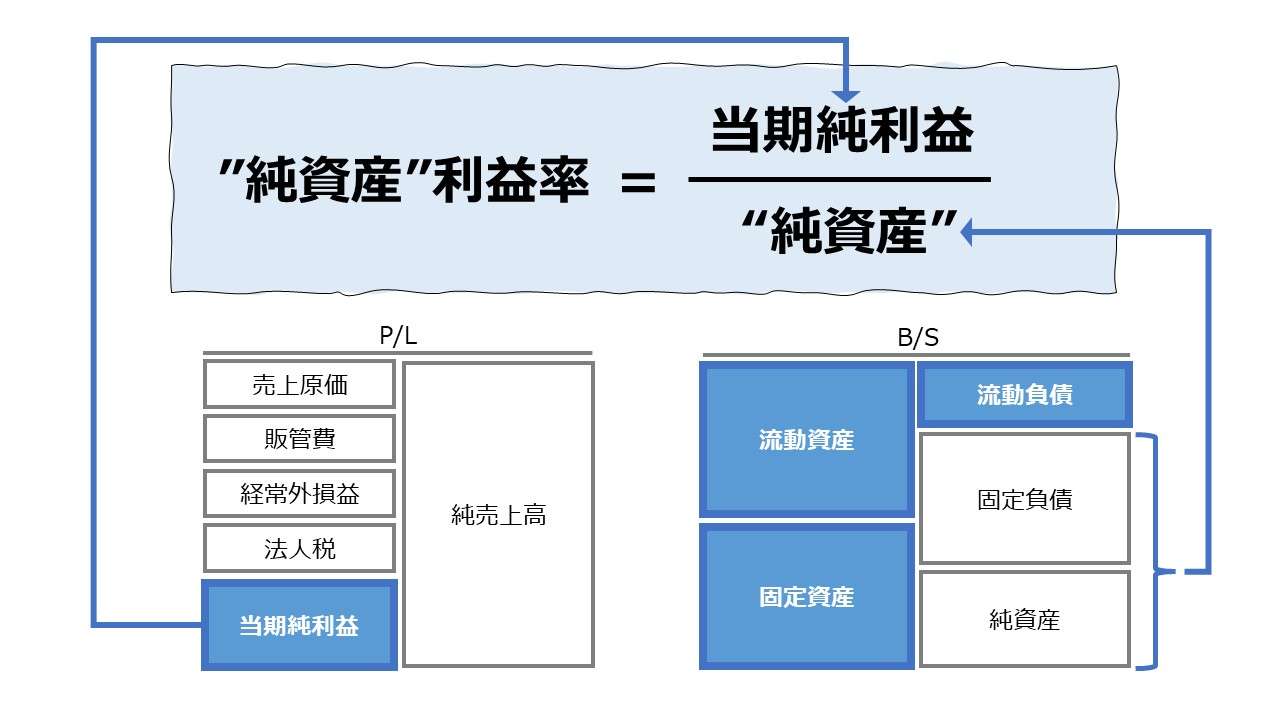

- 純資産利益率(RONA: Return on Net Assets)

- リターン・オン・リスクアセット(RORA: Return on Risk Assets)

- 投資効率・投資収益性指標(ROI系)の本質とは

- P/LとB/SとS/S(株主目線の投資収益性)

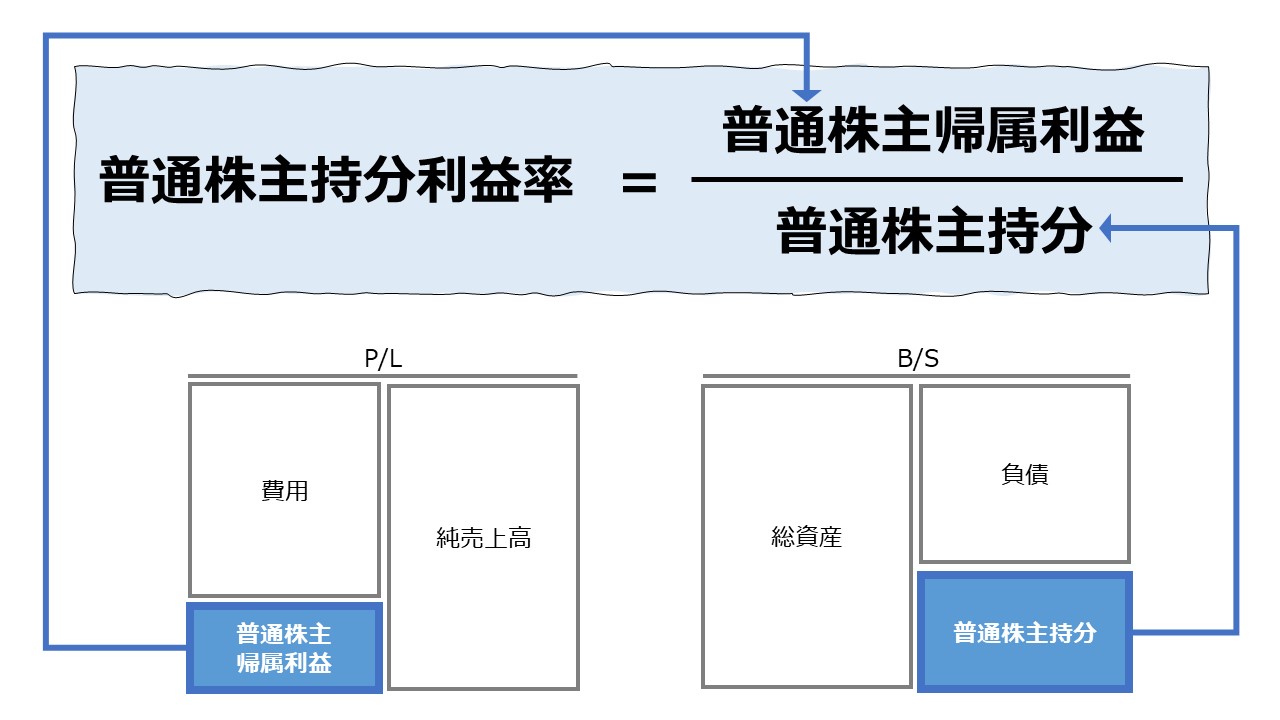

- 普通株主持分利益率(ROCE: Return on Common Equity)

- 通常、「ROCE」との表記は「使用資本利益率」を指すことが多い

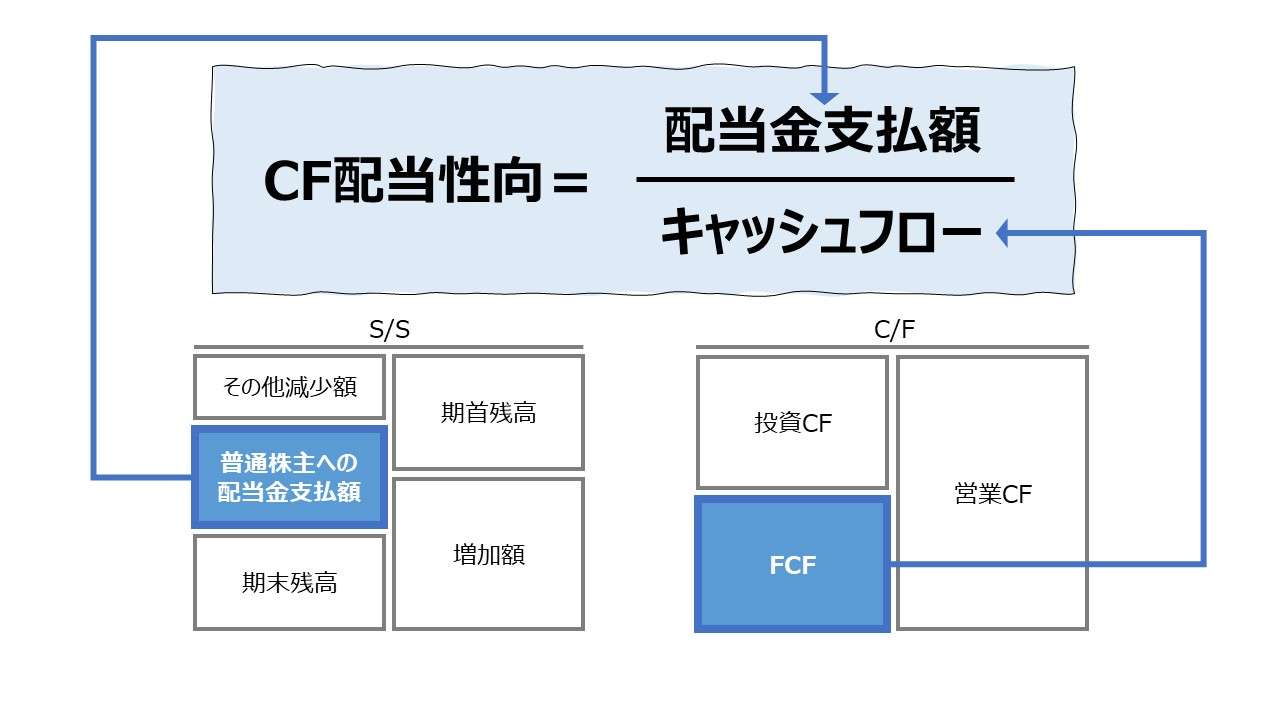

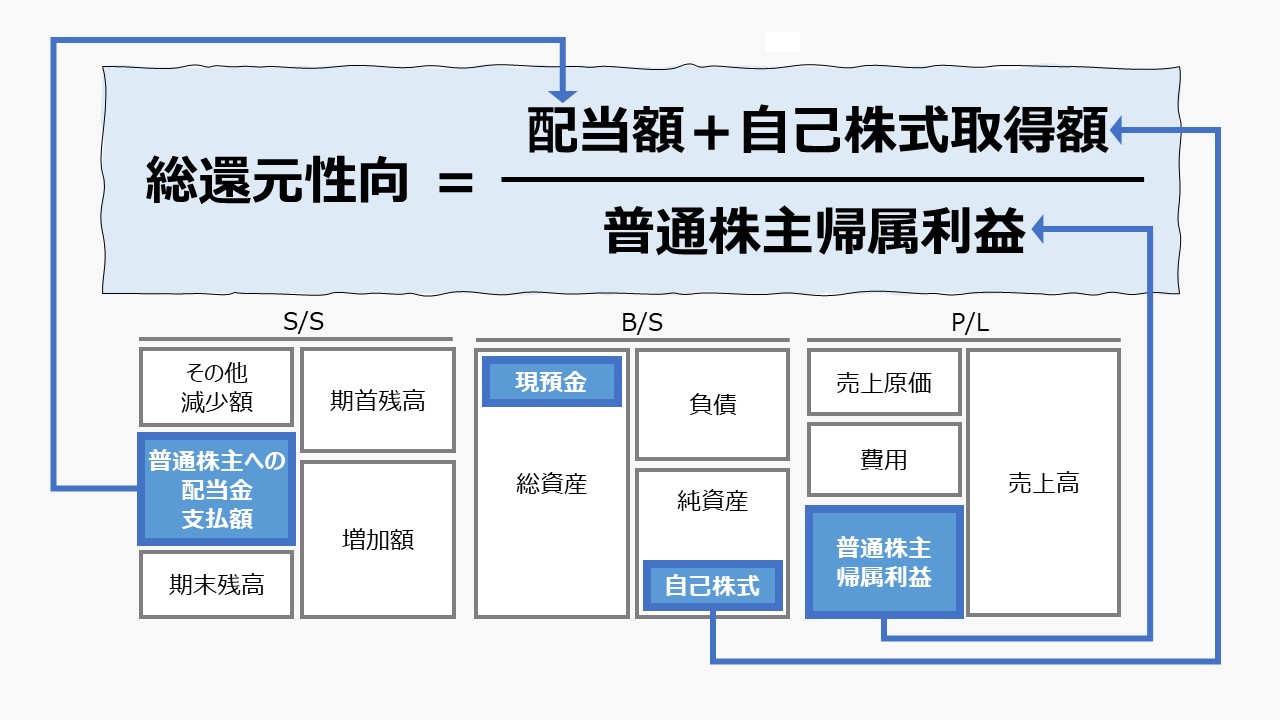

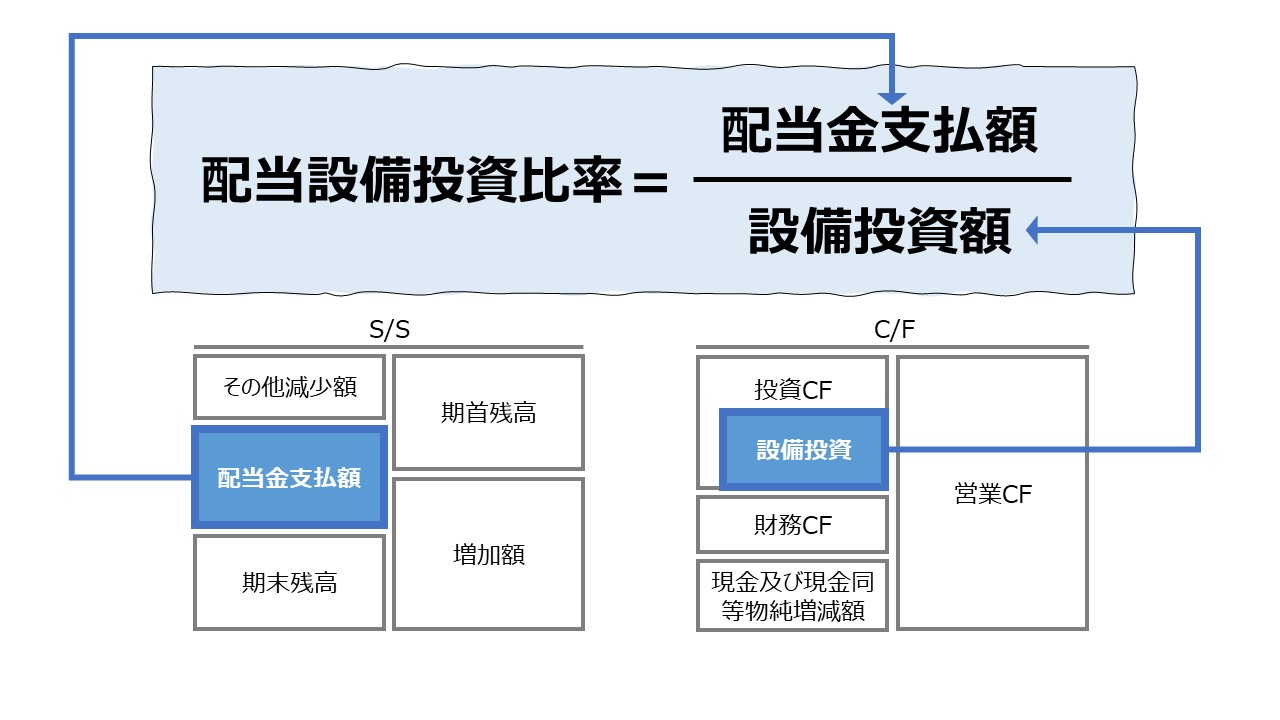

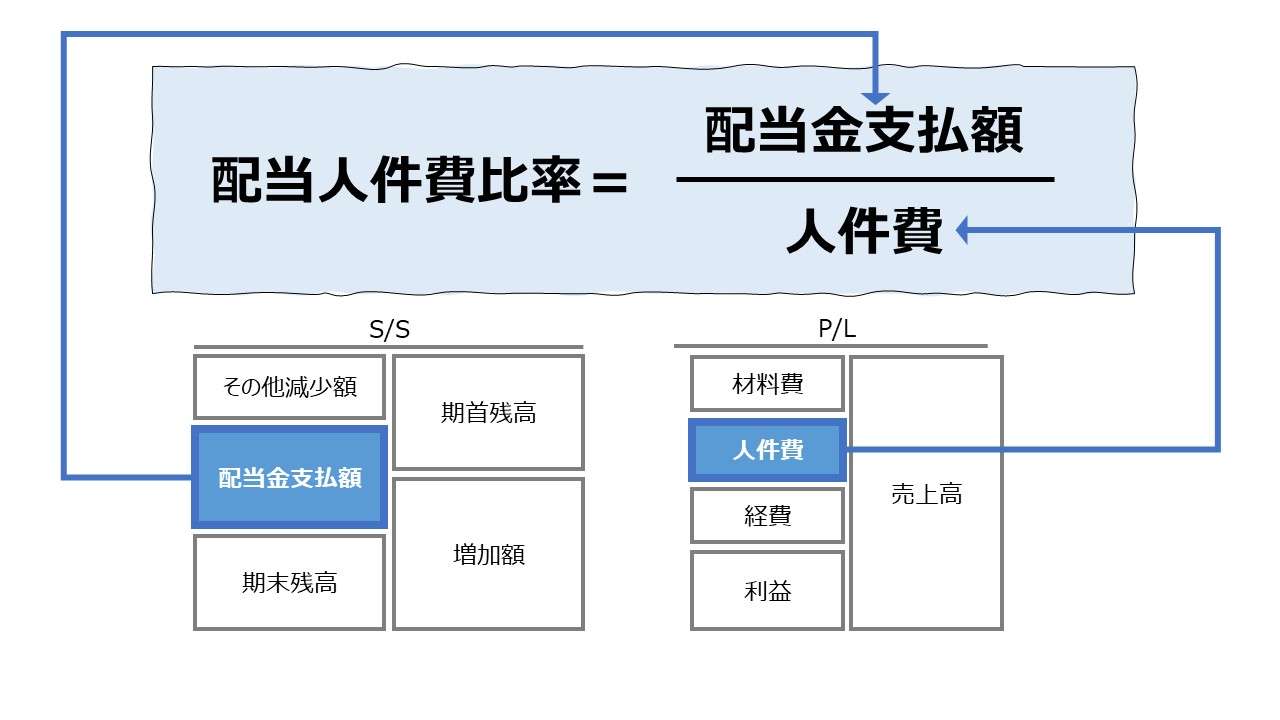

- 株主資本配当率(DOE:Dividend on Equity Ratio)

- 普通株主持分利益率(ROCE: Return on Common Equity)

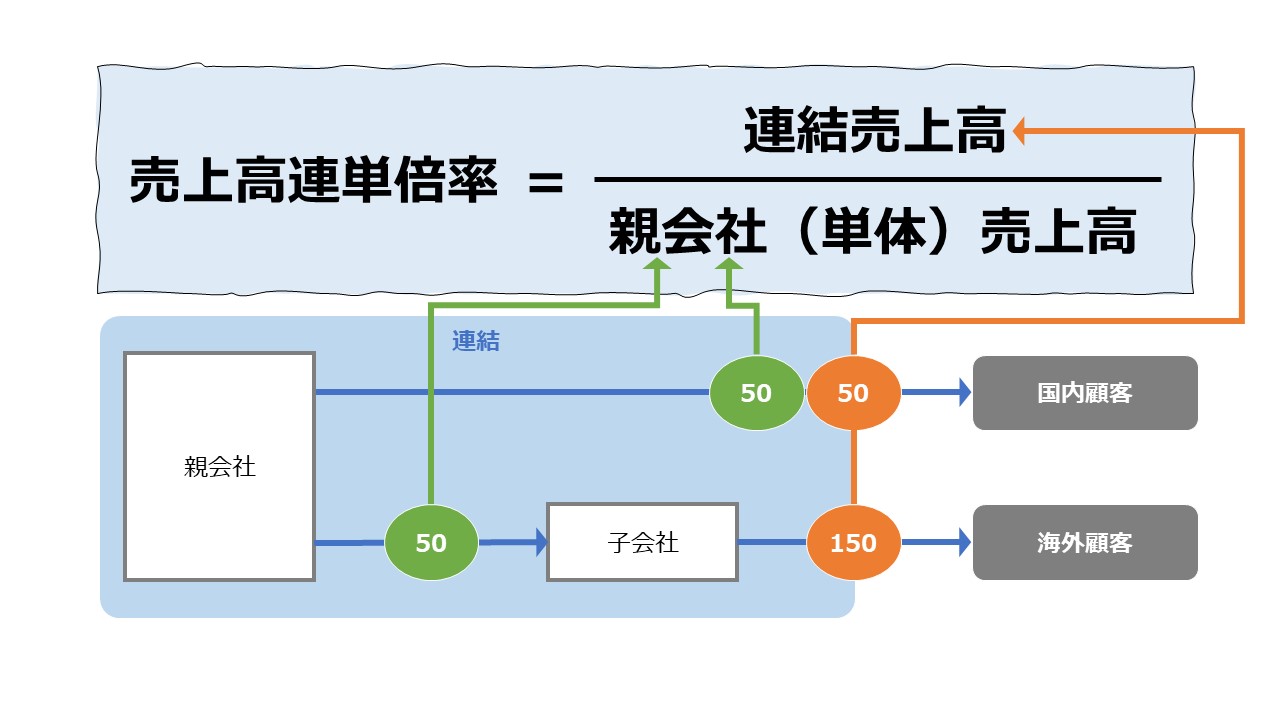

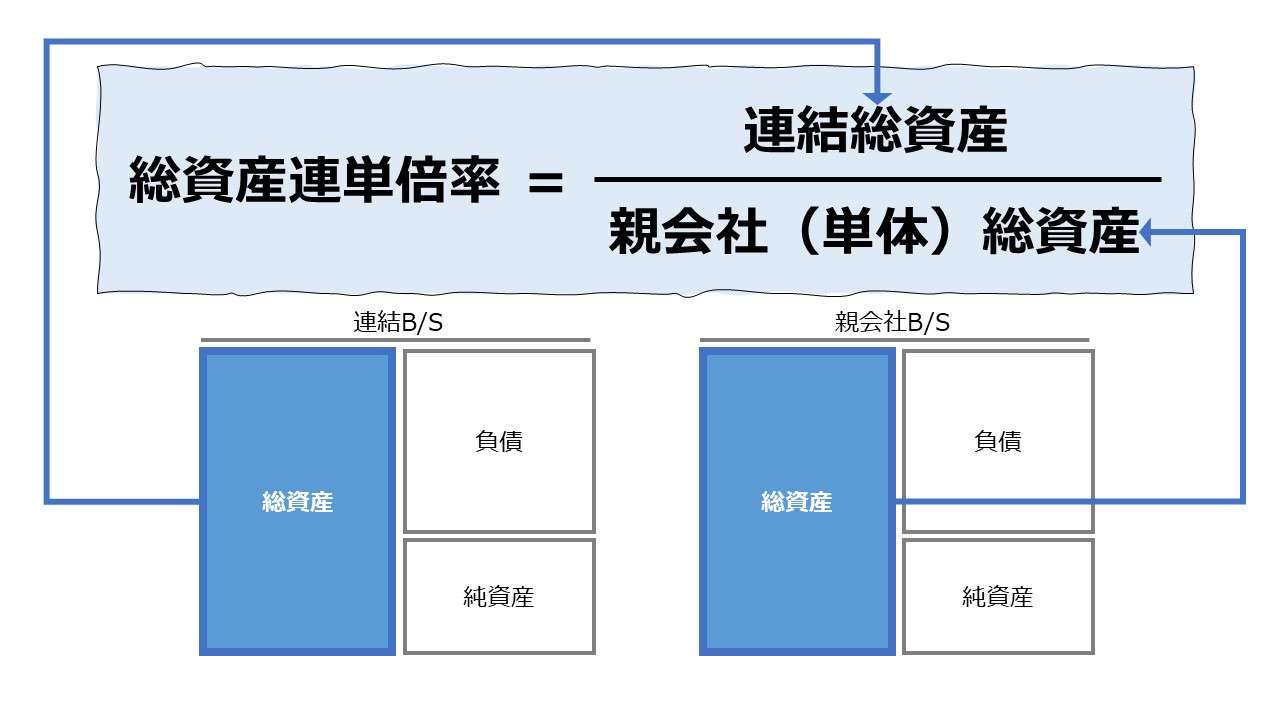

- グループ経営

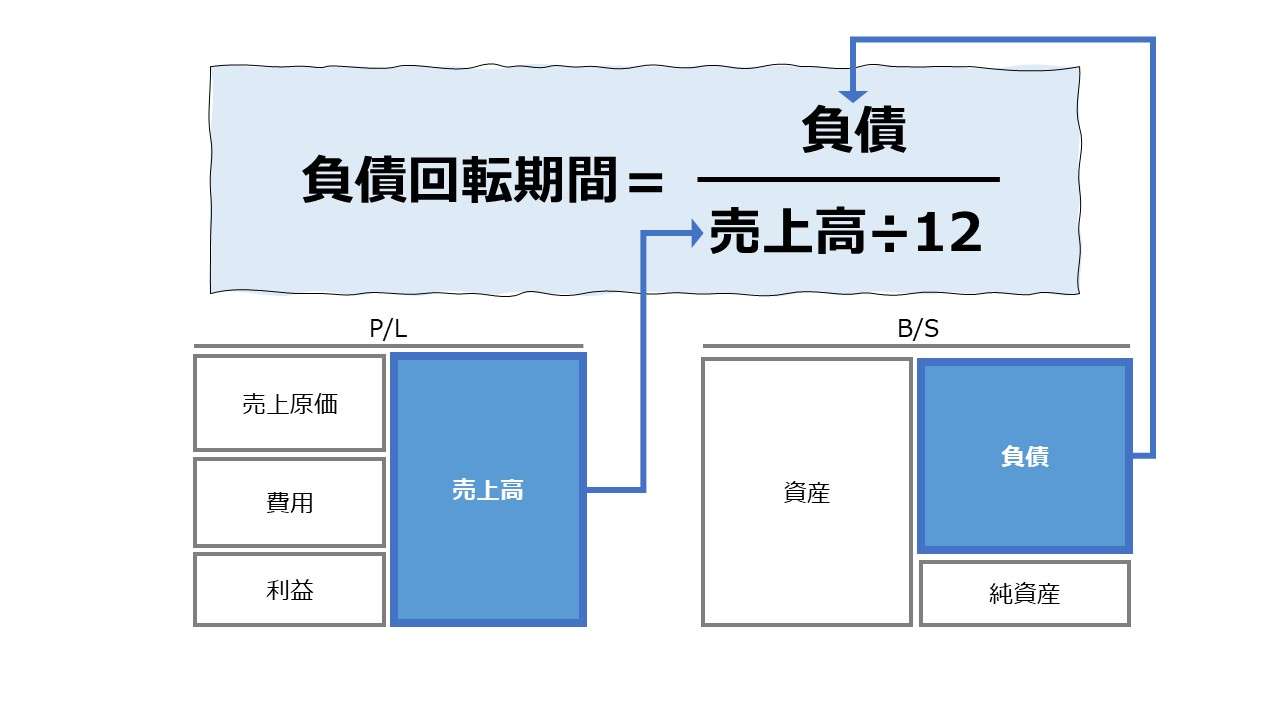

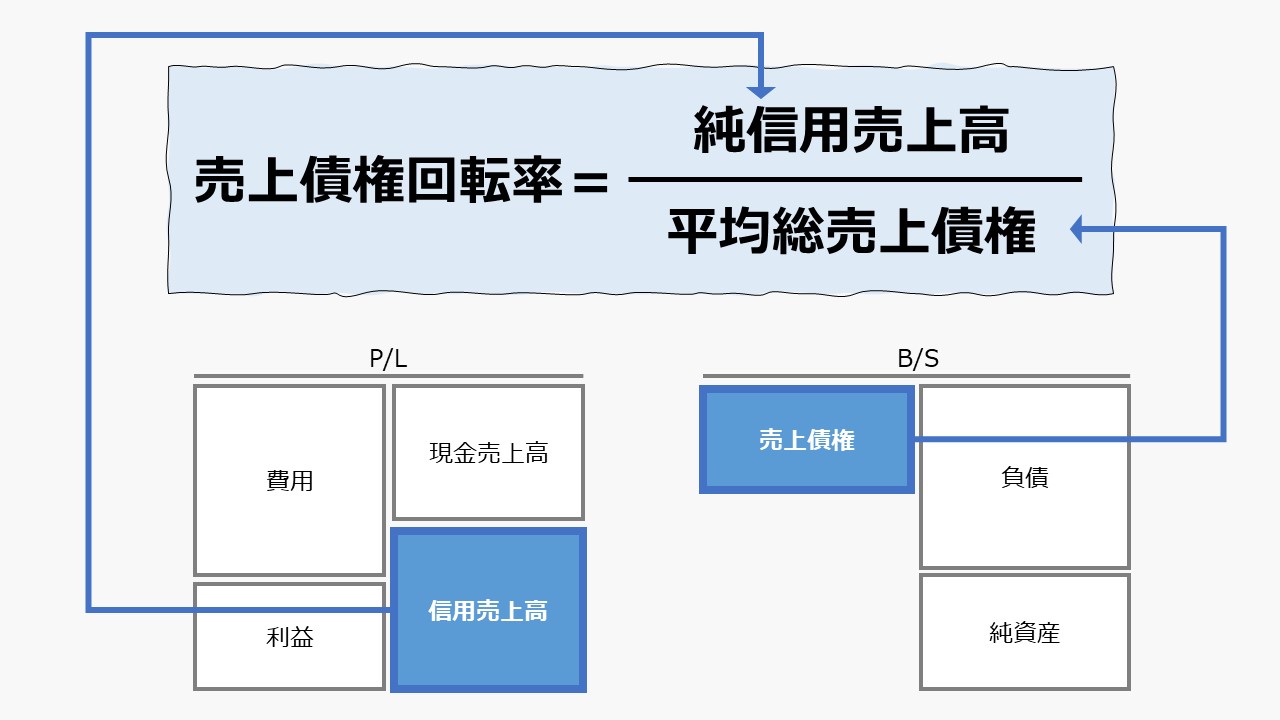

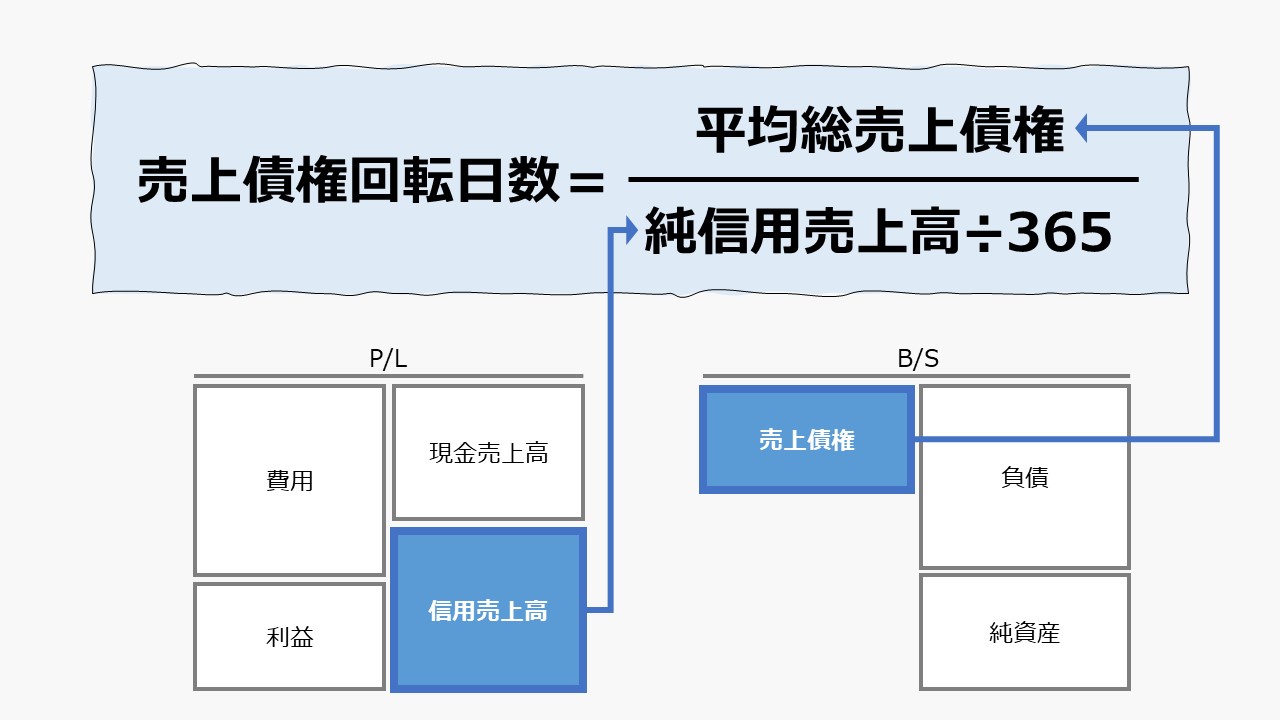

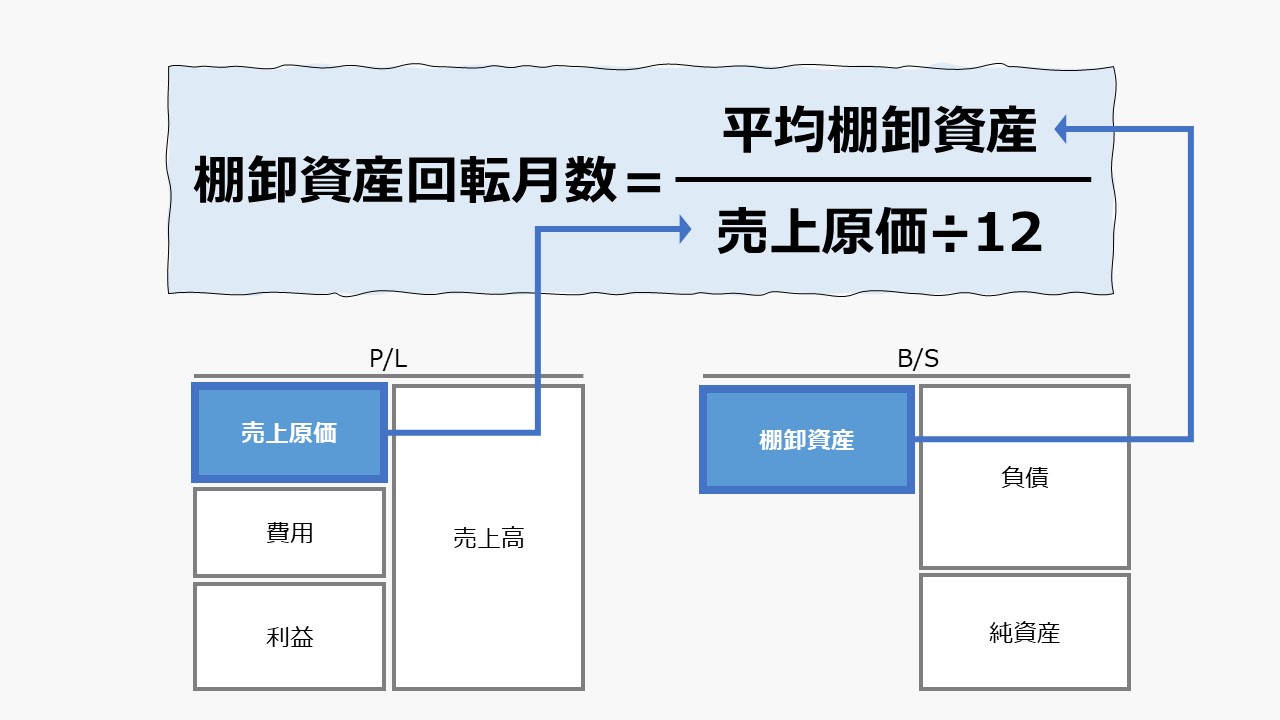

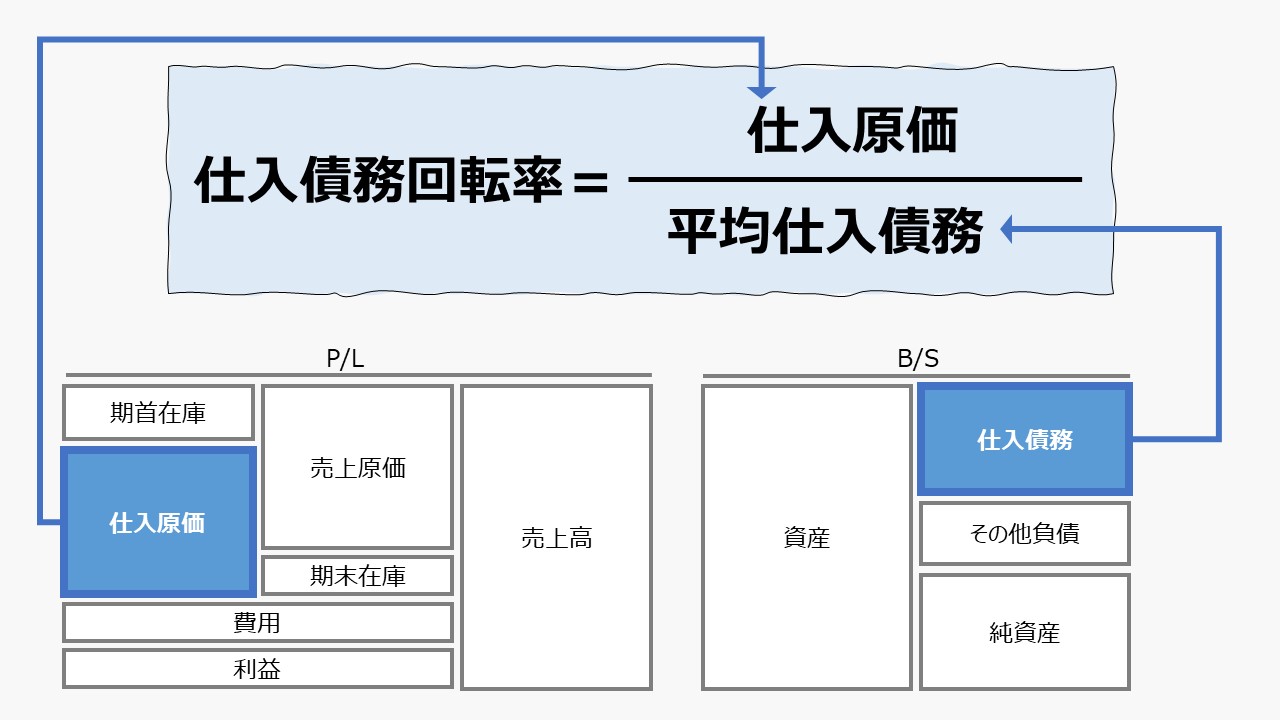

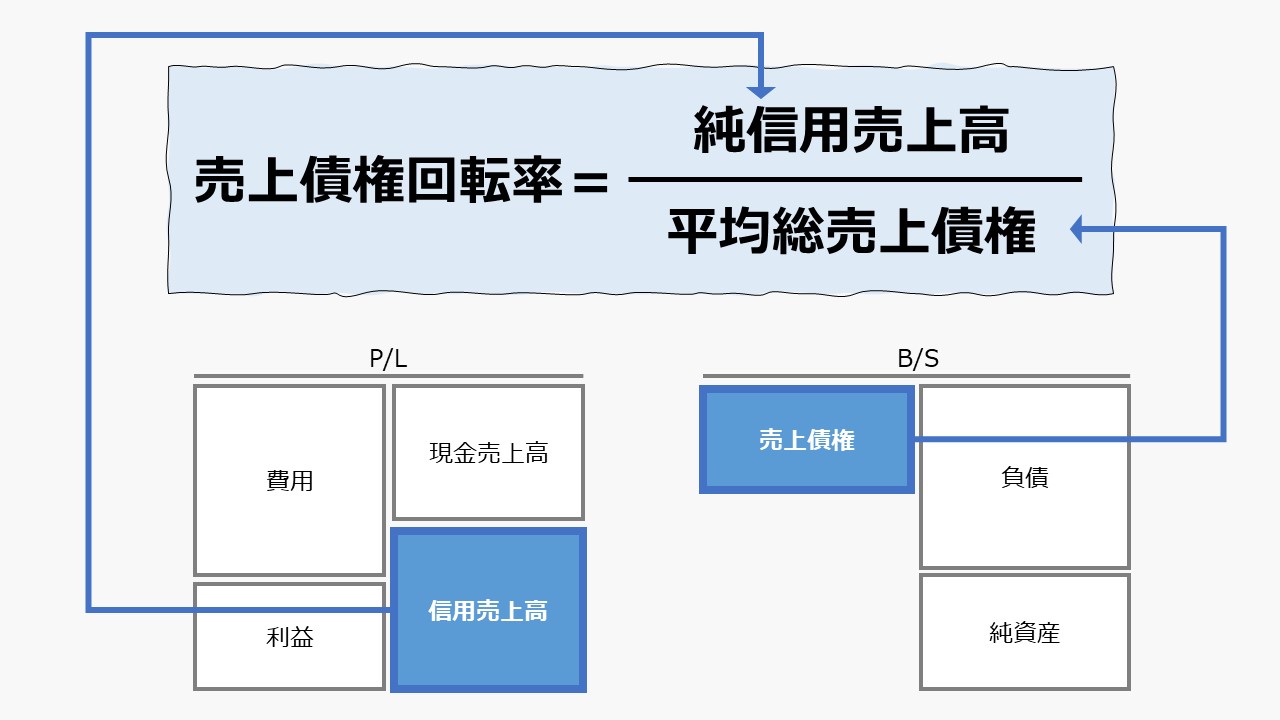

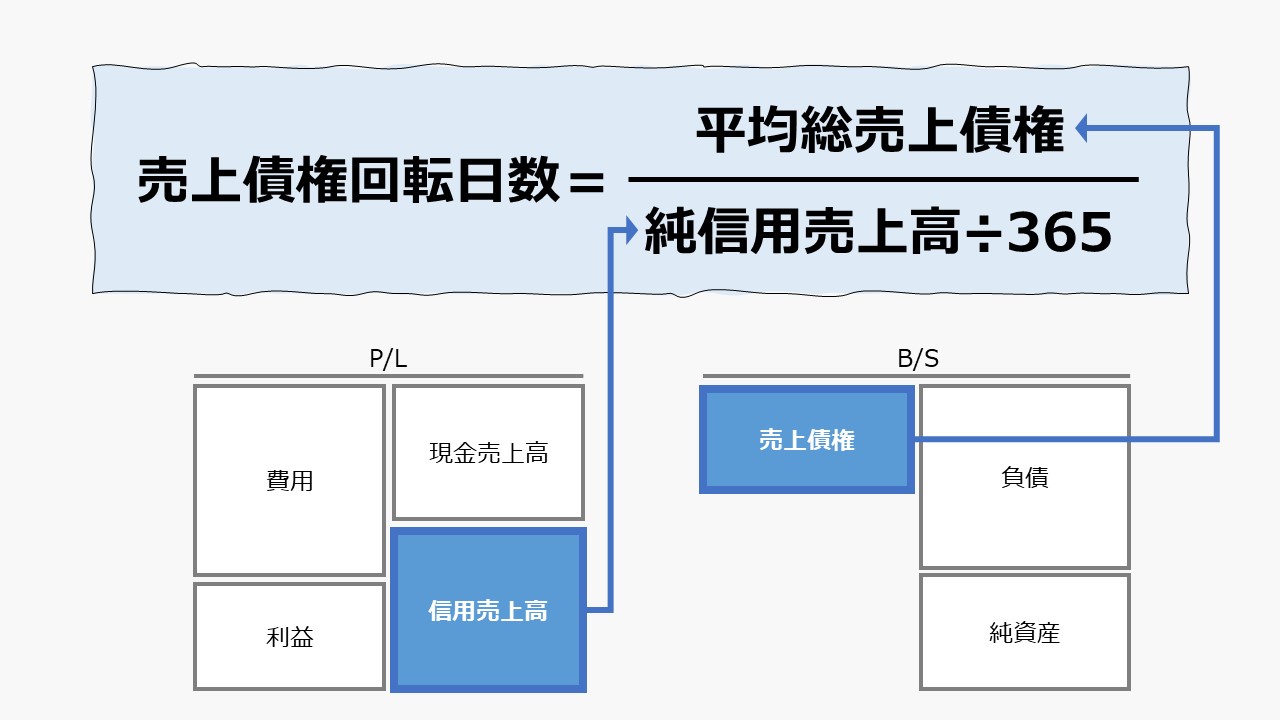

効率性分析 Activity

・投下される経営資源が限界的に獲得する収益を最大にする使われ方をしているかを評価する

・投下資本の回転率および回転期間を見る方法と、一定期間に上げる収益との対比でみる方法がある

- 運転資本管理

- 回転率管理

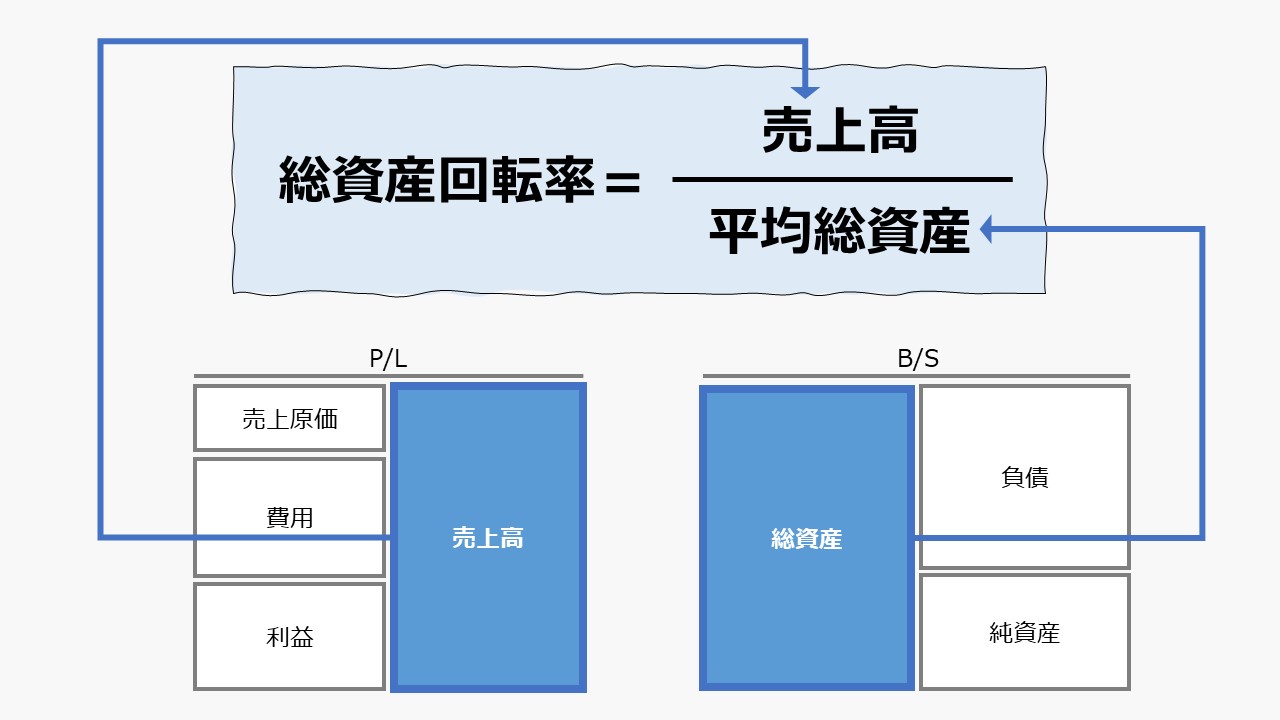

- 総資産回転率(Total Asset Turnover)

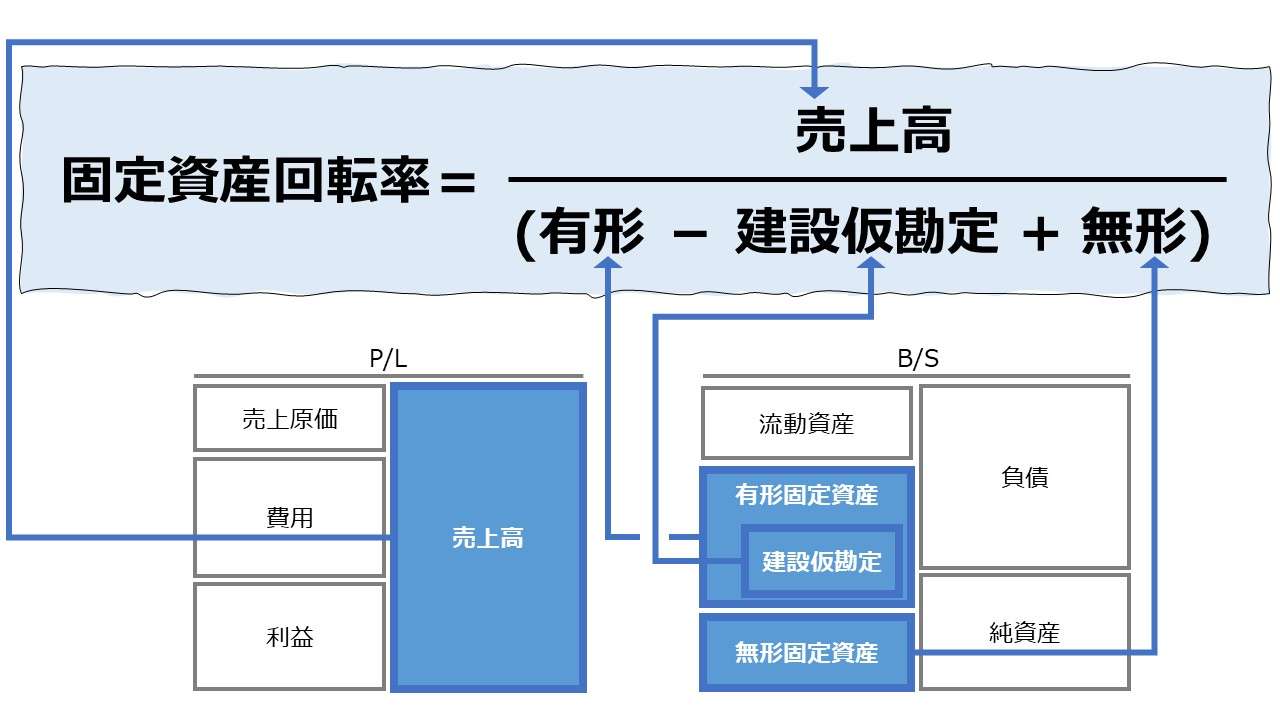

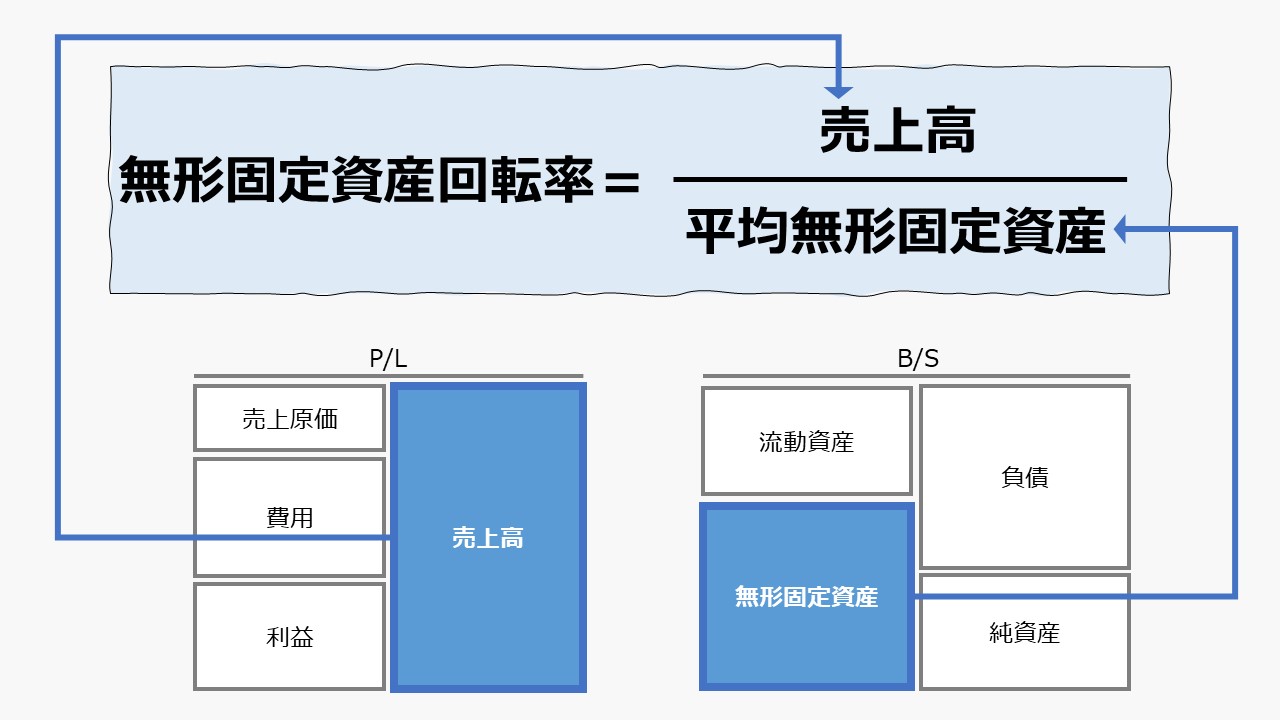

- 固定資産回転率(Fixed Asset Turnover)

- 経営資本回転率(Operating Capital Turnover Ratio)

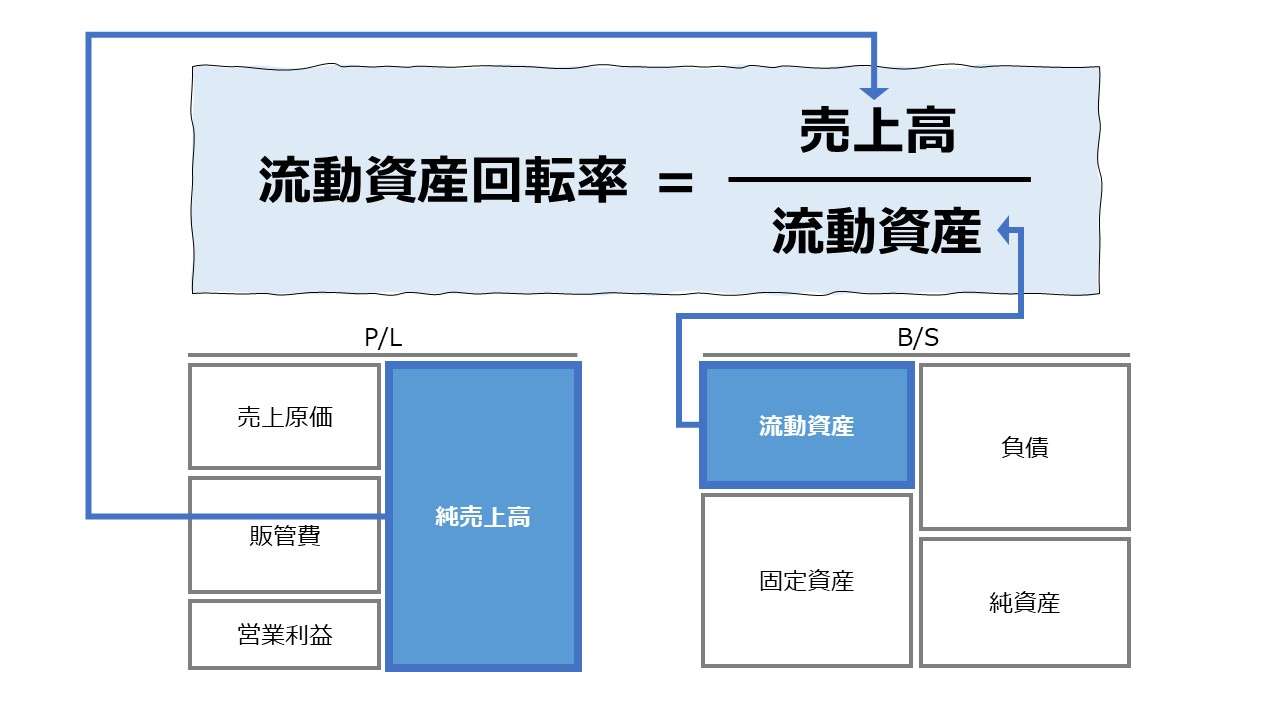

- 流動資産回転率(Current Assets Turnover Ratio)

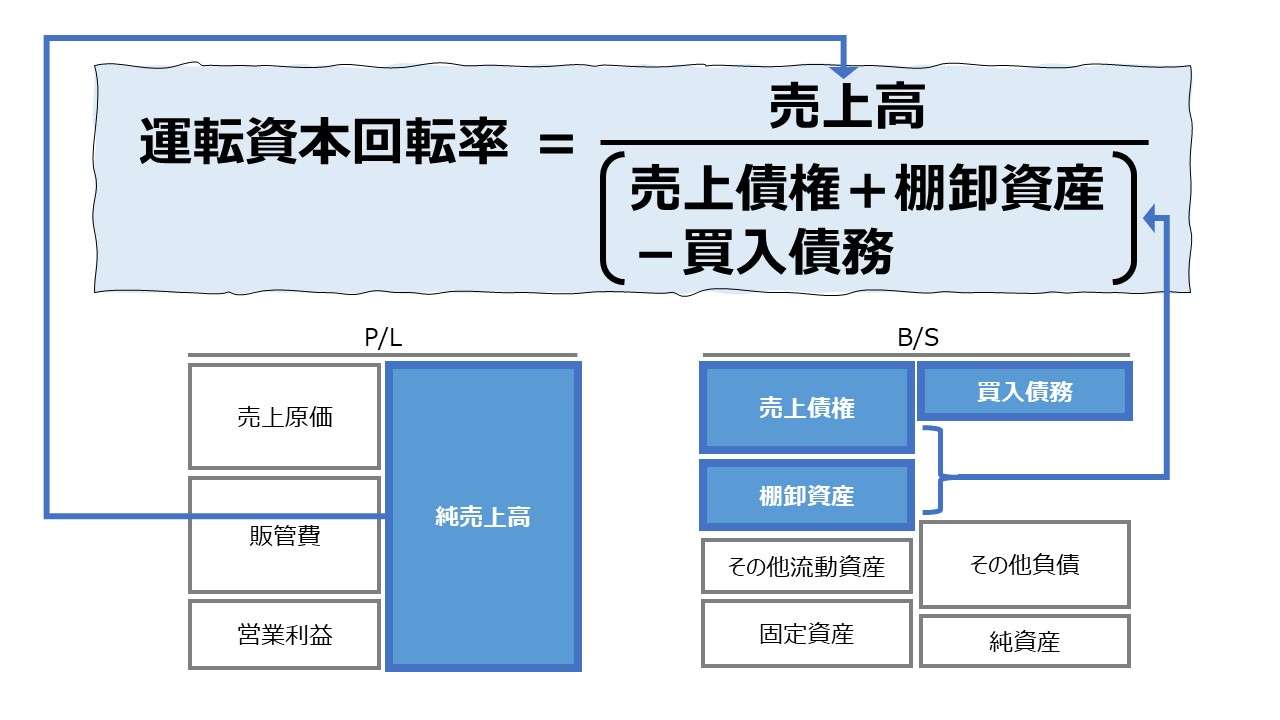

- 運転資本回転率(Working Capital Turnover Ratio)

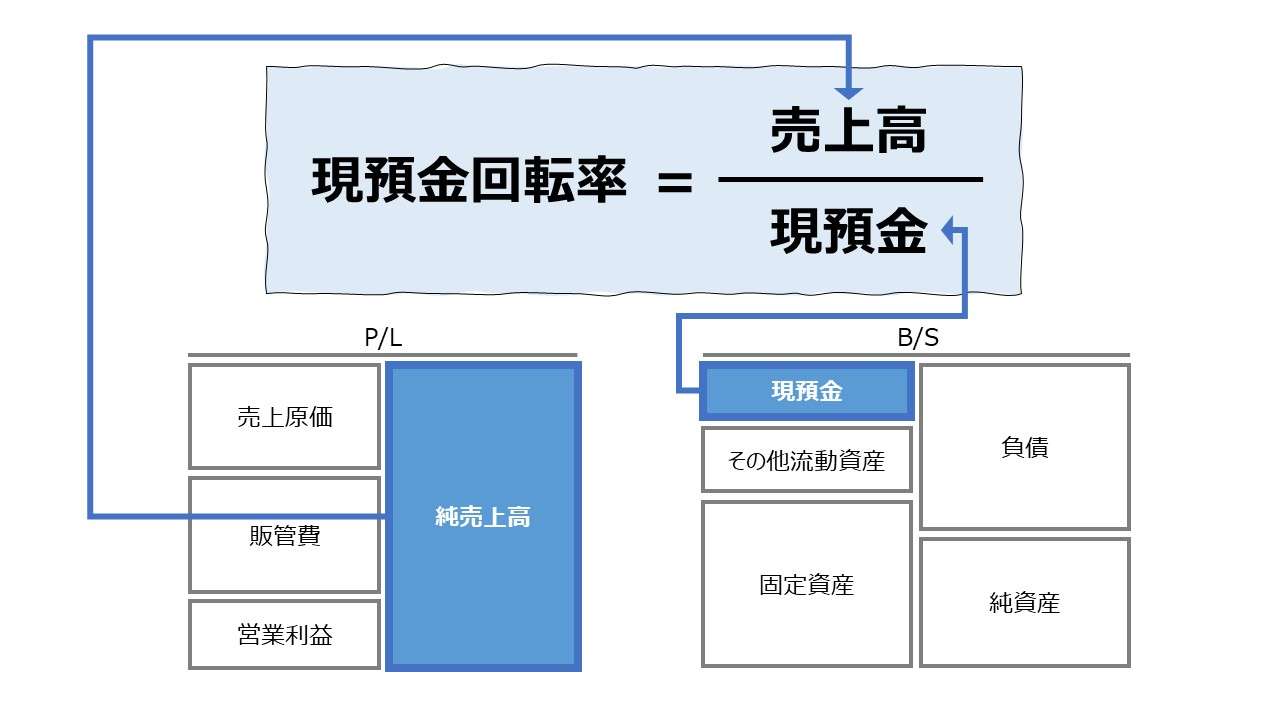

- 現預金回転率(Cash Deposit Turnover Ratio)

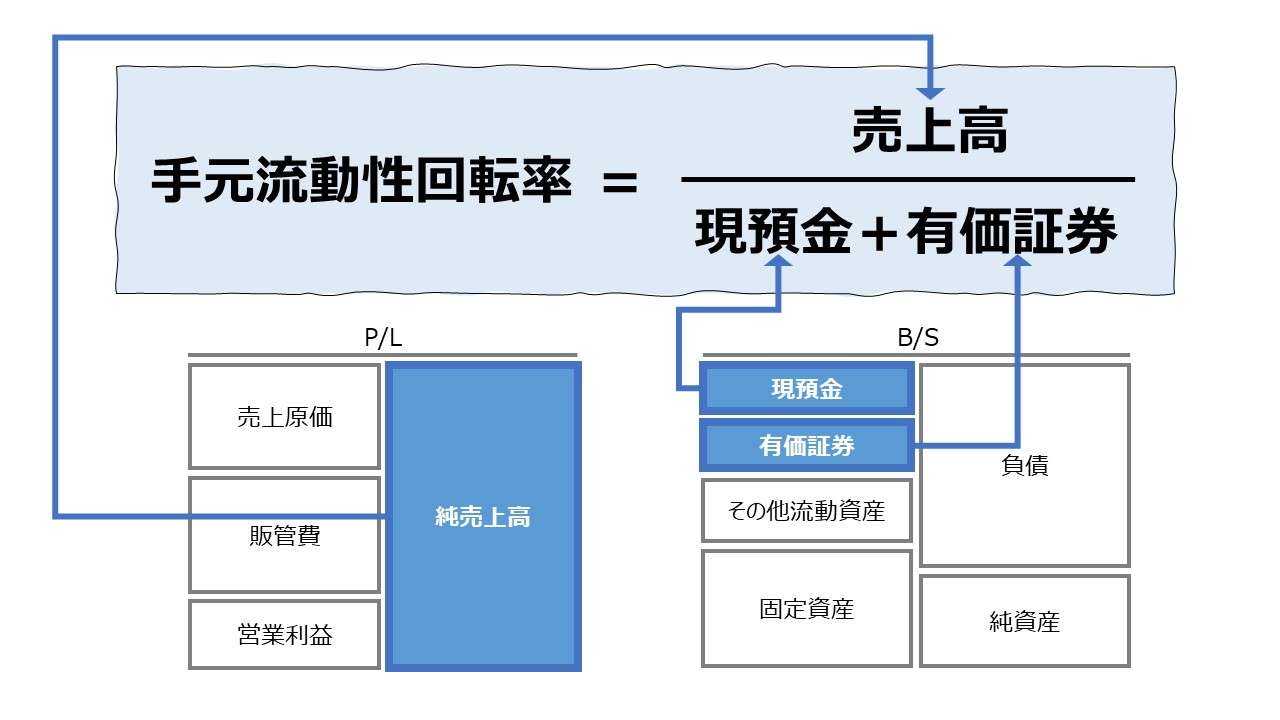

- 手元流動性回転率(Liquidity Turnover Ratio)

- 当座資産回転率(Quick Assets Turnover Ratio)

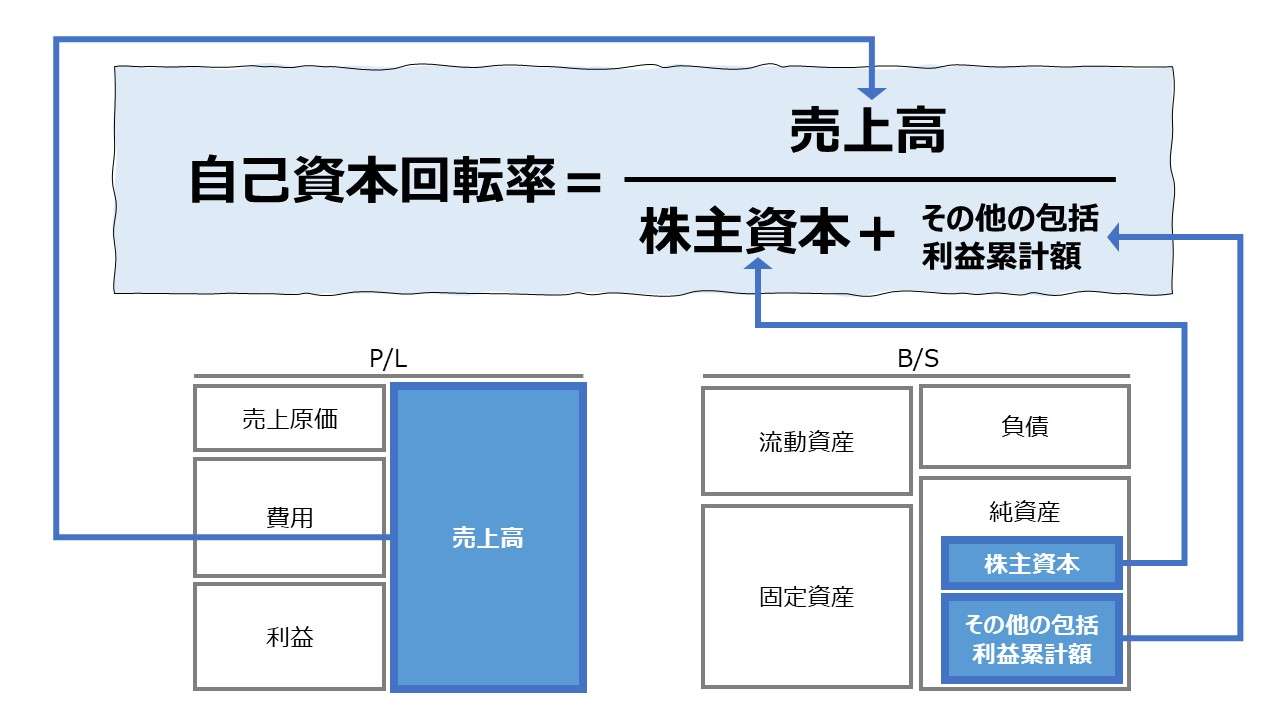

- 自己資本回転率(Capital Turnover Ratio)

- 株主資本回転率(Shareholders’ Equity Turnover Ratio)

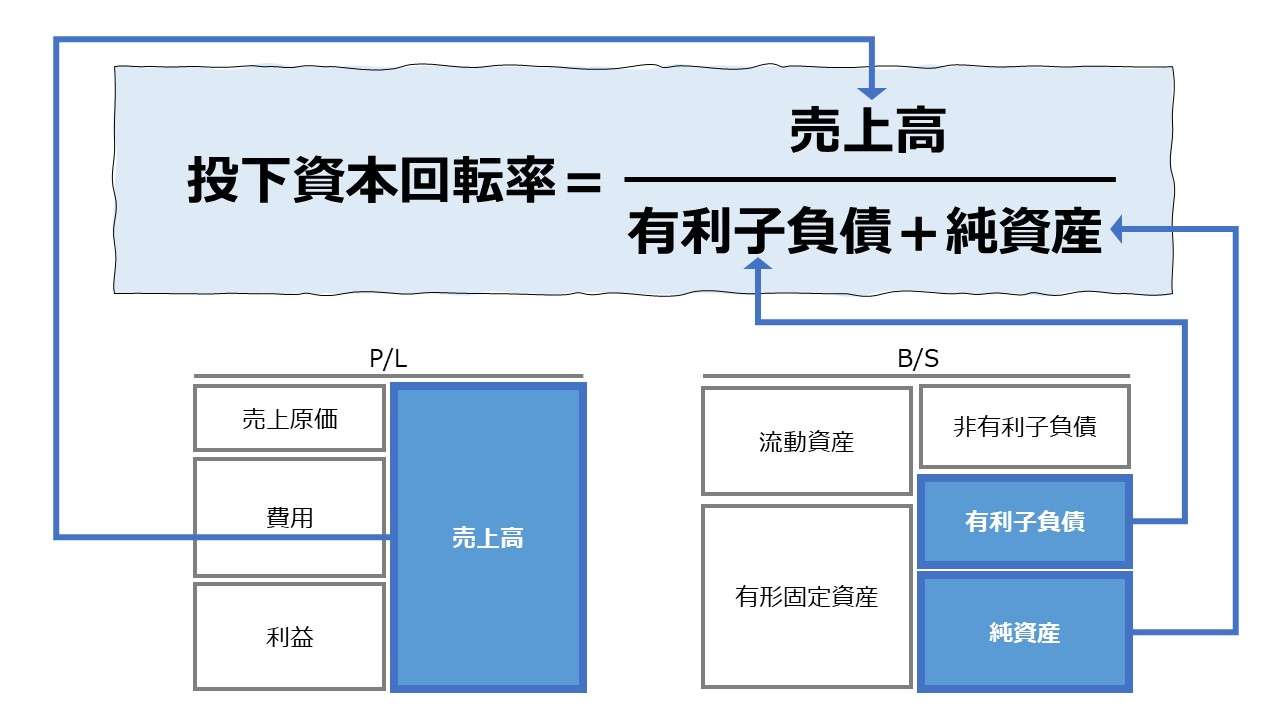

- 投下資本回転率(Invested Capital Turnover Ratio)(➡資金管理へ)

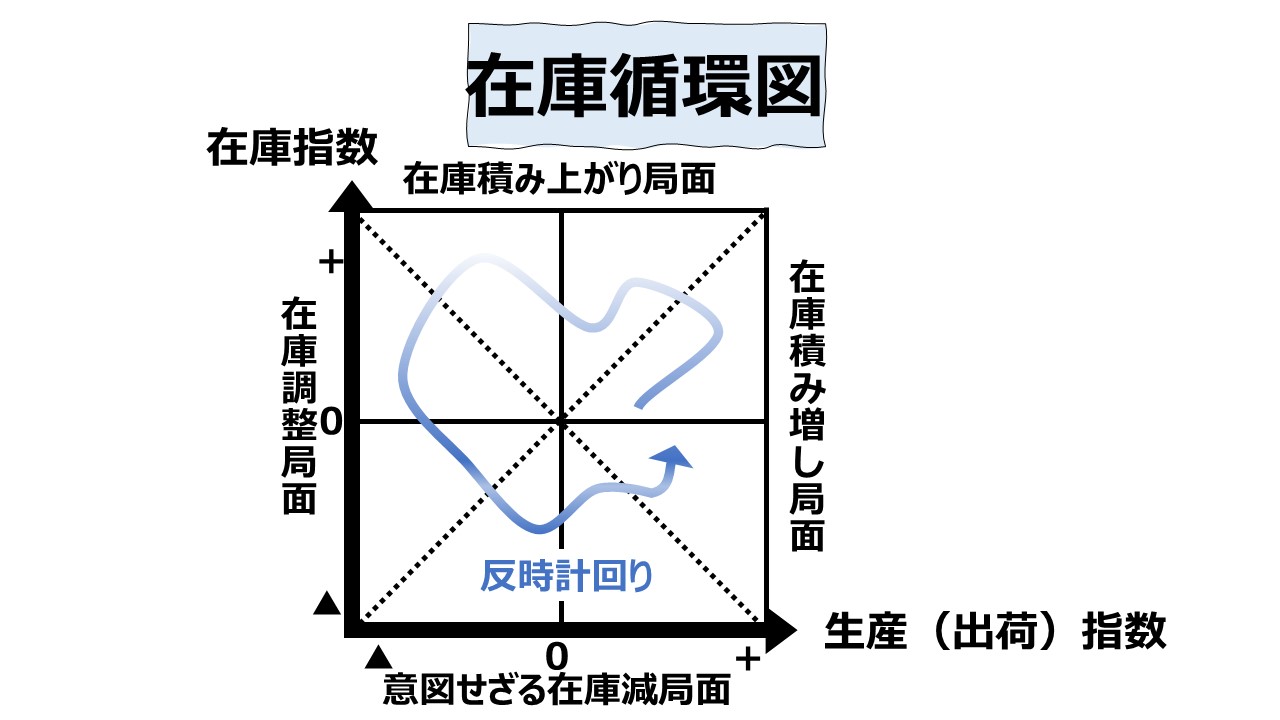

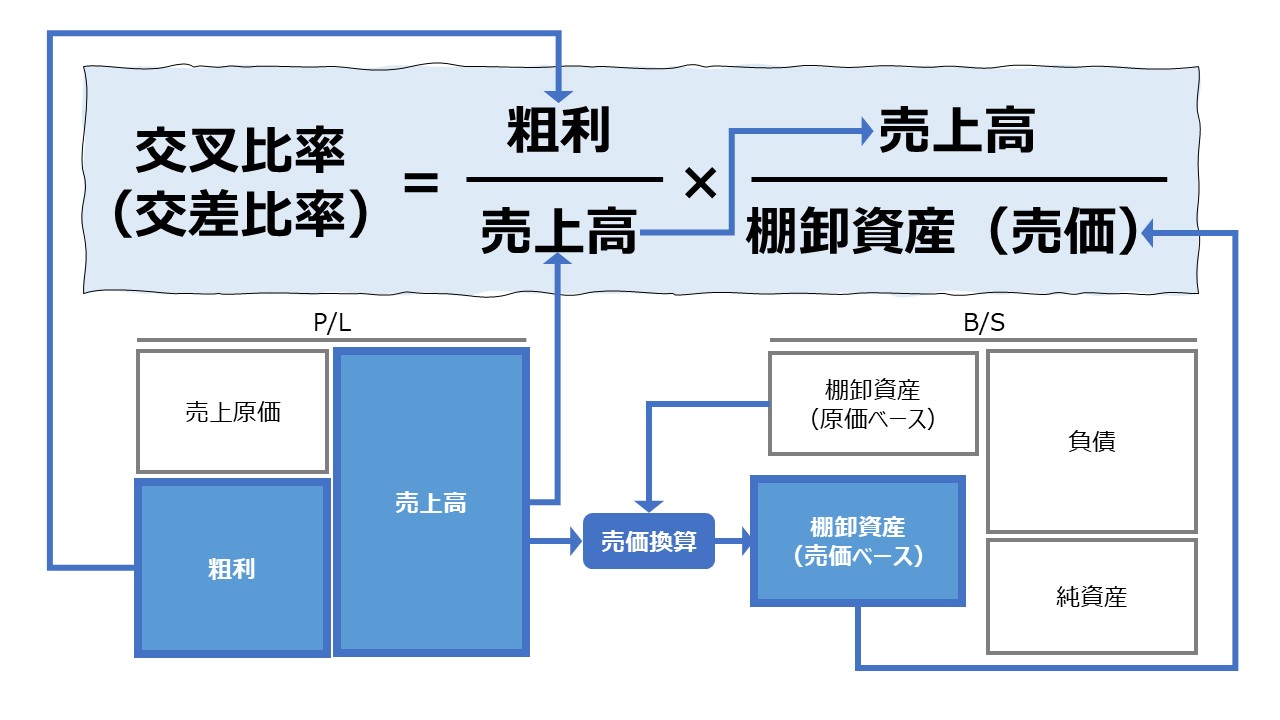

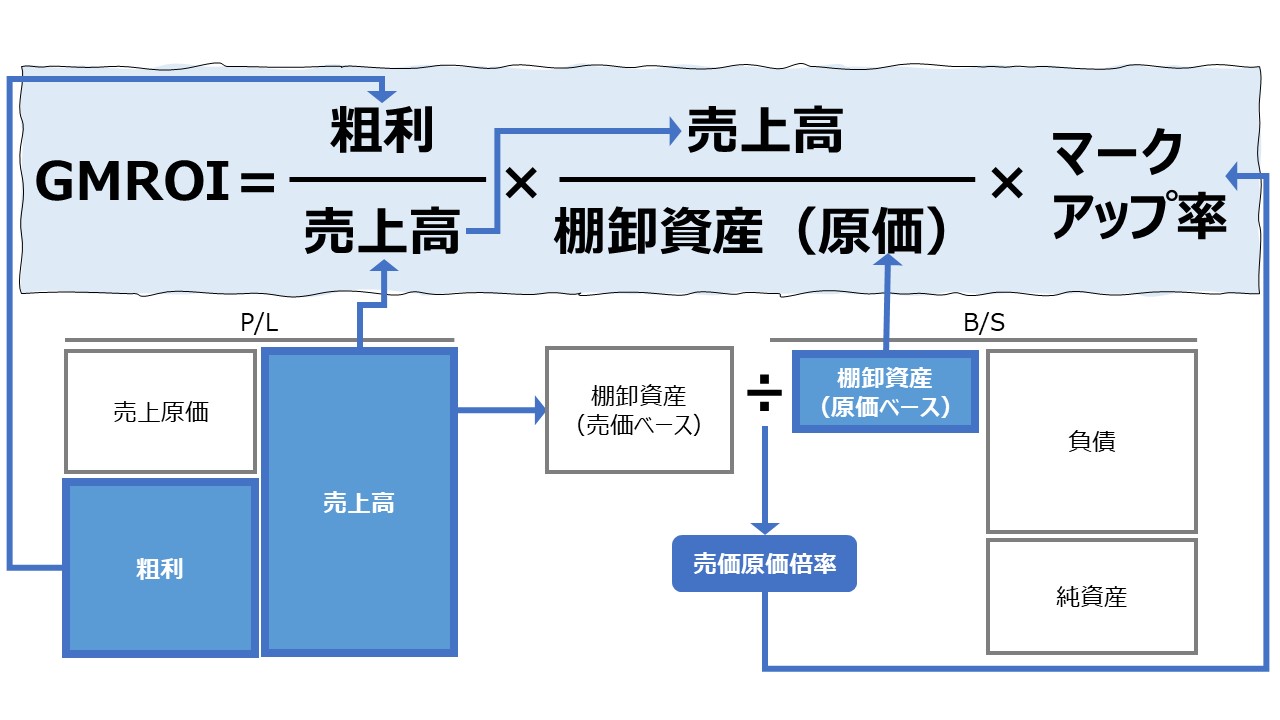

- 在庫政策

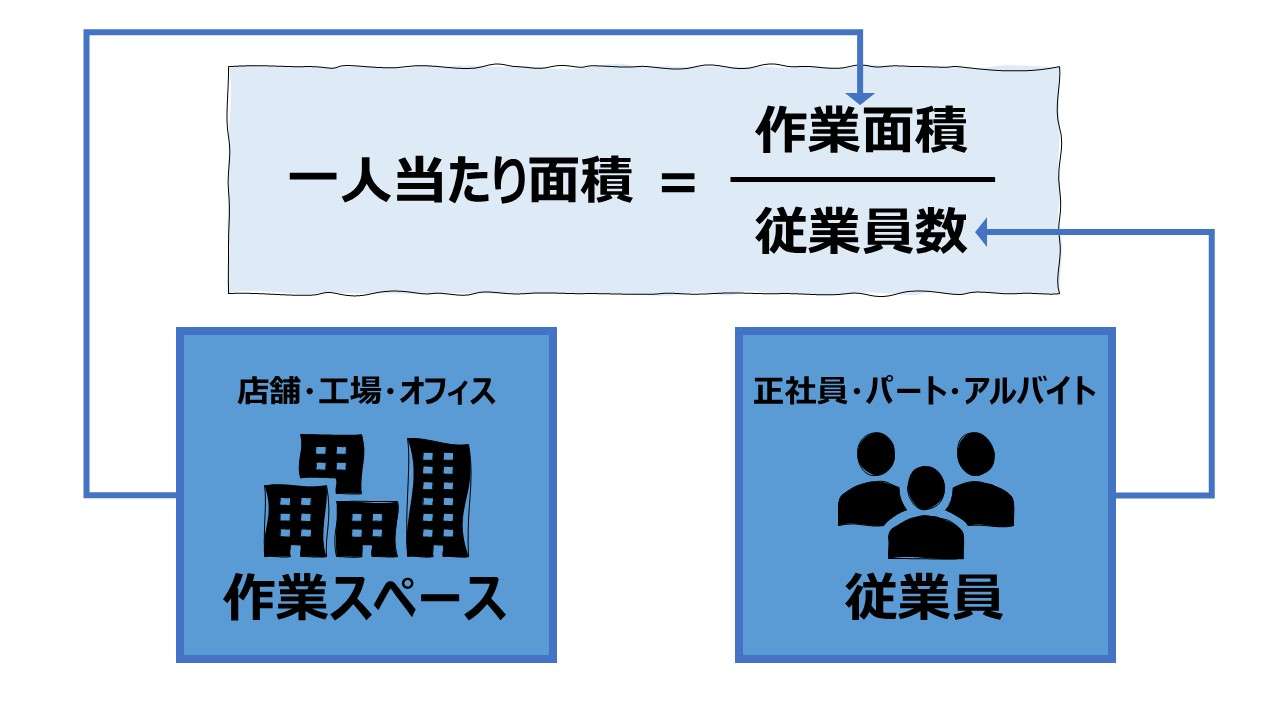

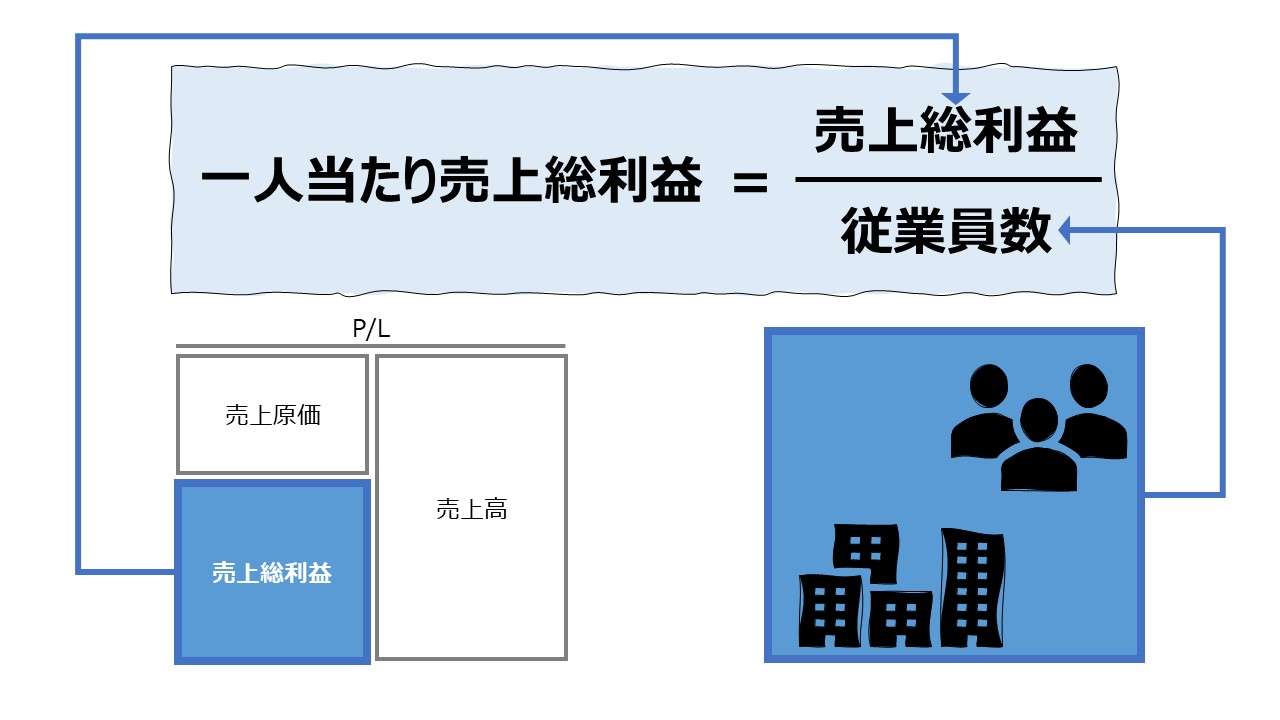

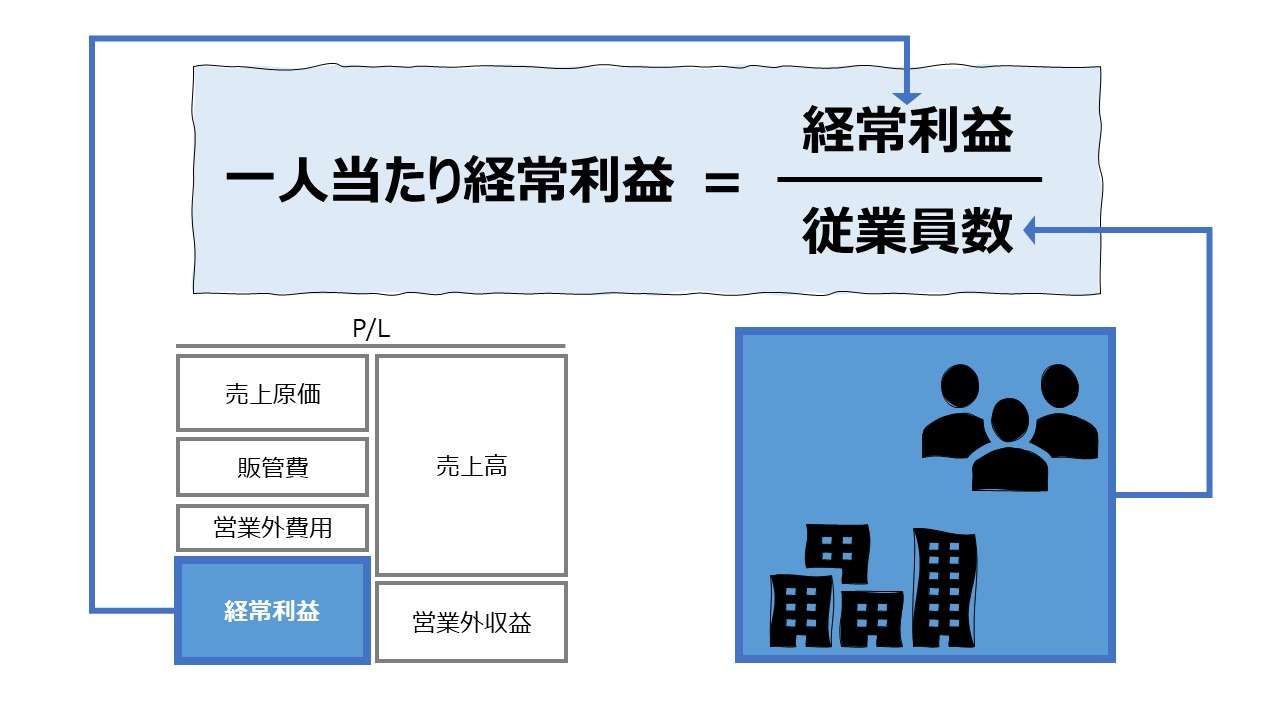

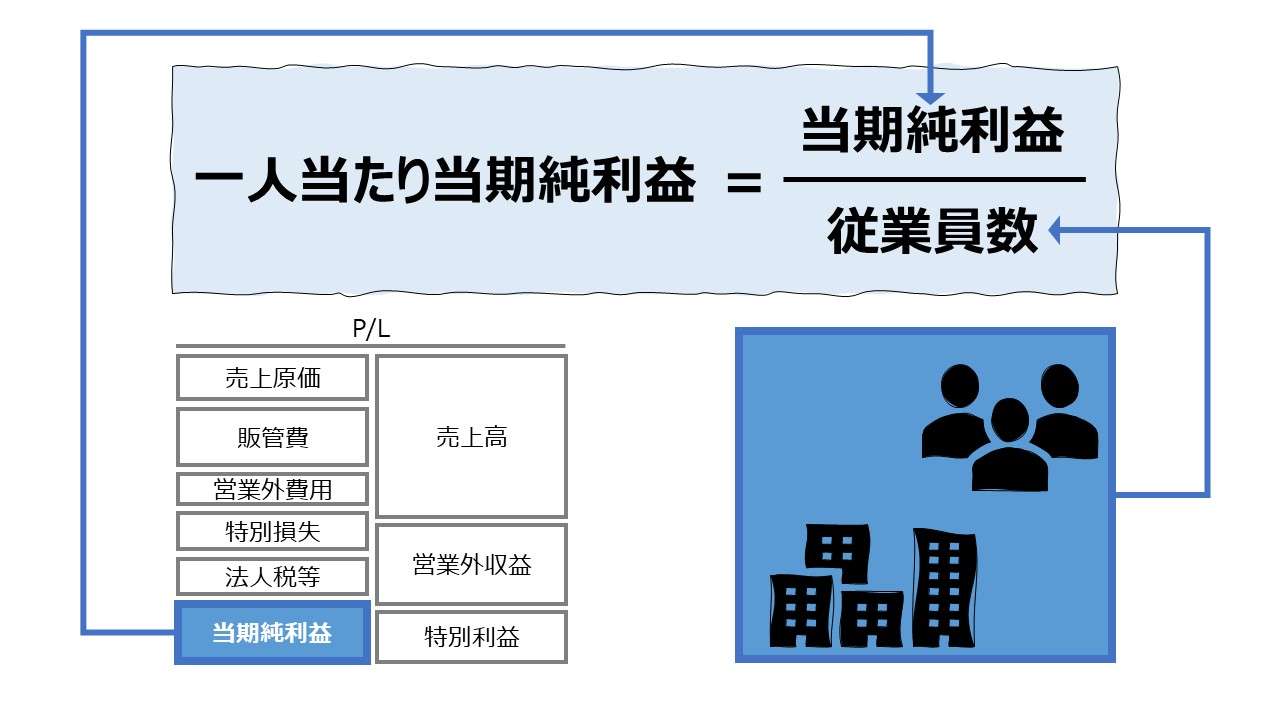

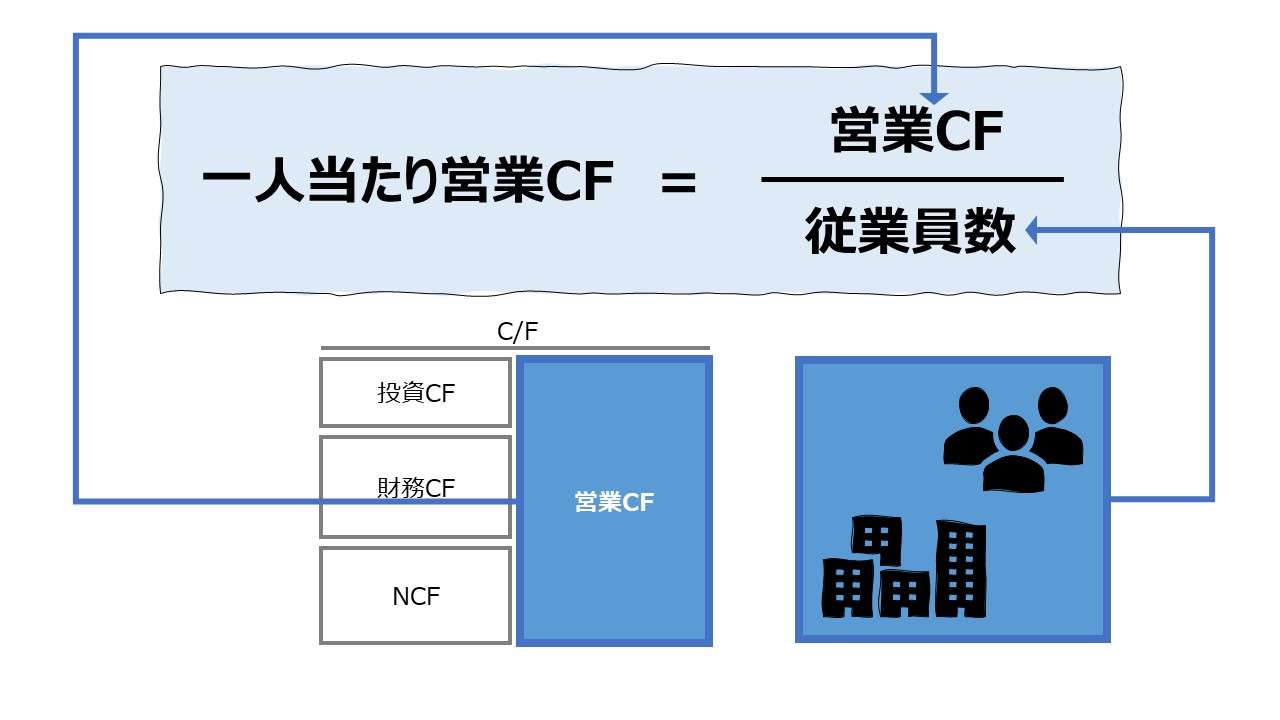

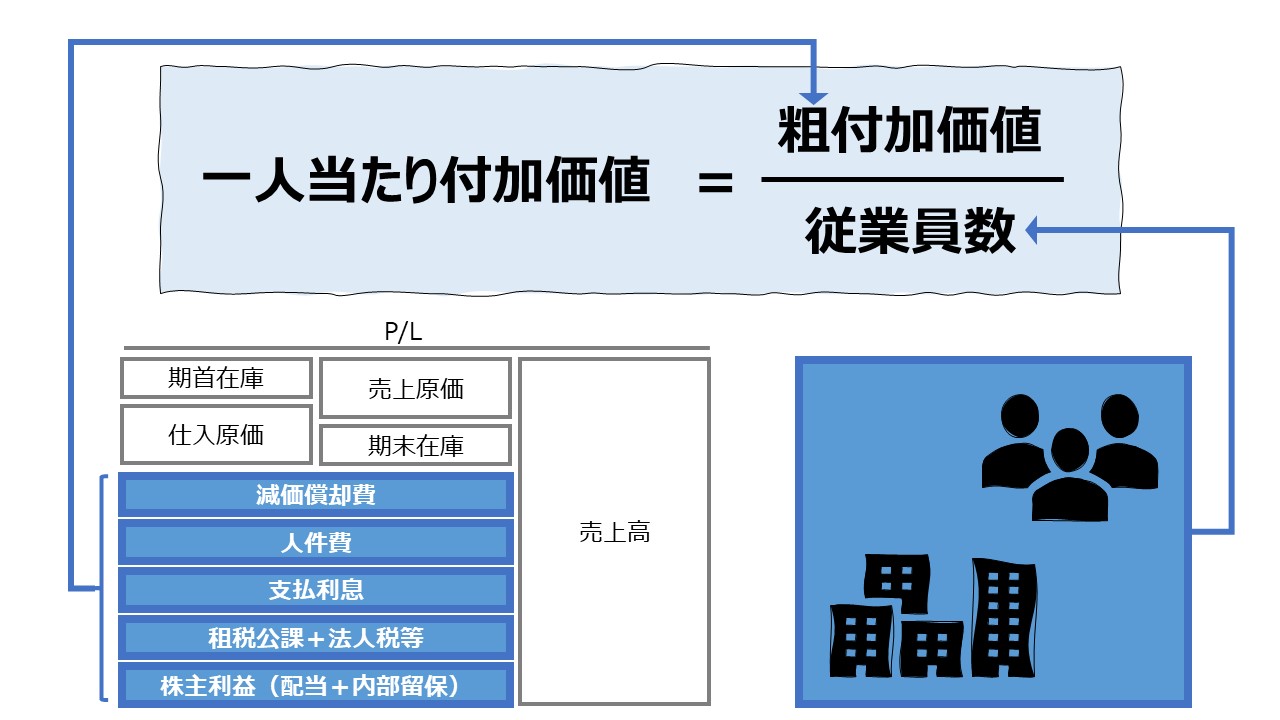

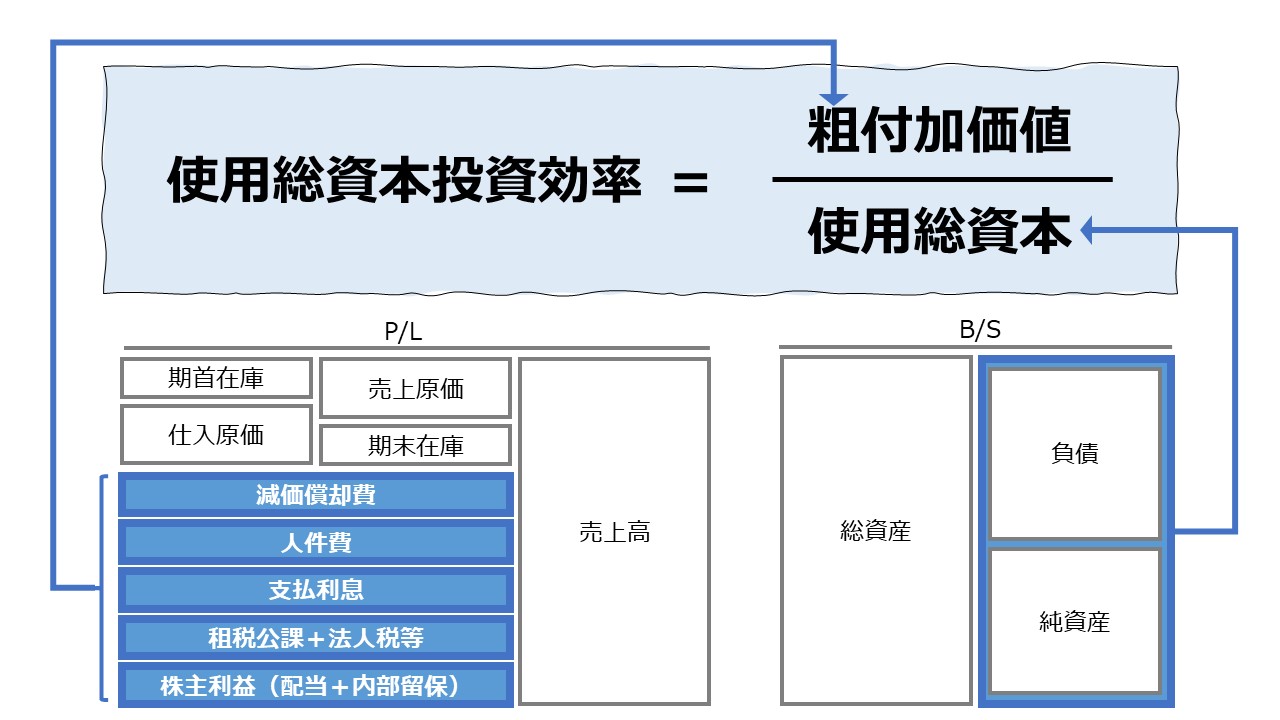

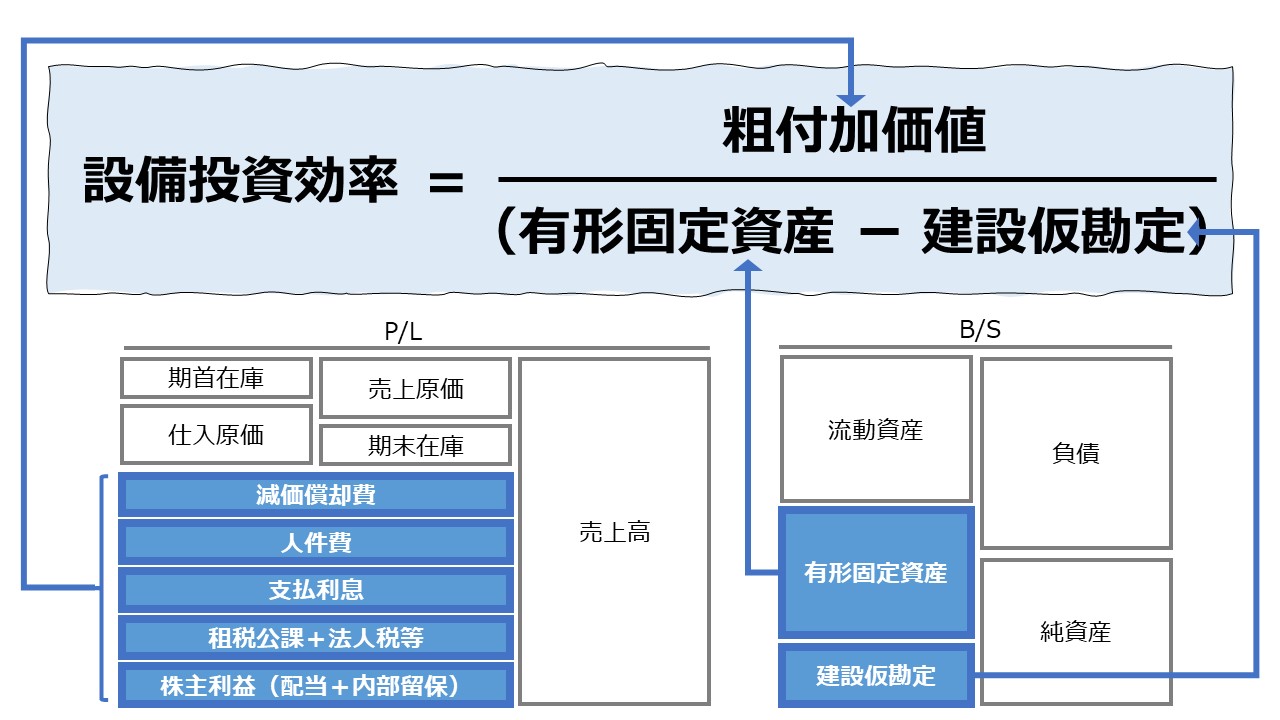

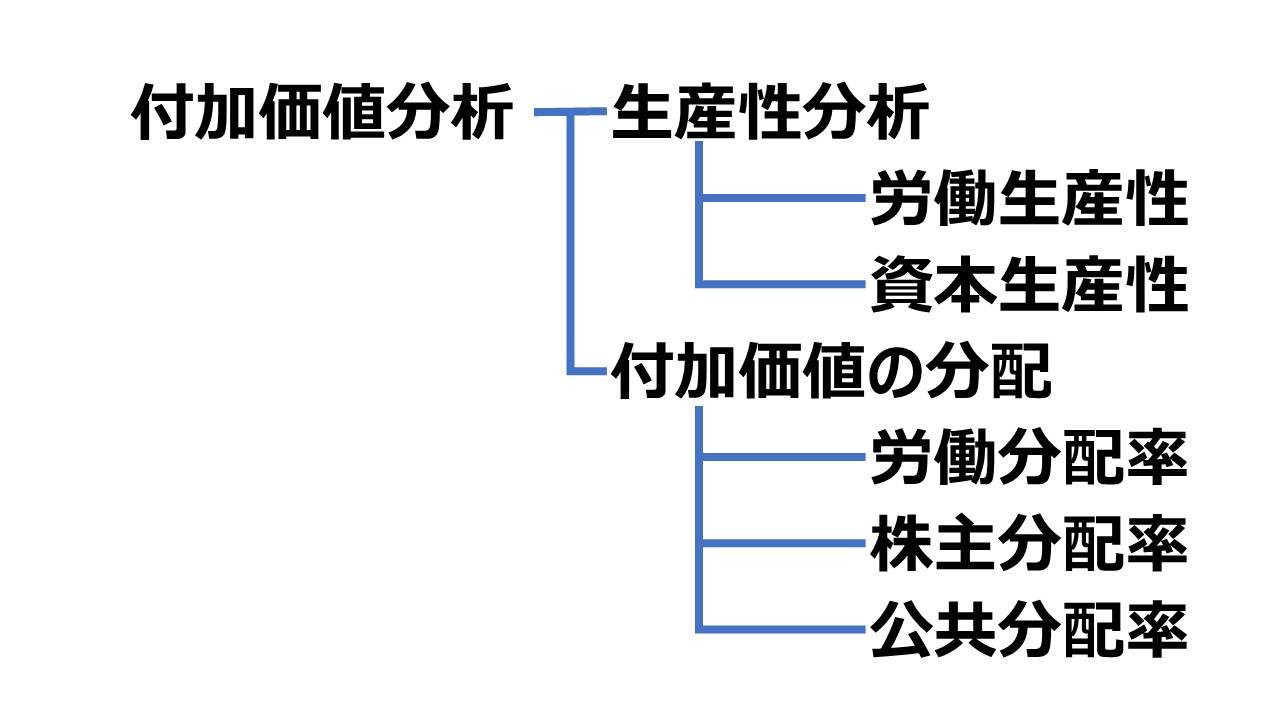

生産性分析 Productivity

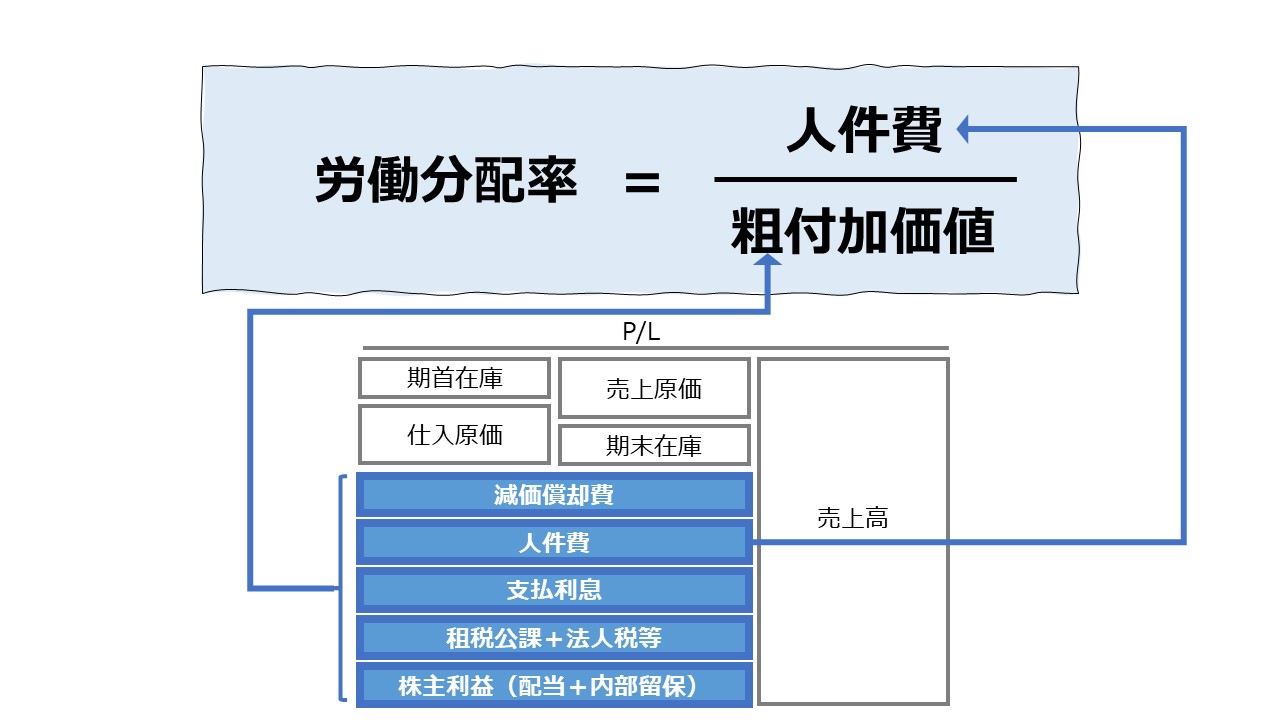

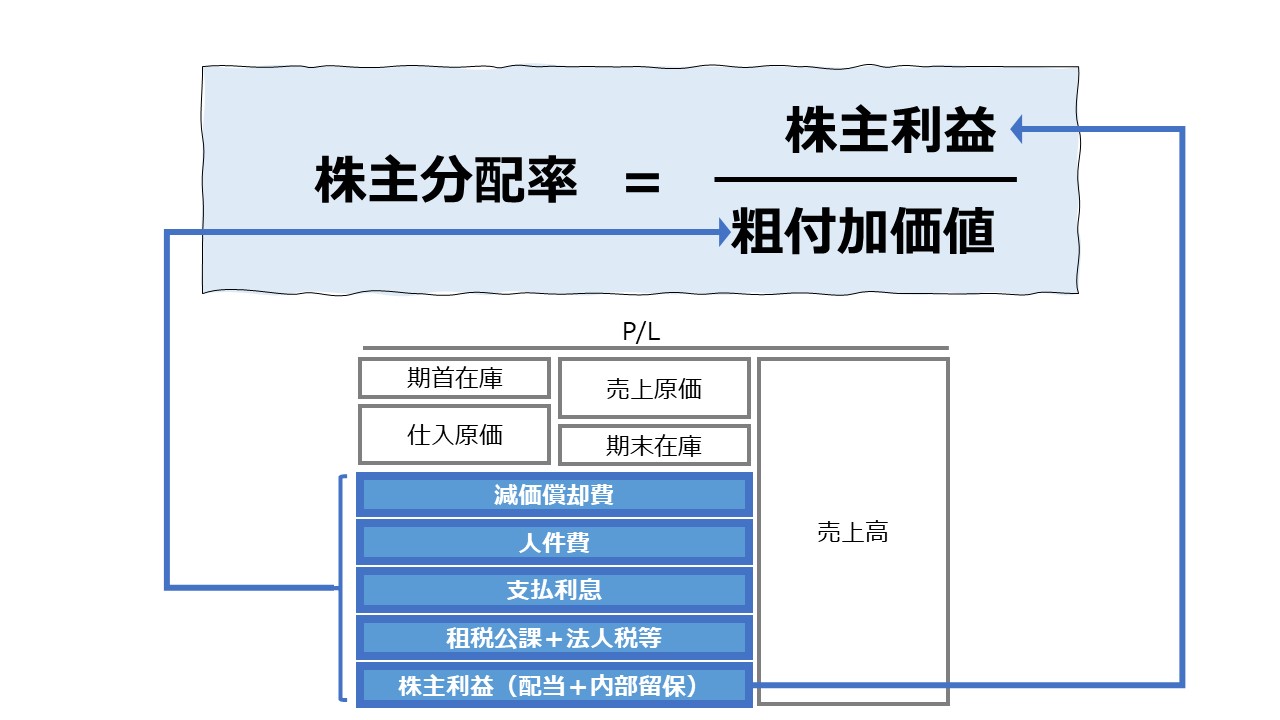

・企業活動により生み出された付加価値に対する分析を行う

・経営活動に投下される経営資源一単位当たりの付加価値を測定する

・企業活動によって生み出された付加価値の最適な再分配を評価する

- 付加価値

- 単位当たり生産性

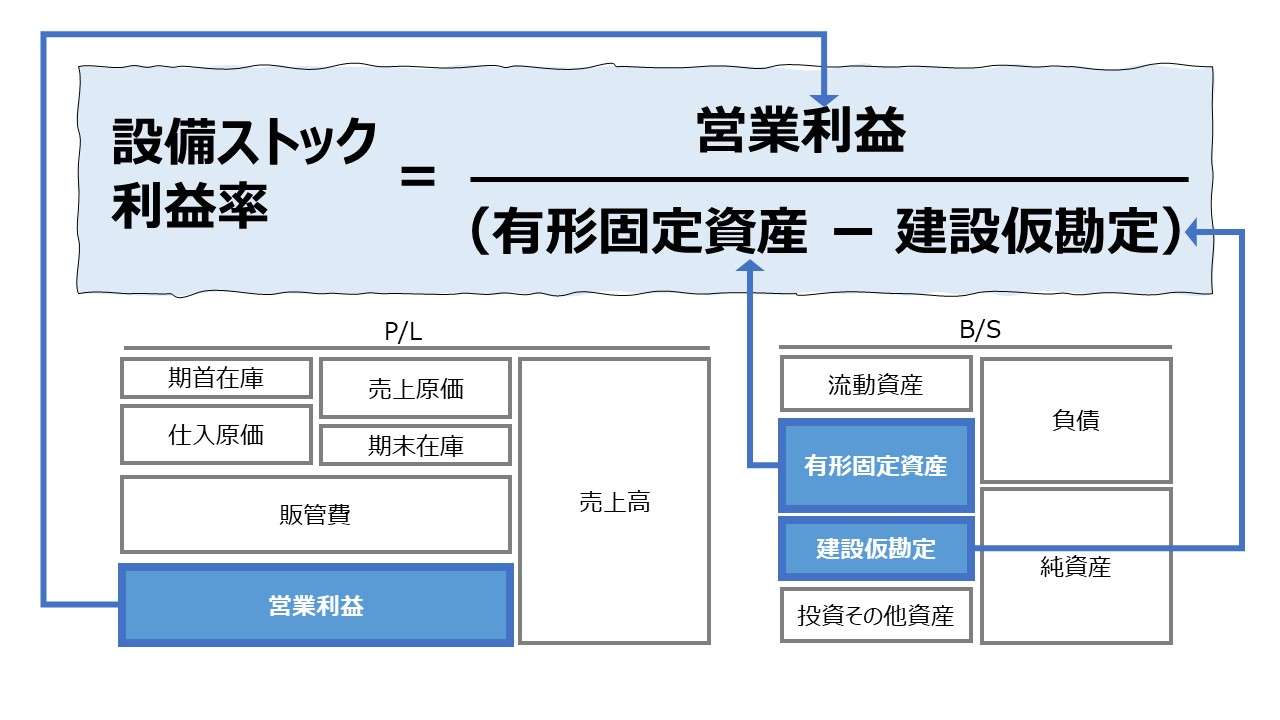

- 資本生産性(Capital Productivity)

- (➡設備ストック利益率)

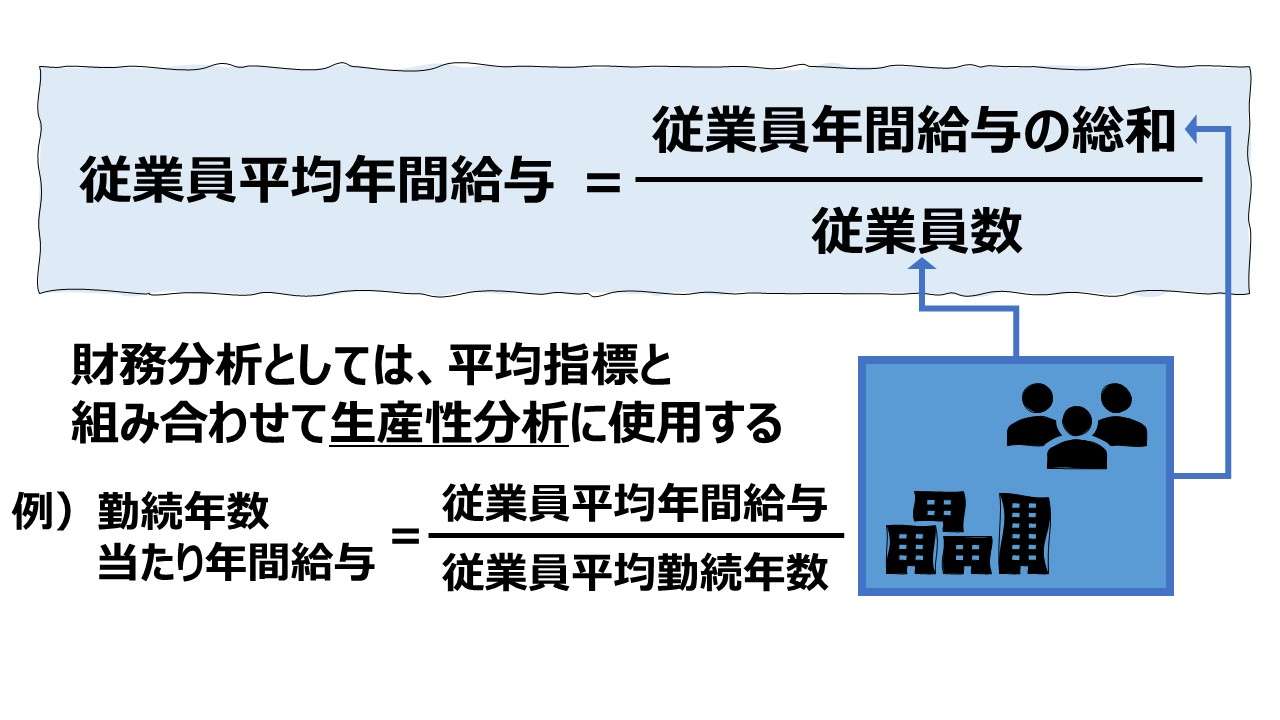

- 労働生産性(Labor Productivity)

- 一人当たり売上高(Sales per Employee)

- 一人当たり利益(Profit per Employee)

- 一人当たり人件費(Labor Expense per Employee)

- 一人当たり付加価値(Value Added per Employee)

- 使用総資本投資効率(Value Added per Total Assets)

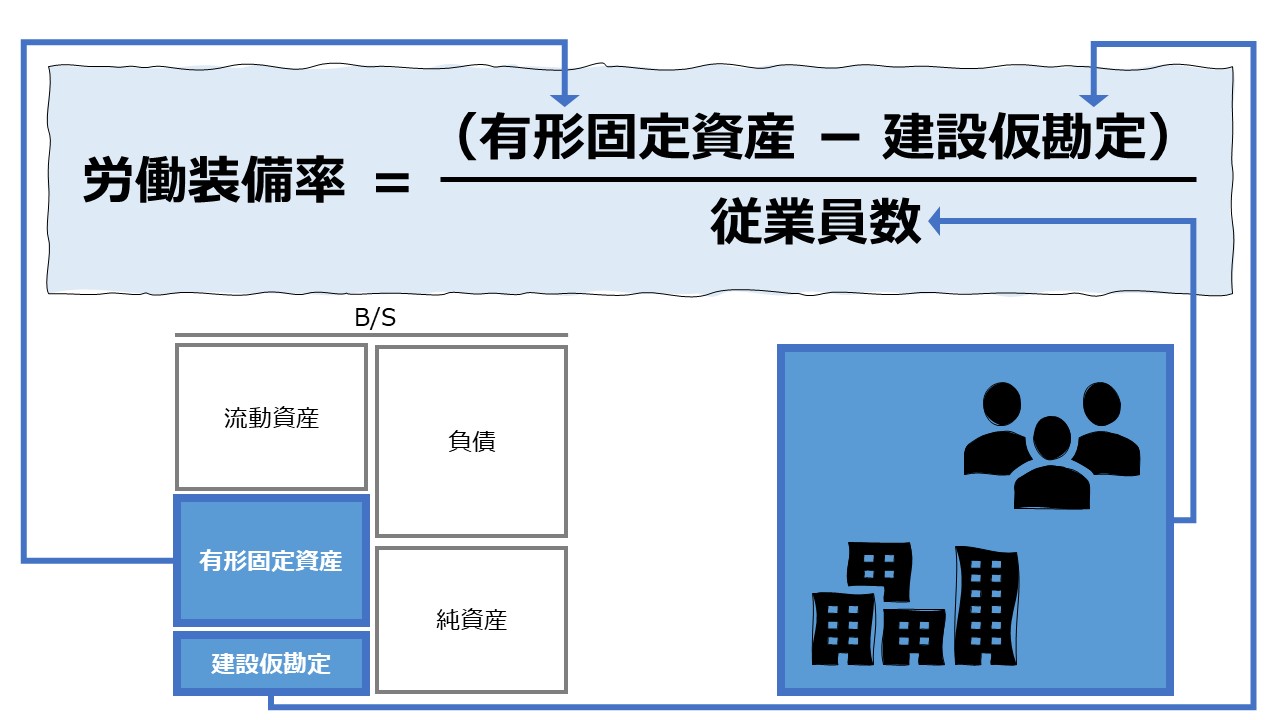

- 労働装備率(Working Tangible Fixed Assets per Employee)

- 資本集約度(Total Assets per Employee)

- 資本生産性(Capital Productivity)

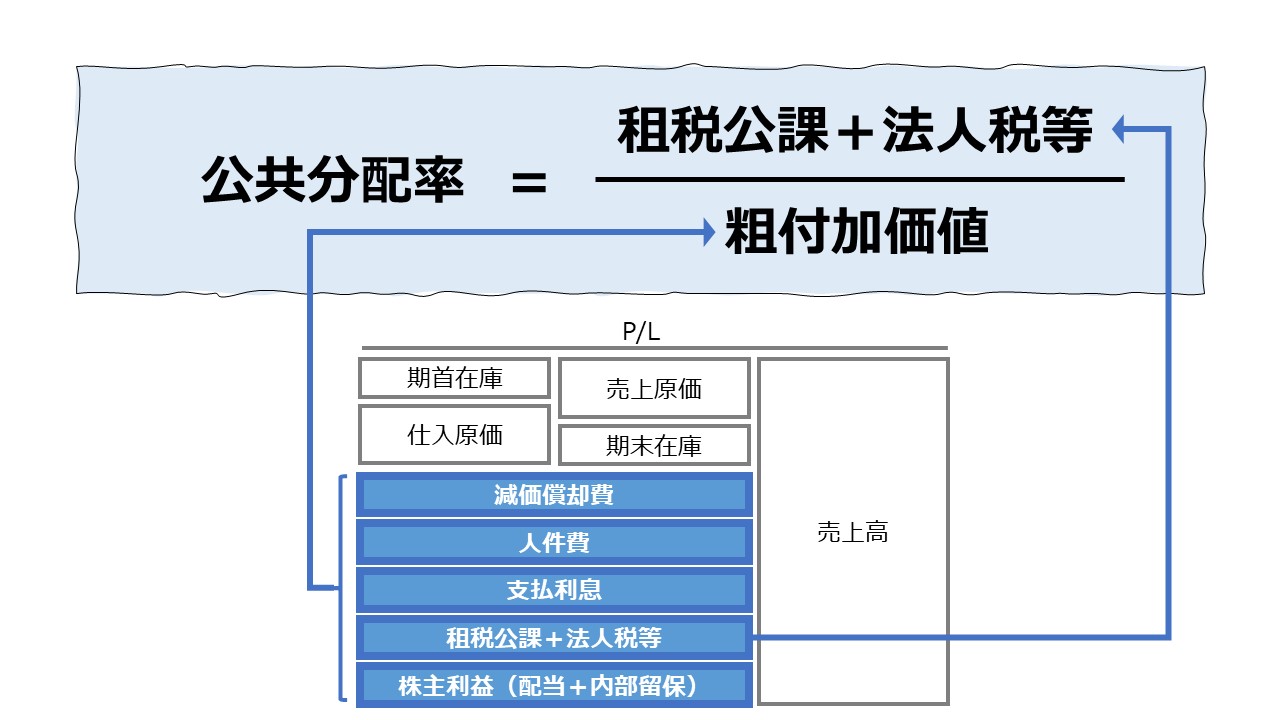

- 付加価値の分配

- 生産性分析/付加価値分析の展開式のまとめ

市場指標 Market Ratios

・特に上場企業において、株式指標と財務指標の関係を明らかにする

・株価(市場価格)の割安性またはファンダメンタルズ分析による適正価格をみる

・株価・株式発行総数・株主還元など、株主政策の適否を評価する

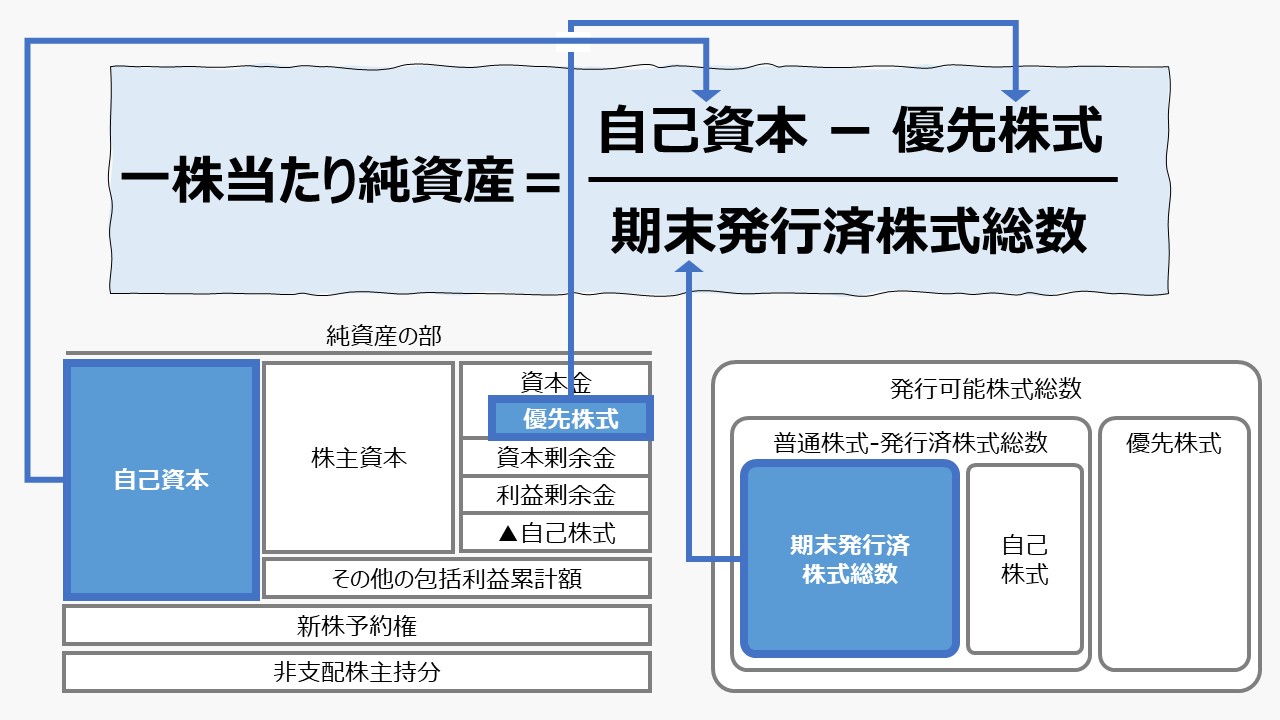

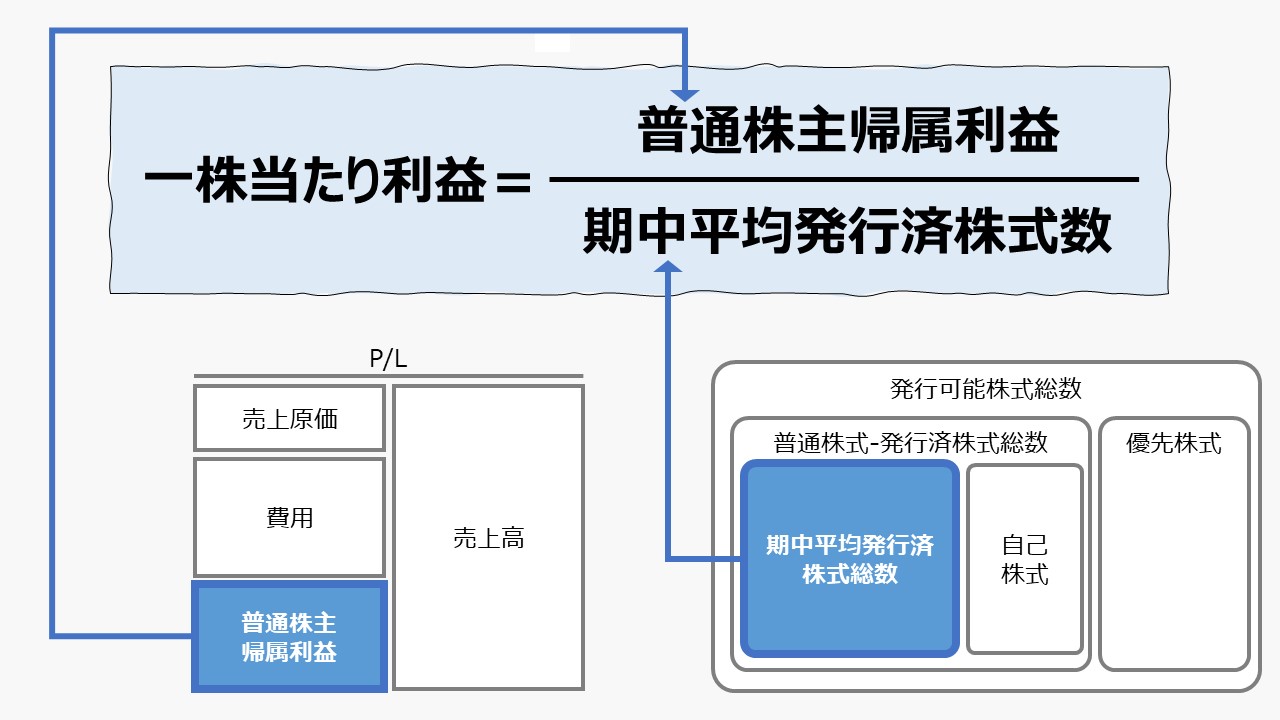

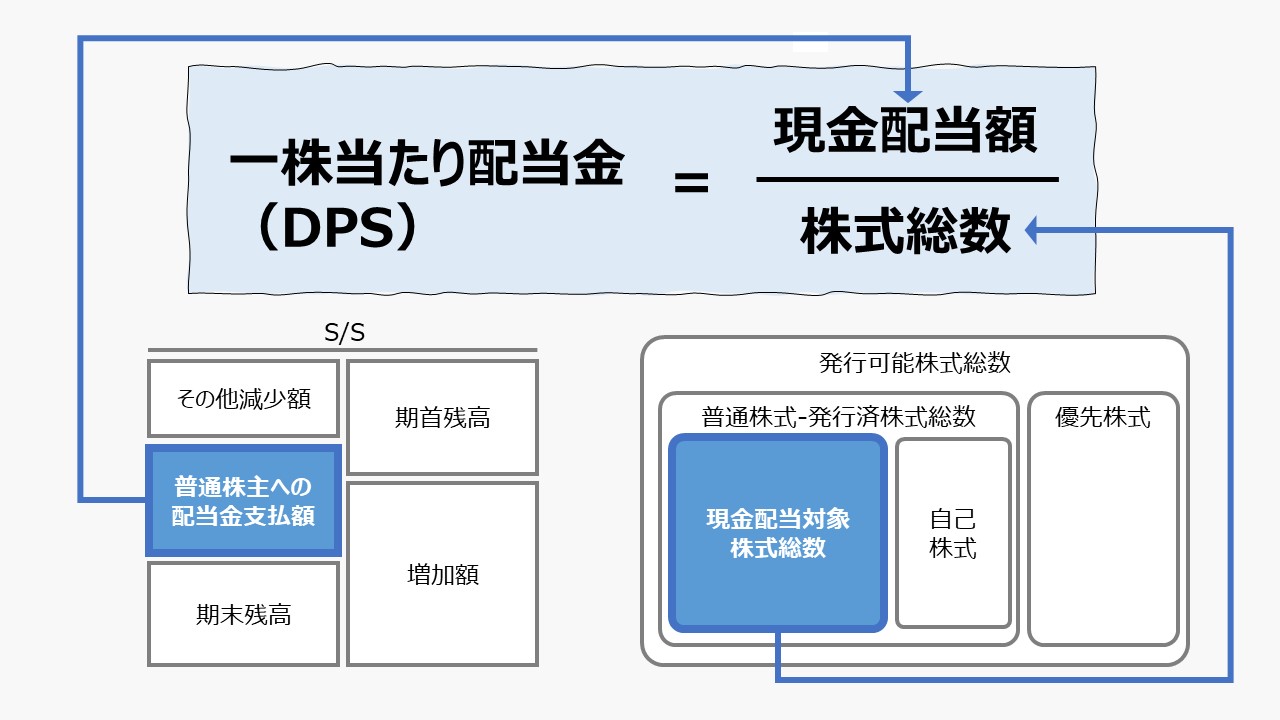

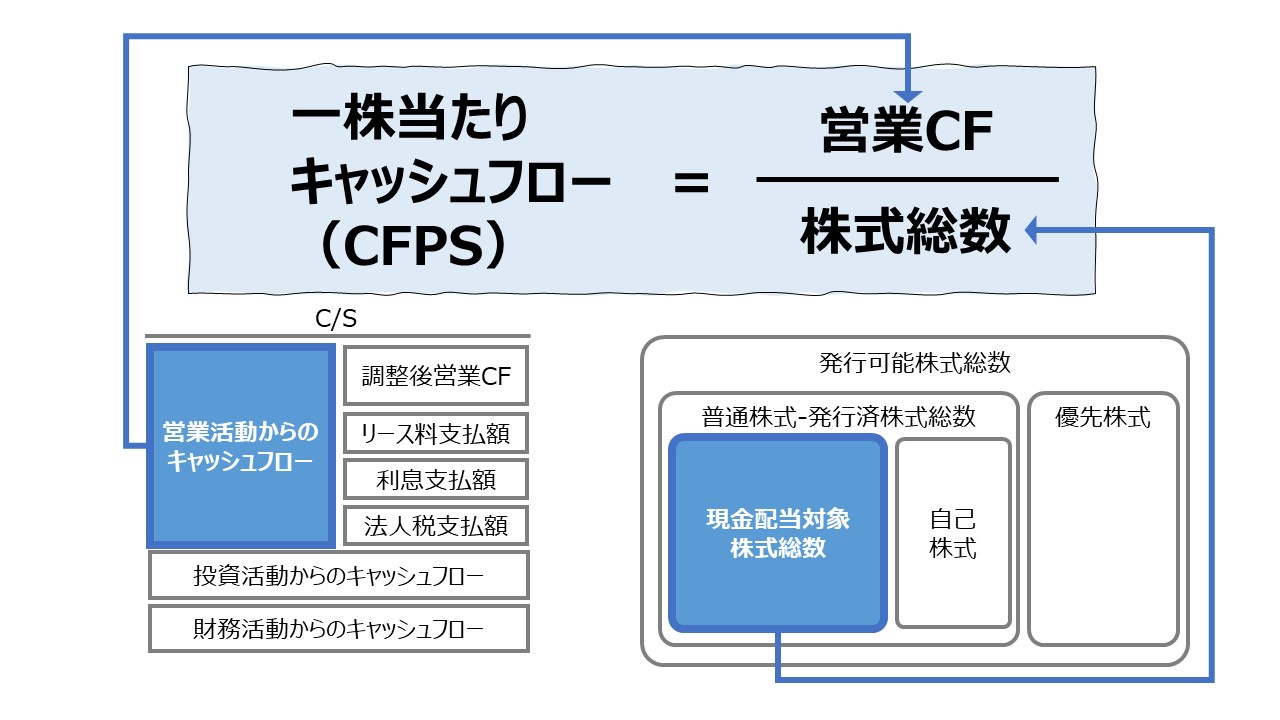

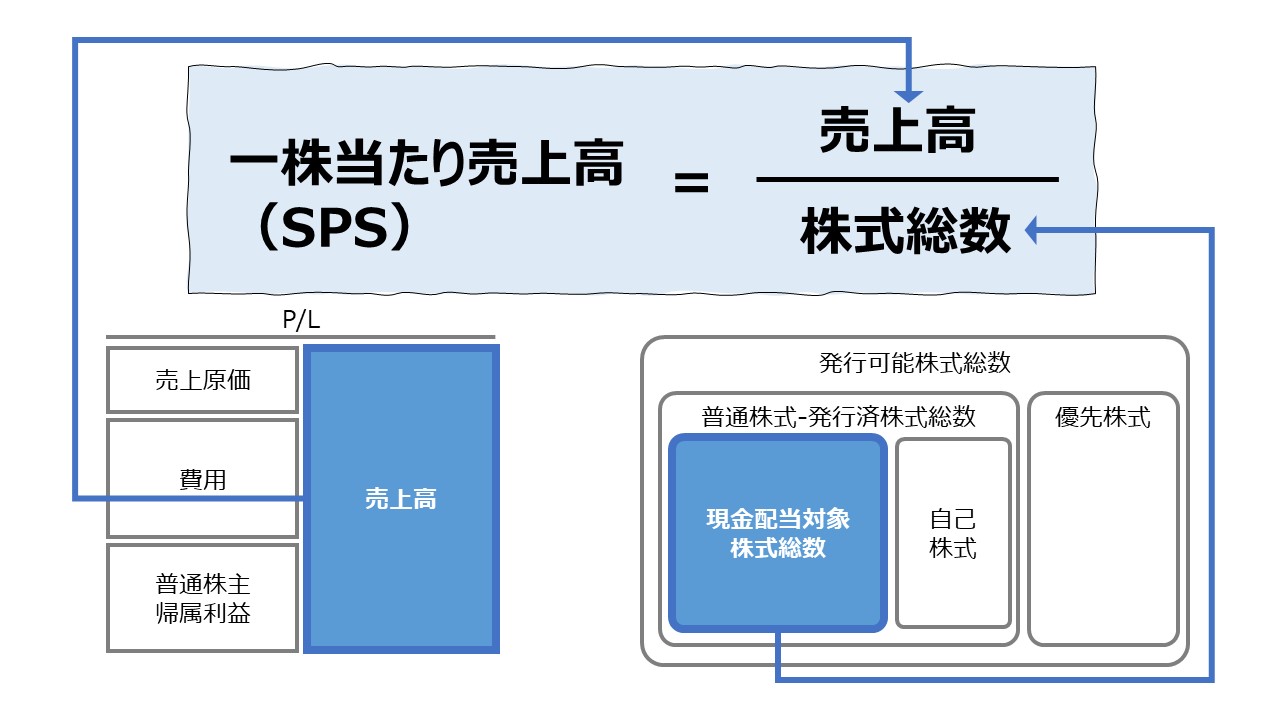

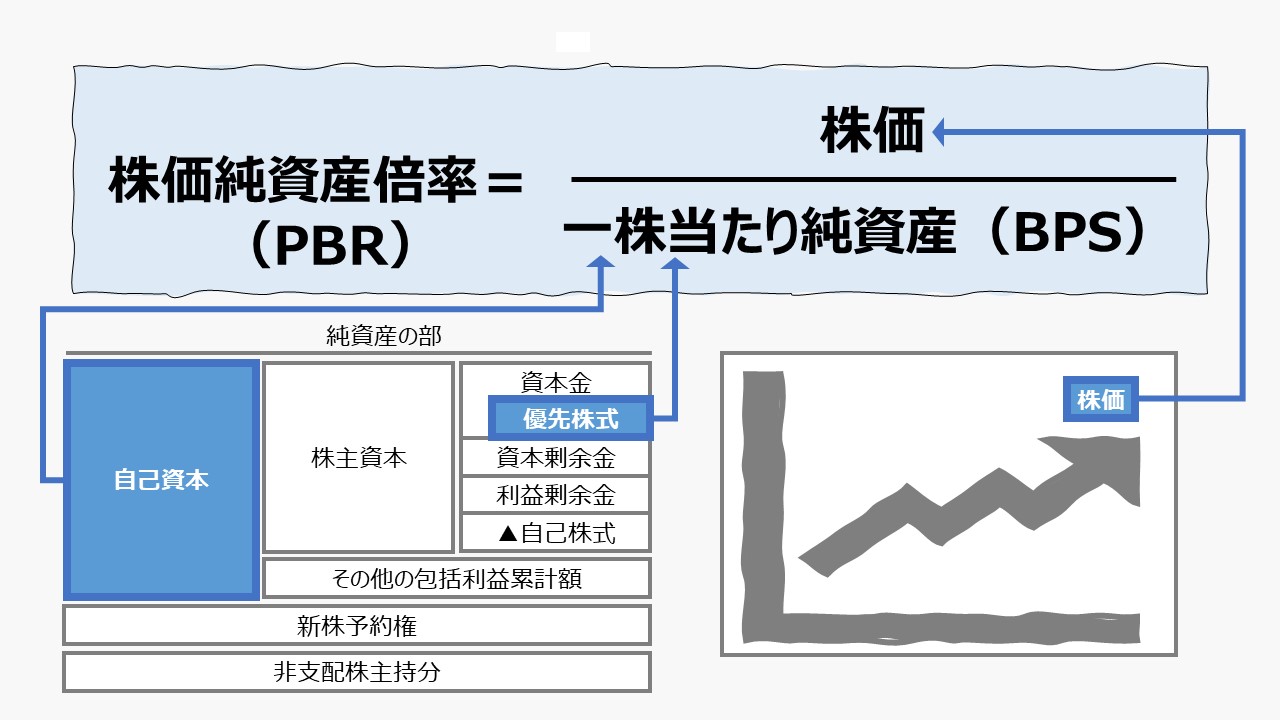

- 一株指標

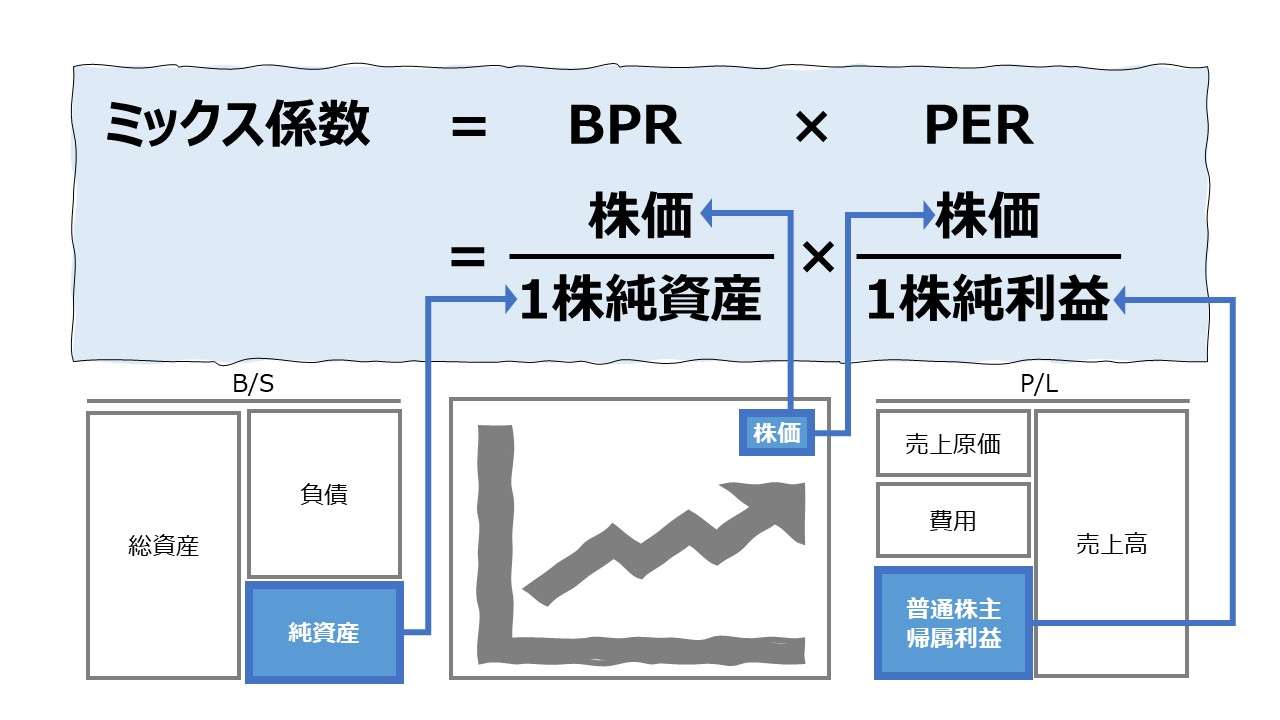

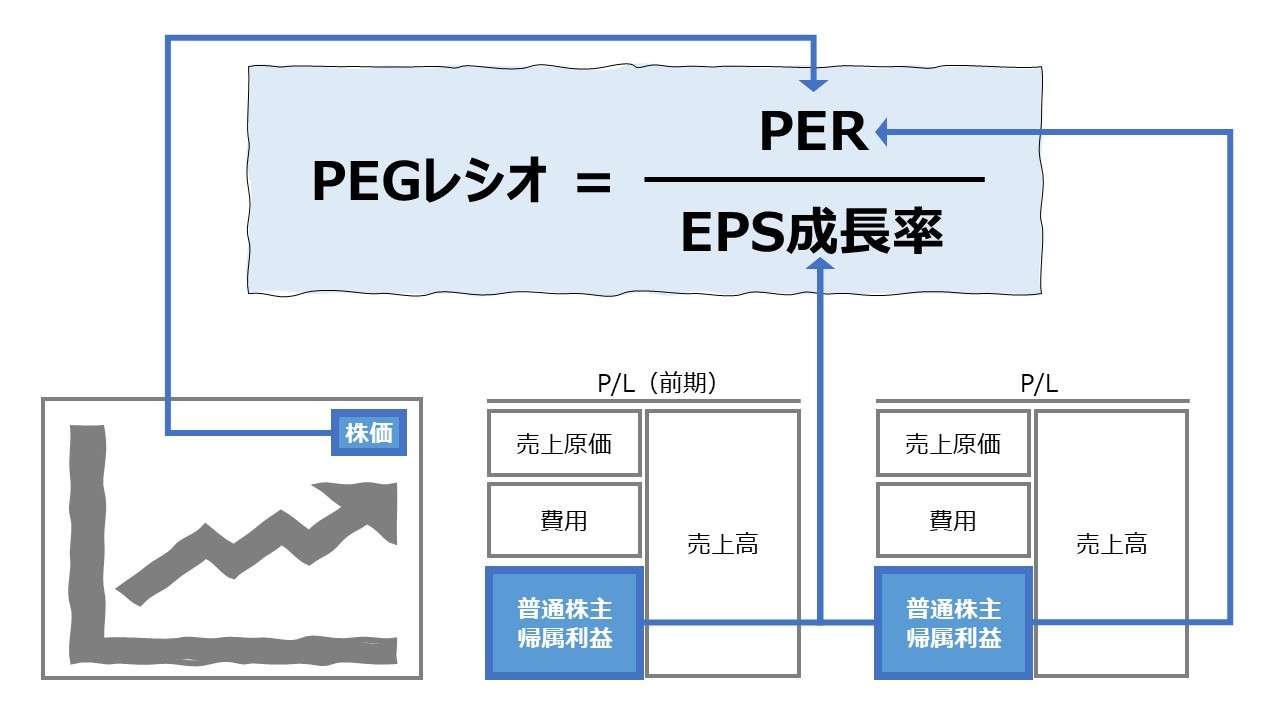

- 株価倍率指標

- 株価純資産倍率(PBR: Price to Book Value Ratio)

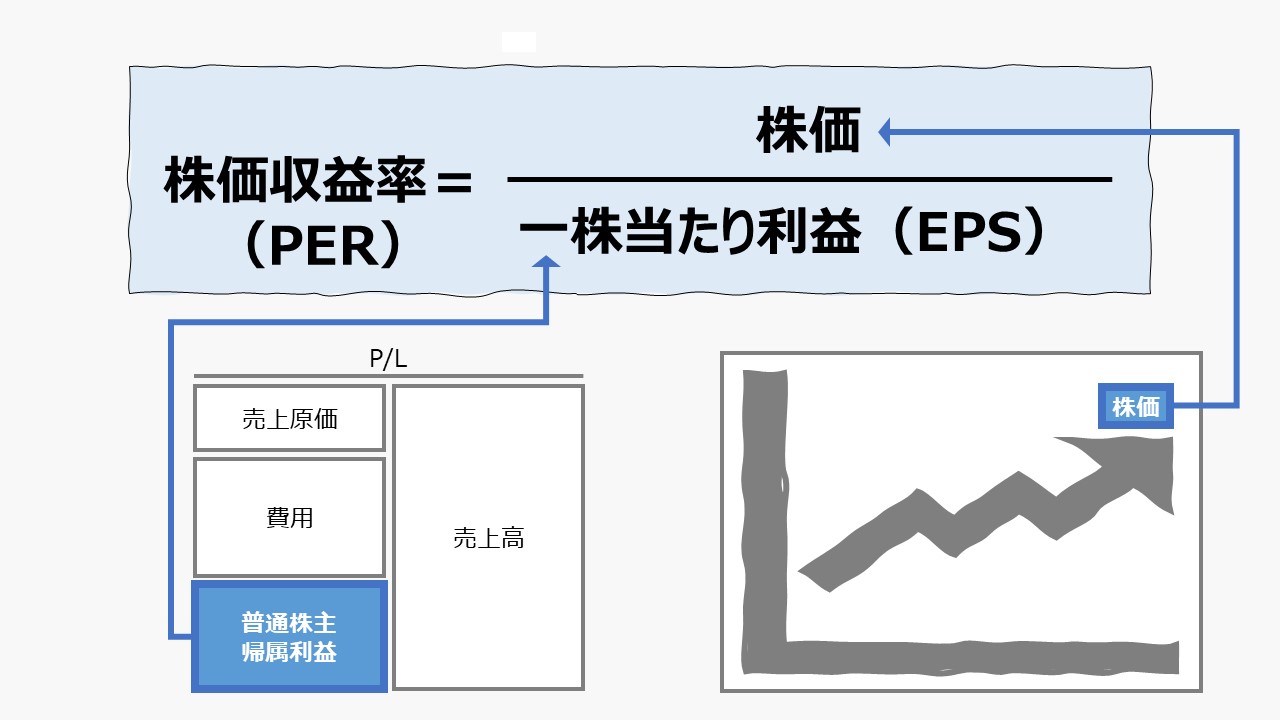

- 株価収益率(PER: Price Earnings Ratio)

- CAPEレシオ(Cyclically Adjusted Price-to-Earnings Ratio)

- 株価EBITDA倍率(Price EBITDA Ratio)

- 株価キャッシュフロー倍率(PCFR: Price Cash Flow Ratio)

- 株価売上高倍率(PSR: Price Sales Ratio)

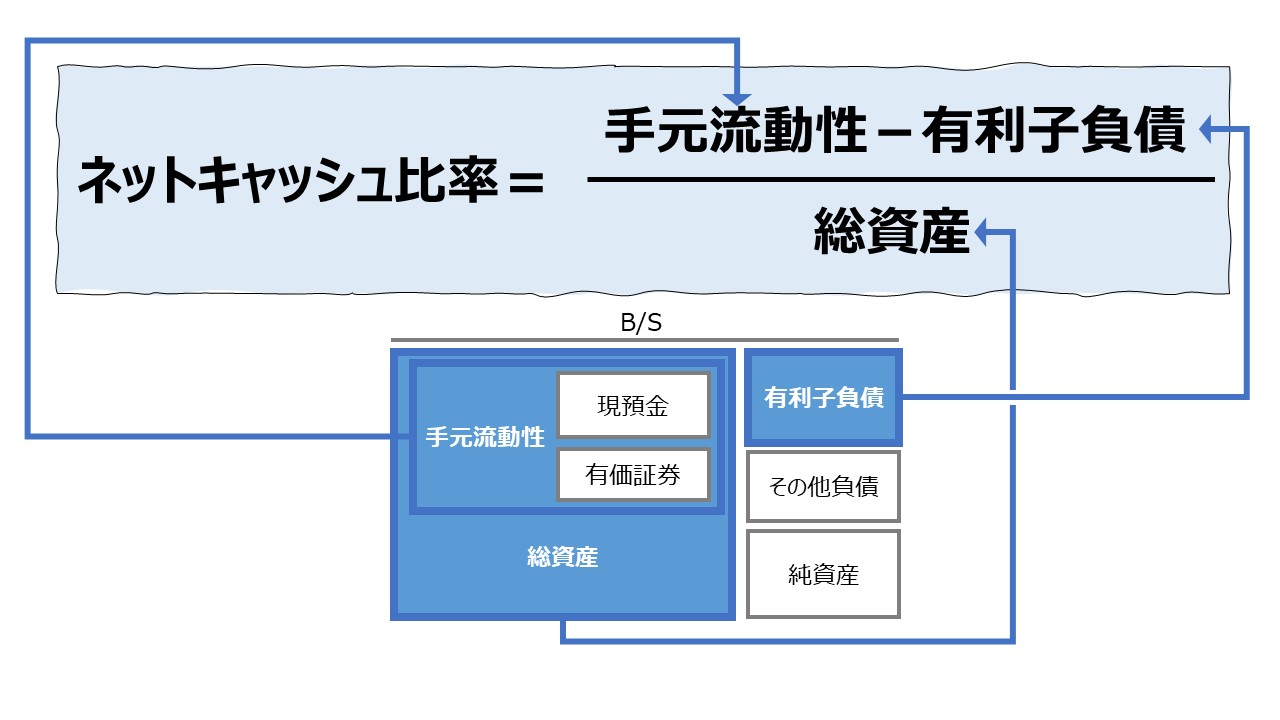

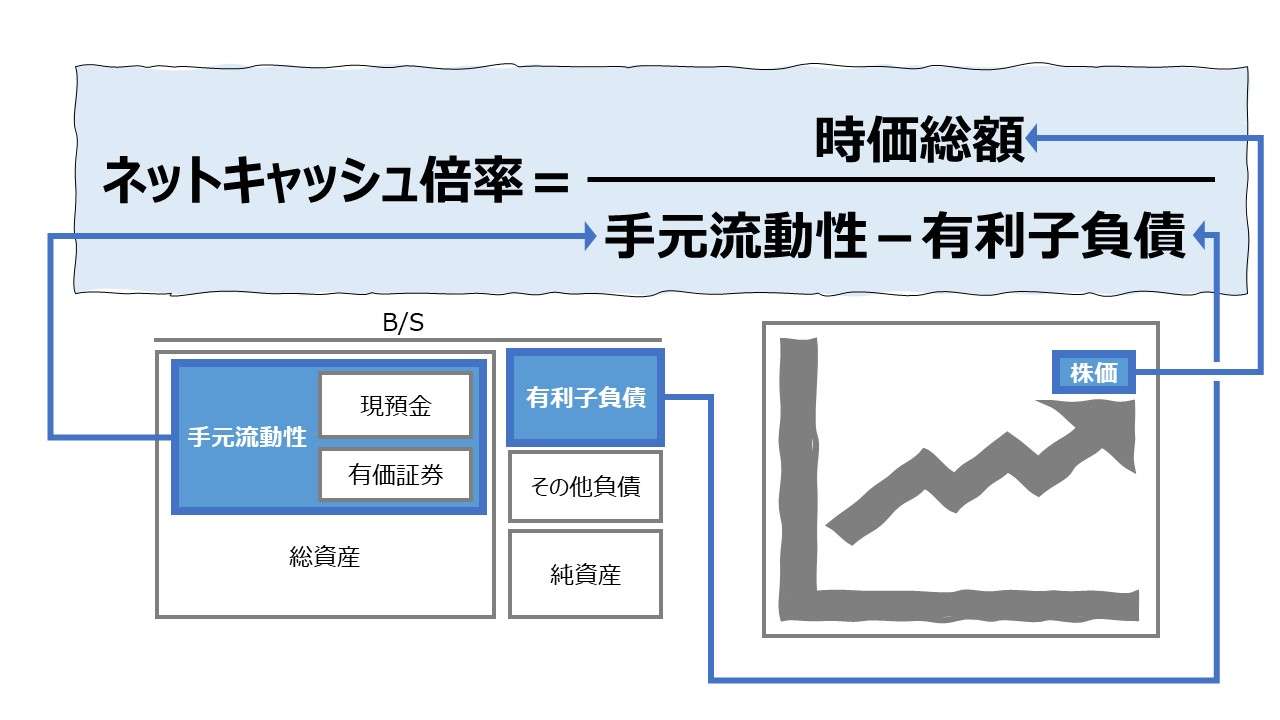

- ネットキャッシュ倍率(Net Cash Multiple Ratio)

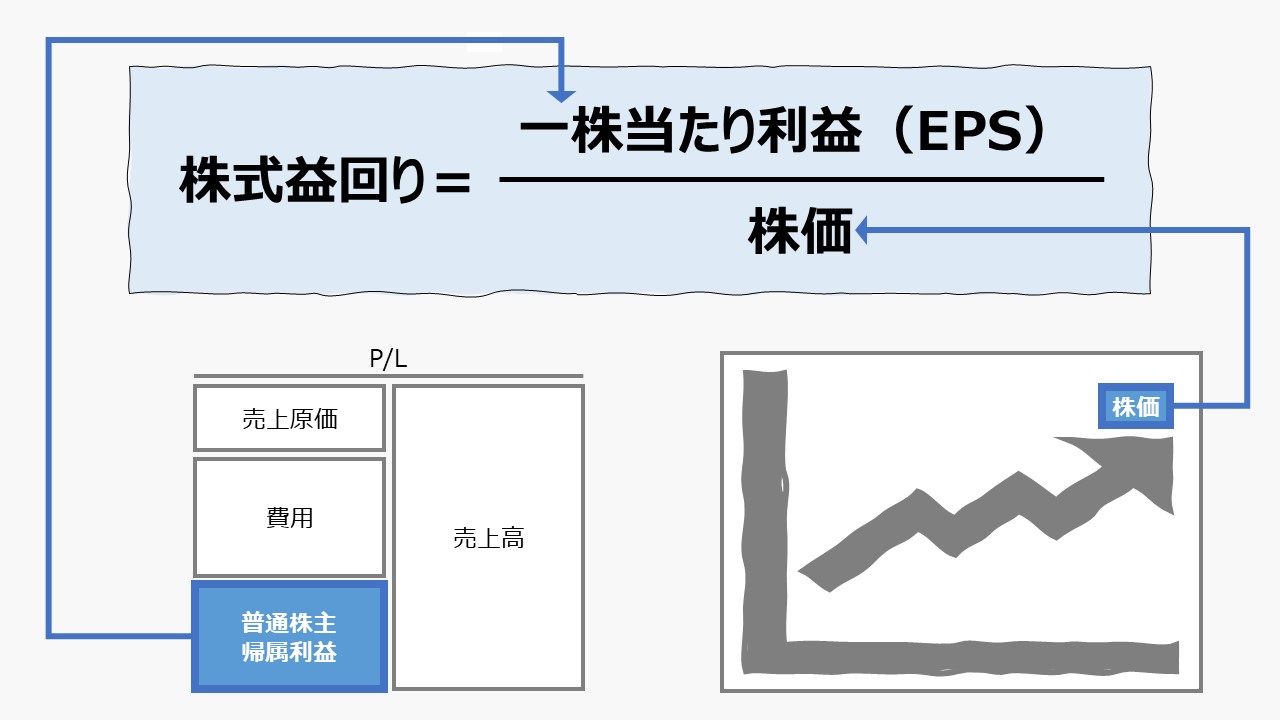

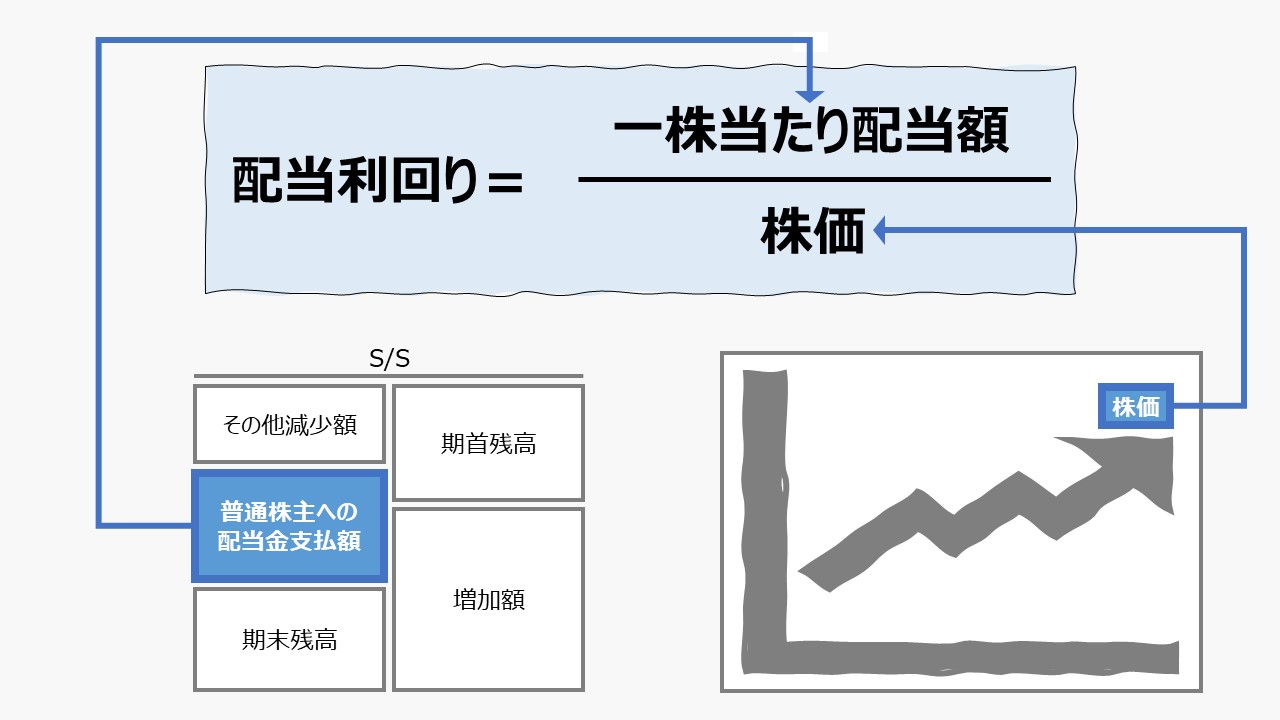

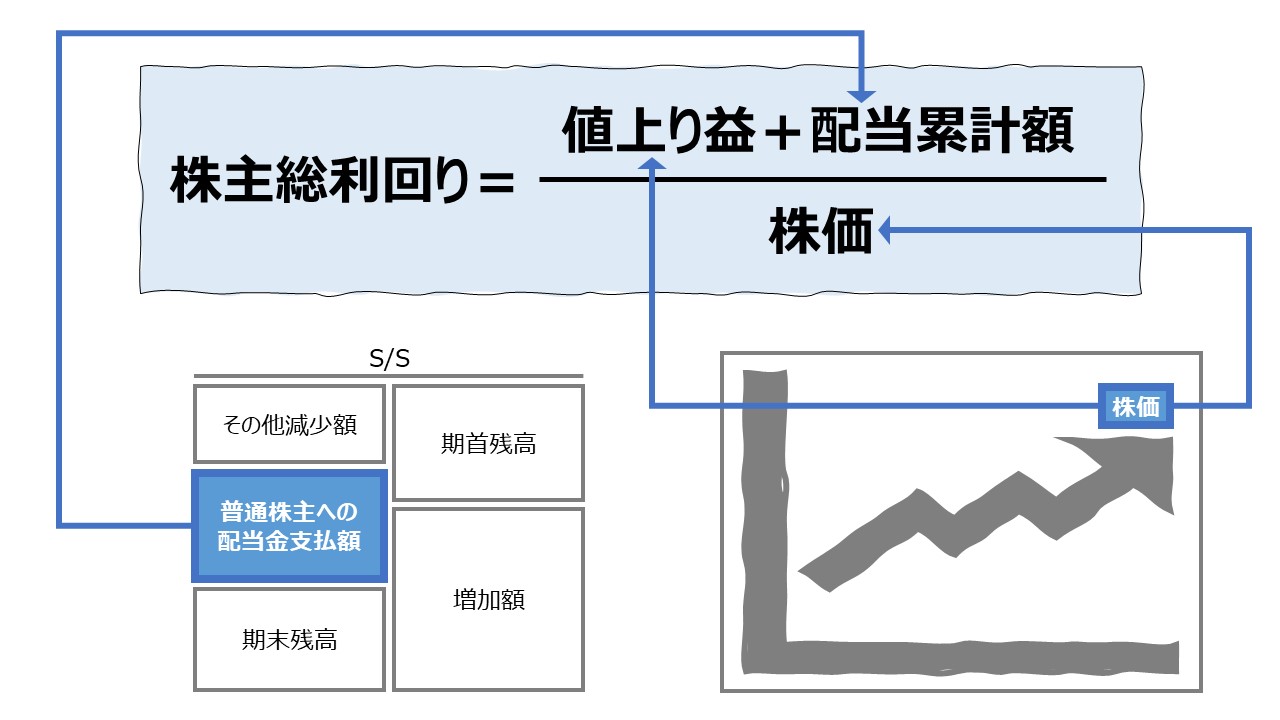

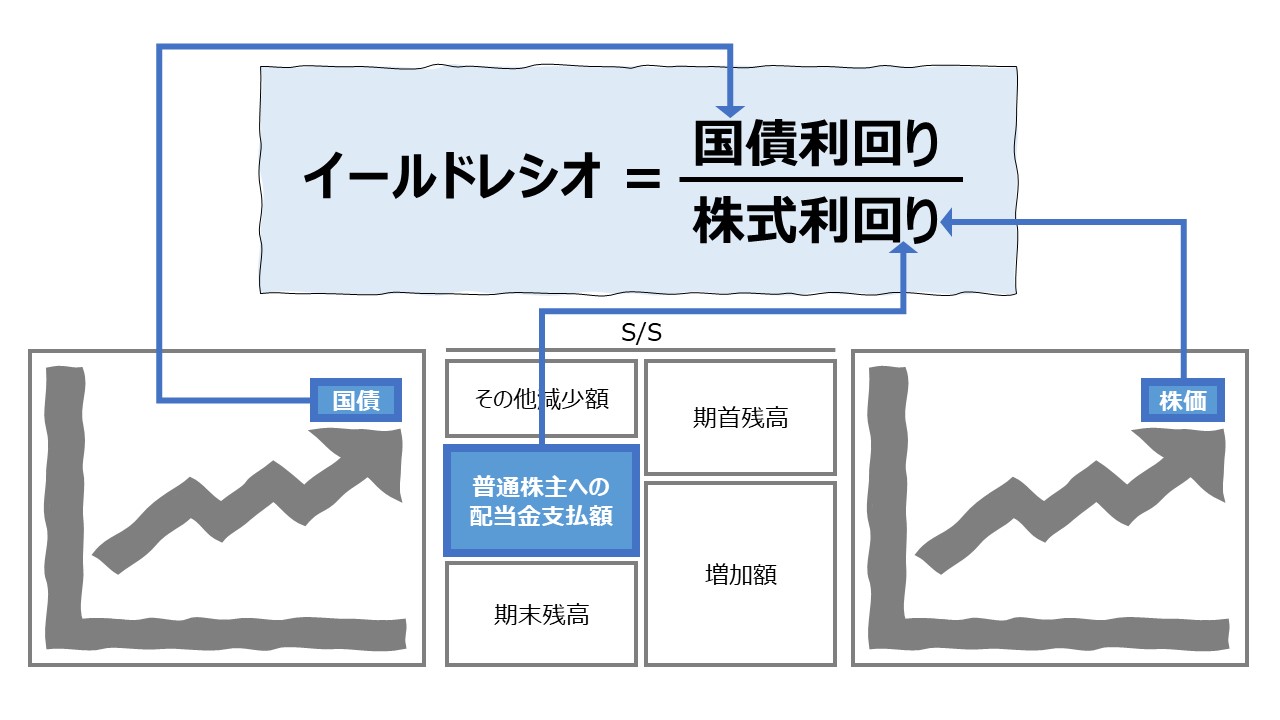

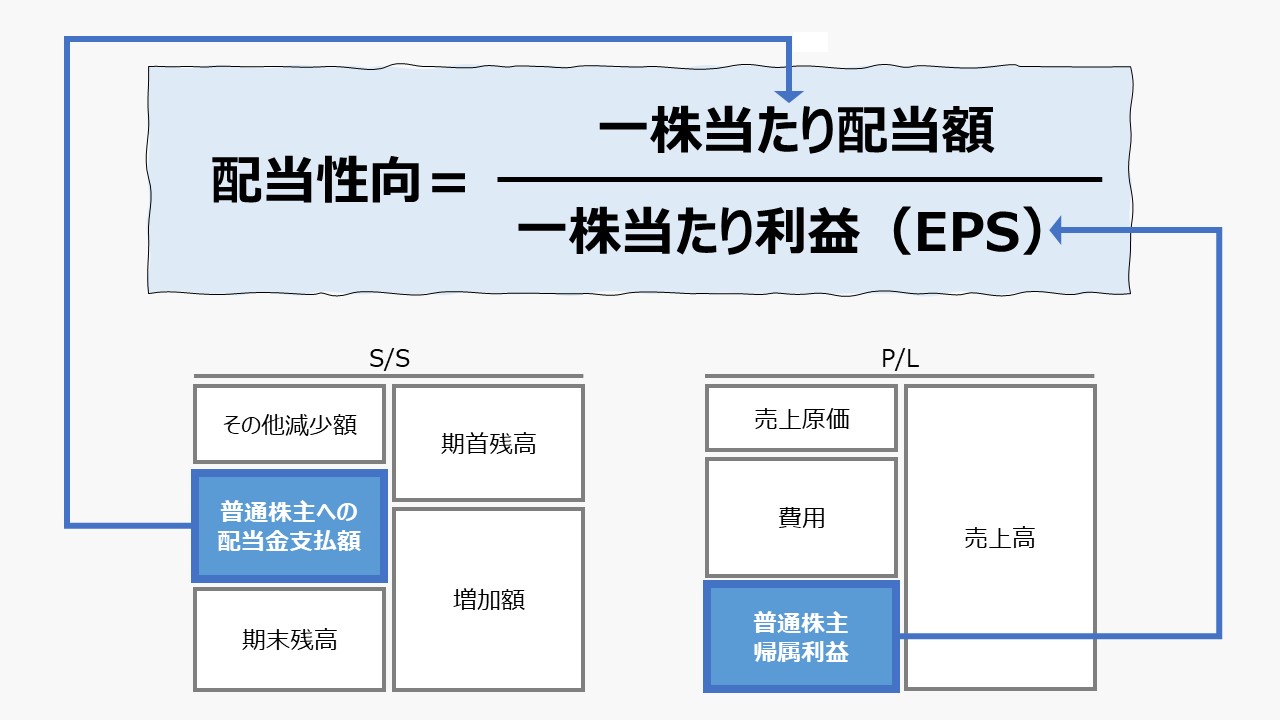

- 株価利回り

- 株主還元政策

- 株主構成政策

- 外国人持株比率

- 個人株主比率

- M&A政策(買収価格算定)

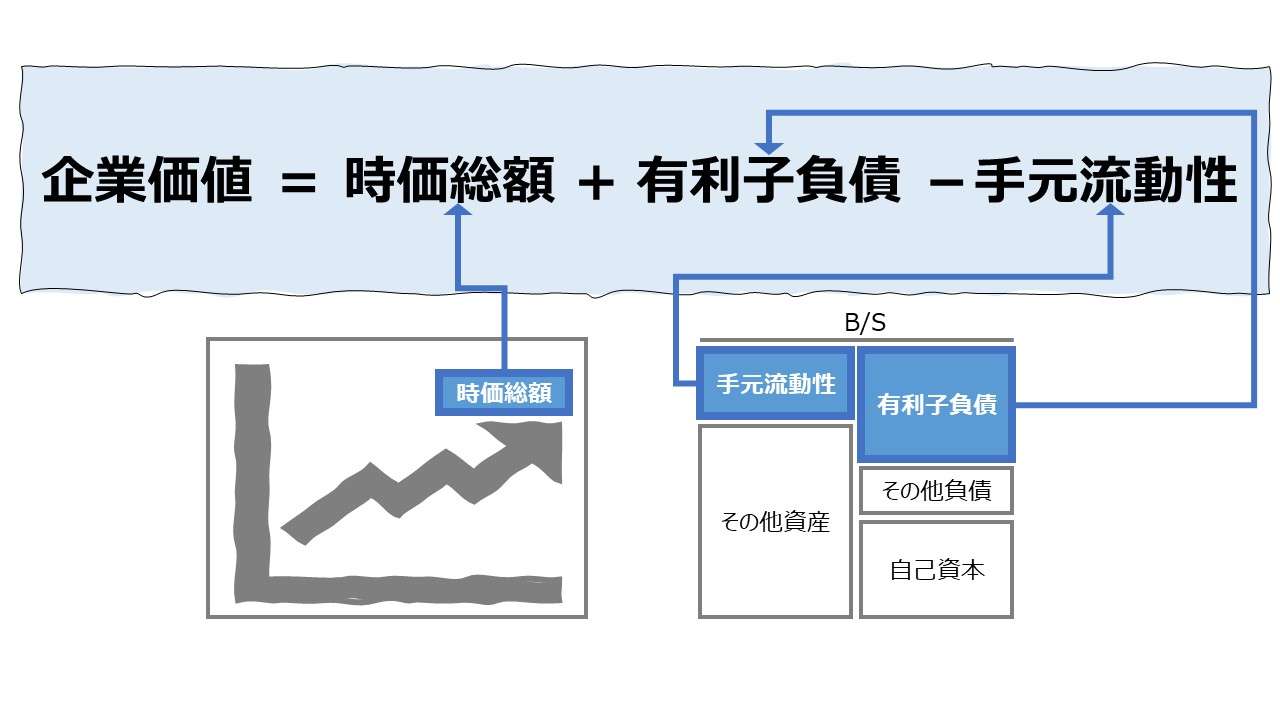

- EV: Enterprise Value(企業価値)

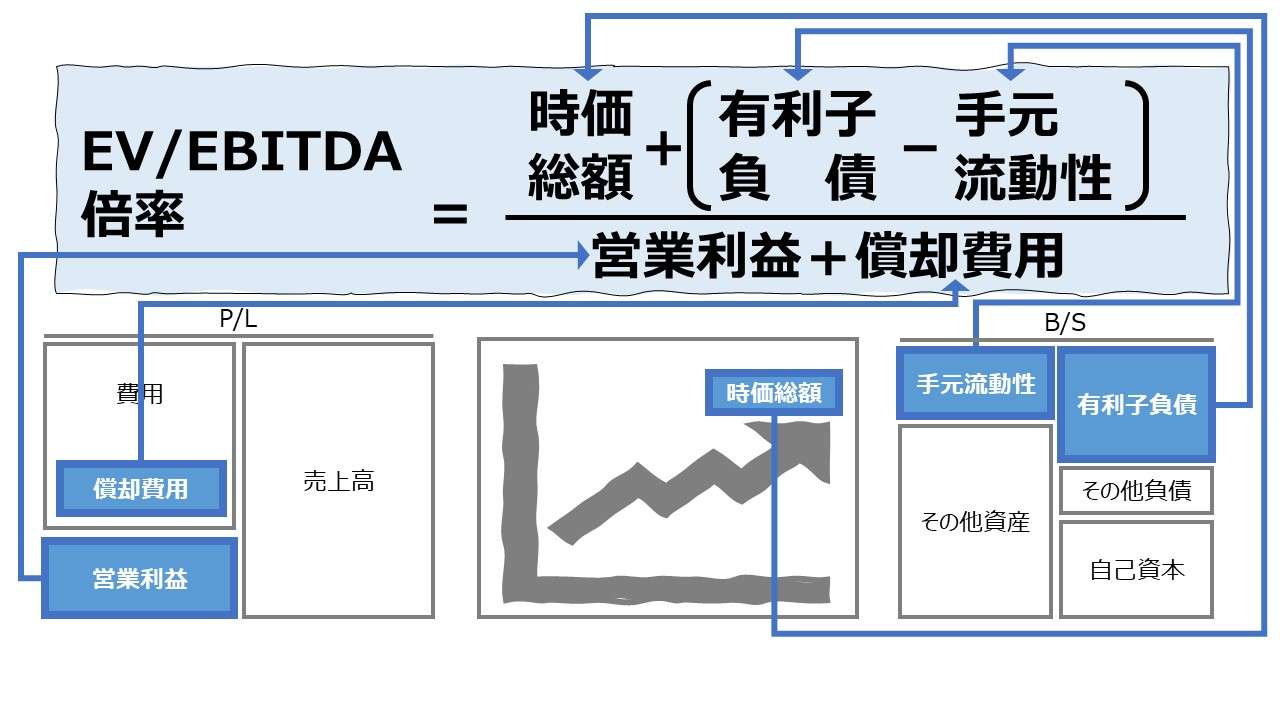

- EV/EBITDA倍率

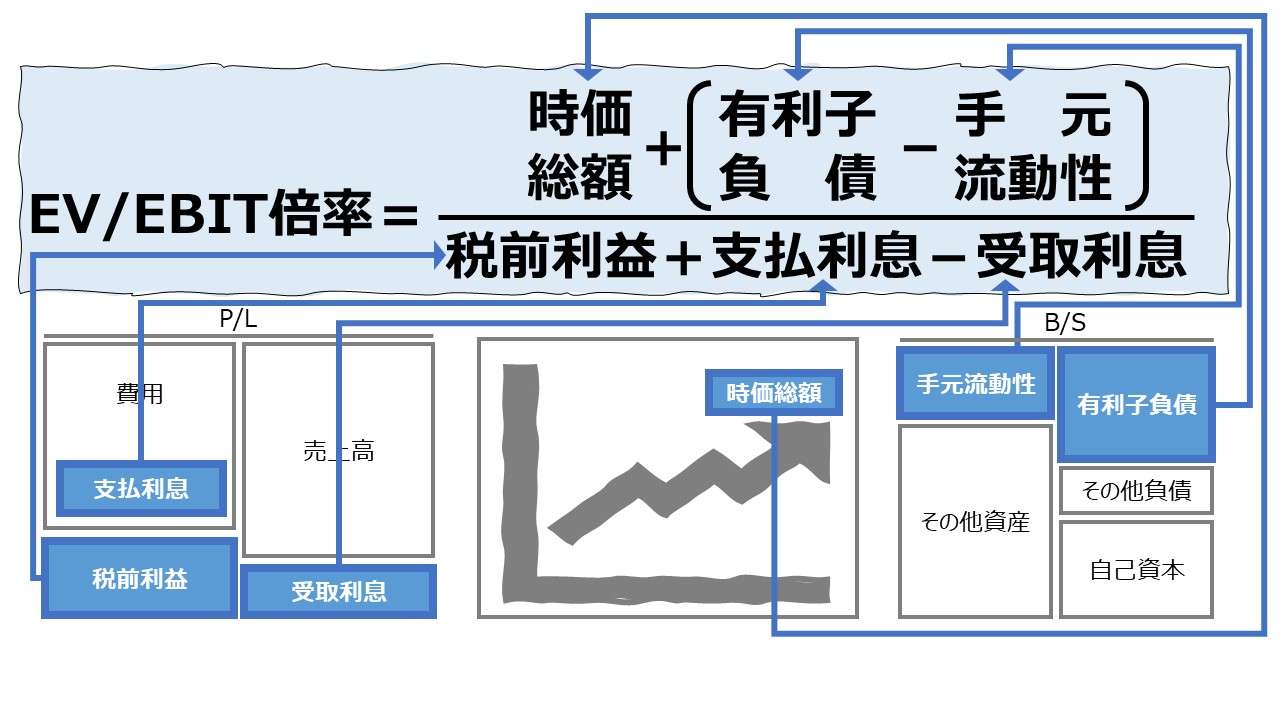

- EV/EBIT倍率

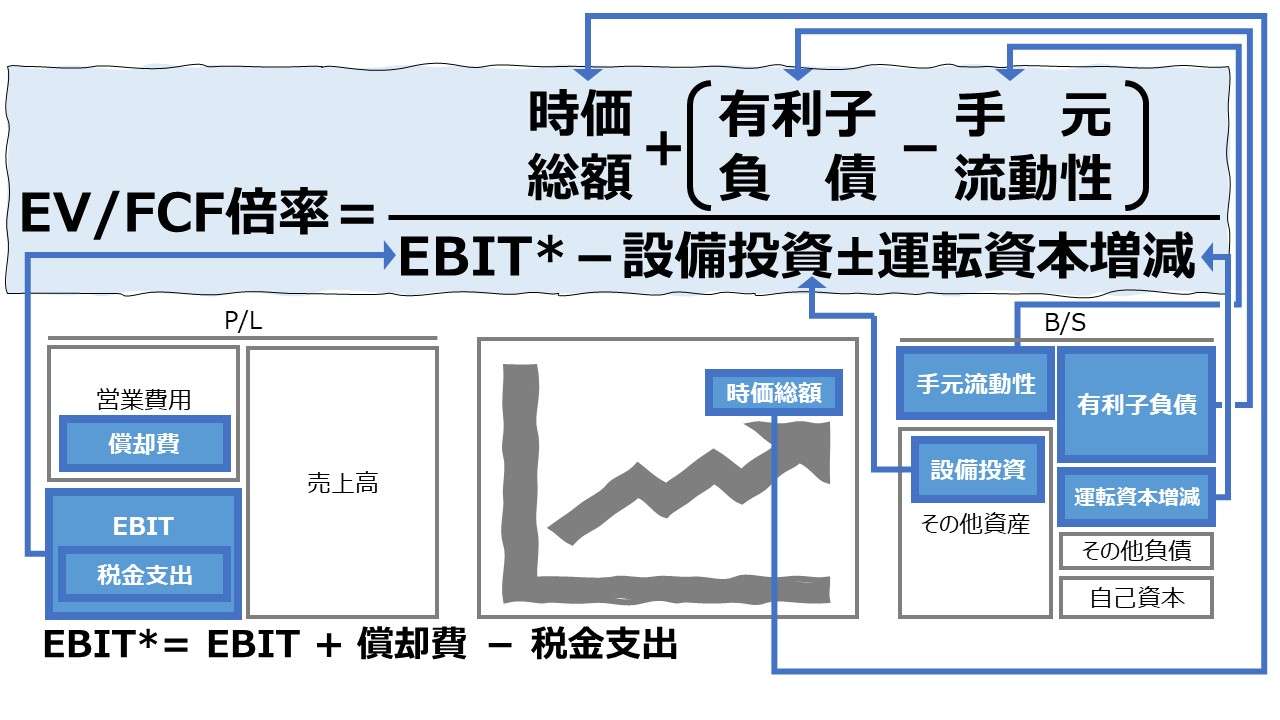

- EV/FCF倍率

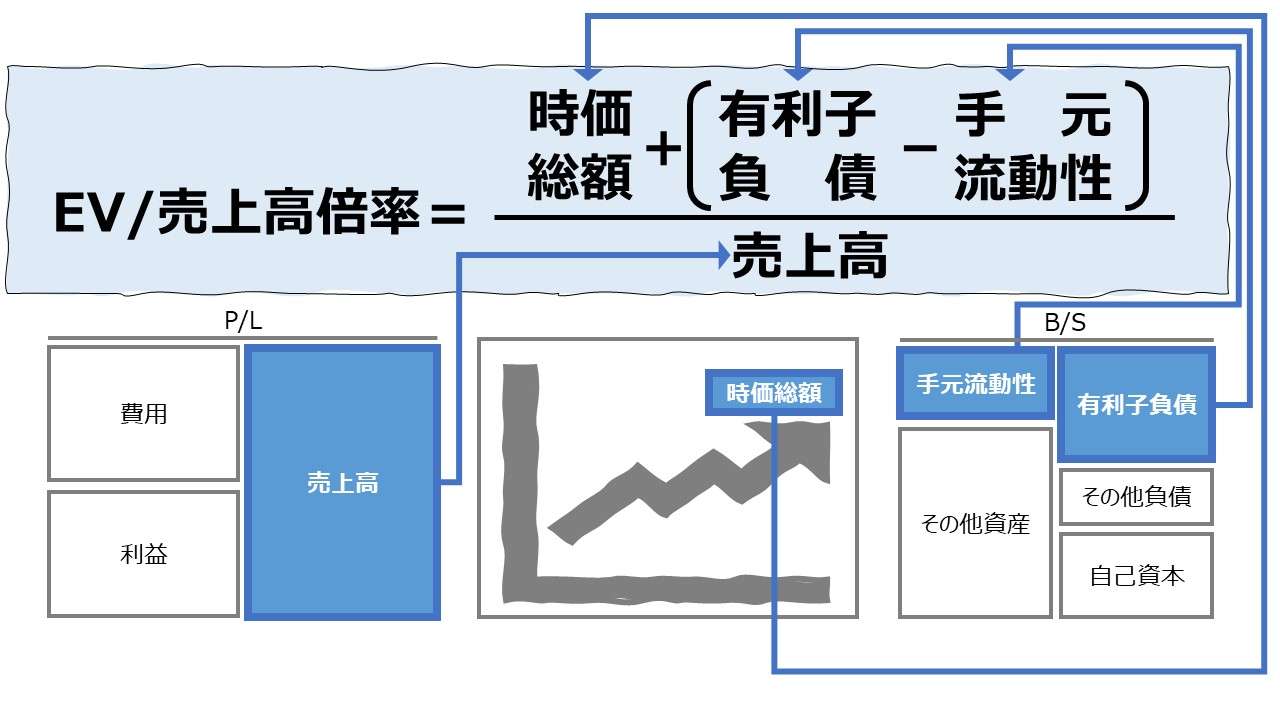

- EV/売上高倍率

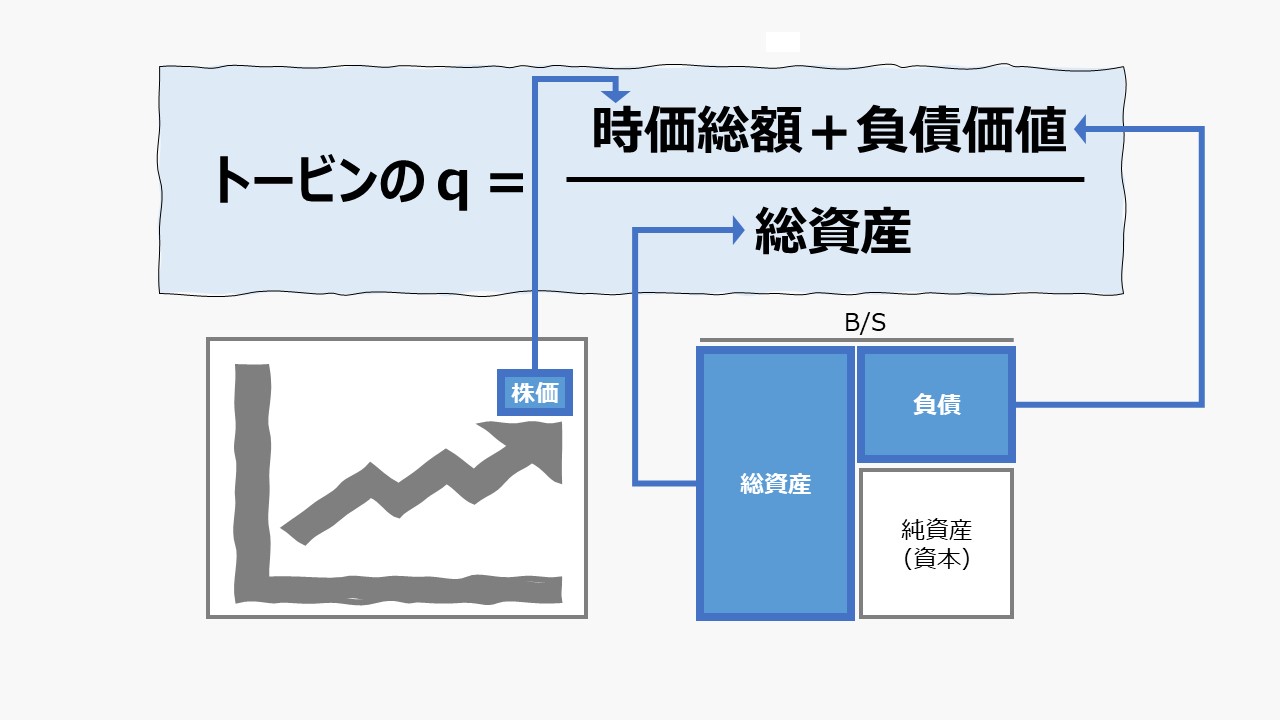

- トービンのq(Tobin’s q theory)

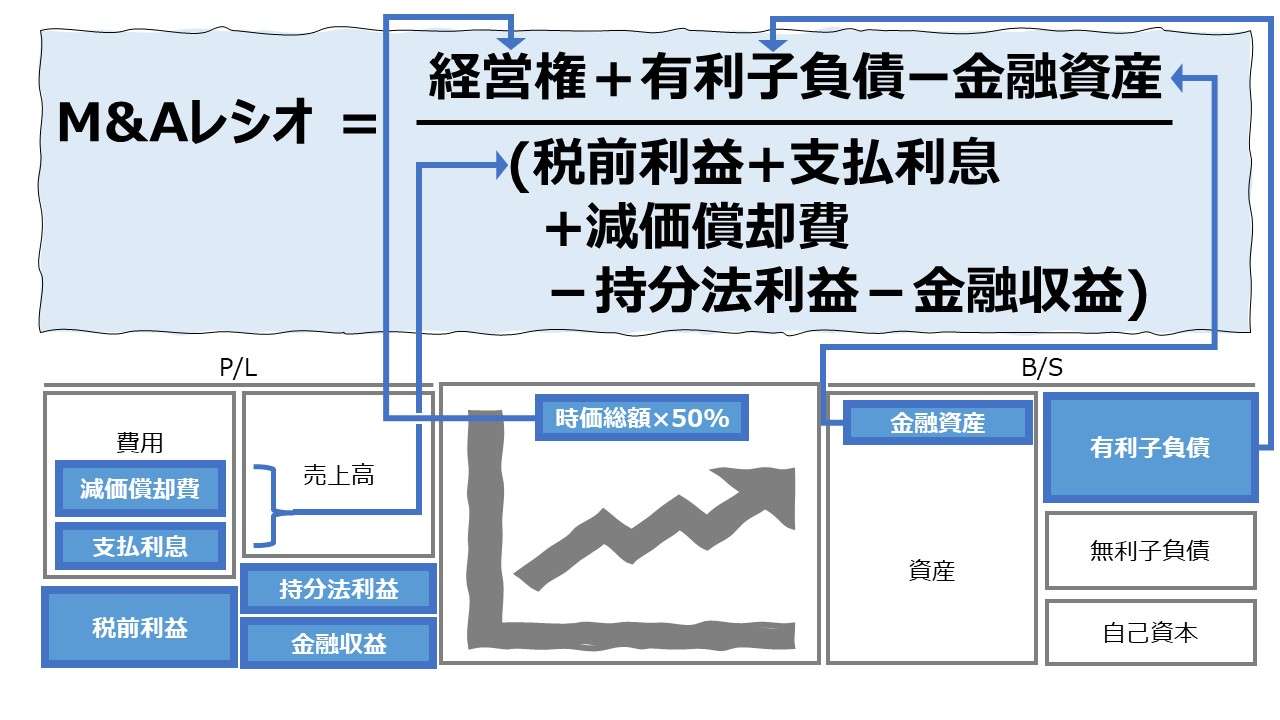

- M&Aレシオ(Mergers & Acquisitions Ratio)

- アーニング・マルチプル・レシオ(Earning Multiple Ratio)

- FCF理論株価倍率

- 40%ルール(The rule of 40%)

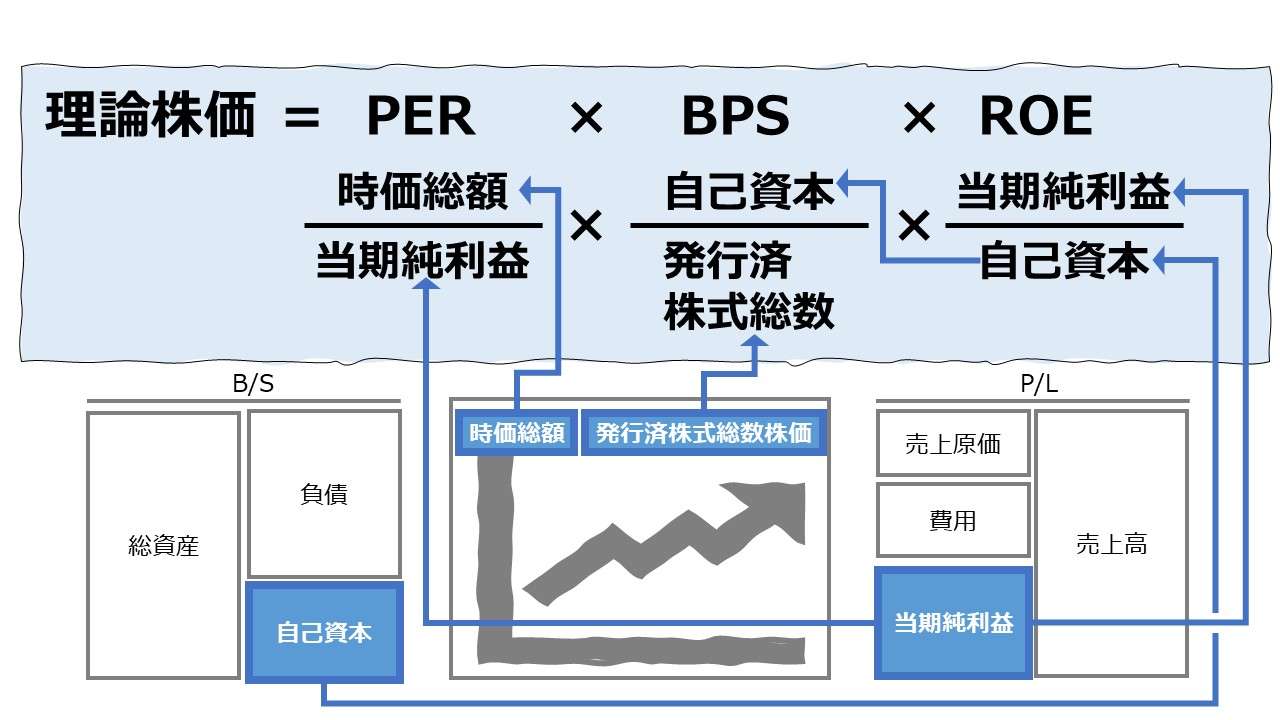

- 適正株価算定

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

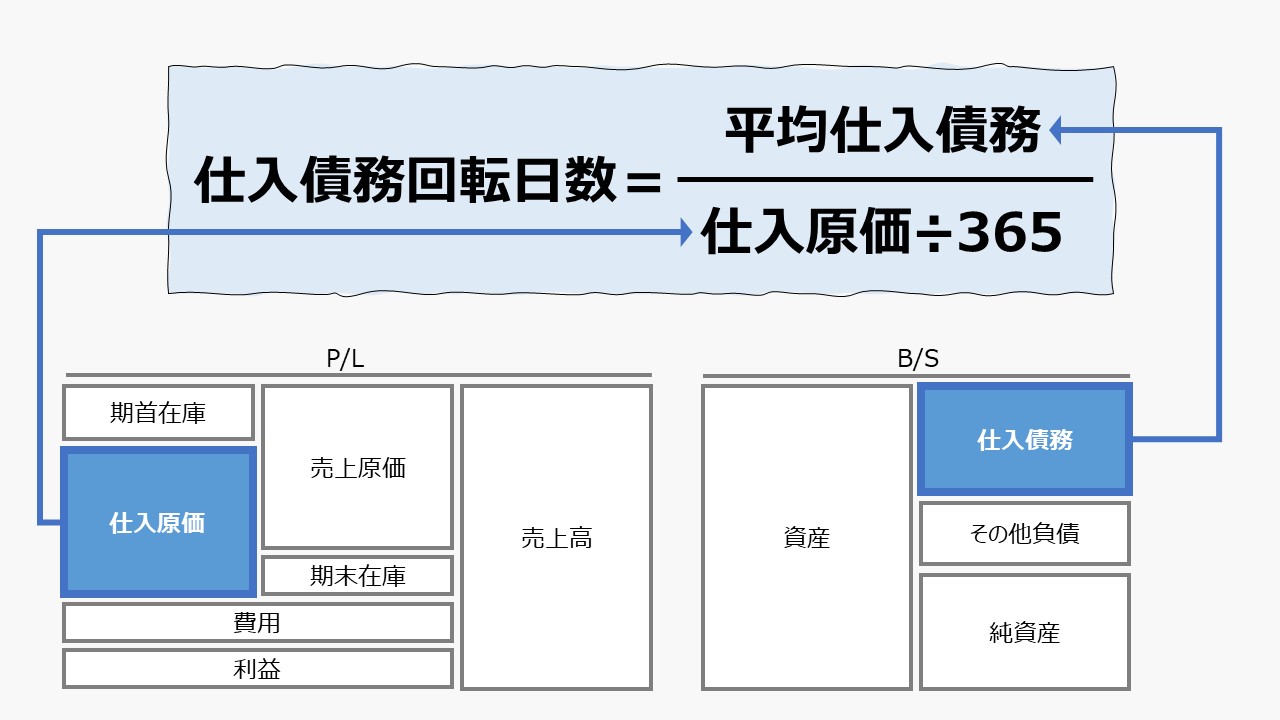

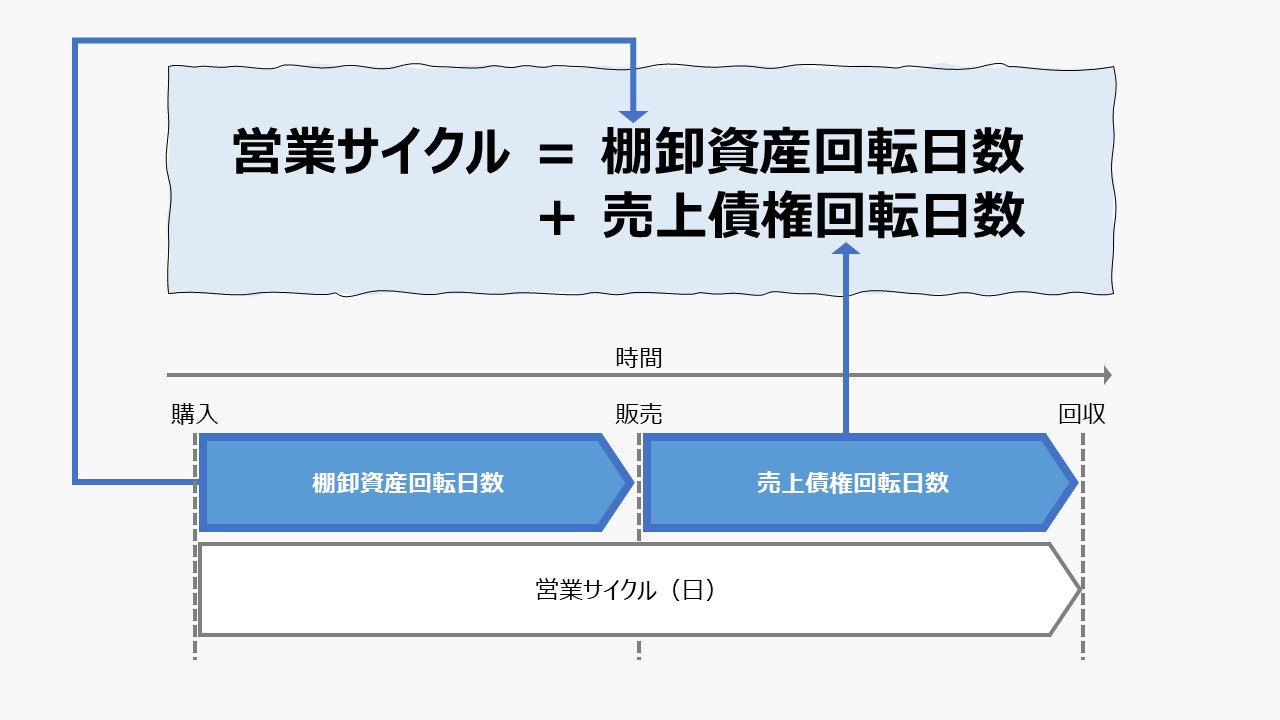

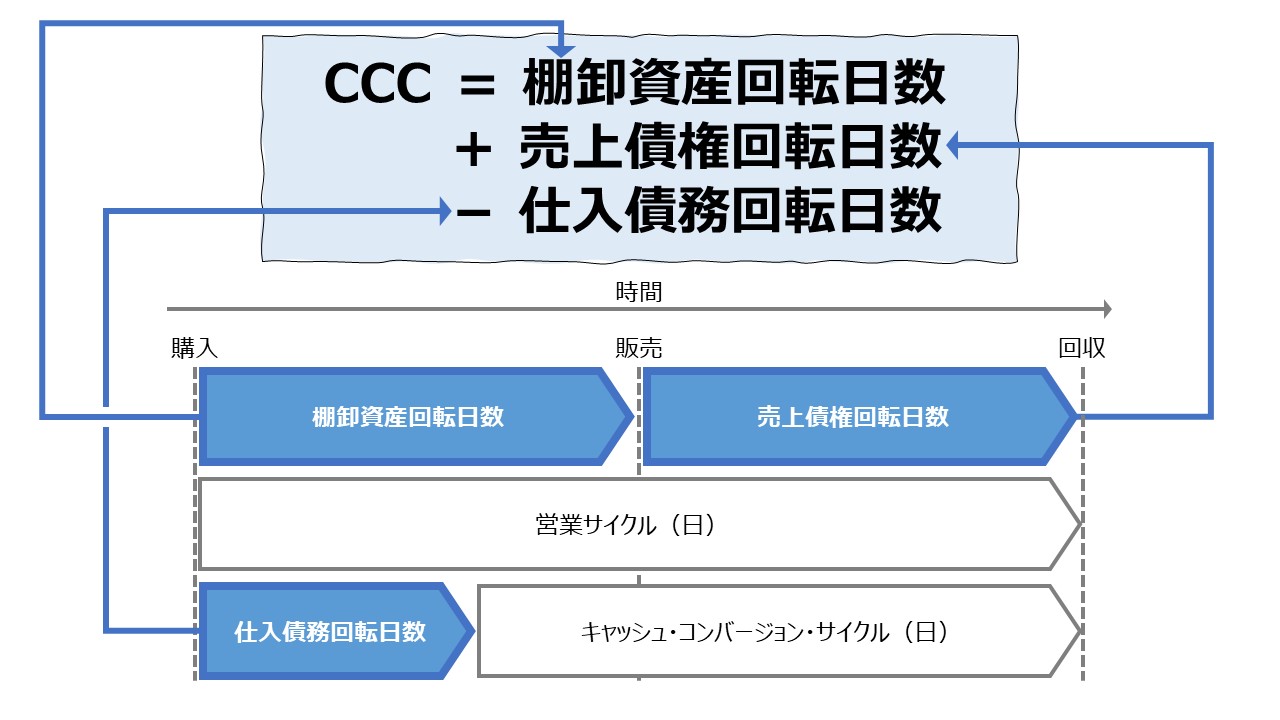

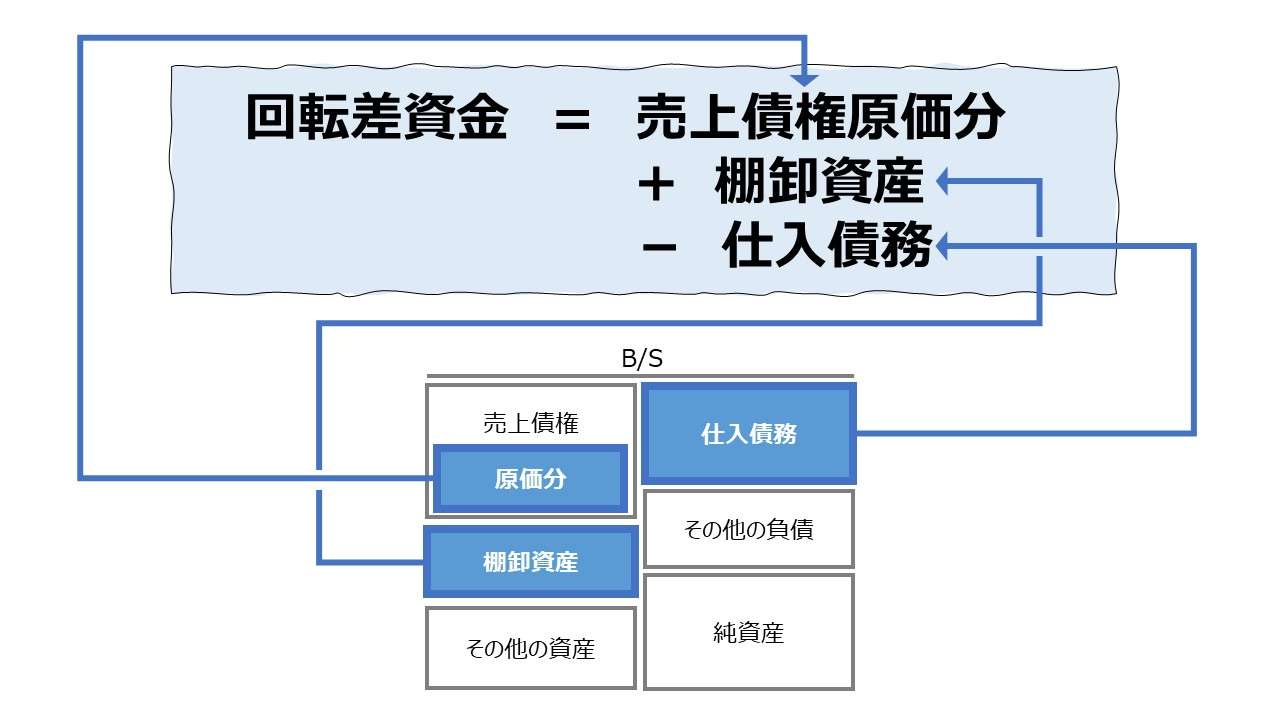

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

あわせて読みたい

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system-800x533.jpg)

コメント