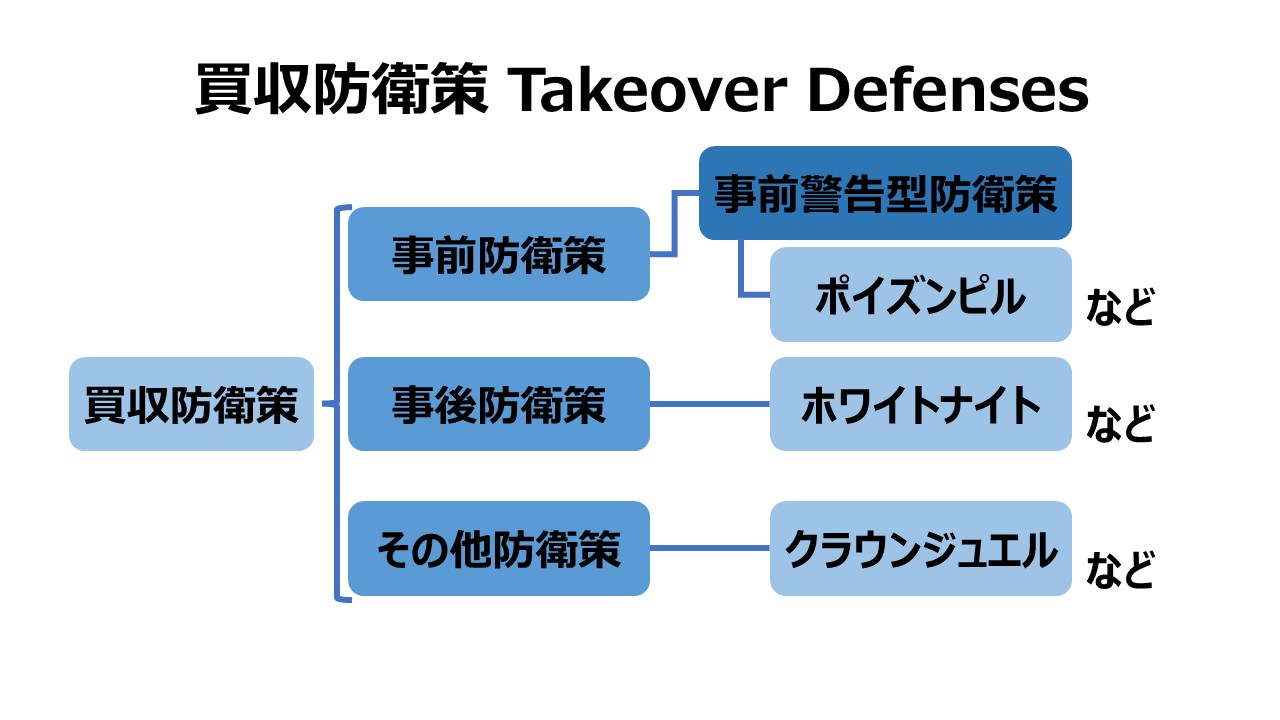

- 事前防衛策 Pre-Offer Defenses

- 事前警告型防衛策

- スタッガード・ボード Staggered Election of Board Members

- 定款変更 Changing the State of Incorporation

- 買収賛同のための特別決議 Supermajority Merger Approval Provisions

- 公正買収価格条項 Fair Merger Price Provision

- ゴールデンパラシュート Golden Parachute

- ポインズンピル Poison Pills

- ポイズンプット Poison Put

- ライツプラン Voting Rights Plan (Restricted Voting Rights)

- 従業員による株式所有計画 ESOPs (Employee Stock Ownership Plans)

- ファイナンシャルマネジメント Financial Management

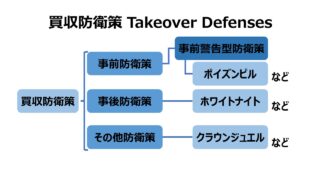

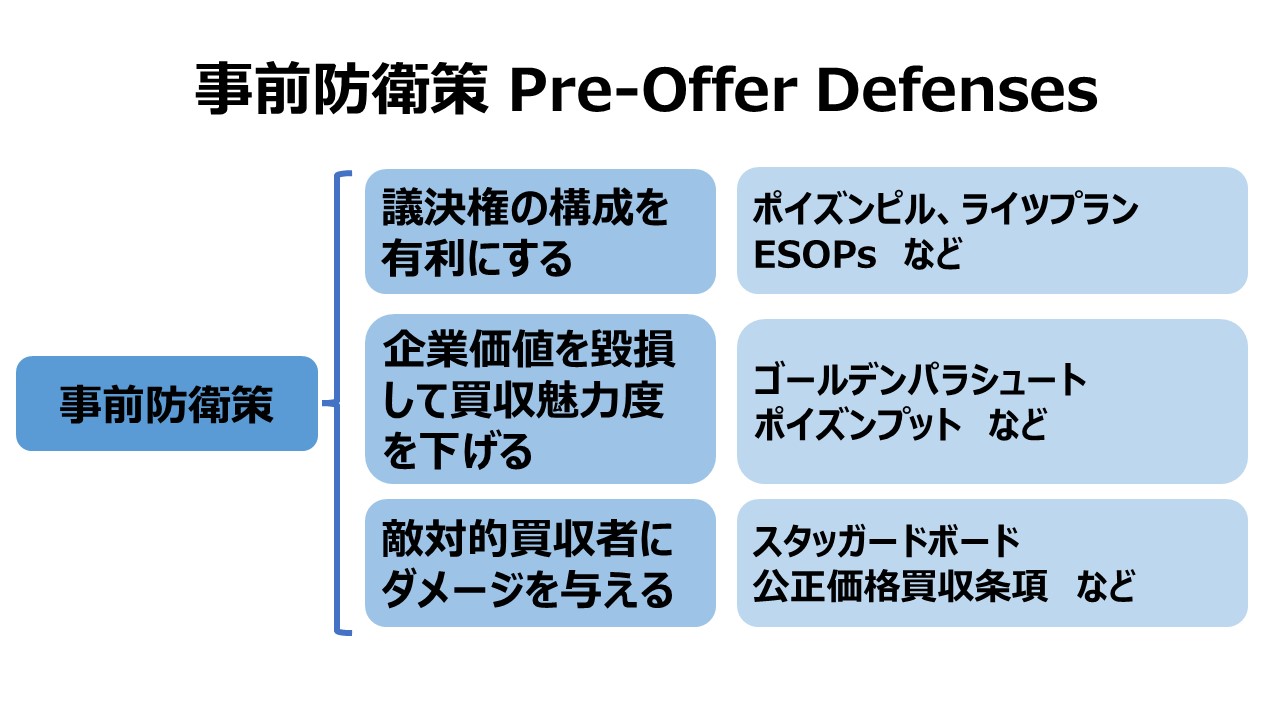

事前防衛策 Pre-Offer Defenses

株主を説得して定款を変更し、買収提案に先立ち買収防衛策を講じる企業もある。

いわゆる鮫除け(Shark repellant)というやつで、好ましからざる買収者に対して会社の魅力度を低くして、わざわざ買収する価値を損なわせて買収を断念させたり、買収戦略上の難易度を上げたりする方法がある。

様々な方法が講じられるが、常時発動しているもの(発動させてしまっているもの)、一旦買収提案がなされると自動的に反応して発動するもの(抑止効果を狙って)など、対抗処置の発動のされ方においてさらに細分化できる。

事前警告型防衛策

買収者が守るべきルールを、対象会社が事前に設定・公表し、買収者がルールを守らない場合に対抗措置を採ることを予め警告しておくタイプの買収防衛策。

事前に対抗措置発動の可能性を示唆しておくことで、買収者に必要十分な情報開示を促すとともに、経営陣が買収提案の検討をおこなう時間を確保する。

こうすることで、買収者との交渉の機会、株主自身による熟考のための余裕時間を確保でき、結果として、それが企業価値および株主共同の利益を毀損するような買収を牽制することにつながる場合にのみ株主総会で支持される。

スタッガード・ボード Staggered Election of Board Members

毎年の株主総会で選出される取締役の任期(改選時期)をずらすことで、1回の株主総会決議のみで敵対的買収に賛同する取締役が多数派になることを防ぐ方法。

単純な時間稼ぎの戦術だが、こうすることで、敵対的買収者の性急な策動を防ぐことができ、より株主価値を最大化させる提案を引き出す要因になったり、十分に提案について塾講する時間を株主に与えることができたりするメリットもある。

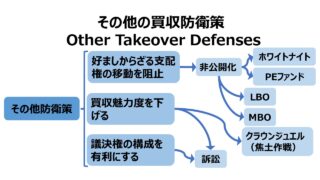

定款変更 Changing the State of Incorporation

定款変更により、買収対抗策を講じるための修正条項を付す能力を取締役会に予め付与しておいたり、敵対的買収そのものを(会社法によってではなく、社内自治の範囲における定款によって)非合法化しておいたりする。

買収賛同のための特別決議 Supermajority Merger Approval Provisions

いかなる買収提案に対する賛同の決議も株主総会で特別決議を必要とするよう事前に株主総会にて規定しておくことで、仮に敵対的買収者が買収提案をしてきた際に、性急に買収賛同を得られないように敷居を高くしておく方法。

これは、特別決議をクリアする議決権を得るために、買収希望者のコスト負担を増すことで、買収提案をやりにくくすること、買収提案者の資質を高めることに狙いがある。

公正買収価格条項 Fair Merger Price Provision

買収提案者が少数株主の株式買い取り価格を少なくとも公正価値以上にすることを予め定款で定めておく方法。

これは自ずと、買収提案価格(TOBの場合は買付価格)の最低限価格まで規定することにつながる。

何が公正価格かについて、その判断基準と算出方法を細かく規定するのが通常だが、一般的には、額面価格または過去実績(historic prices)に基づくものが多い。

過去実績の場合は、株価そのものを示す場合と、EPSの水準を示す場合がある。

組み合わせ施策として、公正買収価格を下回る場合には関連する決議事項について特別決議を要するという条件を付加するものもある。

また、公正買収価格条項は、締め出し条項(Freeze-out provision)と組み合わせされることも多い。この締め出し条項は、企業買収者が少数株主から株式を買い取ることができる期間を相当長期間確保(数年間の設定が多い)しなければならないことを義務付けるものである。

もちろん、その期間における買取価格は、公正買収価格を下回ってはいけないことになっている。

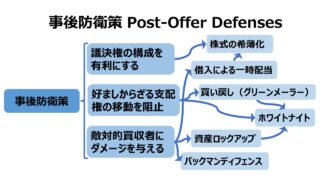

ゴールデンパラシュート Golden Parachute

ゴールデンパラシュートは、もし仮に、企業買収者による企業買収が成立したり、現経営陣(取締役)の雇用を打ち切ったりした場合に、多額の報酬(役員報酬または退職金)を支払うことを事前に取り決めておくことである。

これは、企業買収者の経済的コストを高め、対象企業の買収価値を損なうことで買収意図をくじく作用がある。

しかしながら、米国では、1884年の税制改正でこの高額報酬の損金算入を認めず20%の課税をするようになり、乱用できないように抑制されている。

ポインズンピル Poison Pills

ポインズンピルは、定款や契約により、仮に好ましからざる買収者からの買収提案があった場合に、会社の重要で価値の高い資産を委譲する取り決めや、高い収益性のために必要不可欠な契約を終了させる取り決めを定めておくことである。

こうすることで、好ましからざる買収者にとっての経済価値を下げることで、敵対的買収者からの買収提案を事前に防ごうとするものである。

このポイズンピルには、一般的によくその名が通っている第三者割当増資も含まれる。

※ 常に第三者に株式を付与するわけではないけれど、巷間では「第三者」の語を頭に付けた言葉の通りがよいことになっている。

これは、好ましからざる買収者の意図をくじくために、買収者以外の既存株主や友好的な社外の第三者に複数議決権(通常なら1株につき1議決権のところ、1以上の議決権を付与する種類株式等)を与えたり、バーゲン価格で新株を購入してもらったりする手法だ。

好ましからざる買収提案者にとって買収の魅力度を下げるとともに、いざ株主総会での決議において、好ましからざる買収提案者の議決権の構成割合を下げることで、敵対的買収を成就しにくくする効果がる。

Flip-over Pill

敵対的買収が成就した時点で、既存株主に時価を大幅に下回る価格で大量の自社株購入の権利を付与する規定を定款に設置しておく。

敵対的買収者にとってこのライツプランが発動されると、持株の希薄化が起こり、株主総会での議決権についてマジョリティの座が引きずり降ろされることはもちろんのこと、所有株式の評価額下落(devaluation)が不可避となり、経済的ダメージも受けることになる。

この方法がポイズンピルの中で最も採用されることが多いパターンである。

Flip-in Rights

好ましからざる買収提案者(敵対的買収者)による会社の支配権に対する移動が確認された時点で、好ましからざる買収提案者(敵対的買収者)以外の既存株主に対し、複数の議決権を付与する。

これにより、好ましからざる買収提案者(敵対的買収者)の議決権が希薄化することで、株主総会での決議において好ましからざる買収提案者(敵対的買収者)の意図をくじく効果がある。

ポイズンプット Poison Put

仮に敵対的買収が実現することになったら、その事実を持って発動条件となる債務(社債や借入)の全額早期前倒し償還や返済の取り決めを貸し手と結んでおく手法。

敵対的買収者に対する買収魅力度を下げる効果があるとともに、償還・返済条件次第では、銀行倒産に至るように設定しておくことで、敵対的買収者に対して効果的な経済的ダメージを与える効果も付与することができる。

ライツプラン Voting Rights Plan (Restricted Voting Rights)

ある一定比率以上の株式を所有する者に対して、予め定款で、取締役会の承認なしに議決権が行使できなくすることを定める場合がある。

もちろん、敵対的買収者と取締役会に認定されれば、直ちにその者の株主総会における議決権はゼロになってしまうことで、買収意図をくじくことができる。

議決権の重みづけの異なる種類株式を複数発行することで、経営陣が所有する株式の議決権が株主総会で過半数(または2/3以上-特別決議を通す下限)となることを維持する方法も含まれる。

この例としては、バークシャーハサウェイやアルファベット(Googleの親会社)が挙げられる。

日本では、ソニー(当時)のトラッキングストックや、トヨタ自動車のAA株式、伊藤園の優先株式(無議決権株式)などがある。(現在では廃止されているものも含む)

アルファベットについては、その他に、創業者に対して譲渡制限付きの10倍の議決権を付与した種類株式も発行されているため、現在の株主構成から敵対的買収者による買収は非常に高難度(事実上不可能に近い)になっている。

また、黄金株という買収関連の株主総会決議事項について拒否権を行使できる株式が国内外でも厳しい制限の中で認めらている。

黄金株は1株でも効果を発揮できるため、政府関連機関・公営企業などを民営化する際に、政府・公共機関が1株だけ有するという事例が多い。日本では、INPEXの黄金株を経済産業大臣が所有している。

1980年代の英国でサッチャー首相による新自由主義経済方針に基づく国営企業の民営化を推進する際に黄金株の仕組みが整えられた。

株主構成の極端な変動防止や会社の経営安定を図るために開発されたものであり、その効果から一般の株式会社においても敵対的買収に対する防衛策として機能する。

米国では上場後の黄金株の発行は禁じられているが、上場前の発行ならば認められている。Facebook(現メタ・プラットフォームズ)が創業者らに発行している。

種類株式

種類株式は、剰余金の配当や残余財産の分配に関する取扱い(株主としての地位)を複数種類に区別して発行されるもので、内容・種類により株主権の行使内容・行使方法が変わるものである。

一般的に、配当請求権について優越的な地位が認められるものが優先株式(⇔そうでないものを普通株式)という区別が有名である。

ここで取り上げられているものは、組織再編に関連し、主に株主総会での議決権行使について行使ルールや重み付けが異なる扱いがされているものに限定している。

従業員による株式所有計画 ESOPs (Employee Stock Ownership Plans)

ESOPは、従業員福利施策のひとつで、会社が設立した信託を用いて、会社が新株を信託宛に発行するか、現金で市場から流通株式を購入するかして入手した自社株式を従業員に付与する。

個人の業績連動で株式が付与されるルールにすれば、従業員個々人のインセンティブになる可能性が高いし、従業員の資産形成に貢献する。そして会社(経営陣)にとっては安定株主層の育成というメリットがある。

さらに、ESOPで付与される自社株式は市場で時価で購入するより有利(低価)で付与されることが多く、累積していく性質があるから、従業員のロイヤリティ(より長く勤めようとする意識を働かせる)を高める効用がある。

長期雇用の方が高パフォーマンスとは一概に言い切れないけれど、採用コストの低減につながるし、一定程度の職場での経験値は作業品質向上にいくらかは貢献するだろう。

従業員は会社を退職する際に、それまで従業員アカウントに累積していたポイントに応じて現物株を手にすることができる。または、会社がそれを公正価値で買い取ることもできる制度になっていることが多い。

また、退職後(現物株引き渡し後)、市場で売却できない一定期間を設ける場合もある。

いずれにせよ、現経営陣にシンパシーを持つ従業員(元従業員かもしれない)は、一定程度は敵対的買収者に反対する傾向があることが見込めるから、好ましからざる買収提案者からのプレッシャーを軽減する効果があると考えられている。

ファイナンシャルマネジメント Financial Management

コメント