資本予算の計算構造を説明する前に

資本予算(Capital Budgeting)は、長期にわたるプロジェクトが経営目標を達成できるか否かの採算を評価する必要がある。

長期にわたる採算評価をしなければならないため、典型的な特徴をいくつか有している。

- 会計的利益ではなく、キャッシュフローを計算基礎として用いる

- キャッシュフローは、税金の支払いと還付を考慮した、税引後ベースで考える

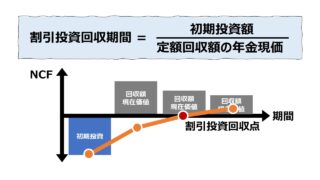

- お金の時間価値(Time value of Money)が考慮される

お金の時間価値の源泉となる考え方は、

- インフレーションによる貨幣価値の減価

- 将来の不確実性(リスク)

- 資本の機会費用(オポチュニティコスト)

に基づく。

時間の経過とともに増減するキャッシュフローの価値と、プロジェクトから本源的に生み出される追加の経済価値を合わせて考慮し、資本予算が組まれることになる。

会計的利益を用いない理由にはいくつかあるが、会計的利益は期間損益の報告のために、発生主義(実現主義)に基づく収益と費用の認識(および測定)に関して、とある仮定計算を施す必要がある。

この仮定計算のいくつかは、致命的に、お金の時間価値の測定に干渉してしまうため、代わりにキャッシュフローを用いることが主流になっている。

その干渉する一番の仮定計算が「減価償却費」の計算である。

資本予算の計算要素

資本予算の計算構造は、実務での多種多様な応用事例の豊富さに目が奪われ、その複雑性に理解が難しいと思われている節があるが、基本となる計算要素は、限られている。

深く理解するためのは、ショートカットはあきらめて、まずはこの基本形における各計算要素のそれぞれの働きを抑えることが肝要である。

❶初期投資

❷運転資金

❸税引後営業キャッシュフロー(税引後営業CF)

❹減価償却費によるタックスシールド

❺設備の売却/廃棄にかかるCIFまたはCOF

※CIF:Cash-in-flow(キャッシュ・イン・フロー)

※COF:Cash-out-flow(キャッシュ・アウト・フロー)

もし、既存の設備などをそのまま継続利用した場合と、新規投資で利用開始する場合の差分としての採算が資本予算上の問題になる場合には、上記5つの計算要素に加えて、

❻既存設備のプロジェクト期間終了時の売却/廃棄にかかるCIFまたはCOF

の考慮が必要になる。

これは追々説明する予定だが、一言で説明すると、既存設備をプロジェクト期間中に継続使用した場合にかかる機会費用(オポチュニティコスト)ということができる。

計算プロセス

次章で示されるExcelテンプレートを上から順に埋めていくだけで、6期間(0年度から5年度まで)の資本予算が組めるようになっている。

ここでは、そのひとつひとつの入力すべき値が存在すれば、それらを準備・入力することで一連の計算プロセスを走らせられるようになっている。

その手順を以下に示す。

- 投資必要額の算定資本予算対象のプロジェクトに必要な投下資本額を計算する

・初期投資額:プロジェクトに必要な設備の購入費、据付費など

・新たにプロジェクト期間中に追加で必要になる運転資金の額を計算する

・運転資金の回収タイミングと回収金額を見込む - 税引後営業CFの計算各期間の税引後営業CFを計算する

・各期間に見込める営業CFの金額を算定する

・各期間に適用する法人税率を決定する

・営業CFに法人税率を適用し、税引後営業CFを計算する - タックスシールドの計算減価償却費によるタックスシールドの影響額を計算する

・各期間に発生が見込める減価償却費を算定する

・タックスシールド計算に用いる法人税率を決定する

・減価償却費に法人税率を適用して、タックスシールド額を計算する - 設備の売却/廃棄CFの計算設備の売却/廃棄にかかるキャッシュフローを計算する

・累積結果をもとに、各セグメントごとの販売可能数量から積み上げ計算に用いた数量を確認する

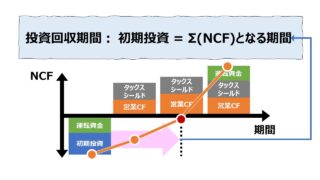

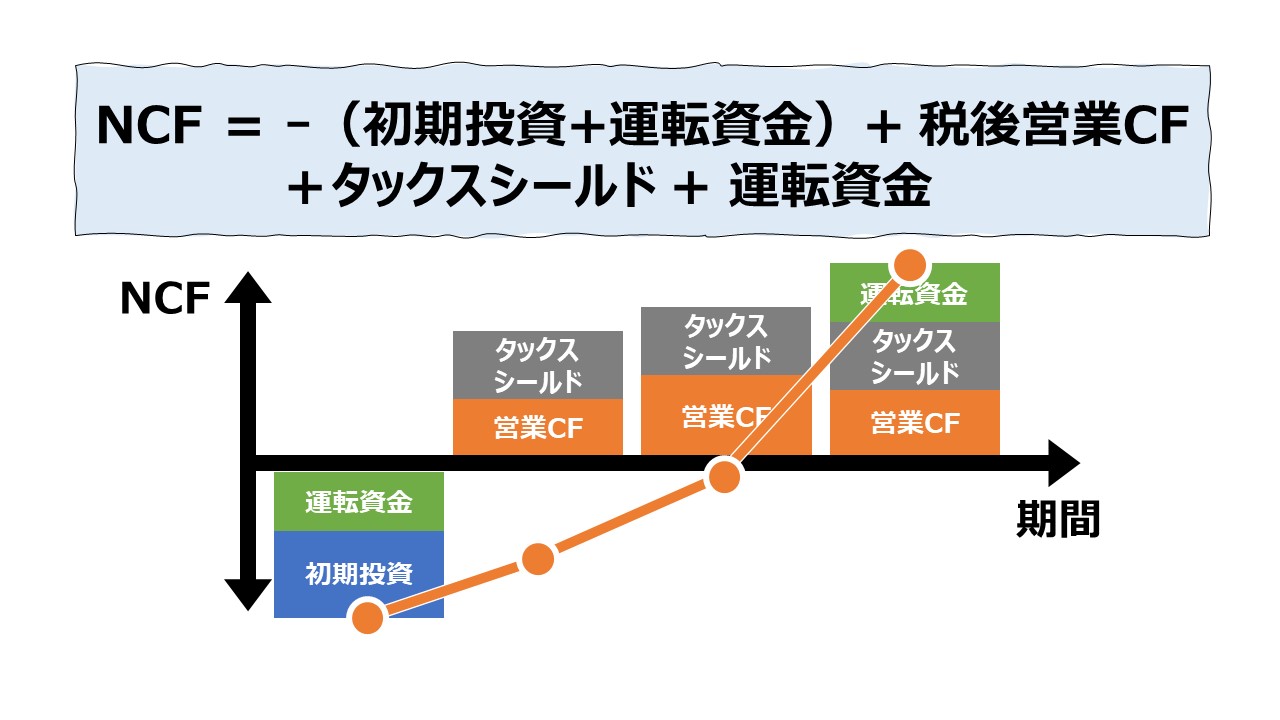

- 正味CFの計算正味キャッシュフロー(NCF)を計算する

・各期間のCFを集計して、期ごとのNCFを計算する

・プロジェクト期間中の累計NCFを計算する

(・必要に応じて、割引現在価値計算を加える) - プロジェクト可否判断正味キャッシュフロー(NCF)の結果からプロジェクト実行可否判断を下す

・原則として、(割引現在価値による)NCFのプラス/マイナスを方向と大きさを基準にして、プロジェクト実行可否判断を下す

シミュレーション

Excelテンプレート形式で資本予算の基本形に基づく計算方法を示す。

入力欄の青字になっている「期間(任意の期間名)」「初期投資額」「追加投資額」「運転資金投資」 「運転資金投資回収」 「追加運転資金投資」 「追加運転資金投資回収」 「営業CF」「減価償却費」 「減価償却費」「設備の売却/廃棄にかかる現金収入」「設備の未償却残高(簿価)」「設備の売却/廃棄にかかる現金支出」「設備の売却/廃棄にかかる税率」「営業CFにかかる税率」 に任意の数字を入力すると、5期からなる資本予算の正味キャッシュフロー(NCF)が求められる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

テンプレートの使い方

留意点

従来設備の売却/廃棄にかかる数値入力については、売却損益(廃棄損)の計算から税効果を算出することと、売却/廃棄取引自体のキャッシュフローの2つを同時に算出できるようになっている。

売却/廃棄による現金収入から、未償却残高(簿価)を差し引くことで損益計算を行い、その結果に税効果を反映している。

売却/廃棄による現金収入から、売却/廃棄による現金支出を差し引くことで、取引自体のキャッシュフローを計算している。

単なる廃棄の場合でも、廃棄コストが現金支出となる上に、廃棄損があれば、それは税効果として反映されねばならない。

よってこの2つの計算は売却/廃棄による現金収入が無い場合でも必ず行われる。

グラフの見方

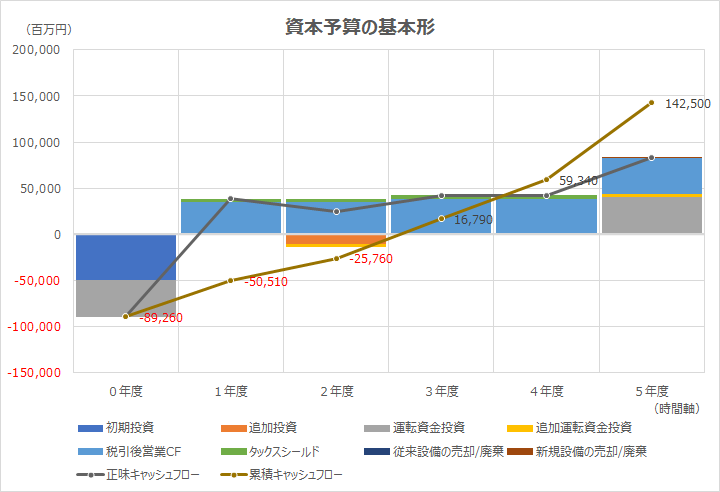

正味CF(NCF)を期間ごとと累計で推移がみられる折れ線グラフと、各期間のCFの出入りを項目ごとに示した積み上げ棒グラフから構成されている。

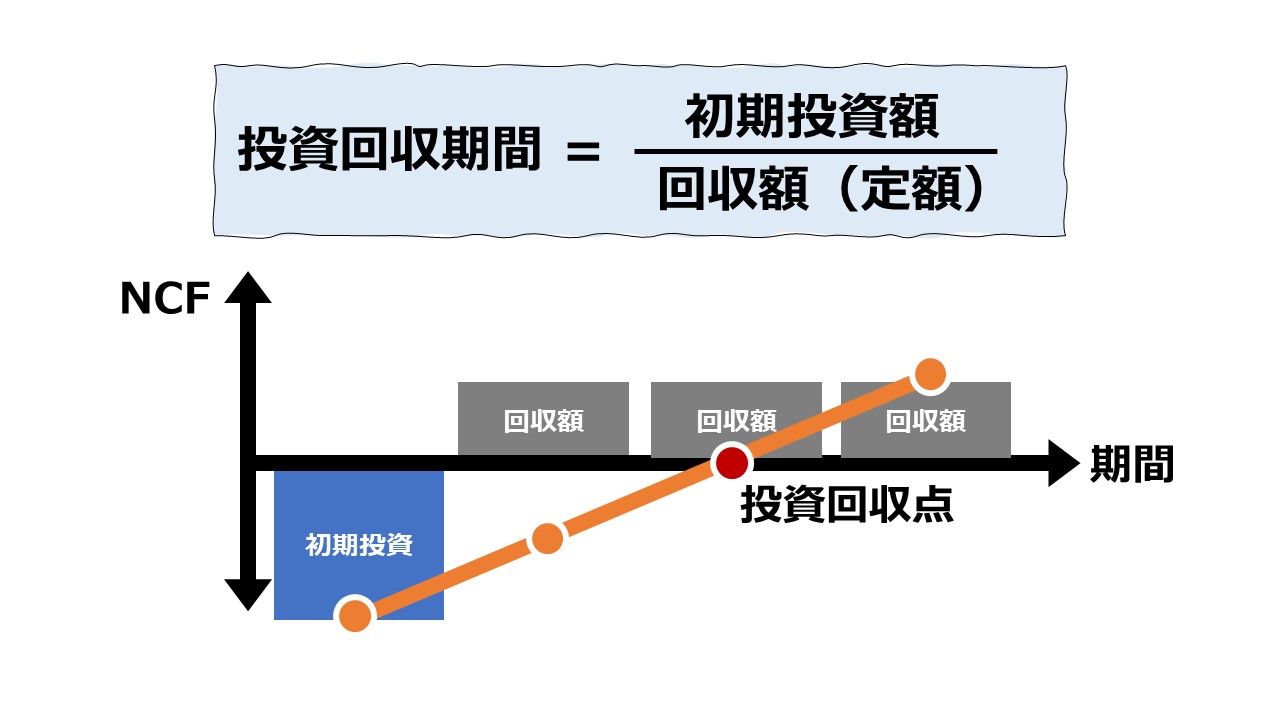

このテンプレートでは、割引現在価値計算をしていないが、累計NCFがプラスになった時点で初期投資が初めて回収されたとみなすことができる。

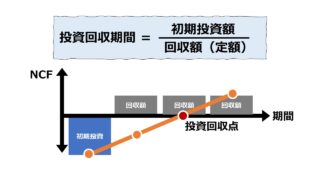

注)初期投資のタイミングからこの回収時点までの期間の長さを示すものが「回収期間法」である。

【参考】使用しているExcel関数

・SUM関数、TRIM関数

解説

初期投資

資本予算の策定対象となるプロジェクトを始めるために必要な資本調達額である。

資本予算のフォーマットではいくつかのお作法(決まった型)があるが、例えば、プロジェクト期間が5年間だとしたら、初期投資は「0年度」に行われたと仮定する。

これは、プロジェクト「1年目」とはプロジェクト開始から1年後の意味であり、1年間かけて得たプロジェクト成果を評価するのに、期初に投下された「初期投資額」は、きっかり1年後の期末にそのリターン(採算)を評価されるように数式を組むために必要だからである。

原則として、この初期投資額を上回る収入が結果的にもたらされることになれば、資本予算の対象となるプロジェクトは採算が良い(投資を実行してよい)と考えることができる。

よって、「初期投資額」は、投下時点ではマイナスのキャッシュフロー(COF)とみなし、プロジェクト期間中のCIFで回収されることとなる。

運転資金(運転資本)

プロジェクトに必要な資金は、初期投資額に限った話ではない。プロジェクト継続中に、プロジェクトに関連して、在庫を仕入れるために必要な金額の支出や、顧客からの売上代金(売掛金など)の回収に必要な期間がかかったりする。

このような新規プロジェクトによって直接増減する流動資産や流動負債の残高の変動は、概ね運転資金をより多く必要とするため、追加運転資金の分だけ、資本予算の対象プロジェクトに起因するCOFと考える必要がある。

ただし、プロジェクトが終了した後、いくらかの回収期間を経て、やがては運転資金はすべて回収され元の現預金に姿を変える。

事情をややこしくしないように、シンプルに考える場合は、プロジェクト終了時点で直ちに運転資金が回収されたとみなして資本予算を策定・評価することが多い。

税引後営業キャッシュフロー(税引後営業CF)

この「税引後営業キャッシュフロー(税引後営業CF)」は、通常、キャッシュフロー計算書(C/S、C/F)における「営業活動によるキャッシュフロー」の値とは異なる。

もちろん、評価対象のプロジェクトに直接起因する営業キャッシュフローであるが、まず税引後ベースであり、受取利息や支払利息など、資金調達に関連する項目は含まれない、という特徴がある。

税引後ベースである点は、厳密にお金の時間価値を測定するために必要なことである。資金調達に関連する項目を含まないのは、「資本コスト」の考え方による。

一般的には、資本予算向けの資金の調達コストは、「お金の時間価値」を測るための「金利」「割引率」といった「%(年利)」で資本予算に加味されるため、支出額(COF)とは捉えない。

このことは、「資本コスト」の算定が資本調達手段に左右されないことを意味している。

有利子負債にかかる支払利息はCOFを伴うが、株主資本の調達コストは明白なCOFを伴う支出として測定することが困難だからである。

現金配当額はCOFとして測定されるが、株主資本にかかる資本コストは、その資本をとある投資機会に向けた際の機会費用で厳密には評価されるべきであるから、必ずしもそのすべてのコストがCOFを伴うコストとして測定することはできない。

例えば、現金配当というインカムゲイン以外に、上場株式であれば、株価の上昇時に売却することでキャピタルゲインを得ることができるが、売買のタイミング次第でその評価額は変動するため、厳密に支出ベースで株主資本コストを金額で把握するのは計算技法的に無理があるからである。

ここまでは通説通りの教科書的な解説になるが、実務的には、調達資本コスト、特に有利子負債の支払利息額をCOFとして、資本予算に組み込むことが無いわけではない。

例えば、有利子負債と株式の新規発行と内部留保の活用の3つの資金調達手段のいずれが最も該当する資本予算の採算評価上で最良かを判断するために、COFとしての支払利息をカウントするケースはある。

しかし、それは高度に応用的な運用であり、初学者がわざわざ立ち入る必要のないものである。

(相対する、新規増資と内部留保にかかる資本コストも金額すなわちCOF相当額として評価しないと片手落ちになる。このようなわざわざ苦労するようなことをするなら、他の方法でこの問題を解いた方が賢いからである)

減価償却費によるタックスシールド

減価償却費はCOFを伴わないコストなので、上記の営業CF算定時には考慮される必要が無い(計算上無視する)。

しかし、減価償却費は一定の税法ルール内では損金(課税所得を減らすことができる費用)扱いできるため、NCF(ネットキャッシュフロー、正味キャッシュフロー、純キャッシュフロー)を計算するためには、(損金扱いできる範囲で)減価償却費に法人税率をかけた分は、税引後営業CFをさらに増やすことになる。

つまり、減価償却費に対する法人税相当分は、キャッシュアウト(社外流出)を抑制することができる。

このことから、減価償却費がもたらす税費用削減効果を「タックスシールド(Tax shield)」と呼ぶ。

| a/c | P/L | (40%) | (60%) | 税後営業CF |

|---|---|---|---|---|

| 現金収入 | 100 | 40 | 60 | 100 |

| 現金費用 | 50 | 20 | 30 | 50 |

| 減価償却費 | 10 | 4 | 6 | – |

| 税前利益 | 40 | 16 | 24 | 50 |

| 法人税(40%) | 16 | 6.4 | 9.6 | 20 |

| 税後利益 | 24 | 9.6 | 14.4 | – |

| 税後営業CF | – | – | – | 30 |

| 減価償却費 | +10 | – | – | – |

| タックスシールド | – | – | – | +4 |

| NCF | 34 | – | – | 34 |

資本予算のフレームワークにおいて、プロジェクトからの収入はキャッシュベースで求める必要があり、かつ同時に法人税(資産税)を考慮する必要がある。

それをNCF(正味キャッシュフロー)と呼び、その算出方法は上記の通り2種類存在する。

【第1法】NCF = 税引後利益 + 減価償却費

【第2法】NCF = 税引後営業CF + タックスシールド

本稿では、【第2法】で計算ロジックを組み立てている。

設備の売却/廃棄にかかるCIFまたはCOF

資本予算が取り扱うプロジェクトでは、既存事業の現有設備(旧設備)を売却/廃棄して、新たに新設の設備投資を行って新事業や置き換え事業を行うケースがある。

また、新規の設備投資も、プロジェクト採算評価期間が終了時に売却/廃棄する場合は、この売却/廃棄にかかるキャッシュフローも含めて資本予算を組む必要がある。

実際に物理的にプロジェクト終了時に使用設備を売却/廃棄するケースもあるし、プロジェクト評価のために計算上だけで売却/廃棄したと仮定するケースもある。

いずれでも資本予算上の取り扱いは不変である。

設備の売却/廃棄によって、プラスの値で売却できるかもしれないし、廃棄コストが追加でかかるかもしれない。

そのような売却/廃棄にかかるキャッシュフローはインもアウトも両方あり得る。

それに加え、売却/廃棄にかかる法人税(資産税)がキャッシュフローに与える影響も同時に考慮する必要がある。

売却/廃棄対象の資産が売却益を得る場合には、相当額の法人税(資産税)のキャッシュアウトがある。

売却/廃棄対象の資産が売却損を抱える場合には、その企業が他に課税所得を上げたビジネスを有していれば、その課税所得から売却損に税率をかけた相当額分、法人税の支払いを減額できるので、キャッシュインがあるとみなせる。

注)これは、減価償却費によるタックスシールドと同じ理屈である。

ただし、結果として、設備の売却/廃棄にかかるキャッシュフローがプラスになるかマイナスになるかは、2つの要素が絡み、2×2=4パターンで把握する必要がある。

| 売却益が発生 | 売却損が発生 | |

|---|---|---|

| 売却収支 | 税金支払い のCOF発生 | タックスシールド のCIF発生 |

| 売却額>売却支出 | 売却収支CIFと税COF の大小でNCFが決まる | 必ずNCFがプラス |

| 売却額<売却支出 | 必ずNCFがマイナス | 売却収支COFと税CIF の大小でNCFが決まる |

簿価(償却残)と時価の差額で売却損益が算定され、その結果として法人税(資産税)の支払い又は税額控除に伴うキャッシュフローが発生する。

と同時に、売却にかかる現金収入と廃棄にかかる現金支出も発生する。

税効果と現金収支の最終的な大小バランスの結果次第で、設備の売却/廃棄にかかるCOF/CIFが左右されることになる。

投資意思決定(Investment Decisions)の全体像

投資意思決定(Investment Decisions)の全体像

コメント