資金移動表とは

資金移動表は、損益計算書(P/L)と、貸借対照表(B/S)の在高増減を結び付けて当期の資金収支を明らかにするものである。

言い換えると、発生主義をベースに期間損益を表示しているP/Lを現金主義でとらえなおし、できる限りキャッシュベースの利益で表示しようというものである。

別の観点から、「資金運用表」と「資金繰り表」との関係性からもその特徴を定義づけできる。

「資金運用表」は資金の調達と運用の状況をB/SとP/Lの残高増減によって明らかにすることができるが、資金のフロー、すなわち、当期にいくらの資金(現預金)が会社の財布を出入りしたのかわからない。

「資金繰り表」は、会社の財布を出入りする資金(現預金)の収支の金額を明らかにするが、B/SとP/Lの各勘定科目の増減と紐づけてみることが難しい。

「資金運用表」は、P/LとB/Sの増減項目だけで作成される「資金繰り表」の一種であると位置づけることができる。

それゆえ、資金移動表は、「資金運用表」と「資金繰り表」の両方のメリットを共に享受するために作成・分析されるようになった。

資金繰り表の作成プロセス

公表用財務諸表データをそろえる

「資金移動表」は、「資金繰り表」の一種であるが、公表用財務諸表データのみで作成できるようになっている。

準備しておくものは、

- 貸借対照表(B/S)

- 損益計算書(P/L)

- 株主資本等変動計算書(S/S)

- キャッシュフロー計算書(C/F、C/S)

- 税効果会計に関する注記

である。

よって、社外の利害関係者によって作成可能な資金管理表のひとつである。

このリストを見て、「資金4表」として数えられる「資金移動表」と同列であるべき「キャッシュフロー計算書」が必要という条件は、「4表」というグルーピングに矛盾ありとのご指摘があるかもしれない。

比較的単純な「資金移動表」を作成するために、「キャッシュフロー計算書」から読み取りたいデータは、当期の「減価償却費」の金額のみである。

すなわち、「減価償却費」の額が、その他の財務諸表の注記情報などを参照することで得られるのであれば、「キャッシュフロー計算書」そのものが、資金移動表の作成のためにフル装備で必要になるわけではない。

また、同様に、税効果会計に関する当期の税金費用と実際の納税のために支払われた額の区別が、P/L他の情報から読み取ることができれば、「税効果会計に関する注記」自体が資金移動表の作成に必須なのではない。

精算表を使用して現金利益を明らかにしていく

「資金移動表」を主にB/S・P/Lから作成する際に、精算表を用いるのが便利である。

B/Sは前期・当期の2期を準備し、当期における前期からの増減と当期のP/Lの項目を貸借ごとに一列に並べる。

それらから、現預金の動きを反映していないものは除外し、現預金の動きが隠されているものは追加していく。

ここでポイントなのは、修正欄における足し引き計算は必ず貸借を一致させることを心掛けることである。

例)P/Lの費用項目と、B/Sの固定資産増減に隠されている「減価償却費 100」を表に出すときには、利益項目(キャッシュを増やす効果があるからひとまず”利益”としておく)としてP/Lに出す場合には、同額をB/S上の固定資産の評価額を償却前の金額に戻すようにする。

仕訳イメージだと下記のようになる。

【借方】固定資産 100 /【貸方】 減価償却費(利益) 100

以下に、作成プロセスを簡単にまとめておく。

- 財務諸表の準備期初期末のB/Sと、分析期間のP/L、S/S、C/F、税効果会計の注記を準備する

・B/Sは、当期増減を知るために2期間が必ず必要になる

・S/S、C/F、税効果会計の注記は、必要とするデータが入手できれば形式は問わない - 精算表の作成精算表の上でB/S増減と当期の損益項目から資金収支を明らかにする

❶B/S増減を計算する

❷配当金や減価償却費などP/Lから入手できない項目を反映する❸経過勘定や税効果会計は、発生主義から現金主義へ修正する

- 資金移動表の作成管理区分の別に資金移動表を完成させる

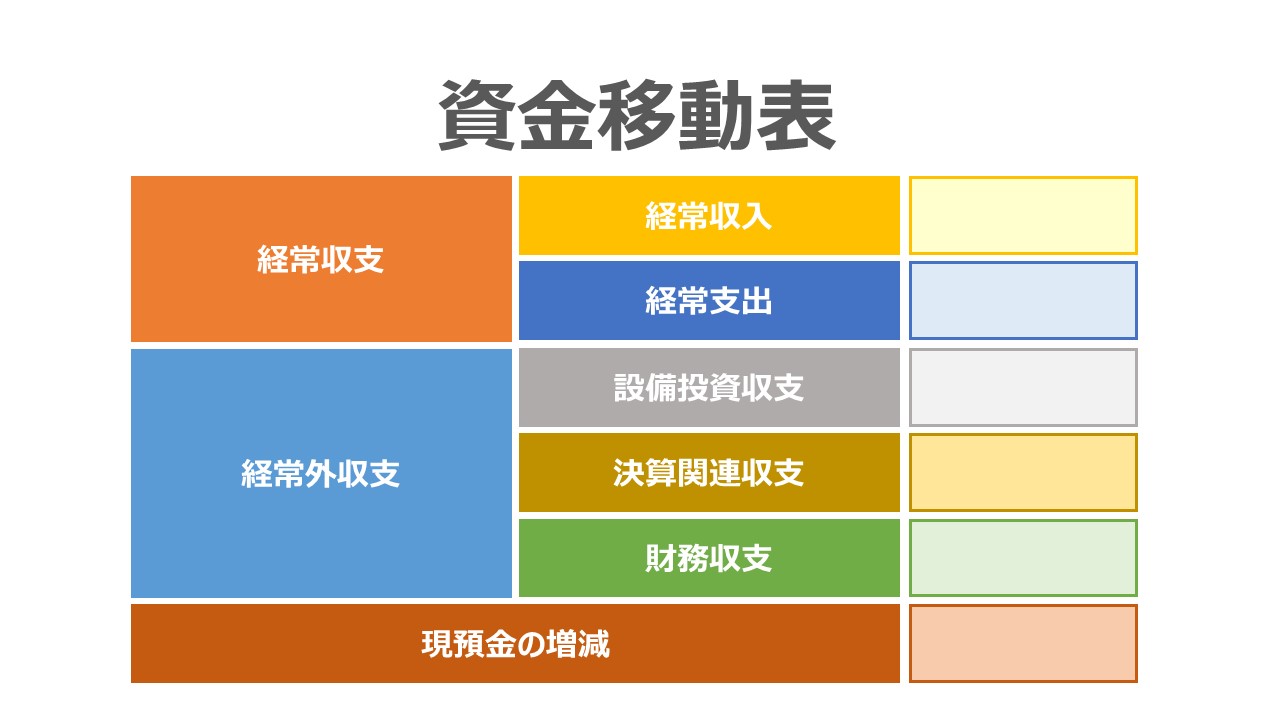

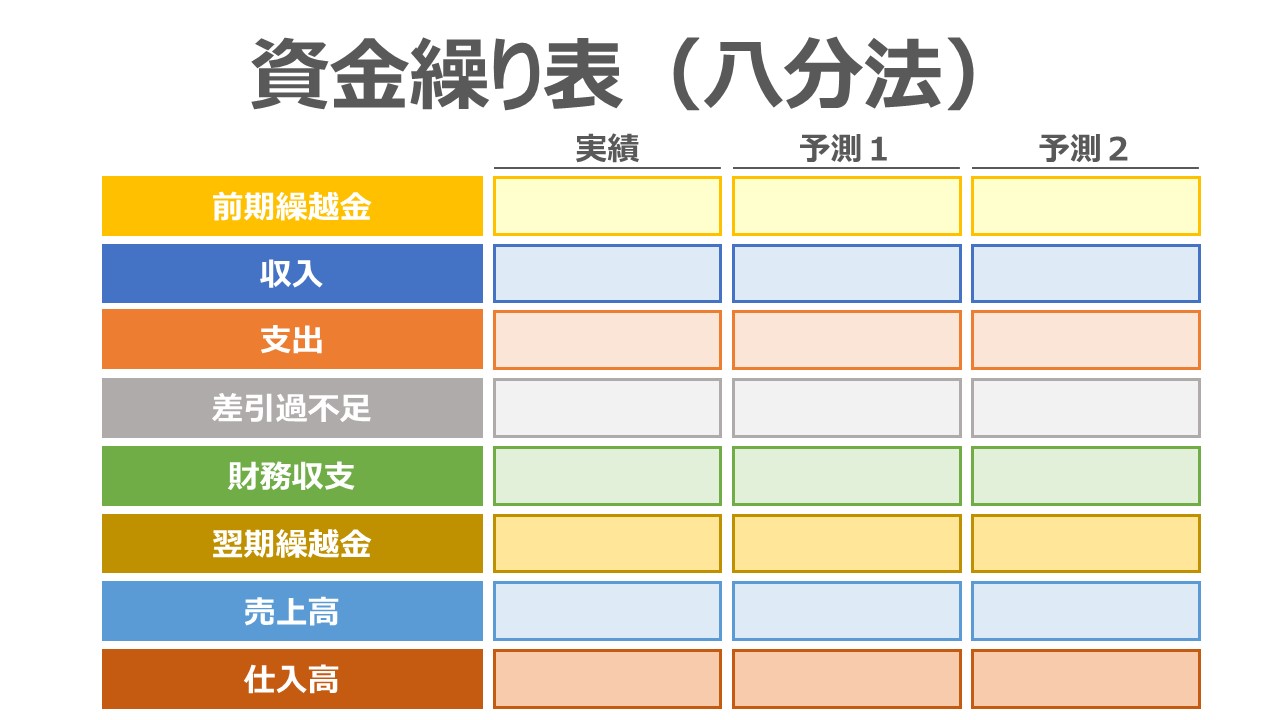

❶経常収支、❷設備投資収支、❸決算収支、❹財務収支の4つを明確にする

・4つの収支の合計が、最終的に資金(現預金)の当期増減額に一致することを確認する

シミュレーション

元データの準備と入力

上記の帳票データにおける入力欄の青字になっている個所に任意の数字を入力すると、「資金移動表」 のグラフまで自動作成される。

2期間の資金移動表を並べて分析(期間比較)するためには、当たり前かもしれないが、B/Sは3期分必要になる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり数値や関数を検証したい場合は、表題下のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記設例における数値の意味

上記事例における数字の意味を把握しておく。

- 売上債権と割引手形

- B/S上の売上債権に含まれる受取手形は、既に割引手形の金額を控除した純額表示になっていることが一般的である

- 資金計算では、これを総額に戻す必要がある

- 割引手形を貸方に負債計上したら、同額を借方の売上債権の金額に追加する

- 未払法人税

- これは経過勘定のひとつであり、費用計上されたものが現金支払されずにB/Sの負債残高に残っているものである

- 前期計上分が全て当期にキャッシュアウトされたと仮定して、借方の現金支出に出す

- 今期計上分は、費用計上されたがキャッシュアウトがないので、これを費用から取り消すために貸方に計上する

- 上記の差引金額(純額)が借方残ならキャッシュアウト、貸方残ならキャッシュイン(社外流出はないという意味)とな

- 設備投資と減価償却費

- B/S上の固定資産の増減は、そのまま設備投資(または減損評価で簿価が下がる)されたとみなして前期当期の差額を貸借に従って計上する

- 減価償却費と減損損失は、非現金支出費用なので、この金額分は固定資産評価額を減額せずに足し戻す

- 配当金

- S/Sから読み取った現金配当額は確実に社外流出しているので、これをキャッシュアウト分とみなして借方計上する

- 同額を、内部留保(純資産や自己資産と同概念)に足し戻す

- この処理は、すでに配当金支払額相当分だけ減額されている内部留保と配当金を総額表示に戻す(両建てにする)ことを意味する

- 税効果会計

- 繰延税金資産が増えていれば、税金費用の前払いに伴うキャッシュアウトがあると認識する

- 繰延税金負債が増えていれば、税金費用の未払いに伴うキャッシュインがあると認識する

- 以上は経過勘定に伴う処理と同じ考え方で処理できる

【参考】

- 使用している Excel 関数:「sum関数」「if関数」

- 「if関数」に関しては、もっと洗練された記述方法があるが、初学者が読み取って理解することに重点を置く目的で、資金計算ロジックをできるだけ忠実に再現している

- 精算表の精算欄は、条件付き書式にて、セルに色種別のハッチングをかけている

グラフの読み取り方

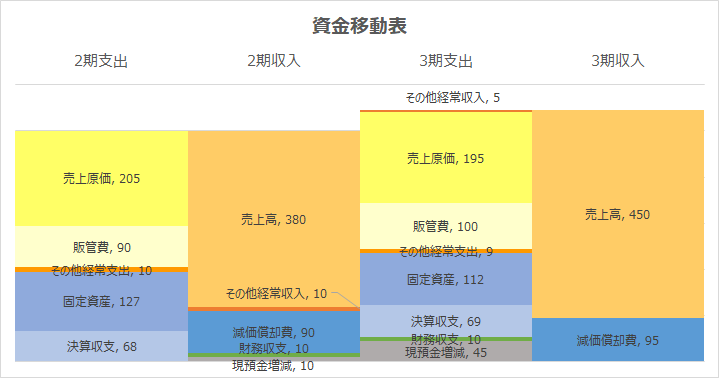

「積み上げ棒グラフ」で、2期間の資金支出と資金収入の推移と内訳を表現している。

現預金以外の項目の差引により、「現預金」が支出(左側)に登場すれば、「現預金」がその分増えたことになり、逆に、収入(右側)に登場すれば、その分減ったことになり、名称・感覚と逆方向になることに留意する必要がある。

ひとつの項目が支出欄か収入欄かに必ず登場する(ゼロの場合を除く)。

期間によって、貸借逆(収支逆)になる場合があるので、Excelグラフ上の「系列名称」が表示されないことがあるかもしれない。

VBAによるカスタマイズ無しでこれを簡単に制御することは難しい。

より効果的な表現方法がある場合は、「お問い合わせ」からご一報いただければ幸いである。

計算目的と使い方

管理目的

「資金移動表」は、損益計算書(P/L)で提示される期間損益を現金ベースに置き換えて表現するものとして誕生した。

高度に発展した工業化経済により、実際の現金収支より各会計期における収益力(企業業績)の表示に特化したP/Lでは、資金の動きが分からなくなるため、P/Lによる損益情報を資金面から支える目的で使用され始めた。

特に、資金移動表で表される「経常収支」に注目され、この中核的収入項目が順調にプラスのまま成長していけば、企業業績も資金繰り面でも好調を維持できることが知られている。

この経常収支に着目して、損益と現預金収支を相互にバランスよく配慮できる管理表は、間接金融全盛期の日本において、金融機関からの融資実行の判断のための最大ツールのひとつであった。

この経常収支の動向から、その企業の倒産危険度を感知するセンサーとして機能し、金融機関からの融資や返済計画を立案する前に必ず分析される資金管理表となった。

「経常収支」がプラスならば、設備投資・株主還元・借入返済の原資となると考える。

「経常収支」がマイナスならば、設備投資と株主還元を抑制し、新規借入か有償増資という資金調達を図らなねばならない、と考える。

解説

キャッシュフロー計算書との類似性について

「資金移動表」が表示している資金収支の本質が「キャッシュフロー計算書」のものと著しく近似していることにお気づきの方が多いかもしれない。

会計ビックバン(2000年頃)以前から会計を嗜んでいる者からすれば、逆に、かつて主流だった「資金移動表」に「キャッシュフロー計算書」が類似しているといった方がしっくりとくるだろう。

どちらも、B/SとP/Lから間接的に導かれ、資金収支の各項目をできるだけ両建て(総額)で表示することを目指していること、P/Lのみによる会計的利益では知ることのできない資金収支を知ろうとすることが共通している。

異なる点は主に以下の3点である。

❶総額表示される項目

❷財務諸表以外のデータの使用有無

❸内訳区分の表示スタイル

総額表示される項目

「資金移動表」では、売上高、売上原価がそのまま総額表示されているため、表やグラフにすると、売上高の金額比率が他項目に比べて圧倒的に大きいため、数値分析のセンスが余計に必要とされる。

グラフ表示を見ても、圧倒的に売上高に目が行ってしまい、とるに足らない微細な増減(本当はどっちもとても重要なのだが)に見える項目に機敏に反応できなくなる可能性がある。

しかし、「キャッシュフロー計算書」において、現在主流となっている「間接法」の場合、「税前利益」からスタートしているので、売上金額の大きさに惑わされることは少なくなっている。

ただし、「直接法」の場合は、資金移動表と同じく、売上高の総額を相手にすることは同じである。

財務諸表以外のデータの使用有無

「資金移動表」は、そのデータソースが公表用財務諸表に限定されているため、社外の利害関係者が作成・分析することが物理的に可能である。

一方で、「キャッシュフロー計算書」の場合は、同じデータに加えて、資産購入・売却など、勘定科目の増減より細かいスパンでの取引情報を作成に求めるので、一般的に社外の利害関係者では作成できないというのが通説になっている。

本来あってはいけないことだが、社内の経理担当者のスキル不足や繁忙を理由に、一部を資金移動表と同様の作成方法に倣ってキャッシュフロー計算書の数値を作成しているケースも多い。

まあ、「重要性の原則」が適用されているとここでは理解しておくことにする。

内訳区分の表示スタイル

資金収支をどの観点から分類して分析するかの違いが、「資金移動表」と「キャッシュフロー計算書」にみられる。

| 資金移動表 | キャッシュフロー計算書 |

|---|---|

| 経常収支 | 営業活動によるCF |

| 設備投資収支 | 投資活動によるCF |

| 決算収支 | 財務活動によるCF |

| 財務収支 | 為替換算調整 |

| 現預金の増減 | 現預金の増減 |

一番大きな差異は、「営業活動によるCF」には、配当金や法人税といった決算収支が混在しており、経常収支概念がなくなっている事である。

そうしたポイントも、時代が下るにしたがって忘れ去られているのか、昨今では財務3表(財務4表)の予実管理などと叫ばれているが、そもそも「キャッシュフロー計算書」は、事前の予算立案に向かないフォーマットであり、会計基準上、「営業活動によるCF」はそれ以外に入れることができないものすべてを含むことになっている。

そこには経常性が常に意識されているわけではないので、社内管理の実務として「キャッシュフロー計算書」の予実管理が定着しない最大の理由になっている(ということすら気づかれていない)。

資金管理の全体像

資金管理の全体像

コメント