計算式

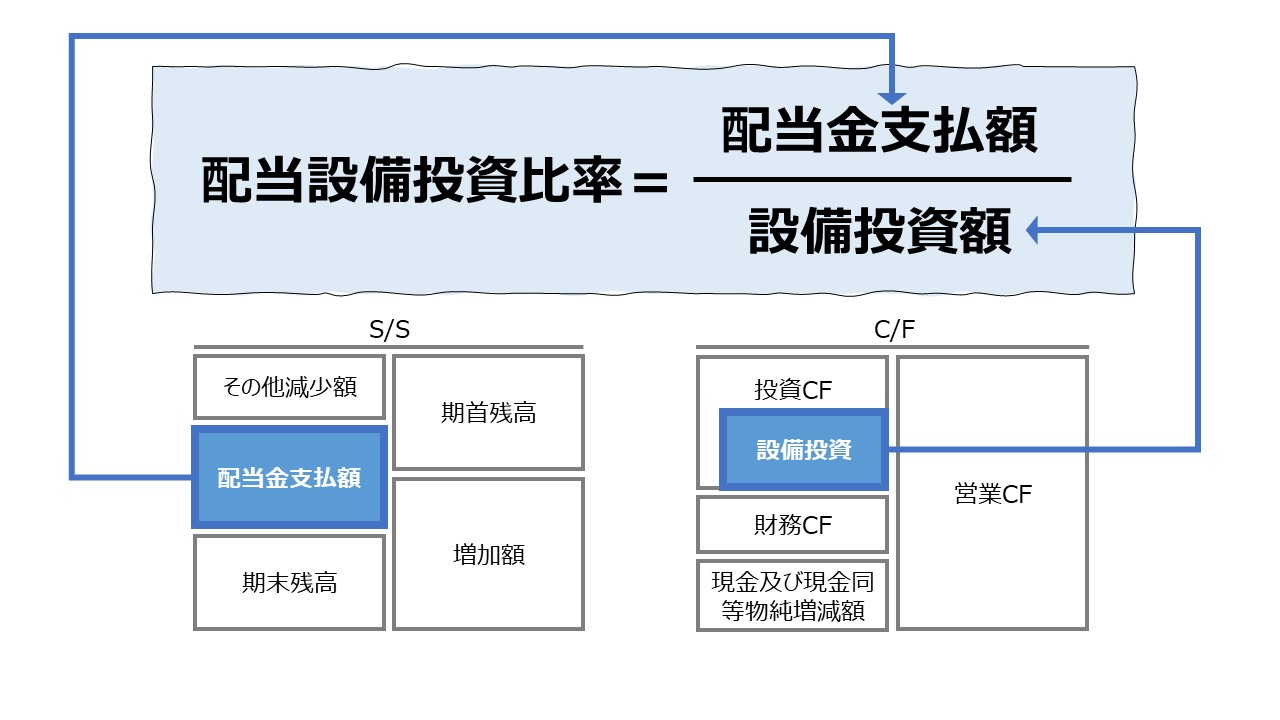

配当設備投資比率は、英語表記では表題通り、「Dividend Capital Investment Ratio」と表記するのが素直であるが、「Dividend to Capital Investment」でも通じる。年間配当額を設備投資額で割り算して求める。

年間配当額と設備投資額の相対比を表したいので、一方が他方の何倍(何分の1)かを示す比率で表示するのが一番シンプルである。ただし、この相対比をできるだけ直感的に理解するために、分母にあたる設備投資額を100%に置きなおした百分率(すなわち「%」)で示すことが多い。

\( \displaystyle \bf 配当設備投資比率= \frac{年間配当額}{設備投資額} \times 100\%\)

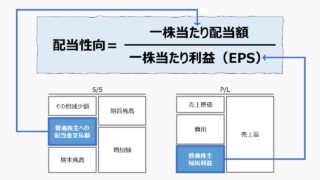

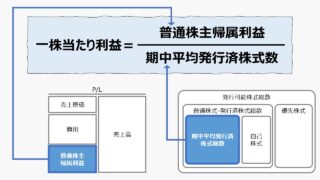

通常、配当性向やEPSなどは、「一株当たり〇〇」の値を用いて計算することが多い。しかし、設備投資額を一株当たりで算出することで特段の新事実を発見するのは通常は難しいことから、ここでは配当総額・設備投資額という総量でもって計算している。

通常は普通株主の投資判断のために使用するのが主目的とされるため、配当は、優先株や非支配株主持分への配当を除外した、普通株主に帰属する配当額ベースで計算される。

配当は、中間配当を含め、年間の総額を用いる。

- 年間配当額:中間配当と期末配当額の合計。一般的には普通株主への配当額をさす。現金配当のほか、株式配当なども含む

- 設備投資額:有形固定資産・無形固定資産の取得にかかる金額

定義と意味

企業会計構造において、企業は、正常営業循環(製造業の場合:買って・作って・売って・回収する)の中で拡大再生産により利潤をあげることを目的として活動すると理解するのが分かりやすい。

もし仮に、正常営業循環で十分に利潤をあげることができずに次の仕入に要する資金が不足する事態になれば、新規借入するか増資することで資金不足を解消する必要がある。

また、企業成長を目的とした、事業拡大や新規事業開拓に要する先行投資のための資金を必要とする場合でも同様である。

一方で、一般的に、株主が企業へ資本を投資するのは、企業活動を通して得られる利潤の一部または全部を、その投資のリターン(見返り)として期待するからである。

このとき、株主が出資した資金のリターンを得ようと考えた場合の手段は、大別すると2つに区分される。それは「インカムゲイン」か「キャピタルゲイン」かのどちらかである。

インカムゲインは、利益配当によって短期的に(大げさに言えば直ちに今すぐ!)投資回収の果実を手にしようと、株主総会における株主の意思決定を通じてリターンを得ようとするものである。

他方で、直ちに今すぐの利益配当を敢えて我慢し、場合によっては現在手に入れられたはずの配当可能利益も将来投資に回して、長期的視野でもってもっと多額の投資回収の果実を得ようとするのがキャピタルゲインとなる。具体的には、持ち株の売却益である。

株主による異時点間の投資回収のための意思決定を容易にするために、何らかの計算が必要になるが、現在の財務会計機構で提供されるべき財務諸表(B/S、P/L、S/S、C/Fなど)にはそのような計算機構は実装されていない。

そこで、株主や株主に経営を付託された経営者は、今現在の企業財務のと事業運営の実態を常に把握し、手元余裕資金を利益配当に回すか、将来のための成長投資に回すかを判断する必要が生じる。

経営環境の変化は激しく待ったなしであるし、利益配当をせずに社内にとどめた資金(これを内部留保という)をそのままにして手を付けずにおくことは資本の機会損失に直結することから、株主と経営者は足元の企業財務の実態と将来における事業展望を天秤にかけて、手元資金を利益配当などの形で社外流出させるか、設備投資などの形で企業成長にかけるかを判断しなくてはならない。

このとき、将来の得べかりし利益を、現在の財務諸表機構に組み込むことは困難である。そのため、将来の得べかりし利益の源泉となる「設備投資額」を代理指標と設定し、これと現時点における投資回収リターンを示す利益配当額とのバランス(相対比)を見ることで、株主と株主から経営を付託されている経営者が目標とする、足元の財務諸表をベースとした企業利益の社外流出分と将来投資額の最適構成を測るために、「配当設備投資比率」が用いられることになる。

これは、株主の投資戦略に対するスタンスを顕著に表すものでもあるから、配当を重視するバリュー株の場合は高くなり、成長を重視するグロース株では低くなる傾向にあると一般的には理解されている。

- バリュー株 ⇒ 利益配当重視 ⇒ 配当額が投資額と比べて大きくなる ⇒ 配当設備投資比率⇗

- グロース株 ⇒ 将来投資重視 ⇒ 配当額が投資額と比べて小さくなる ⇒ 配当設備投資比率⇘

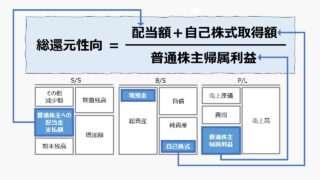

なお、利益配当のみに限定せずに、市中での自己株式取得も、現時点における株主還元の有力な手法である。よって、上記の「配当設備投資比率」の計算式の分子を利益配当額のみに限定せずに、自己株取得額を含めた総還元性向にならった株主還元総額を用いた方が厳密な計算ができるという論もある。

\( \displaystyle \bf 株主還元設備投資比率= \frac{株主還元総額}{設備投資額} \times 100\%\)

\( \displaystyle \bf 株主還元設備投資比率= \frac{年間配当額+自己株式取得額}{設備投資額} \times 100\%\)

解釈と使用法

利潤分配論からみた「配当設備投資比率」

従来の財務諸表分析の分野では、企業利益を企業付加価値と置き換え、付加価値の最適分配論を語るのものとして「生産性分析(Productivity)」に属する経営指標が存在する。

そこでの従来型による付加価値分配の論議は主に「労働分配率」「株主分配率」「公共分配率」の3つだけに集中している嫌いがあった。

これは、❶各主体への付加価値の分配計算を厳密に行う必要性がある、❷企業そのもの(≒株主)は、付加価値を分配される対象ではなく、付加価値を分配する側として想定されていた、という当時の計算構造というか、計算構想の限界を示すものでもあった。

それゆえ、社外流出たる利益配当と内部留保の合計額が株主配分額と定義された。結果としての分配の視点ならそれでも正しいと言える。しかし、機動的な意思決定の状況を表現するなら、どう資本を分配したかということを積極的に資金使途として名分が立てた方が説明しやすいから、内部留保ではなく、設備投資とした方が分かりやすいという考え方にも一理ある。

生産性分析の方も、敢えてその限界をかばうとしたら、「粗付加価値 = 純付加価値 + 減価償却費」として算出できるため、「減価償却費≒設備投資額」と想定する範囲内に限り、「配当設備投資比率」で議論しようとする論点はカバーできると考えられなくもない。

ただし、減価償却費の発生は、設備投資のタイミングの後、建設仮勘定を経て、償却開始後にやっと認識されるものであるし、設備投資の意思決定はもっと事業運営や経営方針をダイナミックに反映したものであるから、短中期的には、減価償却費の枠内に収まると考える方が難しいという実態がある。

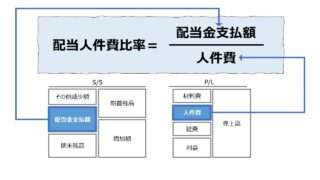

ここから、近年、伊丹敬之氏(一橋大学名誉教授、前国際大学学長)が論じる、配当額・設備投資額・人件費の相対バランスから、コーポレートガバナンス(企業統治)における「株主ファースト」「従業員ファースト」の実態分析に注目が集まることになった。

筆者の個人的なコメントではあるものの、数十年のスパンでもって経年比較するのならば、中長期的には「設備投資額≒減価償却費」は十分に成り立つものと考える。よって、従来の生産性分析における最適分配論を一概に時代遅れの使えない分析手法として一刀両断するのにも無理があるのではと考えている。なぜならデータと知見の蓄積量は新参の経営分析指標の比ではないからである。

「配当設備投資比率」の経営指標としての深堀り

収益性分析におけるROE分析は、名高いデュポンチャートの手法に則り、さらに具体的な財務方針にブレークダウンできるように細分化することが可能である。

(参考)

\( \displaystyle \bf ROE= \frac{当期利益}{自己資本} = \frac{当期利益}{売上高} \times \frac{売上高}{総資産} \times \frac{総資産}{自己資本} \)

\( \displaystyle \bf ROE= 売上高純利益率 \times 総資産回転率 \times 財務レバレッジ\)

上記の手法を用いれば、配当設備投資比率も同様のブレークダウンが可能となる。

\( \displaystyle \bf 配当設備投資比率= \frac{配当額}{設備投資額} = \frac{配当額}{当期利益} \times \frac{当期利益}{売上高} \times \frac{売上高}{設備投資額} …式1) \)

\( \displaystyle \bf 配当設備投資比率= \frac{配当額}{設備投資額} = \frac{配当額}{当期利益} \times \frac{当期利益}{売上高} \times \frac{1}{\left(\frac{設備投資額}{売上高} \right)} \)

\( \displaystyle \bf 配当設備投資比率= 配当性向 \times 売上高当期利益率 \div 売上高設備投資比率…式2) \)

これを売上高を分子に、設備投資額を分母にした数値を「設備投資倍率」という経営指標として置けば、

\( \displaystyle \bf 配当設備投資比率= 配当性向 \times 売上高当期利益率 \times 設備投資倍率 \)

と表記できなくもない。

なお、後節にて、『法人企業統計』からベンチマーク指標を採取する際の便宜として、式1)から右辺の第1項と2項の当期利益を集約することで、

\( \displaystyle \bf 配当設備投資比率= \frac{配当額}{売上高} \times \frac{売上高}{設備投資額} \)

\( \displaystyle \bf 配当設備投資比率= 売上高配当比率 \div 売上高設備投資比率 \)

とも表記できる旨付記しておく。

式2)に基づけば、配当設備投資投資比率は、配当性向・売上高当期利益率・売上高設備投資比率(または設備投資倍率)で構成されるから、

というふうに、正常営業循環における粗収入(売上高)に対する資金使途の比率として、配当額と設備投資額を横串しで捉えることができる。

ベンチマーク

配当設備投資比率は、絶対値として大きい方が良いとか小さい方が良いという風に断言することが難しい指標である。

あくまで、この指標は相対的なバランスを示しているに過ぎない。上節の伊丹敬之氏が指摘した通り、ある一定期間において、あまりに配当額の伸長度だけが突出して、行き過ぎた「株主ファースト」が従業員へ報いること(人件費)や将来の企業成長(設備投資)を蔑ろにすると、かえって株主価値(≒企業価値)を毀損するのではないか、という注意喚起を促しているに過ぎない。

そこで、一般的には、❶企業規模、❷業種、❸時期(高度経済成長時、不況時など)ごとにベンチマークをとって、分析対象主体の企業価値分配の最適解を探るという使い方となろう。

それゆえ、この指標で企業経営実態の良し悪しを断定するのではなく、標準平均値からの乖離度から分析対象が採用する資本政策の妥当性とどういう方針を採用しているかの方向性の確認に用いるのがよい。

ただし、「配当設備投資比率」という指標自体の数量評価(大きい/小さい)は示されるのだから、この値がより大きい方が当座の株主の立場から「👆(good)」と考えられると仮定するならば、表記上の都合により、

と簡便的に記述することはできる。

(※ただし、ここでは短絡的に、バリュー株の方がグロース株より評価が高いという価値判断は下してはいない)

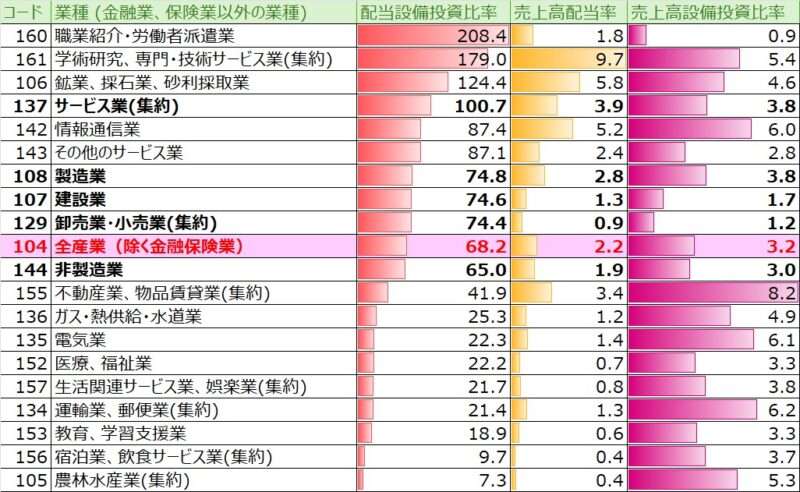

的確なベンチマークを得る目的で、企業規模は度外視して業種の違いに着目して、2023年度『法人企業統計』から、業種別の配当設備投資比率の概算値を算出した。

\( \displaystyle \bf 配当設備投資比率比率 = \frac{配当総額}{設備投資額} \)

- 配当総額 = 配当金計 = 中間配当額 + 配当額

- 設備投資額 = ソフトウェアを除く設備投資 + 無形固定資産(当期末資金需給)

上式の右辺の分子分母を売上高で割り算すると、

\( \displaystyle \bf 配当設備投資比率 = \frac{\left(\frac{配当総額}{売上高}\right)}{\left(\frac{設備投資額}{売上高}\right)} = 売上高配当比率 \div 売上高設備投資比率 \)

上式の売上高配当比率の分子分母に当期利益を咬ませると、

\( \displaystyle \bf 配当設備投資比率 = \left(\frac{配当総額}{当期利益} \times \frac{当期利益}{売上高} \right) \div 売上高設備投資比率 \)

\( \displaystyle \bf 配当設備投資比率 = 配当性向 \times ROS \div 売上高設備投資比率 \)

※ここでのROS = Return on Sales = 売上高当期利益率

●業種別サマリ版ランキング

●業種別ランキング

いずれの業種別ランキング表でも、直感的に「配当設備投資比率」と「売上高配当率」「売上高設備投資比率」の相関関係を理解することは難しい。

なんとなく、売上高設備投資比率はランダム配置されており、若干売上高配当率と配当設備投資比率に正の相関がありそうな気配はする。その正否は、次のバブルチャートで確認することにする。

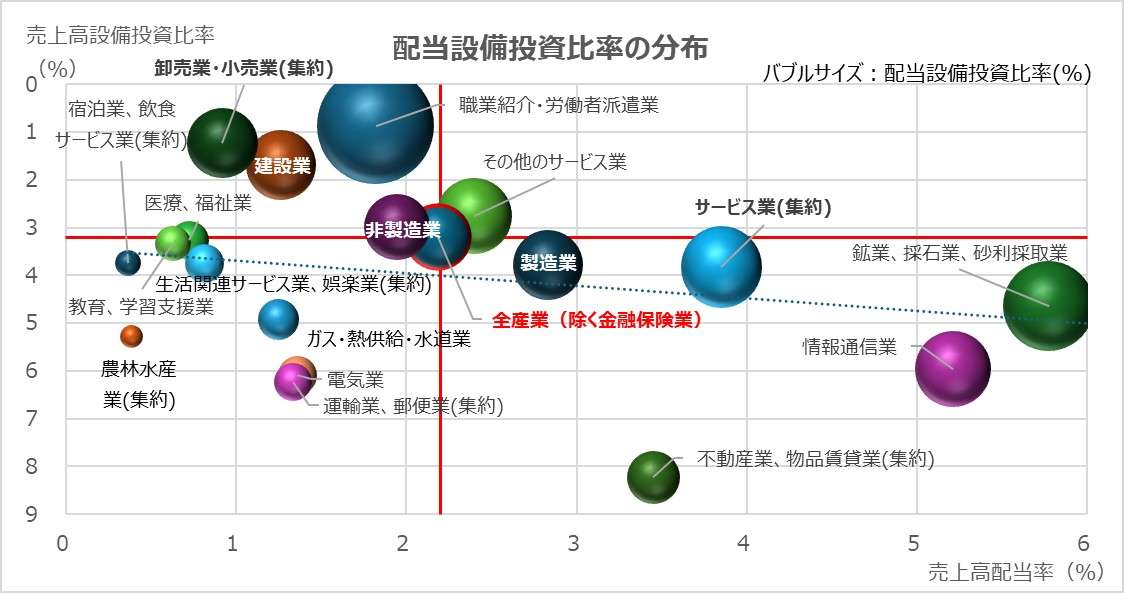

●業種別バブルチャート(サマリ版)

縦軸の「売上高設備投資比率」は軸の正負を逆転させている。計算構造上、売上高設備投資比率が高い方が配当設備投資比率が低くなる傾向を示すからである。

であるが、近似直線が右肩下がりなのは若干奇異に感じる。これは、配当設備投資比率=配当額÷設備投資額 であることから、配当額が増えて設備投資額が減れば、商としての配当設備投資比率が高くなることと不整合だから。

しかしこのグラフを概括することで、売上高に対して設備投資負担が大きい業種は、比較的高い売上高配当比率を有する「不動産業、物品賃貸業(集約)」を含めて、大勢としては売上高に比して多額の設備投資を必要とする業種であることが分かる。つまり、グラフのより左下に向かえば、配当設備投資比率が悪化(減少)するということは理解できる。

このあたりの気持ち悪さは、類似指標である「配当人件費比率」で説明を付している。併せてご参考頂きたい。

併せてご参考いただきたいこの経営指標の分析を始めるにあたり、企業経営の果実として得た成果(利潤)を、株主配当として社外流出させるか、企業のさらなる成長投資のために設備投資に費やすか、二者択一の問題であり、経営の意思(引いては株主総会における株主権の行使)により、どちらかを経営判断(投資判断)としてある程度自由裁量で選択できるという経営モデル(意思決定モデル)を前提としていたことを思い出してもらいたい。

しかしながら、当然のように、投資負担が重いインフラ投資型ビジネスと、オペレーションコスト負担が重い知識集約型ビジネスとでは、そもそもの大前提として、ビジネスを築くために初期に必要とする資本量(設備投資負担)が大きく異なっていることが分かった。

であれば、業種の違いを度外視して、配当設備投資比率の絶対値の大小だけを議論しても、あまり本質的な分析結果は得られそうにないだろう。それは、何十年スパンで時系列分析する際にも言える。サンプル企業群の業種がインフラ重視の基幹産業から、知識集約産業にシフトしていけば、自ずとトレンドとして売上高設備投資比率は減少していくであろう。そして、十分に利潤が確保されていけば、資本の有効活用の健全な形として、売上高配当比率が高まっていくだろう。

それは、十分な配当余力を示すとともに、オペレーションコストの大部分は、売上高(その背後にある売上債権の回収)の増大から支出可能であるともいえるからである。

要はどの産業が成長にあろうと、その産業が必要とする資本量(≒必要設備投資額)が制約となり、ある程度の産業(≒業種)別のしかるべき目標配当設備投資比率はベンチマーク手法によって明らかとなるのである。それは時代によって資本市場を通じて、必要資本コスト率が自然と決まることを意味するのだ。

ミクロ視点による個別企業単独の意思決定モデルの良否にすべてが帰着するものではないのである。

シミュレーション

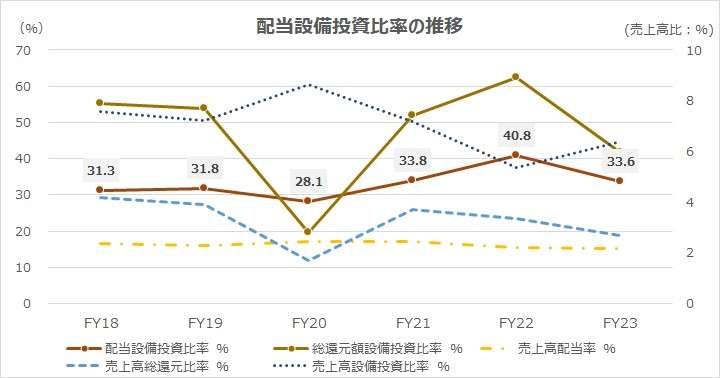

以下に、Excelテンプレートとして、FY18~FY23のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「種類株主への配当金」「普通株主への配当金支払額」「非支配持分への配当金支払額」「配当金」「自己株式取得」「自己株式処分」「有形固定資産の購入」「賃貸資産の購入」「有形固定資産の売却」賃貸資産の売却」「無形資産の取得」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まず上記データ採取の詳細から。

配当金・総還元額関連項目は、株主資本等変動計算書(S/S)から、設備投資関連項目はキャッシュフロー計算書(C/F)から採取している。正負(プラス/マイナス)の符号は、ネット(相殺)すると通常は正数となるように調整している。通常、株主政策の評価としては、普通株主に対する配当金のみを取り出して分析対象とするのだが、今回は企業全体の資金の使途についての考察をしたいので、非支配株主持分に対する配当金も加えた金額を使用している。「営業収益」は慣習上、「売上高」に名称変更している。

トヨタ自動車の個別事情について。

種類株式(AA株式)の廃止に伴う普通株式への転換にかかわる会計処理があり、総還元額のトレンドが乱れている。それとほぼ同時期に新型コロナ禍の影響でFY20の営業収益(売上高)が減少しているため、一時的に売上高設備投資比率が突出しているように見えるが、観察期間中において全体的には下降気味である。

トヨタ自動車の超安定的な財務状況により、多少の経営環境の変動があっても、安定配当政策が継続されているのが分かる。近年は配当設備投資比率がやや上向きであるため、トヨタも一般論に漏れず、株主ファーストの方向に経営が傾いていると判断する向きがあるかもしれない。

推移グラフの中からわずかだがトレンドが見て取れるものを探すと、「売上高設備投資比率」「売上高総還元比率」共にやや減少気味に推移していることが分かる。これは、必ずしも、トヨタの経営首脳陣が、株主還元と設備投資とを単純なトレードオフ問題とは捉えていないことの証左である。

近年においては、社外流出と設備投資を共に抑制し、社内留保を厚くする方向に舵を取っていると見た方が良いだろう。ただこれについては、積極的な財務政策を採らず、手をこまねいて経営スピードを鈍らせてきていると断じるのか、次の大きな一手のために敢えて機会を窺って手元資金を厚くしているとみるのか微妙なところである。

というのも、取締役会を主導するリーダーの変更があったからだ。新リーダーの下、次の大きな一手のための布石を仕込み中ではないかと筆者は勘ぐっている(この部分は、あくまで筆者の個人的な意見にすぎません)。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント