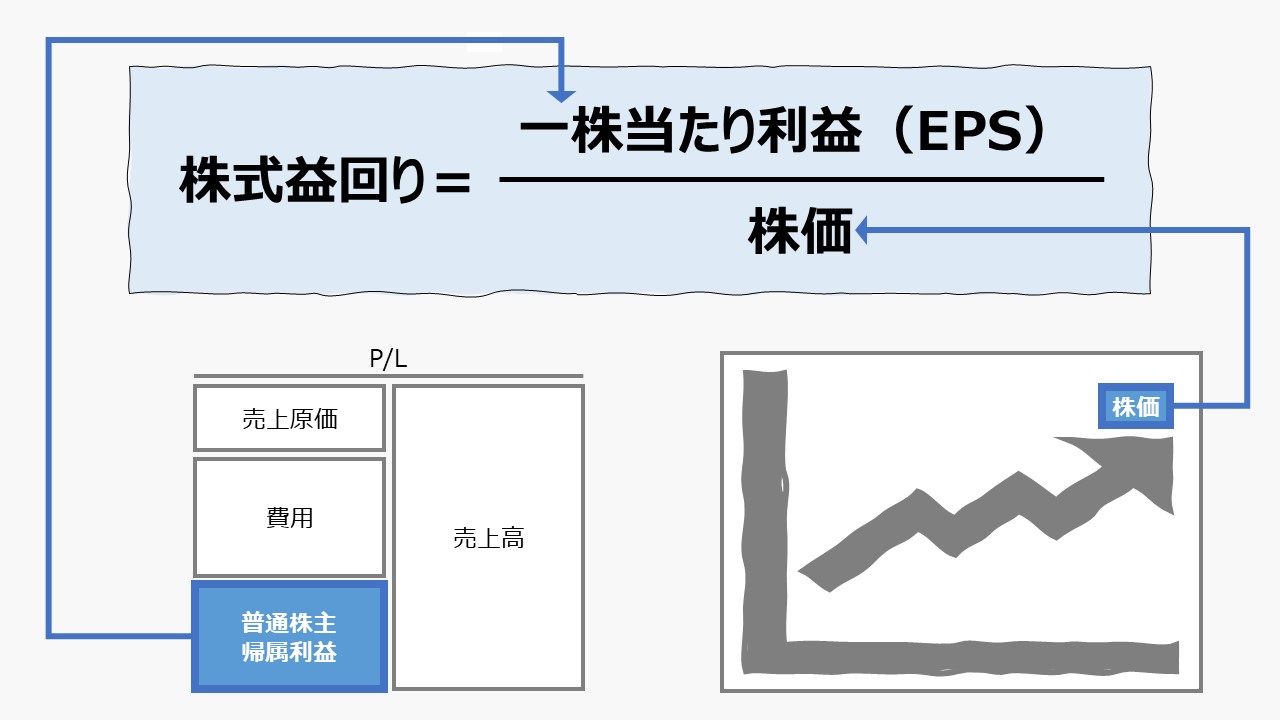

計算式

株式益回りは、株式益利回りとも呼ばれ、英語表記では「Earnings Yield」となる。一株当たりの当期純利益を株価で割ったものである。

この指標の単位は「%」で、普通株式の取引価格(時価)が普通株主に帰属する利益を生み出す比率、すなわち投資利益率を意味する。

この時の利益率は、実際に投資家が手にする利益(購入した株価を換金したり配当を受け取ったりするもの)ではなく、会計的な企業業績としての当期純利益をもとに計算される。

\( \displaystyle \bf 株式益回り= \frac{EPS}{株価} \times 100\%\)

\( \displaystyle \bf = \frac{普通株主に帰属する利益}{時価総額} \times 100\%\)

株主が手にする現金配当は、この利益を原資にして株主に分配されることになる。

現在の株価で株式を購入した際(購入を検討する際)に、投資一単位当たりどれくらいの比率で配当原資となる当期純利益を生み出す収益力があるのかを簡単に評価するために使用される。

通常は普通株主の投資判断のために使用するのが主目的とされるため、利益は、優先株への配当や非支配株主持分に帰属する利益などを除外した、普通株主に帰属する利益ベースで計算される。

よって、ここで用いられる時価総額も、普通株式の発行済総数×普通株式の時価となる。

ただし、一般的には出資者が普通株主だけから構成される企業が多いため、表記上は、「当期純利益」「時価総額」というふうに、普通株主に限定する言葉が省略されていることが多い。

P/L項目、ここでは普通株主帰属利益(当期純利益)が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益ならば12倍、単四半期利益ならば4倍する。

- 株価:普通株式の時価。取引価格

- EPS:一株当たりの利益。普通株主に帰属する利益ベースで算出

- 時価総額:普通株式の取引価格の合計

- 普通株主に帰属する利益:当期純利益から優先株への配当や非支配株主持分に帰属する利益を控除したもの

定義と意味

株式益回りは、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

普通株式の1単位当たりの当期純利益率を意味する。

分子が一株当たり利益または利益総額で、分母が株価または時価総額なので、利益か株式の時価が変動すれば割り算の商である株式益回りも変動することになる。

分子の利益が増加すれは株式益利回りも増加する方向に働く。利益が減少すれば株式益利回りを減少させる方向に働く。

利益が一定であっても、株価が下落すれば株式益回りは上昇し、株価が上昇すれば株式益回りは減少する。

このことから、株式益回りは、株式の時価と会計的な利益の関係を表す。マーケットにおける株価の評価と会計的業績をつなげる役目を果たすため、ファンダメンタルズ分析を重視する投資家の投資判断材料のひとつとなる。

株式益回りは、株価収益率(PER)の逆数である。

なお、PERは負の値を取らない。利益がマイナスの場合は、PERをマイナスとせずに計算不能として扱う。

この時、株式益回りは利益率としてマイナスで表示(計算)することができる。しかし、PER同様、期間損益がマイナスになっている以上、指標の相対比較による説明能力が落ちるため、他のファンダメンタル指標を参照する方がよいかもしれない。

解釈と使用法

株式投資における株価の割安・割高の判断の目安として、株式益回りは、他の指標と組み合わせて使用されることが多い。

株式益回りの値が大きい場合は、企業の稼ぐ力に比べて株価が割安になっている可能性がある。逆に、株式益回りの値が小さい場合は、企業の稼ぐ力に比べて株価が割高になっている可能性がある。

以下、「普通株式」や「普通株主に帰属する利益」などを、「株式」「当期純利益」という風に記述を簡略して説明する。

株式益回りの逆数は、株価収益率(PER) であり、これは、

\( \displaystyle \bf 株価収益率= \frac{株価}{EPS} \)

\( \displaystyle \bf 株価収益率= \frac{時価総額}{当期純利益} \)

となり、株式市場でつけられた株価が当期純利益の何倍の価格で値付けられているかを示す。

株式益回りの分母を時価総額から、帳簿上の純資産(自己資本)に置き換えると、簿価ベースで投資家が手にする投資利回りを求めることができる。

\( \displaystyle \bf 自己資本利益率(ROE)= \frac{EPS}{BPS} \times 100\%\)

\( \displaystyle \bf 自己資本利益率(ROE)= \frac{当期純利益}{自己資本} \times 100\%\)

これは、帳簿上の会計的利益である当期純利益を帳簿上の純資産(自己資本)で割ることで、簿価上の利益率を表す。

時価総額と簿価上の純資産(自己資本)の関係は、「株価純資産倍率(PBR: Price to Book Value Ratio)」で表すことができる。

\( \displaystyle \bf PBR= \frac{株価}{BPS}\)

\( \displaystyle \bf PBR= \frac{時価総額}{自己資本}\)

アルファベット3文字での表記の羅列で大変恐縮だが、EPS, BPS, PER, PBR, ROE これらすべての指標は、「簿価ー時価」「会社全体ー一株当たり」という関係も含めて、すべてが一つの体系に収められることがわかる。

株式益回りは、米国の機関投資家では参照されることの多い指標である。米国国債は一般的にリスクフリーの金融商品とみなされている。この米国国債の金利(利回り)を「Treasury Yield」と呼び、これがリスクフリーレートといわれるものになる。

株式益回り(Earnings Yield)と10年物の米国の国債利回り(Treasury Yield)の差額をイールドスプレッド(Yield spread)と呼び、この値が、株式のような価格変動がある金融商品に対するリスクプレミアムを意味する。

リスクプレミアムは、価格変動がある金融商品の価格変動部分に対する対価としての意味を持つ。

よって、「イールドスプレッド(リスクプレミアム)」が小さくなるということは、株式と安全な国債の利回りの差が小さくなることを意味するので、安全資産である国債と比較して株式の価値(=現在価格)が割安であるとみなすことができる。

それゆえ、米国では、上記のイールドスプレッドが3%を割り込むと、株式が割安水準に入ったと目測されて株式に買いが入る兆候が出てくるという経験則がある。

投資家目線から、リスクフリー資産である国債の利回りと比較することで、株式の割安割高のおおよその目安にできるという理由から、

逆に、株式益回りが高くなることは、イールドスプレッドの値が大きくなることを意味するので、

もちろん、イールドスプレッドに対する認識を「割安」だから買いである、「割高」だから売りである、というサインだと理解すれば、上記の「Good」「Bad」のサインは正反対のものとして理解すればよいだけである。

株式利回りが低い → イールドスプレッドが小さい → 今の株式は買い時

株式利回りが高い → イールドスプレッドが大きい → 今の株式は売り時

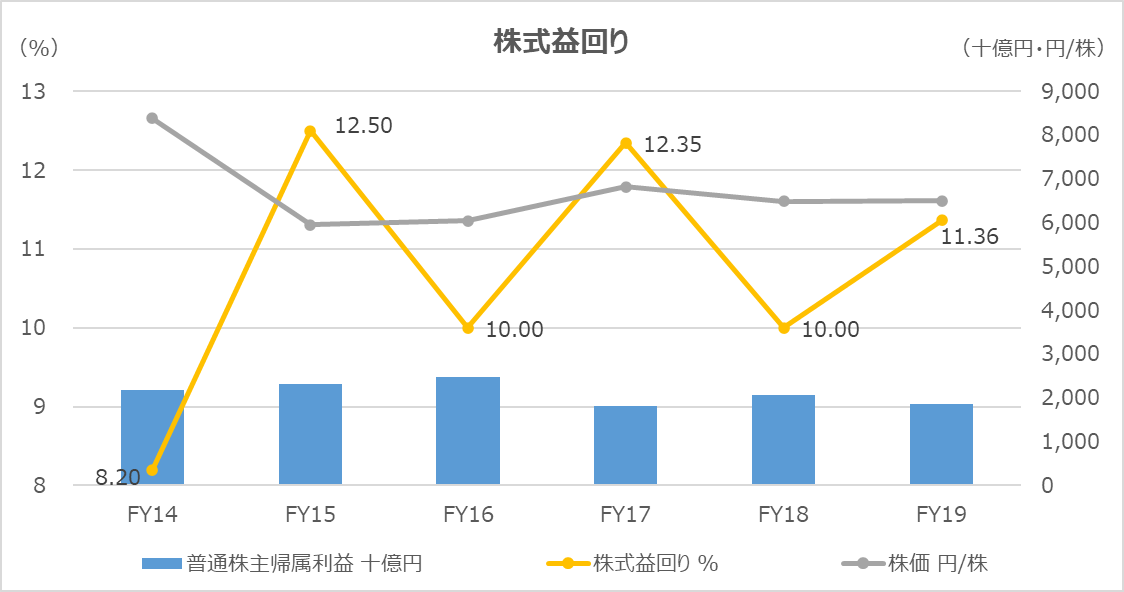

シミュレーション

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「普通株主帰属利益」「株価収益率(PER)」「株価収益率(PER)」「株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、FY16とFY18に大きく対前年で株価収益率(PER)を改善させている。株式益回りはPERの逆数なので、その年は株式益回りは低くなる。

株主帰属利益が増益になっており、かつEPSが低下している年度にあたる。

にもかかわらず、その年度の株価はそう大きく上昇していない。これは、裏を返すと、減益になったFY17とFY19に自己株式取得や増配などの資本政策があったことを示唆する。

株式益回り=利益÷株価 なので、株式益回りは株価と負の相関があり、利益と正の相関関係にあると考えるのが妥当である。そうならないのはそうならない理由が裏に潜んでいるからである。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント