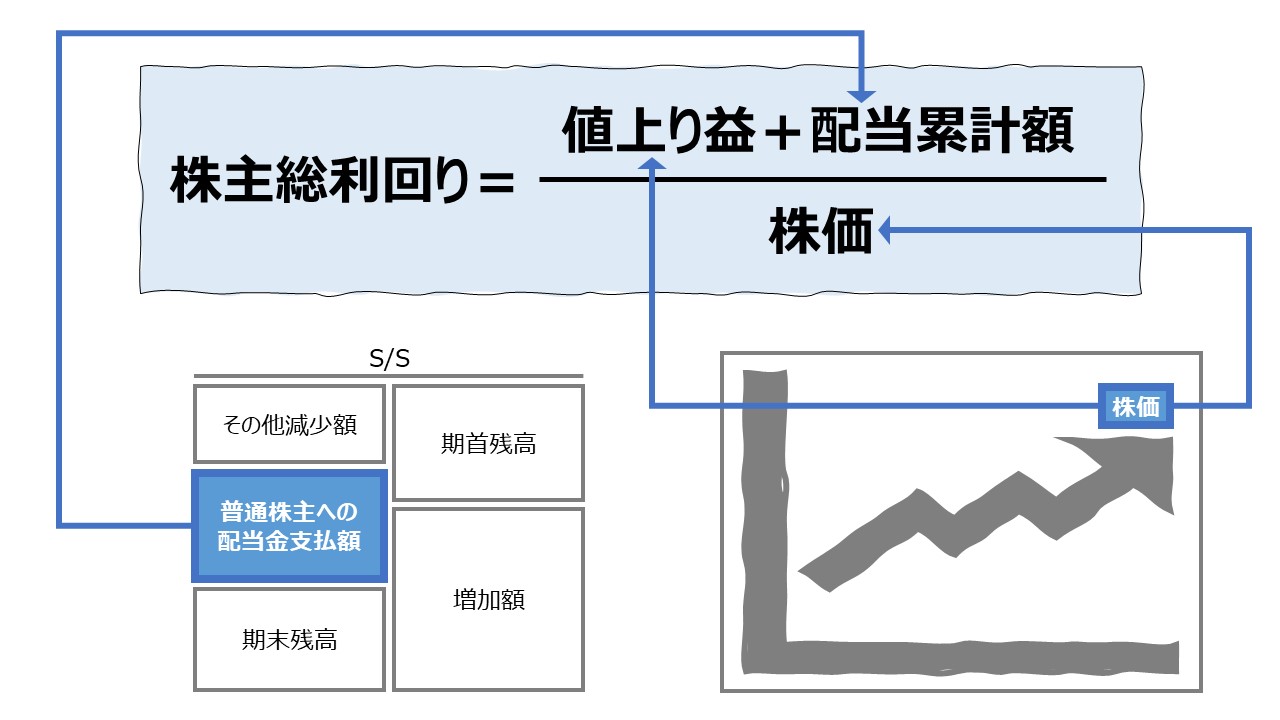

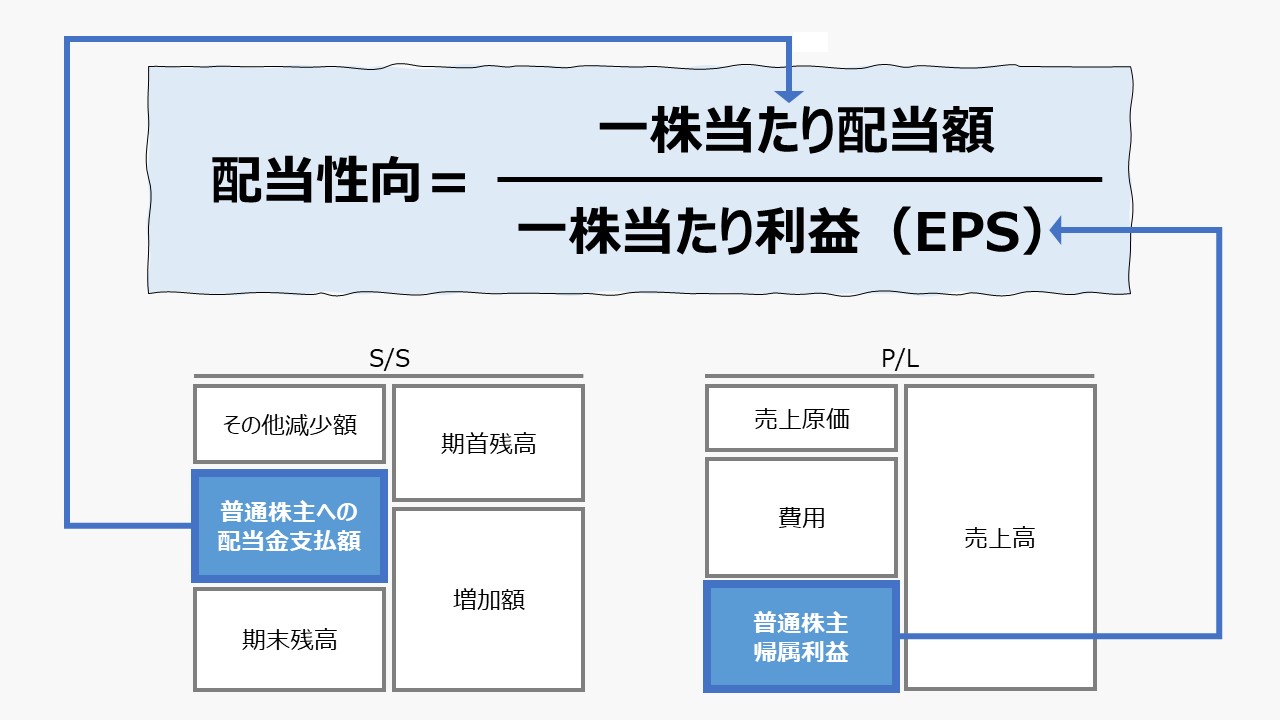

計算式

株主総利回りは、英語表記では「Total Shareholders Return」となる。株式投資から株主が手にすることができるすべてのリターンを投資額で割ったものである。

この指標の単位は「%」で、普通株式の取引価格(時価)の単位当たりの、普通株主が手にする株価の値上がり益と受取配当額を意味する。

\( \displaystyle \bf 株主総利回り= \frac{キャピタルゲイン+インカムゲイン}{時価総額} \times 100 \%\)

\( \displaystyle \bf = \left( \frac{(期末時価総額-期首時価総額)}{期首時価総額} + \frac{配当}{期首時価総額} \right) \times 100 \%\)

\( \displaystyle \bf = 株価増加率(\%) + 配当利回り(\%) \)

金融商品としての株式投資から得られる経済的便益は、株式自体の取引価格の変動と、証券としての利払い(配当)の2つである。これらを、投資額で割ることで、株式投資の採算性(収益率)を算出することができる。

これら株主が手にすることができる2つの経済的便益は、順に、キャピタルゲインとインカムゲインと呼ばれる。

株価の動静は大きく変動することが通常であるため、株価の変動率をとる期間をどれくらいに定義するかで、キャピタルゲインへの評価額は大きく変動することになる。

一株単位で計算する手法と、会社全体の総合計額で計算する手法の2つ存在する。

通常は普通株主の投資判断のために使用するのが主目的とされるため、配当は、優先株や非支配株主持分への配当を除外するなど、普通株主に帰属する経済的便益ベースで計算される。

ただし、一般的には出資者が普通株主だけから構成される企業が多いため、表記上は、単に「株主」「配当」「株価」というふうに、普通株主に限定する言葉が省略されていることが多い。

- キャピタルゲイン:株式の売却益

- インカムゲイン:株式からの配当益

- 配当利回り:普通株式への投資額と配当額の比率

定義と意味

株主総利回りは、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

普通株式の1単位当たりの株価の変動と配当額をリターンと見立てて、株式投資の収益性(採算性)を見るためのものである。

金融庁が有価証券報告書で19年3月期から開示を制度化している(開示府令)。丁寧にExcelでのフォーミュラまで添付されている。

開示府令によれば、株主総利回りは、5事業年度の配当総額と、5事業年度前の期末株価から各事業年度末の株価の増減率をすべて合算したもので計算される。

トヨタ自動車(7203)の有価証券報告書に記載されている計算式は参考まで下記のとおり。

株主総利回り(%) =

(各事業年度末日の株価 + 当事業年度の4事業年度前から各事業年度までの1株当たり配当額の累計額)

÷ 当事業年度の5事業年度前の末日の株価

この計算式で重要なポイントは2つある。ひとつは、配当額は評価期間にわたって累計させていくこと。ふたつは、算定期間が5年に決め打ちされていることである。

20X1年度末に株価が100で、20X2年度に配当が10、20X2年度末に株価が110だった場合、20X2年度末の株主総利回りは、

\( \displaystyle \bf 株主総利回り= \frac{(110+10)}{100} \times 100 \%\)

\( \displaystyle \bf = \frac{120}{100} \times 100 \%\)

\( \displaystyle \bf = 120 \%\)

これが、20X3年度末に株価が90になり、20X3年度の配当が10だった場合、20X3年度末の株式総利回りは、

\( \displaystyle \bf 株主総利回り= \frac{(90+10+10)}{100} \times 100 \%\)

\( \displaystyle \bf = \frac{110}{100} \times 100 \%\)

\( \displaystyle \bf = 110 \%\)

この計算を5事業年度まで引き延ばし、その後は5事業年度固定で年度ごとに移動させていく。例えば、20X5年度の株主総利回りは、20X0年度末の株価から20X1~X5の期末株価とその年度の配当額を用いて計算される。20X6年度の株主総利回りは、20X1年度末の株価から20X2~X6の期末株価とその年度の配当額を用いて計算される。

日本経済新聞社のサイトでは、「株式投資収益率」という指標が次のように定義され公開されている。

(過去3年の株式投資収益率)=(((1カ月前の株式投資収益率÷100 + 1.0)×…×(36カ月前の株式投資収益率÷100 + 1.0))―1.0)×100

各事業年度における「株式投資収益率」は、その年度の株価の上昇、配当、株式分割に伴う持ち株の増加など株式投資で得られたすべての収益をその期間における投資総額で割り算して求める。

このやり方は一見複雑だが、それと引き換えに評価期間の長さを自由に変えられるメリットがある。

上式は、過去3年間(36か月)の例だが、5年間にしたければ、60か月分のデータを準備すればよいだけだ。

ちなみに、日本経済新聞社のサイトでは、デフォルトで期間3年、5年、10年、15年、20年のものを各銘柄ごとに参照することができる。

評価期間が任意で選べるということは、株主総利回り(株式投資収益率)が表すパーセントはどのように理解したらよいか迷いが生じるかもしれない。

これは、すべて年率に調整されることになっている。

以下、大和証券のサイトにある「株式投資収益率」の定義式を引用すると、

\( \displaystyle \bf 株式投資収益率= \frac{年間の総合収益}{投資総額} \times 100 \%\)

\( \displaystyle \bf = \left( \frac{(配当+株主優待の現金換算+値上益+無償交付)\div 所有期間}{投資総額} \right) \times 100 \%\)

この時、所有期間は年に対する相対値を使う。半年ならば「1/2」、2年ならば「2」を用いることで、年率換算する。

このことから、「株主総利回り」「株式投資収益率」は、株式の時価(投資)と配当・値上益というリターンの関係を表す。マーケットにおける株価評価のためのファンダメンタルズ分析を重視する投資家の投資判断材料のひとつとなる。

但し、留意すべきことは、この指標は結果しか表さないということである。投資家は将来の株価の値動きや配当額を先読みする必要がある。この指標は予測値ではなく実績値であることを忘れてはいけない。

解釈と使用法

株式投資における株価の割安・割高の判断の目安として、「株主総利回り」「株式投資収益率」は、過去の総合収益率から株式売買のタイミングを計るために使用されることが多い。

「株主総利回り」「株式投資収益率」はあくまで過去トレンドを示すだけだが、分析対象銘柄の株式が、過去にグロース株扱いされていたのか、バリュー株扱いされていたのかは明白にすることができる。

株価上昇率が高い場合はグロース株に分類され、キャピタルゲインを狙った売買の対象になる。

一方、配当利回りが高い場合にはバリュー株に分類され、インカムゲインを狙った取引対象になる。

よって、ここでは、投資家目線から、株式の売買タイミングと適正価格を知りたいと仮定すると、株主総利回りが低いケースは、

逆に、株主総利回りの値が高いケースは、

もちろん、過去実績による成績が将来もそのまま通用するとは限らない。ただし、現在の指標の水準と将来の期待値を比較することで、株式売買に対する投資意思決定の際の参考指標として使い勝手があるかもしれない。

シミュレーション

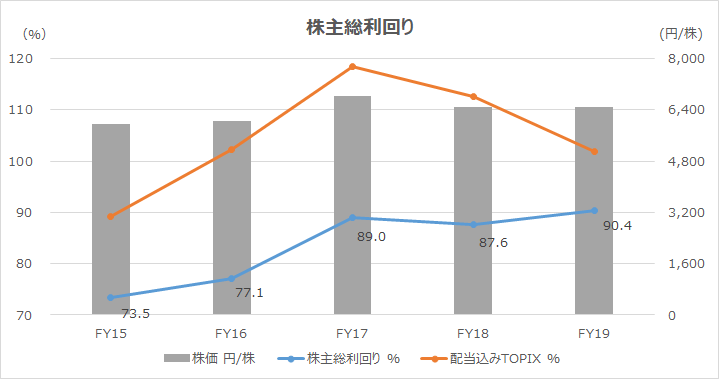

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「株主総利回り」「配当込みTOPIX」「株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

「株主総利回り」「配当込みTOPIX」「株価」は、

有価証券報告書

1【主要な経営指標等の推移】

(2) 提出会社の経営指標等

に記載されている。

有価証券報告書は証券会社や上場会社のホームページなどからの入手可能だが、ここでは公的ソースの代表のひとつである EDINET のリンクを紹介しておく。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車のFY15からFY19までの傾向を見ると、全ての期間で配当込みのTOPIXを下回っている。市場全体から見るとアンダーパフォームだが、株主総利回りが対前年で改善した年度は株価も上昇している。

ニワトリが先か卵が先かわからないが、株式総利回りは株価と正の相関関係にあるといえる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント