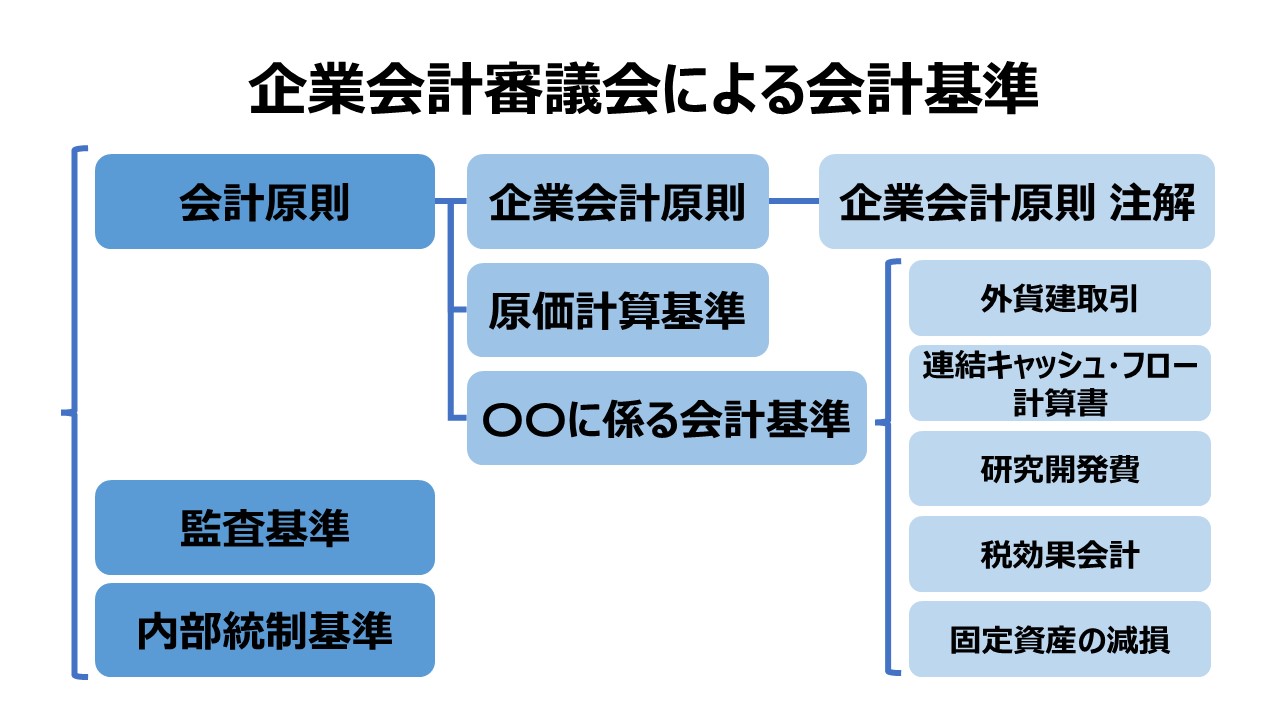

設定主体:企業会計審議会

設定と適用時期:昭和24年7月14日

最終改正:昭和57年4月20日

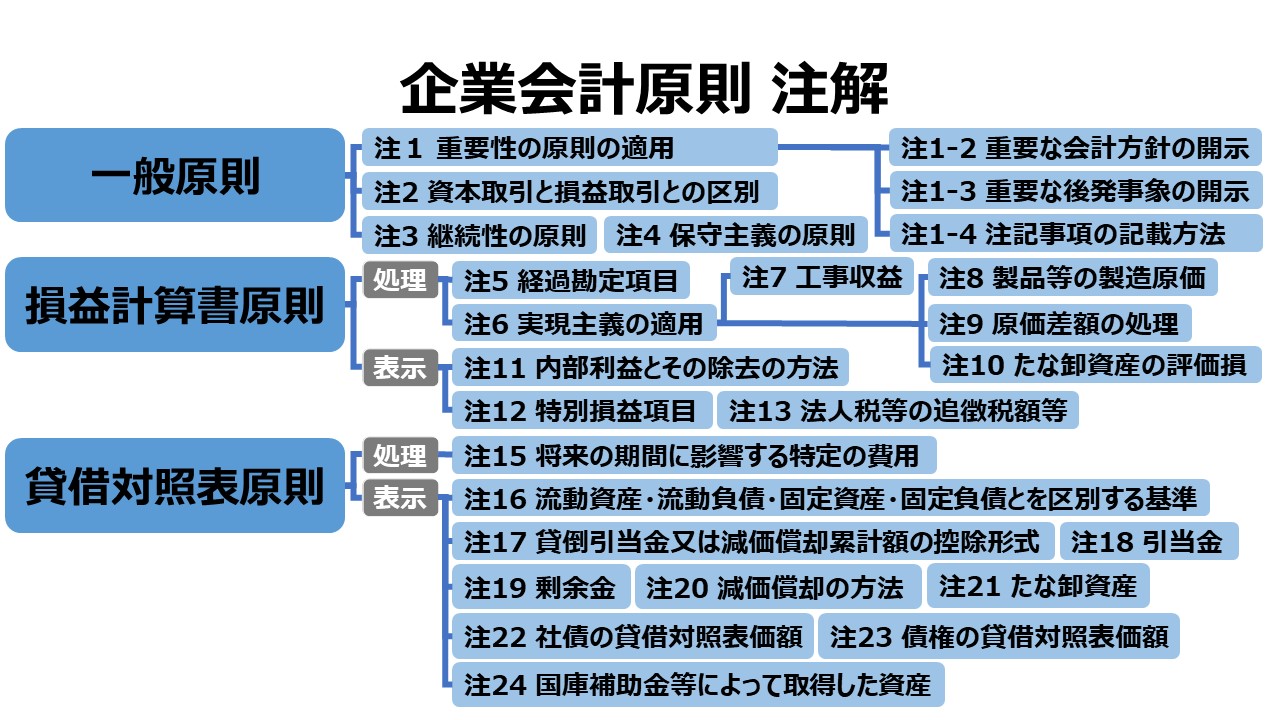

- 企業会計原則 注解 Annotations on the Accounting Principles

- 注1 重要性の原則の適用について

- 注1-2 重要な会計方針の開示について

- 注1-3 重要な後発事象の開示について

- 注1-4 注記事項の記載方法について

- 注2 資本取引と損益取引との区別について

- 注3 継続性の原則について

- 注4 保守主義の原則について

- 注5 経過勘定項目について

- 注6 実現主義の適用について

- 注7 工事収益について

- 注8 製品等の製造原価について

- 注9 原価差額の処理について

- 注10 たな卸資産の評価損について

- 注11 内部利益とその除去の方法について

- 注12 特別損益項目について

- 注13 法人税等の追徴税額等について

- 注14 削除

- 注15 将来の期間に影響する特定の費用について

- 注16 流動資産又は流動負債と固定資産又は固定負債とを区別する基準について

- 注17 貸倒引当金又は減価償却累計額の控除形式について

- 注18 引当金について

- 注19 剰余金について

- 注20 減価償却の方法について

- 注21 たな卸資産の貸借対照表価額について

- 注22 社債の貸借対照表価額について

- 注23 債権の貸借対照表価額について

- 注24 国庫補助金等によって取得した資産について

- 注25 営業権について

企業会計原則 注解 Annotations on the Accounting Principles

注1 重要性の原則の適用について

企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる。

重要性の原則は、財務諸表の表示に関しても適用される。

重要性の原則の適用例としては、次のようなものがある。

(1) 消耗品、消耗工具器具備品その他の貯蔵品等のうち、重要性の乏しいものについては、その買入時又は払出時に費用として処理する方法を採用することができる。

(2) 前払費用、未収収益、未払費用及び前受収益のうち、重要性の乏しいものについては、経過勘定項目として処理しないことができる。

(3) 引当金のうち、重要性の乏しいものについては、これを計上しないことができる。

(4) たな卸資産の取得原価に含められる引取費用、関税、買入事務費、移管費、保管費等の付随費用のうち、重要性の乏しいものについては、取得原価に算入しないことができる。

(5) 分割返済の定めのある長期の債権又は債務のうち、期限が一年以内に到来するもので重要性の乏しいものについては、固定資産又は固定負債として表示することができる。

注1-2 重要な会計方針の開示について

(一般原則四及び五)

財務諸表には、重要な会計方針を注記しなければならない。

会計方針とは、企業が損益計算書及び貸借対照表の作成に当たって、その財政状態及び経営成績を正しく示すために採用した会計処理の原則及び手続並びに表示の方法をいう。

会計方針の例としては、次のようなものがある。

イ 有価証券の評価基準及び評価方法

ロ たな卸資産の評価基準及び評価方法

ハ 固定資産の減価償却方法

ニ 繰延資産の処理方法

ホ 外貨建資産・負債の本邦通貨への換算基準

ヘ 引当金の計上基準

ト 費用・収益の計上基準

代替的な会計基準が認められていない場合には、会計方針の注記を省略することができる。

注1-3 重要な後発事象の開示について

(一般原則四)

財務諸表には、損益計算書及び貸借対照表を作成する日までに発生した重要な後発事象を注記しなければならない。

後発事象とは、貸借対照表日後に発生した事象で、次期以後の財政状態及び経営成績に影響を及ぼすものをいう。

重要な後発事象を注記事項として開示することは、当該企業の将来の財政状態及び経営成績を理解するための補足情報として有用である。

重要な後発事象の例としては、次のようなものがある。

イ 火災、出水等による重大な損害の発生

ロ 多額の増資又は減資及び多額の社債の発行又は繰上償還

ハ 会社の合併、重要な営業の譲渡又は譲受

ニ 重要な係争事件の発生又は解決

ホ 主要な取引先の倒産

注1-4 注記事項の記載方法について

(一般原則四)

重要な会計方針に係る注記事項は、損益計算書及び貸借対照表の次にまとめて記載する。

なお、その他の注記事項についても、重要な会計方針の注記の次に記載することができる。

注2 資本取引と損益取引との区別について

(一般原則三)

(1) 資本剰余金は、資本取引から生じた剰余金であり、利益剰余金は損益取引から生じた剰余金、すなわち利益の留保額であるから、両者が混同されると、企業の財政状態及び経営成績が適正に示されないことになる。従って、例えば、新株発行による株式払込剰余金から新株発行費用を控除することは許されない。

(2) 商法上資本準備金として認められる資本剰余金は限定されている。従って、資本剰余金のうち、資本準備金及び法律で定める準備金で資本準備金に準ずるもの以外のものを計上する場合には、その他の剰余金の区分に記載されることになる。

注3 継続性の原則について

(一般原則五)

企業会計上継続性が問題とされるのは、一つの会計事実について二つ以上の会計処理の原則又は手続の選択適用が認められている場合である。

このような場合に、企業が選択した会計処理の原則及び手続を毎期継続して適用しないときは、同一の会計事実について異なる利益額が算出されることになり、財務諸表の期間比較を困難ならしめ、この結果、企業の財務内容に関する利害関係者の判断を誤らしめることになる。

従って、いったん採用した会計処理の原則又は手続は、正当な理由により変更を行う場合を除き、財務諸表を作成する各時期を通じて継続して適用しなければならない。

なお、正当な理由によって、会計処理の原則又は手続に重要な変更を加えたときは、これを当該財務諸表に注記しなければならない。

注4 保守主義の原則について

(一般原則六)

企業会計は、予測される将来の危険に備えて慎重な判断に基づく会計処理を行わなければならないが、過度に保守的な会計処理を行うことにより、企業の財政状態及び経営成績の真実な報告をゆがめてはならない。

注5 経過勘定項目について

(1) 前払費用

前払費用は、一定の契約に従い、継続して役務の提供を受ける場合、いまだ提供されていない役務に対し支払われた対価をいう。従って、このような役務に対する対価は、時間の経過とともに次期以降の費用となるものであるから、これを当期の損益計算から除去するとともに貸借対照表の資産の部に計上しなければならない。また、前払費用は、かかる役務提供契約以外の契約等による前払金とは区別しなければならない。

(2) 前受収益

前受収益は、一定の契約に従い、継続して役務の提供を行う場合、いまだ提供していない役務に対し支払を受けた対価をいう。従って、このような役務に対する対価は、時間の経過とともに次期以降の収益となるものであるから、これを当期の損益計算から除去するとともに貸借対照表の負債の部に計上しなければならない。また、前受収益は、かかる役務提供契約以外の契約等による前受金とは区別しなければならない。

(3) 未払費用

未払費用は、一定の契約に従い、継続して役務の提供を受ける場合、すでに提供された役務に対して、いまだその対価の支払が終らないものをいう。従って、このような役務に対する対価は、時間の経過に伴いすでに当期の費用として発生しているものであるから、これを当期の損益計算に計上するとともに貸借対照表の負債の部に計上しなければならない。また、未払費用は、かかる役務提供契約以外の契約等による未払金とは区別しなければならない。

(4) 未収収益

未収収益は、一定の契約に従い、継続して役務の提供を行う場合、すでに提供した役務に対して、いまだ、その対価の支払を受けていないものをいう。従って、このような役務に対する対価は時間の経過に伴いすでに当期の収益として発生しているものであるから、これを当期の損益計算に計上するとともに貸借対照表の資産の部に計上しなければならない。また、未収収益は、かかる役務提供契約以外の契約等による未収金とは区別しなければならない。

注6 実現主義の適用について

(損益計算書原則三のB)

委託販売、試用販売、予約販売、割賦販売等特殊な販売契約による売上収益の実現の基準は、次によるものとする。

(1) 委託販売

委託販売については、受託者が委託品を販売した日をもって売上収益の実現の日とする。従って、決算手続中に仕切精算書(売上計算書)が到達すること等により決算日までに販売された事実が明らかとなったものについては、これを当期の売上収益に計上しなければならない。ただし、仕切精算書が販売のつど送付されている場合には、当該仕切精算書が到達した日をもって売上収益の実現の日とみなすことができる。

(2) 試用販売

試用販売については、得意先が買取りの意思を表示することによって売上が実現するのであるから、それまでは、当期の売上高に計上してはならない。

(3) 予約販売

予約販売については、予約金受取額のうち、決算日までに商品の引渡し又は役務の給付が完了した分だけを当期の売上高に計上し、残額は貸借対照表の負債の部に記載して次期以後に繰延べなければならない。

(4) 割賦販売

割賦販売については、商品等を引渡した日をもって売上収益の実現の日とする。

しかし、割賦販売は通常の販売と異なり、その代金回収の期間が長期にわたり、かつ、分割払であることから代金回収上の危険率が高いので、貸倒引当金及び代金回収費、アフタ-・サ-ビス費等の引当金の計上について特別の配慮を要するが、その算定に当っては、不確実性と煩雑さとを伴う場合が多い。従って、収益の認識を慎重に行うため、販売基準に代えて、割賦金の回収期限の到来の日又は入金の日をもって売上収益実現の日とすることも認められる。

注7 工事収益について

(損益計算書原則三のBただし書)

長期の請負工事に関する収益の計上については、工事進行基準又は工事完成基準のいずれかを選択適用することができる。

(1) 工事進行基準

決算期末に工事進行程度を見積り、適正な工事収益率によって工事収益の一部を当期の損益計算に計上する。

(2) 工事完成基準

工事が完成し、その引渡しが完了した日に工事収益を計上する。

注8 製品等の製造原価について

(損益計算書原則三のC)

製品等の製造原価は、適正な原価計算基準に従って算定しなければならない。

注9 原価差額の処理について

(損益計算書原則三のC及び貸借対照表原則五のAの一項)

原価差額を売上原価に賦課した場合には、損益計算書に売上原価の内訳科目として次の形式で原価差額を記載する。

売上原価

1. 期首製品たな卸高 ×××

2. 当期製品製造原価 ×××

合 計 ×××

3. 期末製品たな卸高 ×××

標準(予定)売上原価 ×××

4. 原価差額 ××× ×××

原価差額をたな卸資産の科目別に配賦した場合には、これを貸借対照表上のたな卸資産の科目別に各資産の価額に含めて記載する。

注10 たな卸資産の評価損について

(損益計算書原則三のC及び貸借対照表原則五のA)

(1) 商品、製品、原材料等のたな卸資産に低価基準を適用する場合に生ずる評価損は、原則として、売上原価の内訳科目又は営業外費用として表示しなければならない。

(2) 時価が取得原価より著しく下落した場合(貸借対照表原則五のA第一項ただし書の場合)の評価損は、原則として、営業外費用又は特別損失として表示しなければならない。

(3) 品質低下、陳腐化等の原因によって生ずる評価損については、それが原価性を有しないものと認められる場合には、これを営業外費用又は特別損失として表示し、これらの評価損が原価性を有するものと認められる場合には、製造原価、売上原価の内訳科目又は販売費として表示しなければならない。

注11 内部利益とその除去の方法について

(損益計算書原則三のE)

内部利益とは、原則として、本店、支店、事業部等の企業内部における独立した会計単位相互間の内部取引から生ずる未実現の利益をいう。従って、会計単位内部における原材料、半製品等の振替から生ずる振替損益は内部利益ではない。

内部利益の除去は、本支店等の合併損益計算書において売上高から内部売上高を控除し、仕入高(又は売上原価)から内部仕入高(又は内部売上原価)を控除するとともに、期末たな卸高から内部利益の額を控除する方法による。これらの控除に際しては、合理的な見積概算額によることも差支えない。

注12 特別損益項目について

(損益計算書原則六)

特別損益に属する項目としては、次のようなものがある。

(1) 臨時損益

イ 固定資産売却損益

ロ 転売以外の目的で取得した有価証券の売却損益

ハ 災害による損失

(2) 前期損益修正

イ 過年度における引当金の過不足修正額

ロ 過年度における減価償却の過不足修正額

ハ 過年度におけるたな卸資産評価の訂正額

ニ 過年度償却済債権の取立額

なお、特別損益に属する項目であっても、金額の僅少なもの又は毎期経常的に発生するものは、経常損益計算に含めることができる。

注13 法人税等の追徴税額等について

(損益計算書原則八)

法人税等の更正決定等による追徴税額及び還付税額は、税引前当期純利益に加減して表示する。この場合、当期の負担に属する法人税額等とは区別することを原則とするが、重要性の乏しい場合には、当期の負担に属するものに含めて表示することができる。

注14 削除

注15 将来の期間に影響する特定の費用について

(貸借対照表原則一のD及び四の(一)のC)

「将来の期間に影響する特定の費用」とは、すでに代価の支払が完了し又は支払義務が確定し、これに対応する役務の提供を受けたにもかかわらず、その効果が将来にわたって発現するものと期待される費用をいう。

これらの費用は、その効果が及ぶ数期間に合理的に配分するため、経過的に貸借対照表上繰延資産として計上することができる。

なお、天災等により固定資産又は企業の営業活動に必須の手段たる資産の上に生じた損失が、その期の純利益又は当期未処分利益から当期の処分予定額を控除した金額をもって負担しえない程度に巨額であって特に法令をもって認められた場合には、これを経過的に貸借対照表の資産の部に記載して繰延経理することができる。

注16 流動資産又は流動負債と固定資産又は固定負債とを区別する基準について

(貸借対照表原則四の(一)及び(二))

受取手形、売掛金、前払金、支払手形、買掛金、前受金等の当該企業の主目的たる営業取引により発生した債権及び債務は、流動資産又は流動負債に属するものとする。ただし、これらの債権のうち、破産債権、更正債権及びこれに準ずる債権で一年以内に回収されないことが明らかなものは、固定資産たる投資その他の資産に属するものとする。

貸付金、借入金、差入保証金、受入保証金、当該企業の主目的以外の取引によって発生した未収金、未払金等の債権及び債務で、貸借対照表日の翌日から起算して一年以内に入金又は支払の期限が到来するものは、流動資産又は流動負債に属するものとし、入金又は支払の期限が一年をこえて到来するものは、投資その他の資産又は固定負債に属するものとする。

現金預金は、原則として、流動資産に属するが、預金については、貸借対照表日の翌日から起算して一年以内に期限が到来するものは、流動資産に属するものとし、期限が一年をこえて到来するものは、投資その他の資産に属するものとする。

所有有価証券のうち、証券市場において流通するもので、短期的資金運用のために一時的に所有するものは、流動資産に属するものとし、証券市場において流通しないもの若しくは他の企業を支配する等の目的で長期的に所有するものは、投資その他の資産に属するものとする。

前払費用については、貸借対照表日の翌日から起算して一年以内に費用となるものは、流動資産に属するものとし、一年をこえる期間を経て費用となるものは、投資その他の資産に属するものとする。未収収益は流動資産に属するものとし、未払費用及び前受収益は、流動負債に属するものとする。

商品、製品、半製品、原材料、仕掛品等のたな卸資産は、流動資産に属するものとし、企業がその営業目的を達成するために所有し、かつ、その加工若しくは売却を予定しない財貨は、固定資産に属するものとする。

なお、固定資産のうち残存耐用年数が一年以下となったものも流動資産とせず固定資産に含ませ、たな卸資産のうち恒常在庫品として保有するもの若しくは余剰品として長期間にわたって所有するものも固定資産とせず流動資産に含ませるものとする。

注17 貸倒引当金又は減価償却累計額の控除形式について

(貸借対照表原則四の(一)のBの五項及びDの一項)

貸倒引当金又は減価償却累計額は、その債権又は有形固定資産が属する科目ごとに控除する形式で表示することを原則とするが、次の方法によることも妨げない。

(1) 二以上の科目について、貸倒引当金又は減価償却累計額を一括して記載する方法

(2) 債権又は有形固定資産について、貸倒引当金又は減価償却累計額を控除した残額のみを記載し、当該貸倒引当金又は減価償却累計額を注記する方法

注18 引当金について

(貸借対照表原則四の(一)のDの一項、(二)のAの三項及びBの二項)

将来の特定の費用又は損失であって、その発生が当期以前の事象に起因し、発生の可能性が高く、かつ、その金額を合理的に見積ることができる場合には、当期の負担に属する金額を当期の費用又は損失として引当金に繰入れ、当該引当金の残高を貸借対照表の負債の部又は資産の部に記載するものとする。 製品保証引当金、売上割戻引当金、返品調整引当金、賞与引当金、工事補償引当金、退職給与引当金、修繕引当金、特別修繕引当金、債務保証損失引当金、損害補償損失引当金、貸倒引当金等がこれに該当する。

発生の可能性の低い偶発事象に係る費用又は損失については、引当金を計上することはできない。

注19 剰余金について

(貸借対照表原則四の(三))

会社の純資産額が法定資本の額をこえる部分を剰余金という。

剰余金は、次のように資本剰余金と利益剰余金とに分れる。

(1) 資本剰余金

株式払込剰余金、減資差益、合併差益等

なお、合併差益のうち消滅した会社の利益剰余金に相当する金額については、資本剰余金としないことができる。

(2) 利益剰余金

利益を源泉とする剰余金

注20 減価償却の方法について

(貸借対照表原則五の二項)

固定資産の減価償却の方法としては、次のようなものがある。

(1) 定額法 固定資産の耐用期間中、毎期均等額の減価償却費を計上する方法

(2) 定率法 固定資産の耐用期間中、毎期期首未償却残高に一定率を乗じた減価償却費を計上する方法

(3) 級数法 固定資産の耐用期間中、毎期一定の額を算術級数的に逓減した減価償却費を計上する方法

(4) 生産高比例法 固定資産の耐用期間中、毎期当該資産による生産又は用役の提供の度合に比例した減価償却費を計上する方法

この方法は、当該固定資産の総利用可能量が物理的に確定でき、かつ、減価が主として固定資産の利用に比例して発生するもの、例えば、鉱業用設備、航空機、自動車等について適用することが認められる。

なお、同種の物品が多数集まって一つの全体を構成し、老朽品の部分的取替を繰り返すことにより全体が維持されるような固定資産については、部分的取替に要する費用を収益的支出として処理する方法(取替法)を採用することができる。

注21 たな卸資産の貸借対照表価額について

(貸借対照表原則五のAの一項)

(1) たな卸資産の貸借対照表価額の算定のための方法としては、次のようなものが認められる。

イ 個別法

たな卸資産の取得原価を異にするに従い区別して記録し、その個々の実際原価によって期末たな卸品の価額を算定する方法

ロ 先入先出法

最も古く取得されたものから順次払出しが行われ、期末たな卸品は最も新しく取得されたものからなるものとみなして期末たな卸品の価額を算定する方法

ハ 後入先出法

最も新しく取得されたものから払出しが行われ、期末たな卸品は最も古く取得されたものからなるものとみなして期末たな卸品の価額を算定する方法

ニ 平均原価法

取得したたな卸資産の平均原価を算出し、この平均原価によって期末たな卸品の価額を算定する方法

平均原価は、総平均法又は移動平均法により算出する。

ホ 売価還元原価法

異なる品目の資産を値入率の類似性に従って適当なグループにまとめ、一グループに属する期末商品の売価合計額に原価率を適用して期末たな卸品の価額を算定する方法

この方法は、取扱品種の極めて多い小売業及び卸売業におけるたな卸資産の評価に適用される。

(2) 製品等の製造原価については、適正な原価計算基準に従って、予定価格又は標準原価を適用して算定した原価によることができる。

注22 社債の貸借対照表価額について

(貸借対照表原則五のBの一項)

所有する社債については、社債金額より低い価額又は高い価額で買入れた場合には、当該価額をもって貸借対照表価額とすることができる。この場合においては、その差額に相当する金額を償還期に至るまで毎期一定の方法で逐次貸借対照表価額に加算し、又は貸借対照表価額から控除することができる。

注23 債権の貸借対照表価額について

(貸借対照表原則五のC)

債権については、債権金額より低い価額で取得したときその他これに類する場合には、当該価額をもって貸借対照表価額とすることができる。この場合においては、その差額に相当する金額を弁済期に至るまで毎期一定の方法で逐次貸借対照表価額に加算することができる。

注24 国庫補助金等によって取得した資産について

(貸借対照表原則五のDの一項及びF)

国庫補助金、工事負担金等で取得した資産については、国庫補助金等に相当する金額をその取得原価から控除することができる。

この場合においては、貸借対照表の表示は、次のいずれかの方法によるものとする。

(1) 取得原価から国庫補助金等に相当する金額を控除する形式で記載する方法

(2) 取得原価から国庫補助金等に相当する金額を控除した残額のみを記載し、当該国庫補助金等の金額を注記する方法

注25 営業権について

(貸借対照表原則五のE)

営業権は、有償で譲受け又は合併によって取得したものに限り貸借対照表に計上し、毎期均等額以上を償却しなければならない。

コメント