優先株式の資本コスト Cost of Preferred Stock

発行済み優先株式の資本コスト Existing Preperred Stock

大抵の優先株式は、額面価額(平価)に対するパーセンテージで配当が支払われる。例えば、平価が500円で、年間の配当率が5%ならば、1株当たり25円(中間配当も想定すると、半年で12.5円)が支払われる勘定になる。

この配当率は、通常の場合は優先株式の発行時に条件として事前に定まっているものだ。優先株式に対する配当支払はその都度、取締役会にて決議(declare)が必要になるが、普通株式と比較すると、十分に配当可能利益(内部留保)が発生した場合には、配当されるという信頼性が相対的に高いものになる。

優先株式への配当は、利益配分であって費用ではない。よって、税控除対象費用にならないので、優先株式の資本コスト計算にあたって、法人税にかかる調整は不要である。

発行済みの現存する優先株式は、受取配当金による年別キャッシュ・イン・フローを形作る。優先株式の市場価値は、永続的なキャッシュフローを投資家の要求収益率で現在価値に割り引いたものと等価となる。

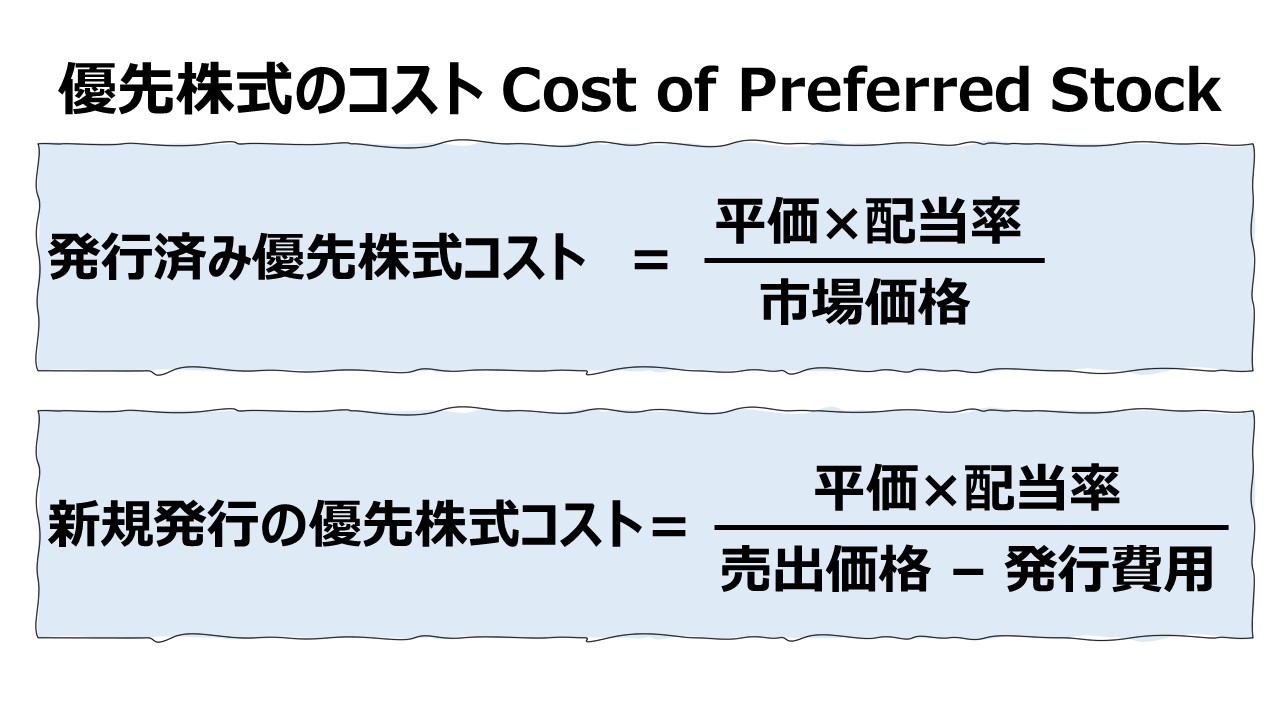

\( \displaystyle \bf 発行済み優先株式のコスト = \frac{1株当たり年間受取配当金~~~~~~~~~~}{~~~~~~~~~~株価(市場価格)~~~~~~~~~~~~~~~} \)

上式の分子は優先株式が発行された時点で固定されるが、分母の株価は株式市場の動向次第で変動するものだ。よって、割り算の商である発行済み優先株式の資本コストは株価(市場価格)の動きと連動して変化する。

※もちろん、分母の優先株式の市場価格が下落すれば、資本コストは上がり、市場価格が暴騰すれば、資本コストは下がることになる。

計算例

配当率:額面250円(平価)に対し 4%

優先株式の市場価値(時価):255円

\( \displaystyle \bf 発行済み優先株式のコスト = \frac{250円 \times 4\%}{255円} = \frac{10円}{255円} ≒ 3.9\% \)

新規発行される優先株式の資本コスト Newly-Issued Preperred Stock

新規発行される優先株の資金資本コスト計算は、概ね発行済み優先株式の資本コスト計算と同じである。但し、市場価格の代わりに、売り出し価格から発行費用(flotation cost)を差し引いたネット金額を用いる。

\( \displaystyle \bf 新規発行される優先株式のコスト = \frac{~~~~~~~~~~1株当たり年間受取配当金 ~~~~~~~~~~~~~~~~~~~~~~~~~}{1株の売り出し価格 – 1株当たり発行費用~~~~~~~~~~~~~~~} \)

大抵の優先株式は、額面価額(平価)に対するパーセンテージで配当が支払われる。例えば、平価が500円で、年間の配当率が5%ならば、1株当たり25円(中間配当も想定すると、半年で12.5円)が支払われる勘定になる。

計算例

配当率:額面640円(平価)に対し 5%

優先株式の1株当たりの売り出し価格:840円

優先株式の新規発行にかかる費用(登録料、引き受け料、事務手数料、投資銀行への手数料等):8000万円

新規発行株式数:200万株

\( \displaystyle \bf 優先株式1株当たり発行費用 = \frac{8000万円}{200万株} = 40円/株 \)

\( \displaystyle \bf 新規発行される優先株式のコスト = \frac{640円 \times 5\%}{840円 – 40円} = \frac{32円}{800円} = 4\% \)

コメント