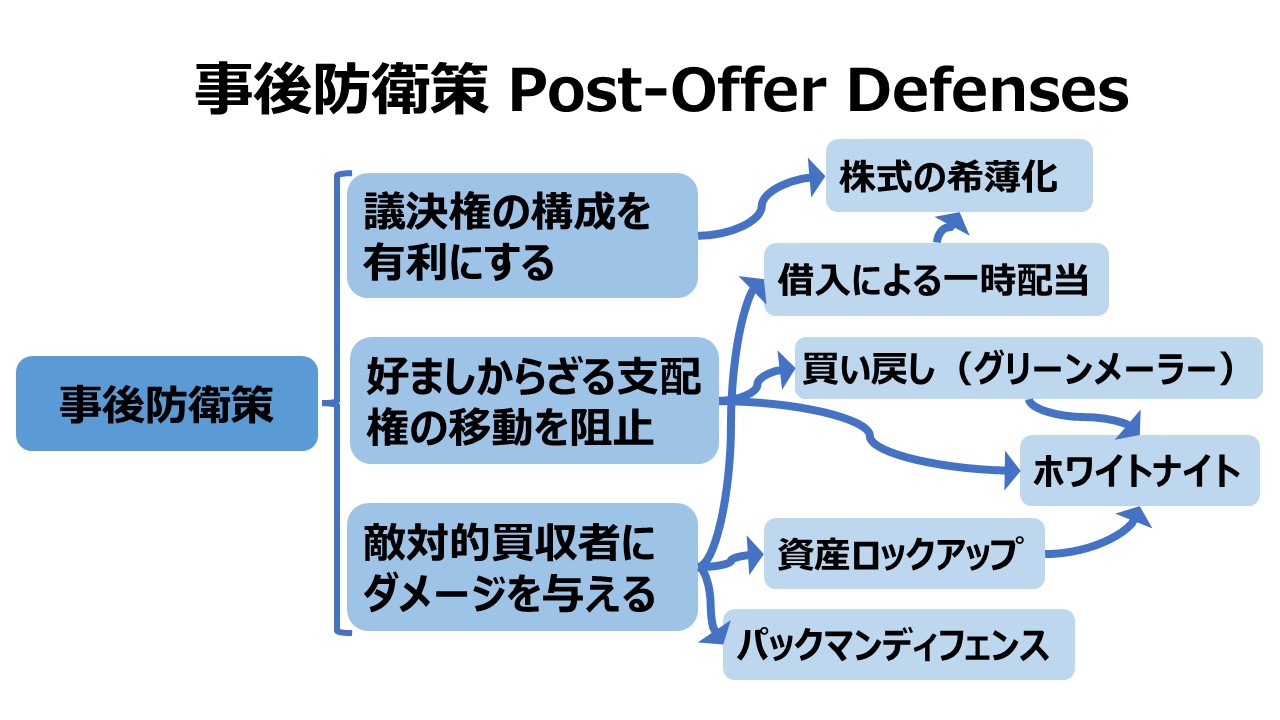

事後防衛策 Post-Offer Defenses

敵対的買収を仕掛けられた後に発動する防衛策全般を指す。

株式の希釈化 Stock Efforts

市場での発行済株式総数(流通株式数)を大幅に増やすような新株発行は、買収提案者が経営権を得るために購入すべき株式数もまた飛躍的に増やすことになる。

そうした株式の希薄化は、買収提案者の経済的負担を増加させ、買収の成功確率を減らすとともに、買収の魅力度を減退させることにもつながる。

パックマンディフェンス(逆買収) Packman Defense / Reverse Tender

もし敵対的買収者がターゲット企業の株式を買い集めし始めたら、ターゲット企業は敵対的買収者の持分を希薄化させるために新株発行を行うかもしれない。

この時、敵対的買収者の持分となる株式の希薄化だけを目的とするならば、既存株式に無償で新株を割り当てたりしてとにかく発行済株式総数を増やすことに専念することになる。

しかし、この新株発行にしっかりと十分な対価となる現金を得て、それを資金源に敵対的買収者の会社(公開会社であることが前提ではあるが)に対して逆に買収を試みることができる。”攻撃こそ最大の防御なり”というわけである。

もしこれが効を奏することがあれば、敵対的買収者はそれ以上の買い増しをやめるかもしれないし、現状維持協定(a standstill agreement)にサインさせて一時休戦に持ち込めるかもしれない。

グリーンメーラー

グリーンメール(greenmail)とは、ドル紙幣の色である緑と、脅迫状を意味するブラックメールを合わせた造語である。

グリーンメーラー(greenmailer)とは、保有した株式の影響力をもとに、その発行会社や関係者に対して高値での引取りを要求する者のことをいう。

パックマンディフェンスなどにより、敵対的買収者の買い増しの勢いは止まるかもしれないが、それまでに買い進んだ持分はそのまま残っている。

ターゲット企業となった会社がそれらを買い戻すためには、すでに高騰してしまった市場価格あるいはその市場価格を相当数上回る価格を支払う必要があるかもしれない。

敵対的買収において、最初から支配権獲得を目指してTOBを仕掛けるが、途中で買収が目標に届かない場合、TOBを装って最初から高額での株式の買い取りを目指す形だけのTOBが挑まれる場合、どちらでも高額での買戻しがあれば、敵対的買収者の一定程度の経済的利得となる。

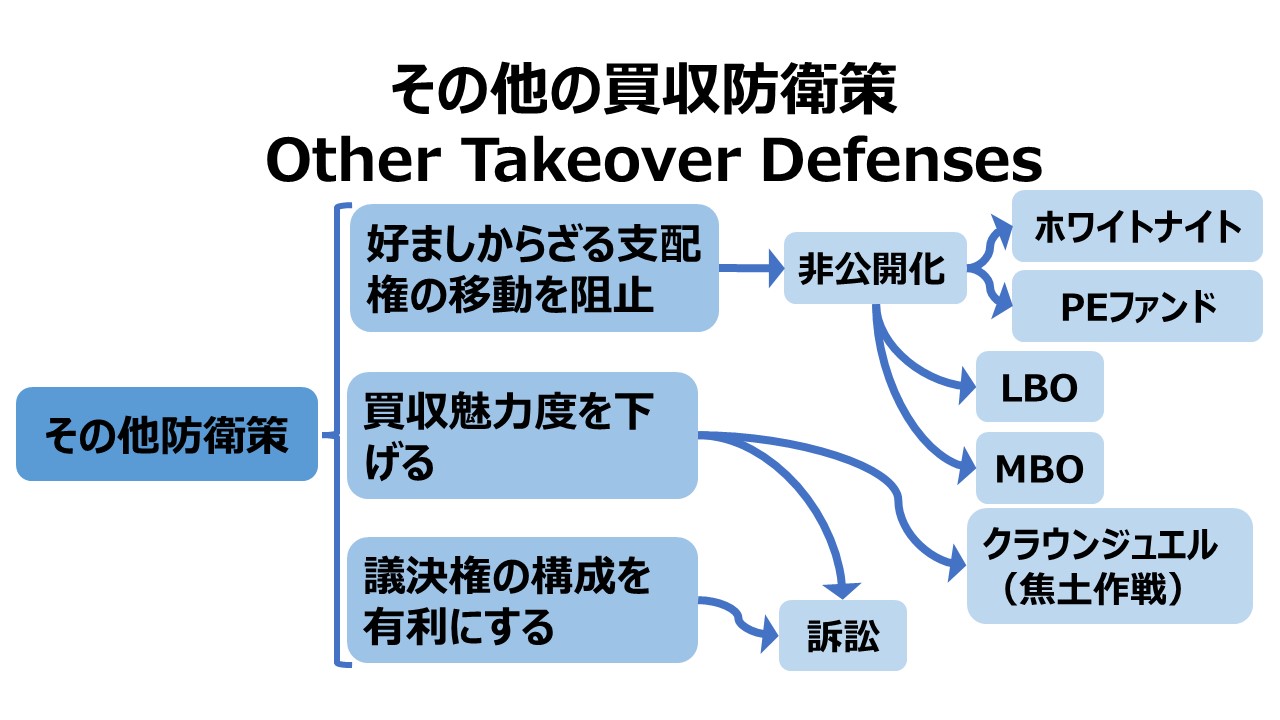

ホワイトナイト(白馬の騎士)White Knight Defense

現経営陣が好ましくないと判定した敵対的買収者による買収を回避するために、現経営陣が好ましいと考える社外の第三者に買収してもらうことを企図するかもしれない。

買収ターゲットとなった自社がいくつかの理由により、買収の標的となり、その立場がどうせ変わらないのなら、せめて現経営陣が好ましいと思える買収者を自分で探したくなる気持ちにも一理ある。

こうした現経営陣が好ましいと考え、敵対的買収者との買収合戦で勝利してほしいと考える買収者のことを、ホワイトナイト(白馬の騎士)と呼ぶ。

ホワイトナイトを探すメリットと、ホワイトナイトに名乗り出るメリットの双方が一致する場合に相思相愛の関係を築くことができる。

現経営陣がホワイトナイトを探す動機は、

❶とにかく敵対的買収者のことが嫌い(人間的にも、それまでの産業界などの付き合い上もホワイトナイト企業の経営者の方がまし)

❷買収提案企業との合併や傘下入りが自社の将来にとって明るくない見通しを持つ(ホワイトナイト企業とはうまくやっていける)

❸敵対的買収者の軍門に下ると経営陣として立場を失う可能性が高いが、ホワイトナイトならば地位保全が約束される

ホワイトナイトに名乗り出る企業の動機は、

❶敵対的買収より買収後の協力関係が結びやすくPMI(Post Merger Integration)の成功確率が高まる

❷ホワイトナイトとして乗り出した方が産業界や社会での受けがよくなる

❸買収にかかるコストが節約できる場合がある

資産ロックアップ Lockup Provision

敵対的買収者の買収意図をくじき、買収価値を下げるために、ホワイトナイトとなった企業に、自社株式や重要資産を売却してしまう方法を資産ロックアップという。

ホワイトナイトにどの事業やどの子会社株式を格安で買い取ることができるのか、その選択権のみをまず付与する。

その選択権が行使できる条件は、敵対的買収が実現した時点とすることで、敵対的買収の実現・完了を阻止する効果がある。

資産ロックアップ対象とされる資産をホワイトナイトが実際に取得した場合、その資産を転売するとしたら、元々所有していた買収対象企業の経営陣の許可が必要になるという取り決めをしておくことが多い。

こうすることで、場合によっては、現経営陣がロックアップ対象とした資産を無事に買い戻すことも可能になるからである。

借入による一時配当 Leveraged Recapitalization or Restructuring

この手法は、かなり大規模のそれも一時の現金配当を支払うために、巨額の借入を行うことで、買収ターゲットとなった会社の借入能力(与信)を損なわせるものである。

この手法が有効なのは、敵対的買収者がLBO(Leveraged Buyout)によりターゲット企業を買収しようとするケースである。

LBOはそもそもターゲット企業の資産価値が将来生み出すであろうキャッシュフローを担保に巨額の借り入れをして企業買収の資金を調達しようとするものである。

その機先を制して、買収ターゲットとなった企業が買収者より先に自社資産を担保に巨額の借り入れをしてしまうと、企図されたLBOにたいして融資しようとする金融機関が現れなくなる可能性が高くなる。

これはLBOファイナンスの資金源を断つことで、LBOを阻止するやり方である。

さらに、既存株主には多額の現金配当を実施すると同時に、現経営陣に株式配当を併用するやり方もある。

この場合、敵対的買収者が目標とする議決権の過半数(または2/3などTOB条件による)の買い集めのハードルを上げることにも貢献する。

また「leveraged restructuring」の方は、巨額の借入金により、自社株式を買入消却するものである。負債の膨張と持分の減少は、既存株主にとっては現金配当がなされたのと同じ経済的効果を持つことになる。

LBOが企業買収の手法として多用され始めたのは、70-80年代の米国である。その頃、LBOでファイナンスされた資金は、買収成功後、買収先の事業や資産を切り売りして賄われ、その差額が買収者の収入となることが多かった。

そうした、借金で企業を買収し、買収後すぐに資産を切り売りして差額で儲ける手法は、従業員の雇用や取引先の安定的な商取引を破壊するものとして社会問題となった。

そうした買い手は、短期で鞘を抜くだけが目的であったから、逆にLBOの資金源を断てばそうした企業買収は防ぐことができたし、一定程度の支持を得ることもできた。

※ なお、全てのLBOが短期的な鞘取りだというわけではない。反証としては、ソフトバンクのボーダフォン日本法人買収など

ファイナンシャルマネジメント Financial Management

コメント