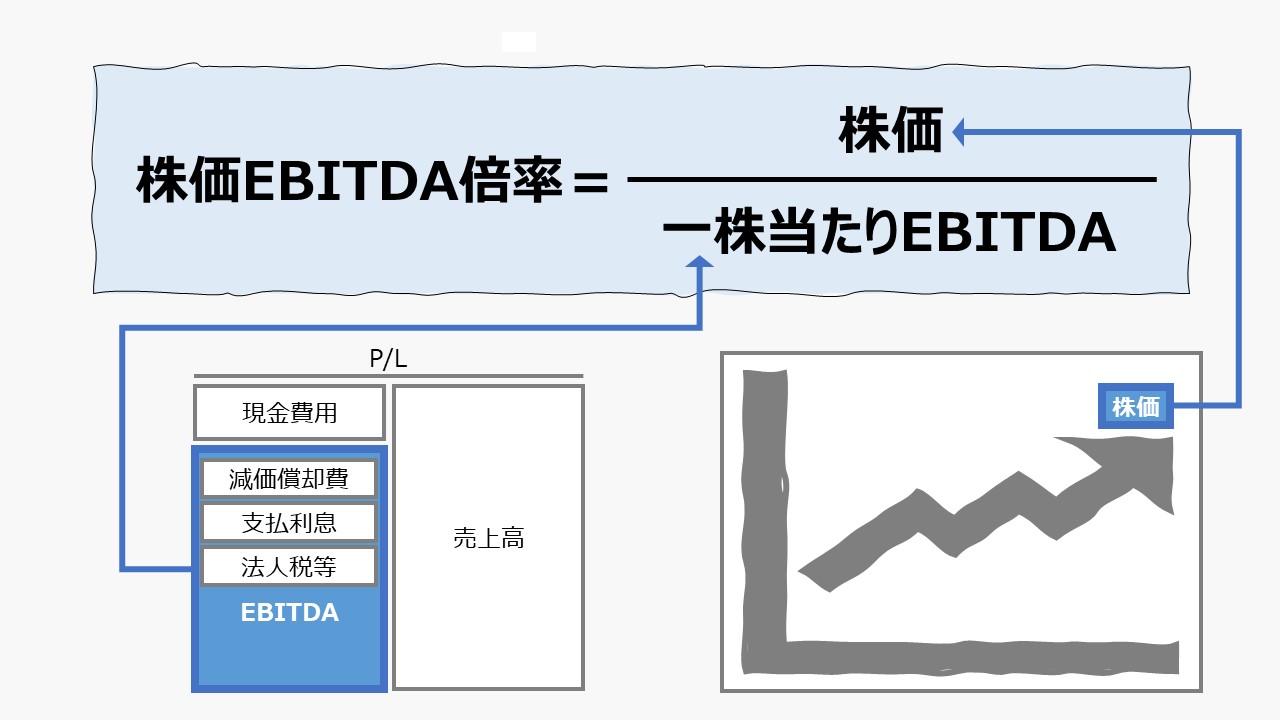

計算式

株価EBITDA倍率は、英語表記では「Price EBITDA Ratio」となり、株価が年間EBITDAの何倍(何年分のEBBITDA額)で取引されているか、株価水準とEBITDAの相対比率で表される。

「株価EBITDA比率」とも呼ばれる。

\( \displaystyle \bf 株価EBITDA倍率= \frac{株価}{一株当たりEBITDA} \)

\( \displaystyle \bf 株価EBITDA倍率= \frac{時価総額}{EBITDA} \)

この指標の単位は「倍」で、普通株式の取引価格(時価)がEBITDAの何倍(何年分)に相当するかを示す。

現在の株価で株式を購入した際(購入を検討する際)に、何年分のEBITDAで回収できる価格水準なのかを簡単に割り出すために使用される。

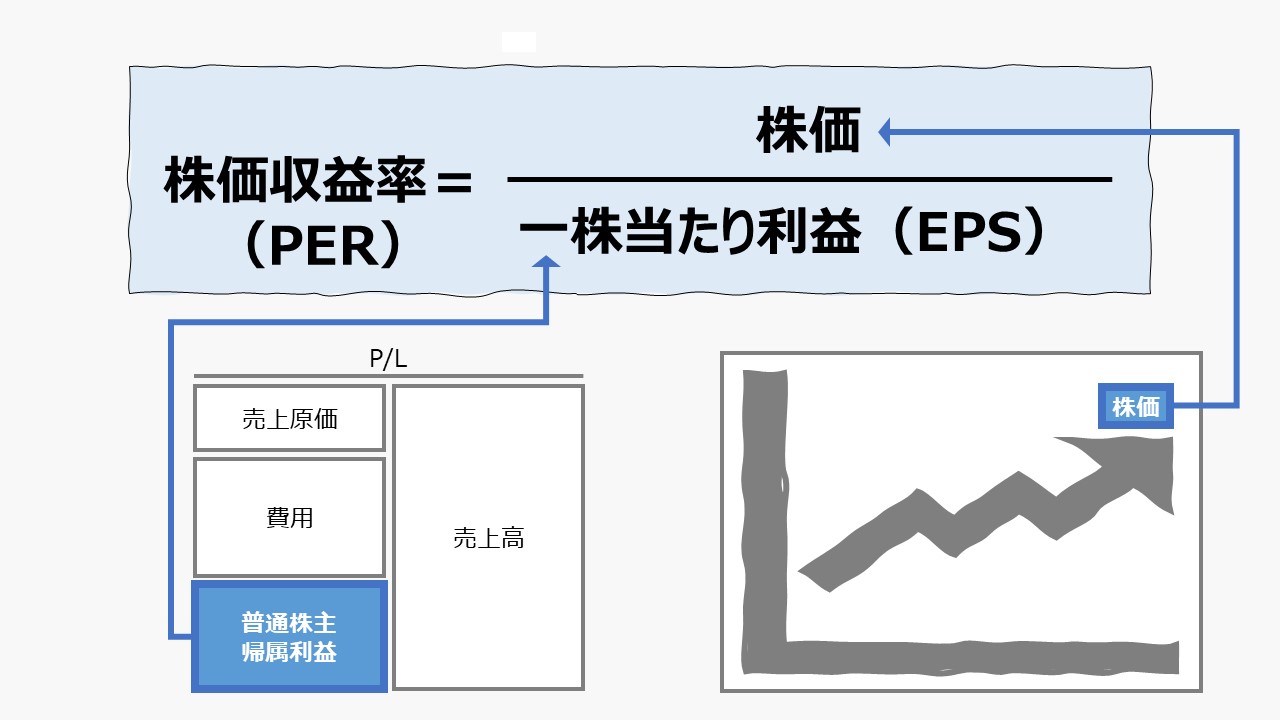

株価収益率(PER)は、計算要素である一株当たり利益(EPS)が決算開示項目であることもあり、株価と組み合わせてPERを算出する方が簡単で正確に求められる。

一方、EBITDAは決算開示項目ではないこと、わざわざ一株当たりEBITDAを算出しても特別な分析目的を見出すことがないことから、総額をもって時価総額と組み合わせて、株価EBITDA倍率を求めることが多い。

P/L項目、ここではEBITDAが1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次EBITDAならば12倍、単四半期EBITDAならば4倍する。

- 株価:普通株式の時価。取引価格

- EBITDA:Earnings Before Interest Taxes Depreciation and Amortization。利払前・税引前・償却前利益

- 時価総額:普通株式の取引価格の合計

定義と意味

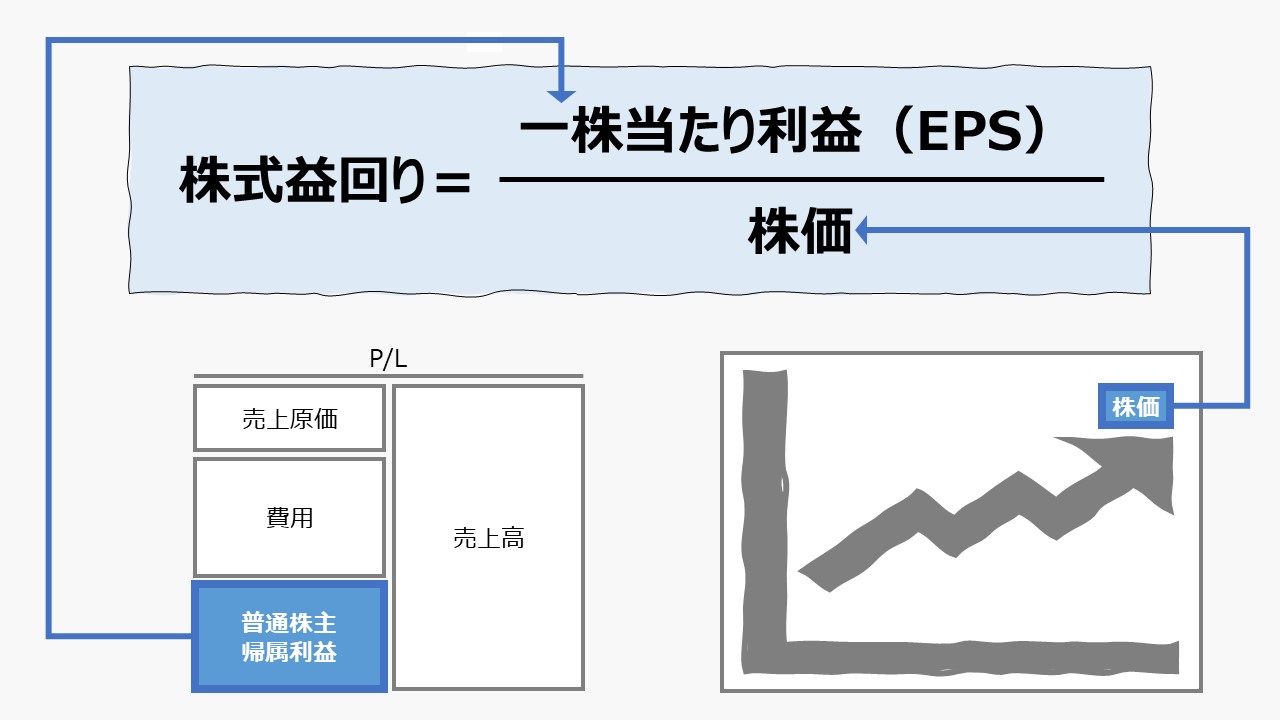

株価EBITDA倍率は、「マーケット指標」「Market Ratio」の中で、株価収益率(PER)の代替指標として用いられる。

普通株式の1単位当たりのEBITDA額を意味する。

分子がEBITDA額で、分母が株式数なので、EBITDA額か株式数が変動すれば割り算の商である一株当たりEBITDAも変動することになる。

分子のEBITDAが増加すれは一株当たりEBITDAを増加する方向に働く。EBITDAが減少すれば一株当たりEBITDAを減少させる方向に働く。

株式併合や株式償却等により発行済株式数が減少すれば一株当たりEBITDAは上昇し、第三者割当増資や株式分割等により発行済株式数が増加すれば一株当たりEBITDAは下降する。

株価収益率(PER)は、普通株主帰属利益を用いるが、この利益のベースは当期純利益である。減損損失など、多額の特別損失が発生すると、期間損益が赤字(当期純損失)に陥る。

株価収益率(PER)は負の値を取らない。利益がマイナスの場合は、PERをマイナスとせずに計算不能として扱う。

よって、当期純損失が発生した場合、PERが使えないため、当期純利益に比較して圧倒的に赤字に(マイナス値)になりにくいEBITDAを代理変数として、株価収益率(PER)の代わりに用いられる。

株価EBITDA倍率に積極的な意味を見出そうとすれば、EBITDAは、会計的利益に支払利息、法人税等支払額、償却費を足し戻したものなので、キャッシュフローに違い概念となるので、キャッシュフローと株価の相関を見るために使用されると解することができる。

しかし、キャッシュフロー計算書が正式な財務諸表となった後、株価CF倍率(株価CF比率:PCFR))を直接求められるようになったため、近年ではPERの代理指標以外に積極的に使用目的がなくなってきている。

むしろ、M&Aの現場を中心に、「EV/EBITDA倍率」の方がEBITDAを用いた指標として盛んに利用されている。これについては別稿で解説する。

解釈と使用法

株式投資における株価の割安・割高の判断の目安として、株価EBITDA倍率は、最終損益が赤字になり、株価収益率(PER)が算出不能になった場合に代理指標として用いられる。

よって、指標の使い方と、倍率の動きは株価収益率(PER)と同様である。

利益体質が強まり、EBITDAが大きくなると、株価EBITDA倍率も上昇する傾向がある。

第三者割当増資や株式分割があると、一株当たりのEBITDAが希釈化するため、株価は下落する方向に動きがちになる。この場合は、株価EBITDA倍率は下落する傾向がある。

逆に、自己株式取得や株式併合などがあると、一株当たりのEBITDAが増えるため、株価を上昇させる方に作用する。この場合は、株価EBITDA倍率は上昇する傾向がある。

株式数が自己株消却などで減少すれば、一株当たりのEBITDAを高めることができる。一株当たりのEBITDAが高まれば、一株当たりの投資価値が上がり、その分株価が上昇することが期待できる。

株価EBITDA倍率は、EBITDAの額と株価の相対バランスを意味する。EBITDAに対して株価がより高く評価されれば株価EBITDA倍率の値も大きくなり、EBITDAに対して株価が低くなると株価EBITDA倍率の値は小さくなる。

EBITDAは、当期純利益と比較して、より安定的であるため、企業の中長期的な収益力から目まぐるしく変わる株価変動に対して割安・割高のシグナルをPERより読み取りやすいともいえる。

(参考:固定費のレバレッジ効果と同じ作用が固定的・安定的なEBITDAの性質に見ることができる)

投資家からすれば、EBITDAに対して株価が過大評価されているのか、過小評価されているのか、現在の株式市場の評価に対して、株価EBITDA倍率の値の大小だけでおおよその検討をつけることができる。

逆に、株価EBITDA倍率の値が大きくなることは、比較対象のEBITDAに対して株価がより高くなることを意味し、投資家が対象企業のEBITDA成長をより期待していると見ることができるため、

株価は、数年先までの利益成長を織り込んで価格形成されると一般的に理解されている。PERに使う利益が直近の実績値または来期の予想値のいずれにせよ、株価形成時に織り込まれる成長期間よりずいぶん手前、目先のことと理解されている。

よって、高PERは、足元の利益水準より高い利益成長を市場が期待していることを意味し、低PERは、足元の利益水準に比べて将来の利益成長をそれほど重要視していないことを意味する。

ここで誤解が生じやすいのは、PERの高低がそのまま株式の買い時・売り時のシグナルになるのかという点についてである。

高PERが、対象企業の高い利益成長を織り込み済みの場合は、既に買い時は終わっている。低PERが、対象企業の高い利益成長をまだ織り込んでいない場合は、今が買い時である可能性が高い。

残念ながら、PERを投資尺度に用いるとは言いつつ、最終的には投資意思決定者の判断に基づいて投資行動を決める必要があるということだ。

とはいえ、何らかの予測指標を欲するのが投資家心理というものである。

一般的に言って、収益力の回復局面や企業成長局面において、当期純利益よりEBITDAのほうが先に成長(拡大、増加)する傾向がある。時系列で各指標が増加する順に並べてみると、

EBITDA → PER → 当期純利益

という順序が観察されることが多い。もっとも、EBITDAより株価の方が先に動くという研究成果もあるが。

いずれにせよ、株価EBITDA倍率を株価収益率(PER)の先行指標としてウォッチすることは、株価動向を先回りして掴むことに役立つかもしれない。

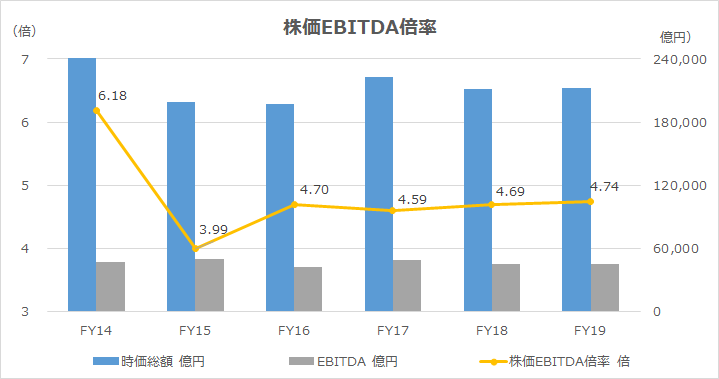

シミュレーション

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「当期純利益」「減価償却費」「支払利息」「法人税」「特別利益」「特別損失」「時価総額」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、FY14からとFY15に向けて大きく対前年で株価EBITDA倍率を悪化させているが、FY16以降は、毎年値を安定化させている。

これは、株式市場がトヨタ株をバリュー株式とみて、毎期の安定的なEBITDAに基づいて値付けをしている、と解釈することも可能である。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

参考リンク MLPのバリュエーション|野村アセットマネジメント

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント