計算式

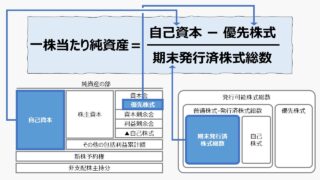

株価純資産倍率(PBR)は、英語表記だと「Price to Book Value」「Market to Book Ratio」となり、株式が一株当たり純資産(BPS)の何倍で売買されているかを表す。

この指標の単位は「倍(率)」で、普通株式の株価と普通株式の一株あたり純資産の相対比を示す。

\( \displaystyle \bf 株価純資産倍率= \frac{株価}{一株当たり純資産} \)

\( \displaystyle \bf 株価純資産倍率= \frac{時価総額}{自己資本} \)

簡単にいうと、株式の時価と簿価、または一株当たりの取引価値と一株当たりの会計上の資産価値の比率である。

最初から、一株の取引価格(株価)と一株の純資産(BPS)の割り算で計算する方法と、それぞれの合計額である時価総額と純資産の割り算で求める方法とがある。

後者の場合は、優先株式数の控除や、純資産に含める項目に配慮するなどの一手間がかかるため、一株単位の計算方法を用いたほうが計算は簡便に求められる。

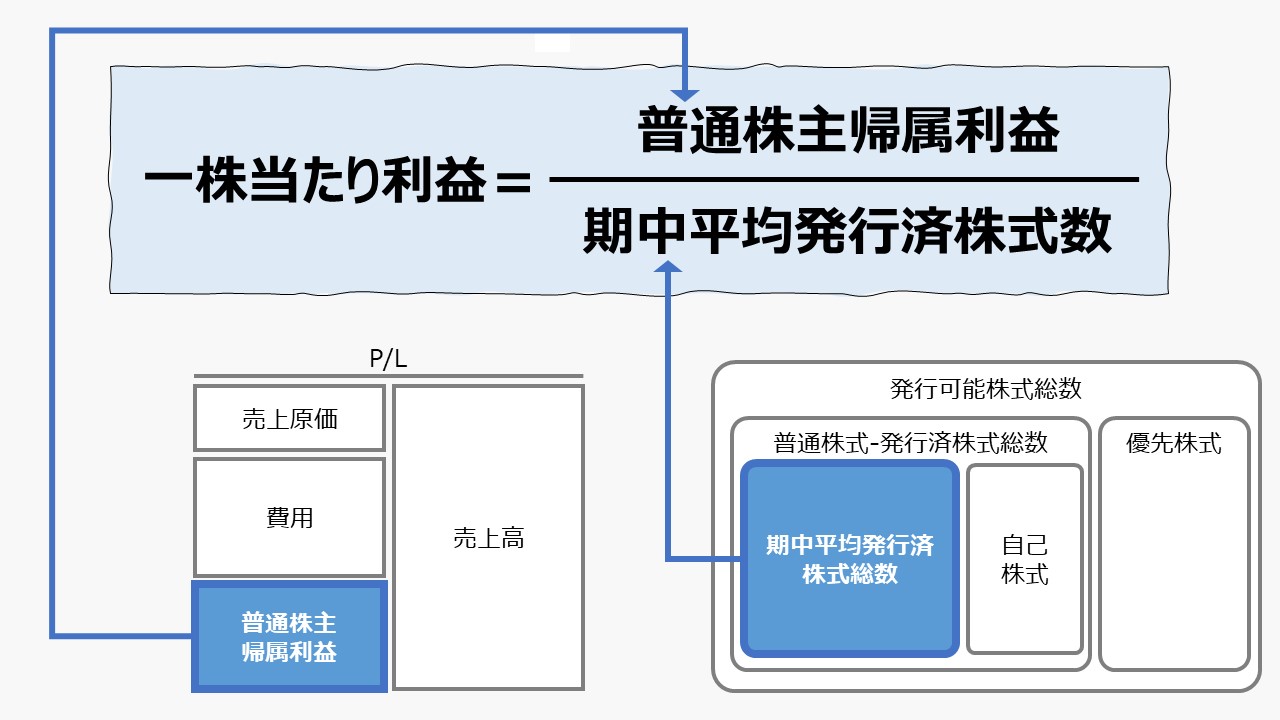

計算に当たって、P/L項目を使用しないため、純資産(株主資本、自己資本)の額は、期末のものを使い、平均残高(平残)は用いない。

日本の会計基準では、以下のように純資産の部が表示される。

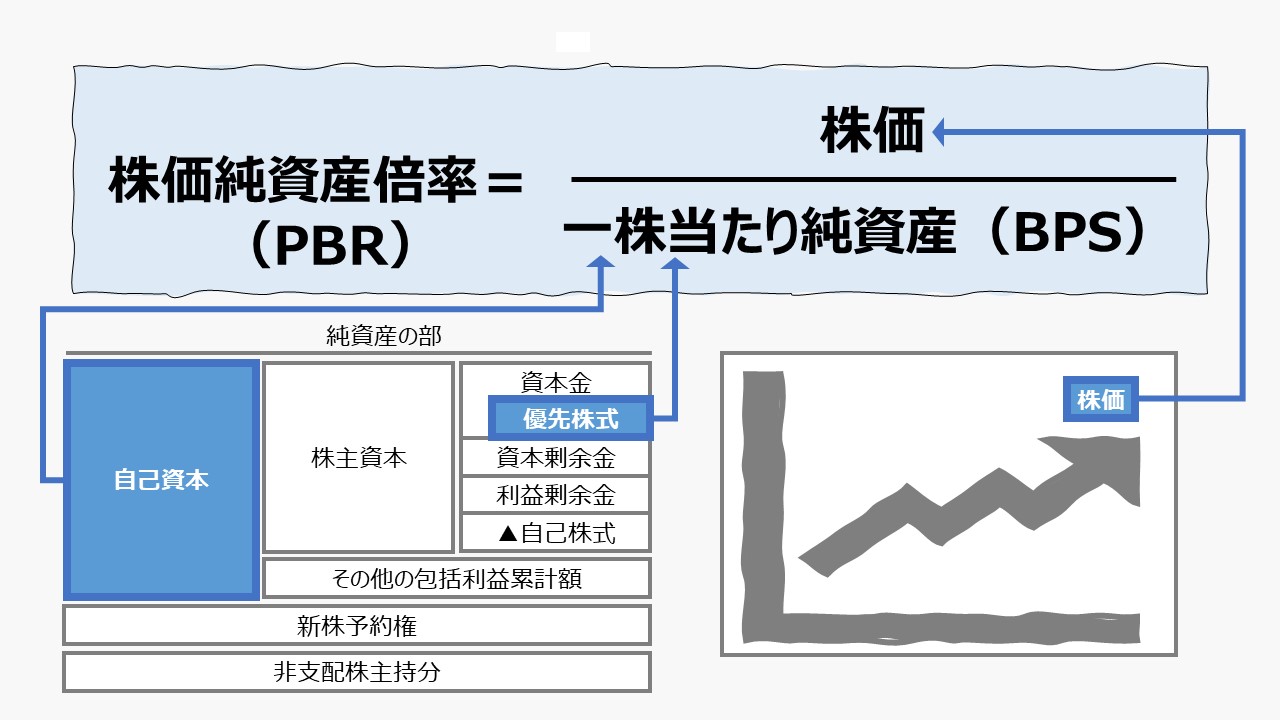

一株当たり純資産(BPS)における純資産は、指標の使用意味から、以下に示す「自己資本」とする。

ここでは、一般的に使用されているB/S上の「株主資本」と「その他の包括利益累計額」の合計である「自己資本」から「優先株式」による出資分を控除したものをBPSを計るための「純資産」とおく。

- 株主資本:資本金+資本剰余金+利益剰余金 – 自己株式

- 自己資本:株主資本+その他の包括利益累計額

- 純資産(B/S上の定義):総資産 – 総負債。または、自己資本+新株予約権+非支配株主持分

- 純資産(BPS計算用の定義):株主資本+その他の包括利益累計額 – 優先株式による持分。または、自己資本 – 優先株式による持分

なお、計算上、考慮すべき株式数と純資産の範囲についての詳細は、「一株当たり純資産(BPS)」の説明を参照していただきたい。

定義と意味

株価純資産倍率(PBR)は、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

この指標が示す「1.0」が一つの判断のための閾値となっている。

この値が「1.0」を上回っている場合、株式市場において、純資産が割高で時価評価されているとみる。逆にこの値が「1.0」を下回っている場合、純資産は割安で時価評価されているとみる。

一株当たり純資産(BPS)の稿で説明した通り、BPSの値はそのまま企業価値を表すものではなく、あくまで純資産(=自己資本)の会計上の簿価を表すにすぎない。

会計上の簿価が株式市場における時価評価とどれくらいの乖離幅をとっているかを知ることによって、投資家は、目の前の分析対象の企業の株価が割安なのか割高なのかの判断材料の一つとして使用できる。

一般的な傾向としては、企業が保有する資産は、過去取引の時点での評価額で簿価が付けられていること、減価償却計算などにより簿価上の評価額が実態より過少評価されていることも少なからずあることから、平均的な業績を残す企業の株価純資産倍率(PBR)は「1.0」を上回っているのが常態であるとされる。

一方で、株価は将来の利益(キャッシュフロー)を織り込んで評価される傾向にあるため、株価純資産倍率(PBR)が「1.0」を下回っている場合には、将来キャッシュフローの現在価値をもとに算出された株式の時価評価額が純資産の帳簿上の評価額を下回っていることを意味する。

そのことをもって、このまま上場を続けているよりは、会社を解散して、財産を精算して株主に返却した方が良い基準として、株価純資産倍率(PBR)=1.0の水準を「解散価値」と呼ぶことが一般的である。

ただし、これは帳簿上の純資産が全てが鬼面通り換金して、株主に分配可能であるという強い仮定の上に成り立つ概念上の理屈である。

解釈と使用法

株式投資における株価の割安・割高の判断の目安として、株価純資産倍率(PBR)が用いられることは上記で見てきた。解散価値という表現は文字通り受け取ることはできないが、足元の株価が過去に出資された自己資本の額を下回っていることは確かである。

よって、株価純資産倍率(PBR)の「1.0」という閾値は、その数字自体が換金可能な財産から株主に分配できる金額の総和であるという意味より、その閾値を下回っている場合は、株式市場で株主価値を毀損しているという評価が下されて、株式公開している意味がいないことを指す閾値と捉えるほうが適切である。

会計的評価は、なるべく期間損益の平準化を実現するために安定的な会計報告を促す会計ルールに基づいて決算が開示されたうえで行われる。

一方で、株式市場における時価評価は、会計的評価に比べて調整スピードが格段に速い。

そのため、株価純資産倍率(PBR)が示す安定的な会計評価から、調整スピードの速い時価評価が上下に振れるその乖離幅を捉えて、トレーディング上の現在株価の過熱感・放置感の判断のためのひとつの目安にすることができる。

株式市場は調整スピードが速い分、株価の過大評価・過少評価も頻繁に起こり得る。中長期的には株式市場は効率的であると考えられているが、短期的にはオーバーシュートしがちであることも観察されている。

その場合の、一つのアンカーとして、株価純資産倍率(PBR)を使用することは悪くはないアイデアかもしれない。

なお、昨今の日本市場では株価純資産倍率(PBR)が「1.0」を割り込んだ水準が長く続く銘柄を増えてきている。市場全体の平均やトレンド、業種平均との比較や分析対象企業の過去比較など、安定的な指標であるがゆえに、比較分析対象指標として活用のし甲斐があるといえるかもしれない。

ここでは、中長期的なスパンでは、会計ルールに基づいた安定的な基準で算定された自己資本の簿価評価額と、株式市場にける時価評価額との関係性についてみると、

逆に、株価純資産倍率(PBR)が「1.0」を超える場合、株式市場は、帳簿上には表れていない株主価値をその企業に見出だしていることを意味するので、

シミュレーション

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「株主資本」「発行済株式総数」「自己株式総数」「期末株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、継続的な自己株取得により一株当たり純資産(BPS)を右肩上がりに増やしていっている。しかし、PBRは逆に右肩下がりになっている。

これは、株式市場が、足元の純資産価値の増加より、将来の成長性や収益性に対して相対的に悲観的になっている割合が強いことを表しているのかもしれない。

ただし、個別企業の動き以外に株式市場全体のトレンドも考慮する必要があることをここに付言しておく。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント