ベータ β, Beta

ベータは通常ギリシャ文字の「β」で表され、個別の証券または投資ポートフォリオのシステマティック・リスク(systematic risk)を意味する。

※ システマティック・リスク:分散投資していても回避不能な市場そのものに存在する市場リスク・分散不能リスクのこと

システマティック・リスクは、全ての投資対象資産に影響を及ぼしてしまう要素から成り、例えば、インフレーション、景気変動、主な政治暴動、戦争などが挙げられる。

これらの要因は、分散投資していても決して根本的に回避することは困難であるため、必ず消去されずに残ってしまう類のリスクである。

しかし、個々の証券投資やポートフォリオの特性によっては、これらのリスクへの感応度が大きく異なることが分かっている。

時系列分析の中で、過去実績をある程度長期で観察することで、個々の証券投資やポートフォリオのβが、システマティック・リスクとリターンの関係と、市場全体のリスクとリターンの関係を比較することで、どれくらい投資収益率に影響を及ぼすものがかが解き明かされている。

βは、市場全体の変動性と比較することで、証券やポートフォリオの歴史的な収益率の変動性(historical volatility)を評価する指標となる。

※この変動性とは、投資から得られる実際収益率と事前の期待収益率の乖離度を指す。もちろん、この乖離度は、投資家にとって得になったり損になったりするものの両方を含めたものである。

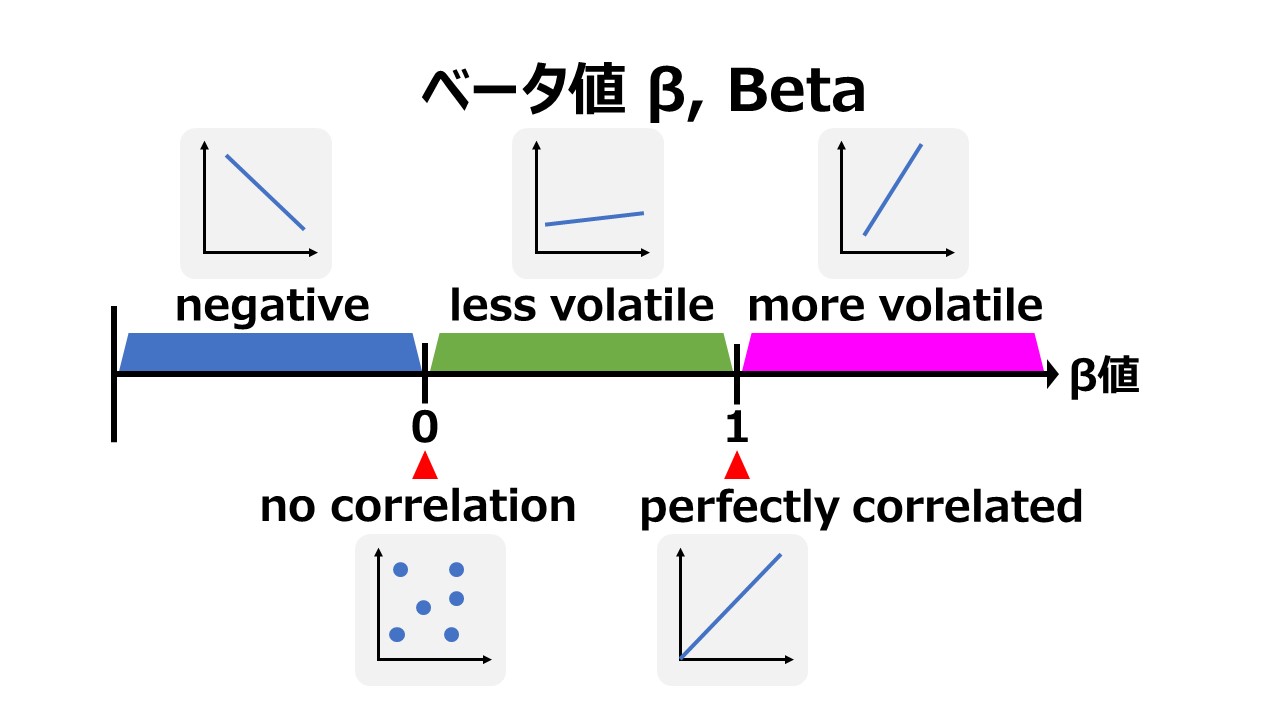

β = 1.0

個々の証券投資や投資ポートフォリオのβが1ということは、市場全体(またはインデックス投資のベンチマーク)のシステマティック・リスクと同じ(同値)であることを意味する。

βが1であるということは、historical volatility の視点で言えば、市場全体が上向き・下向きになればそれと同じ方向に値動きし、その変化率が2倍ならば同率の2倍変動するということである。

個々の証券投資や投資ポートフォリオは、市場全体(またはインデックス投資のベンチマーク)と正の完全相関(perfectly correlated)であるといえる。

これは、個々の証券投資や投資ポートフォリオのリターンが市場全体(またはインデックス投資のベンチマーク)のリターンと同じであることを示す。

1.0 < β

個々の証券投資や投資ポートフォリオのβが1より大きいということは、市場全体(またはインデックス投資のベンチマーク)より値動きの幅が大きい(more volatile, riskier)ことを意味する。

βが1より大きいということは、historical volatility の視点で言えば、市場全体のリターンが1%上向き(下向き)になるとき、個々の証券投資や投資ポートフォリオのリターンは1%以上の上向き(下向き)になるということである。

例えば、個々の証券投資や投資ポートフォリオのリターンが10%増加したとき、市場全体のリターンは8%しか増加しなかったとしたら、 個々の証券投資や投資ポートフォリオのβは、10%÷8%=1.25となる。

これはリターンが下がるときにも同様のことが言え、市場全体のリターンが-8%になったときに、個々の証券投資や投資ポートフォリオのリターンの下落率は-10%になるということを意味する。

0 < β < 1.0

個々の証券投資や投資ポートフォリオのβが0と1の間に収まるということは、市場全体(またはインデックス投資のベンチマーク)より値動きの幅が小さい(less volatile, less risky)ことを意味する。

βが0と1の間に収まるということは、historical volatility の視点で言えば、市場全体のリターンが1%上向き(下向き)になるとき、個々の証券投資や投資ポートフォリオのリターンは1%未満の上向き(下向き)になるということである。

例えば、市場全体のリターンが10%も増加したのに、個々の証券投資や投資ポートフォリオのリターンが6%しか増加しなかったとしたら、 個々の証券投資や投資ポートフォリオのβは、6%÷10%=0.60となる。

これはリターンが下がるときにも同様のことが言え、市場全体のリターンが-10%になったときに、個々の証券投資や投資ポートフォリオのリターンの下落率は-6%で済むということを意味する。

β = 0

リスクフリーの証券のβはゼロになることが知られている。

(逆に言えば、リスクフリーだから期待収益率が固定されれば、証券価格は不動になる。または、それ以上にリスクの少ない証券が他に存在しない場合、その証券投資の実質収益率がその時点でのリスクフリーである条件下で最大の収益率を達成することが分かっている)

しかし、βがゼロだからといって、全ての証券投資がリスクフリーであるとは限らない。

(「β=0 → リスクフリー」は言えても、「リスクフリー → β=0」とは言えない。”β=0”は、”リスクフリー”の必要条件だけれど、十分条件ではない)

β=0 の真の意味は、個々の証券投資や投資ポートフォリオのリターンが市場全体(またはインデックス投資のベンチマーク)のリターンとは無相関(no correlation)であることだ。

市場全体の値動きや収益率の変化は、個々の証券投資や投資ポートフォリオの値動きや収益率とは全く無関係で、ずっと観察していても、個々の証券投資や投資ポートフォリオのリターンの先読みはできないということだ。

β < 0

ネガティブ・ベータは、マイナスβ(less than zero)であることを示す。

βがマイナスであるということは、市場全体(またはインデックス投資のベンチマーク)のリターンが上向いたら(下向きになったら)、個々の証券投資や投資ポートフォリオのリターンが下向く(上向く)ということだ。

ネガティブ・ベータが発生する理由は様々でひとつに限定したり、ネガティブ・ベータが発生した原因を特定することは難しいが、例をいくつか挙げることはできる。

レアメタルを採掘する会社やレアメタルを保有している会社への投資は、株式市場全体が下落傾向にあるとき、より安全な投資先とみなされ、買いが殺到し、株価が上がる可能性がある。

その後、元々、レアメタルの採掘・保有企業に投資していた投資家は、株式市場が上向きになると、別の投資機会を得るために、レアメタルの採掘・保有企業の株式を高値で売却して、その投資の原資に充てる。

この場合、株式市場全体の値動きと逆方向に売買が成立するので、ネガティブ・ベータの発生要因になり得る。

しかしながら、このようなネガティブ・ベータの発生が常に予想できるとは限らない。レアメタルの価格変動と株式市場全体の株価変動が真逆だったからこのようなネガティブ・ベータが発生する余地を生んだわけで、将来にわたって、レアメタルの価格と株式市場が真逆に変動する保証はないからである。

また、ネガティブ・ベータが投資ポートフォリオの中でシステマティック・リスクを減殺するよう機能させることはできない。しかし、ネガティブ・ベータを用いて、ある程度のシステマティック・リスクをヘッジすることはできるかもしれない。

当然、そのネガティブ・ベータを生み出す環境が将来にわたって変化しない場合に限るのだが。

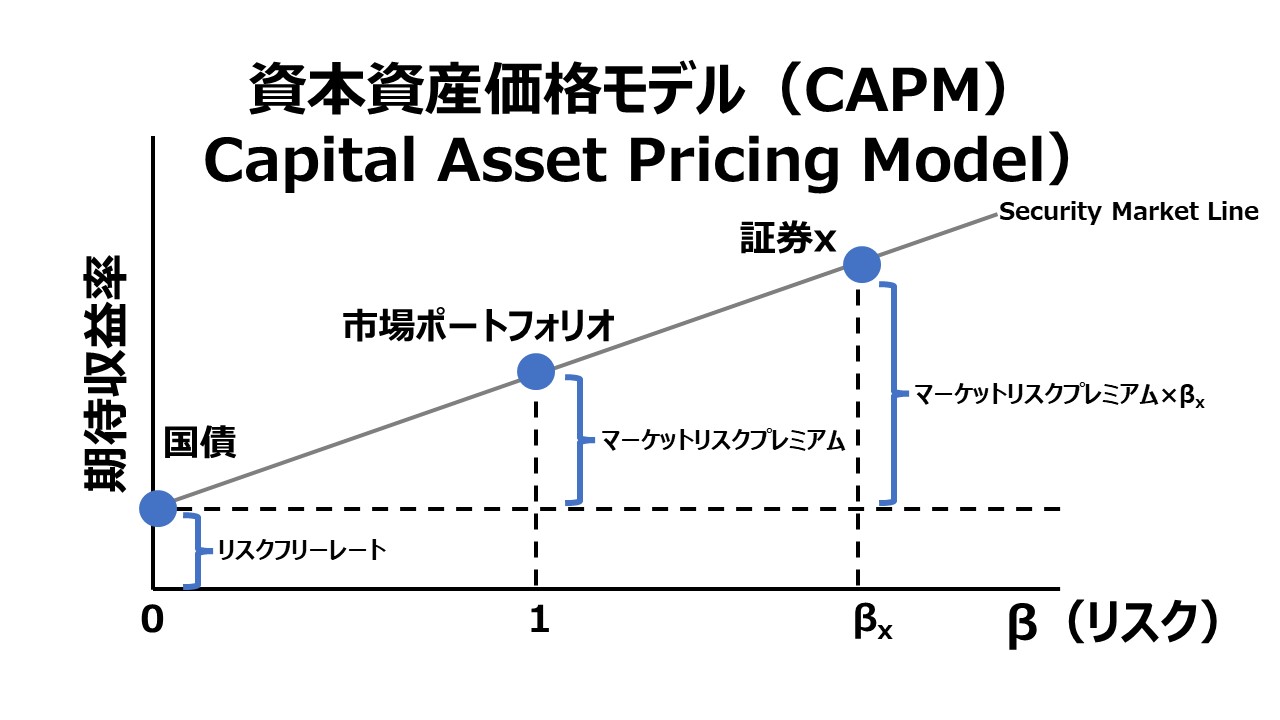

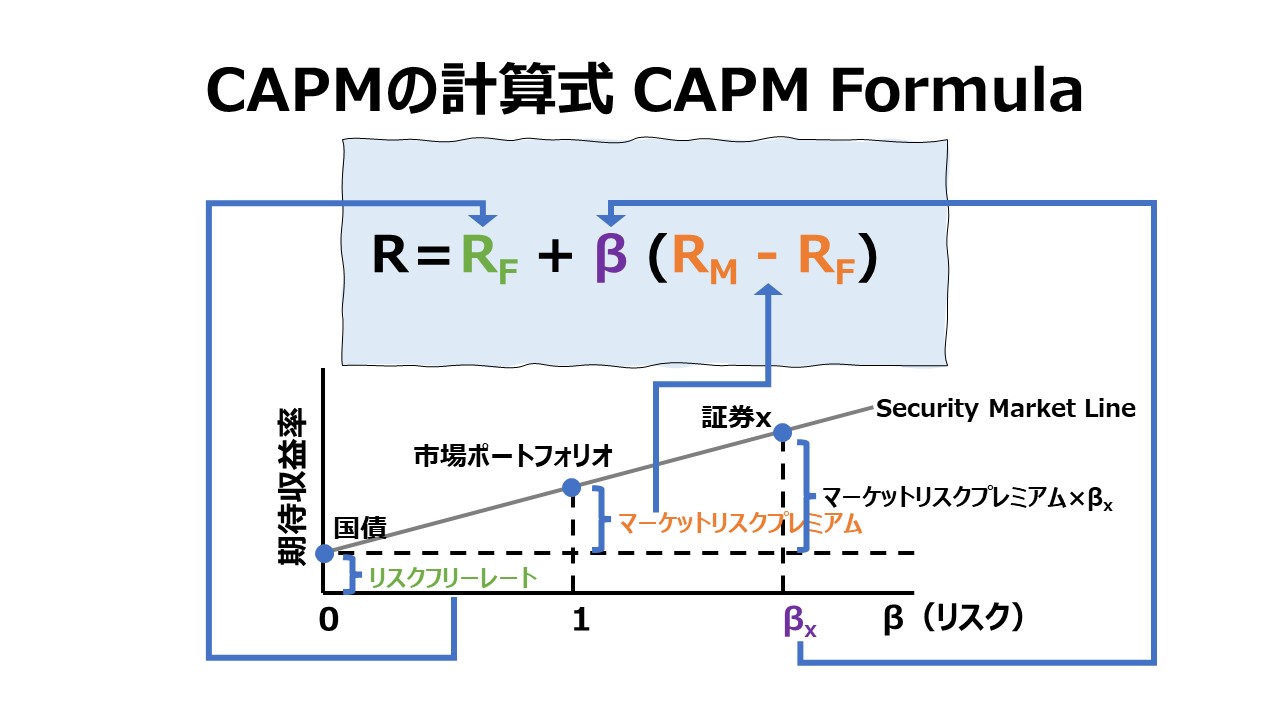

βの数値化と分析手法

βは、統計学的に、個々の証券投資や投資ポートフォリオと市場全体の共分散(covariance)として記述することができる。

個々の証券投資や投資ポートフォリオの値動きと市場全体の値動きの2つの変数間の、ある一定程度の期間の共分散として記述する。金融サービス会社によるデータ提供をモニタリングすれば、共分散で表されたβを数値として観察(入手)することができる。

一般的なのは、3~5年程度の期間にわたるインデックス投資のベンチマーク(S&P500や日経平均など)との共分散としてのβ値である。

β値が大きい(市場全体に比べて変動幅が大きい)証券は、リターンも市場全体のものと比べて高くなる。

逆に、市場全体と比較したβ値が小さい証券は、リターンも市場全体のものより小さくなる。

β値が1.0より小さいものをディフェンシィブ株(defensive securities)、β値が1.0より大きいものを景気敏感株/シクリカル株(aggressive securities)と呼ぶ。

一般的には、食品・医薬品・公共サービスセクターがディフェンシブ株と呼ばれ、機械・自動車・金融セクターなどが景気敏感株と呼ばれることが多い。

コメント