資本資産価格モデル(CAPM: Capital Asset Pricing Model)

概要

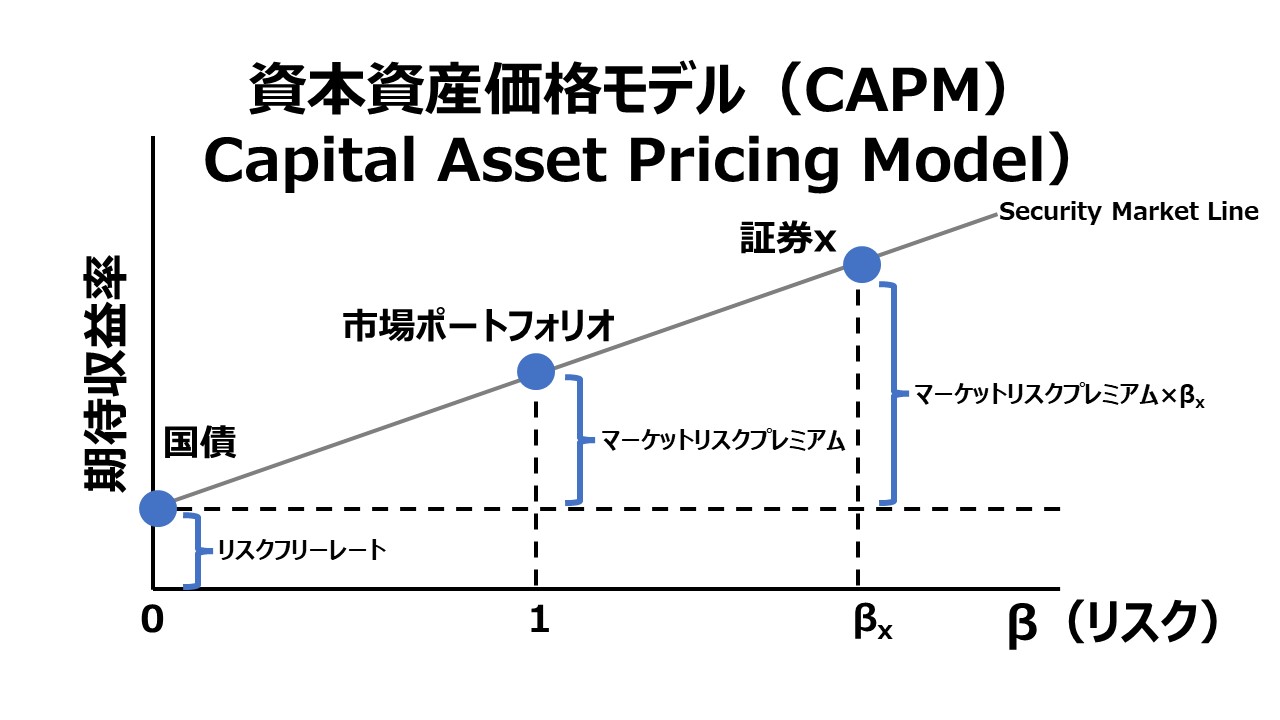

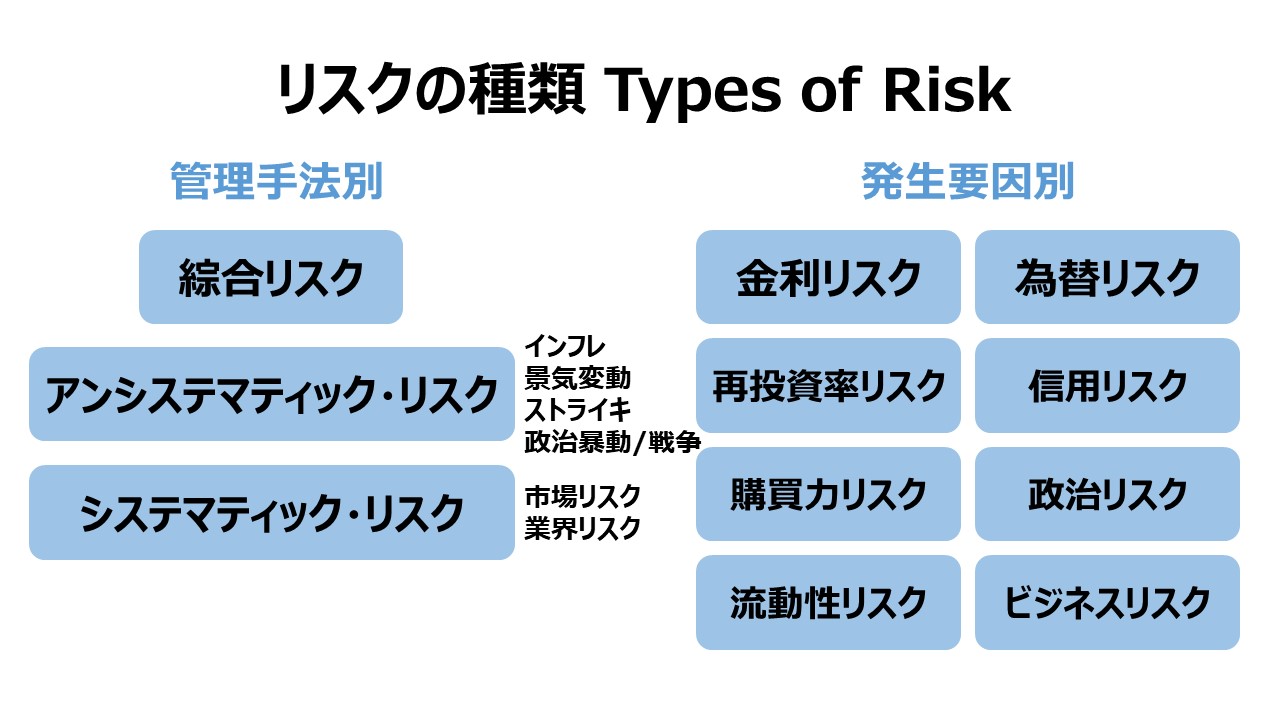

投資に対し認識できるリスクが与件として与えられれば、資本資産価格モデル(CAPM)は、しばしば証券投資や投資ポートフォリオの要求収益率(required rate of return)を推計するのに用いられる。

その期待収益率を推計するのに必要な変数は、証券または投資ポートフォリオのリスク(変動幅とその発生確率)、リスクフリーレート、市場全体(market portfolio)の期待収益率である。

CAPM理論の背景にあるものとは、投資家というものは、証券や投資ポートフォリオに対する期待収益率がリスクフリーレートにプレミアムを加えたものに一致するように資産価値を評価する(値付けする)ものだという認識である。

証券や投資ポートフォリオに対する投資家が望む要求収益率は、その証券や投資ポートフォリオが孕むリスクと丁度釣り合うものであると考えられている。

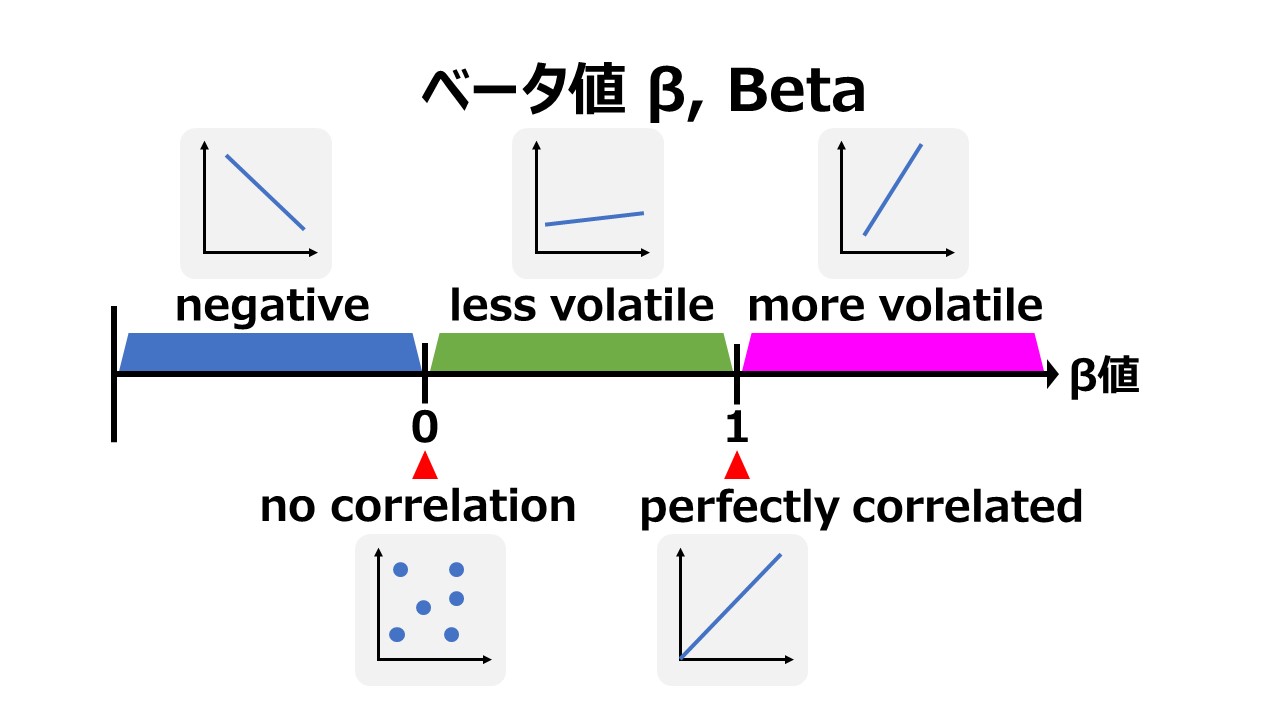

証券や投資ポートフォリオが持つ固有のリスクのことを「β(Beta, ベータ)」という。

要求収益率 Required Rate of Return

投資家が自分の投資に対して許容できる最小限のリターンこそが要求収益率である。

その最小限のリターンは提供すべき、または、提供するだろうと予期されるべきもので、投資意思決定を正当化する唯一のものである。

投資家による要求収益率は、投資におけるリスク水準に応じて決定される。なぜなら、投資家というものは、よりハイリスクの投資にはより高い要求収益率を求めるものだからだ。

同時に、投資家による要求収益率は、その時のリスクフリーレートと、(投資対象が個別株式なのであれば特に)普通株式市場全体の要求収益率にも影響を受ける。

投資家による要求収益率はあくまで推計値(見積値)であり、正確にその値を定義することは難しい。なぜなら、非常に多くのファクターを考慮に入れる必要があるからである。

にもかかわらず、投資家や経営者はどうにか投資家による要求収益率を測定しようと努力し、実際にその分析を実務に取り入れている。

投資家による期待収益率(expected rate of return)の方は、実際の証券価格とその証券から期待される将来の配当額に基づいて推計されることになる。

ベータ β, Beta

CAPMの計算式 CAPM Formula

証券市場線 SML: Security Market Line

個別証券の市場リスクとβ値の関係

CAPMとDDMによる理論株価の算定

定額配当割引モデル(ゼロ成長モデル)

定率成長配当割引モデル

二段階成長配当割引モデル

多段階成長配当割引モデル

証券市場線と株価の関係

β値の変化に対する株価変動

市場環境の変化による証券市場線(SML)の変動

- リスクフリーレートの変化

- 投資家のリスク選好度の変化

コメント