計算式

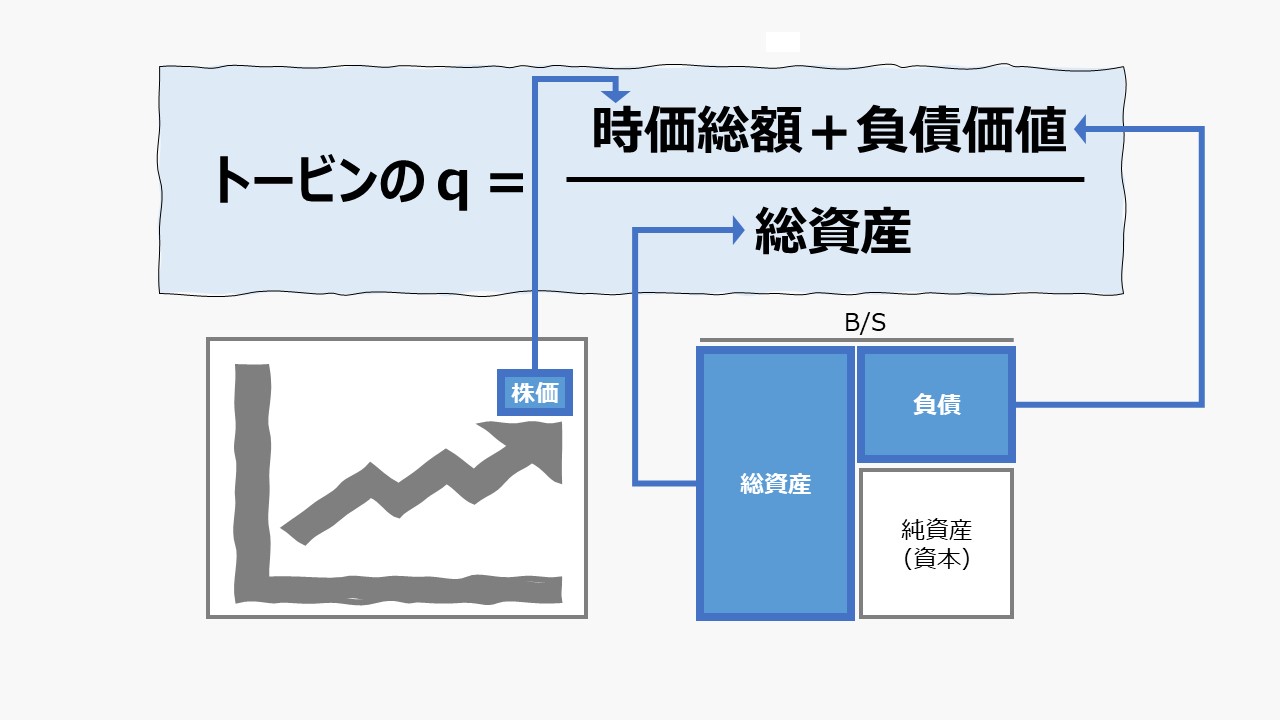

トービンのqは、現時点の金融市場で時価評価されている企業価値を資本の再取得価格で割り算した商で、比率(倍率)で示される。

まず、トービンの金融理論を忠実に継承した計算式は次のようになる。

\( \displaystyle \bf トービンのq= \frac{投資から得られる限界収益}{投資原資の再取得コスト}\times\frac{1}{割引率}\)

これを、M&A等の企業価値算定の作業などで利用できる形に変形したものは、

\( \displaystyle \bf トービンのq= \frac{株式時価総額+債務の市場価格}{自己資本の簿価+他人資本の簿価}\)

これを、分子分母の日本語を超訳して平易にわかりやすく記述すると、

\( \displaystyle \bf トービンのq= \frac{株式時価総額+負債の時価総額}{株式の簿価+負債の簿価}\)

負債の時価評価額の算出方法の内容と難易度については後述するとして、会計実務に簡便法としてよく用いられる計算方法は、

\( \displaystyle \bf トービンのq= \frac{株式時価総額+負債簿価}{総資産}\)

となる。

- 株式時価総額:トービンのqを測定する時点の時価。種類株式もすべて含む

- 負債簿価:有利子負債と無利子負債の区別はせずにすべてを含む

定義と意味

企業の投資行動における指針として

トービンの金融理論から提唱された「トービンのq」の要諦を分かりやすく理解するために、枝葉末節を省いて説明する。

仮に、負債を一切有しない企業を想定し、時価総額:120、純資産:100だとした場合、簡便法によれば以下のようになる。

\( \displaystyle \bf トービンのq= \frac{120}{100}= 1.2 > 1\)

トービンのqが1より大きいということは、この企業への投資からは利益が生じていることを意味し、投資するに値する金融商品であり、さらに追加出資しても、同水準の利回りが保証されているのなら、ずっと利益を生み続ける投資であると考える。

(この将来にわたって”ずっと”という点が限界収益について金融理論的に語られた部分と、B/S項目としてストック資産として表示される簿価・時価の違いを何とかつなぎとめている解説部分になる)

逆に、時価総額:80、純資産:100だとした場合、簡便法によれば、

\( \displaystyle \bf トービンのq= \frac{80}{100}= 0.8 < 1\)

となり、トービンのqが1を下回る。このことは、この企業への投資からは余剰利益が生じていないことを意味し、この企業を直ちに清算して、投資原資である純資産を回収(出資者へ分配・返還する)した方が、出資者にとって利益が大きいことを示す。

(補足)トービンのqが0.8ということは、金融市場(株式市場)で株式を売却すると80でしか売却できないが、純資産の100を財市場で売却すると、100の値で売却できるという前提がある

会計的にB/Sの貸方にある「純資産」の額が直ちに現金として換金できるかどうかという実務的な問題は存在するが、金融理論としては、純資産簿価は、繰り返し同額の投資規模で同じ企業に投資するために必要なコストを表示するものであり、同じ投資原資をもういとど用意するとしたら必要となる額、すなわち、投資原資の再取得コストが 100 であることを意味する。

再取得コストとはその金額で「買える」金額を示すのだから、その売買取引の相手にとっては、その値段で「売れる」ことになる。

ここで、企業価値(=市場価値)と再取得コスト(=清算価値)の比較から、

PBR=1が解散価値である理論的根拠

「トービンのq」は、企業全体の企業価値(金融価値)、すなわち自己資本と他人資本の合計を扱うが、これを自己資本に限って適用すれば、よく知られている「PBR=1が解散価値」であるという見解の金融理論からの裏付けとなっていることが分かる。

他人資本(負債)が全くない企業を想定すれば、

\( \displaystyle \bf トービンのq= PBR\)

といっても差し支えない。

ただし、会計実務的には、

❶ 純資産がすべて同額の換金価値をそのまま表示している(有している)とは限らない

❷ 実際には、他人資本(有利子負債や未払金、積立金など)が企業の資金調達を支えている

ことから、「PBR=1が解散価値である」という言説より、「(簡便法で算出した)トービンのq=1が解散価値である」という言説の方がより信憑性が増す。

資本の再取得価格と資本ストック

ここでは言葉の意味を明確にしておく。

トービンのqの計算式の分母を構成する資本の簿価とは、厳密には「資本の再取得価格」を意味する。「資本の再取得価格」とは、現存する資本をすべて買い換えるために必要となる費用の総額のことを指す。

会計的にはB/Sにおいて、貸借はバランスしているため、調達資本=運用資産である。ここから、設備投資にイメージを絞って説明する。

期首の有形固定資産が100あり、当期の減価償却費が30計上されることが分かっている。企業は拡大再生産の達成のために、前期比で生産能力の拡大を図るためには、減価償却費30以上の設備投資をする必要がある。その新規の設備投資額を50とした場合、

\( \displaystyle \bf 資本の再取得価格=期首有形固定資産-当期減価償却費+当期設備投資額\)

\( \displaystyle \bf 資本の再取得価格=100-30+50=120\)

となる。

その企業(経済主体)がある測定時点において有している設備の量を「資本ストック」という。

したがって、資本ストック=資本の再取得価格となる。

トービンのq>1から、企業価値の源泉を推し量る

単純に、資本ストックと企業価値が共に、金融資産として同質的であるなら、トービンのqが中立的な1の値近辺に収斂するはずで、一時的に上下方向に乖離しても、やがては1に戻るはずだ。

数年単位でトービンのqがずっと1以上であったり、1未満である状態は、企業価値と資本ストックの間に、金融市場での流通や需給バランス以外の原因が存在するのではという可能性をそこはかとなくにおわさせるものである。

資本ストックは、財市場で再調達できるものであるという前提から、「モノ」資産の性質をもつものとみなせる。

一方で、企業価値は単純に実物資産が集合されただけではなく、そこで働く者たちの知識が企業活動の付加価値の源泉になっていると考えた場合、企業価値を構成する資産性は、モノ資産+情報資産(無形固定遺産)である可能性が高い。

確かに、知財権やソフトウェア資産はその一部を、キャッシュアウトによる支出額が自明な場合は、資産性を認められ、B/Sの借方に計上される。しかし、その企業が有するであろう情報資産の全てがB/Sに計上されることはない。

分かりやすい例で言うと、マイクロソフトのB/Sには、ビル・ゲイツの脳内にある知恵は計上されていなかったし、アップルのB/Sには、スティーブ・ジョブズの知見は計上されてはいなかった。

企業価値が経常的に資本ストックを上回る状態は何も異常な状態であるのではなく、トービンのqが1を上回る状態を作り出すことこそ、企業が人の集団を形成し、その知恵を結集して世の中に付加価値をもたらすことが経営活動の目的または至上命題なのだとしたら、トービンのq>1こそが正常な状態なのだともいえる。

解釈と使用法

投資家(株主)目線

投資家から見れば、トービンのqが1を下回っている企業への株式投資は、今現在の投資利益率がマイナスになっていることを示している。

これを、危険な投資であるとして避けるか、割安な投資機会であると歓迎するかは、投資家の投資スタンス(安全志向かリスク選好志向か)によるところである。

投資判断の結果は180度違うかもしれないが、足元の投資利益率を示す指標として「トービンのq」が示す意味を斟酌することは一考の価値があると思われる。

経営者目線

経営者にとって自社の足元のトービンのqを知ることは重要である。

トービンのqの分子を構成する「企業価値」とは、株式市場が評価する企業の株価総額(時価総額)と、債務の総額との和である。これは、いまこの企業が解散して所有者がすべて入れ替わると仮定したとき、そのときの株主と債権者が金融市場を介して受け取ることのできる金額を表している。

→株式市場と債券市場において、時価で売買取引が行われる前提

他方、トービンのqの分母を構成する「資本の再取得価格」とは、現存する資本をすべて買い換えるために必要となる費用の総額を指す。

これは、財市場で、企業活動を支える経営活動に必要な資産を取得するのにかかるコストを意味し、前章で説明した資本ストックと同義となる。

経営者は一義的に、株主や債権者から調達した資本の使途について、資金の出し手に先立って意思決定できる立場にあることから、

ここで、企業価値(=市場価値)と再取得コスト(=清算価値)の比較から、

という投資行動の指針にトービンのqを採用することができる。

これは、社外に企業成長のタネとなる事業投資機会を見つけることと、自己株取得をして株主還元を厚くすることを、ひとつの経済合理性の糸でつなげることを可能にする。

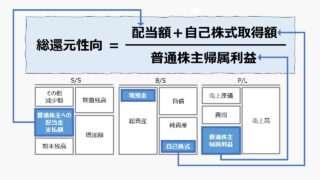

そのメカニズムの詳細については、「総還元性向(Total Payout Ratio)」の稿の「投資機会の期待収益率の差分」を参照していただきたい。

シミュレーション

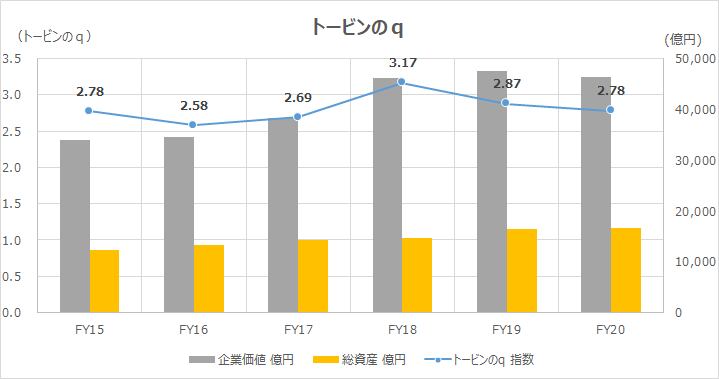

以下に、Excelテンプレートとして、FY15~FY20の花王の実績データを有価証券報告書から抽出してサンプルとして表示している。

入力欄の青字になっている 「評価期間」「発行済み株式総数」「自己株式」 「資本」「総資産」「最高株価」「最低株価」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

花王のFY15からFY20までの傾向を見ると、FY18にひとつのピークが来ていることが分かる。

これは、FY18に大型投資を実施したことが、将来の業績成長のアナウンス効果をもたらし、株価が上昇したことが推測される。

その後、FY20に向けて、時価総額の減少とともにトービンのqも低下傾向にある。アナウンス効果の影響が逓減していく過程にあると受け取れる可能性が高い。

いずれにせよ、花王は評価期間を通じて一貫してトービンのqは大きく1を上回っている。企業組織として世の中に単なる実物資産の集合体以上の価値を提供し続けているといえる。

【参考】使用しているExcel関数

AVERAGE関数、SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

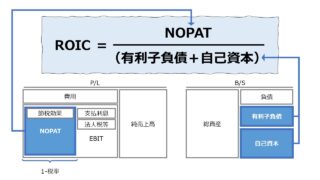

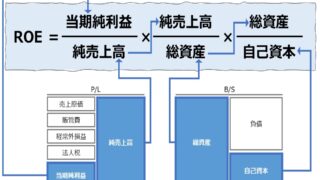

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント