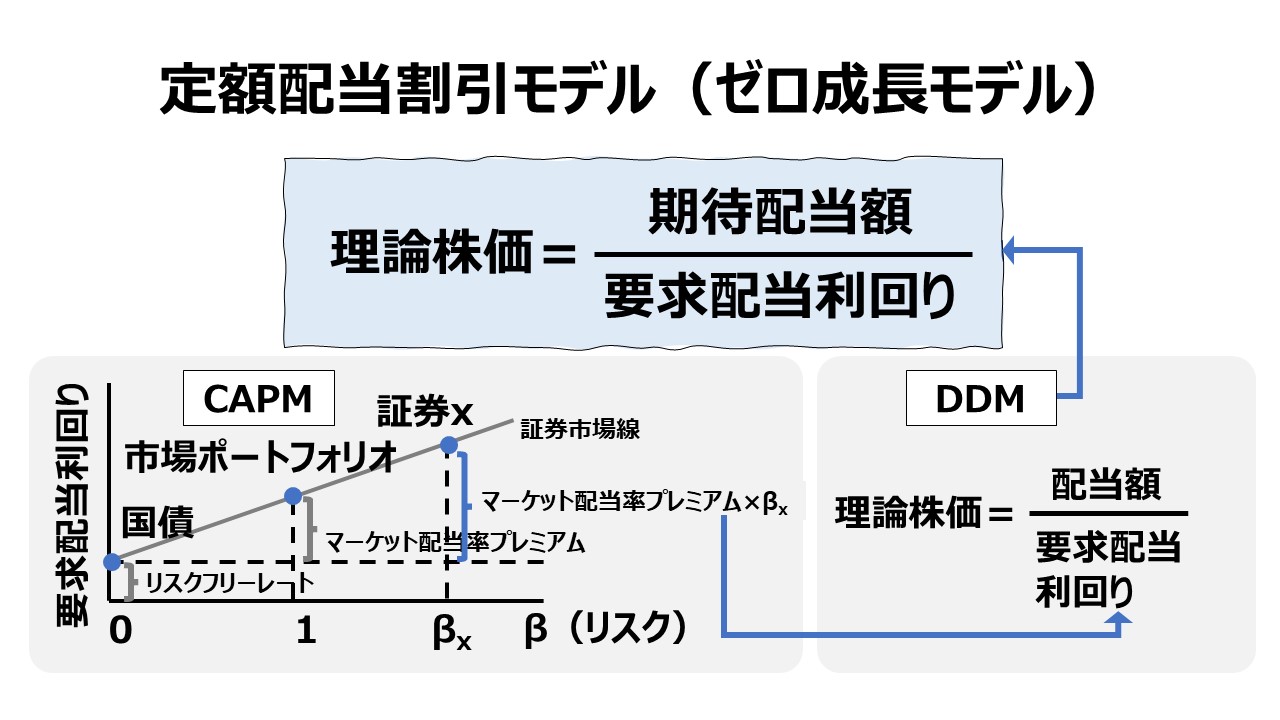

定額配当割引モデル(ゼロ成長モデル)

説明

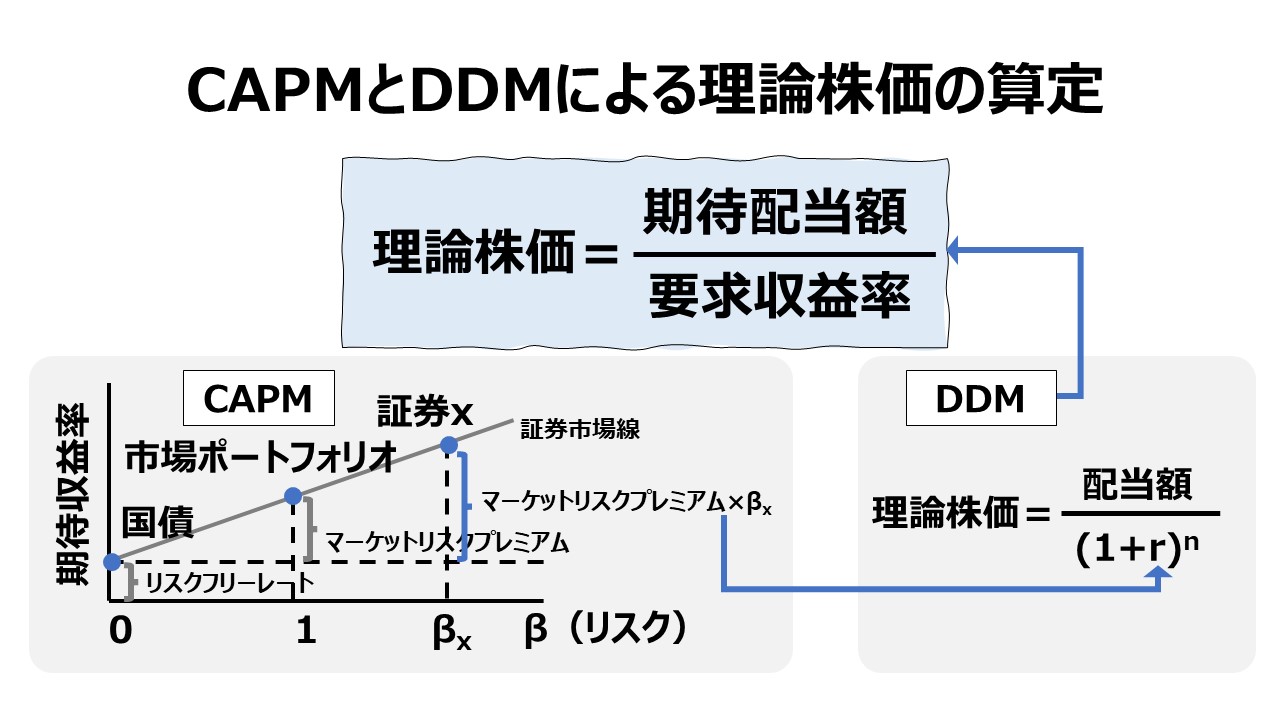

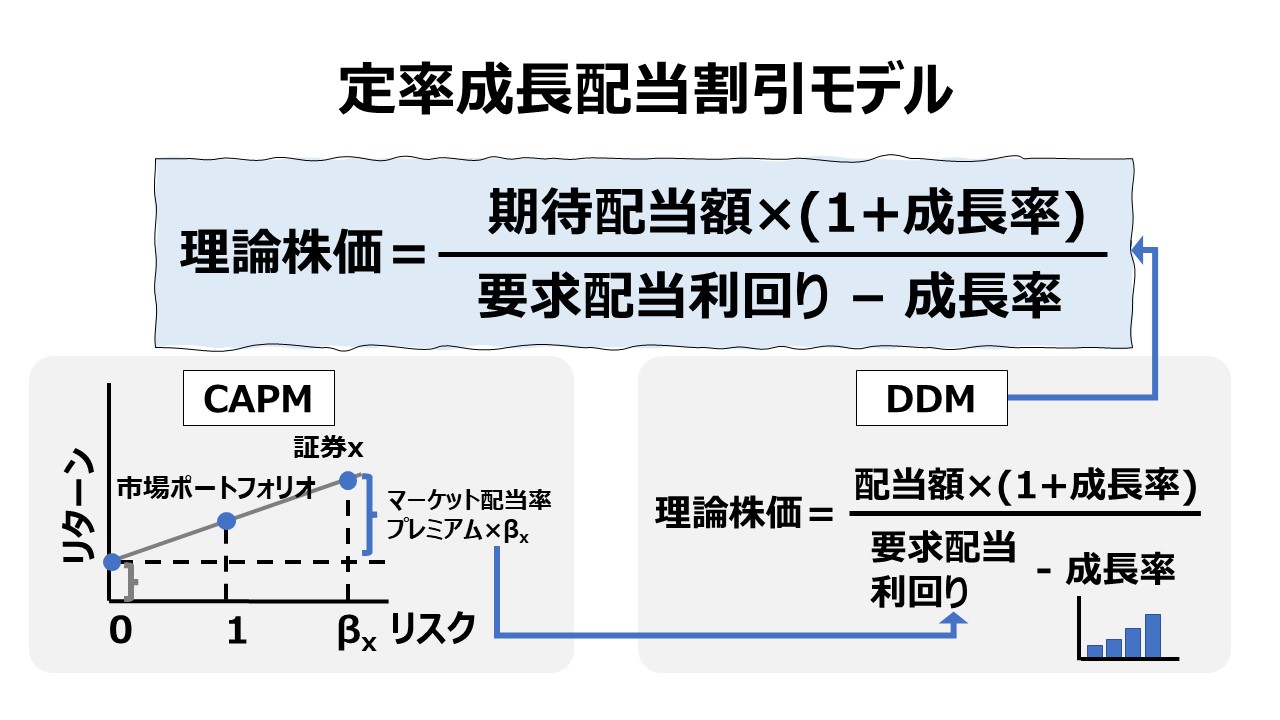

これは、終身年金(perpetual annuity)の計算式をモデルにしたものである。

将来にわたって一定額の配当がずっと続くという仮定で計算される。つまり、永久債(コンソール債)の割引現在価値の計算方法と同じ手法で理論株価を算定できる。最もシンプルな計算モデルである。

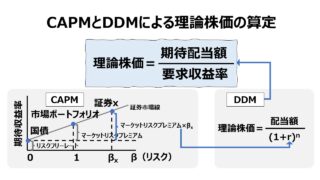

\( \displaystyle \bf 理論株価=\frac{配当額}{要求収益率} \)

シミュレーション

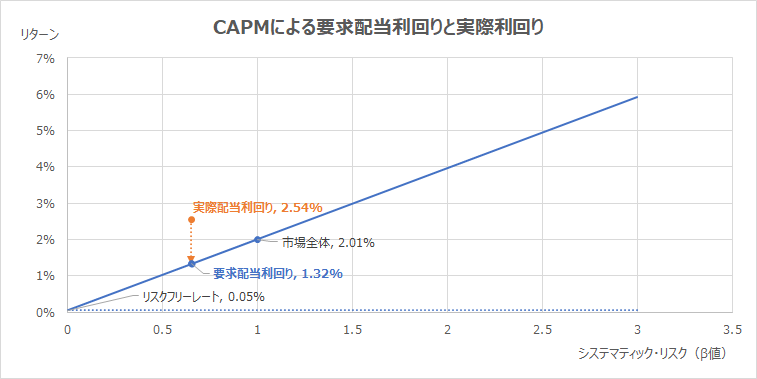

Excelテンプレート形式でCAPMとDDM(ゼロ成長モデル)に基づく理論株価の計算方法を示す。

入力欄の青字になっている「リスクフリーレート」「株式市場の要求収益率」「投資対象の期待収益率」「投資対象の実際株価」「投資対象のβ値」に任意の数字を入力すると、投資対象の要求収益率と理論株価がCAPMとDDMの計算式に従って自動的に算出されるとともに、グラフを自由に操作することができる。

なお、実際株価と理論株価の大小関係から導かれる「割高」「適正」「割安」のフラグ表示機能も付している。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記例では、実際配当利回りが理論配当利回り(要求配当利回り)を上回っている。同額の配当額を基準に利回り計算をするので、利回りが低い方が計算結果で導かれる株価が高いことになる。

※ 配当額が分子で、株価が分母で、その割り算の商が配当利回りだから、分母が小さければ小さいほど、商である配当利回りが大きくなる。配当利回りと株価は反比例の関係にある。

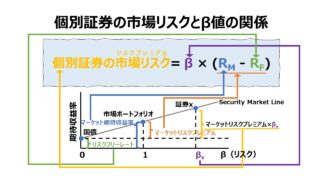

さらに、配当利回りの大小関係だけで割高・割安を単純比較できるのは、同じ市場リスクプレミアムを共有している投資対象に限定される。上記グラフで言えば、横軸のβ値が同じものだけとなる。

筆者がTOPIX100(時価総額上位100社)で2021年11月下旬にCAPMを用いた実証分析をしたところ、配当利回りを用いた理論株価と実際株価の間には負の相関がみられた。株主価値を上げるために、配当政策として長期安定配当を是とする企業が多いため、金融理論通りの実証データが得られにくい傾向にあるものと考える。(同期時の益回りなどの他指標による分析では正の相関が得られている)

ファイナンシャルマネジメント Financial Management

コメント