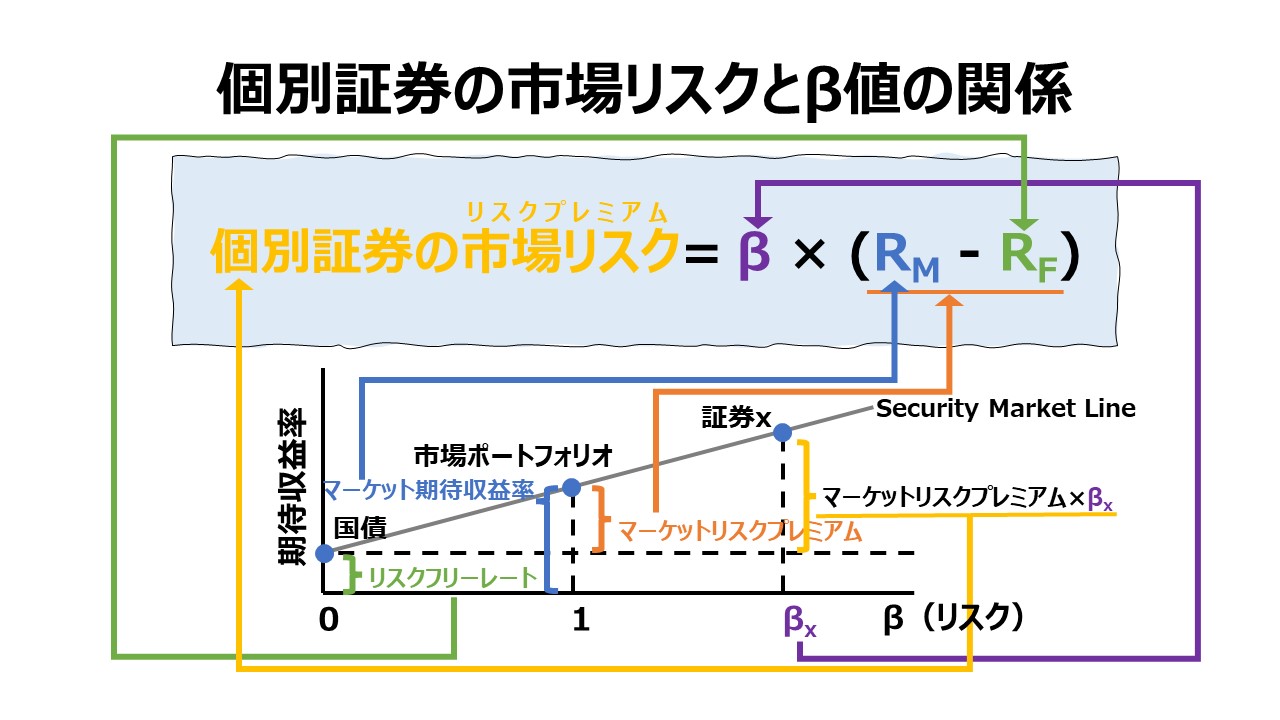

個別証券の市場リスクとβ値の関係

背景にある考え方 – 市場リスクについて

市場リスク(システマティック・リスク)は、全ての証券価格に影響を与える経済環境の変化によるリスクである。市場リスク(システマティック・リスク)は、残念ながら分散投資によっても完全に除去することのできないリスクである。

十分に分散投資されているポートフォリオがアンシステマティック・リスクを軽減してくれるとしても、投資家は投資量の多寡にかかわらず、常に市場における不確実性にその身をさらしていることに違いはない。

市場リスク(システマティック・リスク)が分散投資でも軽減することのできないリスクであることは、逆に言えばすべての証券投資に共通するリスクであるということだ。

すべての証券の価格と投資ポートフォリオの公正価値は不況、インフレーション、高金利など、マクロ経済の大きな変動にある程度は連動してしまう。

しかしながら、マクロ経済からの変動の受け方の度合いについては、それぞれの証券ごとに異なる(=感応度が異なる)。

投資家はこうしたシステマティック・リスクに備えるためにより高い期待収益率を望むことができるし、実際にそうしてきている。

ただし、アンシステマティック・リスクを補償する分の高い期待収益率は望むことはできない。なぜなら、アンシステマティック・リスクは十分に分散投資することで回避可能なリスクであるからだ。

※ あなたとは他の投資家たちが、十分な分散投資によって発生を回避しているアンシステマティック・リスクの分だけ、他の投資家たちが許容できる期待収益率が1%だけあなたより低くて済むのだとしたら、他の投資家たちは、あなたより市場から得られる投資収益にあずかれる機会により多く巡り合えるだろう。

あなたの心の中の期待収益率が9%で、他の投資家のそれが8%だとしたら、8.5%の収益率をもたらす投資機会をあなたは見送ることになるし、他の投資家たちは喜んでそのチャンスをものにするだろう。

こうして、分散投資をしない投資家は、他の投資家より高い期待収益率を持っているおかげて、投資市場から締め出され、やがて自然淘汰されて、市場には十分に分散投資する投資家だけが残ることになる。

市場リスクの測定方法

適切かつ十分に分散投資された投資ポートフォリオにおいて、市場リスク(システマティック・リスク)だけが最後まで残るリスクになる。

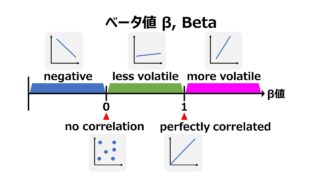

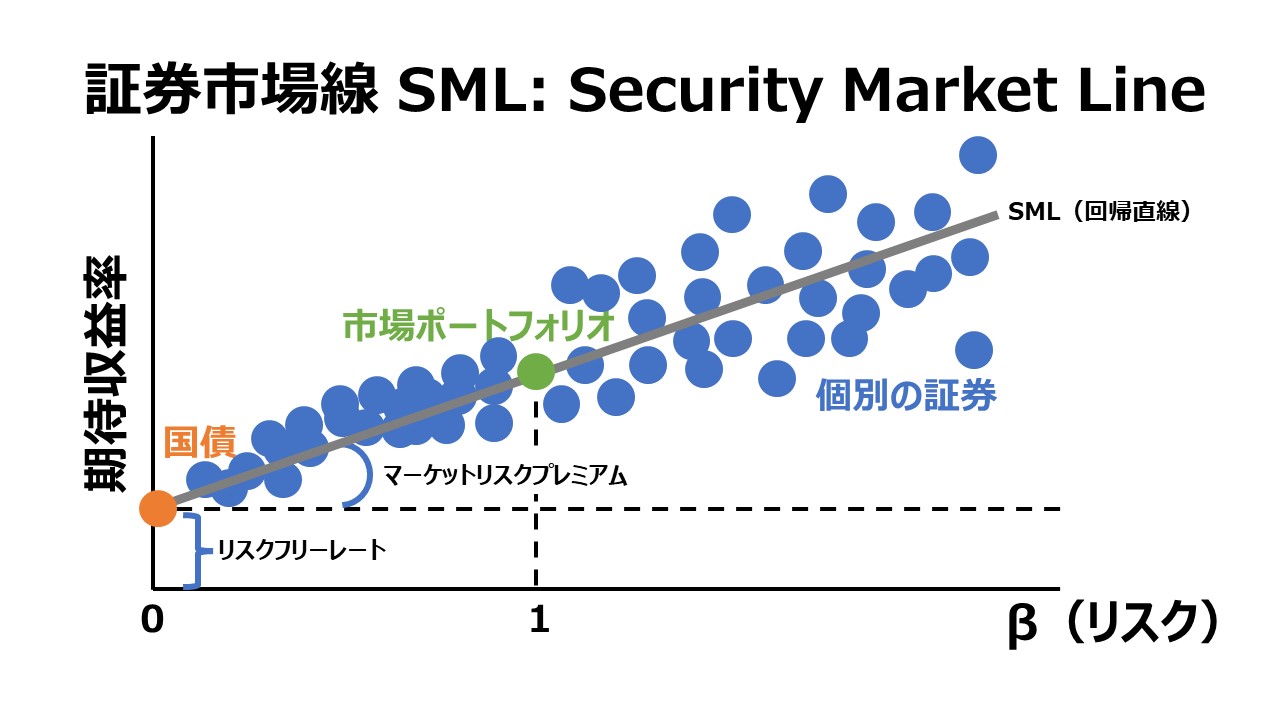

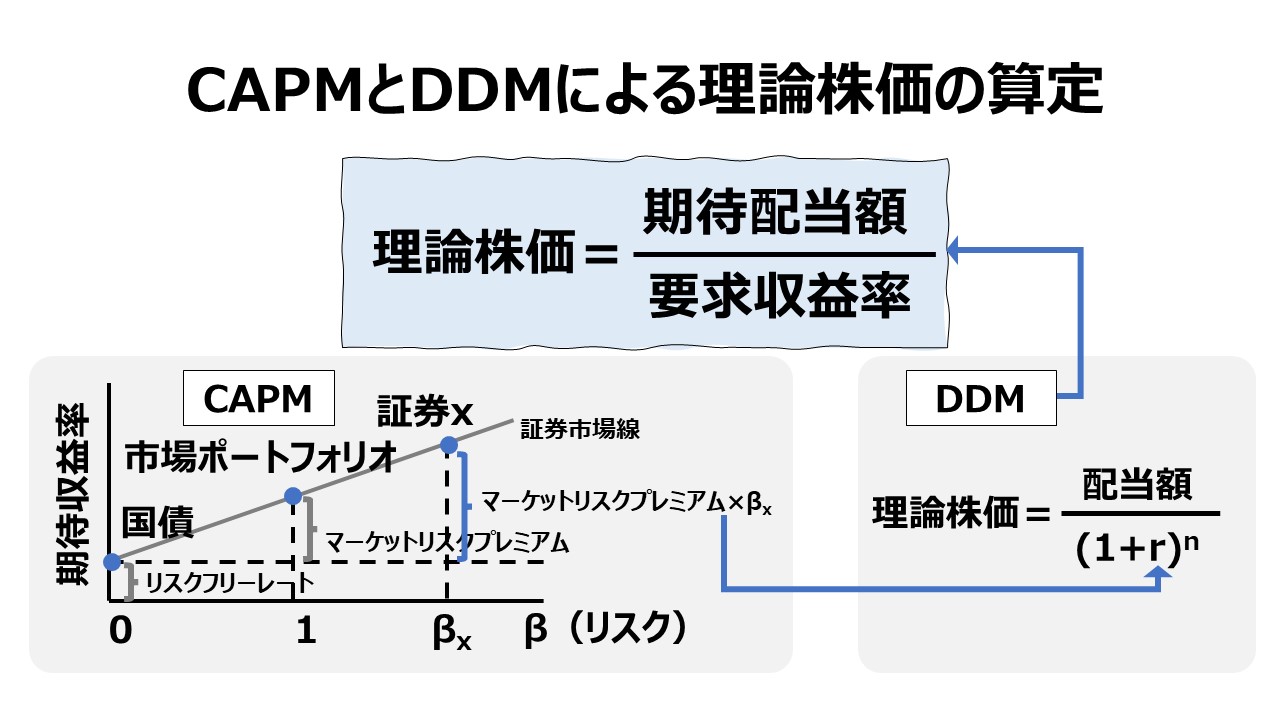

その場合、個々の証券投資が持つ市場リスク(システマティック・リスク)は、投資ポートフォリオまたは投資インデックスに対するそれぞれの価格の変化率の相関関係、即ちβ値(ベータ値、β、Beta)で表すことができる。

ある投資家がポジションで持っている投資ポートフォリオ自体のβ値は、投資インデックスに対して測定される。

(なんなら、とある投資のインデックスも他の投資インデックスとの相対評価でならβ値を算定することも可能である)

簡単な例で説明する。

もし仮に投資収益率の分析対象の証券が市場インデックスの価格変動に対して、過敏に反応する性質を持ち、市場インデックスの価格変動の2倍の振れ幅で価格を上下させる場合、

市場インデックスの期待収益率=8%

市場インデックスの価格変動(=市場リスク)は、それ自体が市場の基準だから基準値を1とすると、

分析対象となる投資の価格変動は、市場インデックスの価格変動に対して2倍の値動きなので、

分析対象の投資の市場リスクは、1×2倍=2 これは、β値が2.0であると示せる ※

であるなら、分析対象の期待収益率は、市場全体の期待収益率×分析対象固有の市場リスク

なので、8%×2=16% だけの期待収益率が確保されていないと、逆に純投資としての経済的魅力が無くなってしまう

※ 数学的な意味で正確には一定期間における価格の共分散と分散の値からβを算出する。ここでは理解のために簡単な比例式で済ませている。

市場リスク = マーケットリスクプレミアム = 市場全体の期待収益率

コメント