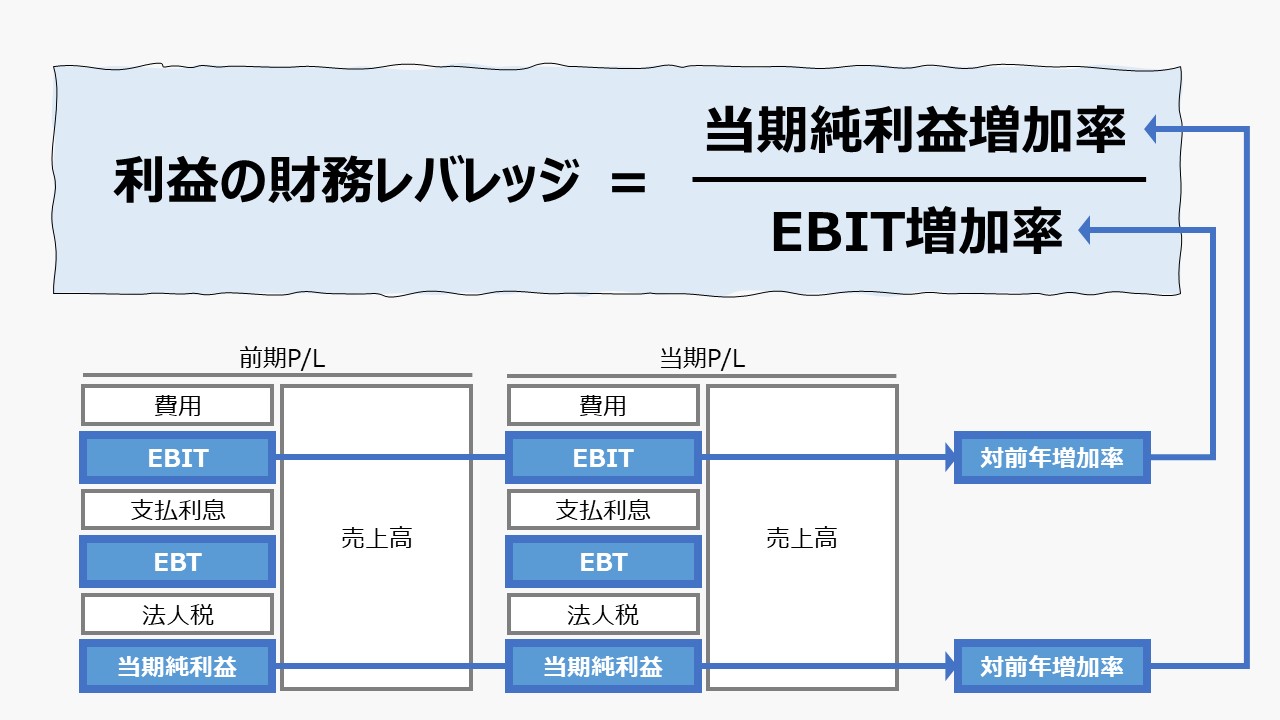

計算式

利益の財務レバレッジは、単に「財務レバレッジ」とか、「財務レバレッジ係数」「財務面の増益効果度」「財務リスク」という和訳があてられることもある。

利益の財務レバレッジは、EBITを1単位増やすことで、当期純利益がその何倍増えるかを表すものである。

(1) \( \displaystyle \bf 利益の財務レバレッジ=\frac{当期純利益の前年増加率(%)}{EBITの前年増加率(%)~~~~~} \)

(2) \( \displaystyle \bf 利益の財務レバレッジ=\frac{EBIT}{EBT}\)

(3) \( \displaystyle \bf 利益の財務レバレッジ=\frac{EBIT}{EBIT – 支払利息~~~~~}\)

2期間の利益増減額が入手できる場合は、(1)式が使える。

当期または前期の数値しか使えない場合は(2)式を用いる。(3)式は、(2)式の分母をEBITベースに読み替えただけである。

変動費率、固定費発生額、税率が2期間にわたって不変である場合のみ、(1)式と(2)(3)式の結果は一致する。

- 当期純利益:当期の収益から法人税を含む全ての当期費用を差し引いたもの

- EBIT: Earnings before Interest and Taxes(利息及び税金控除前利益)

- EBT: Earnings before Taxes (税引前利益)

定義と意味

EBITは支払利息控除前の利益であるため、有利子負債を増額し、支払利息の負担額を増やしてもEBIT自体は変わらない。一方で、一度水準を決めた支払利息は売上高の大小にかかわらず不変(=固定費)である。

固定費である支払利息を増額することで最終的にどれだけの当期純利益を増やすことができるのか、支払利息の限界的な利益貢献度を見る指標である。

CVP分析でも明らかなように、一旦、損益分岐点を上回る収益に到達すると、固定費比率が高い企業は、そうでない企業に比べて、増益率が高くなる。なぜなら、売上高が増えていっても、固定費発生額はそのままなので、売上高1単位当たりの固定費負担額が徐々に小さくなっていくからである。

固定費としての支払利息を増額することで、最終利益をどれくらい伸ばすことができるか、自己資本をベースに負債によるレバレッジを効かせて、元手を増やすことで増収・増益をどれだけ実現したかを測定する指標である。

逆に、損益分岐点を下回る売上高しか稼げなかった場合、財務レバレッジを効かせた分だけ、減益率も大きくなる。

よって、財務レバレッジを高くすることは、一般的にハイリスク・ハイリターンであるといえる。

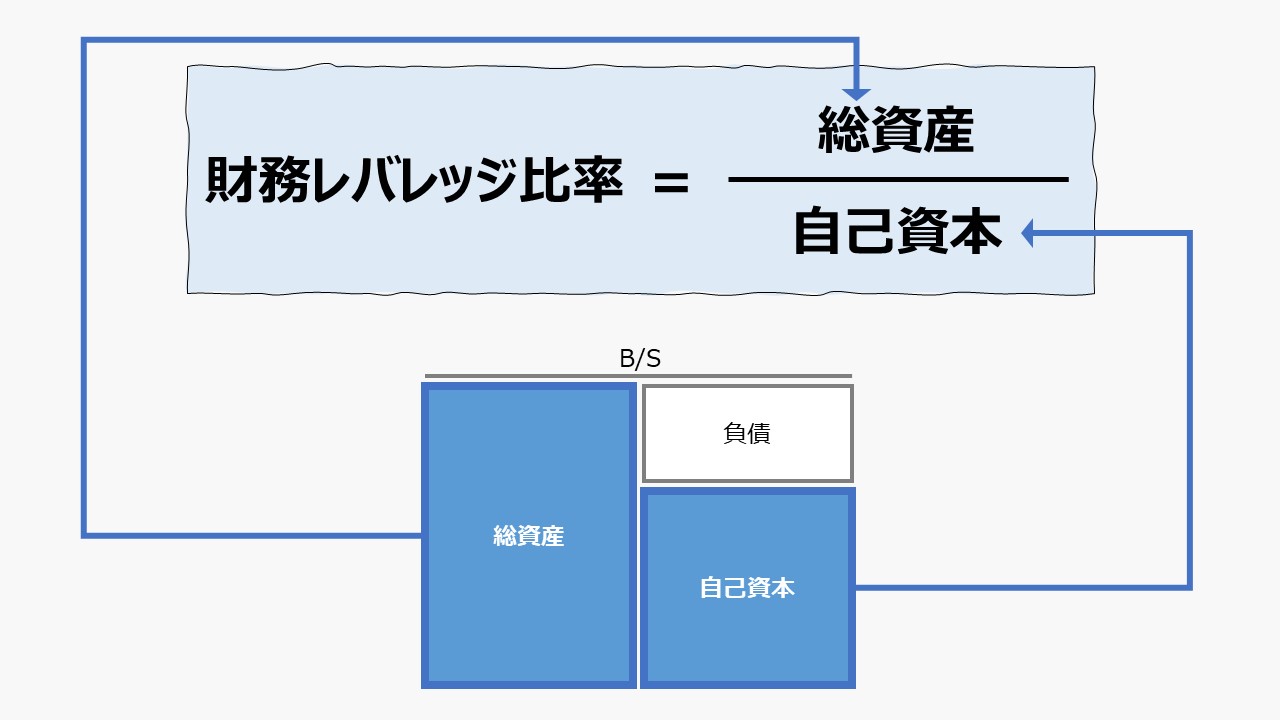

「財務レバレッジ比率」が、貸借対照表(B/S)の中だけで、結果としての財務レバレッジの水準を示したのに対し、「利益の財務レバレッジ」は、負債による増益効果を測定する指標として用いられる。

解釈と使用法

「利益の財務レバレッジ」は、過去実績をベースに、このままの利益・負債・支払利息の相関関係が一定だと仮定して、将来の利益水準がどれくらい望めるかを予測するためのツールとして使用される。

有利子負債を活用して、増収・増益を図る場合、支払利息の節税効果も同時に考慮される必要がある。

よって、税率が大きく変動しない(できれば一定という仮説が成り立つ環境が望ましい)場合には、当年の「利益の財務レバレッジ」が分かれば、追加的に負債をいくら増やすと、結果として当期純利益がどれくらい増えるかを予想することができる。

将来の増益の可能性とリスクを見る指標であり、絶対的な水準を示してくれる指標ではない。

それと同時に、業界や市場の成熟度、事業サイクルのポジションによって大きく財務リスクは異なるため、望ましい「利益の財務レバレッジ」を一義的に決め打ちすることは難しい。

同業他社や、自社の過去実績といったベンチマーク指標と比較して、自社が相対的にどれくらいの財務リスクを負っているのかは明らかにすることができる。

逆に、この指標が、同業他社や、自社の過去実績といったベンチマーク指標に対して、小さい値であるにもかからず、同じ程度の利益水準を達成している場合には、もう少し財務リスクを負うことで、さらなる増益を図ることの反作用は小さい可能性がある。

あくまで、現在の負債・支払利息と当期純利益の間の相関関係が同じと仮定し、負債を増やすことで当期利益を最終的にどれくらい増やすことができるかのシミュレーションであるため、相関関係が一定である、という強い仮定が必要である。

現代においてそういう都合の良い市場はもう残されていないのかもしれないが、市場競争がそれほど激しくなく、技術や需要の変動があまり大きくない場合は、この係数による予測の妥当性は高いかもしれない。

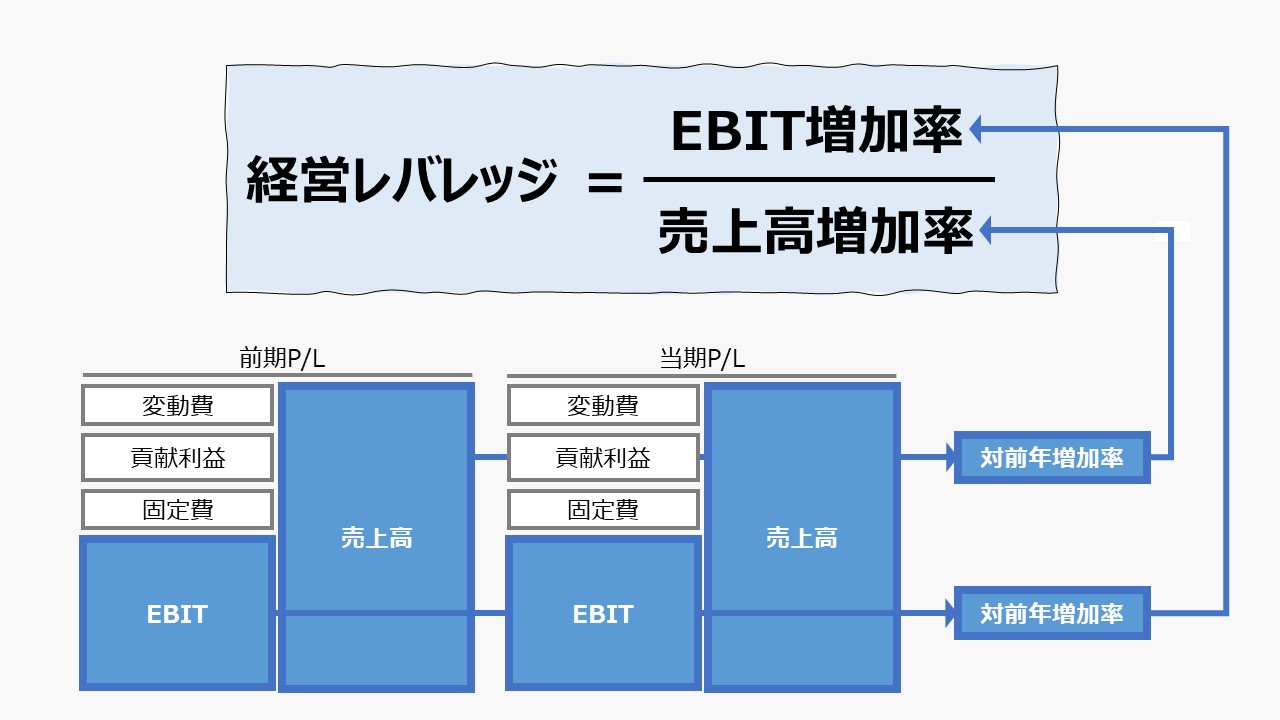

より慎重な分析・予測を行いたい場合は、「DFL」に加えて、「DOL: Degree of Operating Leverage(経営レバレッジ) 」と組み合わせた、「DOT: Degree of Total Leverage(総合レバレッジ)」も使うことができる。

シミュレーション

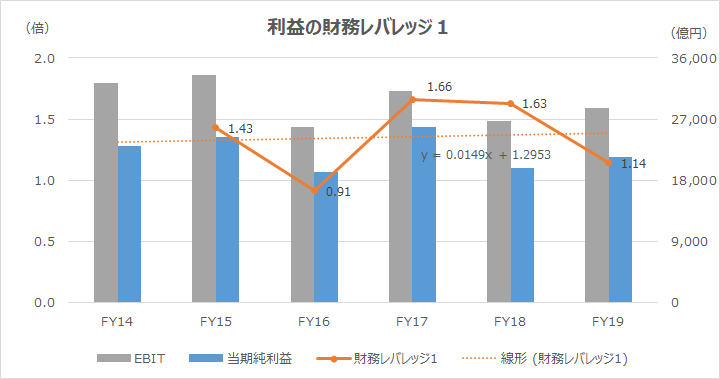

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「当期純利益」「法人税等」「支払利息」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記サンプルのトヨタ自動車は、実際には毎年の実効税率が異なるため、計算式(1)における「利益の財務レバレッジ」の値が毎年一致することはない。但し、近似的に、回帰直線を引いてみると、y切片「1.295」と、ほぼ「1.3」近辺にあることが分かる。

計算式(2)においては、トヨタ銀行と呼ばれるだけのことがあり、支払利息によるレバレッジは毎年一定の「1.01」と、当期純利益に対する財務レバレッジ効果、言い換えると、財務リスクは小さいものであるといえる。

なお、上記の支払利息は、金融セグメントの金融費用としての支払利息を含まない。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント