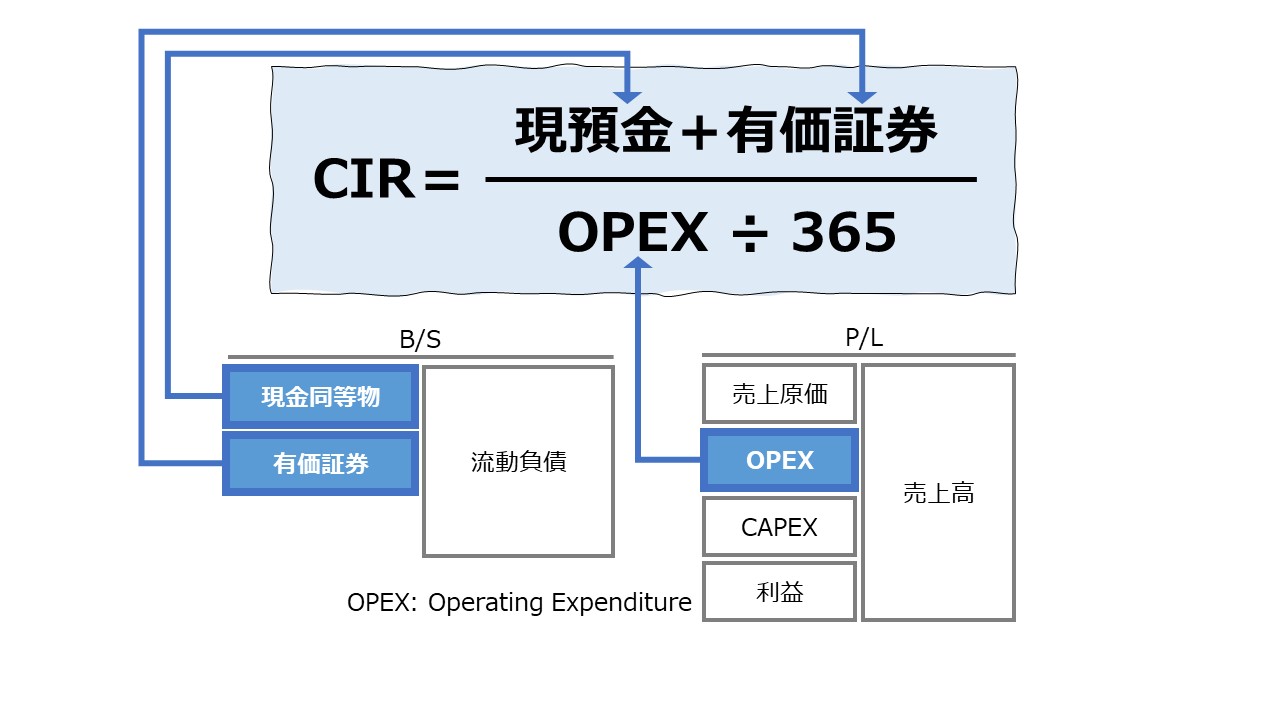

計算式

キャッシュ・インターバル・レシオ(CIR: Cash Interval Ratio)は、ほぼ現預金(現金同等物)と同一視できる非常に換金性の高い貨幣性資産を1日当たりのOPEX(Operating Expenditure:事業運営費)の金額で割り算した値となる。

その意味は、現在保有しているほぼ現預金(現金同等物)とみなせる資産だけで、何営業日分のオペレーションが継続できるかを示す。単位は日(日数)となる。

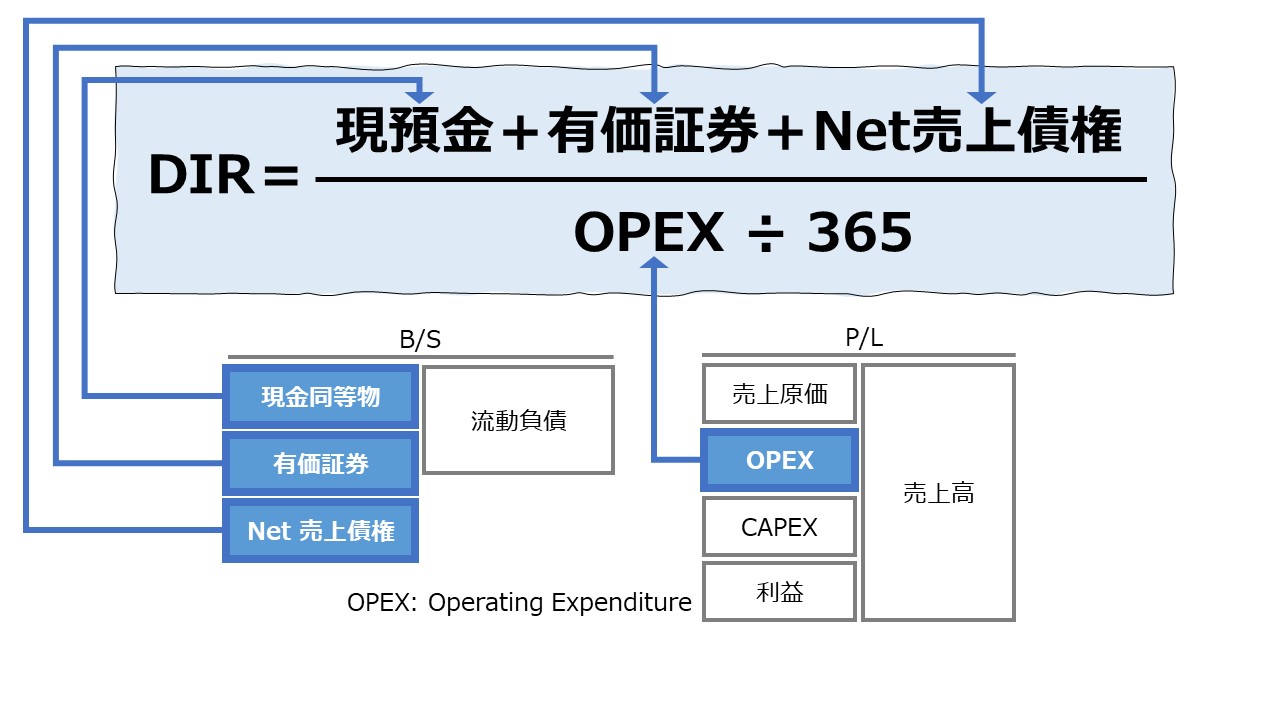

ディフェンシブ・インターバル・レシオ(DIR: Defensive Interval Ratio) と同様の計算構造と分析目的を持つ。

ただし、事業運営費に充てる資金の範囲が、DIRの場合は当座資産になっているのに対し、CIRの場合は現預金(現金同等物)と市場性のある有価証券に限定されているという違いがある。

この違いは、事業運営費の支払い余力をより厳しく見るという考えから生まれている。

\( \displaystyle \bf CIR(日)=\frac{現金同等物+有価証券}{事業運営費\div 365}\)

\( \displaystyle \bf CIR(日)=\frac{現金同等物+有価証券}{1日当たり事業運営費~~~~~~~~}\)

以下の関連論点は、 「ディフェンシブ・インターバル・レシオ(DIR: Defensive Interval Ratio)」を参照

- 資産の換金性

- 事業運営費(OPEX):Daily Operational Expenses

- 分母を 365/360/営業日で割り算する

- B/S項目の期首残/期末残/平残

- 現金同等物:手持ちの現預金+取得日から満期日または償還日が90日以内の短期投資(定期預金、譲渡性預金(CD)、コマーシャルペーパー(CP)、売戻し条件付現先、公社債投資信託)

- 市場性のある有価証券:償還日に関係なく市場ですぐに換金可能な有価証券(上場株式、市場で取引されている公社債)

流動資産の区分方法

DIRは計算に当座資産を用いるが、CIRは計算に現金同等物にほぼみなせるものを用いるとある。

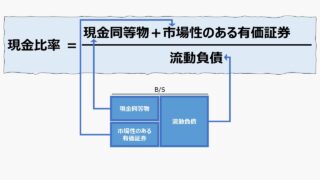

同じく、東西資産を用いる静態的な流動性分析の指標に当座比率があり、現金同等物にほぼみなせるものを用いた静態的分析の指標に現金比率がある。

すべての流動資産を用いたものに流動比率がある。

ここで改めて、各種流動性分析に用いられる流動資産の違いを表にまとめておく。

| 流動資産 | 当座資産 | 現金資産※ | 区分 |

|---|---|---|---|

| 現預金 | 現預金 | 現預金 | 貨幣性資産 |

| 有価証券 | 有価証券 | 有価証券 | 貨幣性資産 |

| 売上債権 | 売上債権 | – | 貨幣性資産 |

| 棚卸資産 | – | – | 費用性資産 |

| 前払費用 | – | – | 費用性資産 |

【発展】事業運営費(OPEX)の求め方

本項に関する解説は「ディフェンシブ・インターバル・レシオ(DIR: Defensive Interval Ratio)」を参照

定義と意味

キャッシュ・インターバル・レシオ は、現有の現預金と市場性の高い有価証券だけで、何日分の事業運営費(OPEX)を賄えるかを期間(日数)で表したものである。

短期的な支払い能力を、主に資産の流動性(換金可能性)に着目して分析する指標である。

分子の値に売上原価(または仕入原価)が含まれていないことに留意する必要がある。

売上原価(または仕入原価)は、企業間の信用取引の制度(買掛金や支払手形など)を用いて資金繰りに充てられることが通常であるため、ここでは計算に含めない。

あくまで、事業運営費(OPEX)として支払いを遅らせることができない現金支出の比率が高いものにフォーカスした支払い能力を日数で表すことで、資金繰りのタイトさとオペレーションの維持継続能力を比較分析するために使用する。

この資金繰りのタイトさ(余裕度)は英語で、 Liquidity Buffer という。

同様に、現預金(現金同等物)と市場性の高い有価証券の合計値を用いた指標に、同じく流動性分析に分類される現金比率がある。

当座比率や現金比率は、あくまで分析対象とする流動資産と流動負債の比率・バランスを見るだけで、実際の現金支出(ここではOPEXにフォーカス)に対する支払い能力を直接的に見ることはない。

それゆえ、同じ現金比率でも、OPEXの負担の大きさによって現有資金が底をつく期間の長短は異なるのが通常である。

解釈と使用法

目安と使い方

キャッシュ・インターバル・レシオは、現有資産によって支払いに備えられている蓄えが企業をデフォルト(企業倒産)からどれくらいの間守ることができるかの期間を表す。

従来から、会社を倒産の危機から救う、倒産の危機から守るための資産(資金)が Defensive Assets として考えられてきた。

その防衛的資産=当座資産を用いた余命計算がDIRで、CIRはそれより厳しく(保守的に)企業の存続期間を評価するために、当座資産から売上債権を除いたもので計算する。

これは、売上債権は債務者(販売先=顧客)から売上代金を回収するまで相当期間がかかることから、すぐさま支払いを求められたときの資金源にすることが難しいことによる。

以下は、DIRの目安を評価する際に用いたものを再掲している。

”過ぎたるは猶及ばざるが如し”

(中級)Defensive Assets である条件の再考とDIRを延ばすための方策

本項に関する解説は「ディフェンシブ・インターバル・レシオ(DIR: Defensive Interval Ratio)」を参照

(上級)スタートアップ企業におけるランウェイとキャッシュバーンレートとの関係

本項に関する解説は「ディフェンシブ・インターバル・レシオ(DIR: Defensive Interval Ratio)」を参照

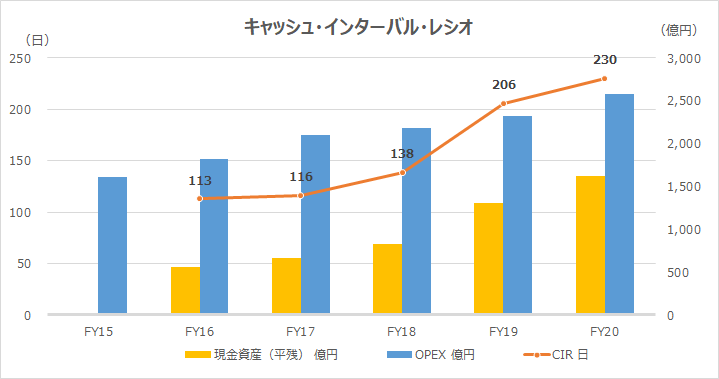

シミュレーション

以下に、Excelテンプレートとして、FY15~FY20におけるニトリホールディングスの実績をサンプルに採用している。

入力欄の青字になっている「評価期間」「現預金」「有価証券」「販管費」「減価償却費」に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

ニトリホールディングスは名実ともに優良企業なので、CIRの計算はDIRの計算と同様に、ネットバーンレートかグロスバーンレートかの議論は敢えて行う必要はない。

CIRはDIRとは違って、売上債権からの回収金額の多寡を考慮外とするので、正常営業循環にある売上高と仕入高(売上原価)の影響額は考慮外としてもかえって、DIRより整合的になる。

ここでは、優良企業(既に大きな収益が継続的に上がっている)の流動性分析として、現在のビジネスが急にすべて停止してしまったら、といういわゆる一種のストレステストの意味で、グロスキャッシュで、しかもOPEXに限定して分析することになる。

さらに、ニトリホールディングスは有価証券報告書における販管費の主要項目からなる内訳をP/Lの注記により開示しているため、P/Lと注記情報からOPEXの値を分析者が抽出する方法を採用している。

ニトリホールディングスのOPEX=販管費 – 減価償却費

ニトリホールディングスのCIR(DIR)は近年にようやく小売業全体の平均値に近くなった。

それまでは、200日を越えることが無く、とても緊張感のある資金繰り状態であったことが分かる。

CIRは、売上と仕入のサイクルがなくなっても、手持ち資金でどれだけ経常的な支出(OPEX)を負担して持ちこたえることができるかを示す期間である。

元々、現預金と有価証券の合計額は、売上債権の5倍程度以上になっていたので、DIRに代えて、厳しめにCIRで評価しても、分析結果はほぼ同様である。

非常に統制の取れたコストオペレーションで有名な同社だが、さすがに、新型コロナ禍がどこまで長くなるか不透明な状況下で、運営資金確保の方向に動いても何ら不自然なことではない。

【参考】使用しているExcel関数

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント