計算式

フリーキャッシュフロー成長率(FCF成長率)は、基準時点からのフリーキャッシュフローの増減比率で、一般的には資金余剰の変化を時系列で捉える際に利用される。

フリーキャッシュフローは事業活動に必要な支出と資本資産を維持するために支出した後に、企業の手の中に残るキャッシュフローのことであるから、この値が成長をきたしているということは、企業内部に蓄積されているキャッシュの増殖度合いが加速していることを意味する。

単純な2時点間の成長率は、いわゆる単利計算で求めることができる。

\( \displaystyle \bf FCF成長率= \frac{FCF変化額}{基準年のFCF} \times 100\% \)

例えば、基準年のFCFが100で、FCF変化額が+40だとしたら、

\( \displaystyle \bf FCF成長率= \frac{40}{100} \times 100\% \)

\( \displaystyle \bf FCF成長率= 40\% \)

という割り算だけで成長率を求めることができる。

投資の時間価値(金利相当部分)を考慮しない短期(単期)の成長性分析、例えば、対前年比率を見る場合は、この単利計算による成長率で事足りる。

しかし、このFCF成長が4年間かけて実現されたものだとしたら、毎年の平均的なFCF成長率はどれくらいになるのかを知りたくなる。それは決して対前年比率では分からないからである。

40%÷4年=10%/年

残念ながら、上式は数学的には間違いである。

背理法で説明すると、もし、10%の成長率で100のFCFが4年間成長し続けるとしたら、

1年後:100×(100% + 10%)=110

2年後:110×(100% + 10%)=121

3年後:121×(100% + 10%)=133.1

4年後:133.1×(100% + 10%)=146.41

これは、4年かけて、100のFCFが146.41になるので、

\( \displaystyle \bf FCF成長率= \frac{46.41}{100} \times 100\% \)

\( \displaystyle \bf FCF成長率= 46.41\% ≠ 40\% \)

40%を4で割るのは、算術平均(足し算したものを数量で割る)の考え方だが、今年の成長率が前年のFCFと掛け算されて今年のFCFが求められるので、掛け算の結果の平均は、幾何平均(掛け算した合計のn乗根を取る)で求める必要がある。

上記の各年度の対前年FCF成長率が全て10%で、これが4期続くのだから、

\( \displaystyle \bf 年平均FCF成長率= \sqrt[4]{10\% \times 10\% \times 10\% \times 10\%} \)

\( \displaystyle \bf 年平均FCF成長率= \sqrt[4]{0.0001} \)

\( \displaystyle \bf 年平均FCF成長率= 10\% \)

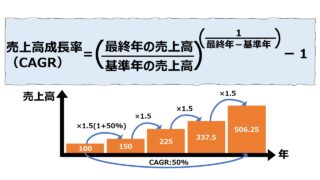

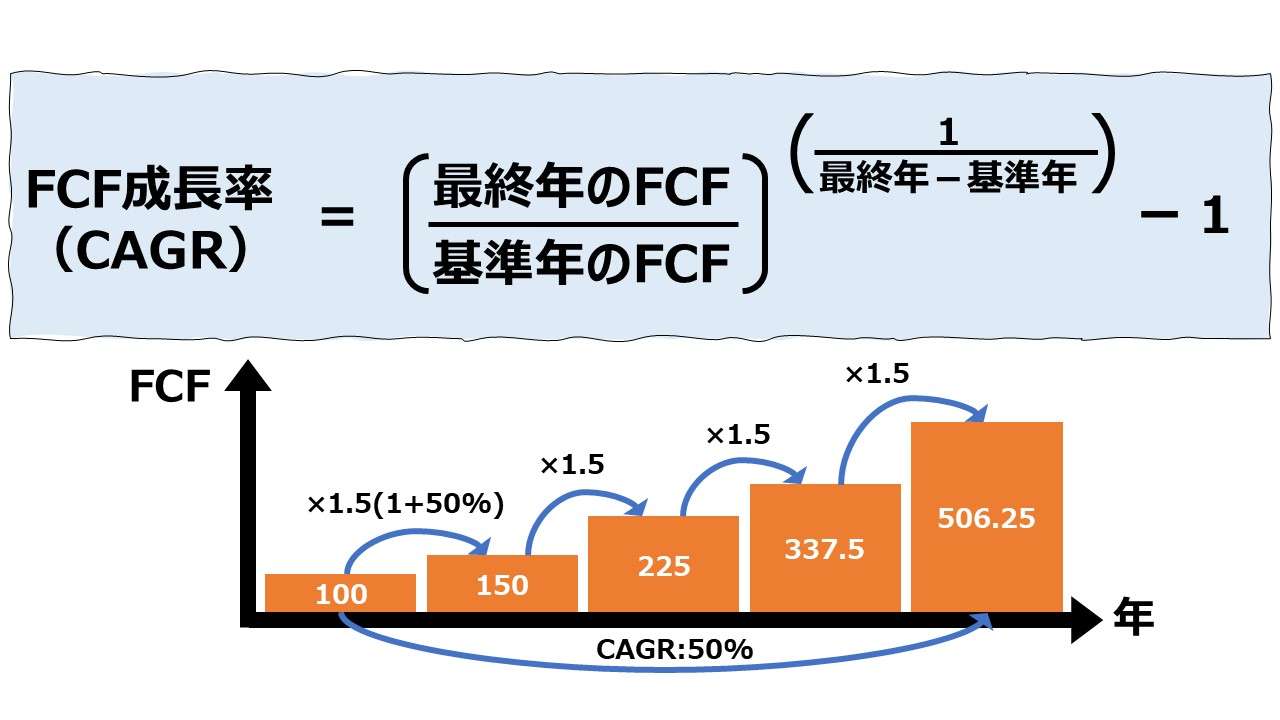

ここから、幾何平均で年平均成長率を求めるやり方を、公式化したものを示す。

\( \displaystyle \bf 年平均FCF成長率(\%)= \left( \frac{n年の値}{基準年の値} \right)^{\frac{~~~~~~~~~~1~~~~~~~~~~~~~~~}{n年-基準年~~~~}}-1 \)

この時、基準年=1(年目)と置くことができれば、

\( \displaystyle \bf 年平均FCF成長率(\%)= \left( \frac{n年の値}{基準年の値} \right)^{\frac{1}{n-1}}-1 \)

と記述することができる。

最初は「n-1」の意味が分からずこの公式の取りまわしに苦慮することが多い。

基準年から5年後までの年平均成長率を求めたい場合、基準年を含めると6期間(6年間)の平均をとることになる。

基準年は初年度で、基準年自体に成長率は設定されないから、6期間(6年間)の平均は、5つの数字の平均をとることになる。だから、この場合は、n=6 で、n-1=5となる。

ちなみに、2021年が基準年で、2025年が最終年だとしたら、

2025 – 2021 = 4

実際にFCF成長率が計算されるのは、2022年、2023年、2024年、2025年の4期間(4回)なので、この場合の幾何平均のn乗根は、4乗根で計算することになる。

最初から、基準年から翌年の2年目は最初の成長率を数える一つ目の年、という風に数える脳の癖がある場合、最初から n-1 の数を脳内にイメージしていることになる。

この幾何平均でもって年平均成長率を計算する方式は英語で、CAGR: Compound Annual Growth Rate となる。

ちなみに、「Annual」は「Average」と間違いやすい。

さらに、年平均ではなく、月平均や四半期平均、日次平均は求めることができるかと考えを進めると、要は成長率をカウントする期間数のみが重要なので、結論から言うと、期間数の計量単位が年/半期/四半期/月次/日次と変わるだけで、公式自体は変わらない。

但し、日利(日歩)や月利を年利換算しないと皮膚感覚に合わない方は、最初から年利換算した数値を用いた方が無難である。

※別途、年利⇔日歩・月利等の変換方法の解説をする予定

定義と意味

年平均成長率(CAGR)によるFCF成長率は、年平均をとる期間の長短にもよるが、一般にその企業のビジネス規模(事業規模)の成長スピードというより、収益性と財務健全性の変化の度合いを表すと見た方が良い。

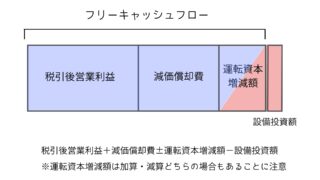

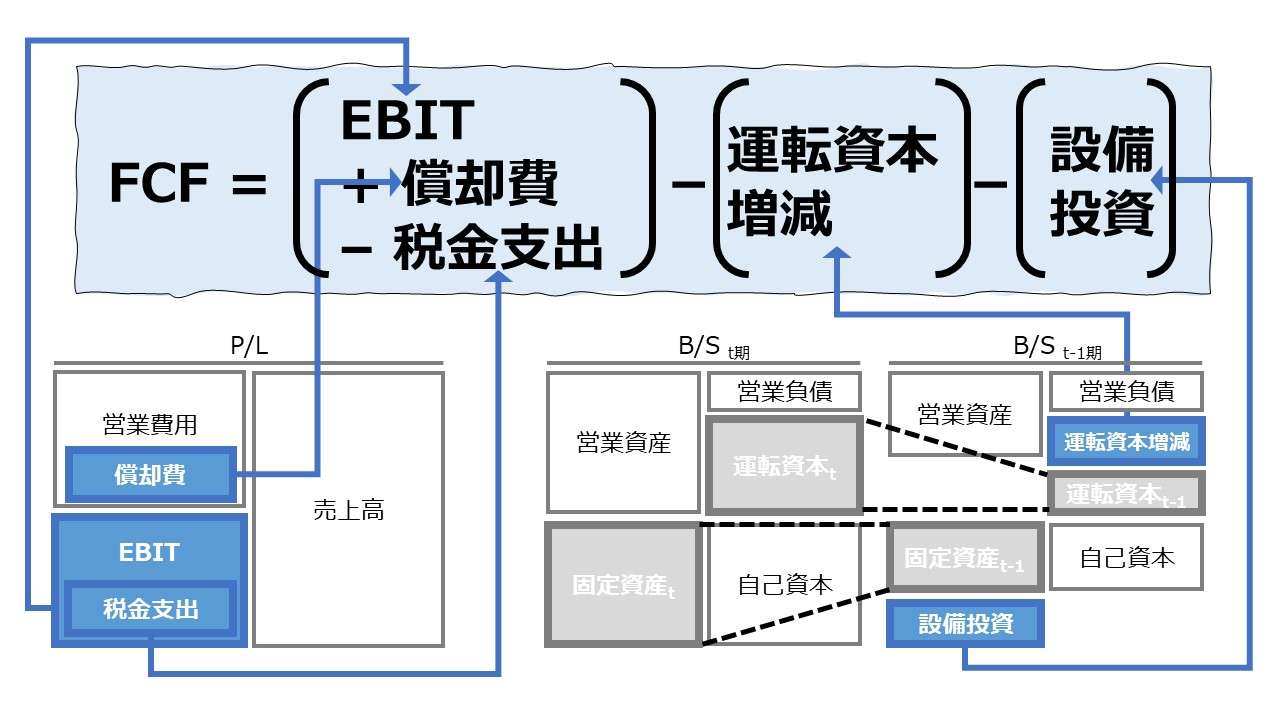

フリーキャッシュフロー(FCF)の原義は、「使途を自由にできるキャッシュフロー」である。これは、企業が本業から稼ぎ出した営業CFが、運転資本ニーズと固定資産への投資額を上回った分の余剰のキャッシュであることを意味する。

もし仮に、FCFが年々成長しているとしたら、従来の事業投資を上回るキャッシュが回収されて、社内への累積が加速していっていることを示す。

一般的にはFCF成長率が伸びていくことは、財務健全性の観点からは好ましいことと認識されるかもしれない。債務の支払い能力がその分高まるからである。

過ぎたるは猶及ばざるが如し。

過剰なFCF成長率は、❶株主還元など、資金提供者へのリターンを過剰に減殺している、または、❷企業のさらなる成長投資を怠っている結果である、と看做されることの方が多い。

それゆえ、適度なFCF成長率というものは、単独で推し測れるわけではなく、同期間の売上高成長率や利益成長率などとの比較分析を行うことで、拡大投資へのアクセルとブレーキを踏み間違えていないかをチェックする必要がある。

解釈と使用法

成長率の解釈

FCF成長率は、企業の成長ステージ、即ち、企業の資金調達の逼迫度と合わせて理解することが多い。

シンプルに、企業の成長ステージを、❶創成期、❷成長期、❸成熟期、❹衰退期と大別してみる。

各ステージにおける資金状況は下記のように整理することができる。

| ステージ | FCF | FCF成長率 | 資金状況 |

|---|---|---|---|

| ❶創成期 | マイナス⊖ | マイナス⊖ | 調達資金をどんどん新規事業へつぎ込んでいる状態 |

| ❷成長期 | トントン | ゼロ | 事業成長で得た資金も拡大投資へ回している |

| ❸成熟期 | 大きくプラス⊕ | 増加⇧ | 徐々に企業内部にキャッシュが蓄積していく |

| ❹衰退期 | プラスからマイナスへ | 減少⇩ | キャッシュが目減りしていくのが顕著になる |

ここから、FCF成長率はその値自体の目安を単独で判断することは難しく、分析対象企業が現状置かれている企業ステージ(成長ステージ、資金需要逼迫度)を先に見定めて、資金需給に相応しいFCFのコントロールをしているかを確認することが重要であることが分かる。

一概に、企業の成長ステージを定型的に判断することは困難を極める。事業投資は経営者の高度な経営判断に依拠しており、従来事業と同じ苗床で、即ち同社の中で新規事業をインキュベーションするか、他の投資枠(全く別の法人)で新規事業を立ち上げるかで、当該既存事業を営む企業全体の成長ステージの定義が揺れるからである。

一般的には、企業が成長ステージにある場合、経験則として、

FCF成長率 < 利益成長率 < 売上高成長率 < 営業CF成長率

となることが多い。

これが、

売上高成長率 < 利益成長率 < 営業CF成長率 < FCF成長率

に至ると、企業成長はピークを迎え、成熟期を経て衰退への道が見え始めているという危険領域入りしている可能性があると考えられている。

であるから、個別の事情を斟酌せずに思い切って一刀両断したとしたら、

といえるかもしれない。

将来予測への活用法

CAGRの計算式の理解は難しくとも、変数は限られているため、変数の組み合わせ次第で、様々なシミュレーション分析に活用することは容易である。

CAGRの公式から、計算要素は、「基準年のFCF」「n年目のFCF」「n年目(n-1年後)」「CAGR」の4つである。

「基準年のFCF」はそもそものCAGR計算の基礎なので常に与えられるとして、他の2変数が与えられれば、代数の基礎知識から、残りひとつの変数は求めることができる。

よって、将来予測対象は、以下の3パータンから選ぶことができる。

| # | 予測したい値 | 前提となる変数 |

|---|---|---|

| 1 | 目標CAGR | 基準年のFCF、目標FCF、年数 |

| 2 | 達成可能FCF | 基準年のFCF、年数 、目標CAGR |

| 3 | 目標達成必要年数 | 基準年のFCF、目標FCF、目標CAGR |

(但し、FCFの場合は、闇雲に成長だけを目指すのは頂けない。経営は資金需要状況に柔軟に対応するべきであるからだ。)

シミュレーション

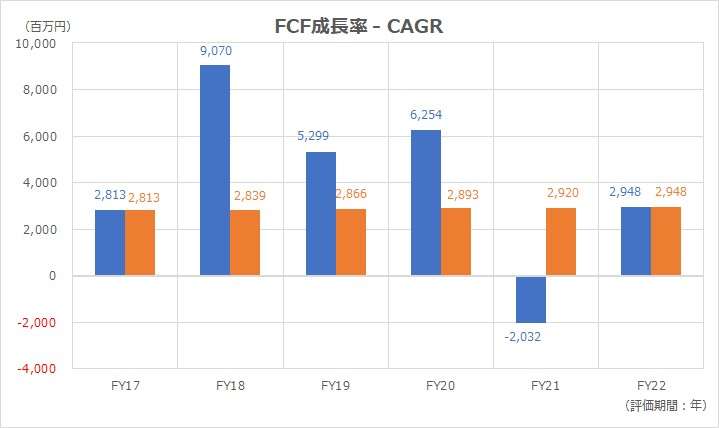

以下に、Excelテンプレートとして、FY17~FY22のMonotaROの実績データをサンプルで表示している。

入力欄の青字になっている「評価期間(年)」「FCF」「売上高」「経常利益」に任意の数字を入力すると、表とグラフを自由に操作することができる。

なお、上記のFCFの値は、キャッシュフロー計算書から得られる、営業CFと投資CFの差額となっている(データ取得方法については「フリーキャッシュフロー(FCF: Free Cash Flow)」を参照して頂きたい)。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

この期間は、FCFのCAGRは「0.94%」とほぼ無成長であったが、売上高成長率(CAGR)は「20.66%」、経常利益成長率(CAGR)は「17.36%」であることから、MonotaROはまさに成長期のステージの只中にいることが分かる。

単年度では、FY21がマイナス成長となったものの、それ以外は辛うじてプラスを維持している。そのことは、単年度に限ったとしても、既存事業が稼いだ資金(キャッシュ)の中から次の投資資金を繰り出していることを意味している。

まさに、自己金融(self-funding)を回しながら、財務健全性を全く損なうことなく企業を成長に導いていることが分かる。

テンプレートの使用方法

【グラフ】過去チェック

「過去チェック」とあるが、年別に立案した中期事業計画をCAGR成長率で機械的に算出したものと比較するケースでも使用できる。

要は、CAGR成長率が示す巡航速度と、各期の実績値または計画/予測値のズレを明らかにするものである。

サンプルとして表示しているMonotaROの場合、CAGR成長率が示す巡航速度より、各年度のばらつきが大きい。観察期間中は新型コロナ禍の影響もあっただろうが、資金中立的に事業投資を回している様が逆に浮き彫りになっている。

CAGRは複利計算と同質なので、利息に利息が付く構造となる。そのため、評価期間の後半部分の成長率の方が前半部分より高くなる。

すなわち、一般的には下に凸の曲線の形状(もちろん指数関数)になる。

これがリニアになっている、またわずかながら上に凸の形状を示していることから、FCF成長率の形を見た限り、あまり複利効果が発揮されていないことが分かる。逆に、成長が高止まりしている可能性が高い。

シミュレーション

前章で解説した通り、CAGRの公式から、代数計算を用いることで、与件となる変数が分かれば、残りのひとつを求めることができる。

上から順に、「目標CAGR」「達成可能FCF」「目標達成必要年数」を求める計算式をグラフ付きで表示している。過去6年間の実績をもって10年後までの予測計算に用いているため、いずれのシミュレーション結果も一致するように作成している。

折れ線グラフについては、VBA/マクロを用いずに描画するために、任意の最終年が選ばれても、必ず間に7つの経過年を自動にプロットするようにスプレッドシート計算だけで組んである。

評価期間が10年程度では折れ線グラフに歪さが残るが、15~20年程度の期間をとると違和感がなくなってくる。

CONCAT関数、COUNTA関数、LOG関数、ROUNDUP関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント