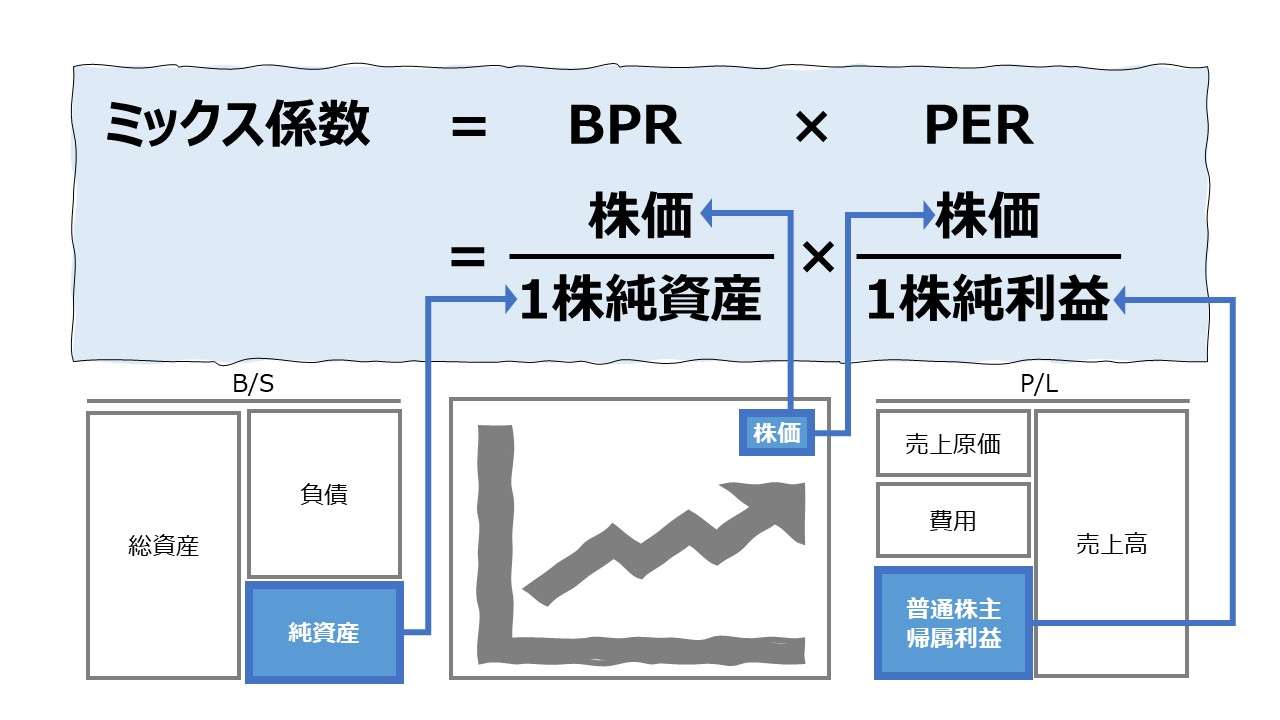

計算式

ミックス係数は、PBRとPERの乗算で求められ、株価の割安性の評価に用いられる。

提唱者の名前をとって「グレアム指数」とも呼ばれる。

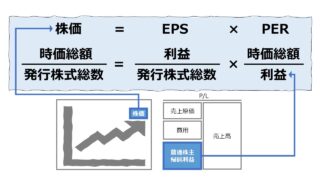

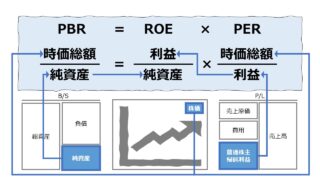

PBRは、Price Book-value Ratio の略称で、日本語では「株価純資産倍率」として知られている。

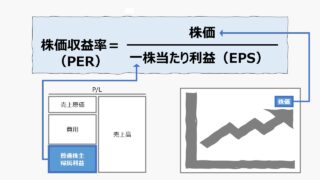

PERは、Price Earnings Ratio の略称で、日本語では「株価収益率」として知られている。

\( \displaystyle \bf ミックス係数 = PBR \times PER \)

\( \displaystyle \bf ミックス係数 = \frac{時価総額}{純資産} \times \frac{時価総額}{当期純利益} \)

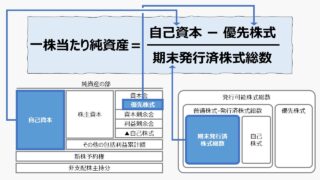

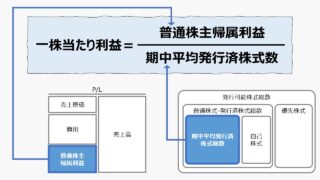

PBRは、株価と1株当たり純資産、PERは、株価と1株当たり当期純利益でも表現することができる。1株当たり純資産は、BPS: Book-value Per Share、1株当たり当期純利益は、EPS: Earning Per Share と表記できるので、

\( \displaystyle \bf ミックス係数 = \frac{株価}{1株当たり純資産} \times \frac{株価}{1株当たり当期純利益} \)

\( \displaystyle \bf ミックス係数 = \frac{株価}{BPS} \times \frac{株価}{EPS} \)

ミックス係数はこのように1株当たりデータを用いても表現することができる。

定義と意味

ミックス係数は、それ自体が何らかの適正株価を導く数学的な意味を有しているわけではなく、既に株価がビルトインされている指標として、株価(時価総額)と純資産と当期純利益の相対的大きさの比から、経験値的に適正株価を導こうとする閾値のひとつである。

ミックス係数の右辺を分解すると、PBRとPERに分けることができる。

\( \displaystyle \bf PBR = \frac{株価}{1株当たり純資産} = \frac{株価}{BPS} \)

だから、BPSに比べて株価が割安の場合、PBRの値は小さくなる。

\( \displaystyle \bf PER = \frac{株価}{1株当たり当期純利益} = \frac{株価}{EPS} \)

だから、EPSに比べて株価が割安の場合、PERの値は小さくなる。

ここから、PBRとPERの乗算で求めたミックス係数も、株価が割安の場合はより小さい値をとることが分かる。

| ミックス係数 | PBR | BPS | 投資判断 |

| ⇩ | ⇩ | ⇧ | 割安 |

| ⇧ | ⇧ | ⇩ | 割高 |

| ミックス係数 | PER | EPS | 投資判断 |

| ⇩ | ⇩ | ⇧ | 割安 |

| ⇧ | ⇧ | ⇩ | 割高 |

バリュー投資家として、ウォーレン・バフェットの師匠であるベンジャミン・グレアムが提唱したミックス係数は、当時の米国株式市場の統計的(歴史的)観察から、ミックス係数が22.5を下回る株価が割安であるという判断に用いられることで世に知られることになった。

この「22.5」はあくまで、当時の米国株式市場での観察値(経験値)であり、科学的に(数学的に)、時空を超えて不変であるかの保証はない。

しかしながら、ファンダメンタルズ分析により株価の適正価格を求めようとする者にとっては、株価とBPS・EPSの相対的大きさの関係から割安性を評価するアプローチのとてもよい先行研究となっている。

ミックス係数がなぜ、PBRとPERの乗算の形で定義されているのか? いわゆる低PBR銘柄は、バリュー銘柄と呼ばれる。一方で、高PER銘柄はグロース銘柄と呼ばれる。

こうしたミックス係数の性質は、そのような二項分類を、グレアムもバフェットも嫌っていることと関連している。バフェットの発言にあるように、「企業の内在価値より割安の株価が付いている銘柄を購入することがバリュー投資である」「投資は全てバリュー投資である」というセリフが全てを物語っている。

つまり、高PER銘柄であっても、ミックス係数が十分に22.5より小さいとき(それは十分に純資産が大きいことを意味する)、その株価はバリュー投資家にとって割安ということだ。

解釈と使用法

ミックス係数は、PBRとPERの乗算で求められ、与件となっている経験値としての閾値が「22.5」なので、次のように株価の割安性を推し量ることができる。

もちろん、株価が割高であることが投資スタンスにとって常に悪いことではない。割高だと考えれば、ショートポジションを採ればよいだけのことである。

ただし、ロングオンリーの投資家にとってみれば、ミックス係数の分析の結果、割高の銘柄は投資見送り対象となるのは間違いない。

シミュレーション

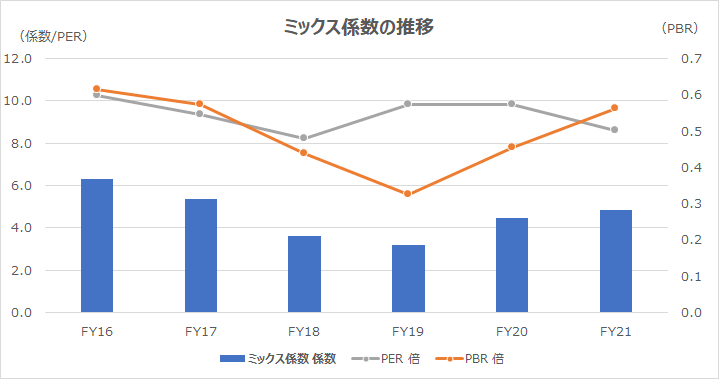

以下に、Excelテンプレートとして、FY16~FY21の三菱UFJフィナンシャル・グループの実績データをサンプルで表示している。

日経平均株価(日経225)採用銘柄として大型株の代表例である。いわゆるバリュー株の代表例として銀行株をサンプルにとってみた(但し、バフェットはこのような類型化は嫌うのだが)。

入力欄の青字になっている「期間」「1株当たり純資産額」「1株当たり当期純利益金額」「株価収益率」「最高株価」「最低株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まずデータの説明から。

公開情報であることの制約により、有価証券報告書に記載のあるPERとEPSから「算定株価」を導いている。算定株価が大きく間違っていないかを確かめるため、同じく有価証券報告書に記載のある最高株価と最低株価のレンジ内に収まっていることを確認している。

確認が取れた算定株価とBPSを用いて、PBRを算出する。こうして、PBRとPERが揃ったので、それらを乗算してミックス係数をはじき出す。

次に指標の解説へ。

日本の銀行株は、日銀の異次元の金融緩和の影響下で、長らくPBR1倍割れの低迷時期が続いた。

メガバンク筆頭の三菱UFJもその例から漏れず、グラフから見て分かるように、PBR1倍割れ状態が続いている。

バフェットの意図せざる用語として、日本の銀行株はバリュー株の典型例として認識されている。それは、三菱UFJのミックス係数が、ミックス係数<22.5 の閾値を大きく下回る3~6倍程度を推移していることからも分かる。

さて、本稿執筆時の三菱UFJのPBRは「0.71倍」、PERは「11.8倍」の辺りを推移している(2023年3月上旬)。これをベースにすれば、ミックス係数は「8.378」となり、上記グラフの水準より切り上がってきている。

これは、来年度の新日銀総裁の就任と、日銀の金融緩和策の転換、昨今のインフレ退治のための利上げなど、銀行を取り巻く経済環境の変化の影響も大きい。

「まだはもうなり」か、このまま銀行株の見直しが継続するか。残念ながら、本サイトでは一切の株価予想はしない方針である。このミックス係数を見てどう判断するか、自己責任でお願いしたい。

スパークスライン

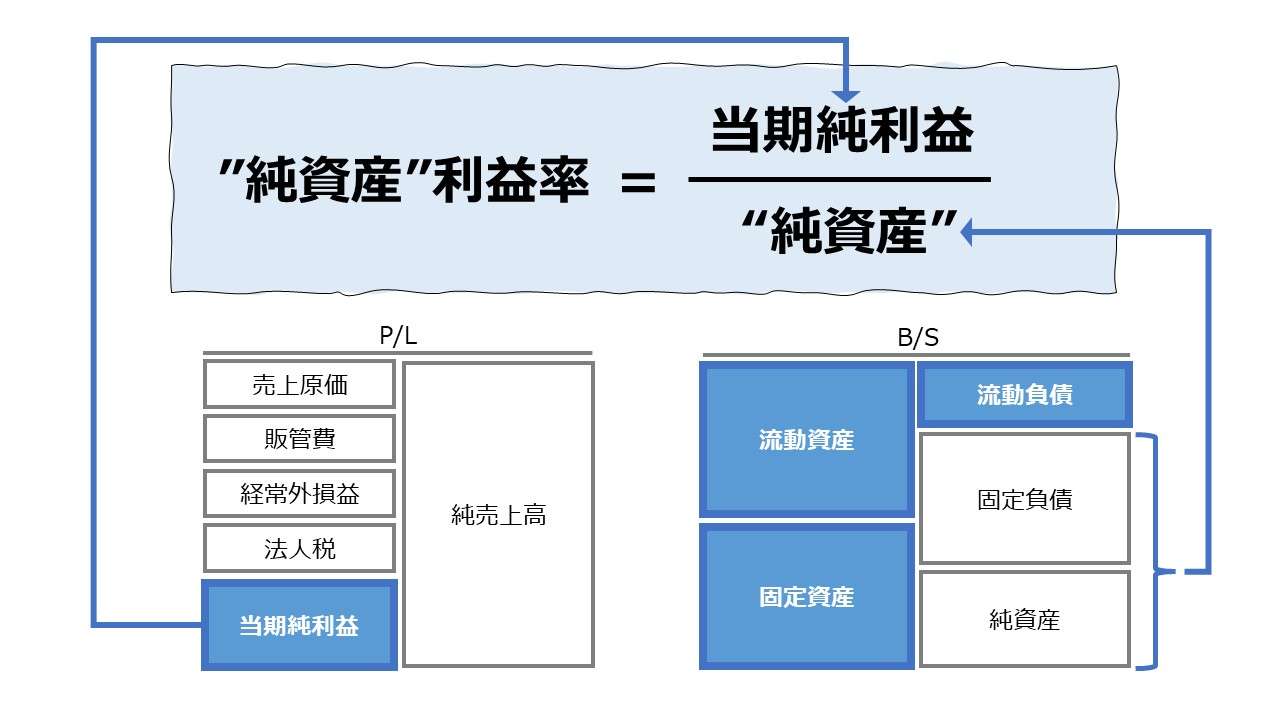

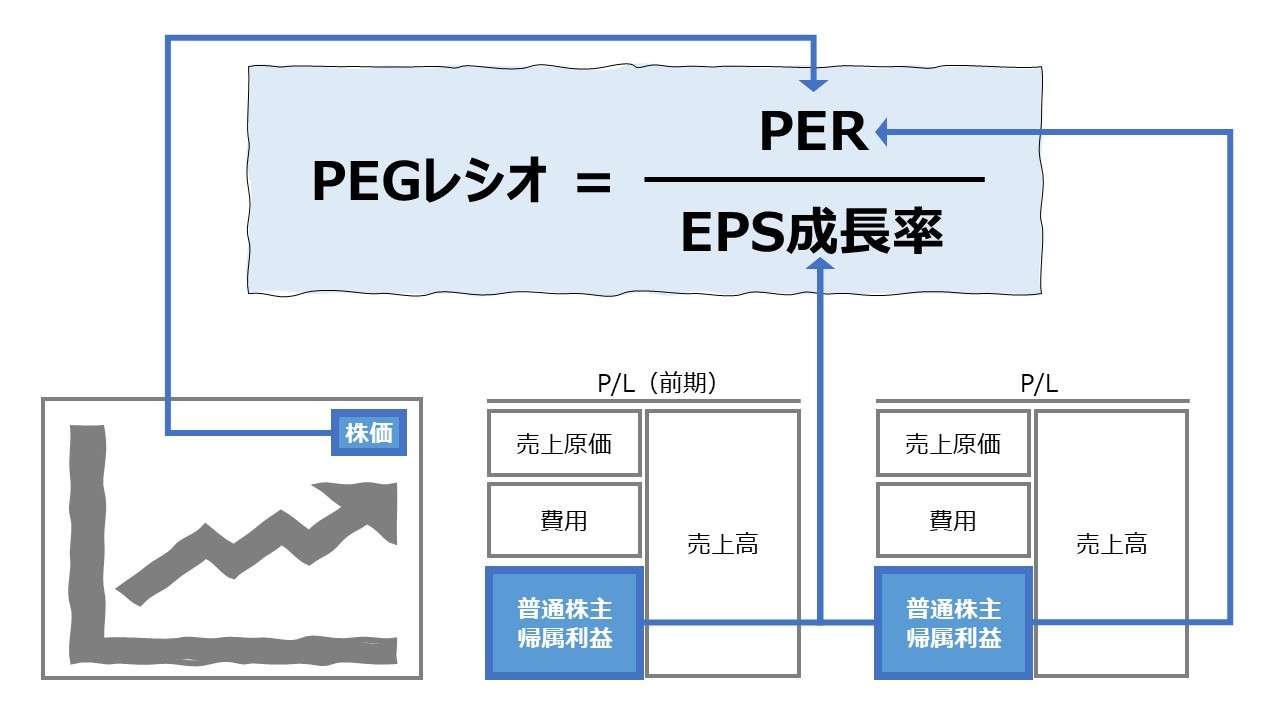

計算式を構成する各要素の説明

既存の解説ページがあるので、そちらを整理しておく。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント