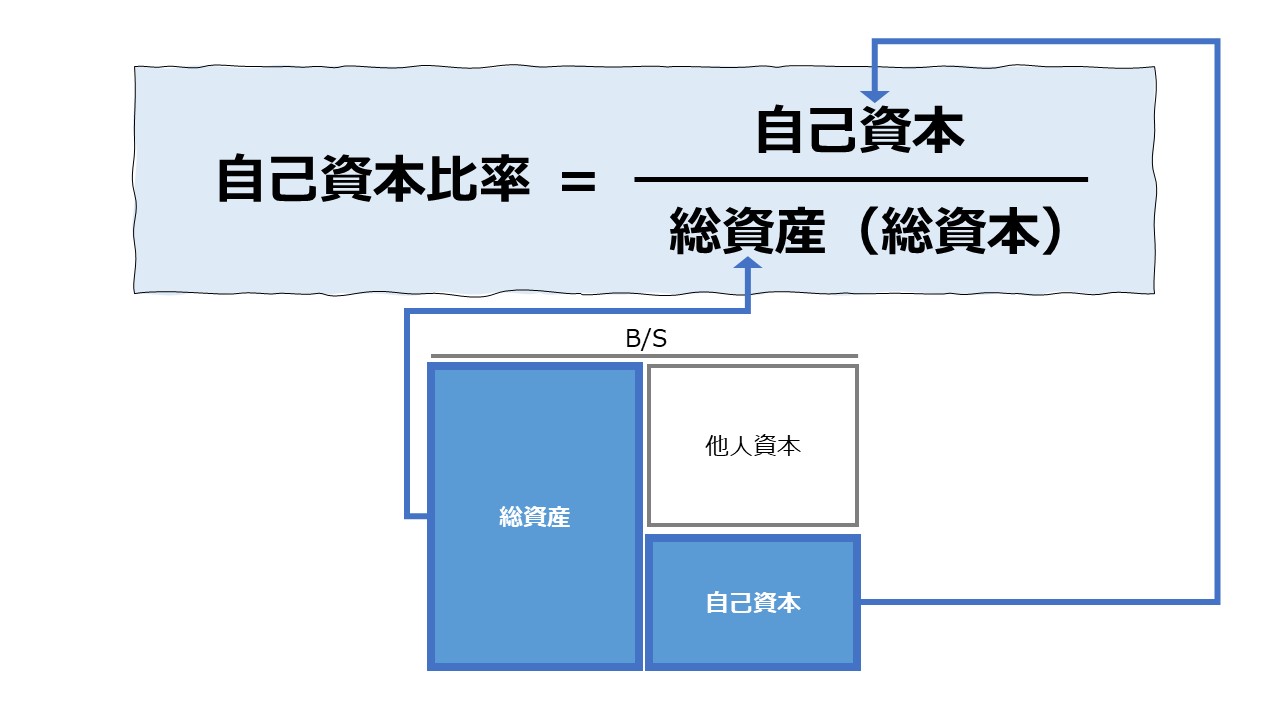

計算式

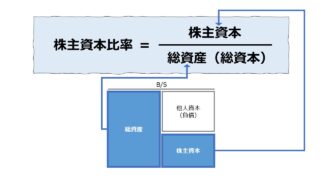

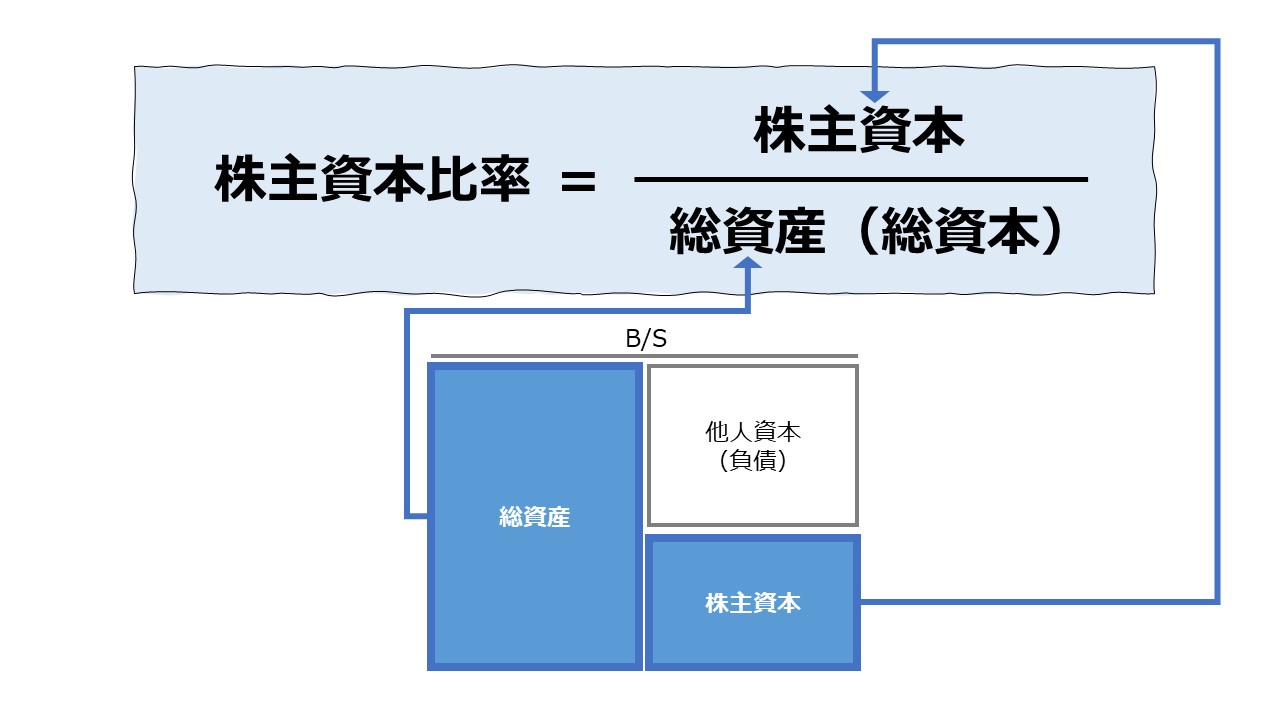

自己資本比率は、総資産(総資本)に占める自己資本の構成割合を示す。

この指標の単位は「%」で、総資産(総資本)の調達額のうち、利払いや返済の義務が生じない「資本」の形で資金調達した金額割合が全体資産(全調達額)のどれくらいを占めるかを表す。

英語では、標題に用いた equity ratio の他、capital adequacy ratio、capital ratio、capital-to-asset [capital-asset, capital/asset] ratio、ratio of net worth to total assets などが用いられる。

\( \displaystyle \bf 自己資本比率=\frac{自己資本}{総資産} \times100\%\)

大まかに言えば、貸借対照表(B/S)の総額に対して自己資本の名目で資金調達してきた金額の割合を見て、財務健全性を推し量るものとして用いられる。

ここでは、この「自己資本」という定義が重要になってくる。

自己資本の対義語は「他人資本」であり、ごく簡単な式で表すと、

総資産 (=総資本) = 自己資本 + 他人資本

という関係になっている。

細かい定義を無視すれば、ほぼ、他人資本=負債 とみることができる。

負債には、銀行からの借入金、社債調達額のような ❶有利子負債、買掛金や未払金(未払費用)といった❷非有利子負債、将来の期間に法人に経済的負担をもたらす可能性が高い、❸引当金 などが含まれる。

❶❷は、会社にとって返済の義務を負った法律上の債務となる。❸は、会計上の費用、税法上の損金となり、期間損益や企業所得に対してマイナスの要素となる。

それゆえ、負債はいずれ元本の返済や利息の支払い、引当金の計上を通して、企業財務からその価値を減じる必要がある(または法的義務を発生させる)ので、安定的な資金調達源泉とは言い難い。

よって、資金調達の安全性の面から、できるだけ返済の義務が生じない十分に長期的安定的な資金調達源を指して「自己資本」と呼ぶ。

相対的に、総資本に対して自己資本の割合が多いと、それだけ将来の返済義務から外れて長期に確保しやすい資金に頼っているといえるので、資金調達の安全面から、自己資本比率は有意義な財務指標であるといえる。

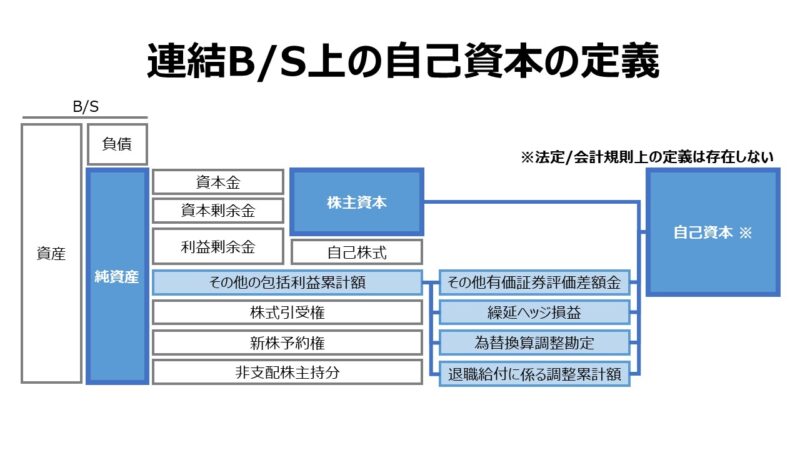

自己資本と株主資本の違い(日本基準:J-GAAP)

「他人資本=負債」という関係式になぞらえれば、負債ではない資金調達源泉という意味で、「自己資本=株主資本」という関係式が脳裏に浮かぶのは当然であろう。

概念的には、自己資本とは、返済の義務や将来的な費用または損金の発生原因とならない資金調達源泉として、株主からの出資(資本金など)と、株主の儲け分である剰余金が積み上がったもの(内部留保ともいう)の合計であるため、自己資本=株主資本 と表現しても、8割程度は正解といえる。

残り2割の問題は、誰もが同じ用語を採用したら、同じ計算結果(分析結果)を導けるか、という視点から、より厳密に計算式上の定義が必要になったということだ。

2005年の会社法改正および、「企業会計基準第 5 号 貸借対照表の純資産の部の表示に関する会計基準」の適用により、貸借対照表(B/S)上の表示されるべき勘定科目としての「株主資本」が明確に定義されたことにより、従来の自己資本比率の計算に用いていた概念としての「自己資本≒株主資本」が厳密な計算式上では齟齬をきたすようになってきた。

「企業会計基準第 5 号 貸借対照表の純資産の部の表示に関する会計基準」が明らかにしている定義は次の2つのみである。

純資産 = 資産 - 負債

純資産 = 株主資本 + その他包括利益累計額 + 株式引受権 + 新株引受権 + 非支配株主持分

このことが示唆するポイントは、

- 純資産は、資産から、負債を差し引いた差額概念であり、積極的に何かを示しているわけではない

- 会計規則上、株主資本の定義は明らかになっているが、自己資本の定義は明示されていない

となる。

あまつさえ、上記の企業会計基準第 5 号 31 第2段落において、ROE(自己資本利益率)等の計算根拠となる自己資本の定義は、使用者(分析者)の目的に資するため敢えて定義しないことが謳われている。

また、純資産の部の区分においては、財務分析における重要な指標である ROE(株主資本利益率又は自己資本利益率)の計算上、従来から、資本の部の合計額を分母として用いることが多く、また、この分母を株主資本と呼ぶことも多いため、株主資本、評価・換算差額等及び新株予約権を括った小計を示すべきではないかという指摘があった。

しかしながら、ROE のみならず、自己資本比率や他の財務指標については、本来、利用目的に応じて用いられるべきものと考えられ、2005 年(平成 17 年)会計基準の適用によっても、従来と同じ情報は示されており、これまでと同様の方法による ROE などの財務指標の算定が困難になるわけではないと考えられる。このため、企業の財政状態及び経営成績を示す上で、株主資本、評価・換算差額等及び新株予約権を一括りとして意味をもたせることが必ずしも適当ではないと考え、これらを括ることは行わなかった。

企業会計基準第 5 号 貸借対照表の純資産の部の表示に関する会計基準 31 第2段落 (引用文の強調下線は筆者による)

よって、自己資本比率、自己資本利益率(ROE)などの財務指標を計算するにあたり、丁寧に財務諸表(注記含む)を読み込んで自己資本の値を絞り込む必要がある。

特に、❶会社発表の値(プロフォーマ指標)をそのまま鵜呑みにしない、❷他社比較する場合は、定義を合わせておく、ことには留意を払う必要がある。

ちなみに、上表では、形式基準で客観性が高いことから、比較的多数意見となっている、株主資本+その他の包括利益累計額の合計を自己資本として掲示している。

もちろん、日本基準で有価証券報告書を作成している企業は、上表にある定義に従い、第1【企業の概況】1【主要な経営指標等の推移】(1) 連結経営指標等 自己資本比率 を提出している。

自己資本と株主資本の違い(IFRS)

事情はJ-GAAPと大差はないが、こちらは、ありがたいことに、疑似概念として、「親会社の所有者に帰属する持分合計」という小計が設けられている。

| 大項目 | 中項目 | 小項目 |

|---|---|---|

| 資本 | 親会社の所有者に帰属する持分合計 | 資本金 |

| 資本剰余金 | ||

| 利益剰余金 | ||

| ▲自己株式 | ||

| その他の資本の構成要素 | ||

| 非支配持分 |

IFRSを採用しているトヨタ自動車の有価証券報告書 ‐ 第118期(令和3年4月1日 ‐ 令和4年3月31日)では、連結財務諸表の注記25. において、わざわざ、下記のように注釈が付いている。

25.資本およびその他の資本項目

(1)資本管理

トヨタは、従来の設備の維持更新・新製品導入へ効率的に投資しつつ、新たなモビリティ社会の実現に向け、競争力強化・将来の成長に資する分野に重点を置いて設備投資および研究開発活動を行い、持続的成長を続け企業価値の向上を目指します。トヨタはこれらの資金需要を自己資本(親会社の所有者に帰属する持分合計)で賄いますが、必要に応じて有利子負債で充当します。

トヨタ自動車の有価証券報告書 ‐ 第118期(令和3年4月1日 ‐ 令和4年3月31日)連結財務諸表注記25 (引用文の強調下線は筆者による)

J-GAAPと比べて、項目定義がある分、指標としての採用に安定性が相対的に期待できるが、IFRS採用企業であっても独自の自己資本定義を施していることが目立つため、実務的には、J-GAAPと同様に、使用前に計算項目としての定義を確認しておく必要がある。

法人企業統計における自己資本比率の定義

無償で信頼性の高いベンチマークを入手する手段として、財務省の法人企業統計がある。

そこでの定義に倣うならば、下記のようになる(もちろんJ-GAAPベースなので、法改正前後で定義が変わっている)。

[2006年度調査以前]

\( \displaystyle \bf 自己資本比率=\frac{純資産}{総資本} \times100\%\)

総資本 = 負債 + 特別法上の準備金 + 純資産

[2007年度調査以降]

\( \displaystyle \bf 自己資本比率=\frac{純資産 – 新株予約権}{総資本} \times100\%\)

総資本 = 負債 + 特別法上の準備金 + 純資産

この統計を利用する最大のメリットは、業種×企業規模の組み合わせによるベンチマークを得られることである。

定義と意味

自己資本(equity)とは、原則として返済期限の定めがない資金調達であり、株主からの出資および過去の剰余金を内部留保させた合計額と考えることが多い。

企業の法制上の所有者である株主が、会社清算時に残余財産を分配する権利を有するが、その残余財産の額が各決算時点で貸借対照表(B/S)に現れたものと解することができる。

一般的には、この値が大きければ大きいほど、財務体質を強固にする効果があるとされている。

その理由は、自己資本の対義語である他人資本(主に負債からなる)は、銀行借入・普通社債などのように、返済期限の定められた金融債務であり、元利払いが滞れば、各種法制度に則り、企業清算や企業再編の上、債務を返済することを義務付けられ、企業の存続と事業の継続よりも債務返済がより上位に位置づけられるからである。

一方で、配当金の支払いが滞ったとしても、それが金融資産としての株式の魅力度の低下をもたらし、評価額の低下を招くとしても、直ちに企業清算や企業再編を招来するものではない。

そのため、より長期安定的な経営の持続性担保のために、自己資本による資金調達を原則とすることが尊ばれている。

格付機関によるハイブリッド債の資本性評価

一般に、劣後債、優先出資証券、優先株など資本と負債の特徴を併せ持つ証券をいい、普通社債よりも元本および利息の支払い順位の低い社債を指すことが多い。 債務不履行のリスクが大きい分、利回りは相対的に高く設定されている。

普通株式には、概して、❶期限の定めがなく返済の義務がない、❷配当の支払いが義務ではない、❸破綻時における請求権が最劣後である、という性質がある。

格付作業における自己資本比率などの信用リスク評価において、普通株式が持つ上記3つの性質の内、いずれか複数の性質を持つハイブリッド債について、その調達額の内、何割かについてはウェイト付けすることで、いくらかの資本性を認めることが一般的になっている。

例として、格付投資情報センター(R&I)が採用するハイブリッド債に対する資本性評価の目安は以下のとおり(引用:ハイブリッド証券の資本性の評価と格付の視点:■ハイブリッド証券の例と分類、資本性の目安)

| 分類 | 資本性の目安 | ハイブリッド証券の例 |

|---|---|---|

| ー | 0% | 普通社債 |

| クラス1 | 10% | 長期劣後債/優先株 利息・配当累積して繰延可能 |

| クラス2 | 30% | 超長期・永久劣後債/優先株 利息・配当累積して繰延可能 |

| クラス3 | 50% | 超長期・永久劣後債/優先株(リプレイスメントの規定有)* 利息・配当累積して繰延可能 |

| クラス4 | 70% | 超長期・永久劣後債/優先株(リプレイスメントの規定有)* 利息・配当非累積で強制停止 |

| クラス5 | 90% | 3年以内強制転換権付優先株 配当非累積で強制停止 |

| ー | 100% | 普通株式 |

これを財務分析に援用する場合は、株主資本に加えて、ハイブリッド債については、勘定科目体系上は負債項目であるものの、ベースとする各格付機関が開示している資本性評価基準に準拠して、ウェイト計算を用いて自己資本額を調整する必要がある。

バーゼル合意による自己資本比率規制

BIS規制とは、銀行の財務上の健全性を確保することを目的として、BIS(Bank for International Settlements=国際決済銀行)の常設事務局であるバーゼル銀行監督委員会で合意された、銀行の自己資本比率規制である。

バーゼル合意とは、バーゼル銀行監督委員会が公表している国際的に活動する銀行の自己資本比率や流動性比率等に関する国際統一基準である。

| 段階 | 策定時 | 日本導入時期 | 主な内容 |

|---|---|---|---|

| バーゼルI | 1988年 | 1993年3月 | ・銀行の自己資本比率の測定方法 ・達成すべき最低水準(8%以上) |

| バーゼルII | 2004年 | 2007年3月 | ・最低所要自己資本比率規制(リスク計測の精緻化) ・銀行自身による経営上必要な自己資本額の検討と 当局によるその妥当性の検証 ・情報開示の充実を通じた市場規律の実効性向上 |

| バーゼルIII | 2010年 | 2013年3月以降 | ・自己資本比率規制が厳格化 ・資本保全バッファーの積み上げを追加 ・定量的な流動性規制(流動性カバレッジ比率・ 安定調達比率)等を段階的に導入 |

バーゼルI(1993年3月期)

\( \displaystyle \bf 自己資本比率=\frac{Tier1(株主資本)+ Tier2(劣後債、有価証券含み益等)~~~~~~~~~~~~~~~~~~~}{~~~~~~~~~~~~~~~~~~~~~~~~~~~~~信用リスク~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~} ≧ 8\%\)

バーゼルI改訂(1998年3月期)

\( \displaystyle \bf 自己資本比率=\frac{Tier1(株主資本)+ Tier2(劣後債、有価証券含み益等)+Tier3(短期劣後債)~~~~~~~~~~~~~~~~~~~}{~~~~~~~~~~~~~~~~~~~~~~~~~~~~~信用リスク+マーケット・リスク~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~} ≧ 8\%\)

バーゼルII(2007年3月期)

国際統一基準

\( \displaystyle \bf 自己資本比率=\frac{総自己資本(Tier1+Tier2)}{リスク・アセット} ≧ 8\%\)

\( \displaystyle \bf リスク・アセット=信用リスク+マーケット・リスク+オペ・リスク\)

国内基準

\( \displaystyle \bf 自己資本比率=\frac{総自己資本(Tier1+Tier2)}{リスク・アセット} ≧ 4\%\)

\( \displaystyle \bf リスク・アセット=信用リスク+マーケット・リスク\)

バーゼルIII

国際統一基準(2013年3月期)

\( \displaystyle \bf 自己資本比率=\frac{普通株式等Tier1+その他Tier1+Tier2}{リスク・アセット} ≧ 8\%\)

\( \displaystyle \bf Tier1比率=\frac{普通株式等Tier1+その他Tier1}{リスク・アセット} ≧ 6\%\)

\( \displaystyle \bf 普通株式等Tier1比率=\frac{普通株式等Tier1}{リスク・アセット} ≧ 4.5\%\)

国内基準(2014年3月期)

\( \displaystyle \bf 自己資本比率=\frac{コア資本}{リスク・アセット} ≧ 4\%\)

コア資本 = 普通株式 + 内部留保 + 強制転換条項付優先株式 + 優先出資 ± 調整・控除項目

現行のバーゼルIIIは、銀行等の金融機関に適用されているが、事業会社では、特に総合商社業種において、類似の概念により、リスク・バッファー管理という形で計算・開示がなされることが一般的になっている。

総合商社は、トレーディングから事業投資管理へビジネスモデルを転換しており、資源などの権益への投資案件の金額などをリスク・アセットとして、独自の自己資本比率を算出するための分母としている。

この場合、分子も形式通りの自己資本のみならず、格付機関によるハイブリッド債の資本性評価に準拠した形で自己資本を算出・使用している。

こうした指標を用いる際には、比較可能性について十分過ぎる程慎重に構えておいて損はない。

- できるだけ、開示資料のみならず、計算要素の額と算出根拠を確認する

- 有意義な他社比較ができるように、比較可能性について検証を行う

解釈と使用法

従来、この自己資本比率は、高ければ高いほど良いと論じられてきた。BIS規制にもある通り、最低水準を8%や4%とおいて、それを上回っていることを順守することを命じるものである。万一、下回った場合は、配当制限を課すなど、厳しい対処ルールも明確になっている。

また、業種・業態によって、リスクアセットの金額の影響度や業績の安定性など、ある程度の目安が分かる。

よって、まずは初心に帰って、原則に立ち戻ってシンプルに考えるならば、

業界平均値や企業規模平均値について

「自己資本比率 業界平均」「自己資本比率 目安」などのキーワード検索を行うと、ある程度の目安となるベンチマーク(閾値)を目にすることができる。

同業他社と比べて自社の自己資本比率が高い場合は、ひとまず、安全性・健全性の面で安心できる。しかし、差が微妙な時、または下回っている場合、どれだけ挽回すべきかの定量目標を定めることは意外に難しい。

むしろ、そういう場合は、自社以外のベンチマークに信頼性を置くより、総合商社や金融機関に倣って、自社のリスク・アセットに対する自己資本比率をとりあえずの目安にすることをお勧めする。

総合商社は事業会社の面もあるので、多くの総合商社が目標値に定めているリスク・バッファー管理は、それ以外の業種でも有効性が高いと思われる。

\( \displaystyle \bf リスク・バッファー =\frac{自己資本}{リスク・アセット} ≧ 1\)

リスク・バッファー = 自己資本 – リスク・アセット≧0

この数式が意味するところは、リスク・アセットの額がリスク(ボラティリティ)を定量化したスク・エクスポージャーとなり、自己資本がそのエクスポージャーを十分にカバーし切っているのが、”≧1” や “≧0” といった不等号の意味となる。

つまり、エクスポージャーが全損に帰しても、債務不履行とはならない(あくまで概念的にだが。。。)ことを示しているのである。

経営事項審査における評価ポイントして

建設業法(昭和24年5月24日法律第100号)第4章の2に定める「建設業者の経営に関する事項の審査等」において、経営事項審査日本の建設業者が公共工事の入札に参加する際に企業規模・経営状況などを客観事項を数値化した「経営事項審査」をパスしないと公共事業を受注できない。

「経営状況」の分析、「経営規模等」の評価など審査項目は多岐にわたるが、その中に決算書の財務内容を数値化する「経営状況評点」なるものがあり、ここで8項目の財務チェックが設けられている。

「自己資本比率」はその中で「財務健全性」分析の項目として設定されている。

ちなみに、ここでは 総資産=総資本 との理解に立っている。

MM理論や加重平均資本コスト(WACC)との関係

MM理論(モディリアーニ=ミラーの定理)は当初、「完全な市場の下で企業が資金調達を行うときには、資金調達方法の組み合わせ方を変えても企業価値は変化しない」という命題として登場した。

その後、法人税や破産コストといった要素を取り入れていき、自己資本と他人資本の絶妙の構成割合のもとで、企業の資金調達に係る資本コストが最低点となる最適解が存在するであろうという一定のロジックを導き出した。

ここでは、最適資本構成についての最善のグラフを描画することができないので、あくまで例証と言葉による説明で読者の理解を得ることに努める。

例

まず、伊藤レポート(2014年)を根拠に、日本企業の自己資本コスト(≒目指すべきROE)が8%とおく。

目下の日銀のイールドカーブコントロール政策(YCC)により、低金利政策が敷かれている関係で、社債や銀行借入にかかる利率が2%とする。

8% > 2% により、この企業が資金調達による資本コストの低減を図るには、もっと負債(≒他人資本)の構成割合を高める必要がある。

仮に、この企業の実効税率が35%だとすると、支払利息は損金扱いとなるため、

2% × (1 – 0.35) = 1.3% となり、実質の法人税考慮後の負債コスト(利率)は、さらに 0.7% 低減することになり、負債による資金調達がより有利に傾く。→ 8% > 1.3%

8% > 1.3% だけに着目して極論を言えば、全額負債による資金調達が最も資本コスト(WACC)を引き下げると一見すると思えるが、

❶負債比率が極端に高まると、企業倒産リスクも同様に高まる

❷高止まりする企業倒産リスクを抱える企業への貸付リスクも高まるので、貸付利率が従来より高くなる→負債の調達コストが上昇する

❸企業倒産リスクが高い企業の株主からの期待収益率(TSR:キャピタルゲイン+インカムゲイン)もリスクに見合うだけ上昇する

というネガティブなインパクトを発生させる。

そのため、自己資本コスト:8%、負債コスト:2%の企業であったとしても、自己資本比率がゼロに近傍する手前で、加重平均資本コスト(WACC)の最低点を迎えることが理論上は分かる。

よって、このことから分かることは、以下の通り。

- 財務安定性を見る場合は、自己資本比率が高ければ高いほど良い

- 加重平均資本コスト(WACC)の最小化を図るとき、自己資本比率(ER)は、0% < ER <100% のどこかになる

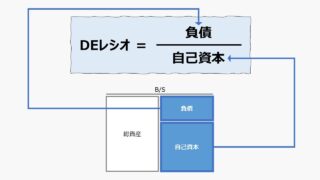

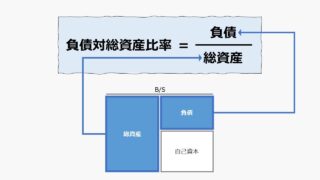

D/Eレシオとの使い分け

類似の財務指標に、「D/Eレシオ(DER: Debt Equity Ratio, Debt to Equity)」がある。

現在の日本では、“D” に「有利子負債」を当てはめて使用するケースが大多数であるが、元々は、単なる負債と資本のバランスを見る目的で、全ての負債項目を用いて分析するのが一般的であった。

ここでは、“D”概念を総負債と置き、資本=負債(他人資本)+自己資本 の恒等式を前提にする。

併せて、負債対総資産比率(Debt to Total Assets)の変化も付け加えると、

| 総負債 | 自己資本 | DEレシオ | 自己資本比率 | 負債対総資産比率 |

|---|---|---|---|---|

| 99 | 1 | 99.0 | 1% | 99% |

| 75 | 25 | 3.00 | 25% | 75% |

| 50 | 50 | 1.00 | 50% | 50% |

| 25 | 75 | 0.33 | 75% | 25% |

| 1 | 99 | 0.01 | 99% | 1% |

上表のような関係性は、財務分析数値を見る上で、皮膚感覚として備えておくと、数値の変化への感度がよくなるかもしれない。

シミュレーション

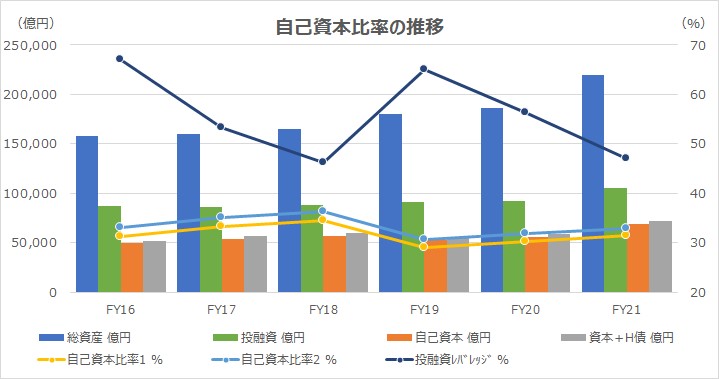

以下に、Excelテンプレートとして、FY16~FY21における三菱商事の自己資本比率の推移をサンプルに採用している。

入力欄の青字になっている「期間」「総資産」「有形固定資産」「投資」「融資」「無形資産」「のれん」「資本金」「資本剰余金」「利益剰余金」「他資本要素」「自己株式」「ハイブリット債」「ウエイト(掛け目)」 に任意の数字(文字)を入力すると、表とグラフを自由に操作することができる。

これらの値入力により、❶自己資本比率1としてハイブリッド債考慮前、❷自己資本比率2としてハイブリッド債考慮後、三菱商事の独自指標である❸投融資レバレッジの値が得られる。

※1 三菱商事がプロフォーマ指標として開示している「投融資レバレッジ」とこのテンプレートで表示する値は厳密には異なる。このテンプレート上では、有価証券報告書で開示されている財務諸表(注記含む)から作成しており、社内リソースを参照していないことから、三菱商事が開示する「投融資レバレッジ」の計算要素と100%合わせることが難しいため

※2 三菱商事の外部開示用財務諸表では、「のれん」は「無形固定資産」との合計額が開示されている。テンプレートでは、他社データでの援用の配慮から、項目を別にしてある。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記の推計では、ハイブリッド債の資本性評価は、自己資本比率にあまり大きく影響を及ぼしていない。

むしろ、自己資本比率と投融資レバレッジの推移の関係を観察した方が面白い。

コロナ禍の経済への悪影響が出始めたFY19に、投融資レバレッジを上げて積極的な投資に勝負をかけている。その余波で、FY19の自己資本比率は過去6年で最低を記録した。

FY19の勝負の結果は吉と出て、FY20・21の自己資本比率の回復とともに、内部留保(利益剰余金)が積み上がっている。リスクをとった積極投資がリターンを伴い成就した姿になっている。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント