加重平均資本コスト(WACC)の計算プロセス

概要

企業全体の資本コストは、資本調達手段それぞれの市場価値で表された金額の構成比率で加重平均されたものとして計算される。

仮に税引後の資本調達コストと、調達資金の市場価値の2つが事前に分かれば、加重平均資本コスト(WACC: Weighted Average Cost of Capital)は、次のように計算することができる。

\( \displaystyle \bf WACC = \frac{全ての税引後資本コスト総額}{全ての調達資本の市場価値} \)

このとき、全ての調達資本の市場価値は、通常、会計報告で用いられる過去実績コスト(historical cost)ではなくて、現在価値(current market value)でなければならない。

しかしながら、企業全体の資本コストは、一般的には個々の資本調達手段で調達される資本の市場価値を総合計したものと、それぞれの資本調達手段の個別の資本コストを加重平均して求めた税引後資本コスト総額を用いて計算される。

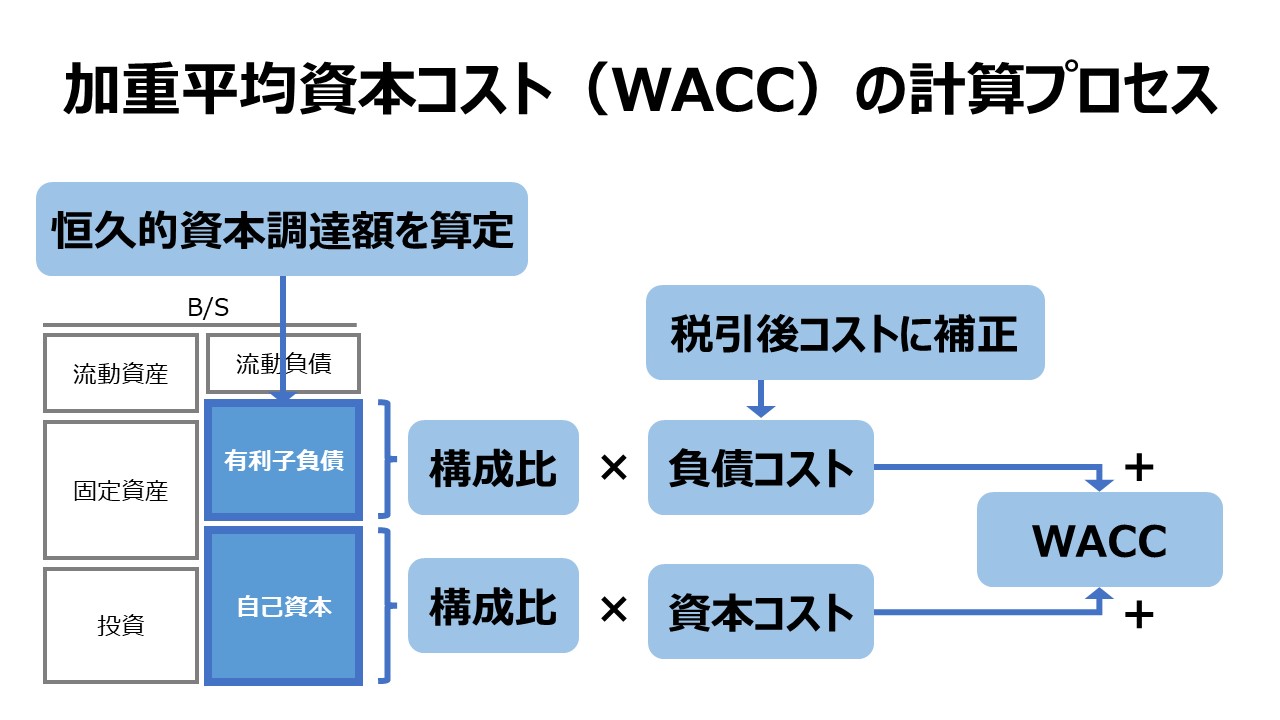

加重平均資本コスト(WACC)の計算ステップは、

- 個々の資本調達手段(有利子負債、優先株式、普通株式など)ごとに年あたりの税引後資本コストを計算する

- 個々の資本調達手段が企業全体の資本構成に対する構成比を決める

- 個々の資本調達手段の税引後資本コストと調達金額の掛け算の積を合計する

加重平均資本コストは年利(annual rate)として表現されるというのがお約束である。

負債の資本コスト計算(技術的な論点)

WACCを計算する場合、理論的には負債としては長期借入金のみを考慮に入れ、仕入債務、未払金/未払費用、その他の非有利子負債は含まない。ここで重要なポイントは、季節的な短期借入金はWACCの計算範囲からは除外することだ。

WACC計算の主眼は、恒久的な資金調達のコストを計算することである。仮に、短期借入金が借り換えが継続的に行われ、あたかも極度貸付枠(revolving line of credit)のように恒久的な資金調達源となっている場合は、当然にWACC計算の対象資本構成に算入する。

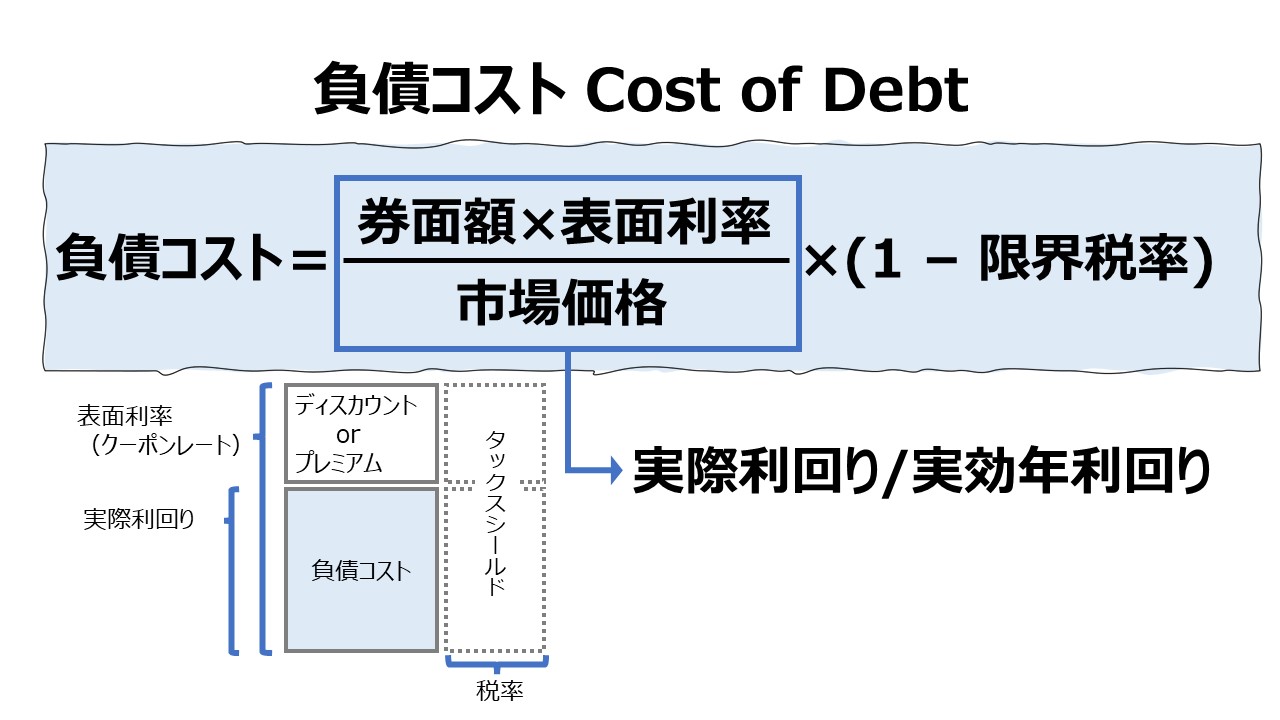

負債コストは法人税影響額を除く必要がある。なぜなら、支払利息は税控除対象費用(tax-deductible expense)なので、実際の支払利息(のキャッシュフローに及ぼす効果)は名目上の支払利息より小さくなる。

計算例

資本構成:負債が60%、資本(普通株式)が40%

資本コスト:負債の税引後コストが2.4%、資本のコストが8.4%

\( \displaystyle \bf WACC = (2.4\% \times 60\%)+(8.4\% \times 40\%) = 1.44\% + 3.36\% = 4.8\% \)

※ 上記の負債コストは既に税引後のもの

コメント