計算式

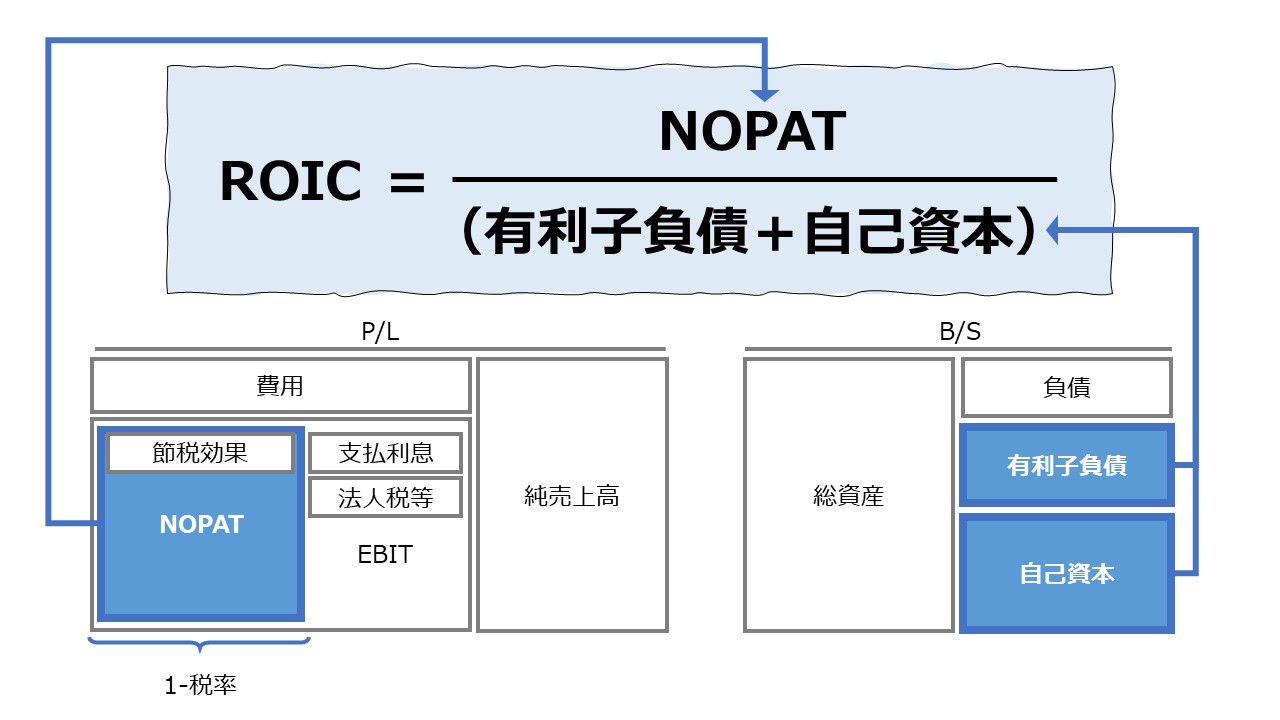

投下資本利益率は、純営業資産利益率(RNOA: Return on Net Operating Assets)または、投下資本利益率という和訳そのものの ROIC: Return on Invested Capital の二通りの呼ばれ方がある。

この利益率を計算する分母を、貸借対照表(B/S)の借方から見れば「純営業資産」になり、貸方から見れば「投下資本」と看做せるからである。

この利益率の分子に該当する利益概念も諸説あり、統一的見解を示すのは難しいが、一般的には、NOPAT(ノーパット、Net Operating Profit After Tax)であると認識されている。

ただし、NOPATにも複数の計算方法が存在するため、名称が同じでも計算結果まで一致する保証はない。

\( \displaystyle \bf 投下資本利益率= \frac{NOPAT}{投下資本} \times 100\%\)

投下資本利益率は、ファイナンス視点で企業会計を見たときに、他人資本および自己資本で調達した資本合計額の事業利益に対する利益率で、投資収益性を評価するための指標になる。

この指標の単位は「%」で、投下資本一単位当たりからどれくらいの割合で利益を生み出せるかの比率を表す。

この事業利益というものが曲者で、一般的には税引後営業利益(=NOPAT)と解されている。

NOPAT = 営業利益 ×(1 – 実効税率)

より厳密には、GAAPでは営業利益には含められない持ち分法利益を考慮するなど、様々な調整が必要になる。また、IFRSや米国では、EBITの開示が一般的であるため、

NOPAT = EBIT ×(1 – 実効税率)

と解説しているものも多い。

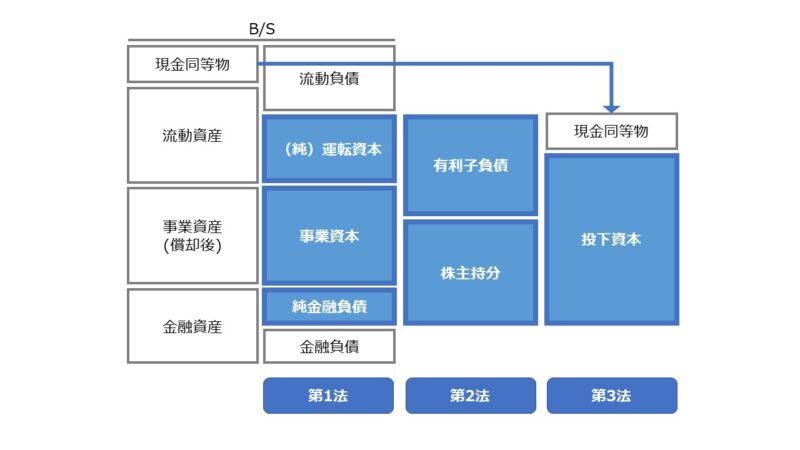

投下資本の方は、以下の3つの方法が代表的である。

- 第1法:純営業資産を求める

B/Sの借方から純営業資産を求めるやり方。資産を三分割し、(総)運転資本と、事業活動に投下中の事業用資産と、金融資産に分ける。

(総)運転資本は、仕入債務などと相殺(ネット)し、正味金額となる(純)運転資本を求める。

事業用資産は、減価償却考慮後の純額(資本減耗分を考慮した金額)を求める。

金融資産は、企業の本業たる事業活動とは異なる収支によるものなので、今回の利益率計算からは基本的には除外する。但し、正味の金融資産への投資額は外部から調達した資金であるため、これを純営業資産に含めるものとする。

(筆者注:このやり方は、計算過程に恣意性が入り込みやすく、計算も複雑なので間違いも起きやすい。純運転資本と純金融負債を求める際に、現金同等物を二重計算する等。分子のNOPATから金融資産による収入を除外しなければ分子分母の整合が取れないため、利益率の計算も間違えやすい。)

- 第2法:資本の外部調達額から投下資本を求める

有利子負債と株主持分(≒純資産)の合計。計算は容易だが、退職給付引当金やリース債務など、有利子負債以外の他人資本に含まれる金額が多い場合は、分子分母ともに、これらの負債額にかかる利益率計算の補正が必要になる。

- 第3法:資本の外部調達額から、内部で待機している現金同等物を控除する

現金同等物の金額の取り扱いについて、待機中の資金も含めた利益率を管理するか、待機中の資金は事業に投下されていないからこれを除外すると考えるか、ROIC(RONA)の使い道による。

M&Aの現場で、保有現金は、マイナスの負債として捉えたほうが資金効率(投資効率)がはじきやすいと考える場合は、これを除外して第3法を採る。

待機資金も含めて、この分をオポチュニティコストに含まれるもの、待機中であるのは摩擦コスト(取引コスト)を構成するものと、投資採算に含める保守的な考え方を是とするなら、第2法を採ることが多い。

P/L項目、ここでは利益額が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益ならば12倍、単四半期利益ならば4倍する。

B/S項目、ここでは投下資本(純営業資産)には、平均残高(平残)を用いる方法と、期首または期末の数字を用いる方法が存在する。平均残高の方は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、利益が単四半期の場合、投下資本(純営業資産)も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

会計的な財務分析の領域では、時系列による通年分析がメインテーマになることがある。その場合には、分母の値に平均残高(平残)を用いることが多い。

M&Aなど、ファイナンス視点でこの指標を用いる場合では、キャッシュ(利益)の現在価値が重要なファクターになるため、シビアに割引価値を見る要請が強くなる。そこで分析期間の期首値を用いることが一般的である。

ここでは、会計的分析技法を理解するという前提で、平残を用いることとする。

- NOPAT:税引後営業利益

- 純営業資産:事業活動に投下中の正味の資産額

- 投下資本:企業外から調達した他人資本+自己資本の合計

定義と意味

投下資本利益率(ROIC)は、「収益性分析」「Profitability」の代表的な指標のひとつである。

企業に投下された資本の投資効率を見るための指標である。株主からの出資のみならず、債権者からの融資も含めて、企業が調達した資本がどれくらいのリターンを生み出しているのかを測る。

ROAとの大きな違いは、営業資産を総額でカウントしているか、(純)運転資本として流動資産・流動負債を相殺した差額分だけをカウントしているかである。

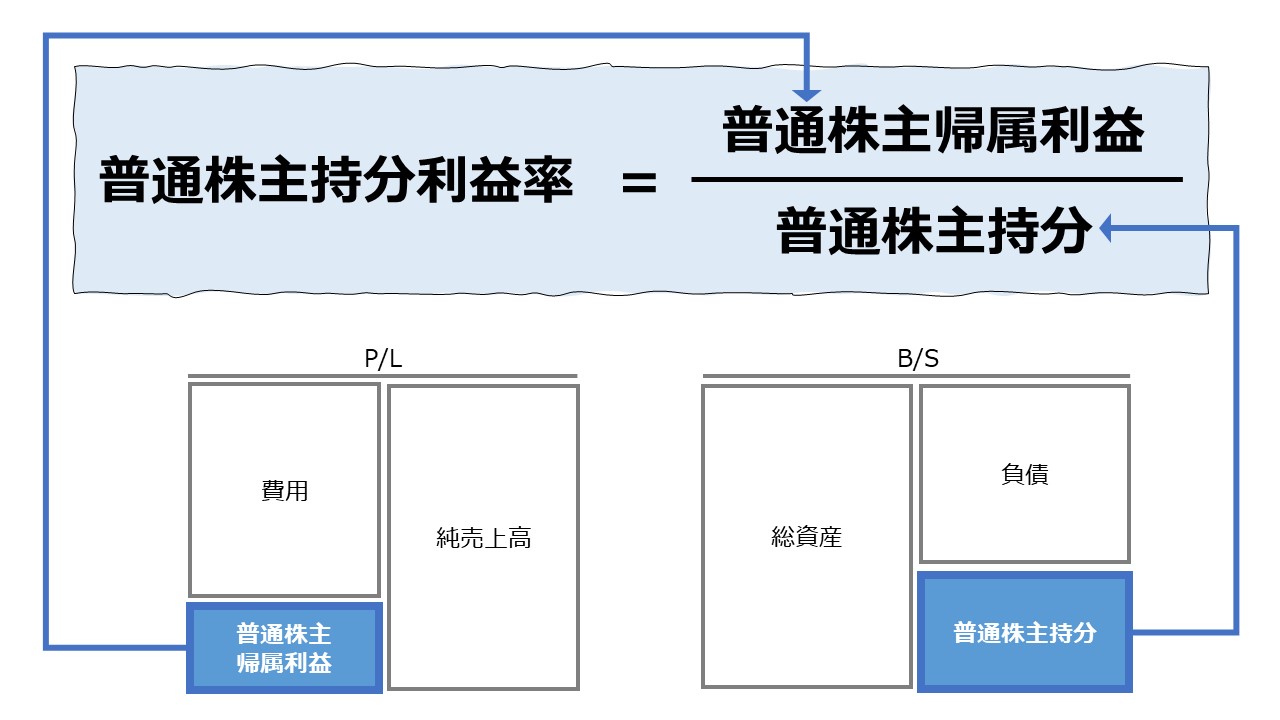

ROEとの大きな違いは、株主の持分だけの投資効率を見るか、企業が資金調達した全額の投資効率を見るかである。

ROA・ROEに共通の最大の違いは、そのリターンを測る利益概念の違いである。

ROA・ROEによる投資効率を測定する場合には、リターンをGAAPに従った段階利益、中でも当期純利益を用いるケースが多い。

ROICの場合は、NOPATが用いられる。当期純利益とNOPATの大きな違いは下記のとおり。

①支払利息とその節税効果は除外されている

②のれん償却、リース債務、退職給付、受取配当金・利息、営業外損益、特別損益に関する節税効果が考慮されている

こうした調整は、2つの意味で厳密なROIC計算には欠かせない。

①リターンは分母にカウントされている投資から生み出されたものに限定するべき

②有利子負債による支払利息などは、分子から控除するのではなく、資本コストに含めるべき

という考え方による。

①について、のれん償却費は、日本の会計基準では期間費用だが、ROIC計算上は、キャッシュアウトがないこともあり、その償却分はまだ株主・債権者が留保している状態であると考え、段階利益からNOPATへは足し戻される。

②について、投下資本には別途計算された資本コストをかけて、これをNOPATから控除することで、投資対効果の利回りを計算する手順になっているため、ここで支払利息を分子(NOPAT)から先に控除してしまうと、二重計算になってしまうからである。

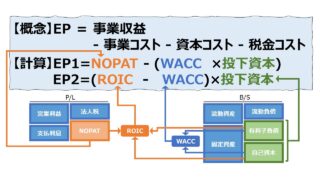

これを理解するには、ROICの計算は、EVA®(EVAはスターンスチュワート社の登録商標)の計算過程にあるファクターであることを知る必要がある。

\( \displaystyle \bf EVA = NOPAT – 資本コスト額 \)

\( \displaystyle \bf EVA = NOPAT – 投下資本 \times WACC \)

\( \displaystyle \bf = \left( \frac{NOPAT}{投下資本} – \frac{(投下資本 \times WACC)}{投下資本} \right) \times 投下資本\)

\( \displaystyle \bf = \left(ROIC – WACC \right) \times 投下資本\)

※EVA®: Economic Value Added – 経済的付加価値

※ WACC: Weighted Average Cost of Capital – 借入コストと株式コストを加重平均した資本コスト率

支払利息は、投下資本、中でも有利子負債に対する資本コストになる。投下資本に資本コスト率を掛ける際に、支払利息の負担分は資本コスト率の方に含まれて計算されるから、分子であるNOPATは、支払利息の控除前であることがかえって整合的なのである。

解釈と使用法

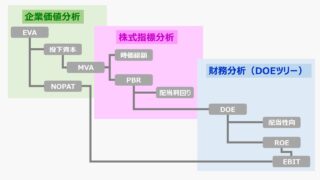

投下資本利益率(ROIC)は、企業が資本コスト(WACC)を上回るROICを達成していないと、EVAがプラスにならないという目標管理のために用いられる利益率指標である。

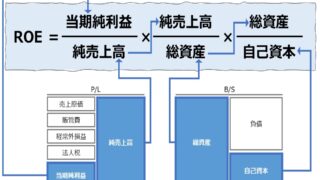

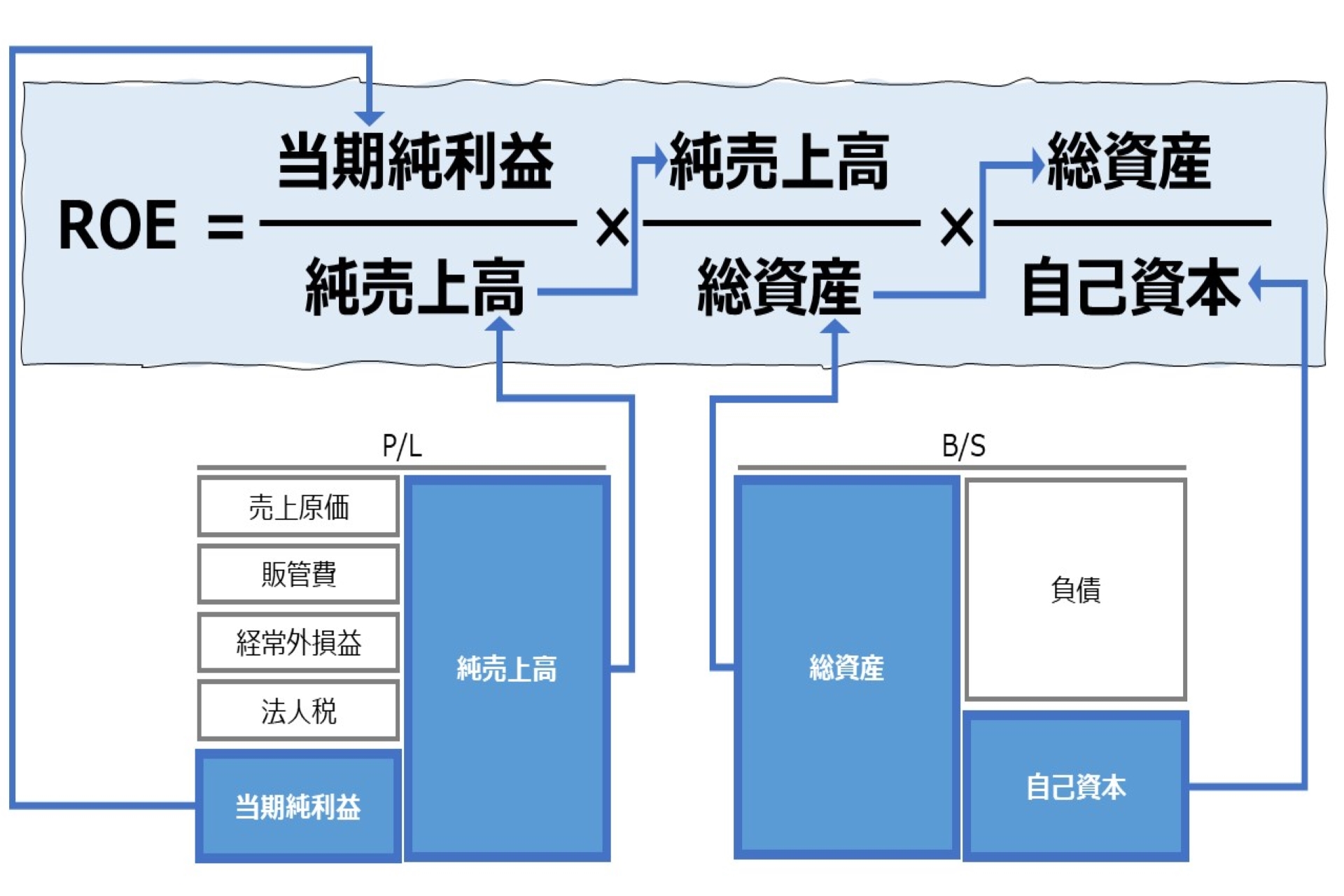

ここでは、ROICとROEの相関を数式でまとめることにより、ROEの先に存在している、EPS, BPS, PER, PBR, ROA といった指標との体系的な理解を深めることにする。

\( \displaystyle \bf ROE = \frac{当期純利益}{自己資本} \)

\( \displaystyle \bf = \frac{当期純利益}{投下資本} \times \frac{投下資本}{自己資本} \)

\( \displaystyle \bf = \frac{(NOPAT – 資金調達コスト)}{投下資本} \times \frac{投下資本}{自己資本} \)

\( \displaystyle \bf = \left( \frac{NOPAT}{投下資本} – \frac{資金調達コスト}{投下資本}\right) \times \frac{投下資本}{自己資本} \)

\( \displaystyle \bf = (ROIC – SPRED) \times 投下資本レバレッジ \)

※SPREAD: 純資本調達コスト率。事業利益率と金融コスト率の差額

上式の右辺から分かる通り、ROEを改善させるには、

①ROICを上げる

②SPREADを下げる

③投下資本レバレッジを上げる

のいずれかまたは全てを実現しなければならないことが分かる。漠然と自己資本利益率(ROE)を改善しようと画策するより、この事業はROICを上げようとか、この局面ではSPREADを下げることに全力を傾けたほうが効果が出やすいなど、作戦が立てやすくなる。

ちなみに、ROIC、SPREAD、投下資本レバレッジの組み合わせだけでも、かなりの事業戦略オプションになることが分かる。

| ROIC | SPREAD | 投下資本レバレッジ | 戦略オプション |

|---|---|---|---|

| ↑ | ↓ | ↑ | 業績好調からレバレッジを上げても安全 |

| ↑ | ↓ | ↓ | 業績好調から株主還元を強化 |

| ↑ | ↑ | ↑ | 高いROICを頼りに規模拡大へ借入を増やす |

| ↑ | ↑ | ↓ | 高いROICを活用して財務健全化に向かう |

| ↓ | ↓ | ↑ | SPREAD低下を頼りに借入を増やす |

| ↓ | ↓ | ↓ | 業績不振により規模を縮小する |

| ↓ | ↑ | ↑ | 新規借入でROEをお化粧※1 |

| ↓ | ↑ | ↓ | SPREAD上昇により借入を減らす |

※1については、ROIC・資本コストとROEを比べて初めて、分かることである。従来の、ROE=売上純利益率×総資産回転率×財務レバレッジ の因数分解からは分からない事象である。

よく巷間で指摘されている、「企業業績を抜本的にテコ入れせずに財務レバレッジを上昇させるだけでROEを見かけ上改善したように見せかける」というROE経営の盲点を突く議論というものがある。

この議論では、いつでも、どんな条件でも財務レバレッジが有効であるように勘違いが起きる可能性が高い。

※1の状況から分かる通り、財務レバレッジ、上式では投下資本レバレッジがROE上昇に有効なのは、「ROIC > SPREAD」の条件が成り立つ場合に限定される。

いずれにせよ、投下資本利益率(ROIC)の値が、WACCまたはSPREADより下回ることは、資本コストを超過して企業価値を生みだせていないことを意味するので、

逆に、投下資本利益率(ROIC)の値が、WACCまたはSPREADより上回ることがあれば、資本コストを上回る企業価値を生みだしていることを意味するので、

シミュレーション

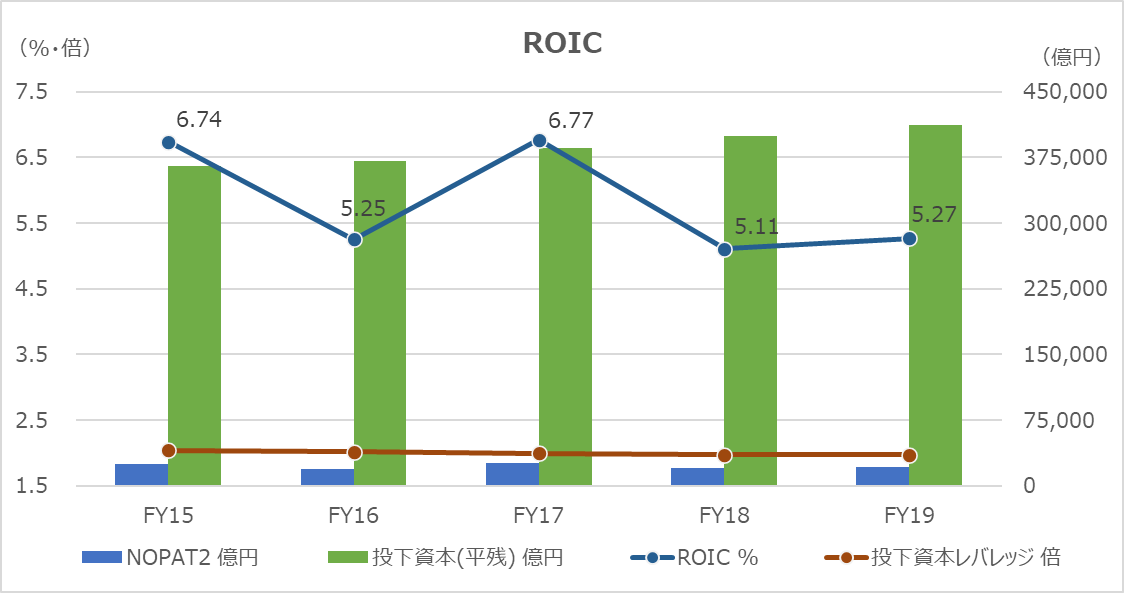

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「売上高」「営業利益」「当期純利益」「支払利息」「法人税」「特別利益」「特別損失」「有利子負債」「純資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、年々投下資本が増加しているが、ROICはやや微減傾向にある。ただし、投下資本レバレッジを下げているので、財務の健全性は失われていないことが分かる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント