計算式

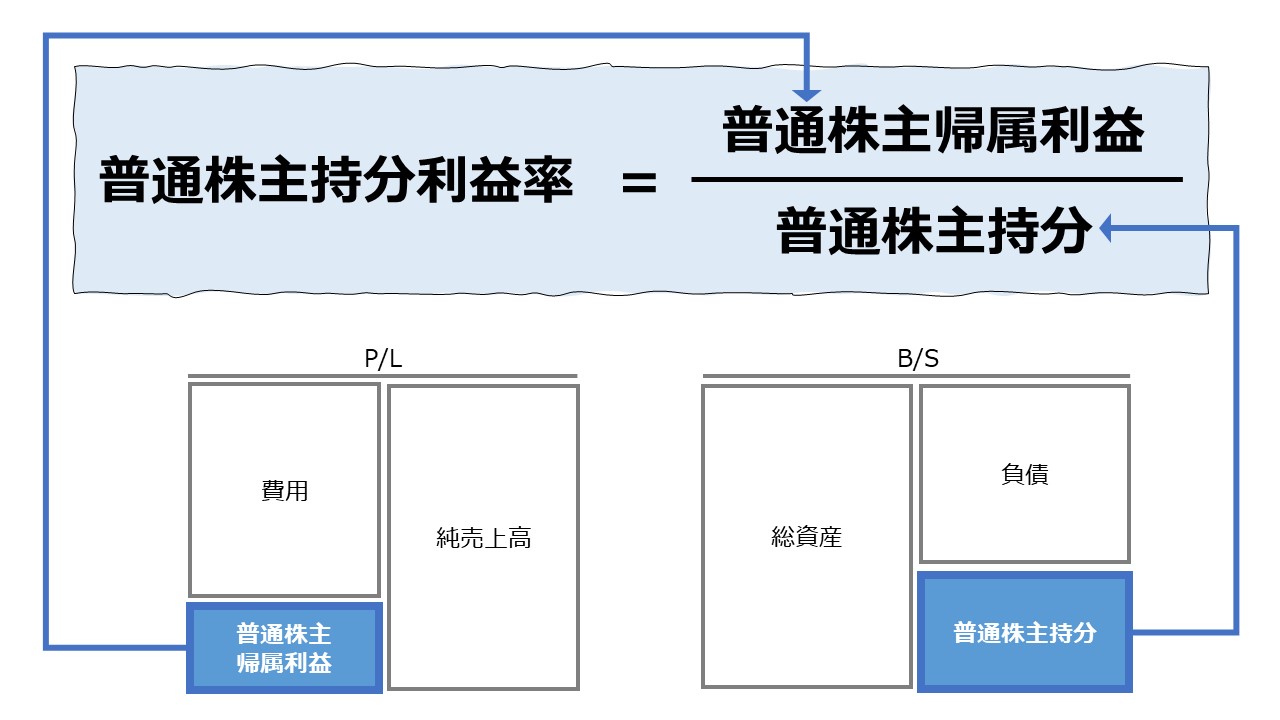

普通株主持分利益率は、普通株主が出資した持分が、ビジネス活動を通じてどれくらいの利益を生み出しているのかを示す。

この指標の単位は「%」で、普通株主からの出資額一単位当たりからどれくらいの割合で利益を生み出せるかの比率を表す。

\( \displaystyle \bf 普通株主持分利益率= \frac{(普通株主帰属利益- 優先株配当金)}{平均普通株式持分} \times 100\%\)

優先株式は、債券に近い性質を持つため、会社の支配権に対する持分を意味する普通株式の所有者(株主)の出資一単位当たりの利益率を見る際の計算からは除外することが多い。

P/L項目、ここでは当期純利益額が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次利益ならば12倍、単四半期利益ならば4倍する。

B/S項目、ここでは普通株式持分には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、利益が単四半期の場合、普通株主持分も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

利益には、段階利益のどれを用いるかで、「売上総利益」「営業利益」「経常利益」「税引前利益」「当期純利益」「包括利益」のパターンがある。

ここでは、分母が普通株主持分となっているため、分子にくる利益は、普通株主以外に帰属する利益や配当は除いておくことが必要になる。

よって、優先株主に対する配当金支払額、非支配株主持分に帰属する当期純利益は、分子から除くことになる。

- 当期純利益:ここでは、普通株主に帰属する当期純利益

- 優先株配当金:優先株主に支払われる配当金支払額

- 普通株主持分:普通株主が出資した持分

定義と意味

普通株主持分利益率は、「収益性分析」「Profitability」の代表的な指標のひとつである。

普通株主が出資した持分がどれくらいの利益を生み出しているか、普通株主持分単位当たりの利益率を意味する。年間利益を用いることで、この指標が表す利益率は、年利となるため、他の利回り指標と比較できるとされている。

ただし、これには簿価と時価の違いを明確に理解しておかないといけない。

貸借対照表(B/S)は、簿価で自己資本を計上する。しかし、株式市場で投資家は時価で株式を売買する。多くの例では、簿価と時価は一致しない。

よって、投資家が公開市場でA社の株式を「100万円」で購入したとしても、貸借対照表(B/S)には「50万円」分の持分として計上されているかもしれない。

この時、年間利益が10万円だとしたら、それぞれの利回りは、

時価:10万円÷100万円=10%

簿価:10万円÷50万円=20%

という風に、倍半分違うことになる。

普通株主持分利益率と、優先株式持分、非支配株主持分の両者を加えたROEとでは、計算構造が近似しているため、ROEと同様の留意点を下記に示す。

B/S上の株主の持分は、「資本金」だけではない。企業が経営を継続してきた中で毎年の利益の中から内部留保として使わずに貯めてきた利益は「利益剰余金」として、ROEを評価する際の分母に含められる。

現金配当せずにいたずらに内部留保を積み上げるだけだと、ビジネス上の他の条件が一定だとしたら、ROEがどんどん低下することになる。これが資本効率を落とす原因として、昨今、株主に報いる「ROE経営」として、無駄に内部留保するより、現金配当や自己株取得で株主へのリターンを高めるとか、資金を有効利用して採算が見込める事業に積極的に投資に回すとか、ROEを高める経営を心がけようということで注目を浴びている。

なお、本記事を作成している時点では、新型コロナウィルスの影響で、手元流動性の問題が脚光を浴びており、内部留保を積み上げがちと批判の目で見られることが多かった日本企業に対する株式市場からの評価がかえって改善しているという皮肉な状況も生まれている。

改めて、時価と簿価の違いを、関連指標と合わせて体系的に理解すると、

自己資本利益率(ROE)は、会社全体の数字でも一株当たりの数字でもどちらで表現することができる。

\( \displaystyle \bf 自己資本利益率(ROE)= \frac{EPS}{BPS} \times 100\%\)

\( \displaystyle \bf 自己資本利益率(ROE)= \frac{当期純利益}{自己資本} \times 100\%\)

これは、帳簿上の会計的利益である当期純利益を帳簿上の自己資本の額で割ることで、簿価上の利益率を表している。

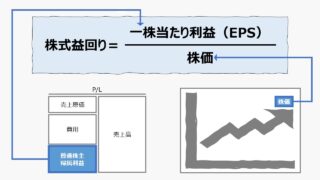

帳簿上の出資額(持分)ではなく、株主が株式市場で株式を手に入れたときの購入額で利益率を計算するためには、分母が時価になっていればいいので、

\( \displaystyle \bf 株式益回り= \frac{EPS}{株価} \times 100\%\)

\( \displaystyle \bf 株式益回り= \frac{当期純利益}{時価総額} \times 100\%\)

と表すことができる。

時価総額と簿価上の自己資本の関係は、「株価純資産倍率(PBR: Price to Book Value Ratio)」で表すことができる。

\( \displaystyle \bf PBR= \frac{株価}{BPS}\)

\( \displaystyle \bf PBR= \frac{時価総額}{自己資本}\)

- EPS:一株当たり利益(Earnings per Share)

- BPS:一株当たり純資産(Book Value per Share)

\( \displaystyle \bf 株価収益率(PER)= \frac{株価}{EPS} \)

\( \displaystyle \bf 株価収益率(PER)= \frac{時価総額}{当期純利益} \)

PERは、一株単位でいえば、EPSの何倍の株価になっているか、会社全体でいえば、当期純利益の何倍の時価総額になっているかを表す指標で、株式益回りの逆数である。

アルファベット3文字での表記の羅列で大変恐縮だが、EPS, BPS, PER, PBR, ROE これらすべての指標は、「簿価ー時価」「会社全体ー一株当たり」という関係も含めて、すべてが一つの体系に収められることがわかる。

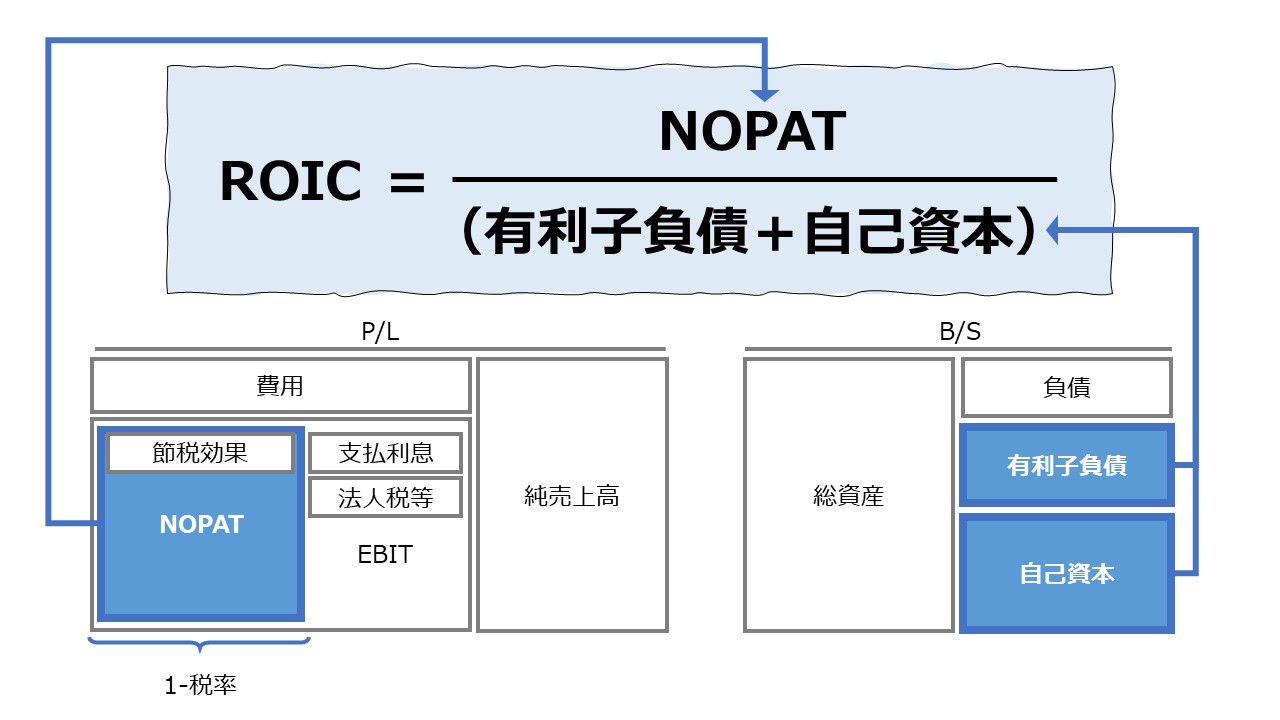

投資収益率(投資利益率)を意味する一般名称がROI(Return on Investment)であり、ROIの体系下で、特に株主の出資額に限定した使い方をするものが自己資本利益率(ROE)であるといえる。

解釈と使用法

普通株主持分利益率は、企業が利益を稼ぐために、普通株主からの出資持分をどれくらい有効活用したかの効率性・採算性を出資金額に対する利回りの形で明確にする。

投資家から見れば、普通株主持分利益率は株式投資における株価の割安・割高の判断の目安として、自分が出資した持分という金融商品の利回りを見るための代用品となる。代用品だが、他社との比較可能性に優れている、計算が容易である、財務諸表の数字から作成するので理解しやすい、というメリットがある。

そのうえ、ただ漠然と普通株主持分利益率の高低を見るだけでなく、普通株主持分利益率を因数分解することで、普通株主持分利益率を上下させる構成要素とその影響額を知ることができる。

\( \displaystyle \bf 普通株主持分利益率= \frac{普通株主帰属利益}{自己資本} \)

\( \displaystyle \bf = \frac{普通株主帰属利益}{総資産} \times \frac{総資産}{普通株主持分} \)

\( \displaystyle \bf = ROA \times 財務レバレッジ \)

財務レバレッジは、「普通株主持分比率」の逆数である。

- 財務レバレッジ:他人資本(銀行借入、社債など)を活用して、自己資本(普通株主持分)より多くの資本を調達して事業に投資している割合を自己資本の何倍かで示すもの

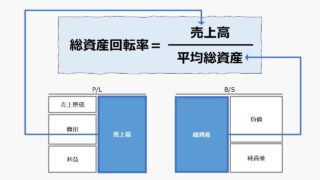

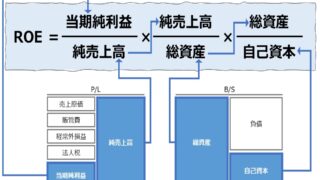

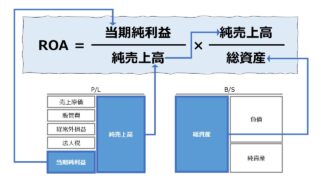

総資産利益率(ROA)は、さらに2つの要素に分解することができる。

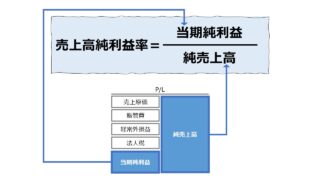

\( \displaystyle \bf 総資産利益率(ROA)= \frac{当期純利益}{総資産} \)

\( \displaystyle \bf = \frac{当期純利益}{売上高} \times \frac{売上高}{総資産} \)

\( \displaystyle \bf = 売上高純利益率 \times 総資産回転率 \)

このことから、普通株主持分利益率は、以下のように3要素に因数分解することができる。

\( \displaystyle \bf 普通株主持分利益率= ROA \times 財務レバレッジ \)

\( \displaystyle \bf = \left(\frac{普通株主帰属利益}{売上高} \times \frac{売上高}{総資産} \right) \times 財務レバレッジ \)

\( \displaystyle \bf = 売上高利益率 \times 総資産回転率 \times 財務レバレッジ\)

上式の右辺から分かる通り、普通株主持分利益率を改善させるには、

①売上高利益率を上げる

②総資産回転率を上げる

③財務レバレッジを上げる

のいずれかまたは全てを実現しなければならないことが分かる。漠然と普通株主持分利益率を改善しようと画策するより、この場面は売上高利益率を上げようとか、この事業は総資産回転率を上げることに全力を傾けたほうが効果が出やすいなど、作戦が立てやすくなる。

ちなみに、売上高利益率、総資産回転率、財務レバレッジの組み合わせだけでも、かなりの事業戦略オプションになることが分かる。

| 売上高利益率 | 総資産回転率 | 財務レバレッジ | 戦略オプション |

|---|---|---|---|

| ↑ | ↑ | ↑ | 業績好調からレバレッジを上げても安全 |

| ↑ | ↑ | ↓ | 業績好調から株主還元を強化 |

| ↑ | ↓ | ↑ | 高いマージン率を頼りに借入を増やす |

| ↑ | ↓ | ↓ | 資産効率低下により財務健全化に向かう |

| ↓ | ↑ | ↑ | 高い回転率を頼りに借入を増やす |

| ↓ | ↑ | ↓ | マージン率低下により財務健全化に向かう |

| ↓ | ↓ | ↑ | 新規借入でROEをお化粧 |

| ↓ | ↓ | ↓ | 業績不振により新規借入停止。手詰まり |

投資家も、ただ漠然と普通株主持分利益率が高い低いだけに終始せず、競合他社に比べて、投資対象企業は、売上利益率が相対的に高いのか、それとも総資産回転率がいいことが長所なのか、財務レバレッジの活用度に比べて支払能力が十分か見極める材料が増える。

経営者にとっても、マージンを高めるための、プレミアム商品戦略が有効なのか、在庫回転率をよくするために量が捌ける商材を残していくのか、事業運営に必要な資金の調達はどうするのか、事業戦略をくっきりと描くことができる。

いずれにせよ、投資収益率の良否の要因をP/Lメインか、B/SのP/Lの関係性が主要因なのか、B/Sメインかを認識できる点を強調すると、

逆に、普通株主持分利益率が高くなることは、

シミュレーション

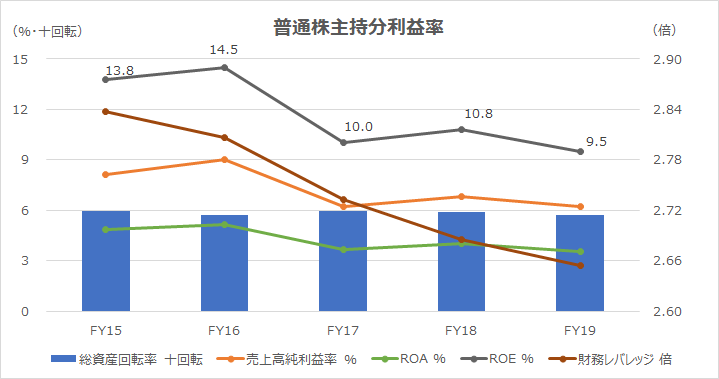

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「売上高」「当期純利益」「株主資本」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車は、普通株主による出資額とその他の包括利益累計額の合計を「株主資本」の名前で開示している。また、上記グラフにおける「当期純利益」は、普通株主帰属利益を用いている。

トヨタ自動車は、市場が成熟期にあることもあり総資産回転率は変動が少ない。保守的な財務政策により、財務レバレッジも低下傾向にある。

そのため、ROEもROAも、売上高純利益率の動向次第で変動していることが分かる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

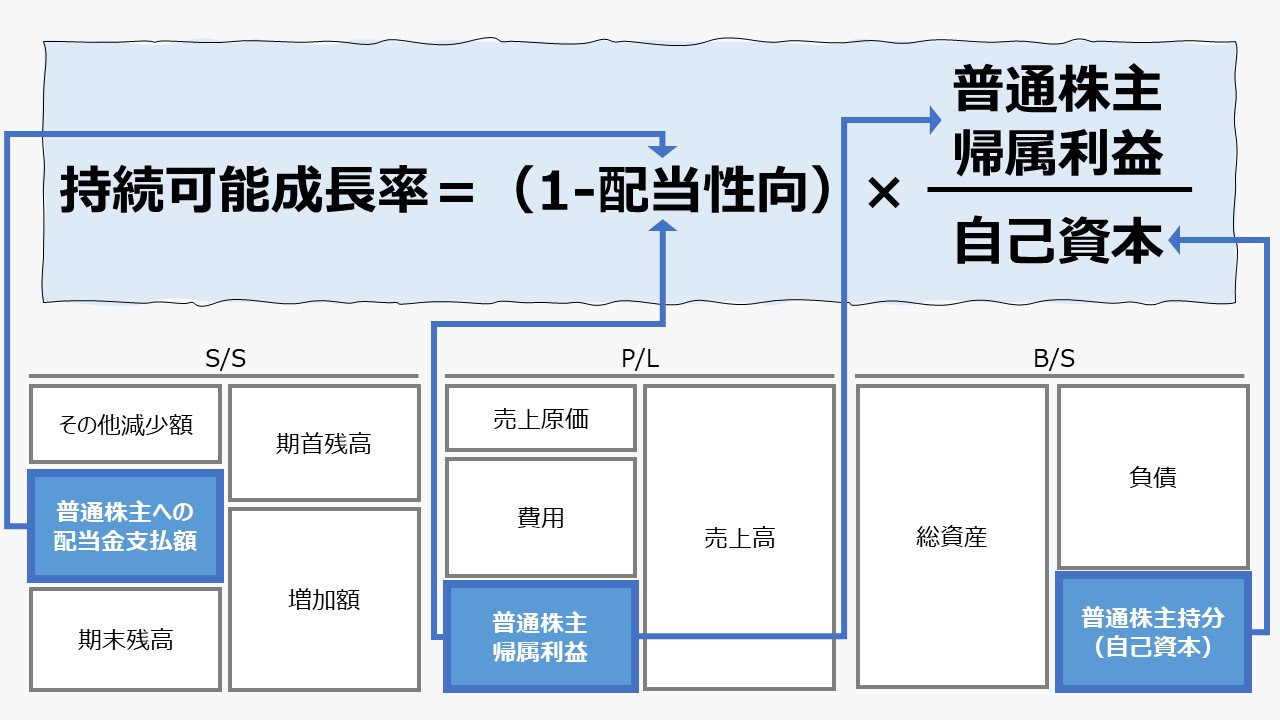

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント