計算式

固定長期適合率は、固定資産が長期の資金調達手段でどれくらいファイナンスできているか、固定資産が長期的資本でカバーされている割合を示す指標で、単位は%である。

英語訳は複数存在する。代表的なものでは、標題に使用したもの以外に、

- Fixed Assets to Fixed Liability Ratio

- Fixed Assets to Fixed Liabilities and Equity Ratio

- Ratio of Fixed Assets to Long-term Capital

- Fixed long-term Conformity Ratio

など多々ある。

英語訳が複数乱立していることから分かるように、この指標はどちらかというと、日本で重要視されてきた。欧米ではよりベーシックな「固定比率(Fixed Ratio)」が用いられることが多い。

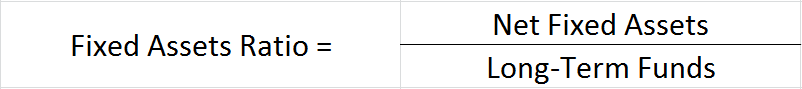

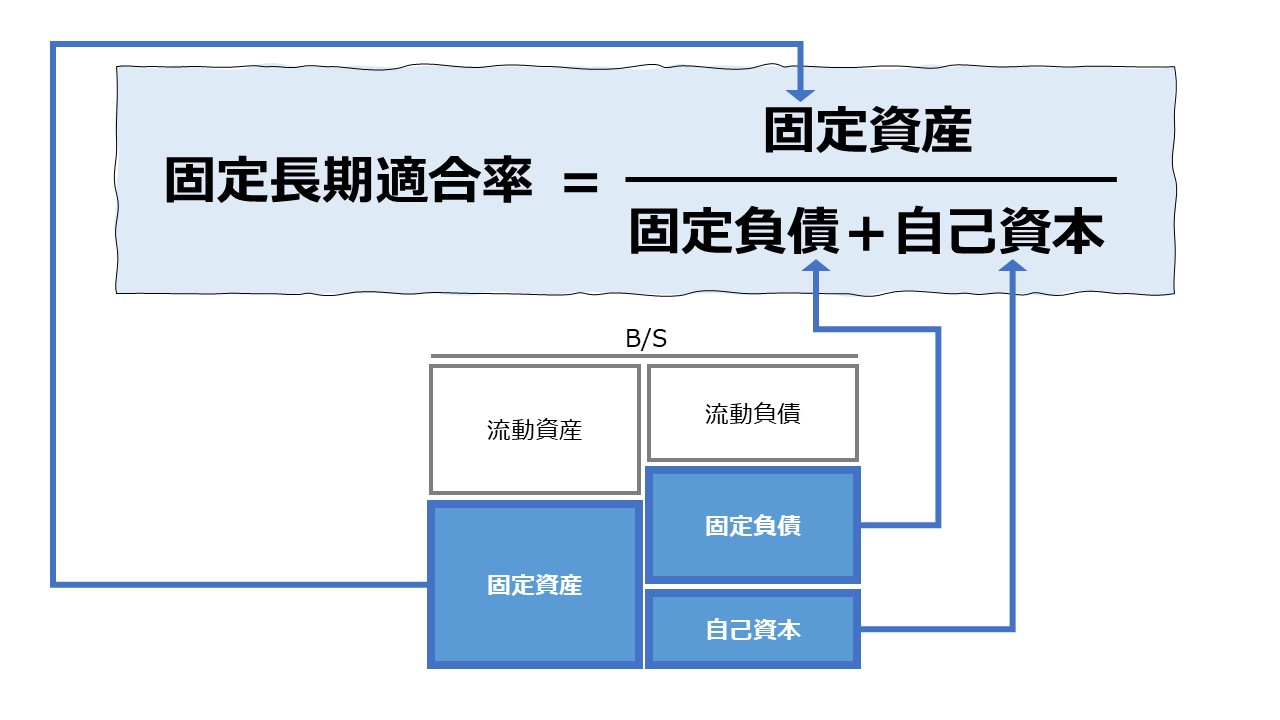

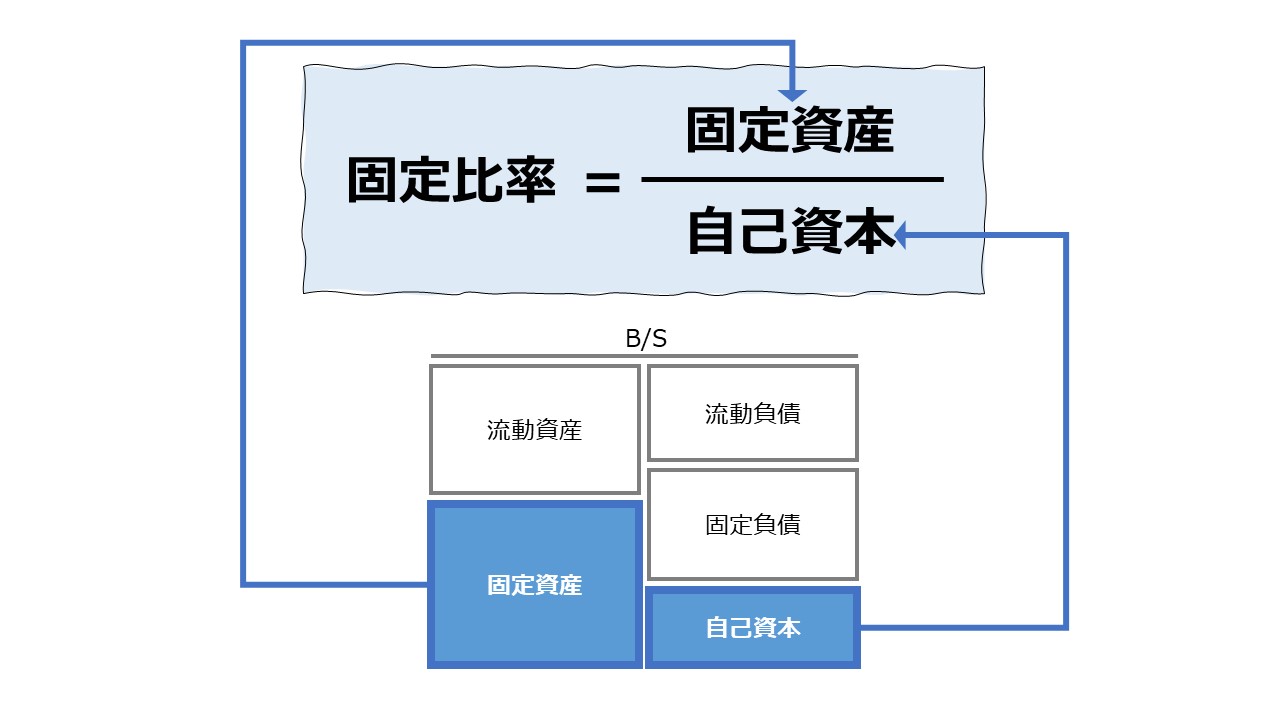

まず、概念を表す計算式は、

\( \displaystyle \bf 固定長期適合率=\frac{純固定資産}{長期性資本}\times 100\%\)

\( \displaystyle \bf 固定長期適合率=\frac{償却性固定資産-減価償却累計額+投資その他の資産}{長期性資本}\times 100\%\)

これを、勘定科目から拾ってきやすいように、勘定名を使用した実用的な計算式は、

\( \displaystyle \bf 固定長期適合率=\frac{有形無形固定資産-減価償却累計額+投資その他の資産+繰延資産}{固定負債+純資産}\times 100\%\)

さらに、純資産を厳密な意味での「自己資本」に組み替えてより厳密性を高くする(かつ厳しめに固定長期適合率を評価する)ならば、

\( \displaystyle \bf 固定長期適合率=\frac{(有形無形固定資産-減価償却累計額)+投資その他の資産+繰延資産}{固定負債+(純資産-新株予約権-非支配株主持分)}\times 100\%\)

- 純固定資産:減価償却累計額を控除した後の固定資産額(通常これがB/S価額となる)

- 長期性資本:固定負債+自己資本

- 自己資本:純資産-(新株予約権+非支配株主持分)

※なお、減損損失累計額も減価償却累計額の処理に準じる

(上級)減価償却累計額が持つ自己金融効果の考慮

償却性固定資産を帳簿額のまま計算する場合は、減価償却累計額を自己金融効果による資金調達の一種という理解に立てば当然に分母の長期性資本に組み入れることになる。

通説とは異なり、固定資産の帳簿額を分子に、減価償却累計額を分母に加える方法を「固定長期適合率’」として併記で計算してみると、

例1)設備年齢が若い場合

固定資産帳簿額:100

減価償却累計額:20

長期性資本:40

\( \displaystyle \bf 固定長期適合率=\frac{100-20}{40}=\frac{80}{40}=2\)

\( \displaystyle \bf 固定長期適合率’=\frac{100}{20+40}=\frac{100}{60}=1.67\)

\( \displaystyle \bf \frac{固定長期適合率}{固定長期適合率’}=\frac{2}{1.67}=1.198\)

例2)設備年齢が高い場合

固定資産帳簿額:100

減価償却累計額:80

長期性資本:40

\( \displaystyle \bf 固定長期適合率=\frac{100-80}{40}=\frac{20}{40}=0.5\)

\( \displaystyle \bf 固定長期適合率’=\frac{100}{80+40}=\frac{100}{120}=0.83\)

\( \displaystyle \bf \frac{固定長期適合率}{固定長期適合率’}=\frac{0.5}{0.83}=0.602\)

ここから、設備年齢が低い(減価償却累計額の構成比率が低い)場合、通説では固定長期適合率を過大に評価してしまう一方で、設備年齢が高い(減価償却累計額の構成比率が高い)場合、通説では固定長期適合率を過小に評価してしまう傾向があることが分かる。

通説に目線を合わせるならば、減価償却計算の自己金融効果が考慮後に、さらに必要な長期性資本のカバー率を通説の固定長期適合率が示していると理解することになる。

また、償却済み・減耗後の資産の再調達目的の資本については、将来的に新規調達が不要なため、これを除外して計算しているという理解も可能である。

定義と意味

固定長期適合率は、健全性分析の中でも、ソルベンシー(Solvency)、つまり長期の支払い能力にフォーカスした分析を行うための指標のひとつである。

企業が現在有している固定資産を維持・更新(再調達)するために必要な資金が長期的でかつ安全なファイナンス条件で確保されている割合を意味し、この値が小さい方が資金調達の面でより安全な状態であると言われている。

かいつまんで説明すると、下記のような概念に基づく指標である。

固定資産への投資は、その投資額の回収が長期にわたり、期間が長くなればなるほど回収が難しくるなる確率も高いので、なるべく返済義務のない自己資金を充てることが望ましい

概念的には、

\( \displaystyle \bf 固定長期適合率=\frac{純固定資産}{長期性資本}\times 100\%\)

となり、広義の「固定比率」と同じ意味となる。

しかし、実務的に、「固定比率」の分母を「純資産」や「自己資本」に限定する使われ方が主流になった後に日本に紹介されたとき、間接金融が主体であった日本の金融実態にそぐわなかったため、そのまま直輸入せずに、分母に固定負債を加えた「固定長期適合率」の方を会計実務で多用・重視するようになった。

もちろん、間接金融の主要プレイヤーである銀行が与信管理として、「固定長期適合率」をコベナンツ(情報開示義務、財務制限条項、担保制限条項など)の一項目として使用したことが日本において、「固定比率」より「固定長期適合率」の方が主流になった大きな要因でもある。

稀に、固定負債を含んだ長期性資本を用いて「固定比率」と呼称したり、貸借対照表(B/S)の表示科目の変更により、純資産=自己資本ではなくなったため、分母に用いる勘定科目名称に混同が多く発生するようになった。

いずれにせよ計算式の確認が必要な指標のひとつである。

解釈と使用法

目安について

資金調達と資金運用のバランス面から、安全性をより重視するなら、短期的な借り替えリスクが生じにくい長期性のファイナンスで資金調達しておいた方がよいという考え方がある。

そこで、まずベーシックな「固定比率」で100%を超える企業の真の安全性を見るために、次善の策として「固定長期適合率」が100%を超えていないか見る、というのが融資における与信管理上の定石となっている。

過去の倒産情報の履歴分析から、安全危険の大体の目安は以下の通り。

120%から200%の間は黄色信号の要経過観察といったところで、

”過ぎたるは猶及ばざるが如し”

(上級)実務的な財務政策について

会計実務では、静態分析のひとつである「固定長期適合率」だけで資金調達戦略も与信管理も完結することはない。

イールドカーブのスティープ化が大きくなれば、長期金利より短期金利がもっと低くなるのだから、短期資金調達の方が借入コストを安く賄えるかもしれない。

逆に、イールドカーブがフラット化すれば、割安となった長期金利で短期の資金需要も賄ってしまえば、返済期限到来リスク(借り替えリスク)を最小化できるかもしれない。

また、そもそものコベナンツで付される条件にもよるが、コミットメントラインでの借入枠を確保していれば、足元のB/Sの資金バランスについて、多少の冒険できる範囲はより大きくなるかもしれない。

そういう意味で、「固定長期適合率」は財務健全性を分析するためのよりベーシックな指標となり、すべての判断を任せるのに適切な指標ではなくなってきている。

従来は危険水域といわれた大きく100%を割る不利な「固定長期適合率」でも、財務健全性を保つための財務的な手段は多用になってきた。

シミュレーション

以下に、Excelテンプレートとして、信越化学工業のFY15~FY20の実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「固定資産」「減価償却累計額」「固定負債」 「純資産」 「新株予約権」「非支配株主持分」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

※この固定資産は減価償却累計額が控除後の純額として計算されている

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

信越化学工業の主要事業に半導体シリコン(シリコンウエハー)がある。

半導体関連市場は、シリコンサイクルと呼ばれる好不況の大きな波が断続的に訪れるとされている(現在もその状況下にあるかは論者によって見解が異なる)。

そのため、不況耐性を強化する目的で、自己資本を厚く持っておく必要がある。

信越化学工業のB/Sを見ると、尋常ではない自己資本の厚さとなっている。100%が目安といわれる固定長期適合率は、ほぼ50%未満で、これは、自己資本の約半分しか固定資産に投下されていないことを示す。

もうひとつ、本稿の目的から少し外れるが、減価償却累計額と自己資本額との対比を見て頂きたい。

FY15~20の加重平均値として、減価償却累計額が自己資本の約86%に達している。

これは、現在稼働中の固定資産の9割弱が既に稼得済み利益として内部留保されていることを示している。

常時、設備投資の回収率が8割を超えていることは、ほぼ設備投資目的で新規の資金調達が不要であることを意味する。

ここに至るまで、先人の苦労は大きかったと思うが、ちょっとやそっとの不況ではなかなか倒産リスクが発生することはないであろう日本を代表する優良企業のひとつだと考える。

過度に保守的な財務政策を採っていると断じ、株主還元を求めることができるのは株主だけである。その評価は個々の株主本人の課題である。

【参考】使用しているExcel関数

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント