資金運用表とは

資金管理に用いる管理表のひとつで、基本的には貸借対照表(B/S)を構成する各項目の残高増減から、資金の動きを把握しようとするものである。

資金の動きを、資金の調達源泉の動きと資金の使途内容の構成という2つの視点から分析するためのツールである。

2時点の貸借対照表(B/S)を比較することで作成することから、現預金そのものの収支を直接知ることはできないし、資金収支のタイミングを知ることもできない。

しかし、2時点間のB/Sの比較で作成する手法により、資金の調達源泉の種類と、その調達した資金の使途が明確にわかるため、比較期間における資金計画の立案や財政政策のチェックに有用/有効である。

その作成手法から静態的分析と呼ばれる。

一般的に、外部公表用財務諸表から作成できるため、社外の利害関係者でも容易に作成することができる。

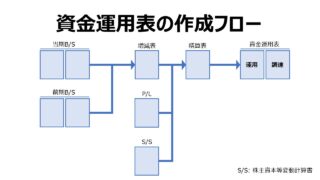

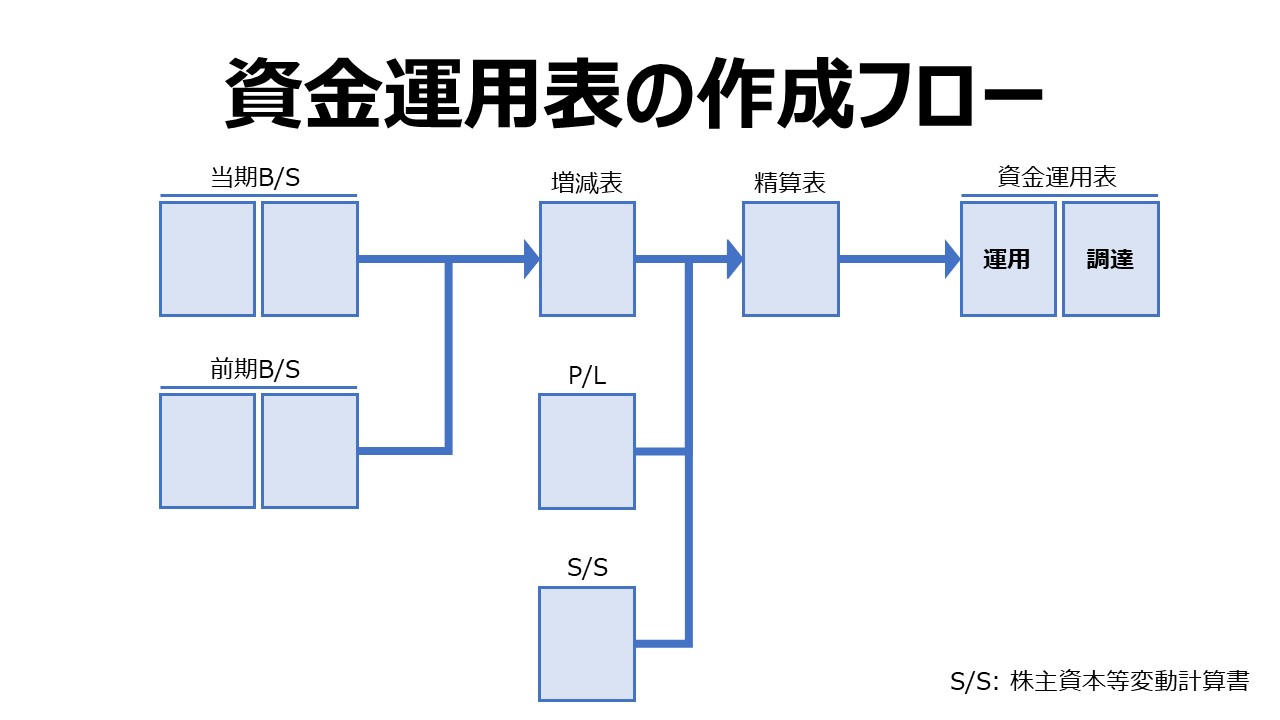

資金運用表の作成プロセス

2時点間の貸借対照表の比較

そもそも、貸借対照表(B/S)は、ある一時点における対象企業の資金調達と資金運用からなる財政状態を示すものである。

貸方の負債と資本(社外流出がなされていない内部留保含む)は、その企業が外部からどのような形態でいくらの金額を調達してきたかを示す。

借方の資産は、現預金の形でまだ投資せずに待機している資金を含めて、企業活動のためにどのような使途で資金を運用しているかを示す。

よって、3か月間、1年、5年の間の前後で、最新の貸借対照表(B/S)から最初の貸借対照表(B/S)の値を差し引くことで、3か月間、1年間、5年間のそれぞれの期間で、何にどれくらい資金を使ったか、どういう形で資金調達したかが残高増減から把握することができる。

| 前期 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | 100 | 負債 | 50 |

| 棚卸 資産 | 0 | ||

| 固定 資産 | 150 | 内部 留保 | 200 |

| 当期 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | 160 | 負債 | 110 |

| 棚卸 資産 | 20 | ||

| 固定 資産 | 160 | 内部 留保 | 230 |

| 差引 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | +60 | 負債 | +60 |

| 棚卸 資産 | +20 | ||

| 固定 資産 | +10 | 内部 留保 | +30 |

上記の基本的な例では、現預金 +60、棚卸資産 +20 と運転資金が合計で 80 だけ増加している。

一方で固定資産も残高が 10だけ増えている。

貸借対照表の資産が長短(流動資産・固定資産)合わせて 90 増えているが、それらは、負債(新規借入)で 60、内部留保で 30 だけ賄われている。

このように、2時点間の貸借対照表(B/S)の残高増減明細を見るだけでも、資金の調達と運用使途のあらましを知ることができる。

さらに、資金の調達額と運用額は貸借対照表の貸借でバランスされる(それぞれの合計値は同額になる)ので、計算間違いを起こさないように検算機構もあらかじめビルトインされている。

損益計算書(P/L)と株主資本等変動計算書(S/S)の情報を加える

2時点間の貸借対照表の増減明細だけでは、ネットされた純額(貸方借方で相殺消去された後の金額)しか把握できない。

資金管理する立場の人からすれば、確実に、支払法人税と現金配当といった形で社外流出するはずである資金(支出)の絶対額は知りたくなるのが人情だし、減価償却費という非現金支出費用は、自己金融機能といって、社内に資金を留保する働きがあるため、その影響額を知りたくなるのが通常である。

よって、法人税額と減価償却費を損益計算書(P/L)から、現金配当額は株主資本等変動計算書(S/S)から、それぞれの資金への影響額を抜き出して増減明細に加えていく。

さらに、固定資産は、新規に設備投資がなされれば、残高が増える方向に振れるが、同時に減価償却されると残高が減少する方向に振れる。

設備投資(固定資産残高)がプラスになって、資金運用項目となるか、マイナス(貸方残)になって、資金調達項目となるかは、新規の設備投資額と既存設備の減価償却費の大小関係に依存する。

一般的に、❶当期B/S、❷前期B/S、❸両者の増減明細、❹P/LとS/Sから抜き出した調整項目(修正項目、❺左記の項目をすべて考慮して完成させた精算表、を真横に並べて、作業プロセスの順に精算表をデザインしておくと、処理の流れも理解しやすくなるし、数字の増減理由も頭に入りやすくなる。

- 当期と前期のB/Sの増減表当期と前期の貸借対照表(B/S)における各残高の増減を求める

・資金運用を分析したい期間の最初と最後のB/Sを用いる

- 修正項目

の追加総額で把握しておきたい項目を追加する例)当期純利益だと、法人税と税前利益がオフセット(相殺)された後

これを、税前利益と法人税支払額(納税充当額)として総額表示する

例)設備投資(固定資産)は、新規投資を借方、減価償却分を貸方に記入する - 精算表の完成増減明細と調整項目を加算して精算表を完成させる

・増減明細に総額表示させた項目を加える

修正項目は、総額表示させたい項目を目立たせるため。修正項目を追加するときは、必ず貸借同額になるように金額を追加するのが間違わないコツ

シミュレーション

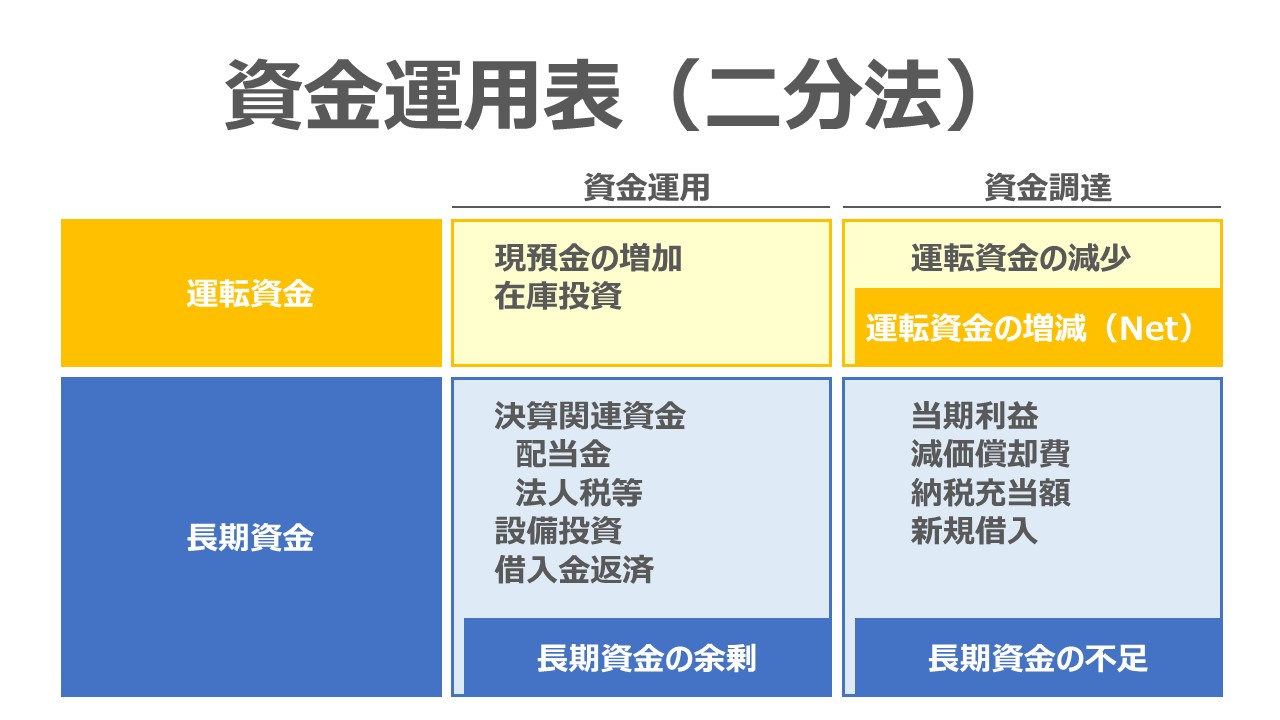

Excelテンプレート形式で資金運用表(二分法)- 基本形 の作成方法を示す。

入力欄の青字になっている「現預金」「棚卸資産」「固定資産」「負債」「内部留保」「売上高」「当期仕入高」「減価償却費」「実効税率」に任意の数字を入力すると、「資金運用表(二分法)- 基本形」 がグラフまで自動作成される。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、表題下のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

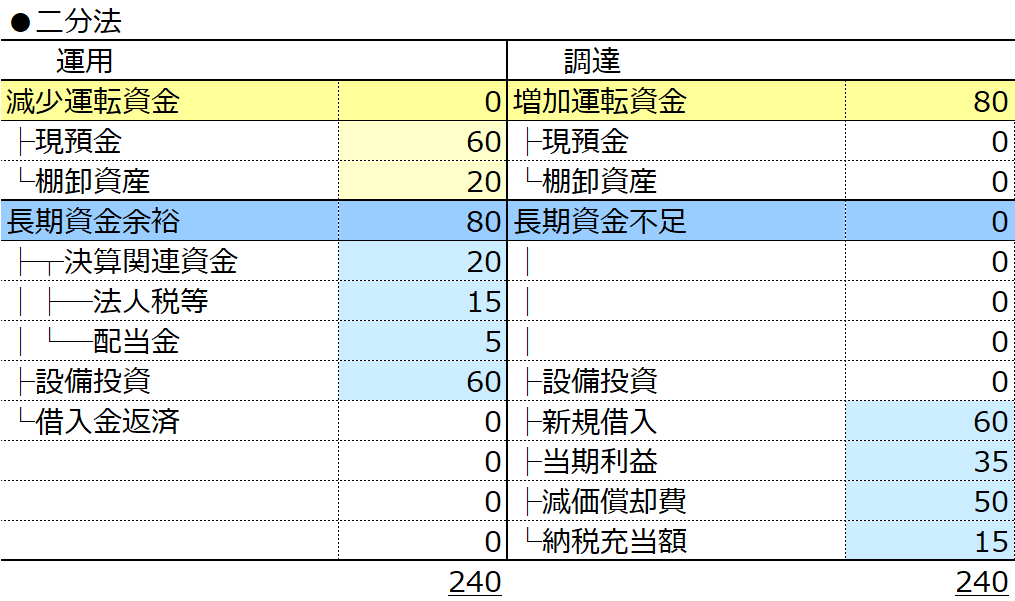

上記サンプル例における数字の意味を把握しておく。

当期利益 35 と、減価償却費 50 の合計がいわゆる現金利益 85 として、内部留保(自己資金)による資金調達の源泉の主要構成要素となる。これに、納税充当額 15 を加えると、100 となり、税前現金利益 の値と一致する。

これに、新規の借入金に伴う 60 を加えたものが長期資金の調達全額 160 となる。

この 160 の資金使途は、法人税納税 15 と、現金配当 5 の合計である 20 の社外流出、在庫投資 20、設備投資 60の他は、内部留保額として、現預金の形で 60 が社内に留保される。

各項目は、借方残・貸方残のいずれになってもExcelの表とグラフは壊れないよう作成に留意している。

但し、資金余剰と不足が貸借で逆になった場合、グラフ上の系列名などの表記が一部崩れたり非表示になったりする。残念ながら、VBAなどのカスタマイズなしではこれが精一杯の仕様である。

(よい知恵があったら、「お知らせ」からご一報頂きたい)

(参考)

使用している Excel 関数は、「if関数」「max関数」「sum関数」

条件付き書式を用いて、黄色と青色のハッチングを該当セルにかけている

計算目的と使い方

二分法の作成意図を再確認

基本的な計算目的と使い方は、「資金運用表 – 二分法(在庫投資なし・設備投資なし・新規借入なし)」の本項に譲るとして、ここでは、設定に新規追加した、❶在庫投資、❷設備投資 について解説する。

在庫投資

順調に売上高が伸びていけば、販売に必要な商材の仕入高も増加するし、仕入から販売までのリードタイムも長くなりがちになる。

そのため、仕入れた商材の購入費が現金販売の場合は売上時点まで、掛売上の場合は、売掛金回収時点まで、回収されないまま、在庫の形で倉庫や店先に残ることになる。

これは、資金の使い道のひとつであり、運転資金の増加の代表選手である。

上記例の「基本形」は、「シンプル」例と比べて、在庫投資 20 の分だけ 現預金の残高を減らすことで、トータルの運転資金は不変になるよう設定している。

おそらく、実務上の運転資金管理でも、手許現金の範囲内で同様の調整がまず優先される。

設備投資

前期と当期の貸借対照表(B/S)を比較すると、固定資産は、10 だけ増加している。

これは、新規の設備投資が 10 しか実行されていない事を示すものではない。

実態は、減価償却による減価分(▲50)を上回って +10 増えているのだから、10 + 50 = 60 だけ新規で設備投資がなされたと考えるのが適切である。

このことは資金管理の実務でも重要なポイントである。

減価償却を超える額を設備投資したい場合は新規の資金調達が必須になる。逆に、減価償却費以内に設備投資を抑制するならば、他から資金を調達してくる必要はない。

解説

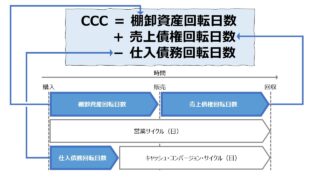

資金運用表では資金需要のタイミングはわからない

一般的な教科書には、「資金運用表では資金需要のタイミングはわからない」という記述のみがなされ、その実務的な勘所の説明が省かれているケースが多い。

しかし、このなんとなくの曖昧な理解は、資金繰りにおける会計実務では致命傷になる可能性が高くなる。

これを、「シンプル」例から「基本形」にバージョンアップする際の設定に追加した、❸新規借入 の数字を用いて説明を試みる。

以下に、前期と当期の貸借対照表(B/S)の増減明細を再掲する。

| 差引 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | +60 | 負債 | +60 |

| 棚卸 資産 | +20 | ||

| 固定 資産 | +10 | 内部 留保 | +30 |

この増減明細が意味しているところは一見したところでは簡明である。

- 新規借入に伴う資金調達は全額がそのまま現預金の増加につながっている

- 棚卸資産の増加(在庫投資)と固定資産の増加(設備投資)はすべて内部留保の増加で賄われている

- よって、わざわざ新規借入を行う必要はなかった

しかし、この解釈は実際のところ間違っている可能性が高い。

前期末(=当期初)時点と当期末時点の貸借対照表(B/S)を比べて作成した増減明細は、確かに、その2時点間の増減を素直に示すものだが、その期間に含まれている、とある時点における資金需要まで教えてくれないからである。

これも具体例で説明したい。

上記例では、期初の現預金は 100 しか手許に残されていなかった、しかし、当期中の仕入高はその金額を超える 120 だった。

掛仕入・掛販売がなく、すべて現金取引だとしたら、卒なく、販売で回収した現金を毎日・毎月やりくりして、次の仕入に回すことができれば、期初の現預金残高 100 を120%有効活用して、追加の資金調達を不要にできたかもしれない。

逆に言えば、期の途中で販売代金の回収が どの時点であっても 20 だけ滞る事態が発生してしまうと、たちまち資金ショートを起こし、資金繰りに窮していたかもしれないのである。

よって、「シンプル」例で既に見てきた通り、運転資金の余剰分から在庫投資額を捻出したうえで、設備投資に必要な金額にはその全額を新規借入で充当することで、運転資金のショートによる資金繰り破綻を回避することができる。

ちなみに、会計上は黒字でも、倒産(支払手形等、債務について返済できなくなり銀行取引が停止する事態)してしまうことを、「黒字倒産」と呼ぶ。

こういう事態に敢えて名前がついていることの重大性を今一度認識しておくことは肝要である。

もちろん、資金ショートが怖いからと言って、資金余裕をダブダブに維持していると、今度は、資金効率が悪くなり、営業上の儲けを財務コストが圧迫することにもなりかねない。

例)高い営業利益から支払利息を差し引くと、経常利益はそれほど大きくならない場合など

「過ぎたるは猶及ばざるが如し」

しかし、資金ショートも怖い。

財務管理担当者は、こうした危ない橋を無事に通る術を身に着けたプロフ真ェッション達のことをいうのである。

これが、資金運用表は「静態的分析」である、というステートメントに隠された真の意味なのである。

資金管理の全体像

資金管理の全体像

コメント