計算式

キャッシュ・コンバージョン・サイクルは、英語で「Cash Conversion Cycle」「Cash Cycle」と表記される。企業が通常の営業活動に資金を投資してから現金で回収するまでの期間の長さを表す。

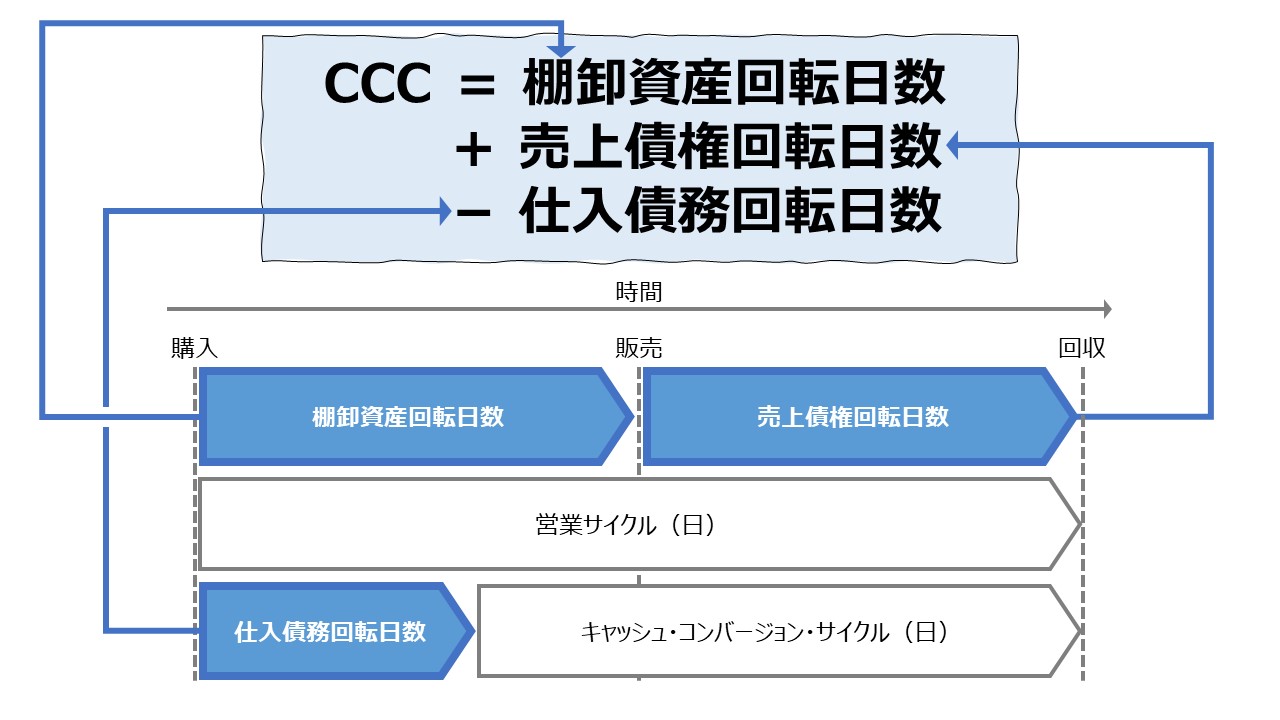

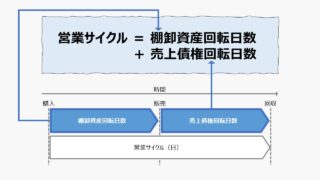

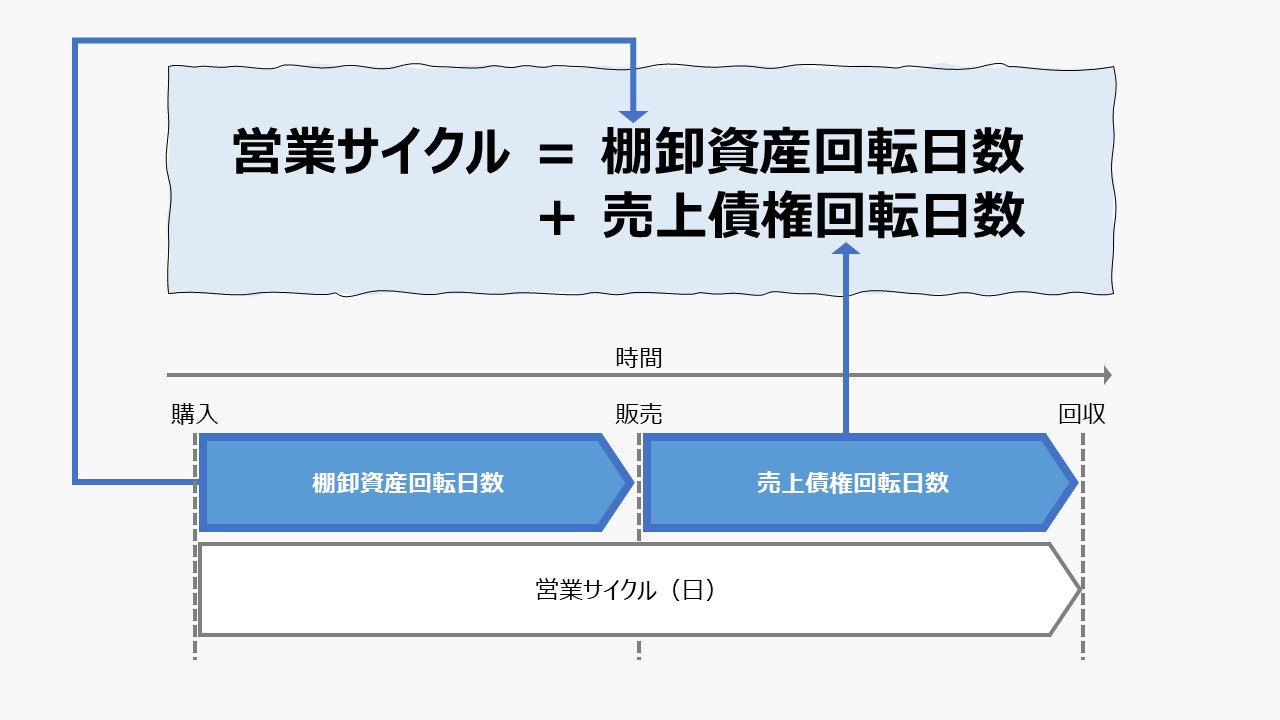

\( \displaystyle \bf キャッシュ・コンバージョン・サイクル= 営業サイクル - 仕入債務回転日数 \)

\( \displaystyle \bf = 棚卸資産回転日数 + 売上債権回転日数 - 仕入債務回転日数 \)

この指標の単位は「日数」(day)で、資金を棚卸資産の取得に費やしてから、現金で売上代金を回収するまでにかかったトータルの日数から仕入債務による資金調達で稼いだ日数を差し引いて計算する。

この指標は、営業サイクルから仕入債務回転日数を差し引くことで算出できる。

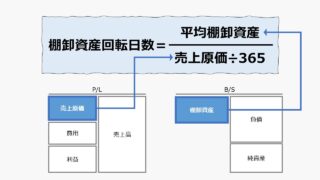

- 棚卸資産回転日数:製商品を取得してから販売されるまでの期間

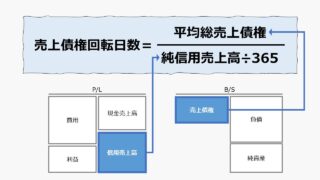

- 売上債権回転日数:製商品が販売されてから現金で代金を回収するまでの期間

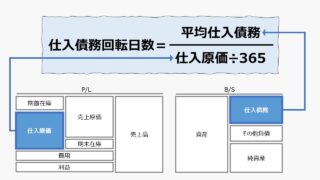

- 仕入債務回転日数:製商品を取得してから現金で決済するまでの期間

定義と意味

キャッシュ・コンバージョン・サイクルは、「効率性分析」「Activity Ratio」の代表的なもののひとつである。

キャッシュ・コンバージョン・サイクル(日)が長くなれば、その分だけ運転資本の効率が落ち、キャッシュ・コンバージョン・サイクル(日)が短くなれば、その分だけ運転資本として拘束される現金の量が減るので、資金繰りが楽になる。

キャッシュ・コンバージョン・サイクルは、「正常営業循環」と「運転資本」の2つの概念から成り立っている。

企業が、主たる影響活動の中で、現金を使って製商品を取得し、これを顧客に販売し、最終的には現金で販売代金を回収するサイクルを、「正常営業循環」と呼び、この範囲で売り買いされる資産負債をそれぞれ流動資産と流動負債として貸借対照表(B/S)に計上する。

流動資産の総額または、流動資産から流動負債を差し引いた差額を「運転資本」と呼ぶ。「運転資本」の額は、企業が商売をする前に流動資産を仕込む(販売前に取得しておく)ために必要な資金の額を意味する。

キャッシュ・コンバージョン・サイクルの計算のために考える運転資本は、製商品の購入代金の支払い分、すなわち仕入債務を含むので、流動資産と流動負債の差額で計算される。これを「純運転資本」とよぶ。

これと対比して、流動資産の総額、または売上債権と棚卸資産の合計額として運転資本を考える場合は、これを「総運転資本」と呼ぶことにする。

例えば、6/1に商品を現金で購入して、6/15に顧客に販売して、6/30に現金で販売代金を回収したら、商品を購入(仕入)するのに費やしたお金は、30日後に回収できたことになる。この30日を求めるのが、営業サイクル(日)である。

この時、6/1に商品だけを購入して、現金支払いを6/10まで待ってもらったとしたら、10日分だけ運転資本を浮かす(現金は社内に留まる)ことができる。実際に社外に現金が流出している期間は、30日-10日=20日ということになる。これが、キャッシュコンバージョンサイクル(日)である。

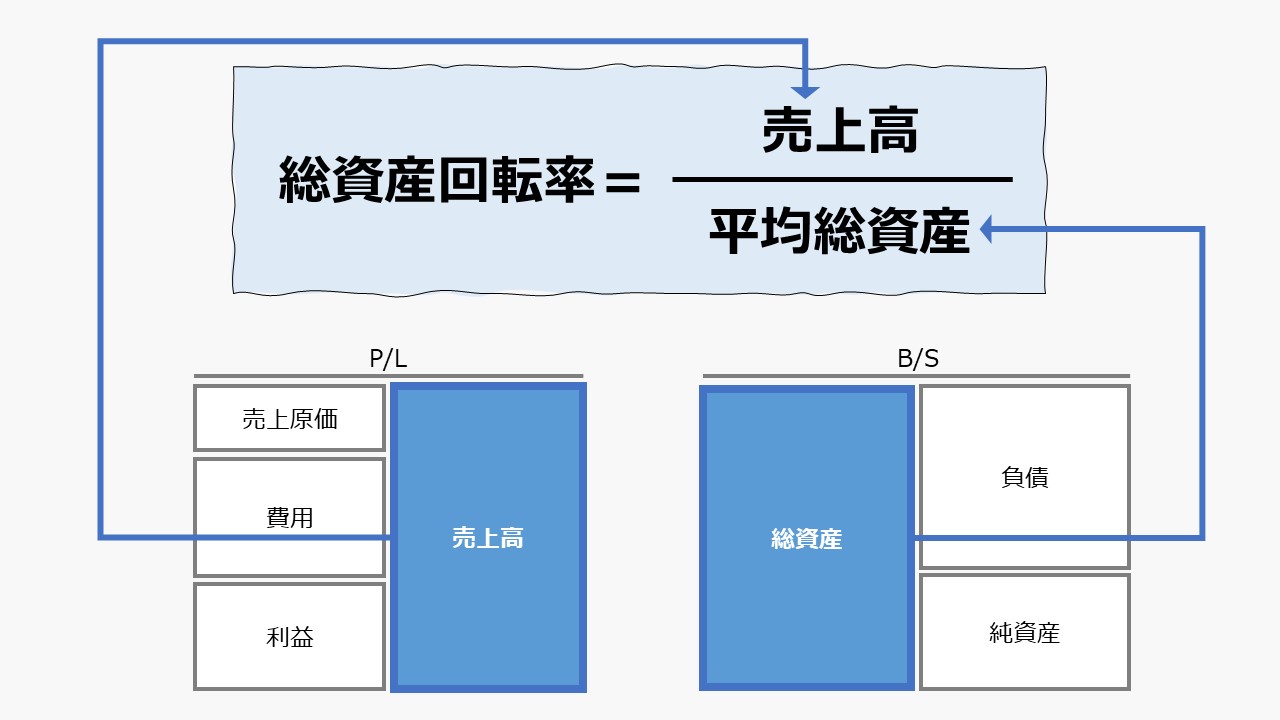

売上高は日々変動するので、平均的な現金の回収期間を計算するために、日々の売上高をその期間の総売上高で加重平均して、最初に投下した=最終的に回収した資金量(総運転資本)をベースにしてキャッシュ・コンバージョン・サイクルの日数を計算する。

その詳しい計算方法の内容については、「棚卸資産回転日数」「売上債権回転日数」「仕入債務回転日数」それぞれの説明稿で確認することができる。

棚卸資産回転日数と仕入債務回転日数を売上高ベースで計算すれば、売上債権回転日数と合わせて、日次売上高(日販:にっぱん)を共通の基準として用いることができる。

これにより日当たりの売上高の何日分で資金を回収できているか、という目線でこの指標を見ることができるので、計算結果が皮膚感覚で理解しやすくなる。

その一方で、棚卸資産評価額・仕入額と販売額の間には、粗利(マージン)が存在しているため、粗利率が大きく変動する商材を扱っている場合、販売単価が著しく上下してしまい、棚卸資産の評価金額を売価では一定に保てないので、算出される回転日数が大きくぶれるデメリットがある。

さらに、製造業の場合は、原材料の仕入額以外に、労務費や経費に該当する部分も付加価値を生みだすと考えられるので、ますます売価ベースで棚卸資産価額の妥当性を推し量るのは難しくなる。

直感的で分かりやすさを採るか、厳密性に優れた正確性を採るか、売上高基準か売上原価基準か、使用者の好みで分かれる。

直感的で分かりやすさを採るか、厳密性に優れた正確性を採るか、売上高基準か売上原価基準か、使用者の好みで分かれる。ここでは、複数業種における汎用性を考慮し、売上原価ベースで説明を行っている。

なお、「総運転資本」の増減を知るための類似指標に「営業サイクル」がある。

解釈と使用法

キャッシュ・コンバージョン・サイクルを短くすることは、棚卸資産・売上債権として現金ではない形で保有する流動資産の形を変えて、現金で保持することを意味する。

反対に、仕入債務によって、運転資金を社外から融通すれば、その分、社内に留まる現金を節約できることを意味する。

キャッシュ・コンバージョン・サイクルが短いことは、キャッシュリッチな状態であり、資金繰りが楽な方向に作用する。

一方で、キャッシュ・コンバージョン・サイクルが長くなることは、その分、棚卸資産と売上債権の形に現金が転化したまま資産計上されている期間が長く、仕入債務により社外から融通する現金が減少することを意味するので、その分、保有現金が少なくなり、資金繰りがきつい方向に作用する。

資金繰りを楽にするには、キャッシュ・コンバージョン・サイクルを短くすることが肝要である。営業サイクルは、棚卸資産回転日数、売上債権回転日数と仕入債務回転日数から構成されるため、

①棚卸資産回転日数を短くする

②売上債権回転日数を短くする

③仕入債務回転日数を長くする

方法を探ることになる。①②③は、

①-1:仕入から販売までのリードタイムを短くする

①-2:コストダウンする

②-1:販売から回収までのリードタイムを短くする

②-2:粗利率(マージン)を大きくする

③-1:仕入から決済までのリードタイムを長くする

③-2:信用買いに関する金利コストを少なくする

という風に、それぞれの回転日数を構成する分子と分母に影響する施策と数字にブレークダウンすることができる。採用した施策の効果を個別に評価したうえで、総合的に最終的なキャッシュ・コンバージョン・サイクルという指標にそれぞれの施策がどれだけ貢献したかが分かる。

キャッシュ・コンバージョン・サイクルが長くなると、それだけ棚卸資産と売上債権の形で拘束される現金量が増えると同時に、仕入債務による外務資金の有効活用度が落ちるため、

逆に、キャッシュ・コンバージョン・サイクルが短くなると、棚卸資産と売上債権の形に転化されている現金の拘束が解ける期間が早まり、仕入債務による外務資金の有効活用度が上がるため、

シミュレーション

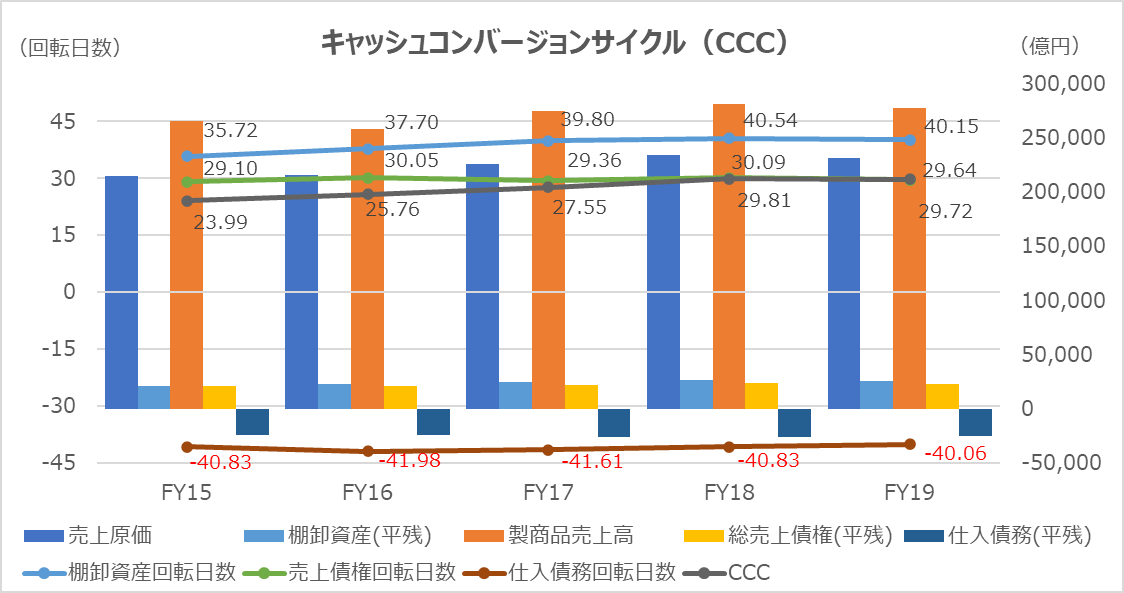

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「製商品売上高」「純売上債権」「貸倒引当金」「売上原価」「棚卸資産」「仕入債務」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車のP/Lは、製商品にかかる売上原価と金融費用を区分表示しているため、製商品にかかる売上原価のみを抽出した。棚卸資産、売上債権および仕入債務の金額は、期首期末の平均残高を用いている。

トヨタ自動車のCCCは、やや高止まりしている観があるが、直近の減収に対応して売上債権回転日数と仕入債務回転日数が減少しているのに対し、棚卸資産回転日数の方がそれほど減少していないことが原因のように見受けられる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント