計算式

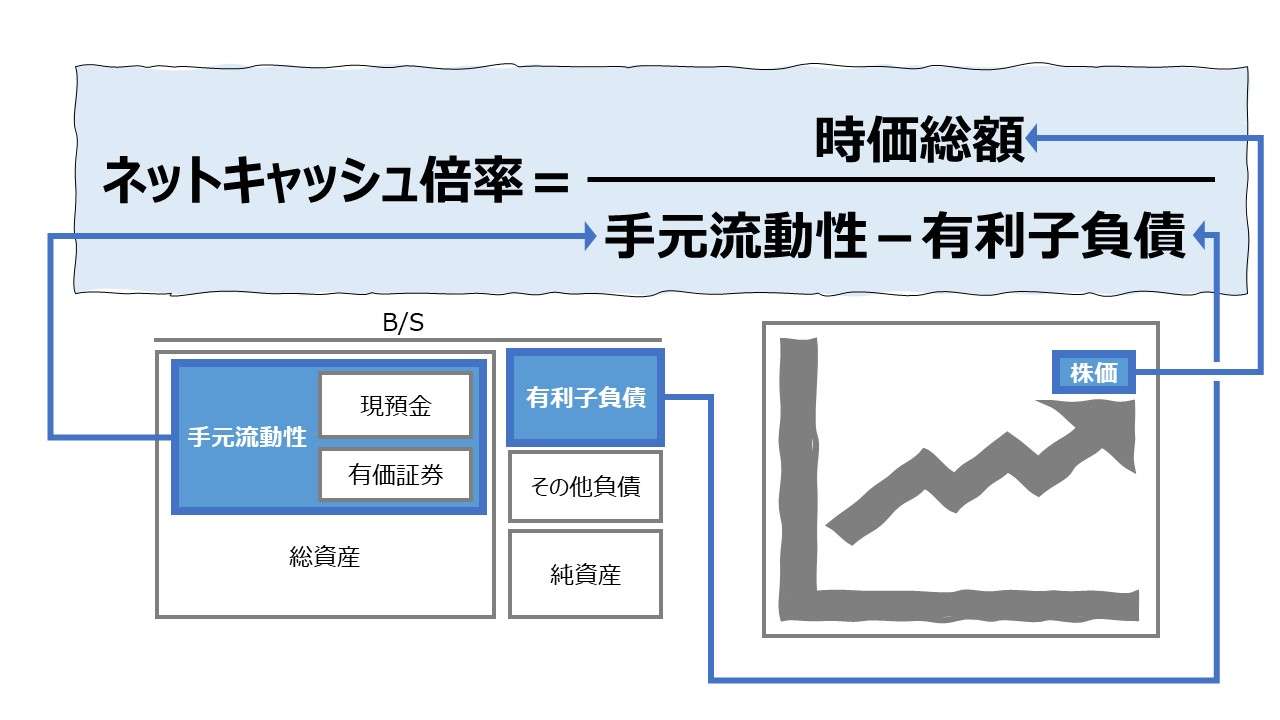

ネットキャッシュ倍率は、時価総額がネットキャッシュの何倍になっているかを表す指標で、単位は倍(まれに百分率で表して%)である。

英語名称については、Net Cash Ratio と説明しているものもある。本サイトでは、総資産に対するネットキャッシュの割合のことを「ネットキャッシュ比率(Net Cash Ratio)」と呼び分けている。

(※最近では、ネットキャッシュにあまり焦点が当てられなくなったため、英語名称の用例も曖昧になりがちである。結局のところ、計算式を見てどちらかを判断するのが無難である)

ネットキャッシュ(純現金)は、手元流動性から有利子負債を差し引いた値で、現在時点における企業の手元にある自由に使途を決められる純額の資金(お金・ほぼ現金同等物に近い)を意味する。

このネットキャッシュが多い企業のことを、一般的にキャッシュリッチ企業と呼んでいる。

\( \displaystyle \bf ネットキャッシュ倍率=\frac{時価総額}{ネットキャッシュ}\)

\( \displaystyle \bf ネットキャッシュ倍率=\frac{時価総額}{手元流動性残高-有利子負債}\)

- 手元流動性(残高):現金同等物+市場性のある有価証券

- 現金同等物:手持ちの現預金+取得日から満期日または償還日が90日以内の短期投資(定期預金、譲渡性預金(CD)、コマーシャルペーパー(CP)、売戻し条件付現先、公社債投資信託)

- 市場性のある有価証券:償還日に関係なく市場ですぐに換金可能な有価証券(上場株式、市場で取引されている公社債)※

※ただし、償還・売却期限が1年以内のものを含めることがある

「ネット」「純」という言葉が示す意味は、残高としてB/Sに計上されているキャッシュの内、有利子負債として返済すべき元本を取り除いたものを表すために使用される。

例えば、100のキャッシュを持っていても、そのうち、80が借入金による元本が手元にあるだけなら、ネットした(差引した)20が本当に持っているキャッシュであると考えるべき、という考え方になる。

この時のキャッシュの本来的意味は、自由に使途を選択できるお金であり、有利子負債によって水増しされた分は、返済期限が来れば債権者に返済すべきものなので、返済以外の使途に自由に使えないというロジックである。

「ネット」「純」という言葉が示す意味は、残高としてB/Sに計上されているキャッシュの内、有利子負債として返済すべき元本を取り除いたものを表すために使用される。

例えば、100のキャッシュを持っていても、そのうち、80が借入金による元本が手元にあるだけなら、ネットした(差引した)20が本当に持っているキャッシュであると考えるべき、という考え方になる。

この時のキャッシュの本来的意味は、自由に使途を選択できるお金であり、有利子負債によって水増しされた分は、返済期限が来れば債権者に返済すべきものなので、返済以外の使途に自由に使えないというロジックである。

より厳密なネット計算のために

本項の解説は「ネットキャッシュ比率/純現金総資産比率(Net Cash Ratio)」を参照

類似のネットキャッシュを用いた指標

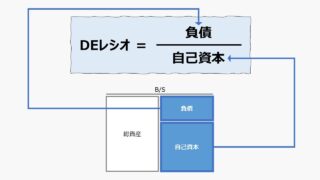

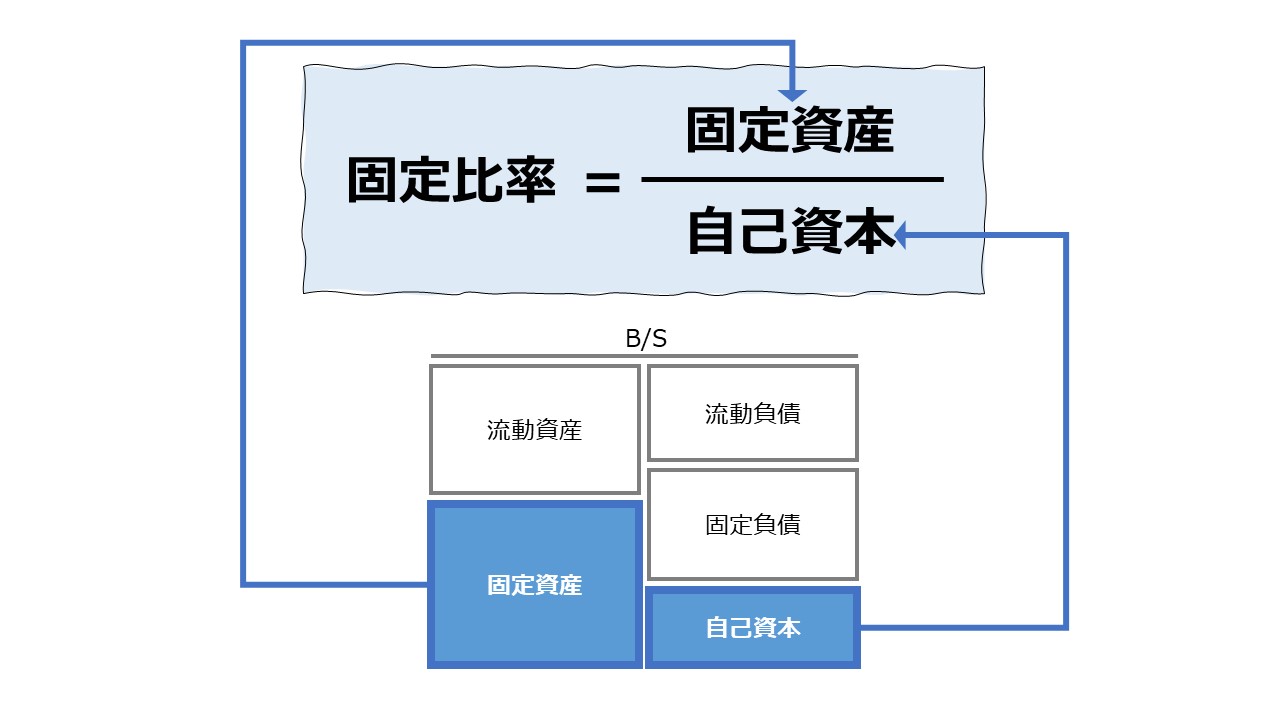

ネットキャッシュを分子に、自己資本を分母に持ってくると、ネットDEレシオが計算される。

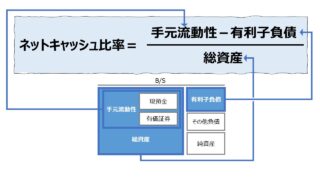

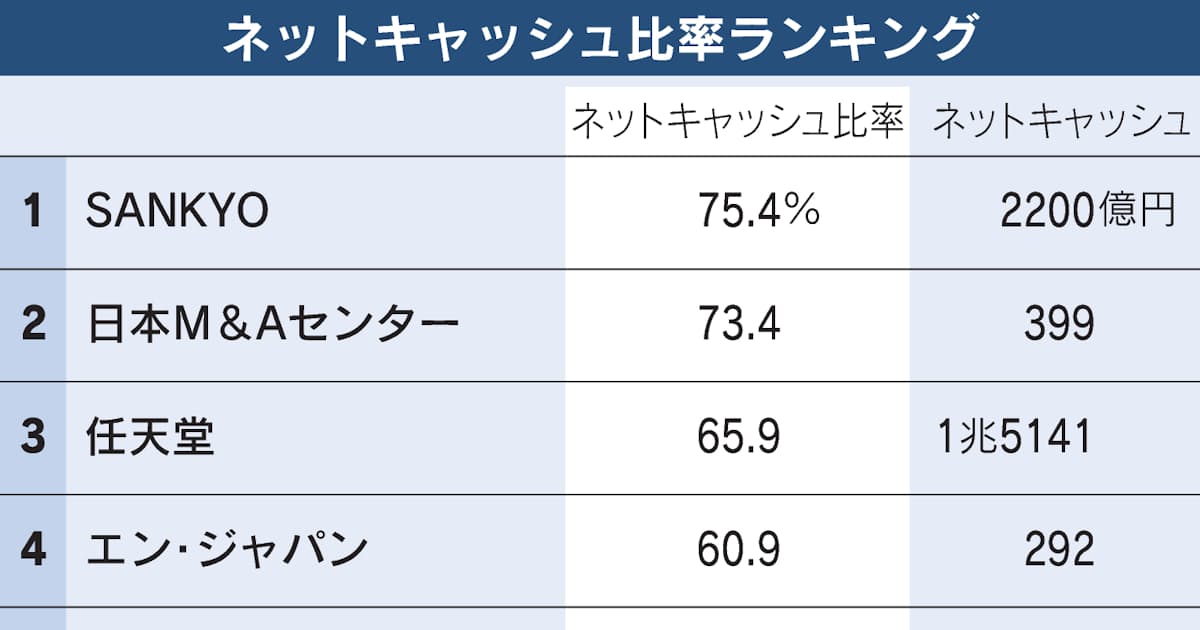

ネットキャッシュを分子に、総資産を分母に持ってくると、ネットキャッシュ比率が計算される。

\( \displaystyle \bf ネットDEレシオ=\frac{ネットキャッシュ}{自己資本}\times 100\%\)

\( \displaystyle \bf ネットキャッシュ比率=\frac{ネットキャッシュ}{総資産} \times 100\%\)

ネットDEレシオは、DEレシオより手元流動性の定義をより厳しく見て、保守的に負債と資本のバランスを評価することで、長期の支払い能力である ソルベンシー(Solvency)を見る指標として用いられる。

ネットキャッシュ比率の方は、手元流動性比率と同様に、どちらかというと短期の支払い能力を見る。

ここでいう短期の支払い能力とはほぼ「流動性(=資産の換金容易性)」と考えてもらってよい。

ただし、指標を構成する計算要素だけに着目すると、ネットキャッシュの割合を算出するのに、総資産を用いるか、結果がより大きく表示される自己資本を使って見るかの違いに帰結する。

※ ネットDEレシオの補足

・表記は、「ネットD/Eレシオ」とされる場合もある

・計算対象となる:負債は、❶負債総額の場合と、❷有利子負債に限定する方法がある

・ネットDEレシオの場合、ネットキャッシュの影響を加味してという点が強く意識される傾向が高いことから、❷有利子負債を用いることが圧倒的に多い

定義と意味

ネットキャッシュ倍率は、時価総額がネットキャッシュの何倍になっているか、株価の適正価格を推測するのに使用される。

類似する指標にPBR(株価純資産倍率)がある。

PBRは、簿価上の出資額が株式市場でいくらの価格で評価されているか、レバレッジの程度を簿価時価比較で行っている。

それに対し、ネットキャッシュ倍率の方は、既に有しているキャッシュの何倍の時価総額として株式の流通市場で評価されているか、言い換えると、手持ちキャッシュをどれだけレバレッジを効かせて事業価値を生み出しているかの水準を表している。

このことは、仮に、有利子負債の時価=簿価だと仮定すると、

\( \displaystyle \bf 時価総額=株主価値=ネットキャッシュ+市場付加価値(MVA)\)

\( \displaystyle \bf 市場付加価値(MVA)=時価総額-ネットキャッシュ\)

と表すことができる。

※本来、通説としての市場付加価値(MVA)は、時価総額と純資産簿価の差額とするのが正しいとされる。ここでは、その計算構造を借りて、純資産簿価の代わりにネットキャッシュを用いている

ネットキャッシュ倍率が大きくなることは、上式の右辺「時価総額-ネットキャッシュ」の値を大きくすることになり、それは、市場付加価値(MVA)をより大きく生み出していることを意味する。

逆に、ネットキャッシュ倍率が小さくなる場合は、いわゆるキャッシュリッチ企業と呼ばれて内部留保を有効活用していないと判断されるか、M&A等で買収後に即時換金できる資産が多いということで積極的に買収対象として狙われる可能性が高くなる。

ネットキャッシュ自体を増やすには、

❶手許流動性残高を増やす

❷有利子負債を減らす

❸総資産を圧縮する

ことが必要であったが、ネットキャッシュ倍率を大きくするためには、加えて、

❹事業付加価値を上げる(収益性の高いビジネスモデルの構築、競争優位の確立など非財務要件)

❺IRを通じて企業価値(株主価値)の適正な評価をしてもらえるようにする

などといった対策を状況に応じて講じる必要がある。

ネットキャッシュとネットキャッシュフローの違い

本項の解説は「ネットキャッシュ比率/純現金総資産比率(Net Cash Ratio)」を参照

解釈と使用法

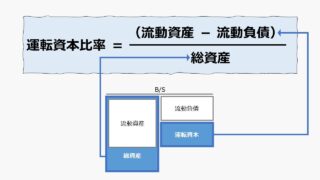

類似指標との計算方法の違いについて

計算の簡便化のために、極端にシンプル化した例を用いると、

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 100 | 有利子負債 | 100 |

| 有価証券 | 50 | その他負債 | 200 |

| その他資産 | 250 | 純資産 | 100 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 費用 | 1760 | 売上高 | 1800 |

| 利益 | 40 |

| 時価総額 |

|---|

| 480 |

手元流動性残高 = 現金 + 有価証券 =100+50=150

ネットキャッシュ = 手元流動性残高 – 有利子負債 =150-100=50

となることから、

\( \displaystyle \bf ネットキャッシュ倍率=\frac{480}{50} =9.6倍\)

\( \displaystyle \bf ネットキャッシュ比率=\frac{50}{400} =12.5\%\)

\( \displaystyle \bf 手許流動性比率=\frac{150}{1800\div12} =1.0\)

\( \displaystyle \bf ネットDEレシオ(総負債)=\frac{100+200-150}{100} =\frac{150}{100}=150\%\)

\( \displaystyle \bf ネットDEレシオ(有利子負債)=\frac{100-150}{100} =-50\%\)

という計算ができる。

本項の詳細な解説は「ネットキャッシュ比率/純現金総資産比率(Net Cash Ratio)」を参照

目安について

総資産回転率がおよそ1.0であること、手元流動性比率が1か月であること、自己資本比率が40%であること、負債総額に占める有利子負債比率が80%であること、PBRが1.25であること、という平均的な大企業(製造業)の企業を想定すれば、

| 借方 | 貸方 | ||

|---|---|---|---|

| 手元流動性 | 10 | 有利子負債 | 57.6 |

| その他資産 | 110 | その他負債 | 14.4 |

| 自己資本 | 48 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 費用 | 100 | 売上高 | 120 |

| 利益 | 20 |

| 時価総額 |

|---|

| 60 |

となるので、

\( \displaystyle \bf ネットキャッシュ倍率=\frac{10-57.6}{60} =-0.79倍\)

\( \displaystyle \bf ネットキャッシュ比率=\frac{10-57.6}{120} =-40\%\)

\( \displaystyle \bf 手許流動性比率=\frac{10}{120\div12} =1.0か月\)

\( \displaystyle \bf ネットDEレシオ(総負債)=\frac{57.6+14.4-10}{48} =\frac{62}{48}=130\%\)

\( \displaystyle \bf ネットDEレシオ(有利子負債)=\frac{57.6-10}{48} =100\%\)

が、平均的な関連指標の値となる。

しかし、よく目にするレポートは、どれもネットキャッシュ倍率が大きくプラスとなり市場付加価値(MVA)の高さを喧伝したり、逆にネットキャッシュ倍率が小さいのでキャッシュリッチ企業として買収の魅力度が高いという内容のものである。

そうしたレポートの類は、そもそもネットキャッシュがプラスになっていないと取り上げられない。

逆に、ネットキャッシュがマイナスの状態ある場合、それは「ネットデッド(Net Debt)」と呼ぶことが多く、一般的に優良企業と看做される企業の中でもネットデッド状態である上場企業は少なくない。

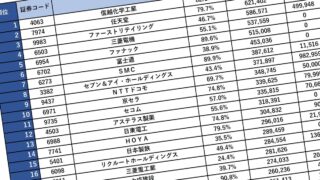

その指標単独で見たランキング上位の異常値をリストアップしたものだということが分かる。

| ネットキャッシュ倍率 | ネットキャッシュ状態 | ネットデッド状態 |

|---|---|---|

| ネットキャッシュ倍率>1 | MVAがプラス | – |

| 1>ネットキャッシュ倍率>0 | MVAがマイナス | – |

| 0>ネットキャッシュ倍率 | – | マスコミに取り上げられない |

そういう意味で、ネットキャッシュとなっているキャッシュリッチ企業に場合を限るという前提の下で、

逆に、ネットキャッシュ倍率が高ければ高いほど、市場付加価値(MVA)も大きくしていると評価できることから、

なお、あまりにネットキャッシュ倍率が大きい場合は、そもそもの株価が割高である可能性もある。

よって、ネットキャッシュ倍率が高いほど良いとは言い切れず、その場合は複数の指標による複合的な分析を要する。

シミュレーション

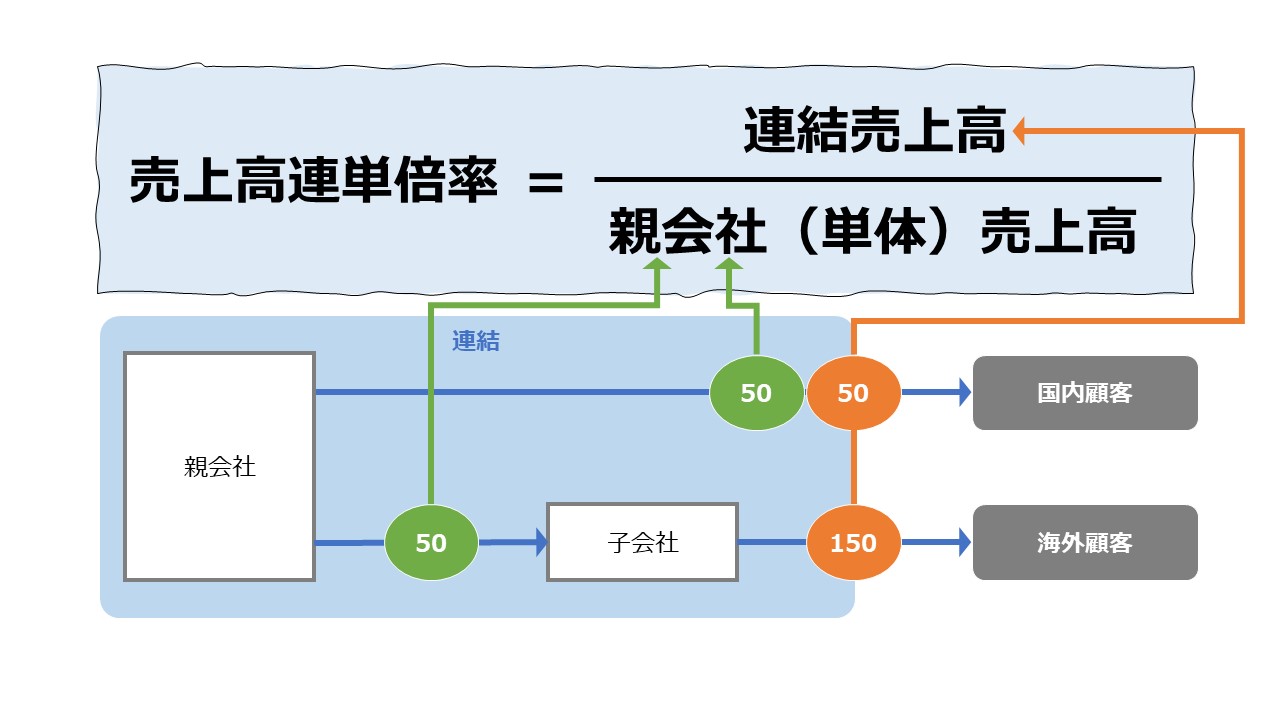

以下に、Excelテンプレートとして、従前からキャッシュリッチ業界とみなされているゲーム産業から代表格である任天堂の、FY15~FY20の実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「現預金」「有価証券」「有利子負債」 「発行済株式総数」「自己株式数」「最高株価」「最低株価」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

任天堂は従来からキャッシュリッチ企業という認識を持たれている企業のひとつ。

しかも、完全無借金経営を貫いている。

そのうえで、ネットキャッシュ倍率が近年は4倍近い値を示している。

これは、手持ちのネットキャッシュの3倍の付加価値額を株式市場が認めているということである。

恐ろしくネットキャッシュ倍率が高いうえに、ネットキャッシュ倍率も併せて非常に高い。

ここで紹介する事例として、典型例ではないが、際立った(いい意味での)異常値を示す企業として取り上げた。

【参考】使用しているExcel関数

AVERAGE関数、SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント