資金運用表とは

資金管理に用いる管理表のひとつで、基本的には貸借対照表(B/S)を構成する各項目の残高増減から、資金の動きを把握しようとするものである。

資金の動きを、資金の調達源泉の動きと資金の使途内容の構成という2つの視点から分析するためのツールである。

2時点の貸借対照表(B/S)を比較することで作成することから、現預金そのものの収支を直接知ることはできないし、資金収支のタイミングを知ることもできない。

しかし、2時点間のB/Sの比較で作成する手法により、資金の調達源泉の種類と、その調達した資金の使途が明確にわかるため、比較期間における資金計画の立案や財政政策のチェックに有用/有効である。

作成手法から静態的分析と呼ばれる。

基本的に、外部公表用財務諸表から作成できるため、社外の利害関係者でも容易に作成することができる。

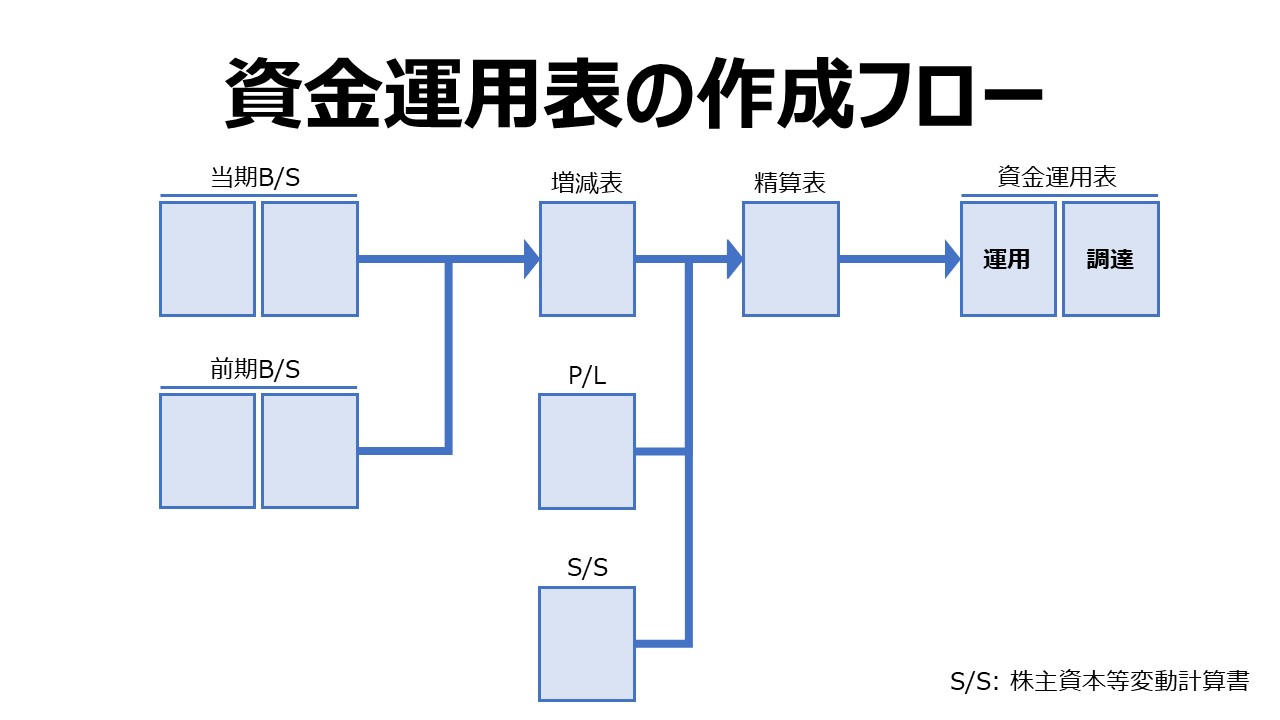

資金運用表の作成プロセス

2時点間の貸借対照表の比較

そもそも、貸借対照表(B/S)は、ある一時点における対象企業の資金調達と資金運用からなる財政状態を示すものである。

貸方の負債と資本(社外流出がなされていない内部留保含む)は、その企業が外部からどのような形態でいくらの金額を調達してきたかを示す。

借方の資産は、現預金の形でまだ投資せずに待機している資金を含めて、企業活動のためにどのような使途で資金を運用しているかを示す。

よって、3か月間、1年、5年の間の前後で、最新の貸借対照表(B/S)から最初の貸借対照表(B/S)の値を差し引くことで、3か月間、1年間、5年間のそれぞれの期間で、何にどれくらい資金を使ったか、どういう形で資金調達したかが残高増減から把握することができる。

| 前期 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | 100 | 負債 | 50 |

| 固定 資産 | 150 | 内部 留保 | 200 |

| 当期 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | 180 | 負債 | 50 |

| 固定 資産 | 100 | 内部 留保 | 230 |

| 差引 | 借方 | 貸方 | |

|---|---|---|---|

| 現預金 | +80 | 負債 | ±0 |

| 固定 資産 | ▲50 | 内部 留保 | +30 |

上記のシンプルな例では、現預金が+80と増加している。

その資金増加の理由(原因)として、それ以外の3つの勘定科目に注目してみる。

- 負債:増減なし → 現預金の増加に貢献していない

- 内部留保:+30 → 現預金の増加に+30だけ貢献している

- 固定資産:▲50 → 新規の設備投資がなされず、減価償却により減価した分▲50が現預金増加に貢献している

2時点間の貸借対照表(B/S)の残高増減明細を見るだけでも、資金の調達と運用使途のあらましを知ることができる。

損益計算書(P/L)と株主資本等変動計算書(S/S)の情報を加える

2時点間の貸借対照表の増減明細だけでは、ネットされた純額(貸方借方で相殺消去された後の金額)しか把握できない。

資金管理する立場の人からすれば、確実に、支払法人税と現金配当といった形で社外流出するはずである資金(支出)の絶対額は知りたくなるのが人情だし、減価償却費という非現金支出費用は、自己金融機能といって、社内に資金を留保する働きがあるため、その影響額を知りたくなるのが通常である。

よって、法人税額と減価償却費を損益計算書(P/L)から、現金配当額は株主資本等変動計算書(S/S)から、それぞれの資金への影響額を抜き出して増減明細に加えていく。

一般的に、❶当期B/S、❷前期B/S、❸両者の増減明細、❹P/LとS/Sから抜き出した調整項目(修正項目、❺左記の項目をすべて考慮して完成させた精算表、を真横に並べて、作業プロセスの順に精算表をデザインしておくと、処理の流れも理解しやすくなるし、数字の増減理由も頭に入りやすくなる。

- 当期と前期のB/Sの増減表当期と前期の貸借対照表(B/S)における各残高の増減を求める

・資金運用を分析したい期間の最初と最後のB/Sを用いる

- 修正項目

の追加総額で把握しておきたい項目を追加する例)当期純利益だと、法人税と税前利益がオフセット(相殺)された後

これを、税前利益と法人税支払額(納税充当額)として総額表示する - 精算表の完成増減明細と調整項目を加算して精算表を完成させる

・増減明細に総額表示させた項目を加える

修正項目は、総額表示させたい項目を目立たせるため。修正項目を追加するときは、必ず貸借同額になるように金額を追加するのが間違わないコツ

シミュレーション

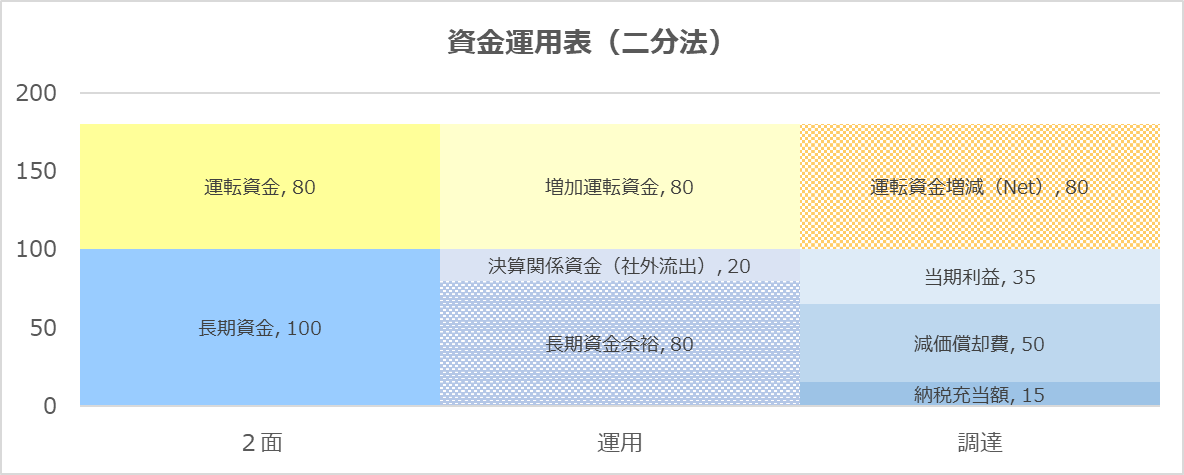

Excelテンプレート形式で資金運用表(二分法)- シンプル の作成方法を示す。

入力欄の青字になっている「現預金」「固定資産」「負債」「内部留保」「売上高」「売上原価」「減価償却費」「実効税率」に任意の数字を入力すると、「資金運用表(二分法)- シンプル」 のグラフまで自動作成される。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、表題下のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記サンプル例における数字の意味を把握しておく。

当期利益 35 と、減価償却費 50 の合計がいわゆる現金利益 85 として、資金調達の源泉となる。これに、納税充当額 15 を加えると、100 となり、税前現金利益 の値と一致する。これが長期資金の調達全額となる。

この 100 の資金使途は、法人税納税 15 と、現金配当 5 の合計である 20 の社外流出の他は、内部留保額として、現預金の形で 80 が社内に留保される。

上記例では、現預金の増加はそのまま運転資金の余剰の形となるため、運転資本の増加 80 としてあらわされることになる。

上記例では、固定資産と負債の増減はあえて発生させていないが、仮に貸方増(借方増)になってもExcelの表とグラフは壊れないように作成してある(その他の項目も同様)。

但し、資金余剰と不足が貸借で逆になった場合、グラフ上の系列名などの表記が一部崩れたり非表示になったりする。残念ながら、VBAなどのカスタマイズなしではこれが精一杯の仕様である。

(よい知恵があったら、「お知らせ」からご一報頂きたい)

(参考)

使用している Excel 関数は、「if関数」「max関数」「sum関数」

条件付き書式を用いて、黄色と青色のハッチングを該当セルにかけている

計算目的と使い方

資金運用表(二分法)の作成目的

資金運用表は、資金の調達源泉と資金の運用使途の双方の構成と金額的影響度を把握するためのものである。

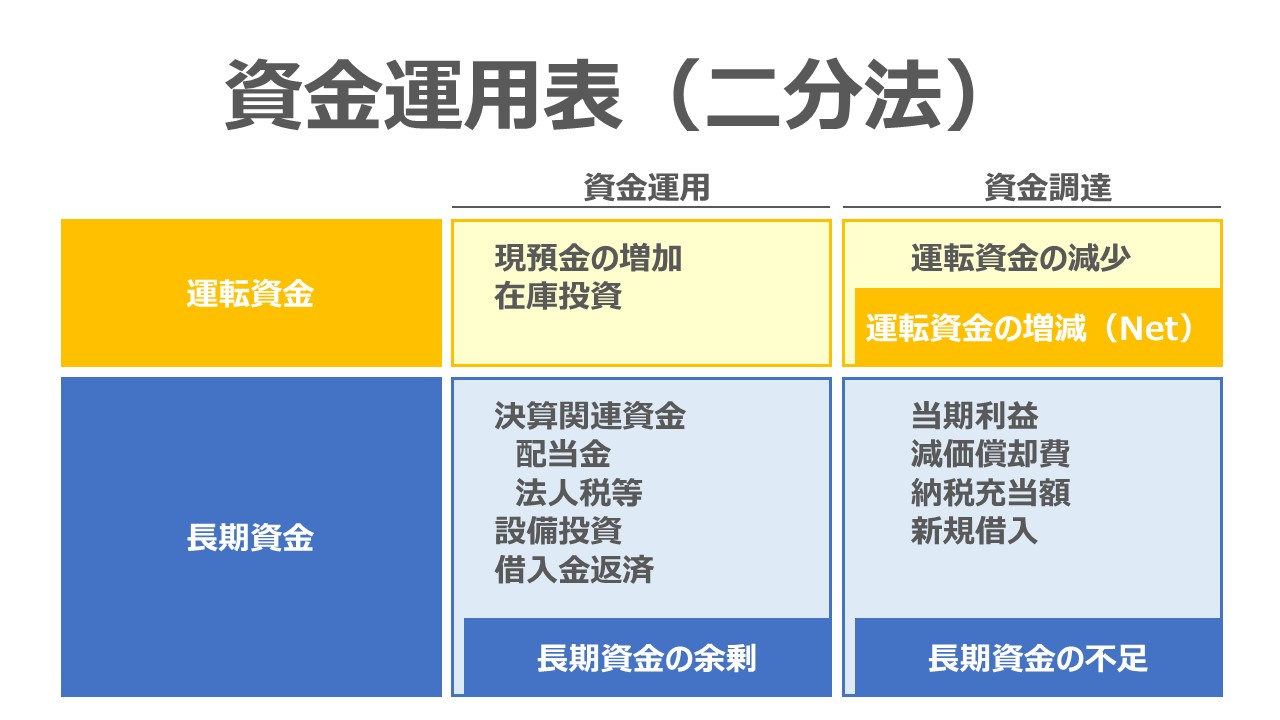

「二分法」とは、「運転資金」の増減と、「長期資金(固定資金)」の増減のそれぞれのバランスを見るために使用される。

ビジネスが軌道に乗り、売上高が順調に伸びていけば、売掛金や在庫に対する投資需要が膨らみ、一般的には、運転資金不足になる。

その場合には、長期資金(固定資金)から資金を調達することになる。

一方、将来の高収益態勢を整えるために先行投資(設備やR&D、M&Aなど)を企図する場合、大幅な長期資金不足に陥るのが一般的である。

そのために、外部からの資金調達か、あるいは社内留保の形で蓄えてある内部資金から資金を振り向けるかの選択を迫られる。

前者の場合は、長期資金の内部でバランスするはずだし、後者の場合は、運転資金の剰余(超過)分が、長期資金不足を穴埋めしていることを確認する。

解説

二分法のシンプルさの特徴を活かす

別記で解説する「三分法」と異なり、この「二分法」は、財務の視点を考慮せずに、資金を短期と長期、流動と固定の二分法で理解することを促すものである。

事業が順調に成長していけば、運転資金不足になりがちだし、事業が一定程度を超えて高い収益性を達成すれば、逆に運転資金が余剰になる場合もある。

また、事業が成熟している場合、運転資金も長期資金も余剰になる傾向が強くなる。二分法の場合、余剰資金はもっぱら運転資金の余剰として示されることが多い。

| 運転資金 | 余剰 (+) | 不足 (▲) |

| 長期資金 | 余剰 (+) | 不足 (▲) |

最も多い一般的事例は、運転資金の余剰(不足)は、たすき掛けの要領で、長期資金の不足(余剰)で埋め合わされる。

よって、シンプルに資金運用状態を把握できる二分法にも、財務の視点(外部資金調達とその返済)が特段記述されないことで得られる分かりやすさという点において、その存在価値は十分にあるといえる。

資金管理の全体像

資金管理の全体像

コメント