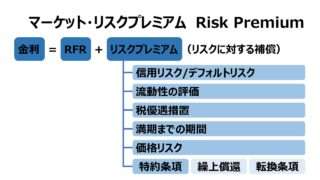

税優遇措置 免税債/米国地方債の利回り評価 Taxable Equivalent Rate

課税等価金利(taxable equivalent rate)の意味

税優遇措置の付されている債券の購入を検討する際には、❶税率と❷比較対象とするべき課税対象債券の2つを考慮する必要がある。

格付機関からAA(ダブルエー)として信用格付された10年満期の社債が発行されている。この社債の利回り(金利)は、所得税課税前で5%である。

同時に、似たような発行条件を有する、こちらもAA格付の米国地方債(10年満期)があり、税優遇措置がある(利息が非課税、事実上免税金融商品)ので、3.8%の利回りには所得税がかからない。

このことは、3.8%の利回り(金利)は、事実上、税引後の利回り(金利)といっても差し支えない。

それゆえ、もし、投資家がこの米国地方債を購入したならば、ネット(正味)で年当たり、3.8%の金利がそのまま手元に残ることになる。

日本には金利に所得税を免除する金融商品はないので、米国地方債を購入できる立場にあったらこの計算が有効になる。

厳密には、金融商品によって税率が異なるケースは日本でもあり得るので、本稿の計算手順を日本の金融商品を吟味する場合でも活用することはできる。

この時、投資家は、課税前5%の利回りの社債と、非課税3.8%の利回りの米国地方債のどちらが金融商品としての魅力(=価値)が高いか、実際に手元に残るキャッシュの多寡で判断することになる。

税引前の利回りと税引後の利回りと税金の関係は次の通り。

税引前利回り – 税金 = 税引後利回り ・・・(1)

税引前利回り = 税引後利回り + 税金 ・・・(2)

上式の(1)は、税引前利回りに税金を考慮して、税引後利回りに変換して比較する方法で、(2)は、税引後利回りに税金を考慮して、税引前利回りに変換して比較する方法である。

同一金融商品の税引前と税引後のそれぞれの利回り差を比較するには上式(1)(2)どちらでも基準を”決め”で計算すれば事足りる。

しかし、税率が異なる金融商品同士の比較になると、課税前の状態で比較するのが最もシンプルでわかりやすいため、(2)の方式を活用することが一般的である。

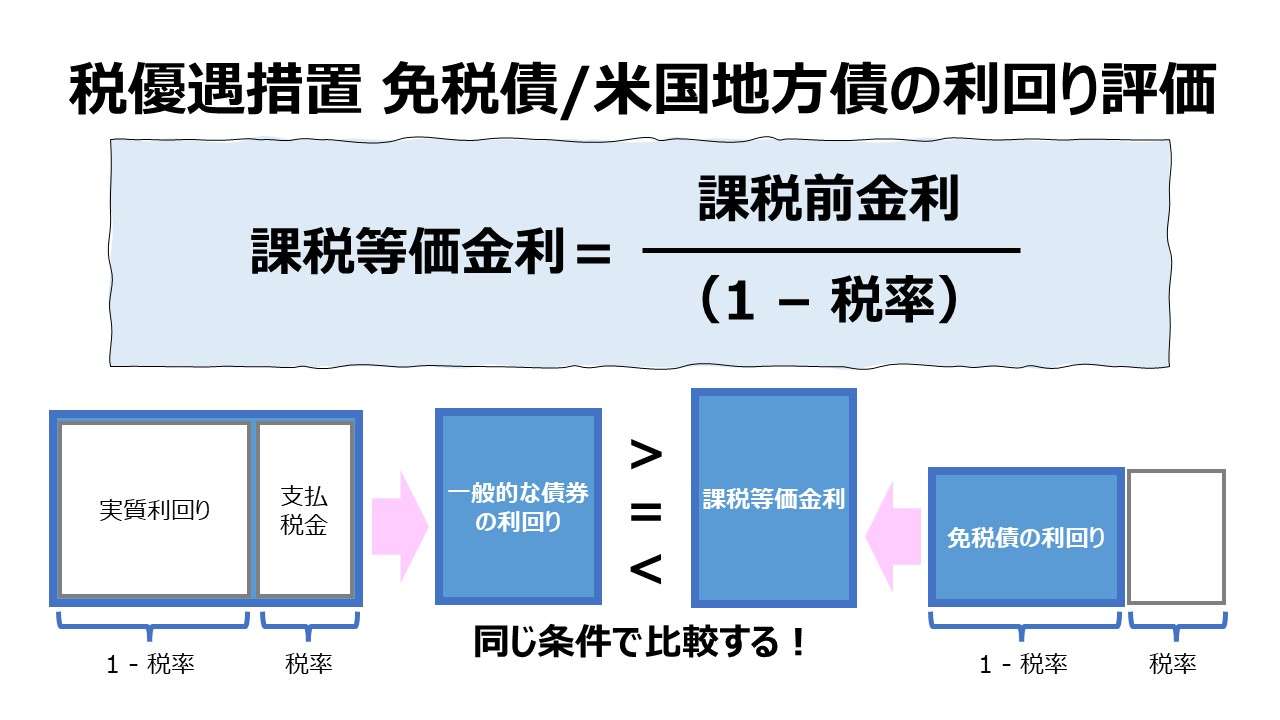

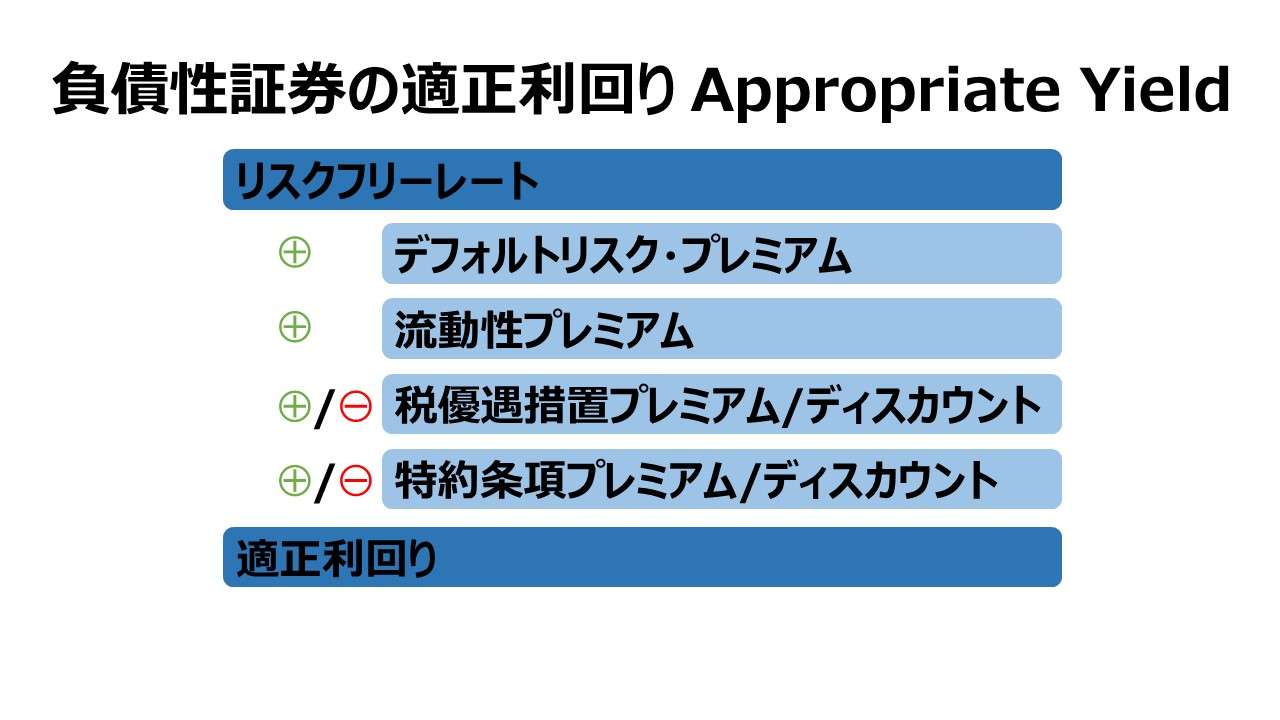

特に、米国地方債のように免税優遇措置のある利回り(金利)と同価値となる課税前利回りのことを、「課税等価金利(taxable equivalent rate)」と呼び、その計算式は次のとおりである。

\( \displaystyle \bf 税引前利回り = 税引後利回り + 税金 \)

\( \displaystyle \bf 税引前利回り = 税引後利回り + 税引前利回り \times 税率 \)

\( \displaystyle \bf (1- 税率) \times 税引前利回り = 税引後利回り \)

\( \displaystyle \bf 税引前利回り = \frac{税引後利回り}{(1- 税率) } \)

この時、免税優遇措置のある金融商品に、実際には「税引前利回り」というものは存在しないので、税引前利回り相当となる「課税等価金利」と言い換え、実際には「税引後利回り」というものは存在しないので、それを「非課税金利」と言い換える。

そうすうると、上式は次のように書き換えることができる。

\( \displaystyle \bf 課税等価金利 = \frac{非課税金利~~~}{(1- 税率)~~~} \)

この上式の意味するところは、投資家が非課税金利を適用できる税優遇措置のある金融商品に投資できる機会を保有している場合、その他の課税対象金融商品との投資リターンの比較評価をするのに、この課税等価金利を用いることができる、ということである。

課税対象金融商品が示す税引前利回りが、この課税等価金利より上回れば、課税対象金融商品(例えば普通社債など)の方が投資リターンがより大きくなるし、逆に、この課税等価金利を下回れば、税考慮後の投資家の手元に残るキャッシュは、税優遇措置のある金融商品に投資した方がより大きくなることを意味する。

投資家は、その他のリスクプレミアムを左右する要素が一切同等の場合、この課税等価金利との大小関係だけを見て、投資意思決定ができるようになる。

課税等価金利を用いた投資意思決定例

以下の例では、同等のマーケット・リスクプレミアムと満期を持つ普通社債(通常は課税対象)と、税優遇措置のある米国地方債(課税等価金利で経済性を表す)の投資リターンの魅力度比較を行う。

いずれも、普通社債の利回りは、5.0%とする。

課税等価金利>社債金利

- 税率:20%

- 課税前金利:4.5%

\( \displaystyle \bf 課税等価金利 = \frac{4.5\%}{(1- 20\%)} = 5.625\% > 5.0\% \)

課税等価金利<社債金利

- 税率:20%

- 課税前金利:3.6%

\( \displaystyle \bf 課税等価金利 = \frac{3.6\%}{(1- 20\%)} = 4.5\% < 5.0\% \)

課税等価金利>社債金利

- 税率:40%

- 課税前金利:3.6%

\( \displaystyle \bf 課税等価金利 = \frac{3.6\%}{(1- 40\%)} = 6.0\% > 5.0\% \)

シミュレーション

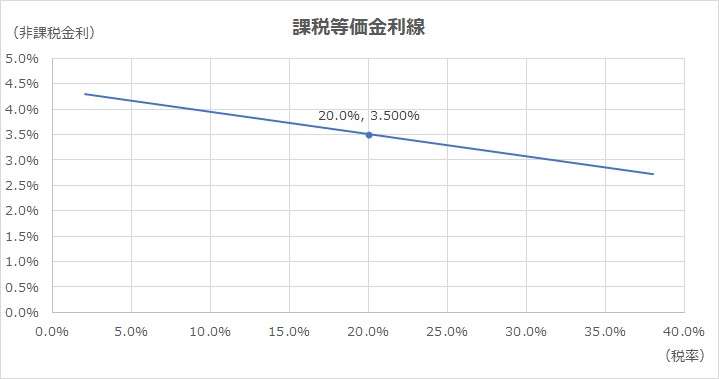

課税等価金利の計算は、非課税金利と税率から求められる。このことは、他の2変数が決まれば、自ずと自身の数字が決まることを意味する。

このテンプレートができること

- 他2変数から最後の1変数を計算で求める

- ひとつの課税等価金利を維持する非課税金利と税率の組み合わせをグラフ表示

入力欄の青字になっている「非課税金利」「税率」「課税等価金利」「係数」に任意の数字を入力すると、計算結果とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

絶対参照

使い方

2変数から他の変数を計算するブロックでは、単純に任意の数字(金利、税率)を入力すれば最後の変数が求められる。

課税等価金利線グラフでは、課税等価金利と基準となる税率を入力すれば、与えられた課税等価金利を維持する税率と非課税金利の組み合わせから成るグラフ(散布図、実際には1次直線)を参照することができる。

税率の表示範囲の変更と、特定の税率(例:20.315%)に対応する非課税金利を調べたい場合は、「係数」欄に任意の数字を入力する。

なお、グラフは散布図として用意してあるため、係数は数字の大小の並び関係なく、サンプリングとして20個まで採れるようになっている。→ 例:0.1, 0.2, 99, -50,0,… という並びでもグラフは成立する。

勿論、Excelはマクロを一切使わずシンプルな構成のため、グラフ表示のサンプリング数を増やしたい場合は、任意にグラフ元領域の行数をコピーして希望数まで増やすことができる。

考察

グラフは、必ず右肩下がりとなる。税率が上がれば、課税等価金利を計算する割り算の分母が小さくなるから、課税等価金利を一定に保つためには、分子にくる非課税金利の値も小さくなっていく必要がある。

ここで、税率をゼロに設定すれば、定義式から、課税等価金利=非課税金利となる。すなわち、課税等価金利線は、x=0のとき、y軸と非課税金利の高さで交わることになる。

【参考】米国の税優遇措置のある債券発行状況

通常の場合、債券を発行する際に、金利や配当金に対して免税を含む税優遇措置を債券発行者が自由にできる権限はない。

米国では、連邦政府と地方政府にのみ税優遇措置のある債券の発行が許されている。よって、米国においても、私企業が発行する債券(普通社債など)は、基本的に課税対象となる。

米国では、地方債(municipal bonds)の他に、地方政府が発行できる産業振興債(IRB: Industrial Revenue Bonds)がある。

産業振興債は、プライベートセクターの企業に成り代わって、その地方の経済振興と雇用の創出を目的に、地方政府が発行することができる。

その仕組みはやや複雑で、地方政府自身が産業振興債を発行するのだが、実際の利息の支払いや満期が来た時の元本の償還は、産業振興の業務を行う私企業が責任を持って行う。

スポンサーとなった地方政府には一切の負債(支払義務)は生じず、借入が満期まで全額返済されるまでの期間は、当該事業を信用のために担保にとる。

この担保にとるの意は、発行者である地方政府は、実際の資金の借り手である事業者の当該プロジェクトの収益源のみから証券の利息と元本を支払うということを意味する。

この種の資金調達方法が整備されている理由は、単独では産業振興事業に着手するための資金が調達できない事業者を支援すること、単独では産業振興事業を望まない企業にそのプロジェクトを着手するインセンティブを地方政府が与えるところにある。

このインセンティブが生まれる理由は、税優遇措置のある分だけ、資金調達コストが軽減できる点にある。

地方政府にとっては、将来の税収増が見込める産業振興が可能になり、事業者にとっては有利な条件で資金調達とプロジェクト遂行が可能になり、投資家(貸し手)にとっては、資金運用の機会が創出される、いわゆる「三方よし」の政策と考えられている。

あわせて読みたい

コメント