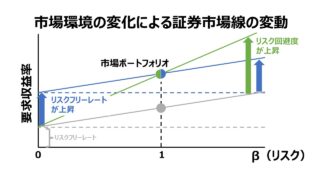

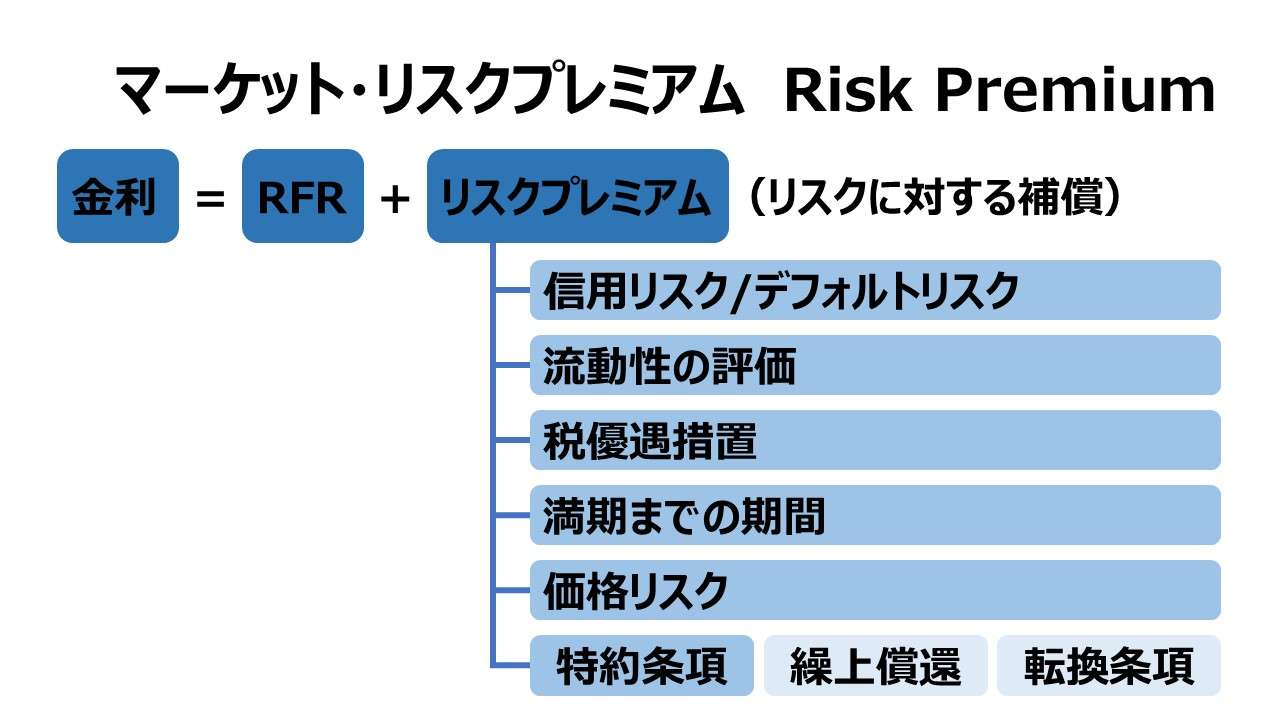

マーケット・リスクプレミアム(Risk Premium)

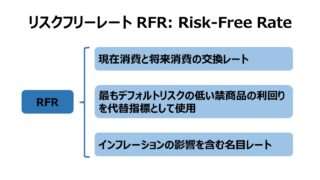

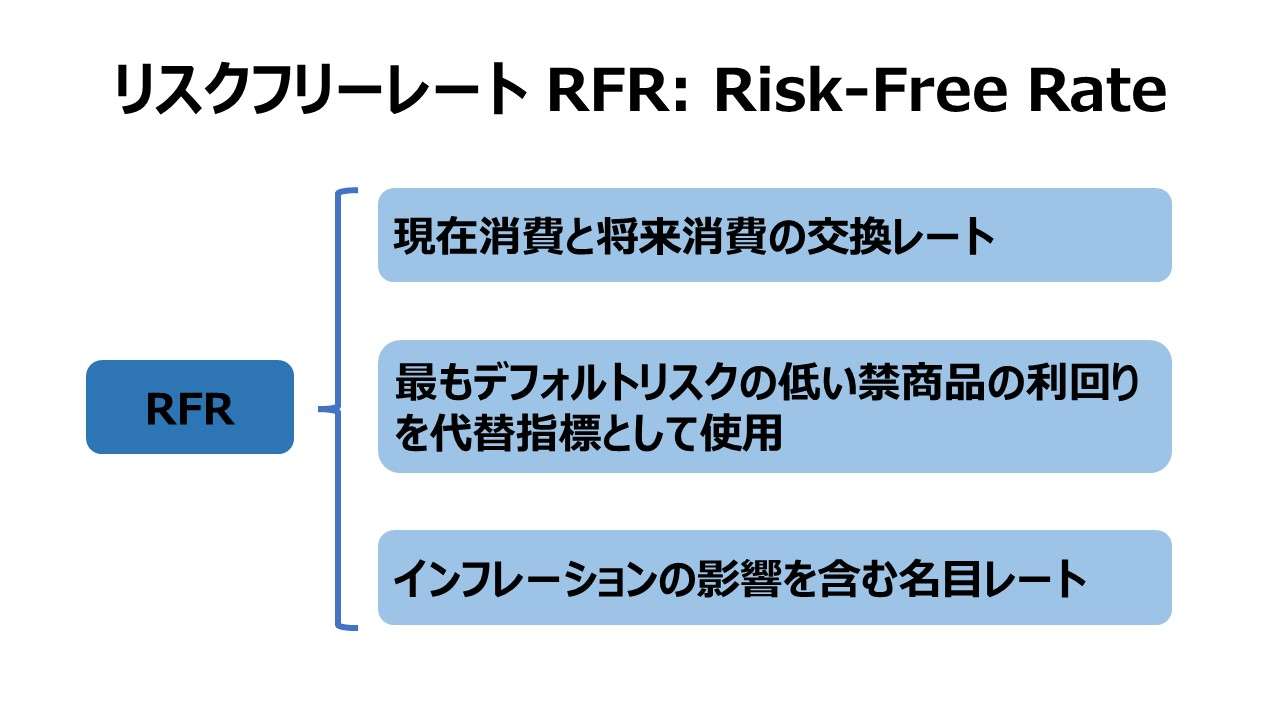

資金の出し手(貸し手)が要求する金利は、おそらく、リスクフリーレート(RFR: risk-free rate)を上回るものになるに違いない。

資金の出し手が要求金利を決定する過程において、資金を貸し付けるにあたって、いくつかの懸念材料をリスクフリーレートに上乗せするのが常であるからだ。

リスクフリーレートに上乗せすべき要素は、資金の出し手が認識する懸念材料、即ちリスクに対する補償に他ならない。

そもそも、「リスクフリー」とはリスクが無い状態のこと。実際に資金の出し手が要求する金利水準は、その時々の実体経済の状況に応じて、様々なリスクを補償するための上乗せ金利が緻密に計算されていく。

もちろん、その緻密な計算は、資金の借り手と貸し手の力関係や、様々な経済的主体による経済活動からの影響を受けつつ、資金市場(資本市場、金融市場)の中で自ずと形成されていく。

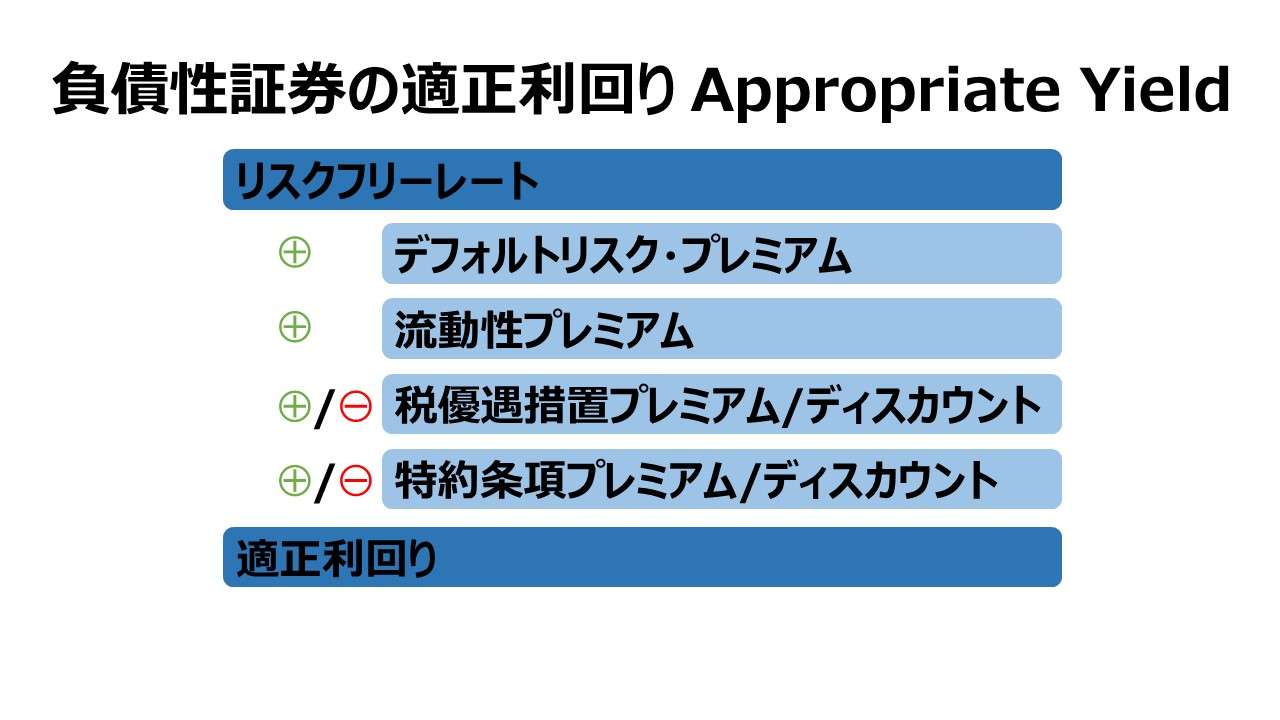

この市場を通じて諸所のリスクを考慮することで、リスクフリーレートに上乗せされていく追加金利(付加金利)部分をマーケット・リスクプレミアムという。

マーケット・リスクプレミアムは、次のようにいくつかの種類に分けることができる。

信用リスク(Credit Risk)/ デフォルトリスク(Default Risk)

資金の借り手(裏返せば金融商品の発行主体)に対する信用性の高さが信用リスク(デフォルトリスク)を左右する。

仮に、他の全ての要素が等しく、デフォルトリスクだけが高い場合、金融市場に資金の借入を認めてもらうためには、他の金融商品が提供する利回りより高い利回りを保証しないと資金を借り入れることはできないだろう。

また、満期日までの期間がより長くなればなる程、デフォルトリスクもより大きくなる。なぜなら、期間が長くなればそれだけでデフォルトが起る可能性が高くなるし、デフォルトを招くような出来事が発生する可能性が高まるからである。

【補足】偶発的に年1回、デフォルトが発生する確率において、観察期間を4年に延ばすだけで、デフォルトが発生する回数は、1回から4回に増えるという意味。

デフォルトリスクは、債券期間以外の要因でも左右される。例えば、2次的な支払い市場が完備されている担保付の債権か否か、債務の支払い順序が優先される(senior)優先債(シニア債)か、それとも他債権者から劣後する劣後債(subordinated debt)か、等である。

さらに、既発債のデフォルトリスク・プレミアムは、時々刻々と変化するものだ。その債券の発行者の経済状態の変化が、既発債の発行者の信用度(creditworthiness)を変化させるからだ。

債券の流通市場において、このデフォルトリスク・プレミアムの変化は債券価格にそのまま連動する。引いては、価格変動から利回りの変動にまで波及することになる。

大抵の場合、デフォルトリスク・プレミアムは、1~2%かそれ以上の変動幅となることが多い。

流動性(Liquidity)

債券発行における流動性は金利に直結している。なぜなら、投資家は価値の減価なく、そして容易に債権をキャッシュに転換できる債券の方をより好むからである。

満期日までの期間が短く、活発な流通市場が整備されている債券は、満期日までの期間が長く、活発な流通市場に支えられていない債券より流動性が高いものとして評価される。

活発な流通市場がある/ないは、分かりやすく言うと、いわゆる上場/非上場の違いと考えて差し支えない。

もし他の条件が同等なら、流動性がより低い債券は、他の債権より高い利回りを提示しないと販売することができない。

税優遇措置(Tax Status)

投資家は、究極的には税引後のキャッシュインに興味がある。そのため、他の条件が等しい場合には、課税対象証券(taxable securities)は、免税・非課税証券(tax-exempt securities)より高めの利回りを保証しないと市場で販売することができない。

非課税金利(tax-exempt interest rate)を課税等価金利(taxable equivalent rate)に変換するためには、非課税金利=税引後金利(after-tax rate)を、(1 – 税率) で割り戻せば求められる(➡グロスアップ計算)。

\( \displaystyle \bf 課税等価金利 = \frac{非課税金利~~~}{(1- 税率)~~~} \)

例)

\( \displaystyle \bf 課税等価金利 = \frac{3.5\%}{(1- 30\%)} = \frac{3.5\%}{0.7} = 5\% \)

【意味】税引前5%の金利は、税率30%のとき、税引後3.5%の金利と同じ価値を持つ

逆に、課税等価金利を非課税金利に変換したい場合は、課税等価金利に (1- 税率) を掛ければ求められる。

\( \displaystyle \bf 非課税金利 = 課税等価金利 \times(1- 税率) \)

例)

\( \displaystyle \bf 非課税金利 = 5\% \times(1- 30\%) = 5\% \times 0.7 = 3.5\% \)

【意味】税引後3.5%の金利は、税率30%のとき、税引前5%の金利と同じ価値を持つ

残念ながら、いわゆる免税債は日本にはこの稿を書いている時点ではまだ存在していない。

免税債への投資リターンをその他の課税対象債券からの投資リターンと比べる際、上記のように、税引前でも税引後でもどちらでもよいが、比較する基準を揃えないといけない、ということが重要である。

そして、この比較のための規準を合わせるお作法は、免税債の場合だけに限らず、受取利息や受取配当金などが課税対象となる金融証券全般にも当てはまる。

税優遇措置 免税債/米国地方債の利回り評価 Taxable Equivalent Rate

満期までの期間(Term to Maturity)

金利の期間構造(term structure of interest rate)は、満期までの期間とその投資リターンの関係で決まる。満期までの期間の長さとその投資リターンの関係は常に一定ではないが、それ以外の要素の様々な状況の変化(例えばインフレーションなど)が金利に及ぼす影響に比べればその変動は微小に留まる。

※ 金利の期間構造は、縦軸に金利、横軸に満期までの期間を採った イールドカーブ(yield curve)のグラフで知られる。

一般的には、満期までの期間が長くなればなるほど、金利は上昇する関係にある。ただし、常にそれが成り立つとは限らないのが難しいところだ(これについては別稿で説明する)。

価格リスク(Price Risk)

活発な流通市場(secondary market)が整備されることで、流動性については改善されることは間違いないが、同時に、それと不可避的に価格リスクの発生の確率が増してしまう反作用が生じる。

市場金利が上昇すると、固定金利だけを生み出す証券は特にその他に価値の変動要因がない場合でも、それだけで当該証券の元本の価値が減価してしまう。

一般的に、より満期までの期間が長くなればなるほど、価格リスクは増大する。それゆえ、この価格リスクの補償に備えるために、長期債のほうが短期債より金利を上げる必要に迫られる。

特約条項(Special Provisions)

その債券に付与されている特別な条件それ自体がその債券の利回りを変動させる力を発揮することがある。

以下ではあまたある特約条項から2つだけ例示する。

繰上償還条項(Call Provision)

満期日到来前に、あらかじめ決められている価格で、償還(元本の買い戻し)の選択肢(権限)がその債券の発行者に対して付与されているものがある。

これは上記の価格リスクと密接な関係がある。

もし仮に、債券の流通市場における市中金利が将来において下がることが予期される場合、市中金利の下落は、債券の発行者にとっては経済的に有利に働き、債券の保有者(投資家)にとっては、経済的に不利に働く。

金利予想が上昇⇧ ⇔ 債券価格⇩

金利予想が下落⇩ ⇔ 債券価格⇧

市中金利が下がったならば、債券の発行主体は、低い金利で資金を再調達して、高い金利を約束している既発債を買い戻すことができる。つまり、債券の支払いコストを下げることができる。

逆に、投資家は、無理やり(といっても契約・約款に則たことだが)魅力的な金利水準だった既発債を手放さなければならなく、同額の投資はもはや既発債と同じ魅力的な高い金利で運用する機会を失ってしまう。

上記のように、繰上償還条項が付与された債券への投資は、投資家に対して機会損失を与える可能性があるため、その機会損失の程度に応じた補償が付いていないと、市場では買い手が見つからなくなる。

そのため、繰上償還条項が付与された債券は、それ以外の条件が同等の債券に比べて金利が高く設定されることになる。

転換条項(Convertibility Clause)

転換条項の付与された債券、例えば転換社債(CB: Convertible Bond)などは、転換条項の付与されていない債券、例えば普通社債(SB:Straight Bond)よりも債券保有者(投資家)にとって、魅力的な金融商品となることが一般的である。

そのため、転換条項が付与された債券はそうでない債券に比べて、その他の条件が等しければ、低い利回り(金利)で発行されても市場で買い手がつきやすい。

転換条項付の債券は、債券保有者(投資家)に対して、予め決められた期間中に、予め決められたレート(価格)で、普通株式に転換する権利を与える。

この状態で、仮に債券価格が市中金利の上昇またはその他の理由で下落した場合、債券保有者(投資家)は、その債券の保有をそのまま継続するか、市場価格で売却する権利を有するのである。

逆に、市中金利が下落した場合、上昇した市場価格で売約することができる権利を有していると考えることができる。そのため、市中金利が上昇しようが下落しようが、転換条項が付与された債券保有者は、そうでない債券保有者に比べて、経済的に有利に意思決定できる手段を確保していることになる。

その選択権を持っていること自体に経済的価値が生じる。その分だけ、転換条項が付与されていない債券に比べて、金利が低くても、投資家が市場で購入したいと思わせる魅力を生じさせるのである。

さらに、その転換権が普通株式に設定されていたならば、債券価格の変動に加えて、普通株式の変動からも利益を得る機会を増やすことができる。

例えば、市中金利が変動していなくても、その発行体の将来業績見通しが上向きになれば、株価が高騰する可能性が高くなる。転換条項で事前に決められた転換価格より株価が上回っていれば、普通株式に転換した直後に株式市場で持ち株を売却するだけで、債券を満期まで保有し続けた際に得られるであろう固定金利以上のキャッシュインを実現することも可能になる。

あわせて読みたい

コメント