計算式

売上債権回転率は、売上債権の回収スピードを表す指標である。

この指標の単位は「倍(率)」(turnonver)で、1年間の売上高が売上債権の何倍に相当するかを表す。

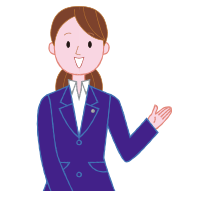

\( \displaystyle \bf 売上債権回転率= \frac{純信用売上高}{平均総売上債権} \)

「純売上高」の意味は、売上返品と売上値引を差し引いた回収すべき金額である。

「信用売上高」の意味は、現金売上高を除いた金額である。

「総売上債権」の意味は、貸倒引当金繰入額相当分を含むことである。これは、引当金を積んだとしても、その金額は本来なら回収されるべきものだからである。

P/L項目、ここでは売上高が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次売上高ならば12倍、単四半期売上高ならば4倍する。

B/S項目、ここでは売上債権には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、売上高が単四半期の場合、売上債権も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。

- 純信用売上高:売上返品と売上値引考慮後の掛売上高

- 年平均総売上債権:貸倒引当金繰入額相当額を控除前の売上債権の年平均残高

なお、分子分母をひっくり返して、365を掛けると、売上債権回転日数となる。

定義と意味

売上債権回転率は、「効率性分析」「Activity Ratio」の代表的なもののひとつである。

この値が大きくなるにつれて、売上債権の回収スピードは速くなり、この値が小さくなるにつれて、売上債権の回収スピードは遅くなる。

ちょうど1倍ならば、1年間かけて、売上債権は回収され新しい債権に置き換えられていくことになる。2倍ならば、全ての売上債権が回収されるまでに半年で済むことになる。

実際の個々の売上債権の回収期間はまちまちである。個別の債権ごとに回収期間を算出して、債権金額で加重平均しても理論上は同じ値になる。

技術的には、年平均残高(平残)を用いる点が計算結果に影響するため完全には一致しないが、傾向としては大体同じになる。

解釈と使用法

売上債権回転率を高めることは、売上債権の回収期間を短くすることになる。回収期間が短くなると、運転資本の額を減らすことができる。

運転資本の額を減らすことができれば、その分、現金同等物が増えるので、資金繰りに余裕が生まれる。

経営者目線でこの指標を使用する場合は、単に売上高の金額の増加(増収)にだけ注目するのではなく、信用販売を通じて、顧客に与えたファイナンス上の信用(与信)分がきちんと回収できているかを管理することができる。

仮に、ある商品販売への引合い(1億円)がお得意様である顧客A社と顧客B社の2社あったとする。

顧客A社は、販売時点から1年後に現金を支払ってくれる約束になっており、一方で、顧客B社は、販売時点から半年後に現金を支払ってくれる約束になっているとする。

顧客B社に販売したほうが、半年早く1億円が回収されることになる。この時、自社の機会費用(資本コスト)が10%だとしたら、A社ではなく、B社に販売することのメリットは、

1億円×10%÷2=500万円

と計算される。2で割るのは、年率換算するためである。

500万円は、1億円の販売金額に対し、5%に相当するので、顧客A社に販売するのと、顧客B社に5%値引きをして、9500万円で販売するのは、運転資金に対するインパクトは同等であると考えることができる。

P/L絶対主義だと、値引きなしで顧客A社に1億円で販売したほうが、売上高・利益ともに大きくなるため、好まれる傾向にある。

B/S(より厳密にはC/Sだが)にも注意を払えば、顧客B社に5%未満の値引きで販売したほうが、運転資金の節約、ひいては資金コストを安くあげることができると気づくことができる。

日本の教科書では、売上債権回転率は、大きければ大きいほど良い、という記述が多いため、ここでは、運転資本の機会費用を度外視するという前提の上で、下記のように捉えることとする。

逆に、売上債権回転率の値が大きくなるということは、分子の売上高が増える(増収)か、分母の売上債権の回収が早くなっていることを意味する。もしくは、その両方が同時に起きているのかもしれない。

いずれにせよ、どのケースでも運転資本の節約につながるため、この値が大きくなることは資本効率が上がっていることを意味する。

なお、外部分析者が開示財務諸表から、信用販売額や、総売上債権額を知ることができないケースもある。また、計算をシンプルにしたいケースもあるかもしれない。

そういう場合には、数字の厳密性に目をつむり、総売上高、純売上債権を数字を使用したほうが都合が良いかもしれない。

その場合には、同じ手法で作成した競合他社との比較や、分析対象企業の過去実績トレンド比較が分析の中心に来ることになる。

シミュレーション

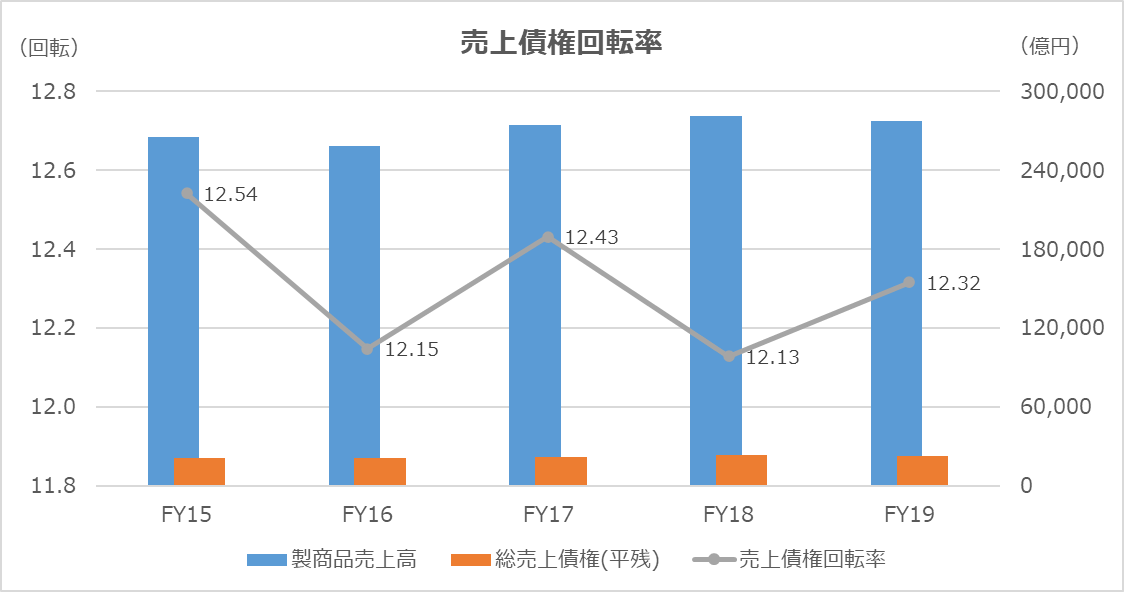

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「製商品売上高」「純売上債権」「貸倒引当金」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車のP/Lは、製商品と金融収益を区分表示しているため、製商品売上高のみを抽出した。B/Sからは、表示されている売上債権から貸倒引当金を足し戻して、総売上債権額とみなしている。売上債権の金額は、期首期末の平均残高を用いている。

トヨタ自動車は、一貫して売上債権回転率が低下(悪化)している。資本の機会費用を度外した場合、運転資本に対する資金効率が悪くなっていく傾向にあるといえる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント