計算式

EV/EBIT倍率は、EV(企業価値)をEBIT(企業の収益力)で割り算することで求められる。割り算の形から企業価値と収益力の相対的関係を知ることができる。

この指標は企業の買収に必要な時価総額と買収後の純負債の返済に必要な金額をEBITの何年分で賄えるかを表すため、M&Aなどで企業買収を試みる際に、この比率をベースに買収資金の投資効率性を評価することができる。

この計算の趣旨は、買収資金を何年分の投資対象企業の収益力(EBIT)で回収できるかであるから、買収資金がEBITの何倍になるか(何年分になるか)を示すものとなる。単位は「倍」(年間EBITを用いて計算することから、事実上その数値は年数も同時に表現可能)となる。

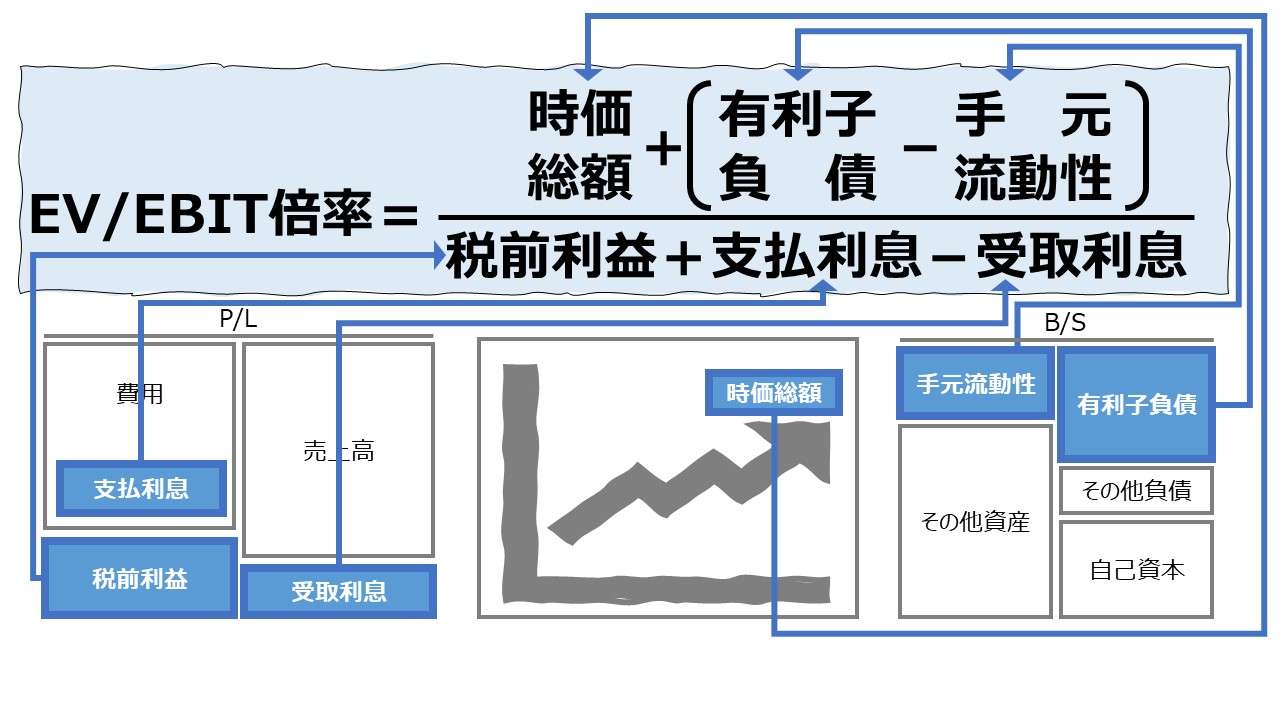

\( \displaystyle \bf EV/EBIT倍率 = \frac{EV}{EBIT} \)

例

EV 150

EBIT 25

\( \displaystyle \bf EV/EBIT倍率 = \frac{150}{25}=6.0 倍 \)

- EV: Enterprise Value(企業価値):企業を買収する際に必要な実質的な資金の額

- EBIT:Earnings Before Interest and Taxes(利払前・税引前利益):資金調達形態(自己資本・他人資本)の違いによるコスト差の影響を受けないように調整された利益概念

定義と意味

EV/EBIT倍率は、M&Aなどにおける企業価値算定のために用いられる。企業価値算定手法のひとつにマーケットアプローチがあり、その中に類似会社比較法(マルチプル法)と呼ばれる手法が含まれる。

これは、評価対象企業と業種や規模等が類似した上場会社の株価、または事業価値の財務数値に対する倍率を算出し、評価対象会社の財務数値に当該倍率を乗ずることにより株価や事業価値を求める手法である。

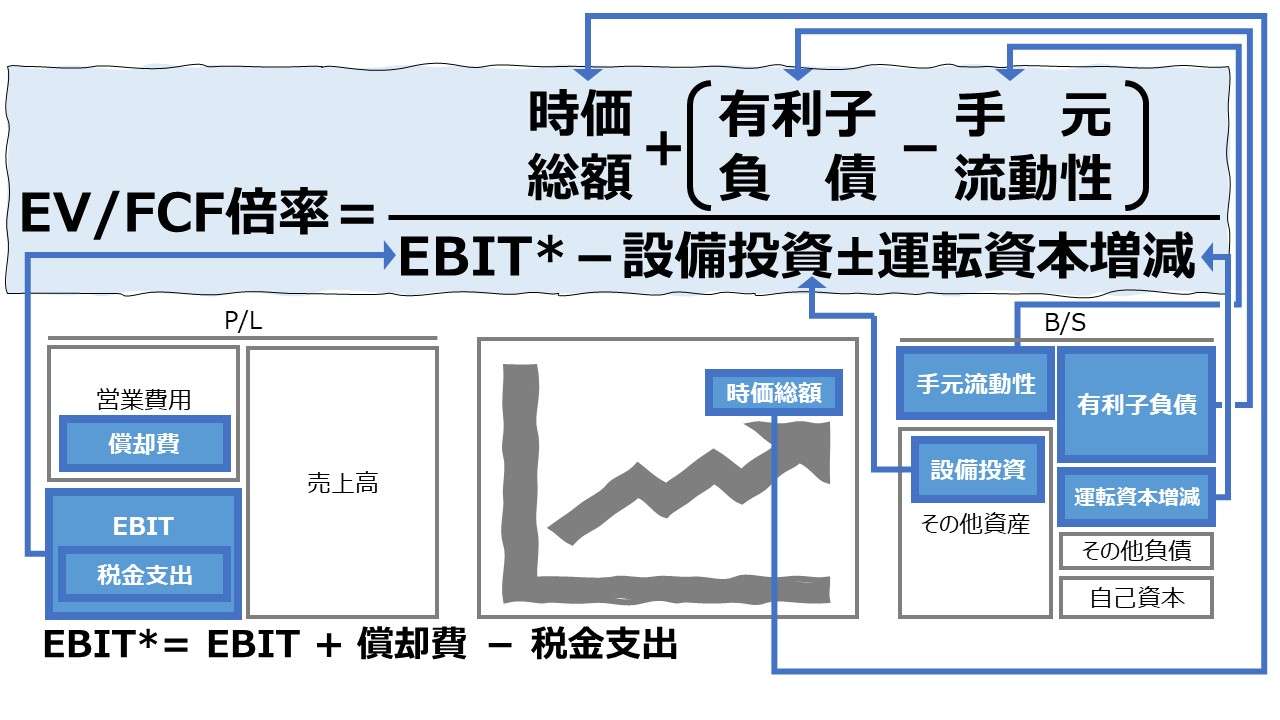

倍率(マルチプル)を計算する財務指標として、PER倍率、PBR倍率、EV/EBIT倍率、EV/EBITDA倍率、EV/FCF倍率、EV/売上高倍率などがある。

その中に、ここで取り上げているEV/EBIT倍率が含まれる。

最も広く使用されている類似のEV/EBITDA倍率との違いについてフォーカスした解説をここでは試みたい。

グローバル規模で企業活動を行っている電機・機械、自動車などの産業は、インアウト・アウトインを問わずにM&Aプロセスを進めるために、企業価値/株価を比較する際に共通の尺度を必要とする。

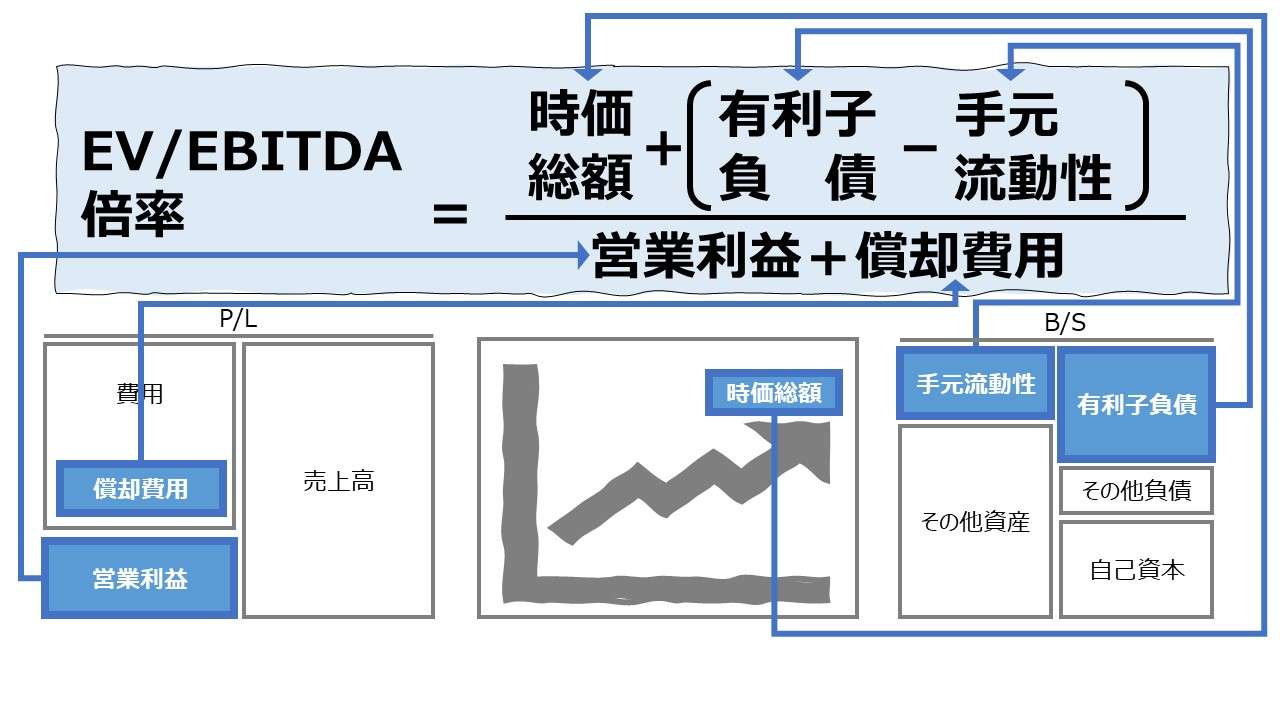

このとき、❶資本構成の違い(法人税率)、❷借入利率(金利)、❸償却方法の違い(減価償却費)を度外視できる本業からの利益のみで構成されるように設定したものとしてEBITDAがよく用いられる。

この内、❸償却方法の違い(減価償却費)の調整を施さず、❶❷のみを踏まえたものがEBITとなる。

買収企業の企業価値/株価をバリュエーションに乗せる際に、積極的にEV/EBITDA倍率ではなくEV/EBIT倍率を採用する動機としては次の3つが考えられる。

- より長期的な正常な利益水準に基づく投資回収効率を測定したい

- そもそも償却費用の発生影響度が少ない企業が評価対象である

- 企業の収益力(企業価値)の帰属者目線で最低限公平・公正と考えられる評価で構わない

1. について。

一般的には、企業価値はDCF法に基づいて計算されるなど、将来キャッシュフローに大きく依存するものだから、キャッシュフローにより近いEBITDAを採用する方が合理的であるという意見が多数である。

しかし、企業が半永久的に存続することを前提とした場合、これは「継続企業の前提」「ゴーイングコンサーン(going concern)」に関する論点となるが、減価償却による利益とキャッシュフローの相違は⻑期的には解消されると解せられる。

であれば、減価償却費などの定期償却はもとより、一時的でかつ巨額となる傾向が強い減損損失や、積極的な買収などにより発生したのれん償却費の負担額などまで会計的利益に足し戻して、将来キャッシュフロー創出能力を過大に評価してよいものが疑問符が付くと考えるのも自然なことである。

2.について。

金融業や一部のサービス業では、通常は減価償却費などの定期償却費用の発生そのものがあまりないケースが多々ある。

であれば、金額的影響度が小さい性質の項目にこだわって評価プロセスを徒に複雑にするのはあまり得策ではないと考える。

3.について。

企業価値算定において、多種多様の計算アプローチがあるが、多用されるモデルのひとつ(本サイトでも採用している)によれば、

企業価値 = 株主価値(株式価値) + 債権者価値

企業価値 = 時価総額 + ネットデッド

と表すことができる。

であれば、資本構造の違い(株主による出資か他人資本の借入か)による投資効率の測定における補正、即ち、支払金利の節税効果(タックスシールド)の補正がなされるEBITを評価指標にすることで十分であると考えることができる。

そもそも、EBITDAに先だってEBITなる指標が開発された所以は、勢い借入金中心の資金調達になりがちなスタートアップ企業に対するバリュエーションを適切に行いたい投資家たちによる実務の中から誕生したものだから当然といえば当然である。

であるから、上記2.3.は多少の差異はあれども、実務家の中に必要最小限度の補正である方が適切な評価ができるという意識が働いていることを表している。

中途半端なプロ意識の自称専門家のほうが余計な知識を振り回して現場を混乱させているというものだ。

ここまでは言い過ぎかもしれないが、さほど手間ではないので、バリュエーションの際、EV/EBITDA倍率を計算するついでにEV/EBIT倍率も併せて確認する癖をつけておけばよいだけのことかもしれない。

解釈と使用法

EV/EBIT倍率という指標のメインとなる使用法は、EV/EBITDA倍率に準じるため、

❶EV/EBIT倍率から直接的に割安・割高のインサイトを得る

❷マルチプル法により企業価値を推計する

という使い方がメインになることが多い。詳細は、「EV/EBITDA倍率」を参照して頂きたい。

EV/EBIT倍率の目安や適正値を測る

❶について、巷間では、EV/EBITDA倍率 の適正値は、8~10倍程度と言われている。

通常は、EBITDA > EBIT となるものと考えられる。分子がより小さくなるため、EV/EBIT倍率 は、EV/EBITDA倍率より切り上がるものと考えるのが自然である。であるならEV/EBITDA倍率の相場観から、

辺りが目安となるかもしれない。

残念ながら、参照自由なEV/EBIT倍率のデータベースはさほど充実していない。

下記サイトのようなデータベースから得られるEV/EVITDA倍率に、1~1.2倍 して、EV/EVIT倍率相当の目安として用いるのが簡便法としては有用かもしれない。

シミュレーション

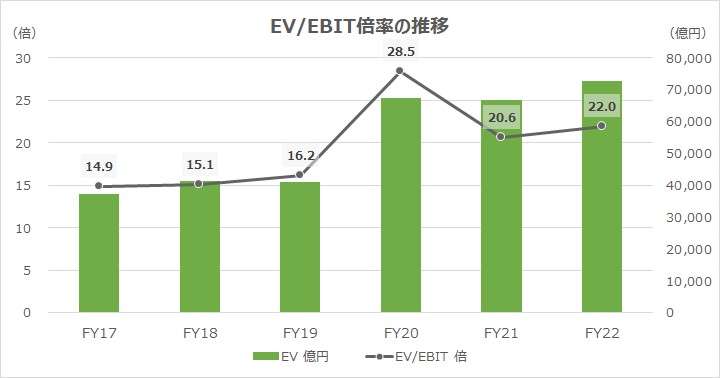

以下に、Excelテンプレートとして、FY17~FY22のダイキン工業の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「短期借入金」「CP」「1年内償還予定の社債」「1年内返済予定の長期借入金」「社債」「長期借入金」「現金及び預金」「有価証券」「税前利益」「受取利息」「受取配当金」「支払利息」「非支配株主持分」「当期純利益」「株価収益率」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記数値の作成手順から。

- EV/EBIT倍率=EV÷EBIT

- EV(企業価値)=時価総額+ネットデッド

- 時価総額=当期純利益×株価収益率(PER)

- ネットデッド=有利子負債-手元流動性(有利子負債<手元流動性の場合はネットキャッシュとなる)

- 手元流動性=現預金+有価証券

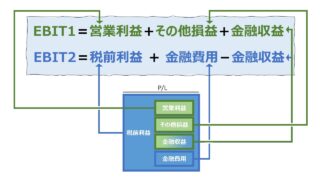

- EBIT=税前利益±金融収支

- 金融収支=支払利息-受取利息・配当金

- EV(企業価値)=時価総額+ネットデッド

金融収支はそのまま税前利益に足しこめばよい形にしてあるので、「EBIT=税前利益+支払利息-受取利息・配当金」 の形となる。

補足情報として、

- 株主価値=時価総額-非支配株主持分

ダイキン工業の場合、新型コロナ禍対応のため、半導体部材の調達の先行き不透明感から手元資金を厚くしたFY20以降、特にFY20・FY21において、有利子負債<手元流動性となるネットキャッシュ状態になった。

EV(企業価値)=時価総額+ネットデッド で計算されることから、EVの正体は、株式価値と債権者価値に分割されていることが分かる。このうち、債権者価値がマイナスになっている(すなわちネットキャッシュ状態である)ため、この分は時価総額から逆に差し引かれて株式価値が決まるため、時価総額>株式価値となることに留意する必要がある。

言い換えると、株式価値=企業価値+ネットキャッシュ であり、株式価値=企業価値-ネットデッド であるということだ。

株式価値=企業価値+ネットキャッシュ について補助理解のための説明文として、「株式価値(=時価総額)の中身は、企業が有する事業が生み出す利益の割引現在価値(=企業価値)と企業がその時点で有している財産(=ネットキャッシュ)の合計値である」という記述ならば諸兄の理解の糸口になるかもしれない。

さて、日本の優良上場企業にありがちなのが、EV(企業価値)≒時価総額 となる傾向が強いことだ。ダイキン工業もその例に倣って、ほぼネットデッド部分が表出してこない。これは、成熟した上場企業は、十分に資本の蓄積が成り、企業価値の大部分が株主に帰属するということを意味する。

ここで横道に逸れるのだが、些細だが重要な言葉遣いについて補注する。分配法則に倣えば、EV(企業価値)=株主価値+債権者価値 と表現したいところである。

「株主価値」と表現したいところを敢えて上記説明では「株式価値」としたのは、親会社株主と非支配株主持分(旧来の少数株主持分)による企業所有の差異にこだわったためである。

さて話を本筋に戻して、ダイキン工業のEV/EBIT倍率の水準だが、大筋の動向はEV/EBITDA倍率と同様であるため、ミクロ視点の分析は「EV/EBITDA倍率」を参照していただきたい。

ここでは、ダイキン工業の同期間における「EV/EBIT倍率」と「EV/EBITDA倍率」の差異についてのみ着目してみる。

| 期間 | EV/EBIT | EV/EBITDA | 差分 | 倍 |

|---|---|---|---|---|

| FY17 | 14.9 | 10.7 | +4.2 | 1.39 |

| FY18 | 15.1 | 11.0 | +4.0 | 1.37 |

| FY19 | 16.2 | 9.8 | +6.4 | 1.64 |

| FY20 | 28.5 | 18.1 | +10.4 | 1.57 |

| FY21 | 20.6 | 14.3 | +6.3 | 1.44 |

| FY22 | 22.0 | 12.8 | +9.2 | 1.71 |

上表の”差分”は「EV/EBIT倍率」から「EV/EBITDA倍率」を引いた数値、”倍”は、「EV/EBIT倍率」を「EV/EBITDA倍率」割り算した値である。

ここから、かなり思い切った目の子勘定だが、製造業を営む優良上場企業のEBITとEBITDAの差分は、およそ1.5倍内外であると見当づけてもよいかもしれない。ご参考いただきたい。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント