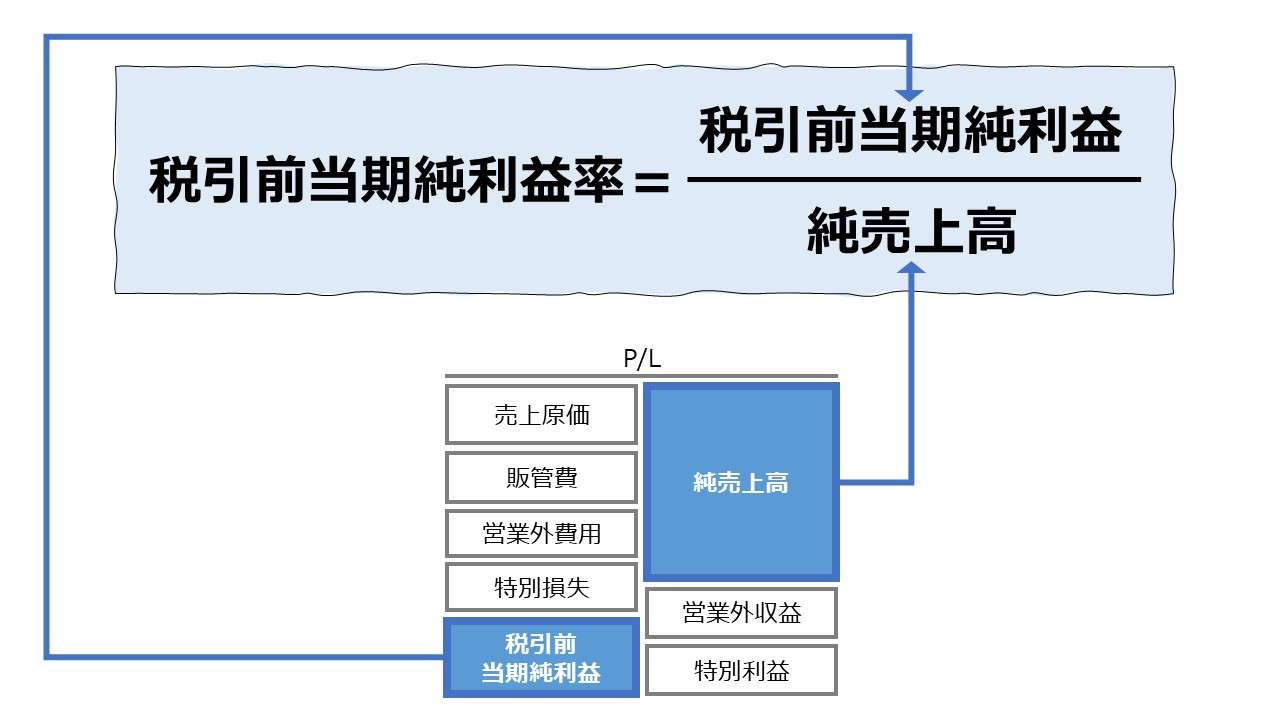

計算式

税引前当期純利益率とは、税引前当期純利益を売上高で割り算して求められる。売上高に占める税引前当期純利益の構成割合を示す。売上高に対する利益率を意味するので、一般的には、この値が高いほど収益性が高いという評価がなされる。

日本語では、売上高に対する利益率(比率)という意味で、「売上高税引前当期純利益率」「対売上高税引前当期純利益率」「税引前当期純利益対売上高比率」とも呼ばれる。

税引前当期純利益を英語では「Income from continuing operations before income taxes」「IBIT: Income before income taxes」「Current net income before tax」「Pretax profit of the current term」等と呼ぶ。

いずれにせよ、税引前当期純利益の英語名称自体が比較的長いため、税引前当期純利益率を意味する用語にもバリエーションがあるし、ますます長い名称になりがちである。そのため、本稿では、英名については「IBIT Ratio」と略称で用いることをお勧めする。

単位は売上高に占める割合(構成比率)を百分率で表すのが一般的であるから、「%」が用いられる。

\( \displaystyle \bf 税前当期純利益率 = \frac{税前当期純利益}{純売上高} \)

例

純売上高 500

税引前当期純利益 100

\( \displaystyle \bf 税前当期純利益率 = \frac{100}{500} = 20.0\% \)

- 純売上高:総売上高 -(売上値引・売上戻し・売上割戻)

- 税引前当期純利益:経常利益 + 特別利益 - 特別損失

定義と意味

税引前当期純利益は、経常利益に特別損益の部を考慮した段階利益概念である。この税引前当期純利益を売上高と対比させた税引前当期純利益率は、売上高に占める法人税等が控除される前の利益率という意味で、「結果指標的」でかつ「相対的安定性」がある業績評価指標のひとつとして、従来から用いられてきた。

「結果指標的」な業績指標の意味

結果指標的というのは、経営者による経営管理の結果、株主に配当可能利益としてもたらされる期間業績(=期間損益)に最も近い利益概念という意味である。

厳密には「配当可能利益」は「当期純利益」またはそれが複数年にわたって内部蓄積された「内部留保(留保利益)」のことである。

しかし、当期純利益は、法人税等が課された後の利益であり、経営者は法人税率の高低を直接にコントロールすることはできないとされていた。そのため、法人税等を課税後の利益まで経営者責任に帰して、企業業績を問うのは、経営者にとって酷であり、税引前の利益で経営者の業績を問うようになった。

日本の会計基準によれば、「経常利益」が本業からの事業利益と財務活動からの損益を合算した業績指標として従来からよく用いられてきた。

「税引前当期純利益」は、この「経常利益」に「特別利益」「特別損失」を加えた段階利益概念である。

「特別利益」は、期間損益を平準にする目的で、投資有価証券売却益の形で、保有株式の含み益を益出しさせることで、本業の赤字を補填し、かつ税前当期純利益をプラスにして、株主にも配当可能とする際にも用いられる。

「特別損失」は、リストラ費用の計上や多額の設備投資やM&Aが失敗した際に、減損損失が計上されることで、最終赤字を招くような際に用いられる。

本業+財務活動の損益としての経常利益が通常時の経営者の業績評価利益であるなら、税前当期純利益は、こうした長期の経営目標の未達による損失の表面化を含めた経営者の手腕を、経営者の管理活動の結果としての利益で評価する際に用いられるようになった。

「相対的安定性」の意味

この「相対的安定性」の要素が強調・意識されていたのは、1999年より前のことである。

それまでは、「税効果会計」は導入されておらず、税引前当期純利益までの段階利益は、広義の「発生主義会計」(厳密にいうと、収益は当時の「実現主義」に基づく)によって表示されていた。

法人税額は、税法会計に従って、実際の納税額をベースにした「現金主義」で表されていた。そのため発生主義による税引前当期純利益から現金主義による法人税等を控除した「当期純利益」は、木に竹を継いだような、結果として中途半端な現金主義による表示であった。

そういう意味で、1999年以前は、期間損益としての性質を備えていなかった「当期純利益」では、会計期ごとの業績評価としての利益指標としての位置づけが甘かった上に、その期の納税額に影響され、期間ごとに上下のブレが激しかった。

そのため、納税額と期間損益を切り離した「税引前当期純利益」を「当期純利益」と比べれば、相対的に安定的で発生主義会計に準拠した利益概念として用いていたのである。

最近の位置づけ

残念ながら、上記のような意味合いは、会計基準の移ろいと共に薄れ、収益性分析のための財務指標としての「税引前当期純利益」の威力は著しく減殺されている。

昨今では、行き過ぎた経済のグローバル化の巻き戻し現象も散見され、法人税率の底辺への競争もここに終結の様相を見せ始めている。

『世界法人税収、最低税率15%導入で28兆円増も OECD試算 米欧先行、日本24年度』|20230130朝刊|日本経済新聞

バブル崩壊と共に経済のグローバル化(冷戦構造崩壊と世界の工場としての中国によるデフレの輸出)の影響をもろに被ることになった日本企業が経験した盛衰は、丁度、「失われた30年」と一致する。

その時期、世界各国は、タックス=ヘイブンを含めて法人税率の引き下げ競争やプラットフォーマーをはじめとする巨大IT企業が国際税法のスキルを駆使(ダブルアイリッシュ・アンド・ダッチサンドイッチ:Double Irish and Dutch Sandwich 等)し、よく言うとタックス=プランニング、悪し様に言うと、タックス=インバージョン(課税回避)の技を競っていた。

そこでは、もはや、税法は経営者の管理可能範囲外としてお目こぼしされていたものが、税法知識までも駆使して、株主利益(株主価値)の最大化に向って企業力の総力を挙げることになる時代の到来を意味した。

さらに、経済のグローバル化は、企業投資資金のグローバルでの調達競争を激化させ、国際会計基準(IFRs)の適用規模の拡大化を促進させた。

これと同期をとった会計基準の見直し機運は日本にも及び、会計ビックバンとして広範な会計基準のグローバル化が一気に進められた。

その先兵として、当期純利益まで発生主義を適用することで、損益計算書(P/L)の期間業績表示をクリアにしようとする目的に合致させようと「税効果会計」が1999年に導入されたのである。

「失われた30年」の間に、経営者にとっての管理可能利益は、「税引前当期純利益」から「当期純利益」にまで拡大し、同時に、それは、収益性分析指標としての「税引前当期純利益率」の地位低下に直結していったのである。

売上高利益率としての質を問う(算数的アプローチ)

この論点は、「売上高経常利益率」で取り上げたものと同じである。「売上高経常利益率」より、「税引前当期純利益率」の方が、売上高に依拠しない収益が含まれる可能背がより高くなるため、この課題が引き起こす罪はもっと重いものになる。

算数的には、売上高利益率は、分母の売上高からインプットとなって、分子の利益がアウトプットとなって、イン=アウトの交換比率から、利益率を測定しようとするものである。

しかしながら、「税引前当期純利益」は売上高ではない「営業外収益」「特別利益」というインプット要素が分母に含められないため、厳密な意味で分子分母の対応関係が崩れているため、結果として計算される百分率は、算数的には無価値のものとなっている。

| 科目 | 従来説 |

|---|---|

| 売上高 | 100 |

| 売上原価 | 10 |

| 販管費 | 20 |

| 営業利益 | 70 |

| 営業外収益 | 10 |

| 営業外費用 | 20 |

| 経常利益 | 60 |

| 特別利益 | 30 |

| 特別損失 | 20 |

| 税前利益 | 70 |

| 科目 | 提示説 |

|---|---|

| 売上高 | 100 |

| 営業外収益 | 10 |

| 特別利益 | 30 |

| 総収益 | 140 |

| 税前利益 | 70 |

\( \displaystyle \bf 税引前当期純利益率 = \frac{70}{100} = 70\% \)

\( \displaystyle \bf 税引前当期純利益率’ = \frac{70}{140} = 50\% \)

税引前当期純利益率は、

- かつてより経営者の業績評価指標としての重要性が落ちている

- 「利益率」指標としては、算数的な厳密性に欠けているとの批判がある

解釈と使用法

順序尺度としての「税引前当期純利益率」

前章で触れたように、算数的には利益率として誤解を招きかねない指標だとしても、比較可能性が失われていなければ、ベンチマーク指標や時系列分析にまだまだ使用できるかもしれない。

本業による収益力に加え、財務活動や一時的な損益の結果を含めたリターンを、本業に基づく売上高との相対的比率で示した「税引前当期純利益率」が高い方が、低い方よりより収益性が高いと評価できよう。

その場合は、同じ測定方法で比べた限りにおいて、業界平均値・予算値(目標値)・過去実績値と比較したとしても同じことが言える。

そういう意味において、「税引前当期純利益率」は量的データ(量的変数)という数値で測ることが出来るもの、順序尺度としての質的データ(質的変数)である性質が強い財務指標であるといえよう。

ベンチマークとしての「税引前当期純利益率」

「税引前当期純利益率」の水準は、採用されたビジネスモデルに大きく影響される。

業界ごとの利益水準はもとより、採用されている売上計上基準の違いにも左右される。

どちらかというと、薄利多売で利益率より回転率を重視する流通業、総取扱高を売上基準とした場合の広告業では、税引前当期純利益率は相対的に業界として低くなる傾向がある。

逆に、付加価値の高い製造業や、総取扱高ではなく、ネットされた手数料のみを売上高に計上した場合の不動産業やサービス業の税引前当期純利益率は高く表示される傾向がある。

それゆえ、他の財務指標と同様に、業種別の平均値をベンチマークしておくにしくはない。

2021年度『法人企業統計』から、税引前当期純利益率の概算値を算出した。

| コード | 業種 | 税引前当期 純利益率(%) |

|---|---|---|

| 158 | 純粋持株会社 | 56.83 |

| 106 | 鉱業、採石業、砂利採取業 | 25.69 |

| 132 | 水運業 | 17.75 |

| 161 | 学術研究、専門・技術サービス業(集約) | 15.50 |

| 130 | 不動産業 | 13.15 |

| 115 | 化学工業 | 12.56 |

| 124 | 業務用機械器具製造業 | 12.32 |

| 122 | 電気機械器具製造業 | 11.40 |

| 155 | 不動産業、物品賃貸業(集約) | 11.14 |

| 145 | 情報通信機械器具製造業 | 10.32 |

| 121 | 生産用機械器具製造業 | 10.20 |

| 142 | 情報通信業 | 9.77 |

| 154 | はん用機械器具製造業 | 9.10 |

| 126 | その他の製造業 | 8.50 |

| 108 | 製造業 | 8.32 |

| 137 | サービス業(集約) | 7.74 |

| 123 | 自動車・同附属品製造業 | 7.63 |

| 146 | 輸送用機械器具製造業(集約) | 7.23 |

| 119 | 非鉄金属製造業 | 7.13 |

| 117 | 窯業・土石製品製造業 | 7.07 |

| 120 | 金属製品製造業 | 6.25 |

| 118 | 鉄鋼業 | 6.22 |

| 143 | その他のサービス業 | 6.21 |

| 148 | 飲食サービス業 | 5.95 |

| 116 | 石油製品・石炭製品製造業 | 5.92 |

| 159 | その他の学術研究、専門・技術サービス業 | 5.92 |

| 104 | 全産業(除く金融保険業) | 5.83 |

| 150 | リース業 | 5.76 |

| 160 | 職業紹介・労働者派遣業 | 5.74 |

| 149 | 物品賃貸業(集約) | 5.54 |

| 113 | パルプ・紙・紙加工品製造業 | 5.35 |

| 144 | 非製造業 | 4.88 |

| 114 | 印刷・同関連業 | 4.86 |

| 153 | 教育、学習支援業 | 4.85 |

| 107 | 建設業 | 4.77 |

| 109 | 食料品製造業 | 4.74 |

| 103 | 漁業 | 4.63 |

| 112 | 木材・木製品製造業 | 4.57 |

| 151 | その他の物品賃貸業 | 4.46 |

| 110 | 繊維工業 | 3.83 |

| 152 | 医療、福祉業 | 3.78 |

| 105 | 農林水産業(集約) | 3.55 |

| 141 | 娯楽業 | 3.44 |

| 138 | 広告業 | 3.43 |

| 136 | ガス・熱供給・水道業 | 3.42 |

| 101 | 農業、林業 | 3.23 |

| 127 | 卸売業 | 3.00 |

| 125 | その他の輸送用機械器具製造業 | 2.96 |

| 129 | 卸売業・小売業(集約) | 2.86 |

| 128 | 小売業 | 2.62 |

| 134 | 運輸業、郵便業(集約) | 2.26 |

| 156 | 宿泊業、飲食サービス業(集約) | 1.80 |

| 157 | 生活関連サービス業、娯楽業(集約) | 1.50 |

| 135 | 電気業 | 1.13 |

| 131 | 陸運業 | 1.07 |

| 140 | 生活関連サービス業 | 0.06 |

| 133 | その他の運輸業 | -0.97 |

| 139 | 宿泊業 | -14.98 |

シミュレーション

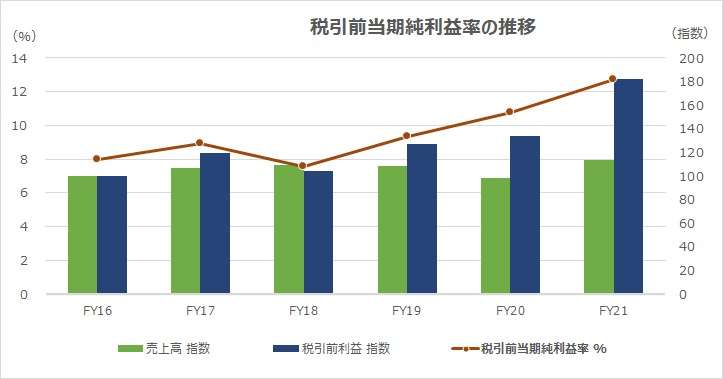

以下に、Excelテンプレートとして、FY16~FY21のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「税引前当期純利益」に任意の数字・文字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

観察期間中のトヨタ自動車の売上高(営業収益)は一進一退を繰り返している。しかし、税引前当期純利益については、FY19・20とコストダウンにより、FY21は為替差益により、大幅な増益基調を続けている。

それと同期をとるように、税引前当期純利益率も8%前後だったものが、12%を超えるまでに伸長した。

この指標自体の計算構造に瑕疵がある(算数的な厳密性に欠ける)が、時系列で推移を見ると、それなりに、直近の収益力の拡大の様相を表してくれていることが分かる。

スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント