計算式

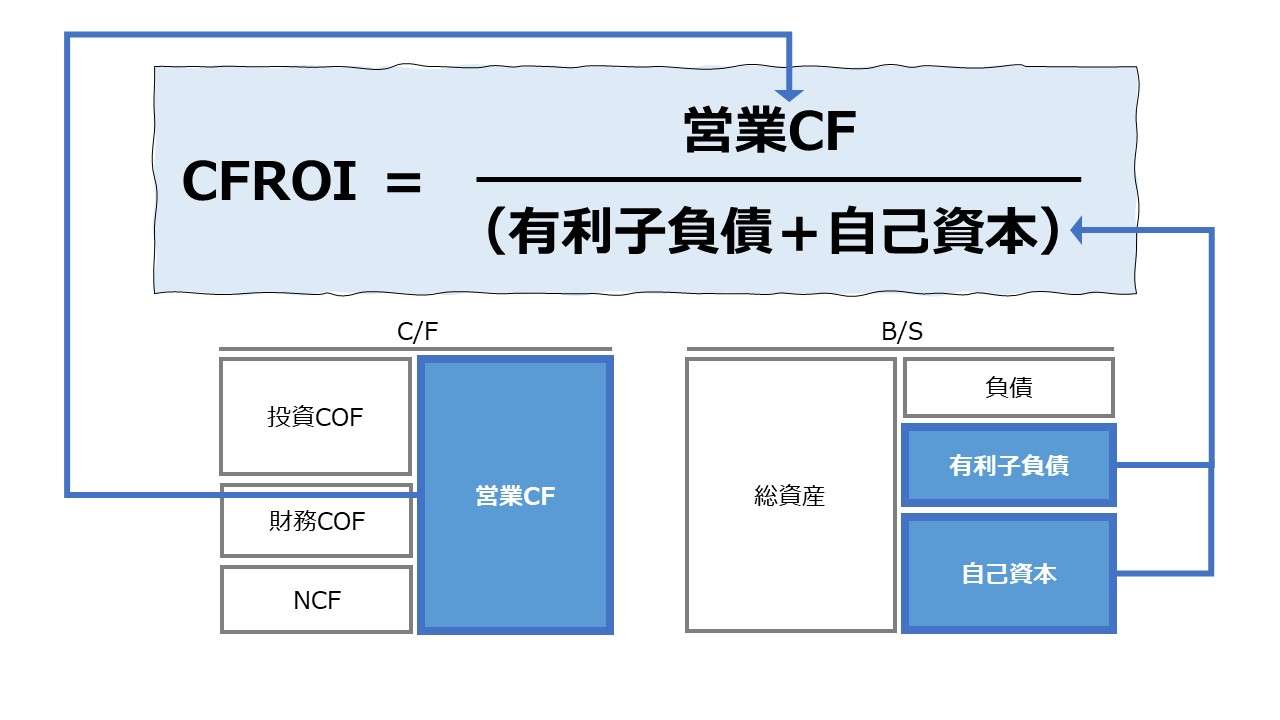

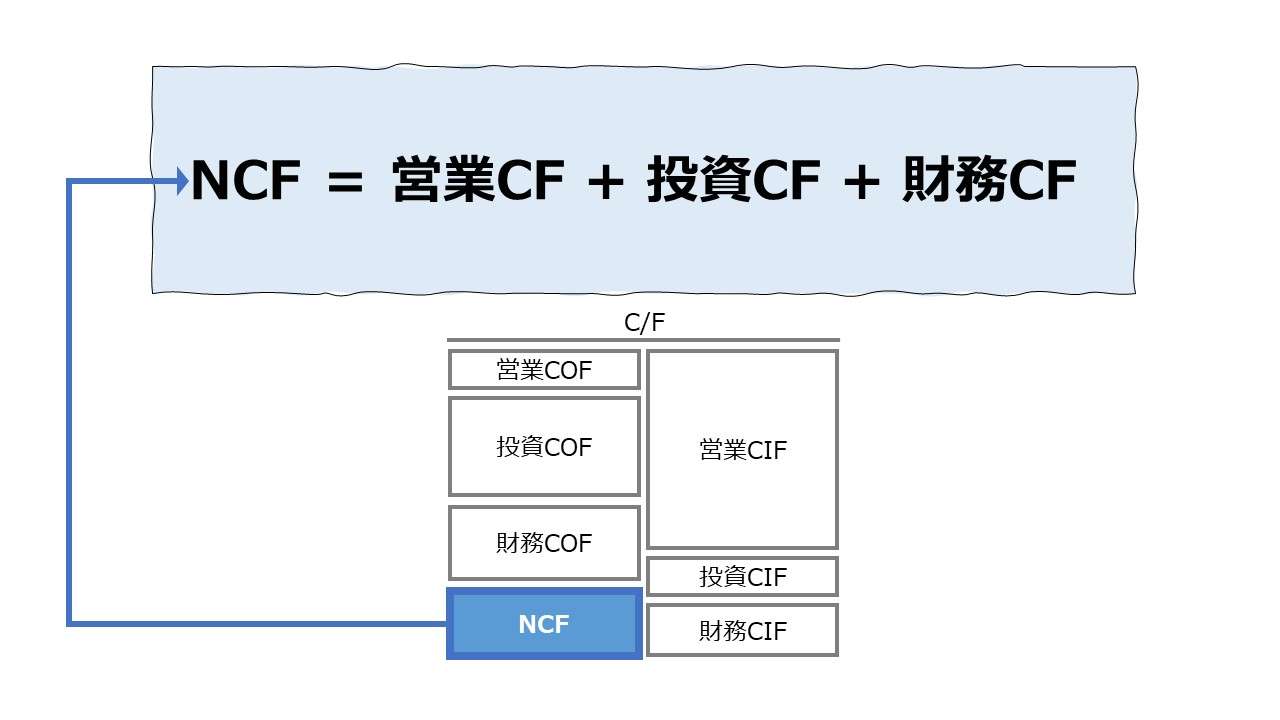

キャッシュフロー投資利益率は、「キャッシュフロー投下資本利益率」「投資に対する現金収益率」とも呼ばれ、事業のために投じた資本から、どれだけの利回りでキャッシュフローを生み出しているかを示す収益性指標のひとつである。

英語では、CFROI(Cash Flow Return on Investment)と表記する。なお、CFROIは、クレディ・スイス(Credit Swiss)の一部門であるHolt Value Associates LPが開発した企業価値評価システムHOLTで用いられ、日本国内では、クレディ・スイスグループのCSFB Holt LLC.の登録商標(商標登録第4355313号)となっている。

上記の企業価値評価システムでの詳細な定義に触れる前に、その本質的な計算構造を簡明に表すとしたら、

\( \displaystyle \bf CFROI=\frac{営業CF}{投下資本} \)

という式で表現される。

これは、分子にNOPATをとるROICの代わりに営業CFを用いた、キャッシュフロー版のROICだと割り切って考えれば、頭にすっと入るだろう。

分子にC/F項目というフロー情報をとるので、営業CFが1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次CFならば12倍、単四半期CFならば4倍する。

分母にB/S項目というストック情報をとるので、一般的には 平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、CFが単四半期の場合、投下資本も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。分子のフロー情報採取期間に応じて平残期間を調整する。

この計算で用いられる単位は、投下資本に対する営業CFの構成比なので、通常は「%」で表示される。

例

営業CF 200

投下資本 1600

\( \displaystyle \bf CFROI=\frac{200}{1600}= 12.5\%\)

定義と意味

「キャッシュフロー」と「利益」の違い

キャッシュフロー投資利益率(CFROI)は、投資収益率(ROI)のひとつで、経済活動へのインプット(ここでは投下資本)とアウトプット(ここではキャッシュフロー)の変換効率(リターン率)を意味している。

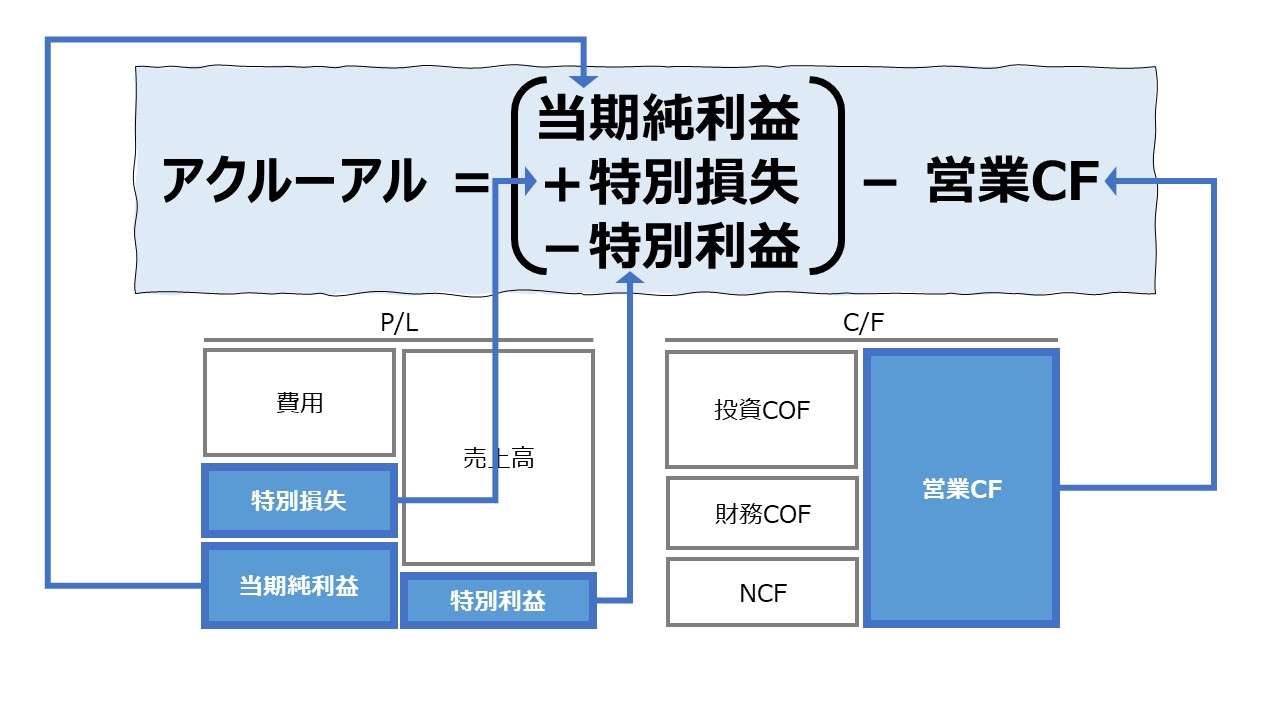

同じROI系の指標と比べて、キャッシュフロー投資利益率(CFROI)の特徴として際立っているのは、リターンの測定が会計的利益ベースからキャッシュフローベースに代わっている所である。

キャッシュフロー、特に営業CFを用いた場合の特徴は、下記のように考えられる。

❶営業CFは、P/L上の段階利益とは異なり、会計的操作で調整がしにくい → 真の収益力が出やすい

❷営業CFの中身は、株主や債権者等、資金提供者に等しく分配可能な金額である

キャッシュフローは期間損益より会計方針の影響を受けにくい、すなわち、「硬質」なため、在庫の積み増しや引当金や経過勘定の計上、評価損益・売却損益による利益調整から距離をとったところにある。

さらに、評価益のように、裏付けとなる資産の実在性に疑わしきところが無く、裏付けとなるキャッシュは確かに、B/Sに実在し、必要に応じてステークホルダーに分配可能である。

キャッシュフロー投資利益率(CFROI)のブレークダウン

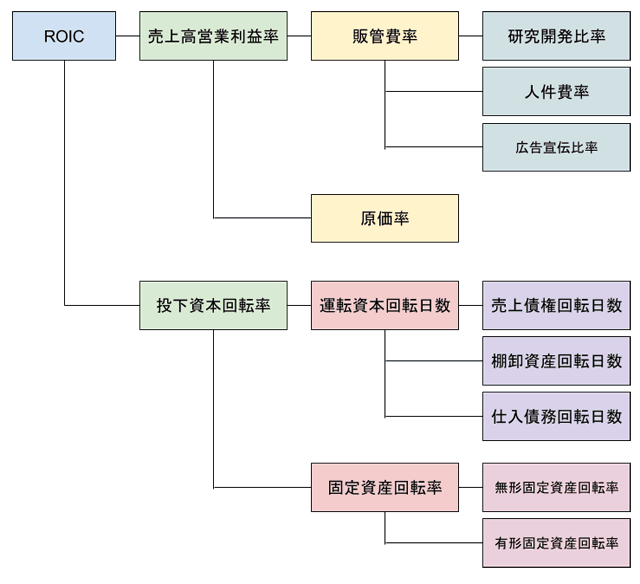

ROE(自己資本利益率)をいくつかの分析指標に分解する有名なデュポンチャートに倣って、キャッシュフロー投資利益率(CFROI)も、いくつかの分析指標にブレークダウンすることができる。

ちなみに、投下資本利益率(ROIC)ツリーも存在し、経営実務ではすでに大いに活用されている。

キャッシュフロー投資利益率(CFROI)においても、構成要素に分解することで、指標自体をカイゼンしたいときに、より具体的な打ち手を効果的に講じることができる。

これより以下、延々とキャッシュフロー投資利益率(CFROI)を、確実に管理可能なKPIとするべく分解していく。

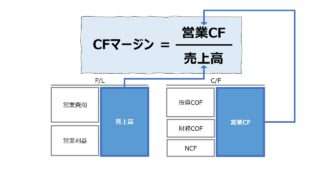

\( \displaystyle \bf CFROI=\frac{営業CF}{投下資本} = \frac{営業CF}{売上高} \times \frac{売上高}{投下資本} = CFマージン \times 投下資本回転率 \)

これは、CFROIを、収益性分析として、売上高ベースのキャッシュ創造力、すなわち売上高キャッシュ比率である「CFマージン」と、効率性分析として、投下資本ベースの売上高回転率に分解している。

収益性分析における「キャッシュフロー」と「期間利益」の違いに着目して、「営業利益」を挿入すると、

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは営業利益ベース)

となる。

「CFマージン」は、営業CFと営業利益という期間フロー情報としての「硬度」の差と、本来の「ROS」の性質に分解できることを示している。

ここまでの所で、CFROIは、❶フロー情報の硬度の差、❷ROS、❸資本効率性 に分解できることが分かった。

なお、上式において、期間損益を「営業利益」ではなく、「当期純利益」を採用しても同じ構成のブレークダウンが可能である。

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは当期純利益ベース)

ここで、「営業利益」⇔「当期純利益」間にも存在する期間フロー情報としての「硬度」を「OI・NI比率」とでも名付けておけば、CFROIの分解は最終的に次のようにまとめることができる。

(※OI: Operating Income, NI: Net Income)

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times OI・NI比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは当期純利益ベース)

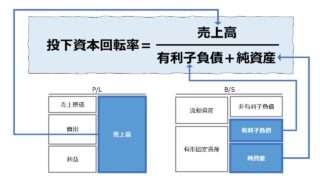

次に、これまで放置しておいた「投下資本回転率」に着目する。

「投下資本回転率」の本質は、売上高回転率を評価する際に、非事業用資産をあらかじめ控除した投下資本ベースで回転率を算出している点にある。

非事業用資産も含めた実態としての回転率を測定したい場合、すなわち、非事業用資産を有効活用する意図で、できるだけこのような有効活用されていない資産を減らす動機づけをするために、非事業用資産を上式に組み込んでKPIマネジメントの一環で管理したい場合は、総資産と投下資本の関係性をひも解く必要がある。

これには、ROAからROEに進化する際、「財務レバレッジ」で総資産と自己資本をひもづけるのと同じ手法を用いる。

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \left( \frac{売上高}{総資産} \times \frac{総資産}{投下資本}\right) \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times OI・NI比率 \times ROS \times 総資産回転率 \times 投下資本レバレッジ\)

※ROS:Return on Ssales(ここでは当期純利益ベース)

つまり、CFROIは、

| CFマージン | キャッシュ利益比率 | ❶営業CFと営業利益の硬度の差 |

| OI・NI比率 | ❷営業利益と当期純利益の硬度の差 | |

| ROS | ❸売上高に占めるマージン率 | |

| 投下資本回転率 | 総資産回転率 | ❹資本効率性 |

| 投下資本レバレッジ | ❺資本活用度 |

の5つにブレークダウンできることが判明した。後は、オムロンのROIC逆ツリー経営の如く、分割統治の顰に倣って、個別KPIの攻略を進めていけばよい。

https://management-accounting.biz/cash-to-income-ratio/

解釈と使用法

EVA誕生からROICまで

前章では、KPIマネジメントの一環としてCFROIの成り立ちを明らかにした。この章では、ROIC及びCFROI自体の指標としての使い勝手や、CFROI提唱者が意図した本来の使途について解説する。

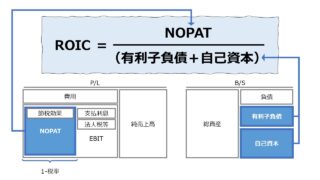

まず、前提としてROICの概念は、EVA(経済的付加価値)を用いた企業価値評価のフレームワークの中で誕生した。

(※EVAは、STERN STEWART & CO.(現・STERN VALUE MANAGEMENT, LTD.)が開発、ワードマークとして商標登録)

EVAは会計的利益のみならず、機会費用まで考慮した経済的利益の概念を盛り込むことにより誕生した。この時の機会費用が資本コストそのものであり、一般的には、加重平均資本コスト(WACC: Weighted Average Cost of Capital)として算出されたものを用いる。

\( \displaystyle \bf EVA = NOPAT – (WACC \times 投下資本) \)

\( \displaystyle \bf EVA = \left( \frac{NOPAT}{投下資本} \times 投下資本 \right) – (WACC \times 投下資本) \)

\( \displaystyle \bf EVA = (ROIC – WACC) \times 投下資本 \)

この時、EVAスプレッド = ROIC – WACC と置くと、

EVAスプレッド > 0 である場合のみにおいて、企業は資本コストを超えた収益をあげているといえ、たとえ会計的利益がプラス(黒字決算)であっても、経済的利益が資本コスト(調達資金の機会費用)を超えていなければ、企業価値は創造されていないと考えられるようになった。

ROIC から CFROI へ

Holt Value Associates LPが、上記にあるようなEVAスプレッドの計算メカニズムと、個別プロジェクトの採算評価(採否判断)で用いられていた内部収益率(IRR)を一体運用することを考えた。

個別プロジェクトに適用されていた内部収益率(IRR)の代用として、特定の年の企業のすべての投資プロジェクトの平均経済収益としてCFROIを定義したのである。

個別プロジェクトのIRRがハードルレートを超えていればそのプロジェクト実施可否が決まるように、CFROIがその企業のハードルレート(資本コスト)を超えていれば、企業価値が創造されているとし、さらにこのスプレッドが株価と密接に関連していることを明らかにした。

❶EVAスプレッドが、NOPATをベースにしていたとしても、期間損益計算の呪縛から逃れられていないこと、❷意見としての会計的利益より、事実としてのキャッシュ(キャッシュフロー)の方が投資家の信頼度が高いこと、から、ROICの進化系としてのCFROIの有用性が意識されることになった。

それゆえ、CFROI(とそれを用いるスプレッド分析)により、❶適正株価の算定、❷会計基準を超えた企業価値評価、❷経営陣がリソースを有効活用しているかのパフォーマンス評価が可能になったのである。

CFスプレッド = CFROI – WACC

- キャッシュ フロー投資利益率 (CFROI) は、CFを企業の資本コストと比較する評価指標である

- CFROIは、金融市場が主に収益やその他の指標ではなく、企業のCFに基づいて適正株価の算定を行うと仮定

- CFROIは、企業内部組織の機能、企業がどのように現金を創出し、資金調達状況と資金の使途について投資家に洞察を提供する

- CFROIは、企業の財務結果の歪みを取り除き、企業業績をよりクリーンに見る方法である

- CFROIは、ハードルレートの適用によって、インフレの影響も考慮される

- CFROI は、企業業績の趨勢分析、同業他社との比較分析に使用できる

以上の解説から分かるように、CFROIは、ハードルレート(資本コスト、WACC等)を基準に、対象企業のキャッシュ創出力とそれに伴う収益性および、それらを実現することができる経営者パフォーマンスを評価するために用いることができるので、

ちなみに、Holt Value Associates LPによるCFROIは、もっと厳密で詳細な手続きを経て算出されている。その一端は、下記Wiki記事に詳しい。

(ポイントは、市場全体の負債・資本市場価値総額と市場全体の予想キャッシュ・フロー総計が等しくなるような割引率をもって資本コストと設定する点である)

シミュレーション

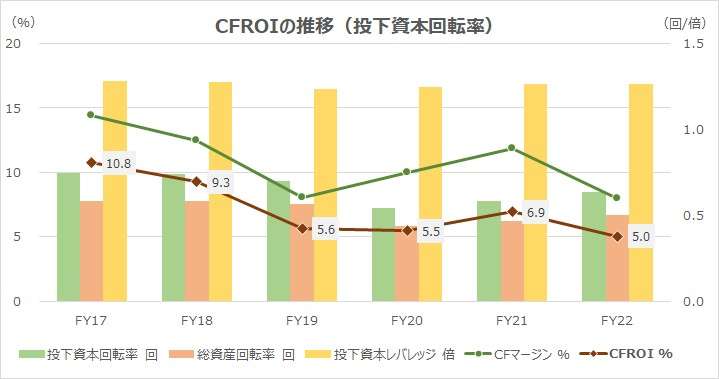

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「営業利益」「当期利益」「営業CF」「短期有利子負債」「短期借入債務」「1年内返済長期借入債務」「長期有利子負債」「純資産」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

すでにお気づきかと思うが、このExcelテンプレートの設計方針は、CFROIとハードルレートを比較したスプレッド計算をするところではなく、KPIマネジメント目的で、CFROIツリーのブレークダウンの方向に倣っている。

その際の分析ステップは、奇をてらうことなく、素直にトップダウン・アプローチをとって構わないだろう。

- 「CFROI」のトレンドは上向きか下向きか?

- 下位項目である「CFマージン」と「投下資本回転率」に、CFROIのトレンドを決定する程、顕著な下方または上方へのトレンドが見られるか?

- 「CFマージン」と「投下資本回転率」に、それぞれの項目のトレンドを決める程の大きな影響が、下位項目「キャッシュ利益比率」「OI・NI比率」「ROS」「総資産回転率」「投下資本レバレッジ」のどれかに現れていないか?

つまり、CFROIツリーを上から辿っていき、CFROIのトレンドを決定づける要因を探し出すのである。

この手順に従っていけば、まず「CFROI」が右肩下がり(下方トレンド)になっていることに着目すべきである。

次に、その下方トレンド具合が、フロー情報(P/L、C/F)側に特徴が出ているのか、ストック情報(B/S)側に特徴が現れているのかを判断することになる。

「CFマージン」側は、波を打ってはいるものの、趨勢的に下方トレンドなのかは見て取れない。一方で、「投下資本回転率」は、FY20を底にして以降はFY20以前の水準にまで回復し切れていないことが見て取れる。

事業用資産と非事業用資産の比率である「投下資本レバレッジ」はほぼ動いていないため、「投下資本回転率」の動向は、「総資産回転率」の変動からの影響度が大きいことが分かる。

転じて、「CFマージン」の方は、当期純利益ベースの「ROS」がむしろ上昇傾向になる中で、波打つように推移していることから、キャッシュベースから利益ベースに転換する部分でロス(利益率に対してマイナス方向への影響)があるという予想が立つ。

そういう目をもってもう一度グラフを眺めてみると、やはり「キャッシュ利益比率」が下方トレンドにあることがうっすらと見えてくる。

「キャッシュ利益率」は営業利益と営業CFの差異率である。これが悪化しているということは、P/L上は問題ないが、B/S項目に営業CFを悪化させる要因があることを間接的に示している。

結論から言うと、トヨタ自動車は、FY20以降はコロナ禍の影響により、半導体部材を中心に棚卸資産を積み増したこと、金融事業の債権が膨らんだこと等により、運転資本が膨らみ、結果として営業CFを下押しした。

また、設備投資を停止しなかったため、減価償却費が増加したことは、P/L上の営業利益を圧迫したが、営業CFにはプラスに逆作用したことが実態の把握を難しくしている。

ここまでの分析過程を総括すると、

「CFROIは下方トレンドにある。主な要因は、運転資本の水膨れが、営業CFと総資産回転率に対してマイナス方向に作用している」と結論付けることができる。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

:max_bytes(150000):strip_icc()/investing4-5bfc2b8ec9e77c0026b4f956.jpg)

コメント