重要度/有用度

経営分析とは

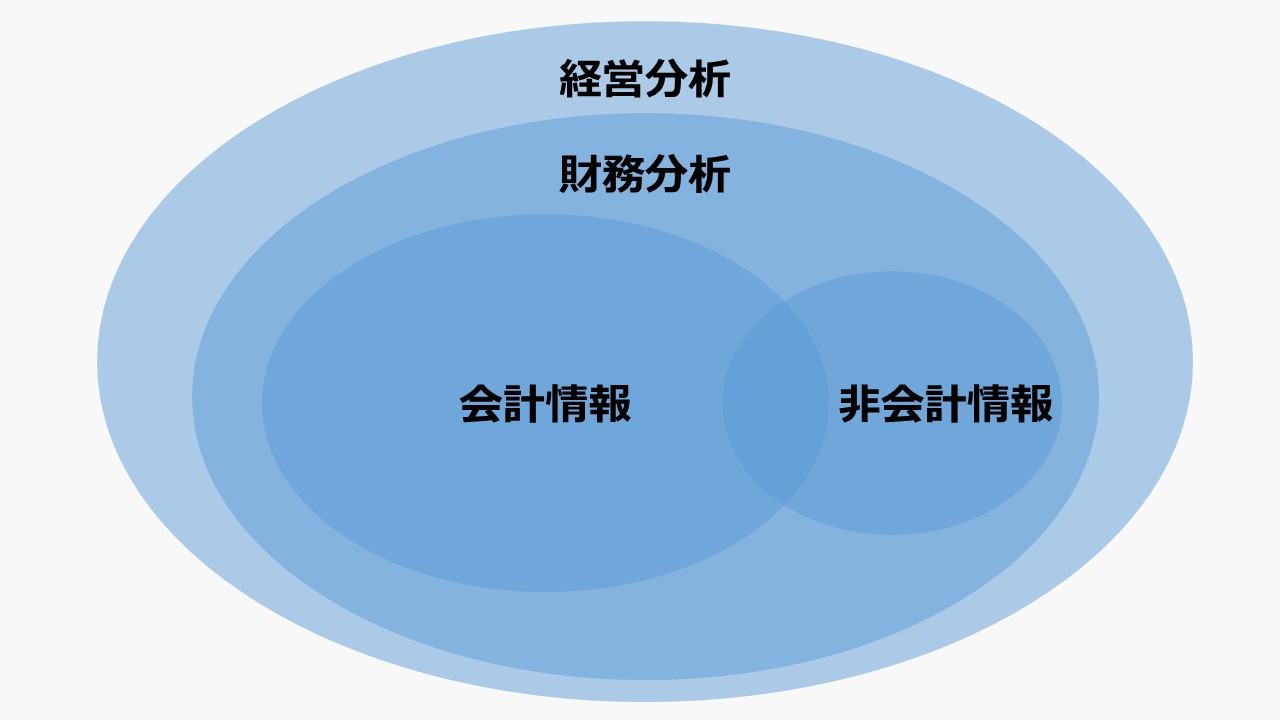

分析対象の企業やNPOに対して、財務諸表に代表される様々な経営情報をもとに、経営の実態を把握し、業績のパフォーマンスを測定し、企業価値を評価することである。

つまり、分析対象となる企業の実態をできるだけ客観的なデータで捉えることを目標としている。

顧客からの指示や世間からの評判など、顧客満足度やブランド価値など、一概に、数値データに落とすことが難しい指標を扱うこともある。

その場合でも、「定性データ」(例:顧客満足度に5段階で評点を付ける等)に加工したうえで、できるだけ客観性を持たせて、比較分析や他指標との相関関係を調査したりする。

それゆえ、自ずと、数値データ、特に、会計データを多用することが多くなる。

一方で、財務諸表で表示される会計情報を分析する手法に「財務分析」「財務諸表分析」というものもある。

広い意味での「経営分析」に、「財務分析」は四番バッターとして包含されている、という理解が素直な解釈になる。

経営分析の目的は、経営の実態を把握したうえで、業績改善や、企業経営の課題解決といった経営分析を実施しようと思い至った動機の元となる問題の原因を特定することにある。

可能ならば、分析過程において、明らかになった問題点の解決策も同時に発見できればそれに越したことはない。そして、大体の場合は、分析作業を進めていくうちに、同時に、解決施策も明らかになってくることが多い。

できるだけ、「数字」「定性データ」「定量データ」で、分析対象の企業を実態を表そうとすること自体が、分析対象の企業への理解を深め、分析結果の客観性を高め、そして、そもそもの分析の動機となった課題に対する解決能力の高いソリューションの発見にもつながるのである。

経営分析の起源

経営分析(財務分析)の手法は、そもそも、米国で、債権者(金融機関、銀行など)が、借手となる企業の信用調査目的で始めた所から発達してきたといわれている。

金融機関は、借主の支払能力を測定・評価する目的で「経営分析」を試みた。安心してお金を貸せる相手かどうか、貸した後、きちんと返済してくれて、貸し倒れることがないかを融資の前に、事前チェックするのである。

当然、金融機関は、借主となる会社の外に存在するステークホルダーのひとつであることから、分析対象企業の社内資料を詳しく知るには限界がある。

そこで、借主が作成している「財務諸表」をベースに、借主である企業の「返済能力」を、貸借対照表(B/S)の健全性、損益計算書(P/L)の収益性を評価することで、与信管理(どれだけの貸付が可能か)を行うようになった。

これが、企業外部にいるステークホルダーが行う「経営分析」(=財務分析)の嚆矢となり、その後、そのほかのステークホルダーも当然の手法として広まることとなった。

誰が経営分析を実施するかの分類

経営分析の対象企業に対して、様々なステークホルダーが、自分の分析課題や分析テーマをもって、対象企業の経営実態や業績把握を試みるようになる。ステークホルダー別の経営分析の目的を垣間見ることで、経営分析の体系を理解する一助としてみたい。

(1)信用分析

金融機関が、借主の支払能力を測定・評価する目的で行う。その企業への貸付限度額を決め、その枠内で貸し付けを行うことを「与信管理」という。当初、経営分析は、この与信枠を決定する大きな判断材料を与えた。

(2)投資分析

個人投資家または機関投資家が、株式や社債券といった証券投資について、投資リスクに見合ったリターンが見込まれるか、投資対象となる企業の業績の将来性や、いざというときに投資を回収できる安全性を測定・評価する目的で行う。

(3)監査分析

会計監査人や監督官庁が、公表される財務諸表とその財務諸表が作成されるプロセスにおいて、適法・適正な財務諸表になっているかを評価する目的で行う。いわゆる、粉飾決算が行われていないかをチェックするとざっくり考えても差し支えがない。

(4)税務分析

課税当局が、課税の公平を図るために、課税所得や納税額の適正性を測るために、法人税申告書および、その基礎となる財務諸表や経営実態が適切に作成・処理がなされているかを確認する目的で行う。

いわゆる、「所得隠し」や、「申告漏れ」「脱税」がないかをチェックするもの。昨今は、「タックスインバージョン」「BEPS: Base Erosion and Profit Shifting、税源浸食と利益移転)」と、国境をまたぐ国際税務への対応に注目が集まっている。

また、税効果会計の浸透や、企業合併・企業分割の多用から、「タックスプランニング」の重要性も高まっているため、税務目線での経営分析の重要性も高まっている。

(5)経営者分析

経営者が経営上の問題を解決するため、または、経営上の問題を発見するために、経営業績と財政状態を分析する目的で行う。

上記の(1)から(4)は、企業外部のステークホルダーによって行われるため、「外部分析」と呼ばれ、(5)経営者分析は、企業内の関係者によって行われるため、「内部分析」と呼ばれる。

なお、企業外部のステークホルダーには、労働組合、地方自治体、研究機関、NGO・NPO(特に、ESG経営を監視する団体が注目されている)等がある。それぞれがそれぞれの目的ごとに、企業分析・経営分析を実施しているが、おおむね、上記の分析目的の説明で包含されていると考える。

内部分析は、外部関係者が通常ルートでは入手が困難な内部データを使用することができるため、より正確に企業の経営実態を把握できるものとされている。

経営者は、経営方針の決定、業績評価制度の運営、合理化や効率化等のための施策の進捗モニタリングなどの目的で、経営分析から得られる情報を活用する。

経営分析に用いられる情報・データ

経営分析の手法、経営分析の方式には、M&Aが実施される前に行われる「DD: Due diligence (デューディリジェンス)」や、中小企業診断士が実施する「経営診断」、経営コンサルティングファームが提供する各種手法が存在する。

ここでは、経営分析の多くの領域を占める「財務分析」の手法を中心に説明する。

「財務分析」は、主に、「貸借対照表(B/S)」「損益計算書(P/L)」に代表されるような、財務諸表の形で表される財務情報(会計データ)を用いて行われる。

ただし、財務諸表データだけに閉じた分析体系になっていることは稀である。

例えば、従業員一人当たりの生産性や、顧客獲得のための広告宣伝費のROIの測定など、従業員数、顧客数、シェア、稼働時間、といった非会計データと組み合わせた指標を使って分析が行われることも多々ある。

ここで、雑多な用語・類語をまとめて整理しておく。

- データ、情報、指標

- データ、情報について、ここでは明確な定義分けは避ける

- 「指標」とは分析対象となる数値情報、例:売上高、ROE

- 財務情報・財務データ

- 会計情報を用いたもの。財務諸表から取得できる会計データ

- 非財務情報・非財務データ

- 財務諸表がソースではない情報・データ。例:シェア、従業員数、生産数量

- KPI: Key Performance Indicator(重要業績評価指標)

- 財務指標

- 会計情報だけを組み合わせて、KPIと認識されているもの

- 例:ROE、D/Eレシオ

- 業務指標

- 会計情報を全く含まないか、一部に含むKPI

- 例:欠品率、顧客単価、坪当たり利益

経営分析(財務分析)の方法

全体像

ここでは、大前提として、主に財務諸表から得られる会計データを用いた数値分析を、分析手法の観点(どういう数字の取り扱いをするか)で体系化している。

どれが優先的、より重要・有効かは、分析対象と分析目的によって左右される。ここでは、全体像を理解するために、時代に合わなくなったものも敢えて含め、あくまで網羅的な説明を実施することに徹する。

| 比較分析 | 静的分析 (定点分析) |

自己実績分析 | B/S、P/Lの数値そのものを表示 | |

| 相互比較分析 | 自社と競合、自社と業界平均値を比較 | |||

| 標準比較分析 | 標準原価差異分析、予実差異分析など | |||

| 動的分析 (トレンド分析) |

自己比較分析 | 前年度比較、増収・増益グラフ | ||

| 相互比較分析 | 自社と競合、自社と業界平均値をトレンドで比較 | |||

| 標準比較分析 | 標準原価差異分析・予実差異分析などをトレンドで表示 | |||

| 数値分析 | 実数分析 | 分岐点分析 | 損益分岐点分析、収支分岐点分析、資本回収点分析 | |

| 増減分析 | 売上高増減分析、利益増減分析 ウォーターフォールチャート | |||

| 差異分析 | 運転資本 | |||

| 比率分析 | 構成比率分析 | 自己資本比率、労働分配率 | ||

| 関係比率分析 | 財務諸表の項目間の比率 | |||

| 静態比率 | B/S内の項目間の比率:D/Eレシオなど | |||

| 動態比率 | B/SとP/Lをまたぐ項目間の比率:ROEなど | |||

| 指数分析 | 趨勢比率分析、基準年を「100」または「1」と置いて表示 | |||

上表を一覧してお分かりの通り、従来の経営分析(財務分析)の方法の分類は、実数や比率といった指標がもつ数学的な性質、グラフや表による表現方法、会計指標の意味、といった、様々な要素が盛り込まれている。

理由は、現在ほど、パソコン環境やBI(Business Intelligence)が発達していなかった頃の先人の苦労の結晶がこの整理表だからである。

よって、この表を整理や暗記して、実務で実際に用いる経営分析プロセスにそのまま用いることは有用ではない。

ただし、経営分析(財務分析)がどのようなグラフや表を用いて、会計情報を取り扱おうとしているかの大まかな表現手法はほどよく整理されている。

以下に、それぞれの手法をグラフや表による現物を提示することで、理解を深めることとする。

静的分析(定点分析)

特定の一時点や一期間における、財務諸表の数値を表示して、これを分析する。一時点とは、主に、B/Sが作成・表示される時点を意味している。一期間とは、主に、P/LやC/Fが作成・表示される期間を意味している。例えば、1年、1半期、1四半期、1か月などである。

自己実績分析

細かい指摘だが、ここでいう「実績」とは、「予算」や「見込」の対義語としての、「過去実績」という意味より、「確定した数値」という意味合いの方が強い。

よって、いささか牽強付会だが、見込み作業で確定した「見込値」、予算編成で確定した「最終予算値」も、この意味では、「実績」と呼べなくもない。

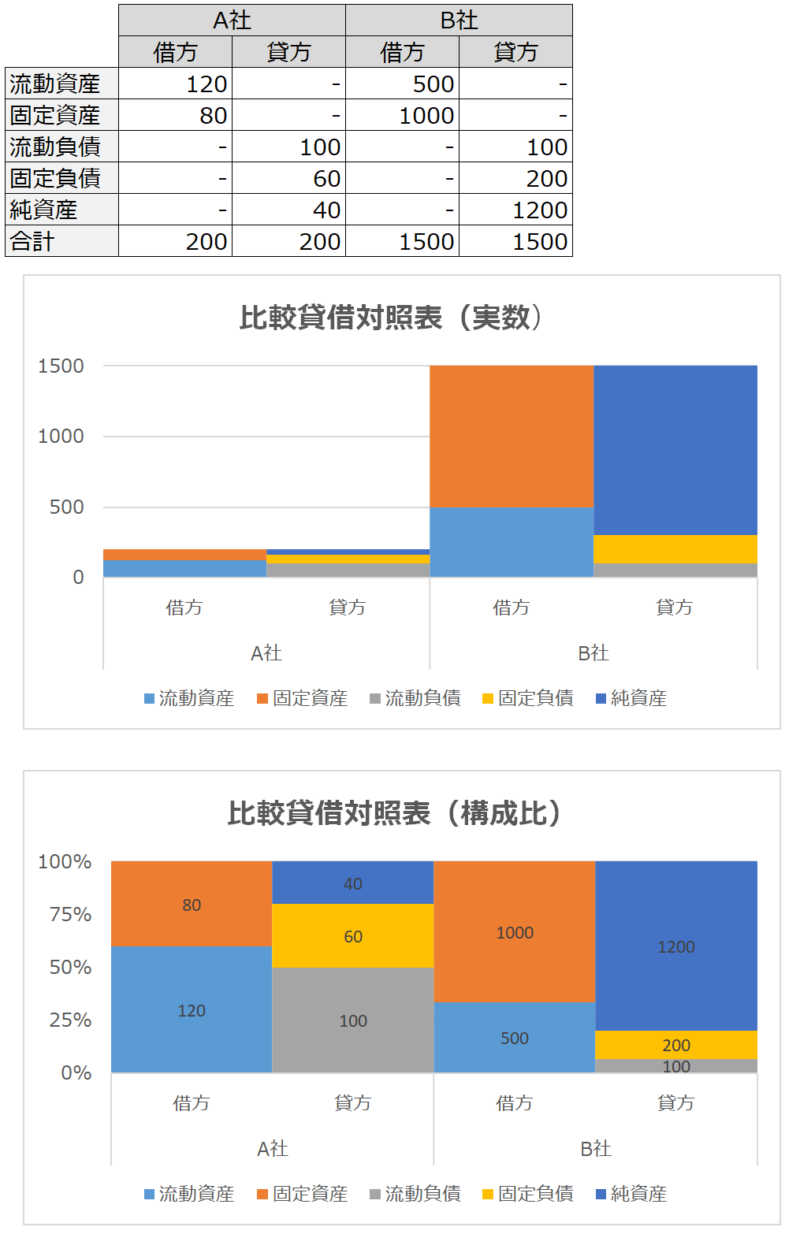

ここでは、貸借対照表(B/S)を、グラフ化(可視化)したものを参考までに掲載しておく。

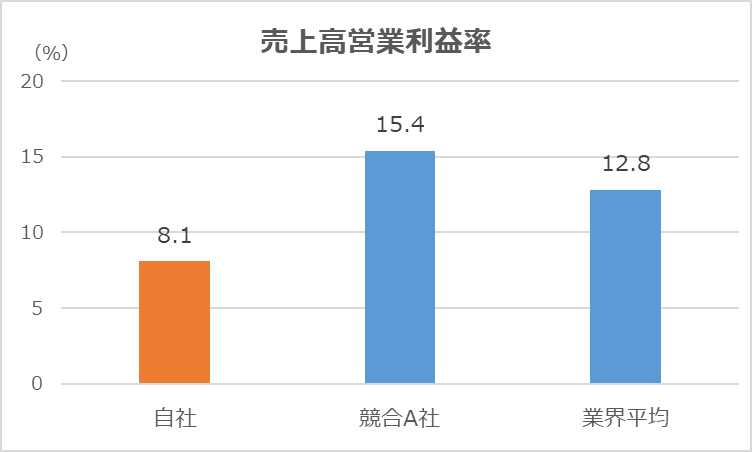

相互比較分析

一時点または一定期間における、自社の経営状況を競合(コンペチタ―)や業界平均と比較することで、自社の相対的な位置を確認することを目的とする分析である。

自社数値の絶対額だけでは判明しない、相対的ポジションを知ることで、市場での競争状態や、採るべき戦略を明らかにしようという意図がある。

ポイントは、比較対象が、比較するに足る基準値であるかどうかである。

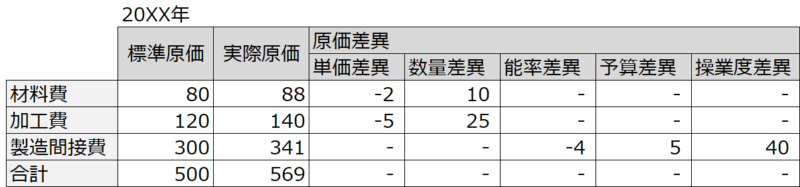

標準比較分析

標準原価制度や目標原価制度による原価標準、業界における規格や標準値に対して、自社の実績を対比させて、実績の良し悪しを考査する方法である。

一般に、標準原価差異分析や、予実差異分析がこれにあたる。

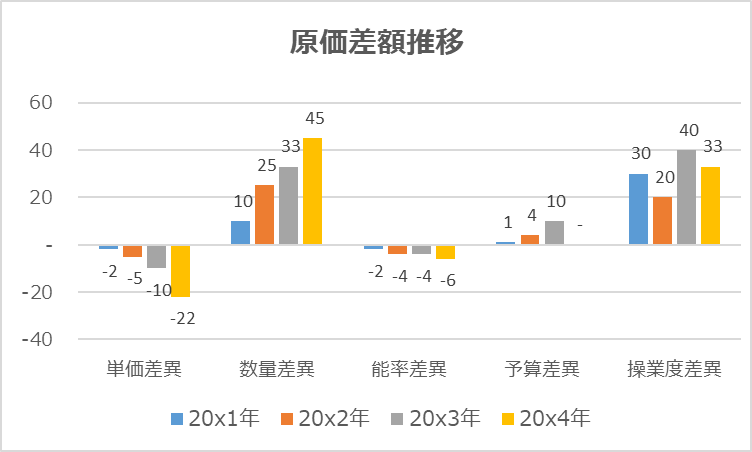

下記では、実際原価と標準原価の差異を、標準原価差異項目で分解した表を掲載しておく。

動的分析(トレンド分析)

古くは、複数時分析とも呼ばれ、時系列で分析対象の指標を並べて、インサイトを得る分析手法である。

先出の、静的分析における3つの分析手法それぞれに、時系列による分析視点を加えたものになる。

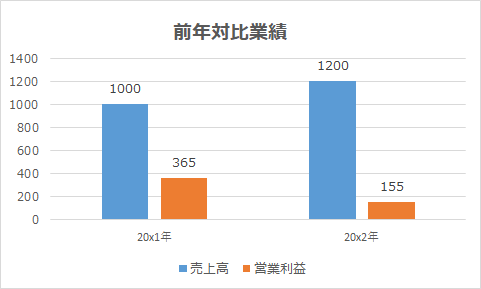

自己比較分析

自己実績分析で明らかになったデータを複数期間並べてみて、時間的推移共に分析対象指標の動向からインサイトを得る分析手法である。

売上高や営業利益の対前年比較などが代表的な例。

増収増益、増収減益、減収増益、減収減益など、対前年との比較により、増減があったものの性質、増減のパターンから、業績変動の原因や対策を検討するのに用いられることが多い。

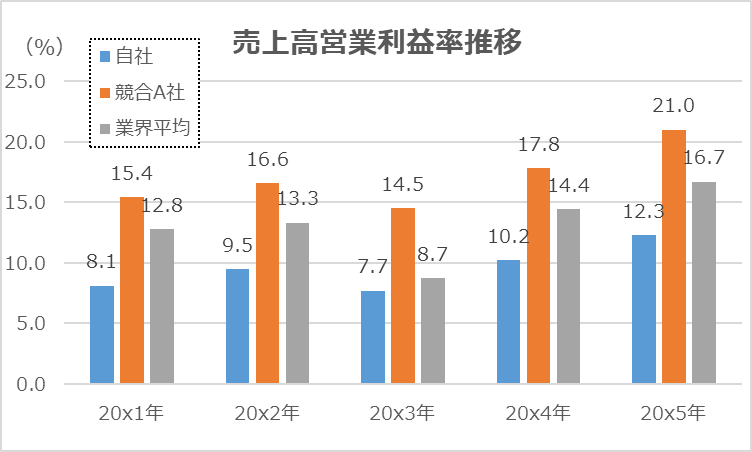

相互比較分析(トレンドあり)

自社の指標を競合や業界平均と比較する際、トレンド・時系列の視点をプラスする。

標準比較分析(トレンドあり)

これも、標準比較分析に時系列分析の視点を盛り込んだものになる。

以下は、原価差額の経年推移をグラフ化したものである。

実数分析

ソースとなる財務諸表の数字を直接加工することで、インサイトを得る分析データを作成する手法のひとつ。代表的な手法には、分岐点分析、増減分析、差異分析がある。

分岐点分析

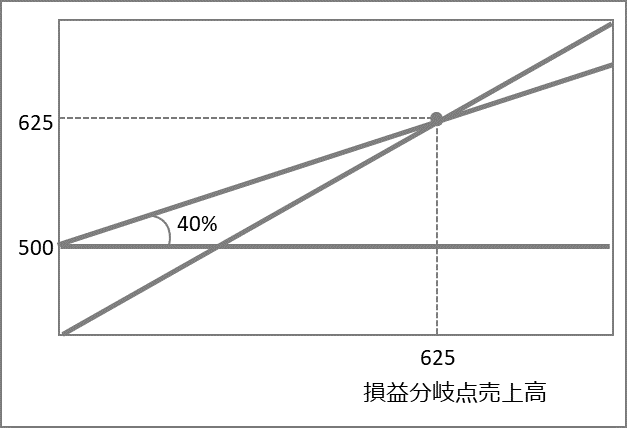

分岐点分析には、収益と費用が等しくなるときの売上高を求める、損益分岐点分析、キャッシュベースで、売上収入と費用支出が等しくなる収支分岐点分析、資本を1回転させるのに必要な売上高を求める、資本回収点分析がある。

以下に、簡単な損益分岐点のグラフ(概念図)を掲示する。

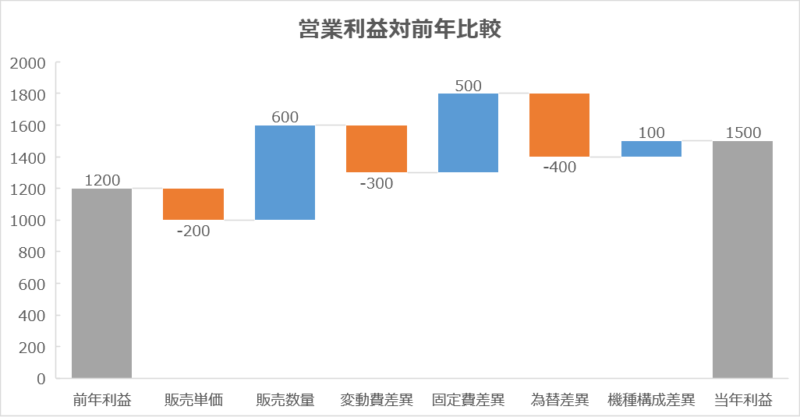

増減分析

特定の複数期間において、特定項目の増減とその原因を分析する手法である。

この領域では、分析対象ごとに命名されるものが多く、売上高増減分析、利益増減分析などがある。

営業利益など、前年との差異を、ウォーターフォールチャートにより可視化するものが有名である。ウォーターフォールチャートによる営業利益の増減分析は、単価差異や費用増減など、営業利益に対して、正負の値の累積的影響を判断できるように構成される。

ちなみに、Excel365では、ウォーターフォールチャートが実装されている。

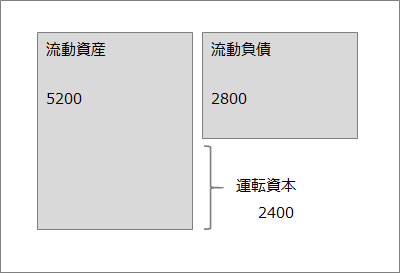

差異分析

特定時点または特定期間における特定の項目と別の項目との差額を求めてその原因を分析する手法である。

増減分析との違いが不明瞭になりがちだが、売上高や利益額など、結果として集計されていく値に対して分析をかける増減分析に対して、差異分析は、あくまで相対的な項目間の差額自体に分析の意味を見出すものである。

この区別は、学術的なものであり、実務的にはあまり大きな話ではない。

下記では、流動資産と流動負債の差額から、運転資本(運転資金)を算出する概念チャートを図示しておく。

比率分析

おそらく、経営分析、財務分析と聞いて、多くの人がイメージするのがこの比率分析。

財務諸表を構成する各要素を組み合わせて、各要素間の相対的な関係を「比率」に表して、経営状況を把握する手法である。

比率の作成方法の違いから、構成比率分析、関係比率分析、指数分析の3つに大別される。

分析対象の選別や、そもそもの分析手法が大きく異なるため、実務的にも、この区別は大変重要になってくる。ただし、これらの用語自体はそれほどメジャーではないため、暗記する必要はない。

以下に、それぞれの手法の代表選手をグラフ化(可視化)して整理しておく。

構成比率分析

百分率構成比により、全体に占める各要素の増減や割合を分析することで、特定要素の経営への影響度、企業が置かれている市場の状況を理解しようとするものである。

よく用いられる「全体」には、「貸借対照表(B/S)」「損益計算書(P/L)」「キャッシュフロー計算書(C/F)(C/S)」「付加価値」などがある。

代表的な指標には、自己資本比率、売上高営業利益率、労働分配率などがある。

以下に、企業規模の異なるA社とB社の「貸借対照表(B/S)」を実数と構成比率で比較できるようグラフ化したものを示す。

A社は、固定資産が相対的に多く、いわゆる重たい経営をしている。かつ、固定負債から運転資金を捻出していることが、流動資産と流動負債の差が流動資産の方が多いことから分かる。

一方、B社は、流動資産が固定資産の2倍になっており、回転率の高いビジネスを営んでいることが予想される。かつ、流動負債の方が流動資産より大きいことから、運転資本の一部を固定資産の取得・維持に回していることが分かる。

構成比は、規模の違うものを比較できるという長所がある。しかし、その長所は、規模の違いがもたらす差異要因を分からなくすることでもあるので、活用する際には、細心の注意が必要である。

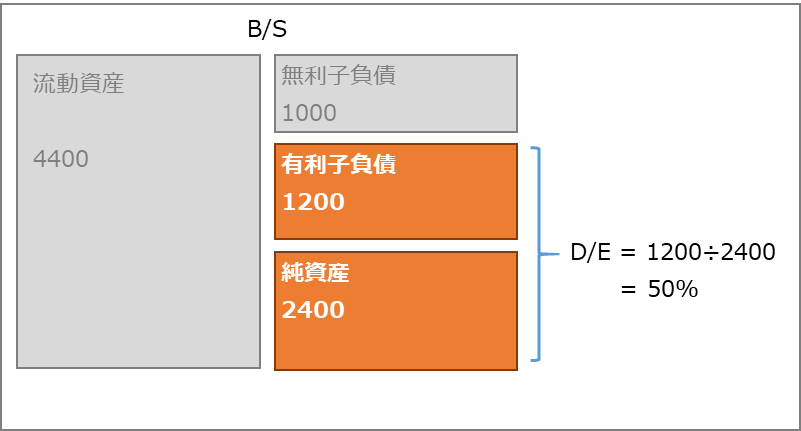

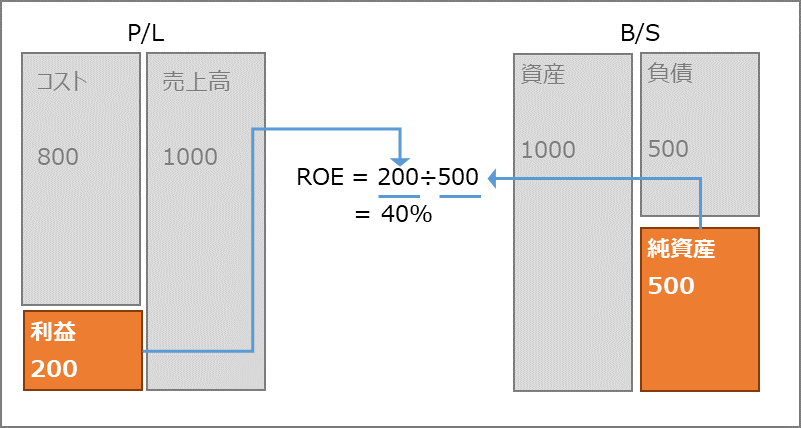

関係比率分析

性質が異なるが、相互に関連する2つ以上の項目の相対的割合を分析するものである。一般的には、ROE(資本利益率)や棚卸回転率など、経営分析・財務分析として最もイメージされやすいものがこれに当たる。

もう少し、専門的に分類すると、貸借対照表(B/S)を構成する科目のみで作成される指標、流動比率、自己資本比率などは「静態比率」、貸借対照表(B/S)と損益計算書(P/L)間の科目で作成される指標を「動態比率」と区別される。

実務的には、この区別とその名称はあまり重要ではない。

ただし、計算プロセスにおいて、「動態比率」を計算するために、必ず確認しておくべき計算上の基本ルール(流儀かもしれない)がある。

貸借対照表(B/S)の項目を損益計算書(P/L)の項目と組み合わせる際に、期首期末の平均残高を用いるか、それとも、期首値または期末値を用いるかの3つの方法のいずれを採用しているかによって、計算結果が異なることに注意を払う必要がある。

以下は、「静態比率」から選んだ「D/Eレシオ」の計算ロジックを概念的に表したチャートである。

以下は、「動態比率」から選んだ「ROE(資本利益率)」の計算ロジックを概念的に表したチャートである。簡便的に、このチャートでは、貸借対照表(B/S)項目は、期首とも期末とも平均残高とも表現していない。

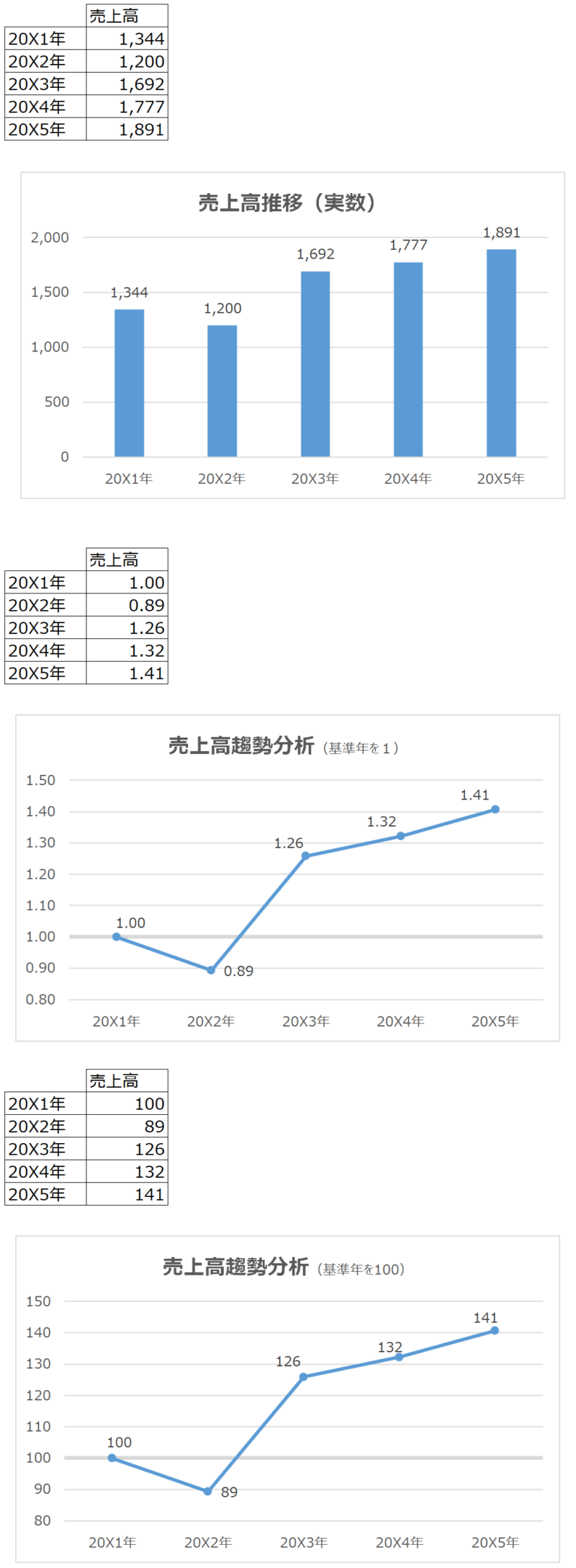

指数分析

指数分析は、趨勢比分析とも呼ばれる。特に、時系列分析で多用される。ある基準時点(年比較の場合は、基準年度が選ばれる)の分析対象データを「1」または「100」とおいて、以降の期間においては、「1」または「100」の倍数分だけ、どれくらいの変化の推移を示しているかを分析する。

言葉で説明するより、グラフや表を見たほうが理解が早い。

以下に、5か年の売上高推移を、「実数」「基準値=1」「基準値=100」としたグラフをそれぞれ示す。

上記の指数化されて、折れ線グラフで表現されたものは「ファンチャート」とも呼ばれる。

ファンチャートや趨勢比率分析は、基準値からの変移にフォーカスした分析手法であるため、そもそも「実数」がどれくらいのスケールの数字なのかを直接知る手がかりはない。

変化度・変化量・変位が分かりやすいという長所は、実数、規模感が分かりにくいという短所と表裏一体のものであることに留意すべきである。

まとめ

ビッグデータ解析や、統計処理がそれほど一般的ではなかった時代に、膨大なデータ処理をほとんど人力で行わざるを得なかった過去の先人の叡智が結集した経営分析・財務分析の手法・方法論をみてきた。

中には、分析手法なのか、可視化のための手法なのか、データ集計のTipsなのか、判然としないものもあるが、旧来の整理法を知っておくことも有意義であると考え、他所ではあまり振り返られることはない枝葉末節にまで目配せをして説明を加えた。

別稿にて、現代の新しい技法による経営分析について説明をする予定である。

最後に、改めて大きな事項の整理を再確認しておく。

- 経営分析とは、分析対象(企業・NPOなど)の経営状況、パフォーマンスなどを知るために、定量データ・定性データをもって、できるだけ客観的に経営実態を評価しようとする、データ集計、データ解析、データ可視化の方法論である。

- 定量データ・定性データの多くは、会計情報にソースを求めることになるため、財務諸表を分析する、財務諸表から得られるデータを分析する、という意味で、「財務分析」という言葉が用いられることもある。

- ただし、財務分析においても、シェア、従業員数、生産数量、顧客数、欠品率、顧客満足度(CS)など、非財務データを用いることもある。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント