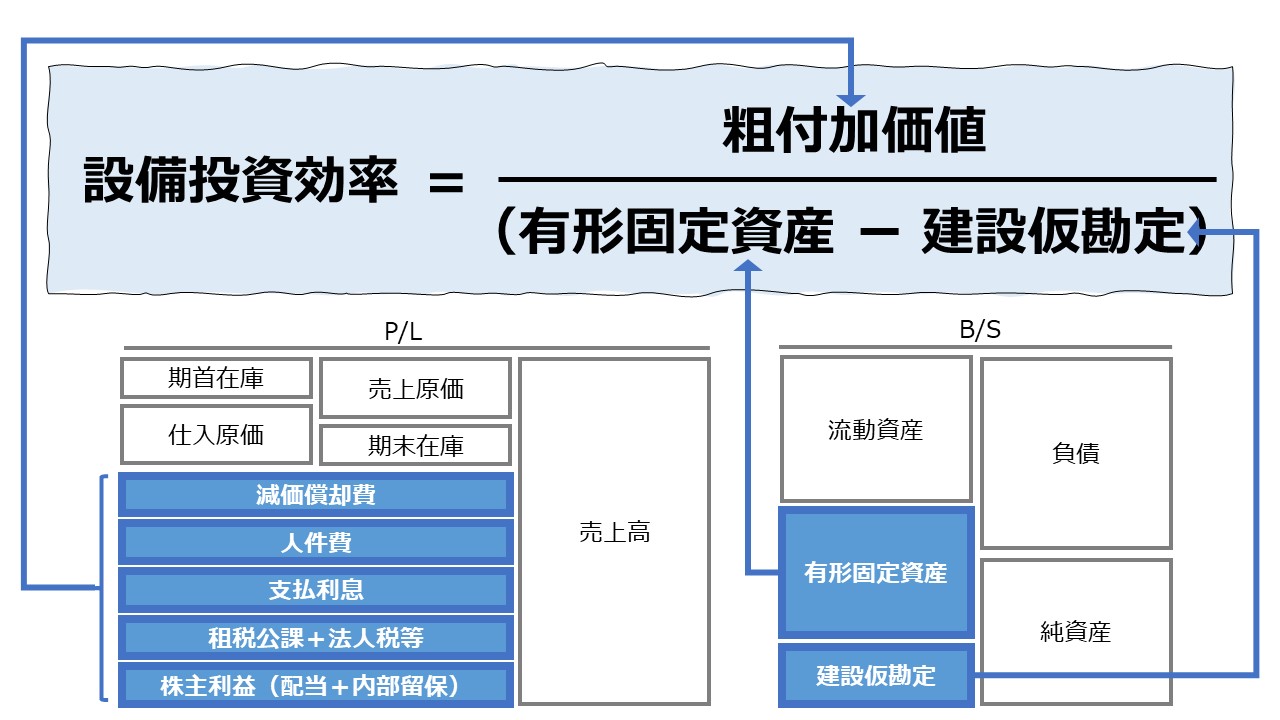

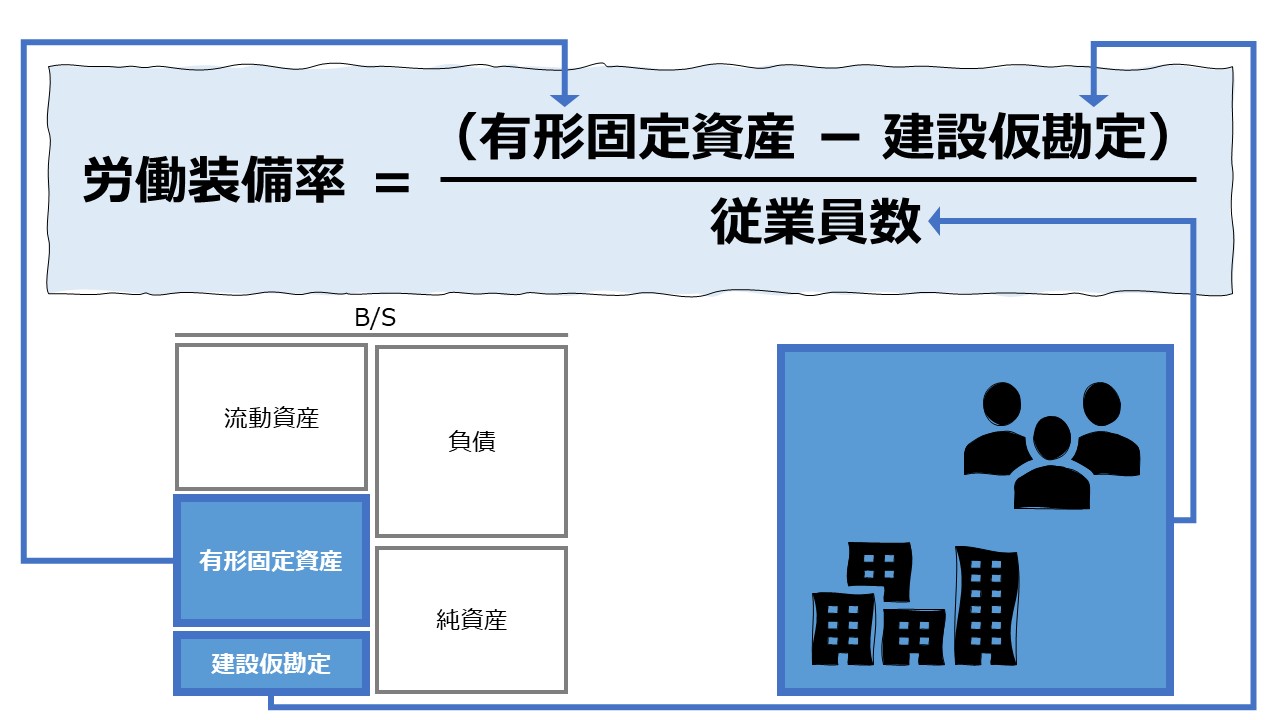

計算式

設備投資効率は、経営活動のための設備投資が単位当たりどれくらいの付加価値を生み出しているのかを表す。

「資本生産性(Capital Productivity)」「使用総資本投資効率(Value Added per Total Assets)」と類似する指標である。

生産性を図る投資の範囲が「使用総資本」か正味の「設備投資額」かの違いがあるだけである。

\( \displaystyle \bf 設備投資効率= 付加価値 \div (有形固定資産 – 建設仮勘定) \)

英語では標題の他「Capital Investment Efficiency」とも呼ばれることもあるが、その名称の場合は、計算式に粗付加価値に代えて営業利益が用いられることもあるため、計算要素の確認はしっかりとやっておきたい。

分母の「有形固定資産」から「建設仮勘定」の値を控除する方法が一般的ではある。

「建設仮勘定」は、建設中の建物や製作中の機械など、完成前の有形固定資産へ手付金・中間納付をした額をB/Sに計上したもので、完成後、事業目的で使用を開始する際に本館上に振り替えられるものである。

よって、「建設仮勘定」は未だ事業に活用されていない金額であるため、生産性の分析対象から外すのが道理である。

慣習的に、分母の有形固定資産の額から控除する方法が採られているが、最初から分母に含めない計算方法を採用する考え方もある。

有形固定資産 → 事業に投下中 → アウトプットである付加価値と対応する

建設仮勘定 → 未だ事業に投下されていない → アウトプットである付加価値とは対応しない

例)

有形固定資産:500

建設仮勘定:200

粗付加価値:100

(第1法)設備投資効率 = 100 ÷ (500 – 200) ×(100%) = 33.3%

(第2法)設備投資効率 = 100 ÷ 500 × (100%) = 20.0%

設備投資の金額の大きさを第1法では、建設仮勘定の分だけ過小評価することになるため、第2法に比べて設備投資効率は高めに出る。

第1法が従来好まれてきたのは、①大型設備投資により、会計期間ごとの有形固定資産の変動が大きくなることを緩和する(期間平準化)、②建設仮勘定も減損会計の対象となるため、資産評価として保守的に見積もる、という理由による。

なお、財務分析において、B/S項目を計算に用いる際、一般的には平均残高(平残)を用いることが多い。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

ファイナンスの世界では、期首または期末の数字を用いる方法も存在するが、ここでは慣習に従って、平残を用いることとする。

- 付加価値:

- [控除法]付加価値 :インプット - アウトプット

- [加算法]付加価値:誰かに配分された付加価値の合計(従業員、債権者、投資家、政府など)

- 有形固定資産:営業活動のために長期にわたり使用する目的で保有される財産

- 建設仮勘定:建設中の建物や製作中の機械など、完成前の有形固定資産への支出を仮計上したもの

定義と意味

この分析の前提にあるのは、経営活動を、経営資源のインプットと企業成果のアウトプットの交換比率として計数的に捉える企業観である。

インプット → 事業活動 → アウトプット

100 の経営資源を投下(インプット)して、事業活動(経営活動)の結果、100を超える成果を生み出したなら、経営活動として、生産性が十分にあるといえる。

【インプット】設備投資 → 有形固定資産を使った事業活動 → 【アウトプット】粗付加価値

ここで粗付加価値には「減価償却費」が含まれていることがキーポイントとなる。

減価償却費は、設備を事業目的に使用した際に、設備が経済的・物理的に摩耗して価値を損なう分を会計的費用として認識し、収益から控除する。

よって、一般的な企業会計観では、減価償却費はコストとして、価値のマイナスのイメージがあるが、生産性分析の視点や経済学の視点では、減価償却費は、当該設備を使用して生み出された価値を表す金額と捉える。

この視点のズレを、会計側から理解するために、減価償却費が非現金支出費用であり、キャッシュフロー計算書では、税前利益に加算される項目であり、営業活動からのキャッシュフローの構成要素であることをここで強調しておく。

発生主義と現金主義という企業会計のメカニズムに内在する問題だが、減価償却費がキャッシュを生むという(=何らかの価値を会計ワールドでも生み出している)ことが理解できると思う。

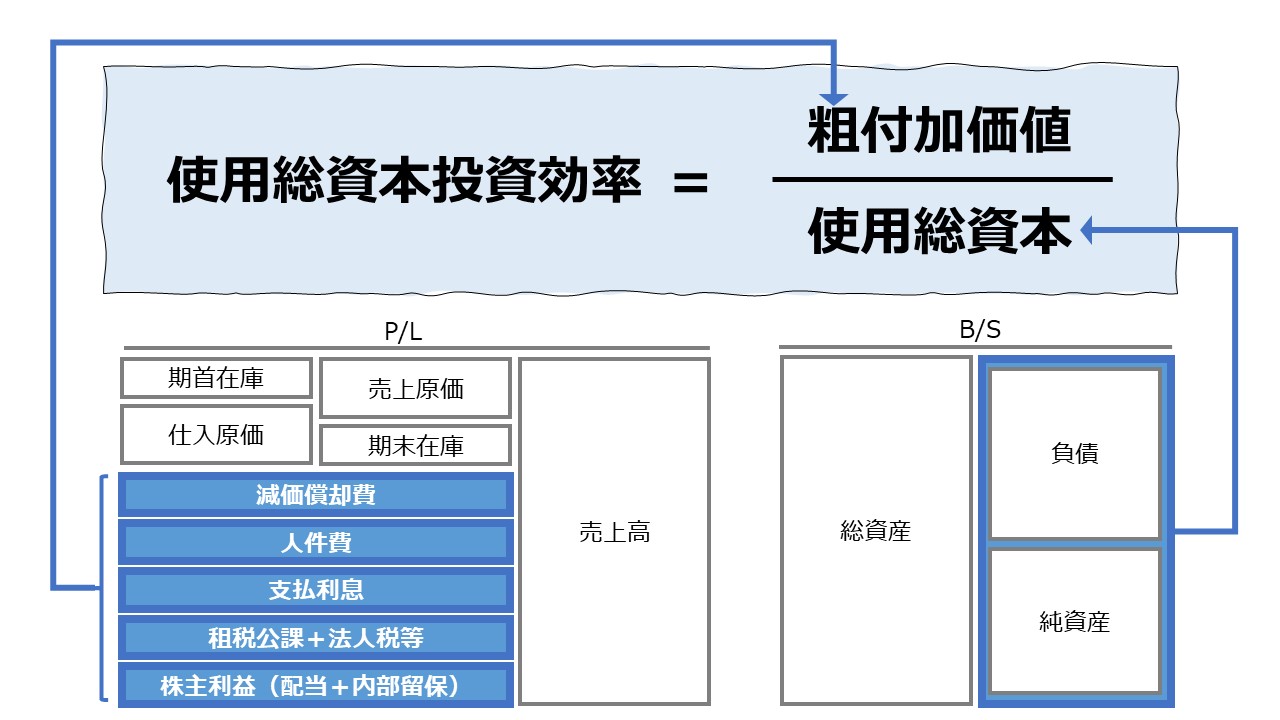

なお、この設備投資効率の指標は、「資本生産性」「使用総資本投資効率」を構成要素にブレークダウンした際にも用いられる中間指標でもある。

使用総資本投資効率 = 付加価値 ÷ 使用総資本

= (付加価値 ÷ (有形固定資産 – 建設仮勘定)) × ((有形固定資産 – 建設仮勘定) ÷ 使用総資本)

= 設備投資効率 × 設備投資比率

この式によると、使用総資本投資効率を上げるためには、

①より付加価値を高められる設備投資案件を選別することで設備投資効率を上げる

②使用総資本から設備投資の金額をより多く捻りだすことで設備投資比率を上げる

ことが必要になることがわかる。

解釈と使用法

設備投資効率は、総資産に占める有形固定資産の構成割合が高い業種で重要性が高まる。

いわゆる重厚長大産業といわれる業種である。

例)

鉄鋼業、石油化学、鉄道、通信など

現代では、IT技術(Web/インターネット/AIなど)の進展により、産業の中心が製造業からサービス業にシフトしていること、製造業でもサービス化が起こり、ソフトウェアや知的財産権(IP)、従業員が持つ知識が利益の源泉の中心になっている。

そのため、有形固定資産を大規模に利用したビジネスモデルか、無形固定資産をフル活用したビジネスモデルかによって、有形固定資産にかかる設備投資効率の値は大きく変動する。

よってこの指標を分析に用いる際は、近似のビジネスモデルを採用していたり、類似する商材を取り扱っているコンペチタ―と比較することが望ましい。

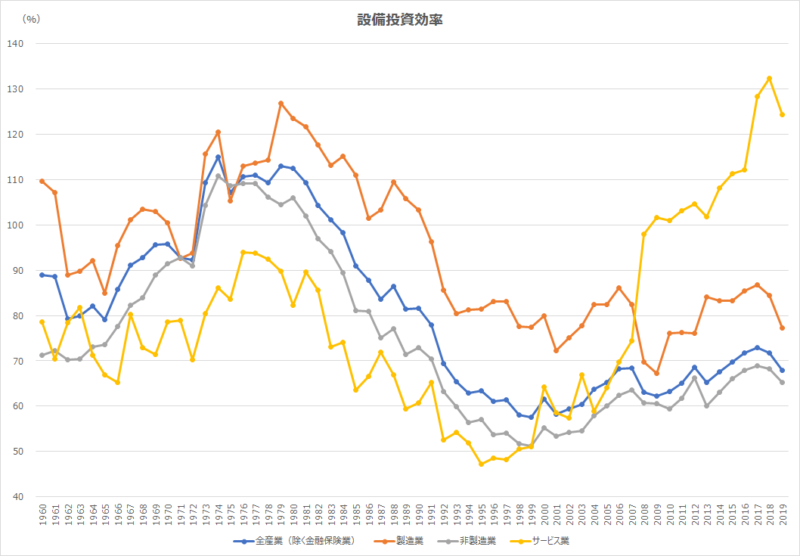

ここで、時系列分析から産業別の傾向を確認しておく。

法人企業統計から、全産業(除く金融保険業)、製造業、非製造業、サービス業の別に、各種指標を比較してみる。

設備投資効率は、全産業で1980年代から徐々に低下していき、バブル崩壊時点を底に近年は回復傾向にあった(2019年は再び顕著に下降しているが)。

中でも、サービス業の改善は他業種を大きく上回るものになっている。

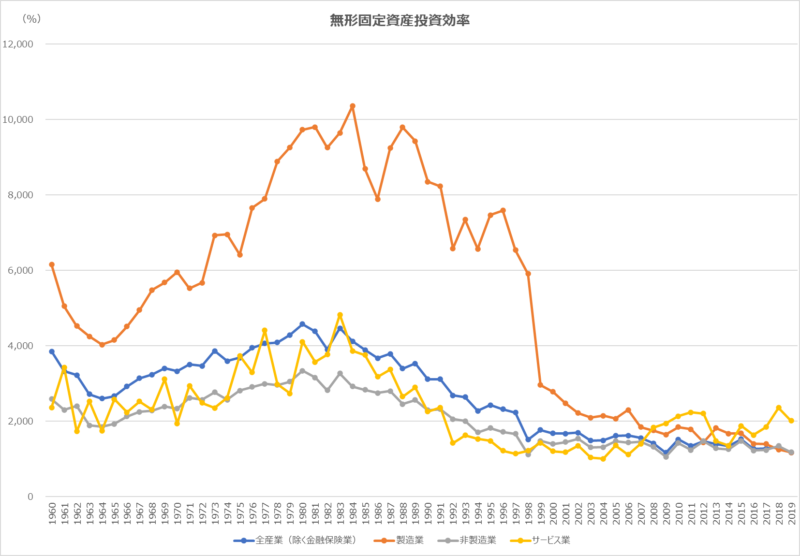

上表は、無形固定資産と付加価値の関係を有形固定資産と同じく、投資効率視点で分析したものである。

全産業を大きくリードしていた製造業がバブル以降、大きく無形固定資産投資効率を下げたまま長期停滞期に入っている。

グラフでは、70年代80年代の製造業の大幅リードから相対的に目立たないが、近年は、サービス業が無形固定資産投資効率を上昇させた少ない業種であることが分かる。

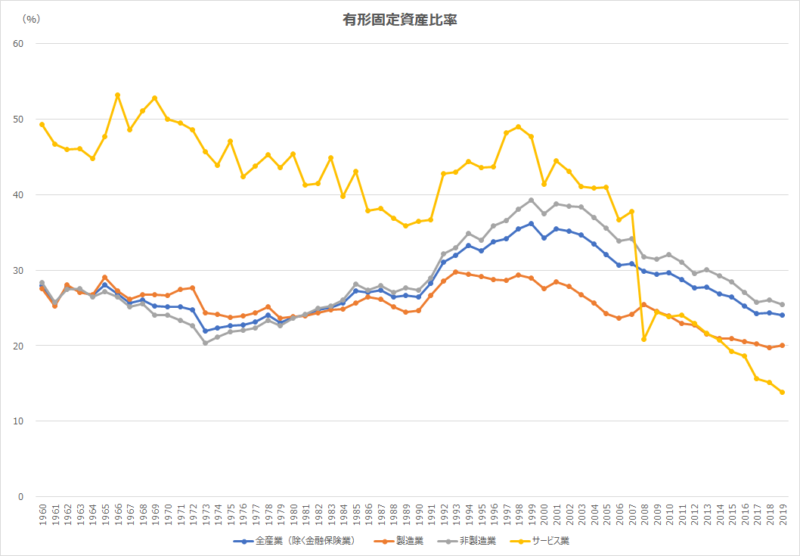

分析対象の資産項目は、投資効率と総資産に対する構成比が反比例の関係(トレードオフの関係になることが多い。

上のグラフでは、バブル崩壊以降、すべての産業グループで有形固定資産構成比が低下していることが分かる。

サービス業の設備投資効率が大幅に上昇しているが、総資産に対する有形固定資産の構成比率が減少している状況から、設備投資効率を向上させた要因は、有形固定資産比率を上げる設備投資以外に存在することが間接的に分かる。

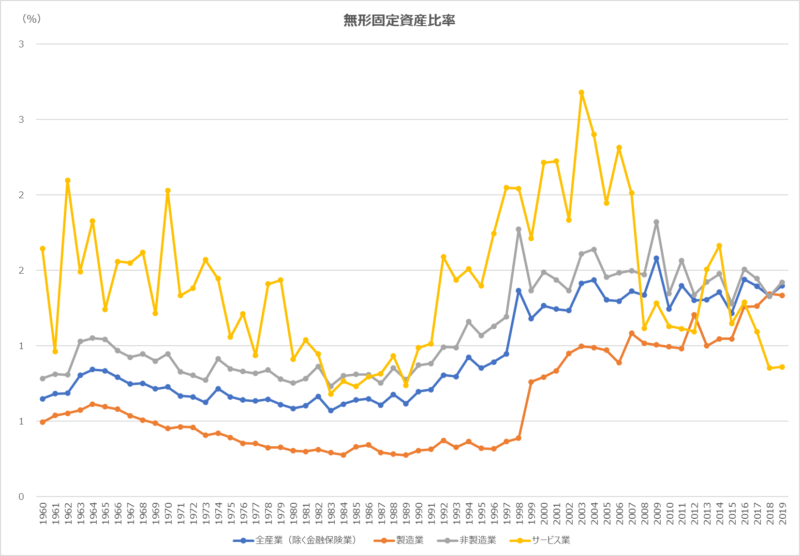

全期間を通して、サービス業は他産業に比べて、無形固定資産比率が高い傾向にある。

サービス業は、他産業と対照的に、設備投資効率も無形固定資産投資効率も近年は上昇傾向にある。その一方で、有形無形固定資産の総資産に対する構成割合も減少傾向にある。

このことは、サービス業の投資対効率が他産業に比べて近年は特に競争優位にあることが分かる。

特に、設備投資効率が大きく上昇していることは、付加価値を生み出す源泉が設備投資以外にあることを強く裏付けるデータになっていることを示唆している(ビジネスのサービス化)。

したがって、設備投資効率が比較対象とする近似のビジネスモデルを採用しているコンペチタ―が示すベンチマークより小さい場合、

逆に、設備投資効率の値が増大することは、

シミュレーション

以下に、Excelテンプレートとして、FY14~FY19の法人企業統計からの実績データをサンプルで表示している。母集団は、金融業、保険業以外の全業種・全企業規模の約280万社である。

入力欄の青字になっている「期間」「付加価値」「有形固定資産」「建設仮勘定」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

設備投資効率はFY17をピークに近年は下降している。設備投資比率がFY15当初より減退し続けている。

このことは、近年のビジネスモデルのサービス化・スマート化(インターネット/Web技術の活用)から、有形固定資産の単位当たりの生産性が減少し、ソフトウェアなどの無形固定資産による生産性への効果がより大きくなっていることを間接的に示している。

なお、同様の分析は、ひとつの企業内でも実施可能である。

上記で法人企業統計を使用したのは、粗付加価値の算出を加算方式で行う場合、正確な費用項目を外部開示用の財務資料から抽出することができないからである。

言い換えれば、内部管理用として、自社または関連会社の財務資料が入手できれば、同様の分析は可能になる。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント