計算式

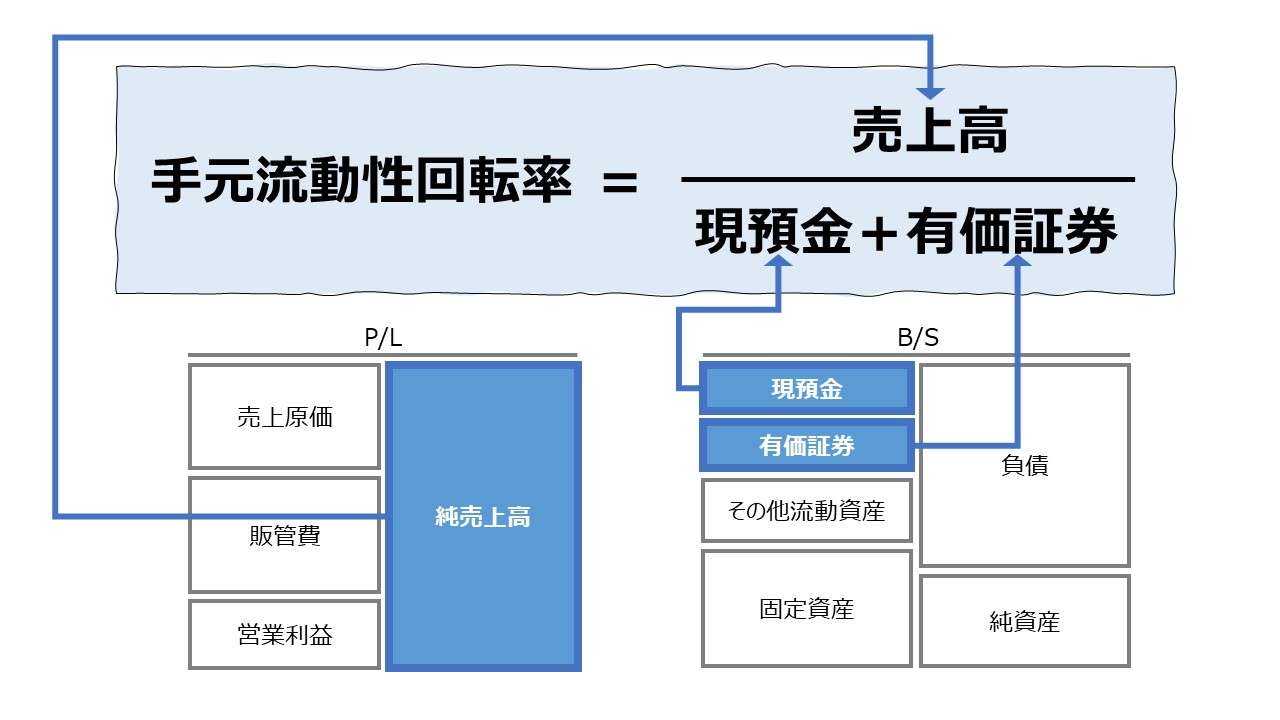

手元流動性回転率は、企業が保有している手元流動性をどれだけ効率的に本業たるビジネスに活用して売上高を稼ぎ出しているかという観点から資金効率性を測る指標である。

日本語では漢字違いの「手許流動性回転率」、英語では表題の他、手元流動性の訳が複数あることから、「Liquidity on hand Turnover Ratio」「Liquidity at hand Turnover Ratio」「Ready Liquidity Turnover Ratio」「Cash plus Marketable Securities Turnover Ratio」等という言い方もできる。

また、とある一定期間の一定額の手元流動性から、その何倍の売上高を生み出せるかを問うことは、売上高が増加していくためのスピード(所要時間)の長短も同時に見ていることになる。

この指標の単位は「回転」で、一単位の手元流動性から何単位の売上高を生み出せるかの効率を表す。

割り算の式の形から、「倍率」すなわち、「手元流動性の何倍の売上高を上げることができたか?」だと慣れないうちは理解しておけば、その内、「回転」としての感覚も養われていくかもしれない。

(但し、本義は年間売上高を稼得するために必要な手元流動性を何回転させたかを問うものである)

100を掛けて百分率(%)で表記することもある。

\( \displaystyle \bf 手元流動性回転率= \frac{売上高}{平均手元流動性} \)

P/L項目、ここでは売上高が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次売上高ならば12倍、単四半期売上高ならば4倍する。

B/S項目、ここでは手元流動性には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、売上高が単四半期の場合、手元流動性も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。但し、単四半期の計算結果は年平均のものとはかけ離れてしまうことには留意すべきである。

例

年間売上高 1200

期首手元流動性 100(3月決算の場合、4/1時点の在高)

期末手元流動性 300(3月決算の場合、3/31時点の在高)

\( \displaystyle \bf 手元流動性回転率= \frac{1200}{\left(\frac{100+300}{2}\right)} = \frac{1200}{200} = 6.0 回転\)

- 売上高:製商品・サービスを販売して得られる収益

- 手元流動性:現預金や償還・売却期限が1年以内の有価証券など、非常に換金性の高い流動資産

定義と意味

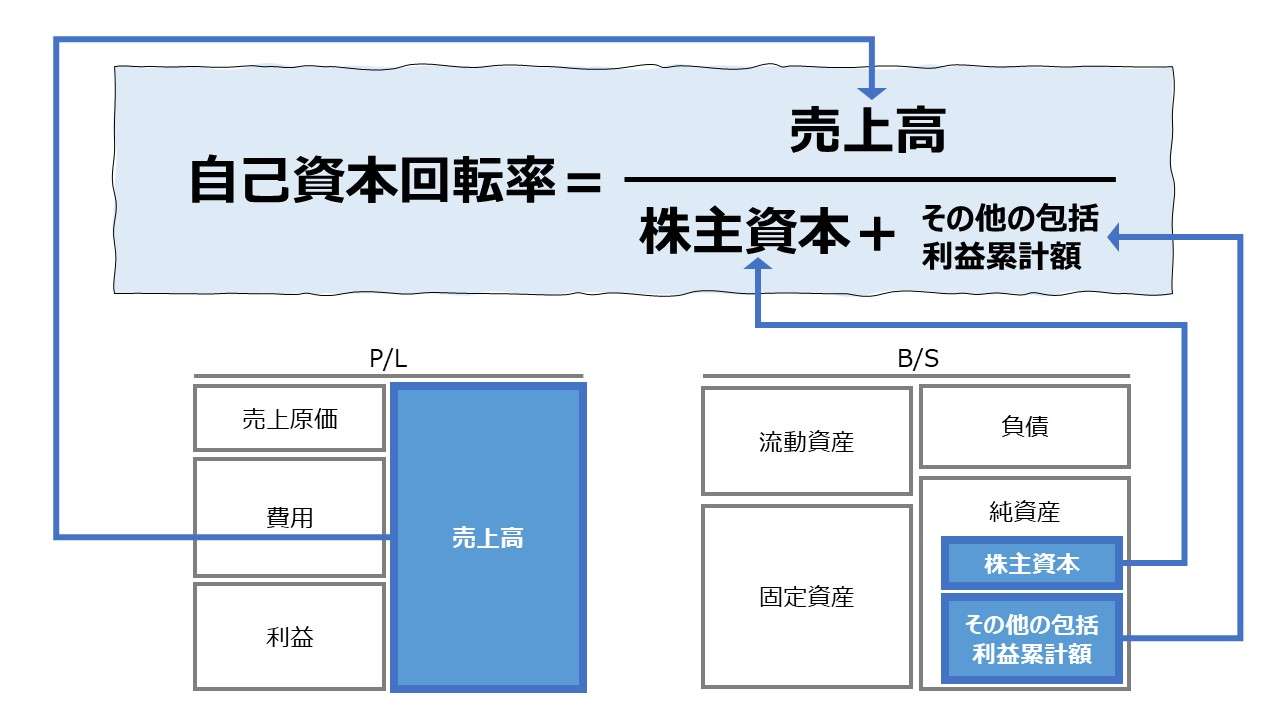

手元流動性回転率は、「効率性分析」「Activity Ratio」のひとつである。

それ以外の資産項目と同様に、一定の売上高を稼ぐためにどれだけ貢献したかを回転率計算で示すものだが、売上稼得と手元流動性のB/S在高を直接関係づけるのは難しい。

なぜなら、手元流動性は待機資金や余剰資金としての性格が強く、直接的に事業に投下されて、ビジネスに活用されていると判断することが難しい勘定科目であるからだ。

これが売上債権や在庫ならば、正常営業循環の中にある資産項目として、ビジネスに直接的に利用されている資産項目の売上貢献度としてそれぞれの回転率を評価できる。

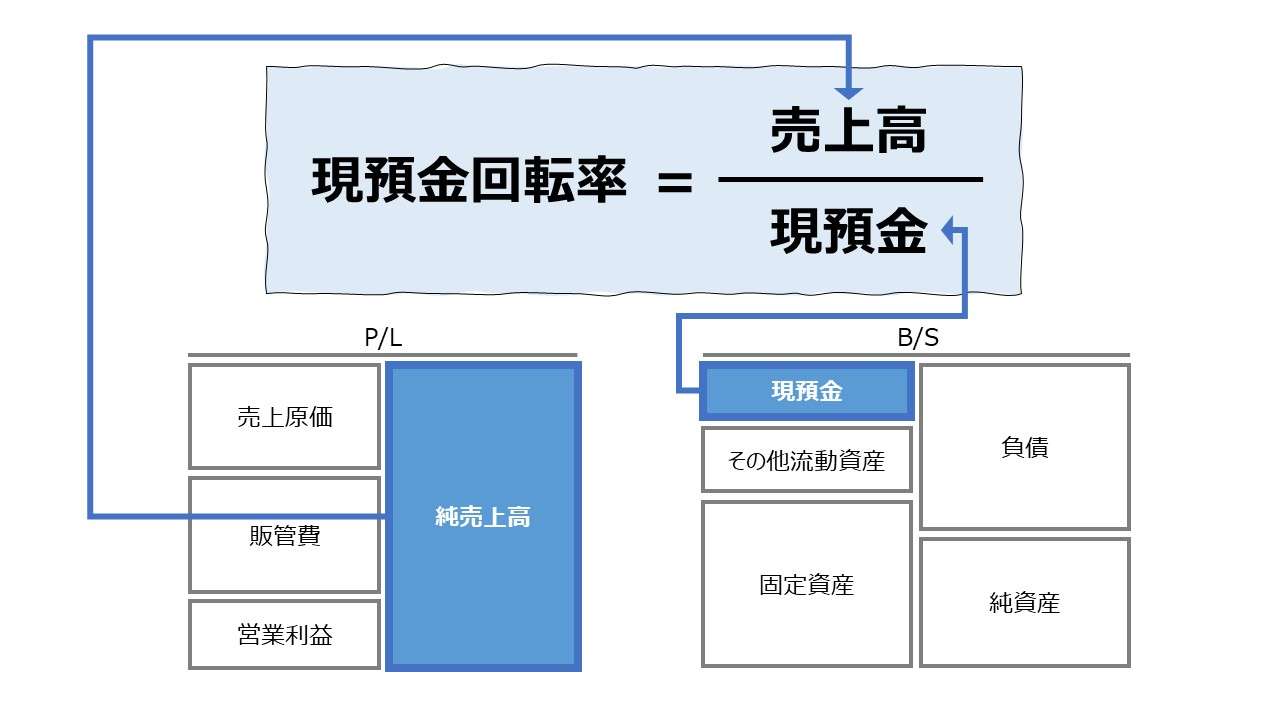

いざという時の支払い準備としての資金需要に応える予備資金の対売上高比率を示すものとしての活用法なら考えられなくもない。その場合、定義されている資金範囲が狭すぎる、現預金回転率よりは実務的である。

しかし、資金繰りの余裕度や負債返済能力を測るものとして、流動性分析の中に手元流動性を使用した分析指標が別途用意されている。

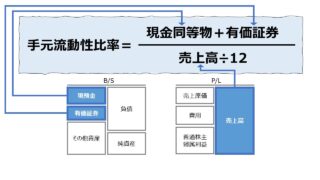

\( \displaystyle \bf 手元流動性比率=\frac{現金同等物+市場性のある有価証券}{年間売上高\div12}\)

\( \displaystyle \bf

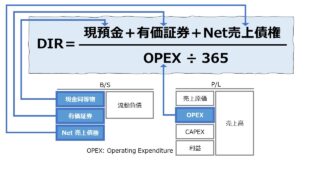

ディフェンシブインターバル(日)=\frac{現金同等物+有価証券+Net売上債権}{1日当たり事業運営費}\)

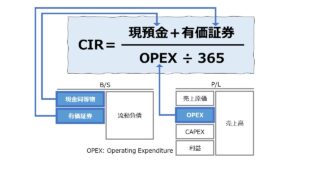

\( \displaystyle \bf キャッシュ・インターバル・レシオ(日)=\frac{現金同等物+有価証券}{1日当たり事業運営費~~~~~~~~}\)

よって、これらの分析指標を差し置いて、手元流動性回転率を改めて分析する必要性は非常に低いものであると考えざるを得ない。

- 手元流動性は直接的に売上稼得に活用されているとは考えにくいため、回転率としての分析結果が有効な経営判断に使われることを想定しづらい

- 実務的には、待機預金・余裕資金としての定義としては、現預金では狭すぎて、有価証券などを含めた手元流動性の方が好ましいというくらいの選好が働く程度である(現預金回転率より手元流動性回転率の方が使い勝手がまだまし)

- 売上高との相対比較による流動性を評価する指標ならば手元流動性比率、事業規模との相対比較による必要支出への支払い準備状況を判断する指標ならば、ディフェンシブ・インターバル・レシオ、キャッシュ・インターバル・レシオの方が使い勝手がある

解釈と使用法

ベンチマーキング指標

手元流動性回転率の値を大きくすることは、より小さい規模の手元流動性を有効活用してより大きい売上を稼ぐことを意味する。

手元流動性回転率は割り算の商だから、分子の売上高が増加すれば回転率自身も大きくなるし、分母の手元流動性が大きくなれば、回転率は逆に小さくなる。

一般的には、回転率系の経営指標の値は高ければ高いほど、良好な効率性を示すと解釈され、一方通行的により高くすることが望ましいと論評されることが多い。

但し、資金繰りが過度に悪化している企業がB/S上の手元流動性を余裕をもって保有しているとは考えにくく、いつ資金ショートを起してもおかしくない企業であるがゆえに、手元流動性回転率が高く計算されて、この指標単独評価では高評価を得る結果となる場合も十分に考えられる。

逆に、高業績が過ぎて、余裕資金が豊富過ぎて(いわゆるキャッシュリッチ企業)、手元の現預金を有効活用しきれずにB/S残高として多く残している企業は、手元流動性回転率が異常に低く(悪く)表示される。

そのため、ある程度、業種や企業規模ごとの適正値のレンジ幅をきちんと踏まえたうえで相対比較する準備作業が他の指標より強く意識せざるを得ない。

そういう前提を踏まえたうえで、

という一定の指標の量的評価を行うことはできる。

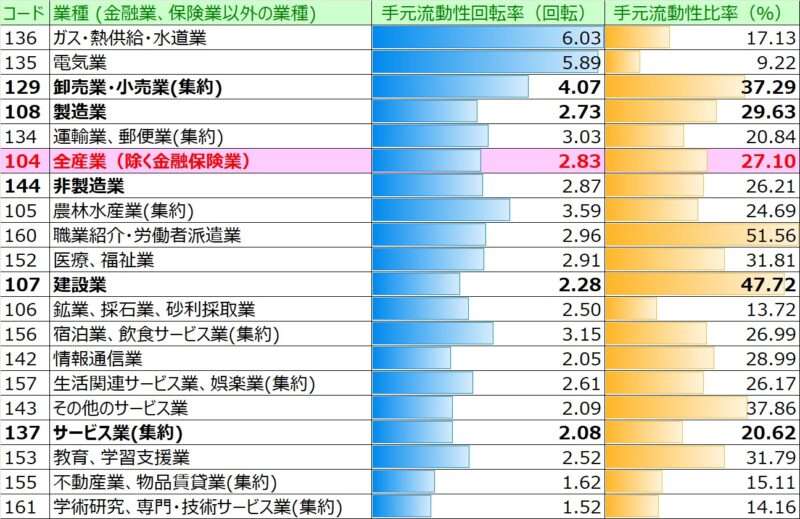

業界平均値の分析

前節で述べた通り、ベンチマーキング指標としての使用法では、手元流動性回転率は単純に高ければよいというわけではなく、適正値からの外れ具合を見れるようにしたい。そのためには、業種別の平均値が使い勝手の良い基準となることが多い。

2022年度『法人企業統計』から、手元流動性回転率の概算値を算出した。算出に当たって必要な指標はデータ項目の関係から下記のように定義した。

\( \displaystyle \bf 手元流動性回転率 = \frac{売上高}{平均手元流動性} \)

- \( \displaystyle \bf 平均手元流動性 = \frac{当期末残高+前期末残高}{2} \)

- 手元流動性 = 現金・預金 + 株式 + 公社債 + その他の有価証券

\( \displaystyle \bf 手元流動性比率 = \frac{平均手元流動性}{平均総資産} \)

- \( \displaystyle \bf 平均総資産 = \frac{当期末残高+前期末残高}{2} \)

●業種別サマリ版ランキング

●業種別ランキング

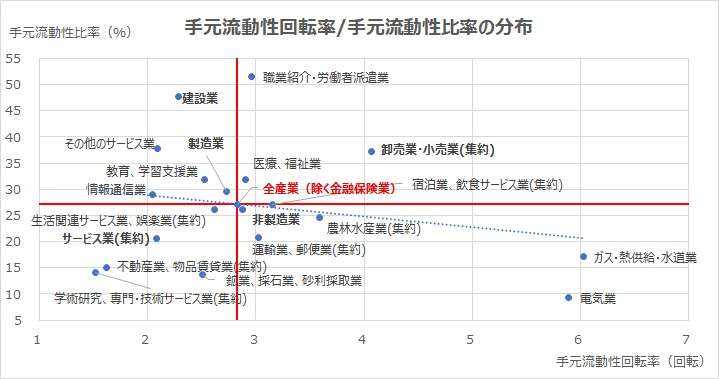

●手元流動性回転率の散布図

全体の分布状況は現預金回転率で見たものとほぼ同じである。

但し、現預金回転率と同様にランキング上位に来ている「石油製品・石炭製品製造業」「ガス・熱供給・水道業」「小売業」「鉄鋼業」などは、現預金回転率の時ほど、手元流動性比率が極端に低くはない。「電気業」のみが相変わらず極端に手元流動比率が低いことぐらいしか目立っていない。

それ以外の考察は「現預金回転率(Cash Deposit Turnover Ratio)」の該当箇所を参照して頂きたい。

シミュレーション

以下に、Excelテンプレートとして、FY17~FY22の三菱商事の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「現金及び現金同等物」「定期預金」「短期運用資産」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

三菱商事をケースに選んだ理由は、❶製造業に属する大企業のほとんどは「有価証券」を持たない傾向が強いため、計算結果として現預金回転率と同じ比率しか計算されない可能性が高い、❷ソフトバンクグループの様に、総合商社は事業投資ポートフォリオ組成がビジネスモデルの中心であるから、余資を短期運用する必然性が他業種に比べて高い(→現預金回転率とは異なる結果が得られる可能性が高い)ことによる。

一時的に、FY20の新型コロナ禍リスク対応のために手元資金を厚くした時と、需要が戻って運転資金が十分に回り始めて資金余裕が出てきたFY22に短期運用資産が膨らんだが、結果として、現預金回転率とほぼ同じ軌跡を描くだけに終わった。

いずれにせよ、全体の動きとして、判明したことは2つ。ひとつは、FY20の需要蒸発による売上減の影響で、手元流動性比率が低まったにもかからわず、手元流動性回転率が悪化したこと、ふたつめは、全体としては、FY21・22のように、手元流動性比率が低まれば、手元流動性回転率が上昇するセオリー通りの動きを見せたことである。

このように、セオリー通りの動きをしているか、例外的な動きをしているのかをまず明らかにする。そして、例外的な動きをしている理由・背景を探る手順を踏めば、効率的・効果的な財務分析ができる可能性が高くなる。

ちなみに、2022年度『法人企業統計』から、総合商社が含まれる「卸売業」の手元流動性回転率の業種平均値は、3.53回転である。

業種内比較であれば、総合商社トップクラスの三菱商事の効率性は比類なき程に高いことが分かる。

AVERAGE関数、SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント