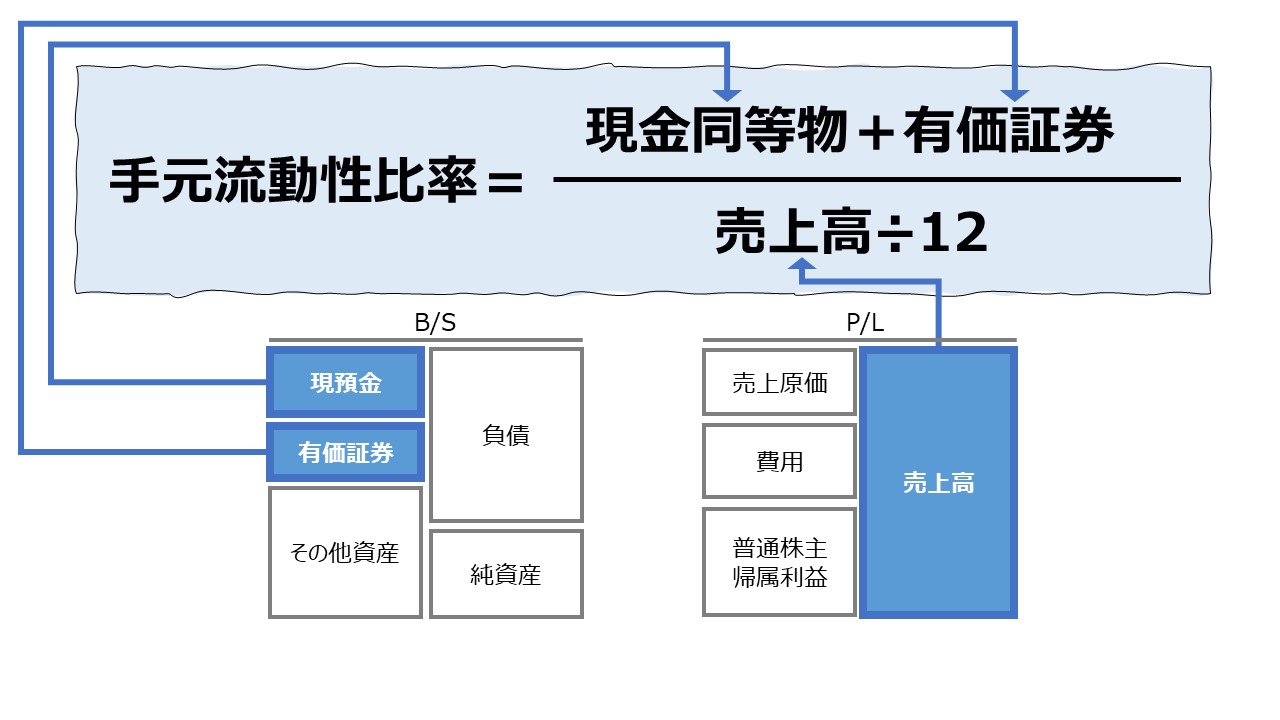

計算式

手元流動性比率(手許流動性比率)は、手元流動性を月商で割り算した比率で、単位は、月数という期間になる。

この比率が示す値は、毎月の売上高の代金がまるまる入ってこなくても(=売上高が蒸発してゼロになっても)、当面の経費の支払いが継続できる(=持ちこたえられる)月数となる。

新型コロナ禍により、売上高が激減または蒸発した企業がどれだけの期間、資金繰りで持ちこたえることができるのかを探るために一躍有名になった。

この短期的な支払い能力の余裕度を示す指標は、企業の資金繰り状況を計るため、「手元流動性残高」と「手元流動性比率」の2つは日銀短観の調査項目になっている。

\( \displaystyle \bf 手元流動性比率=\frac{手元流動性残高}{月商}\)

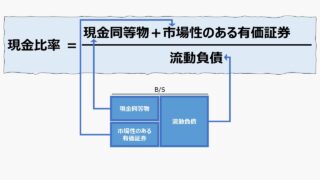

\( \displaystyle \bf 手元流動性比率=\frac{現金同等物+市場性のある有価証券}{年間売上高\div12}\)

- 手元流動性:現金同等物+市場性のある有価証券

- 現金同等物:手持ちの現預金+取得日から満期日または償還日が90日以内の短期投資(定期預金、譲渡性預金(CD)、コマーシャルペーパー(CP)、売戻し条件付現先、公社債投資信託)

- 市場性のある有価証券:償還日に関係なく市場ですぐに換金可能な有価証券(上場株式、市場で取引されている公社債)※

- 月商:月平均の売上高。通常は、年間売上高を12か月で割って求める

※ただし、償還・売却期限が1年以内のものを含めることがある

なお、月商の代わりに日商(1日当たりの売上高、日販(にっぱん)ともいう)を用いれば、計算結果は「日数」となる。

\( \displaystyle \bf 手元流動性比率=\frac{手元流動性残高}{日商}\)

\( \displaystyle \bf 手元流動性比率=\frac{手元流動性残高}{年間売上高\div365}\)

※日商を計算するのに、上式では 365 を用いているが、閏年は 366 を用いたり、営業日数を用いるなど、月商より日商はそもそもの数字自体のバリエーションが多く、定義を確認する手間が必要になる。

定義と意味

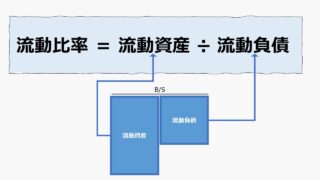

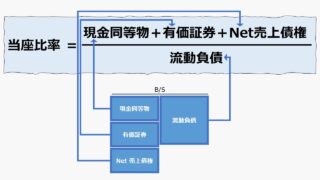

手元流動性比率(手許流動性比率)は、広義の安全性分析に含まれている短期的な支払い能力を見るための指標のひとつである。短期的な支払い能力を評価することは、流動性分析という。

同じく流動性分析で使用される「流動比率」「当座比率」「現金比率」が流動負債に対する比率で計算されるのに対し、手元流動性比率は、月商に対する比率で求められる。

流動負債に対する比率で計算される指標は、流動負債に含まれている有利子負債を代表に、その他の支払い義務がある債務について、きちんと返済できるか、支払能力のある資産がどれくらいあるかを示すものである。

つまり、「流動比率」「当座比率」「現金比率」は、

既に支払い義務のある流動負債(買掛金・支払手形・短期借入金など)の支払いに見合うだけの流動資産を保有していて、これらに対する支払い能力の備えがどれくらいされているか

を見るものである。

一方で、「手元流動性比率(手許流動性比率)」が月商に対する比率であることが意味するものは、

- これから将来に月商が仮にゼロ(=無収入)になったとしたら、これまでの蓄積で後どれくらいの月数をしのぐことができるか

- 今現在の手元流動性を蓄えるのに、現在の月商換算で何か月かかったのか

のいずれか両方である。

例)

手元流動性:100

月商:20

\( \displaystyle \bf 手元流動性比率=\frac{100}{20} =5か月\)

今手元にある現預金と市場性ある有価証券の合計は、現在時点の平均で、5か月分の売上高の額に匹敵し、これから同額の支払い能力を備えようとしたら、5か月かかる、ということである。

このとき、総収入と純利益の差異は考えない。

総収入である売上高を売上債権勘定(売掛金・受取手形)を介して回収後、直ぐに運転資金として次の正常営業循環に乗せたときに、企業と顧客の間でぐるぐる回るお金の総量(=運転資本・運転資金)が、即時ストップしても、企業として支払いをきちんと行ったうえで存続できる平均余命を計算するものだからである。

解釈と使用法

類似指標との計算方法の違いについて

「手元流動性比率」と「現金比率」の分子は共通で、手元流動性であり、分母がそれぞれ異なる。

そして、「現金比率」の分母は、流動負債で、「流動比率」「当座比率」と共通である。

計算の簡便化のために、極端にシンプル化した例を用いると、

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 100 | 流動負債 | 240 |

| 有価証券 | 50 | 固定負債 | 100 |

| 売掛金 | 90 | 純資産 | 140 |

| 在庫 | 240 |

| 借方 | 貸方 | ||

|---|---|---|---|

| 費用 | 1760 | 売上高 | 1800 |

| 利益 | 40 |

\( \displaystyle \bf 流動比率=\frac{480}{240} =2.00\)

\( \displaystyle \bf 当座比率=\frac{240}{240} =1.00\)

\( \displaystyle \bf 現金比率=\frac{150}{240} =0.625\)

\( \displaystyle \bf 手元流動性比率=\frac{150}{1800\div12} =1.0か月\)

という計算ができる。

流動比率→当座比率→現金比率の順に、支払能力を算定する資産項目が順に絞られていくので、計算結果の倍率(または%)は、流動比率→当座比率→現金比率に小さくなる。

現金比率と手元流動性比率は、売上高流動負債回転率(=売上高÷流動負債)の値が一定の時、正比例の関係になる。

この「一定の時」という条件付けが、B/S項目同士の構成比率分析である静態分析と、フローとして刻一刻と変わり得るP/L項目とB/Sを組み合わせた動態分析の違いであり、また相互にリンクづける場合の条件となる。

月商が変わるだけで、流動負債の絶対額が変わらなければ、手元流動性比率は変化するが、現金比率は不動となる。

目安について

「流動比率」=2倍(200%)、や「当座比率」=1倍(100%)という目安として言われている数値は、19世紀初頭の米国での経験則に基づいている。

それと同じで、「手元流動性比率」については、日本での財務分析の経験則上、大企業は1か月、中小企業は1.5~1.7か月が安全域としての目安だと言われてきている。

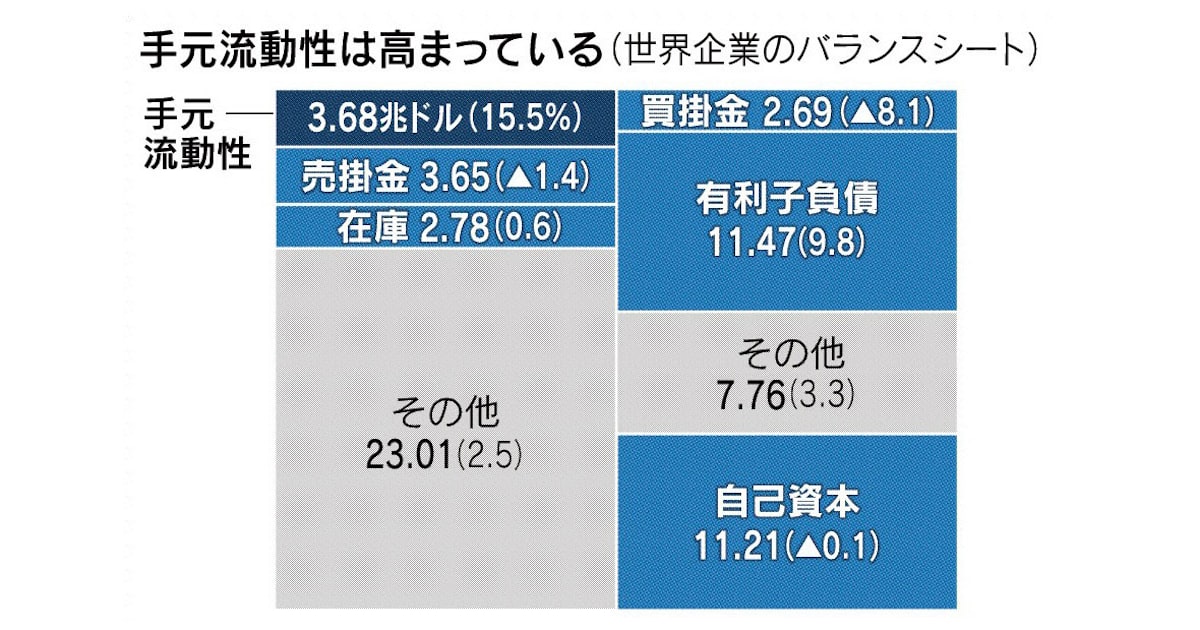

アベノミクスの一環で、大規模な金融緩和策が長年継続されてきた現在の日本経済下では、企業の手元流動性についてはこの経験値を超えて大きく膨らんでいる。

加えて、新型コロナ禍への経済対策として、資金繰り支援策が適用されていることにより、ミクロ視点では、何とかその支援策で急場をしのいでいる企業が多い中で、マクロ経済的には大いに企業貯蓄は膨らみ、逆に投資不足に陥っている。

そういう意味で、目安が 1 となる当座比率より小さくなるであろう現金比率と、在庫回転率および流動負債回転率が安定的に 7.5 回程度となる前提が崩れなければ、

逆に、月商を超えるなら、運転資金の余裕が大きいことを意味するので、しばらくの間は、手元流動性だけで短期の支払いに対応できると考える。

”過ぎたるは猶及ばざるが如し”

機動的なM&Aの実施のために手元に現預金を確保しておく、貸し剥がし横行するリスクが高い不況になる見込みがあるなど、厚すぎる手元流動性は、株主からのチェックに耐え得るだけの正当性があるか、不断の検証と、株主に対する丁寧な理由説明が必須となる。

シミュレーション

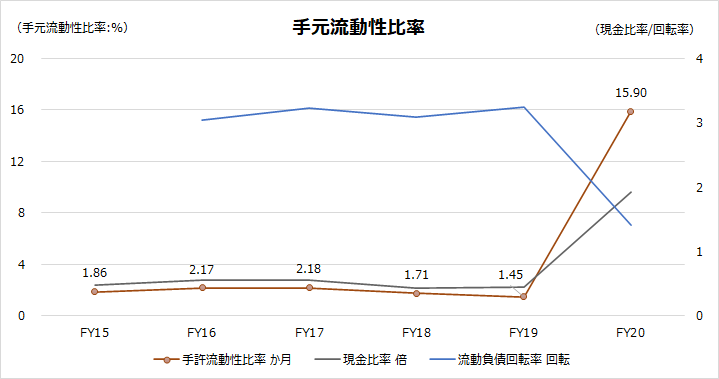

以下に、Excelテンプレートとして、FY15~FY20のANAホールディングスの実績データをサンプルで表示している。

入力欄の青字になっている「評価期間」「現金同等物」「有価証券」「流動負債」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記サンプルのANAホールディングスは、FY20に新型コロナ禍の影響で、前年比の売上高が4割以下に激減する悲劇に見舞われた。

FY19までは、手元流動性比率:1.9弱、現金比率:0.5弱で安定的に推移していたものが、ご覧のとおり売上の6割以上が蒸発したため、FY20は異常値になっている。

いつ終わるともわからない新型コロナ禍の影響から支払い能力を付けて企業の存続をかけて、財務担当者が八方に手を尽くし、手元流動性を確保したことが分かる。

資金面については、4月から6月の3か月間で、民間金融機関及び日本政策投資銀行から、合計5,350億円規模の借入を実施した他、10月に劣後特約付シンジケートローン(4,000億円)、12月から1月に公募増資及び第三者割当増資(2,976億円)により、合計1兆2,000億円以上の資金調達を実施したことから、当連結会計年度末現在においては、十分な手元流動性を確保しています。

有価証券報告書 ‐ 第71期(令和2年4月1日 ‐ 令和3年3月31日)

AVERAGE関数、SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント