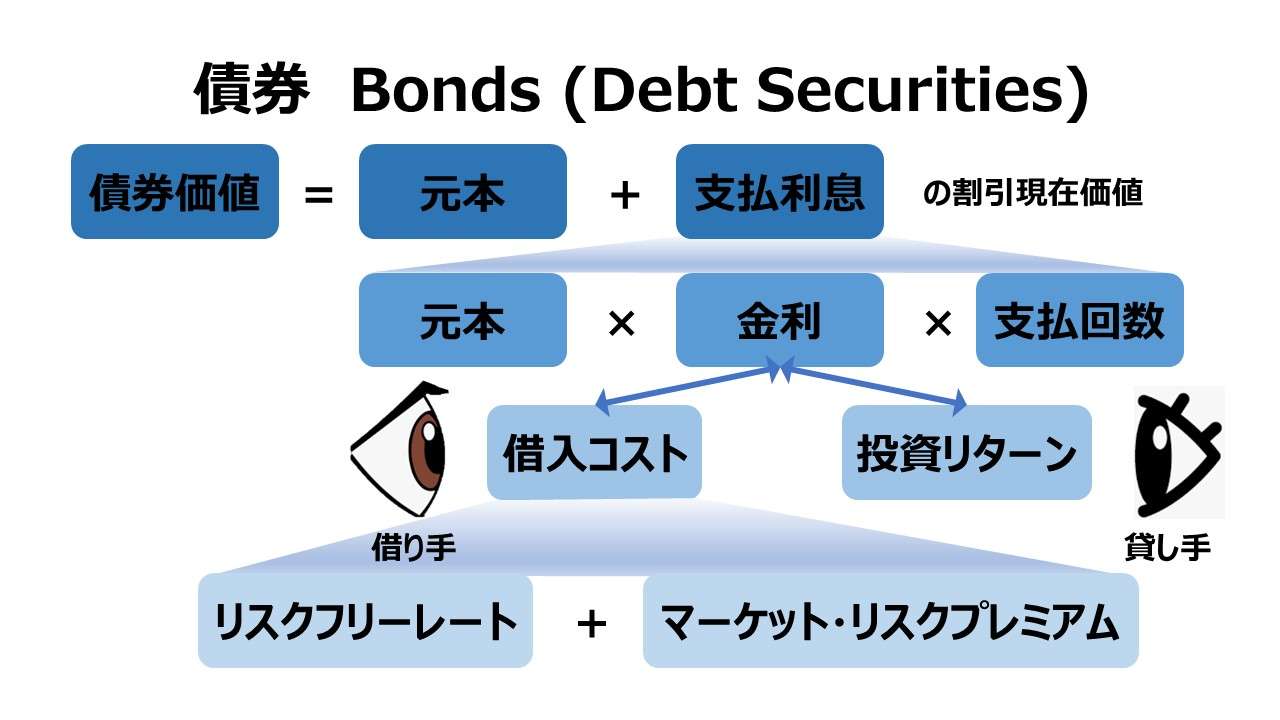

債券 Bonds (Debt Securities)

債券は、企業が投資家(資金の出し手)に対して、有価証券としての社債券(debt securities, bonds)を販売することでお金を借りる形での資金調達手段である。

社債発行は、発行企業に対する債権者(投資家)のお金の貸付を意味する。

社債券を販売することで、企業は投資家に対して満期が到来するまでの間、ある一定の利息を各期間ごとに支払う約束をするのである。そして、満期日が到来したら、企業は社債券の額面金額を債権者(投資家)に支払うのである。

各期ごとに支払われる利息の額、満期日に返済される額面金額、満期日等は全て有価証券としての社債券面に印字されることになる。これが有価証券としての社債券がその負債性を証明する手段となっている。

社債発行は長期の資金調達に用いられる手段で、満期まで10年以上のものが一般的である。投資家(社債券者、社債購入者)は、特定の金額が社債購入者に支払利息の形で支払われること、満期日が到来すれば元本が返済されることから、社債に金融証券の魅力を感じて購入する。

支払利息 – 借入コスト/投資リターン

支払利息とは、資金の出し手が提供した資金に対する、借り手から貸し手へ支払われるいわば”賃借料”であり、資本コストでもある。

合わせ鏡のように、借り手から見れば、借入コストが、貸し手から見れば、貸出資金に対する投資リターンということになる。

原則として、借り手から見た「金利」は、貸し手から見た「利回り」と呼ぶのが一般的である。

支払利息料率(利率、金利、利回り)は、常に年利回り(年利、%/年)で表される。

資金の出し手または社債の購入者から請求される支払利息料率(利率、金利、利回り)はいくつかの構成要素に分けることができる。

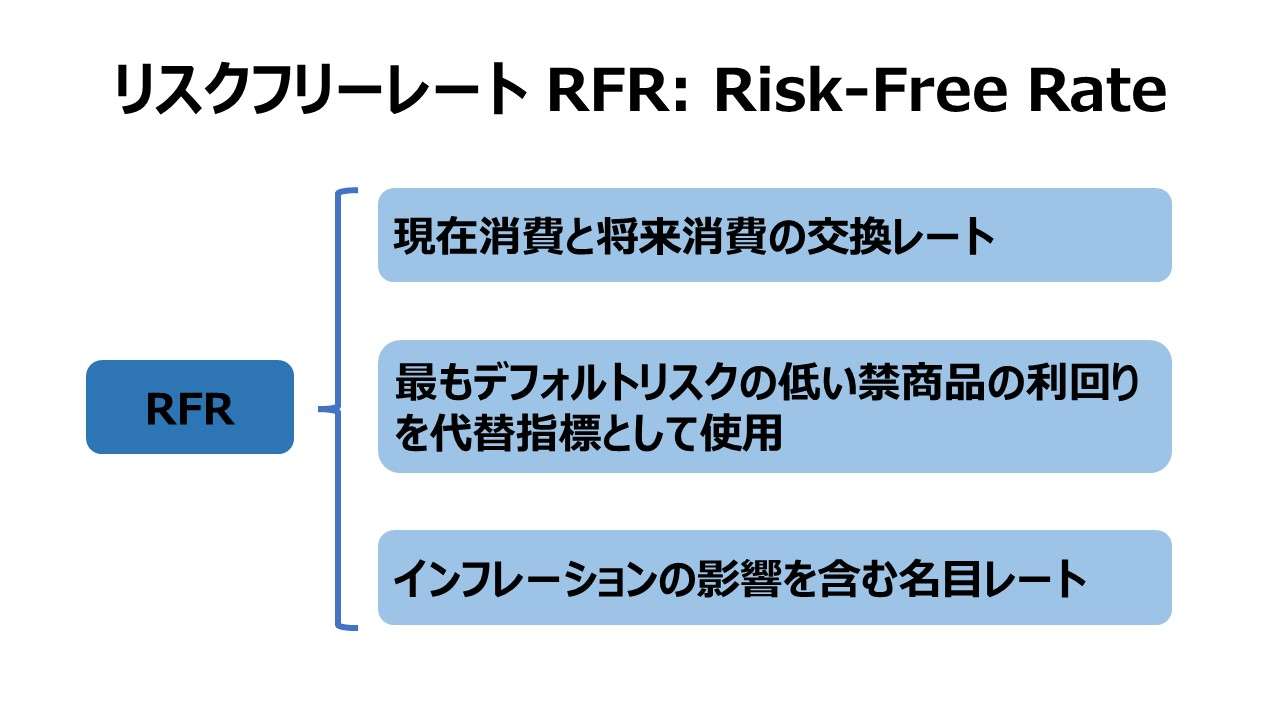

一般的には、リスクフリーレートに各種のリスクプレミアムを上乗せすることで金利(利率)が決まると考える。

金利 = リスクフリーレート + マーケット・リスクプレミアム

リスクフリーレート(RFR: risk-free rate)

マーケット・リスクプレミアム(Risk Premium)

信用リスク(Credit Risk)/デフォルトリスク(Default Risk)

流動性(Liquidity)

税優遇措置(Tax Status)

満期までの期間(Term to Maturity)

価格リスク(Price Risk)

特約条項(Special Provisions)

- 繰上償還条項(Call Provision)

- 転換条項(Convertibility Clause)

負債性証券の適正利回り The Appropriate Yield on a Debt Security

負債性証券の適正利回り(appropriate yield)は、基準とする満期日までの期間に対応するリスクフリーレートに様々な考慮点を考慮し、リスクプレミアム/リスクディスカウントを±に調整しながら推計していく。

コメント