計算式

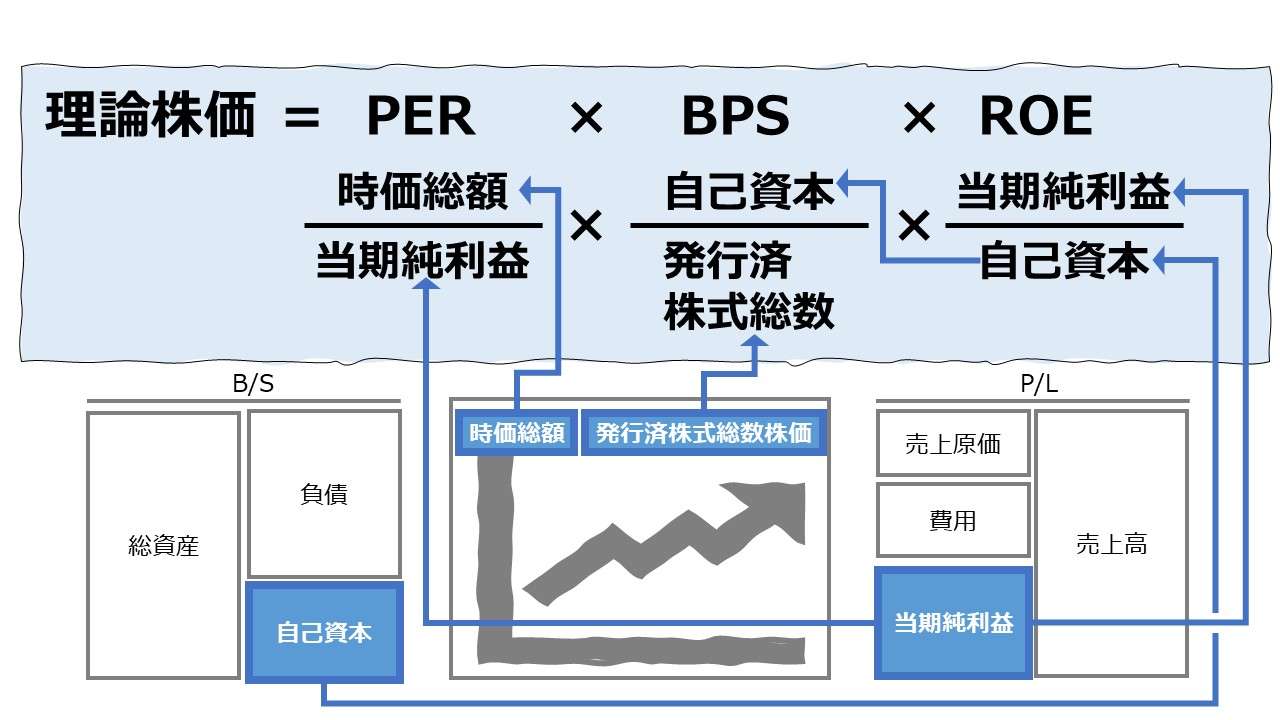

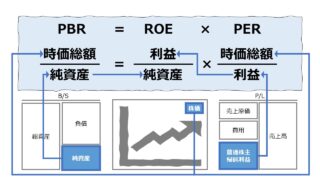

理論株価は、PERとBPSとROEの乗算で求められる株価である。

英語では「Theoretical stock price」と呼ばれることが多い。

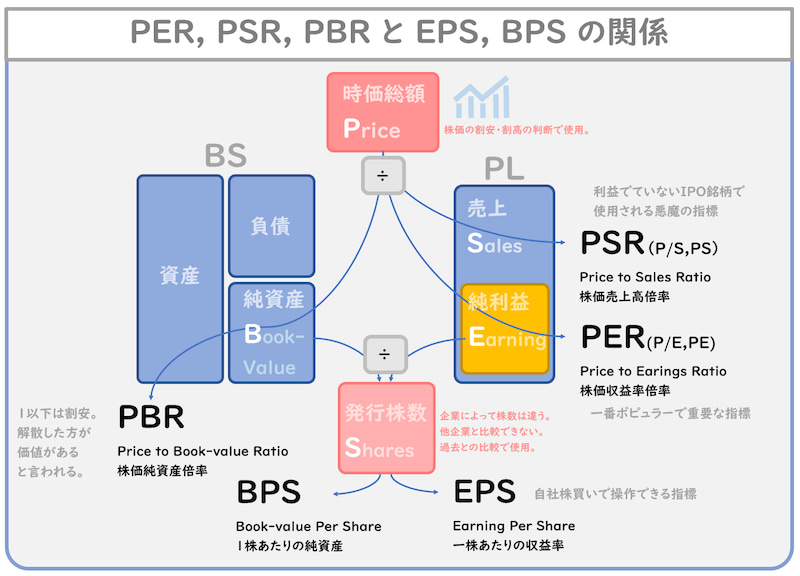

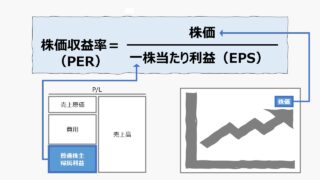

PERは、Price Earnings Ratio の略称で、日本語では「株価収益率」として知られている。

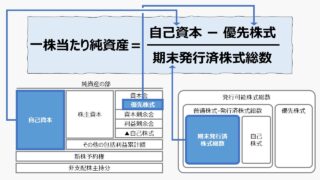

BPSは、Book Value per Share の略称で、日本語では「一株当たり純資産」として知られている。

ROEは、Return on Equity の略称で、日本語では「自己資本利益率」として知られている。

ここで、用語の呼び名の違いである 純資産=自己資本 とすれば、

\( \displaystyle \bf 理論株価 = \frac{時価総額}{発行済株式総数} \)

\( \displaystyle \bf 理論株価 = \frac{時価総額}{当期純利益} \times \frac{自己資本}{発行済株式総数} \times \frac{当期純利益}{自己資本} \)

\( \displaystyle \bf 理論株価 = PER \times BPS \times ROE \)

例

PER 15

BPS 1000

ROE 8%

\( \displaystyle \bf 理論株価 = 15 \times 1000 \times 8\% = 1200 \)

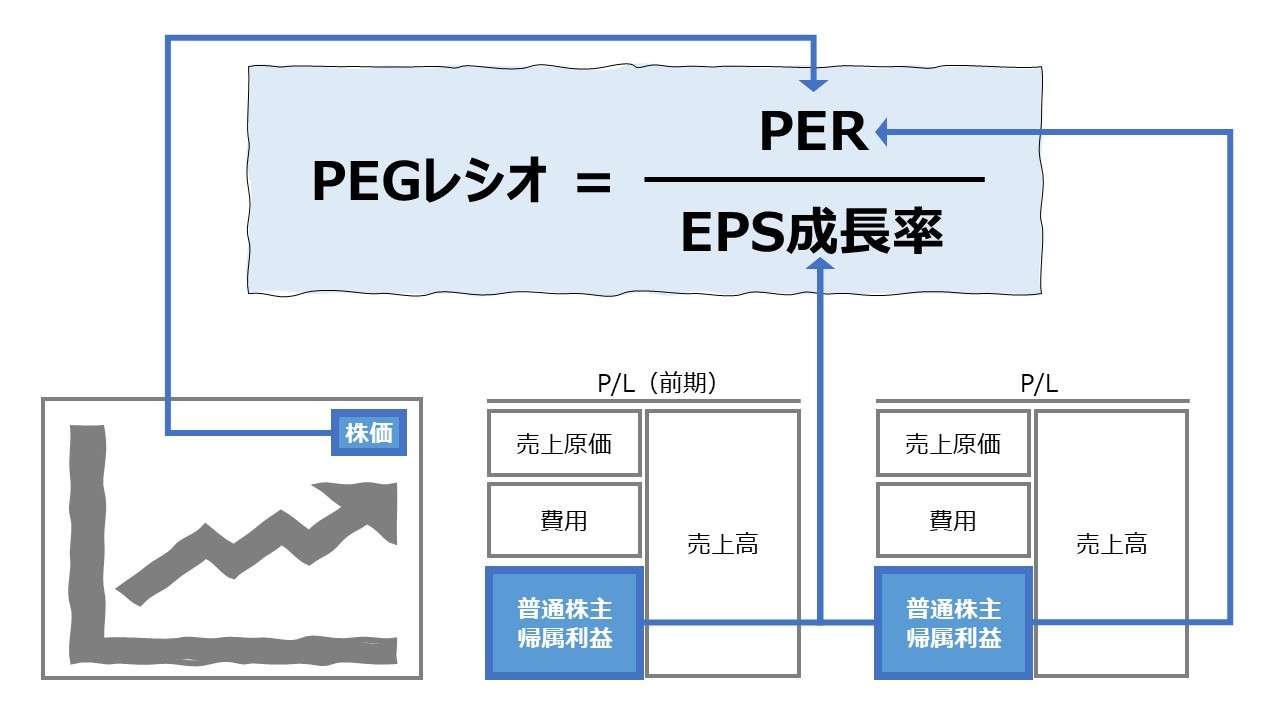

PERは、株価と1株当たり当期純利益でも表現することができる。一株当たり当期純利益は、EPS: Earning Per Share と表記できるので、

\( \displaystyle \bf 理論株価 = \frac{株価}{EPS} \times BPS \times \frac{EPS}{BPS} \)

と定義することもできる。

定義と意味

理論株価は、外生的に与えらえた変数により、自動的に理論株価を求めるという使い方を想定していない。言い換えると、理論株価は、それ自体が何らかの適正株価を導く数学的な意味を有しているわけではない。

なぜなら、前章で掲示した定義式の右辺に「時価総額」または「株価」が与えられていないと、理論株価の公式が成立しないからである。

これは、前章の最後に提示された定義式をもう少し変形させるとその本質がよくわかる。

\( \displaystyle \bf 理論株価 = \frac{株価}{EPS} \times BPS \times \frac{EPS}{BPS} = 株価 \times \require{cancel} \frac{1}{\cancel{EPS}} \times \frac{\cancel{EPS}}{\cancel{BPS}} \times \frac{\cancel{EPS}}{\cancel{BPS}} = 株価\)

つまり、理論株価は、何らかの変数から理論的に適正株価を算出するための式ではなく、既に株価(または時価総額)がビルトインされている指標として、株価(時価総額)と自己資本と当期純利益の相対的大きさの比から、経験値的に適正株価を導こうとする閾値のひとつなのである。

ここから、PERとBPSとROEの3変数から、理論株価が求められるというより、現在の株価がPERとBPSとROEの相関で表現することができる、と説明した方が分かりやすいものになる。

現在の株価(または理想とする目標株価)は、PERとBPSとROEの乗算で求められるので、株価水準を上げるためには、

- PERをより大きくする

- BPSをより大きくする

- ROEをより大きくする

の全てまたはいずれかを実現した時であるということが分かる。

ただ単に株価を上げたいと経営者が考えても、とてつもない変数や施策の組み合わせの多さに辟易して、実効的な策が立てにくいかもしれない。

そこで、理論株価の式を用いれば、もう少し施策のバリエーションのパターン化ができそうである。

| 理論株価の変数 | 構成要素 | 施策例 |

|---|---|---|

| PER | 株価 | (目的変数) |

| 当期純利益 | 利益ある成長のための事業育成 | |

| EPS | 自己株式の取得 | |

| BPS | 自己資本 | 内部留保の積み上げ |

| 発行済み株式総数 | 自己株式の償却 | |

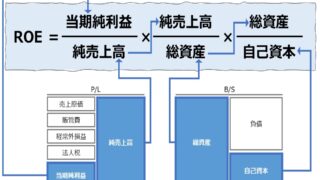

| ROE | 売上高当期純利益 | ポートフォリオ再構築によるマージンを上げる |

| 総資産回転率 | 営業サイクルの短縮、遊休資産の処分 | |

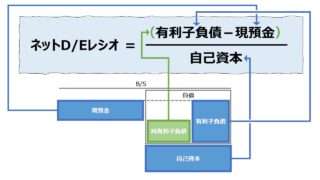

| レバレッジ | 最適資本コスト維持のまま負債比率を上げる |

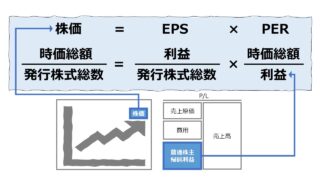

なお、類似指標に、株価=EPS×PER というのがある。

\( \displaystyle \bf 株価 = EPS \times PER = PER \times EPS = PER \times \frac{当期純利益}{発行済株式総数} \)

\( \displaystyle \bf 株価 = PER \times \frac{自己資本}{発行済株式総数} \times \frac{当期純利益}{自己資本} = PER \times BPS \times ROE \)

こちらも、たすき掛けで項数を増やしていけばよいので、本質的には同じものとして扱うことができるが、提示されている項目自体の意味と、その組み合わせの違いの方が重要である。

解釈と使用法

使用法

理論株価は、❶現在の株価の理論的な背景をPER・BPS・ROEに分解して理解する、❷目標株価を達成するために、その構成要素であるPER・BPS・ROEの目標値を定める、という使い方がされることが多い。

このとき、PERにはすでに「株価」もしくは「時価総額」の値が組み込まれていることは忘れないようにしたい。

そのうえで、PERの目標値を上げるためには、例えば、企業の利益ある成長の達成するためのビジネスプランをIRで投資家にアピールし、十分に株価評価してもらうなどといった施策と方向性を明確にしておくことが重要である。

使用可能レンジ

理論株価は、その計算の成り立ちから、万能ではなく、いくつかの値域に対する制約が存在する。

まず、当期純利益がマイナス、つまり最終赤字の場合、PERが計算不能となる(とされている)。

次に、自己資本がマイナス、つまりBPSがゼロを下回る場合、BPSが計算不能となる(とされている)。

日本企業の財務諸表だけを眺めていると、自己資本がマイナスになることはありえないと考える向きもいらっしゃるかもしれない。言い方としては実は不正確なのだが、自己資本がマイナスということは、債務超過になるから、直ちに企業倒産してしまい、そういう企業は市場に存在しないという思い込みである。

ROEの場合は、最終赤字でもROEがマイナスであるという状態は、経営としては異常事態だとしても、計算構造として異常値(計算不能の意味)ではないため、この使用可能レンジの論点にはならない。

ただし、ROEがマイナスということは、直ちにPERが計算不能になる状態であることは忘れないようにする。

●通説

| 判定 | 理論株価 | BPS | 自己資本 | PER | EPS | ROE |

|---|---|---|---|---|---|---|

| 使える | ⊕ | ⊕ | ⊕ | ⊕ | ⊕ | ⊕ |

| 計算できない | – | – | ⊖ | ⊕ | ⊕ | ⊕ |

| “計算できない” とされる | ⊕ | ⊕ | ⊕ | – | ⊖ | ⊖ |

| 計算できない | – | – | ⊖ | – | ⊖ | ⊖ |

ただし、理論株価は、あくまで計算の上でだが、最終赤字でも自己資本(=純資産)がプラスである限り、算出することはできる。

PERがマイナスになることは、PERの数学的意味がなくなるのでそれは計算する甲斐が無くなるけれども、PERがマイナスということは、ROEもマイナスなので、マイナス値同士の乗算はプラス値にかわるから、理論株価は計算できるという理屈になる。

例

PER -15

BPS 1000

ROE -8%

\( \displaystyle \bf 理論株価 = ▲15 \times 1000 \times ▲8\% = 1200 \)

シミュレーション

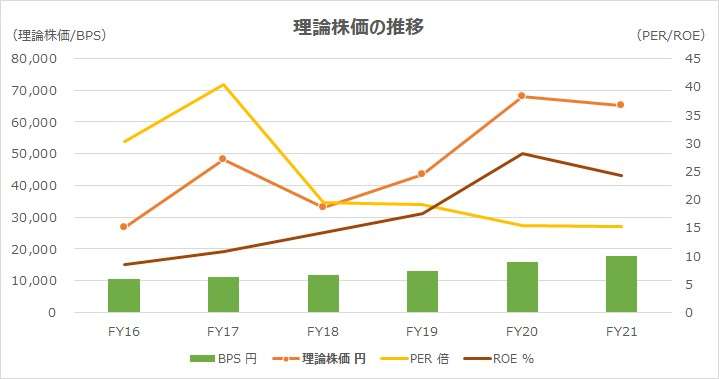

以下に、Excelテンプレートとして、FY16~FY21の信越化学工業の実績データをサンプルで表示している。

信越化学工業は、製造業でありながら、高いPERで知られている企業のひとつである。万年「高PER銘柄」であるから、グロース株であるともいえる。

入力欄の青字になっている「期間」「1株当たり純資産額」「自己資本利益率」「株価収益率」「最高株価」「最低株価」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

まずデータの説明から。

公開情報であることの制約により、有価証券報告書に記載のあるPERとEPSとROEから「算定株価」でかつ今回取り上げた指標である「理論株価」を導いている。算定株価(理論株価)が大きく間違っていないかを確かめるため、同じく有価証券報告書に記載のある最高株価と最低株価のレンジ内に収まっているか確認する。

算定株価(理論株価)が首尾よくレンジ内に収まっていたので一安心である。

次に指標の解説へ。

信越化学工業の理論株価の推移は、多少の凸凹があるが、堅調に成長し続けている。しかしながら、その成長軌道は、いくつかの要因が折り重なって描かれた軌道であることがこのグラフから分かる。

FY16・17は、半導体部材の将来性を見越してつけられた高いPERが株価を引っ張った。新型コロナ禍で一時的に落ち込むも、FY20・21には、今度は高いROEに支えられて株価が上昇基調を遂げた。

株価好調が続く企業では、次々と役者が入れ替わることが多い。一つの材料だけではいつか旬が過ぎて、株価水準もついには平均回帰してしまうものだ。

理論株価の推移だけではわからない、その計算要素の影響力の強弱が時系列的に観察出来て興味深い。

なお、堅調な株価成長の理由は、何はともあれ、長期的にはBPSの成長が如実に表している。

内部留保が年々積まれ、ますます資本安定性を増した信越化学工業に死角はないように見受けられる。

好事魔多し

ということにならないよう、悪い目は早めに摘んでいきたい。

残念ながら、本サイトでは一切の株価予想はしない方針である。この理論株価を見てどう判断するか、自己責任でお願いしたい。

スパークスライン

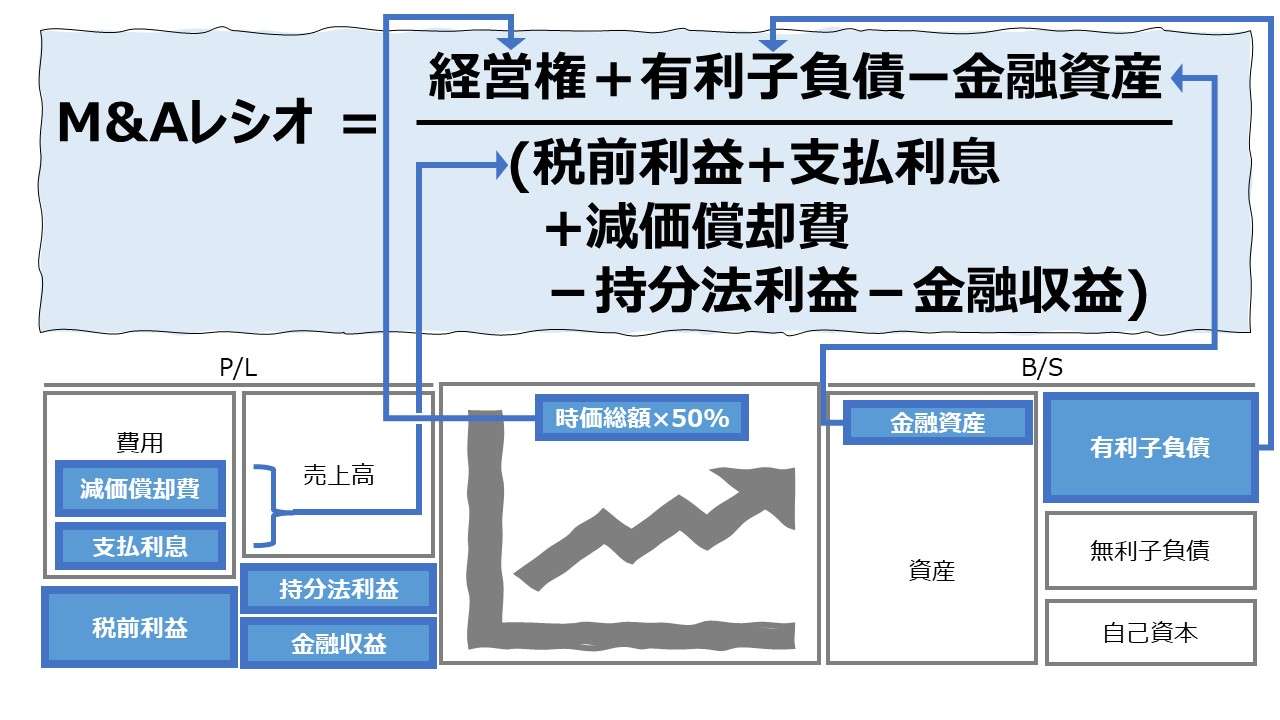

計算式を構成する各要素の説明

既存の解説ページがあるので、そちらを整理しておく。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント