計算式

交叉比率/交差比率は、GMROIとの混同も多く、強いて英語で表現すると「Ratio of Gross Margin to Investment」「Ratio of Gross Profit to Inventory Investment」などとなる※。

※Margin と Profit の置き換え、Investment の前に Inventory を付けるかどうか

シンプルに定義すると、在庫投資あたりの粗利率(在庫利益率)を意味する。

単位は「%」や「指数」として無単位で数字のみを取り扱う場合などがある。

まず、超シンプルに概念だけを理解するための計算式は下記の通り。

\( \displaystyle \bf 交叉比率= \frac{粗利}{在庫}\times100\% \)

ROI(Return on Investment)の定型式のバリエーションのひとつで、利益概念に「粗利益」「粗利」「売上総利益」を用い、投資概念に「在庫」「棚卸資産」を用いる。

ある特定の会計期間における投資収益性を測る指標となるため、P/L項目と組み合わせるB/S項目は、期首期末の平均残高(平残)を使うのが財務諸表分析での約束事なので、実際の計算に用いる場合は、

\( \displaystyle \bf 交叉比率= \frac{粗利}{\left(\frac{期首在庫高+期末在庫高}{2}\right)}\times100\% \)

となる。

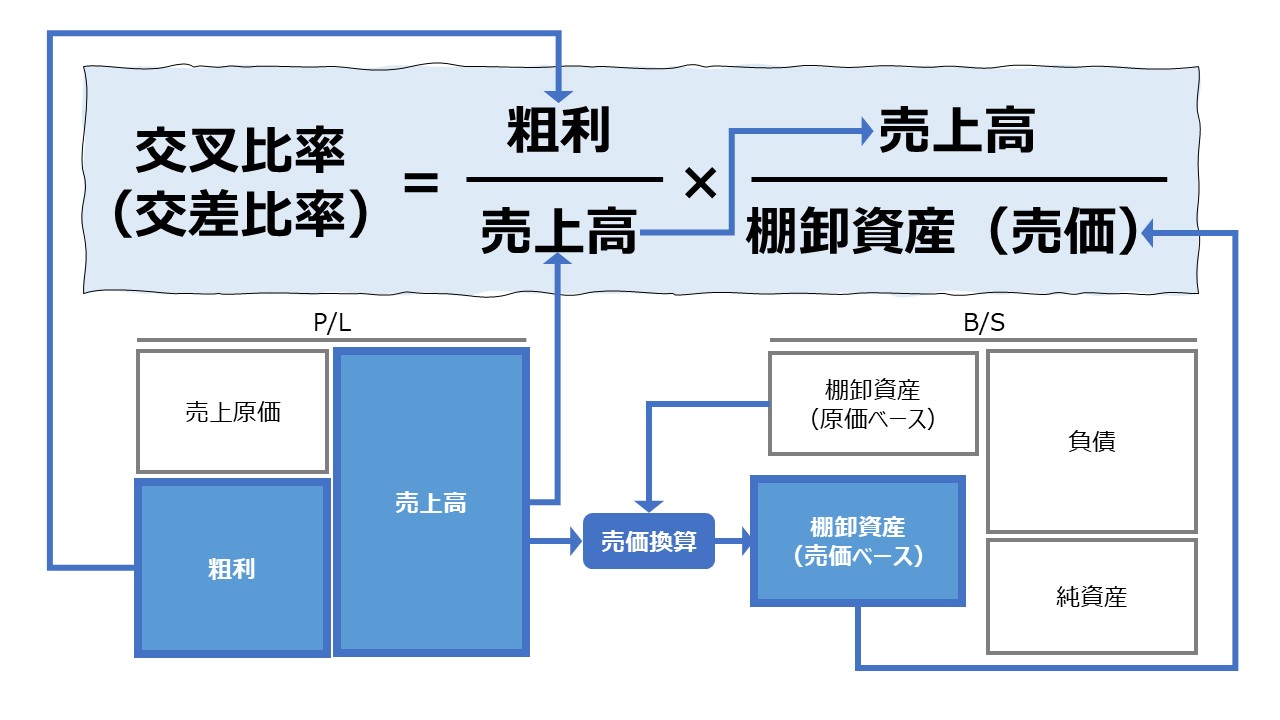

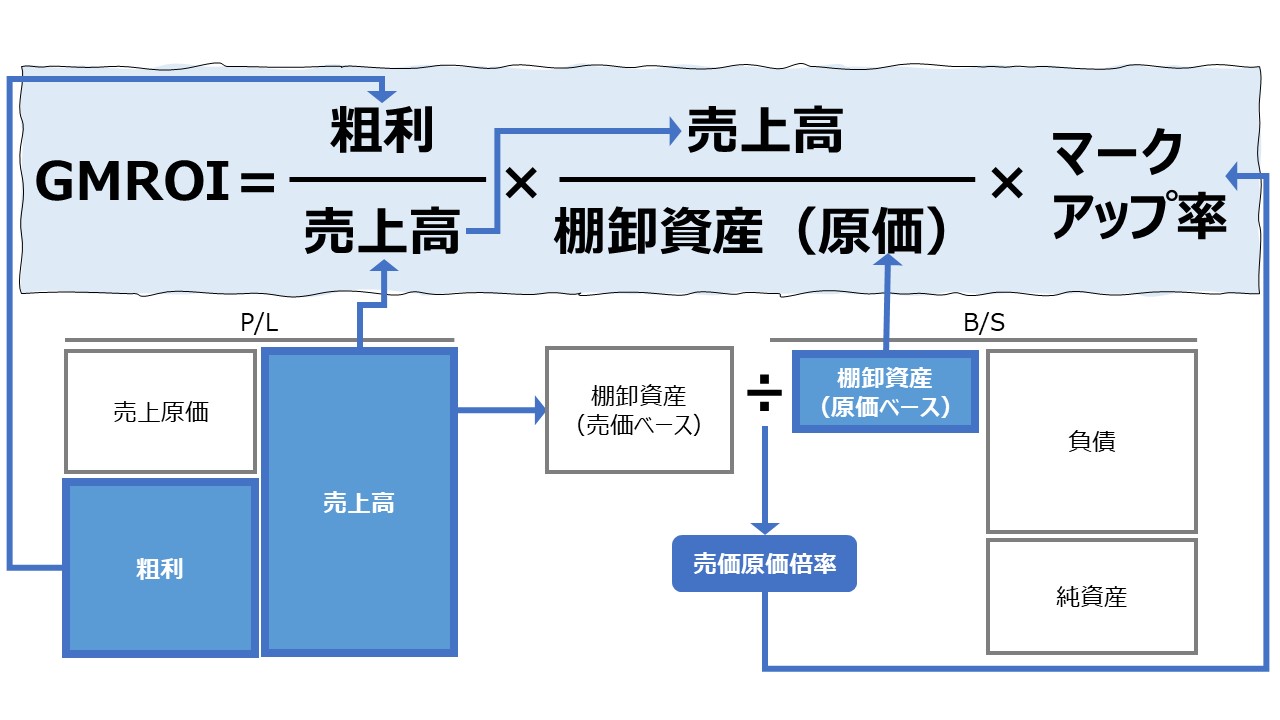

ここで、交叉比率/交差比率 と同じ分野の GMROI という指標もあり、この2者を厳密に区分して使い分けるとしたら、交叉比率/交差比率は在庫有高を売価基準で表し、GMROIは在庫有高を原価基準(仕入値基準)で表す違いがあるので、

GMROIとの違いを厳密にした概念計算式は、

\( \displaystyle \bf 交叉比率= \frac{粗利}{在庫(売価ベース)}\times100\% \)

となり、さらに、実際に使用に耐え得る平残方式を併用したものは、

\( \displaystyle \bf 交叉比率= \frac{粗利}{\left(\frac{期首在庫高(売価ベース)+期末在庫高(売価ベース)}{2}\right)}\times100\% \)

と表すことができる。

- 粗利:「粗利益」や「売上総利益」と同じ。売上高-売上原価

- 在庫高(売価ベース):「在庫」「棚卸資産」を売価ベースで評価したもの

- 平残:特定の会計期間において、平均的に投資が行われた(平均的に資産を利用した)と仮定する場合に簡便法で求められる平均残高

定義と意味

小売業の現場で用いられるROI

売上高総利益率は、顧客から製商品・サービスの提供の代価として得られる収入額に占める粗利の割合を意味する。

\( \displaystyle \bf 売上高総利益率= \frac{粗利}{売上高}\times100\% \)

であるならば、棚卸資産回転率(在庫回転率)とこれを組み合わせたなら、販売や在庫管理の現場で活用できるROI(投資収益性を測る指標)と認識できるのではないかと考え付いた商売の天才がその昔に存在した。

交叉比率/交差比率の分子分母の割り算の間に「売上高」を挟み、

便宜的に、売価ベースの在庫(棚卸資産)を「売価在庫」と表記すると、

\( \displaystyle \bf 交叉比率= \frac{粗利}{売価在庫} \)

\( \displaystyle \bf 交叉比率= \frac{粗利}{売上高} \times \frac{売上高}{売価在庫} \)

\( \displaystyle \bf 交叉比率= 売上高総利益率 \times 在庫回転率 \)

売価在庫のROI(交叉比率/交差比率)は、売上高総利益率と在庫回転率とにブレークダウンすることができた。

多品種の商材をいろいろと取りそろえた小売業を営む者にとっては、どの商品が売れ筋で、どの商品が儲かって、どの商品の回転率が高いか(仕入と販売の頻度が多いか)は、商品管理や在庫管理の手間暇や割くべき人員配置、最終的には利益を最大化する商材の品揃えのための、販売計画を立案するのに必須の情報となった。

あまり取引が頻繁ではないが、マージンが大きく、1回の販売で大きく儲けることができる商品を置いておく棚は店の奥の方に、薄利多売だが、客寄せのために、販売客の目に良く留まる店先にある棚には、量販できる商材を目立つように陳列するなど、ひとつのROI指標で、横並びに各商材を比較できる分析手法は重宝した。

交叉(交差)という言葉が持つ意味

交差(交差)は、英語ではそのまま「Crossover」で、何かと何かが1点で交差する(重なり合う)様を言い当てる言葉である。

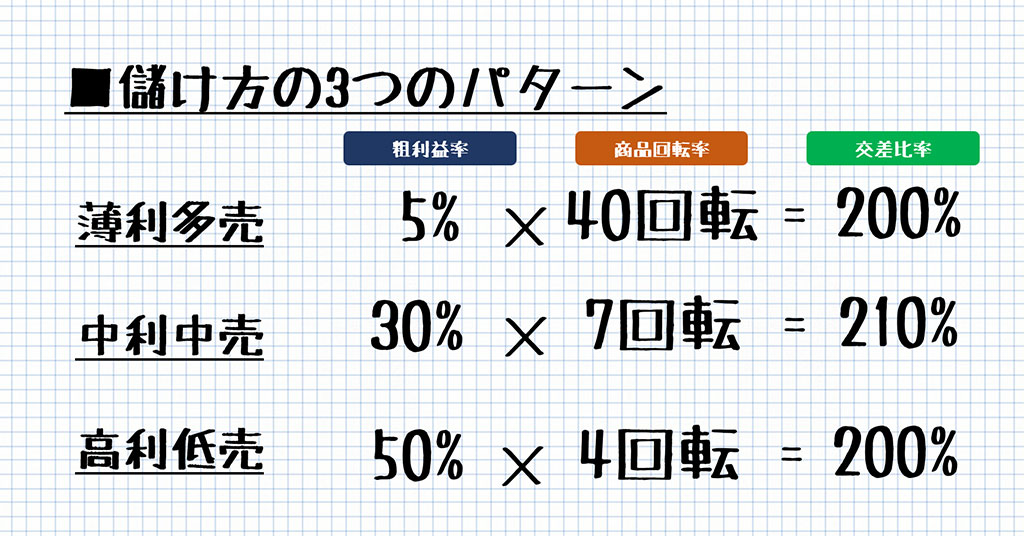

交叉比率(交差比率)が持つ語感としては、同等のROI(在庫利益率)を表す商材でも、それぞれ異なる売上高総利益率と在庫回転率の組み合わせ結果がたまたま同じROI(在庫利益率)となることをもって、売上総利益率と在庫回転率が交差(クロスオーバー)するという様を表す。

交叉比率(交差比率)は、在庫利益率であり、売上高総利益率と在庫回転率の組み合わせから成り立つことが分かっているので、

売上高総利益率が50%で、在庫回転率が2回転のA商品の在庫利益率(交差比率/交差比率)は、

\( \displaystyle \bf 在庫利益率= 50\% \times 2.0回転 = 100\% \)

となり、

一方で、売上高総利益率が25%で、在庫回転率が4回転のB商品の在庫利益率(交叉比率/交差比率)は、

\( \displaystyle \bf 在庫利益率= 25\% \times 4.0回転 = 100\% \)

となり、在庫利益率100%の点において、高マージン低回転率の商品Aと、低マージン高回転率の商品Bの在庫利益率がクロス(交差)することが分かる。

この有様をもって、この在庫利益率を「交叉比率/交差比率」と呼称する慣わしとなった。

在庫評価の基準が売価であることについて

企業の儲けは、売上高-原価=利益 という利益恒等式から導かれるのだから、在庫を売価で評価する指標を用いて、正しく利益計算ができているのか不安になる向きもあるかもしれない。

結論から言うと、交叉比率(交差比率)を持ち出す前に、原価を用いて先に利益計算を行ってから、在庫利益率を後から組み立てるので、交叉比率(交差比率)で在庫管理・販売管理を行ったとしても正しく利益計算は行えているから心配する必要はない。

むしろ、値引き率が変動して、原価ベースの在庫回転率が変に歪んだ方が、交叉比率(交差比率)を活用した多品種の商品管理(販売管理・在庫管理)の指針が狂ってしまう。

例えば、定価@100円の商品を100個仕入れて、在庫として積み上げた後、80個を定価で販売したとしたら、

\( \displaystyle \bf 在庫回転率(売価基準)= \frac{売上高}{\frac{期首売価在庫+期末売価在庫}{2}} \)

\( \displaystyle \bf 在庫回転率(売価基準)= \frac{@100\times80個}{\left(\frac{@100\times100個+@100\times20個}{2}\right)} \)

\( \displaystyle \bf 在庫回転率(売価基準)= \frac{8000円}{\left(\frac{10000円+2000円}{2}\right)}= \frac{8000円}{6000円}= 1.33回転\)

これを、販売数量と在庫数量とで同様の回転率を考えると、

\( \displaystyle \bf 在庫回転率(数量基準)= \frac{販売数量}{\frac{期首在庫数量+期末在庫数量}{2}} \)

\( \displaystyle \bf 在庫回転率(数量基準)= \frac{80個}{\left(\frac{100個+20個}{2}\right)} \)

\( \displaystyle \bf 在庫回転率(数量基準)= \frac{80個}{\frac{120個}{2}}= \frac{80個}{60個}= 1.33回転\)

となり、両者は一致するのは直観的に正しいような気がする。

このとき、定価(厳密には売定価)@100で仕入れた商材の仕入原価が@50だと知っていて、これを用いて在庫回転率を計算したとしたら、

\( \displaystyle \bf 在庫回転率(原価基準)= \frac{売上高}{\frac{期首原価在庫+期末原価在庫}{2}} \)

\( \displaystyle \bf 在庫回転率(原価基準)= \frac{@100\times80個}{\left(\frac{@50\times100個+@50\times20個}{2}\right)} \)

\( \displaystyle \bf 在庫回転率(原価基準)= \frac{8000円}{\left(\frac{5000円+1000円}{2}\right)}= \frac{8000円}{3000円}= 2.66回転\)

というふうに売価基準や数量基準の2倍の回転率になってしまい、皮膚感覚に合わなくなってしまう。

もちろん、この差は、売上粗利の分だけ売上高を過大に(在庫を過小に)誤って評価しているに過ぎない。

各会計期を通じて、同じ原価基準を用いた上で期間比較を行うことで、絶対値ではなく、相対値で販売管理・在庫管理を行うという手はある。

しかし、それでも、例えば、当期の売上数量80個の内、40個は定価の@100円で販売でき、残り40個は値引きして@80円でしか販売できなかったとしたら、在庫回転率に値引き率の増減が影響を及ぼしてしまい、正しい在庫利益率の計算を阻害して、各会計期ごとに比較する「ものさし」自体が狂ってしまう。

もちろん、値引き率の変動は、交叉比率(交差比率)のもう一方の構成要素である「売上高総利益率」の方にきちんと表出してくれるので、あえて、在庫回転率で値引き要因を表現する必要はないのである。

例1)

期初に仕入原価@50円で商品100個を仕入れる。その売定価は@100である。

期中に、売定価通り80個を売り上げた。

\( \displaystyle \bf 交差比率= 売上高総利益率 \times 在庫回転率 \)

\( \displaystyle \bf 交差比率=\frac{(@100-@50)\times80個}{@100\times80個} \times \frac{@100\times80個}{\left(\frac{@100\times100個+@100\times20個}{2}\right)}\)

\( \displaystyle \bf 交差比率=\frac{4000円}{8000円} \times \frac{8000円}{\left(\frac{10000円+2000円}{2}\right)}\)

\( \displaystyle \bf 交差比率=50\% \times 1.33回転 = 66.6\% \)

例2)

期初に仕入原価@50円で商品100個を仕入れる。その売定価は@100である。

期中に、値引きをして、@75円で80個を売り上げた。

\( \displaystyle \bf 交差比率= 売上高総利益率 \times 在庫回転率 \)

\( \displaystyle \bf 交差比率=\frac{(@75-@50)\times80個}{@100\times80個} \times \frac{@100\times80個}{\left(\frac{@100\times100個+@100\times20個}{2}\right)}\)

\( \displaystyle \bf 交差比率=\frac{2000円}{8000円} \times \frac{8000円}{\left(\frac{10000円+2000円}{2}\right)}\)

\( \displaystyle \bf 交差比率=25\% \times 1.33回転 = 33.3\% \)

例1)と例2)を見比べると分かるように、値引きは粗利を半減させ、その効果は交叉比率もまた半減させているので、売上総利益率の方に値引き効果が表れていることが分かる。

しかし、在庫回転率は不変であることが交叉比率の成り立ちからすると正しい。

よって、売価ベースで在庫回転率を表現することは、何ら、利益率を誤らせることはなく、かえってその方が正しく交叉比率(交差比率)を計算できることが分かる。

解釈と使用法

商品管理のためのカテゴリ分け

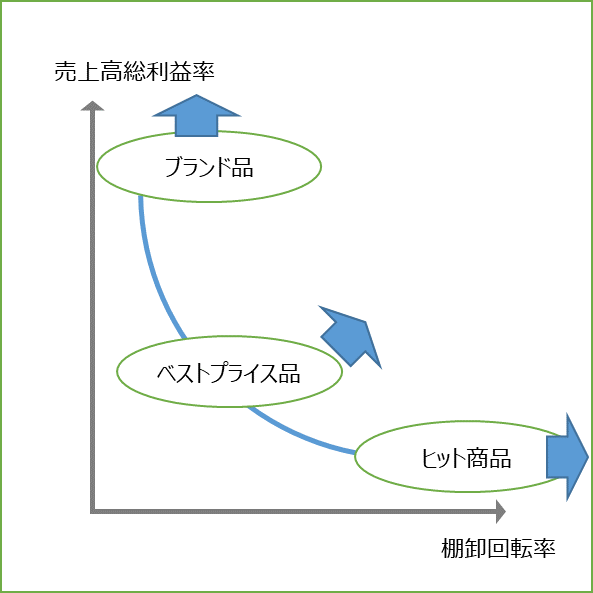

交叉比率(交差比率)を等しくする曲線を縦軸に売上総利益率、横軸に在庫回転率(棚卸回転率)をとった2次元グラフに展開すると下図のようになる。

あくまで相対的な定義にすぎないが、高マージン低回転率のブランド品は、その高価格に対する顧客支持を維持発展するようなブランド戦略を継続する必要がある。

日用品(生活必需品)など薄利多売に分類されるヒット商品は、欠品リスクを最小限に抑え、多頻度の仕入と在庫管理を徹底する必要がある。

中マージン中回転率のベストプライス品は、そのようなゾーンにはまっている商品の機能と品質が顧客ニーズに合致していることの確認を怠ってはならない。

このように、商品の改善(品質やコスト、販売手法など)と、仕入手法や在庫管理手法といったオペレーション戦略の視点から、ブランド品・ベストプライス品・ヒット商品という大まかな会社計数へのインパクトの及ぼし方種別ごとに、商品特性にとって最適な対処方法を、何も情報が無いところから検討するより効率的に最適解に辿り着ける効果が期待できる。

もちろん、同等の交叉比率(交差比率)を有する商材は、在庫利益率は同じなので、企業に与える業績インパクトは大局的には変わらない。

それぞれに、高マージン維持のマーケティング政策か、高回転率状態を止まらせない補充計画か、利益最大化のために優先すべきオペレーションの順位付けの重要なヒントとして効果的に使い分けることが肝要である。

シミュレーション

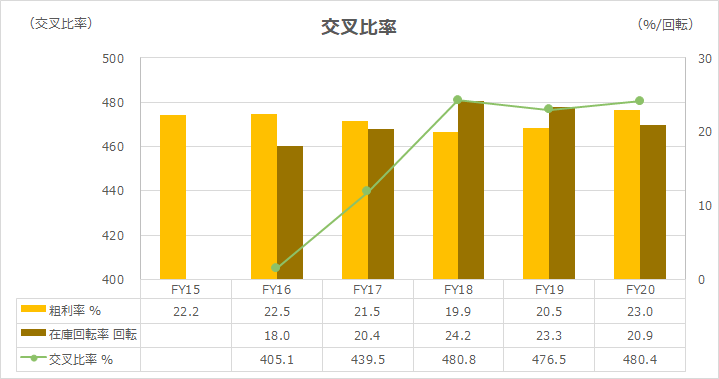

以下に、Excelテンプレートとして、FY15~FY20のセブン&アイホールディングスの実績データを有価証券報告書から抽出してサンプルとして表示している。

入力欄の青字になっている 「評価期間」「売上高」「売上原価」 「商品及び製品」「仕掛品」「原材料及び貯蔵品」 に任意の数字を入力すると、表とグラフを自由に操作することができる。

注)

・セブン&アイホールディングスの売上高は、P/Lトップラインの営業収益の一部を構成する

・棚卸資産として、製品・仕掛品・原材料・貯蔵品を含むのは、物販以外に飲食事業や内製品の販売を行っているため

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

本稿の主題である交叉比率(交差比率)は、FY16からFY18にかけて右肩上がりに改善した後、FY20に向けて安定的である。

FY18以降の交叉比率(交差比率)の抜群の安定をもたらした要因がそれぞれに素晴らしい働きをしている。

FY18-19は、売上が拡大した時期で、拡販につれて通常なら在庫も膨らむのが常なのだが、無駄に在庫が拡大せずに、在庫回転率を向上させることで在庫高を増やさずに拡販を実現している。

その一方で、新型コロナ禍により消費が急激に縮小したFY20も、急激な売上減を在庫回転率の低下で在庫在高の急変を回避するといった抜群の在庫オペレーションを実現している。

FY20において、売上減にも関わず、売上総利益率(粗利率)も粗利額も定常通りなのは、新型コロナの影響で消費者行動が急変した状況に柔軟な品揃えで調整・対応したことを物語っている。

そうした各年の状況の変化に対応しつつ、年々在庫在高の圧縮を実現しているのがなお素晴らしい。

攻めの拡販時も、守りの売り上げ減少時も変わらず在庫在高と粗利率をほぼ一定にコントロールしているところが、小売業での日本有数のTOP企業であるセブン&アイホールディングスの面目躍如を果たしているがポイントである。

【参考】使用しているExcel関数

AVERAGE関数、SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

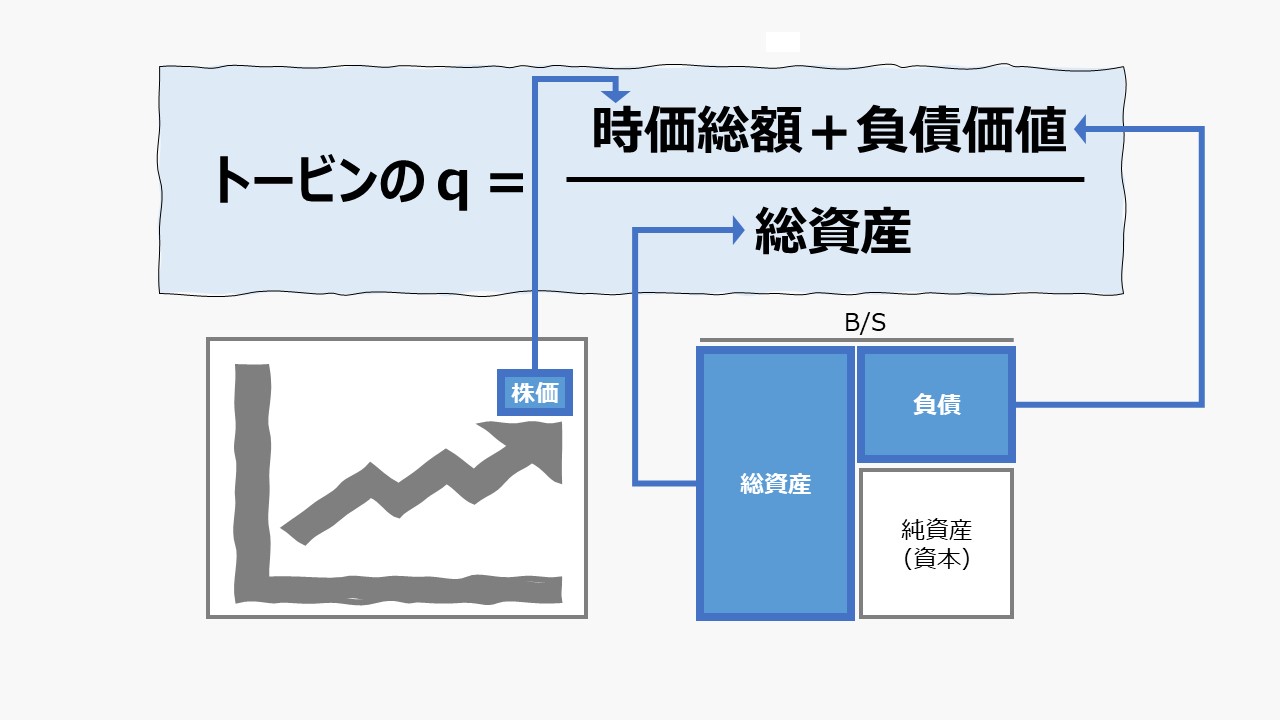

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント