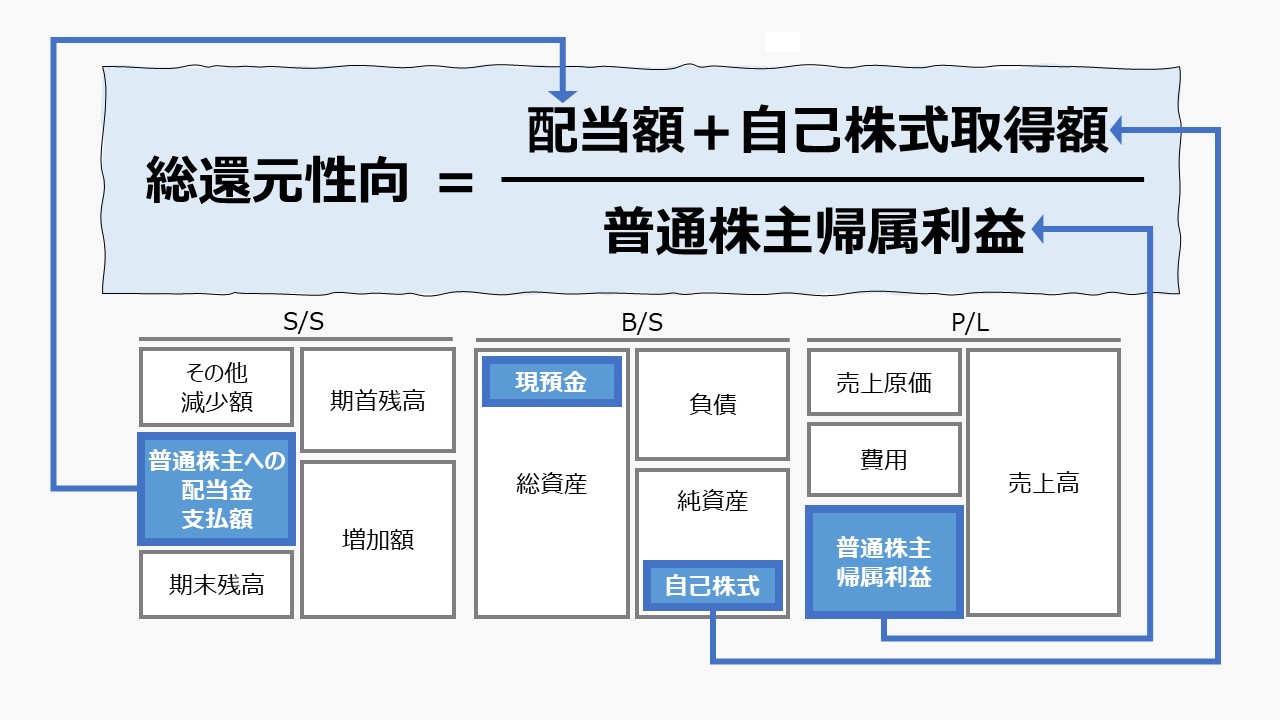

計算式

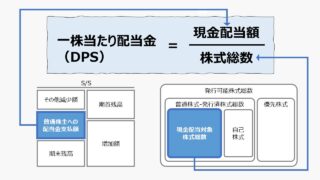

総還元性向は、英語表記では「Total Payout Ratio」となる。現金配当の支払額と自己株式取得額の合計値を親会社の普通株主に帰属する当期純利益で割った比率である。

この指標の単位は「%」で、普通株主帰属利益の内、何%を普通株主へ還元したかの比率を意味する。

\( \displaystyle \bf 総還元性向= \frac{配当支払額+自己株式取得額}{親会社普通株主に帰属する当期純利益} \times 100\%\)

強いて、一株当たり情報を用いて同等の計算式を組み立てるならば、

\( \displaystyle \bf 総還元性向= \frac{DPS+自己株式取得単価~~~~}{~~~~~~~~~~~~~~~EPS~~~~~~~~~~~~~~~~~~~~~~~} \times 100\%\)

となる。

同一会計期間で自己株取得が1回しか行われないとは限らず、複数回にわたって実施された場合は、自己株式取得単価はそれらの加重平均値として求める必要がある。

また、積極的にこの加重平均取得単価を明らかにしたうえで、総還元性向を開示する形式が制度会計ルールでは定まっていないため、一般的には金額を用いて総還元性向を計算する方式の採用ケースが多い。

通常は普通株主の投資判断のために使用するのが主目的とされるため、配当は、優先株や非支配株主持分への配当を除外した、普通株主に帰属する配当額ベースで計算される。

優先株式は、債券に近い性質を持つため、会社の支配権に対する持分を意味する普通株式の所有者(株主)が権利を持つ当期純利益(配当可能利益)から、直接的に現金配当額としてどれだけ株主に対して利益分配しているかを見るために、分子分母の計算から共に除外する。

よって、ここで用いられる当期純利益額も、親会社の普通株式の所有者である普通株主に帰属する当期純利益の額を用いる。

配当は、中間配当を含め、年間の総額を用いる。

- 配当額:中間配当も含め1年間に支払われる総額。現金配当のほか、株式配当なども含む

- 自己株式取得額:自己株式を取得するのに市場での買い付けにかかった金額

- 普通株主に帰属する利益:当期純利益から優先株への配当や非支配株主持分に帰属する利益を控除したもの

定義と意味

自己株式の取得が株主還元と考えられる理由について

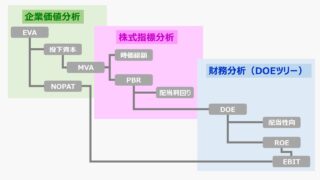

総還元性向は、「マーケット指標」「Market Ratio」の代表的なもののひとつである。

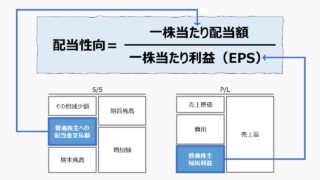

従来からよく用いられてきた配当性向は、当期純利益の2つある使い道の「社外流出」分と「内部留保」分の割合を表す指標である。

当期利益を100%とした場合、配当性向が40%ならば、40%は配当の形で資金(当期純利益として稼いだお金)を会社のお財布から株主へ返金(還元)し、60%は来期以降の投資のために会社のお財布にそのまましまっておく。

内部留保は経営者の判断で適切なタイミングで企業の成長投資に回されることを意味し、最終的には株主のために費消されるものだが、一時点における株主還元か将来投資のための内部留保か、その還元比率が投資家の足元の投資判断に強い影響を与えるからこそ、配当性向は強く意識される指標であった。

2001年の会社法改正により、日本でも自己株式の取得が認められるようになり、株主還元の手段が一つ増えた。

一般的な自己株式取得が株主還元の政策効果を持つことの根拠は次の通り。

❶ 当初の発行済み株式総数は100株で株価は@100円で、時価総額は10,000円である

❷ 20株を自己株式として市場価格の@100で買い入れる→市場に流通している株式数は80株

❸ 利益処分案により、1,000円の現金配当を行うことが決議される

❹ 従来は、一株当たり@10円(1,000円÷100株)の現金配当額だったが、自己株には配当する必要が無いので、

❺ 自己株取得後の一株当たり配当額は、@12.5円(1,000円÷80株)となる。

❻ 自己株取得により、現金配当の権利を有する既存株主にとって、一株当たり配当額が、@10円→@12.5円(差額@2.5円)に増える

上記の通り、@2.5円だけ、一株当たりの配当額が増えた分だけ、実際には、自己株取得に応じなかった(株式を売却しなかった)株主は、自己株取得以後に行われる利益配分において、従来より多い現金配当の恩恵を受けることになる。

そのことから、従来の現金配当のみで構成される配当性向に加え、自己株取得により、将来の現金配当額が増えることを約束した分を加えた総還元性向が用いられるようになった。

細かい税制の違いや、確実にキャッシュインするタイミングの違いはあるが、現金配当の他に、株主に利益を還元できる手段として自己株式の取得という方法の選択肢が増えたことは、株主にとってより恩恵にあずかれる手段が増えたわけだから、通常は株主にとって歓迎すべき状況になる。

株主還元の方法の違いと企業の損得について

企業サイド

キャッシュフロー

企業側の視点からキャッシュフローを考えてみると、自己株取得をするしないにかかわらず、利益処分の議決後の現金配当額の支払いの総額とタイミングは変わらない。

市場から時価で自己株式を買い付けるタイミングで、買付費用がキャッシュアウトされる。

内部留保から同額を設備投資に使うのと、自己株取得に使うのとでは、使途が異なるだけで、その取引だけのキャッシュフローで考えれば同じことである。

また、自己株式取得にかかる金額と同額を現金配当として株主に還元するのも、その取引だけのキャッシュフローで見れば、キャッシュアウトのタイミングが、自己株式取得時と現金配当の支払い時とで異なるのみである。

投資機会の期待収益率の差分

自己株式の取得は、企業から見れば、内部留保の使途として、元の株主へ資金を返還することだが、企業成長のための将来投資と目線を合わせて考えることもできる。

仮に、企業が直面する事業投資の機会のどれも期待収益率が5%にすぎない場合(100円投資して、105円のリターンしか見込めないということ)、同時に自社の株主からの期待収益率が8%だとしたら(株主は、100円で購入した株式から108円のリターンを得たいと希望して株主になっているということ)、純粋にファイナンス視点から経営者が採るべき最良の行動は、自己株式の取得かもしれない。

なぜなら、株主からの要求されている8%の期待収益率の圧力を回避するために、自己株式を取得することによって、永遠にこの8%の株主還元を回避することができるとしたら、自己株式取得という投資行動のリターンは、最低でも108円(100円は元本たる資本の払い戻し、8円は支払いを回避することができた現金配当額)となる。

差額の3%分だけ、企業サイド(経営者と自己株式の取得に応じなかった株主)の利益になると考えることができる。

異時点間の投資意思決定

それでは、同額の100円を現金配当するか、自己株取得で費消するか、どちらが企業にとってお得か、長い時間軸で考えてみるとどうなるか?

直ちに100円を現金配当に回した場合のキャッシュの現在価値は▲100円である。

しかし、同額の▲100円を自己株取得に回した場合は、来期以降の現金配当を回避することができる経済的利益を含んでいる。仮に、割引率=8%、配当性向=40%とした場合、1年後の現金配当の回避可能額は40円(100円×40%)で、これを現在価値に割り引けば、37.037円(40円÷1.08)となる。

よって、たった1年後の現金配当の支払いを回避できる価値を足し戻したなら、▲62.963円となる。

2年後の現金配当を回避できる価値は、34.294円(40円÷1.08^2)となる。

企業がしばらくは黒字計上が見込め、安定配当の継続を見込んでいたならば、ちょっとやそっとの事業投資機会より、自己株取得による将来の現金配当支払回避価値の大きさの方に惹かれてしまうのは、仕方のないことかもしれない。

自己株式取得に応じる株主サイド

自己株式取得に応じる株主(取得後は株主だった人となる)から見れば、企業が自己株式取得を実施することは、買い手が誰であろうと、市場にて時価で売却することが可能になるだけのことなので、単にキャピタルゲインを得るという点では同じである。

自己株式取得に応じる元株主は、将来の現金配当にあずかれる権利を一方的に放棄し、100円の買い戻し額で甘んじるという不利な取引ということになるのか?

おそらくそうはならない。ひとつの目安として、株価が PBR>1 の状態であれば、将来のインカムゲイン(現金配当)を織り込んだ株価がすでに形成されているはずという仮説を立てることができる。

自己株取得に応じた元株主の目からは、100円という買い戻し額が、将来得られるであろう現金配当を受ける権利込みで、 自身の見立てより大きい金額であると判断したからこそ、自己株取得に応じたと考えることができる。

それに加えて、100円で買い戻ししてもらえることと、その100円で別の企業の株主になれることの魅力度が101円以上見込めるのなら、喜んで自己株取得に応じることになるだろう。

自己株式取得に応じなかった株主サイド

自己株式取得に応じなかった株主は、その企業の株主である限り、企業サイドと同じ損得勘定の上に立つことになる。

キャッシュフロー、投資機会の期待収益率の差分、異時点間の投資意思決定のいずれについても、論点は企業サイドのものと同質となる。

それに加えて、自己株取得に応じた元株主の損得計算も合わせて考慮できる立場にいることもメリットのひとつに加えられる。

それは、自身がこの企業に出資した元本を時価で還元してもらえる権利とその経済的メリット、そして、還元された現金を元手に別の投資機会に投資できる機会を得られる経済的メリット、もっとも選択肢を所持できる(できたいた)のが自己株式取得に応じなかった株主ということになる。

- 自己株式取得に応じて時価で出資額を直ちにキャッシュで回収できる権利

- 株主期待収益率より低い収益率の事業投資機会を回避できる経済的メリット

- 将来の長きにわたって、余分な現金配当による社外流出を回避して財産価値を高められる経済的メリット

- 将来の現金配当を現在価値に割り引いた分を含む時価で出資分を回収できる権利

- より期待収益率の高い投資機会に元手を振り向けることができる権利

自己株式取得に応じなかった株主は、上記5つの権利と経済的メリットを享受できる(できた)立場にある者である。

(「権利」は行使(=自己株取得に応じる)するとなくなってしまうもの、「経済的メリット」は、株主でい続けることで享受できるもの)

企業、自己株取得に応じる株主、自己株取得に応じない株主。

3者の内、リスト化できた事項だけで見ると、自己株式取得に応じなかった株主が一番得するのかもしれない。

解釈と使用法

会社は、資金調達コストを低減させるために、資本政策、IR活動に取り組むが、配当性向は投資家に対して会社の財務戦略を伝える重要なメッセージとなる。

目先の現金配当率を高めることで、より多くの株主からより有利な資金調達を行おうとしているのか、それとも将来の企業成長のために内部留保を高めておくタイミングであると認識しているのか、配当性向は明確に数字で経営陣の財務戦略を語るからである。

それに加えて、自己株式取得は、既存株主にとって将来の現金配当をより高められることを想起させ、合わせて将来の社外流出を抑制する働きを持つ。

2014年以降、「伊藤レポート」によりROE経営が声高に喧伝された時期に、資本効率を高めるため(ROEを高めるため)、積極的な自己株式の取得によりROE算出の分母を小さくする動きも活発に見られた。

また、米国では業績好調な企業が自己株式取得を主体にした積極的株主還元を推進したため、債務超過になるまでに至るケースが多くみられる。

米有名企業が債務超過となる事例が続いている。2019年はスターバックスやボーイングなどが加わり、債務超過額の合計は650億ドル(約7兆2千億円)と金融危機だった08年以来の高水準となった。低金利で借り入れた資金を使って利益を上回る自社株買いや配当を実施し、資本を取り崩したためだ。稼ぐ力を持つ企業が多いとはいえ、株主還元に傾斜した財務戦略は金融環境次第で経営不安につながるおそれもある。

2020/2/14|日本経済新聞|朝刊|米社、株主還元で債務超過 スタバやボーイング、24社で7.2兆円 金利上昇ならリスク

自己株取得は、純資産(≒自己資本)と現預金の交換取引のため、B/S項目同士の取引となり、当期純利益(=利益処分)とは直接関係はない。

しかし、長年の慣行から、配当性向が当期純利益をベースに計算されて使用されてきた関係で、現金配当に加えて自己株式取得額を含めた総還元性向の値が企業の株主還元の姿勢を評価する一定の目安となっている。

100%越えの総還元性向は、もはや、「Cash Dividends」のプラスアルファの範疇ではなく、「Liquidating Dividends」の領域に入ることになる。

よって、企業成長のための資金需要がそこそこあるはずと想定できる企業については、あくまで目安として、

シミュレーション

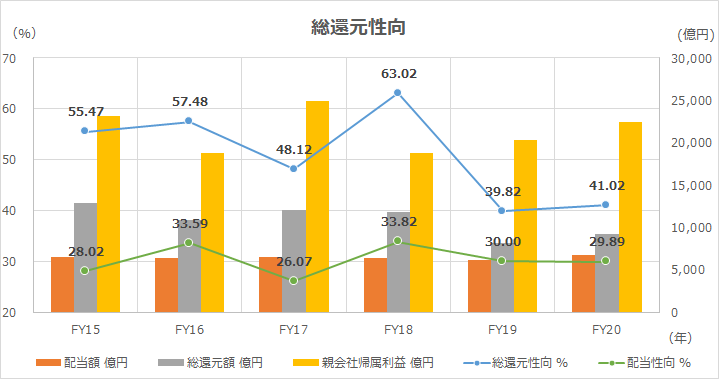

以下に、Excelテンプレートとして、FY15~FY20のトヨタ自動車の実績データをサンプルで表示している。

データ元は有価証券報告書ではなく、決算報告資料である。トヨタ自動車は、AA型種類株式への配当を含む配当性向(配当総額)と総還元性向(総還元額)を株主還元政策の基本に据えて開示・説明を積極的に行っている。

入力欄の青字になっている「評価期間」「自己株取得」「配当額」「親会社帰属利益」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

トヨタ自動車のFY15からFY20までの傾向を見ると、配当性向はほぼ30%のラインを維持していることが分かる。

自己株式取得を含む総還元性向は、FY18までは、大勢として50%超の水準にあり、やや株価対策で大盤振る舞いの点がある可能性が高い。

一方で、割安の自己株式であるという見立ては、事業の投資機会の収益率と自社株の期待収益率の差分から、自己株取得が正当化されやすい。

FY19以降は、株価が持ち直したこと、CASE等の重要な投資機会に多く触れたことから、総還元性向が低下傾向になったと推測される。

【参考】使用しているExcel関数

SUM関数

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント