計算式

固定費用対キャッシュフロー倍率は、「インタレスト・カバレッジ・レシオ」「固定費用カバレッジ・レシオ」と同類の指標で、債務に対する中長期的な支払能力を見るものである。

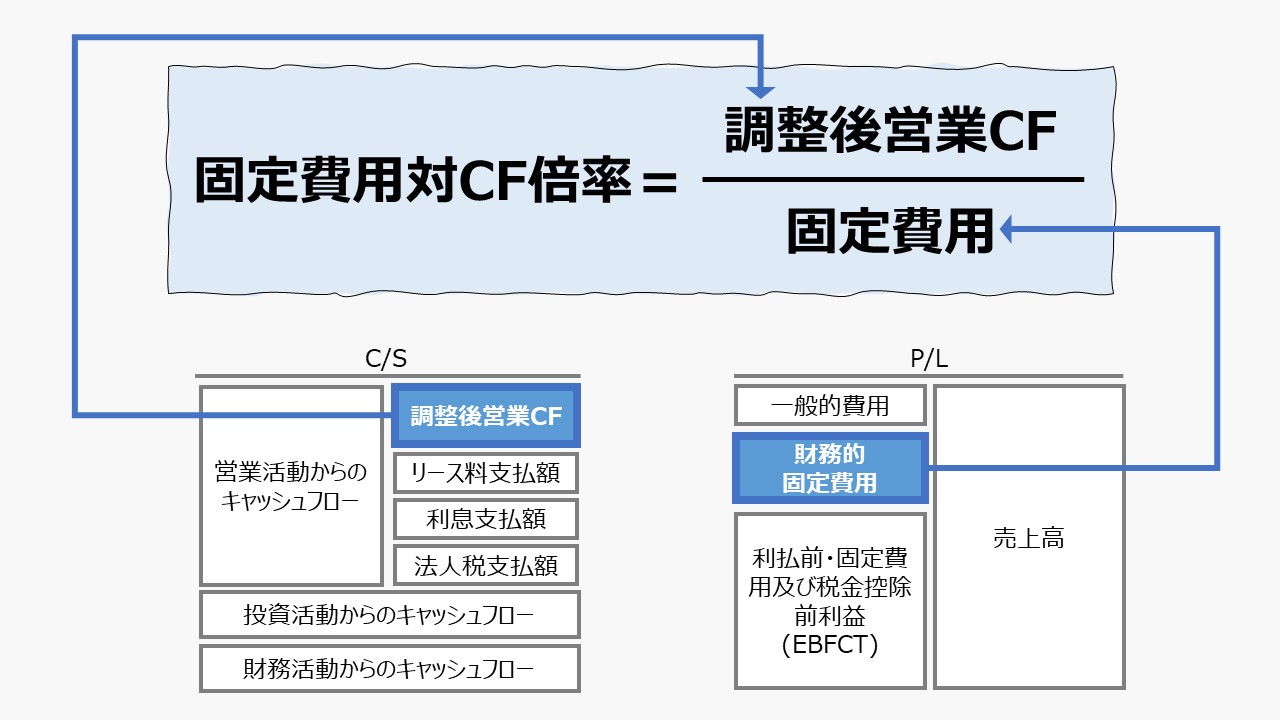

\( \displaystyle \bf 固定費用対キャッシュフロー倍率= \frac{調整営業キャッシュフロー}{固定費用} \)

企業が1年に稼ぎ出す「営業活動からのキャッシュフロー」は、毎期平均的に負担すべき固定費用の何倍に相当するかを表す。

営業活動からのキャッシュフローにカバーしてもらいたい固定的な費用の範囲は、主に他人資本に対する債務弁済のために必要な資金である。

英語では、「Fixed Cost」ではなく、「Fixed Charges」と表記を使い分けていることから、いわゆる CVP分析 における 固定費・変動費の区分で用いられる固定費とは少々定義が異なる。

この指標でいうところの「Fixed Charges」は、財務戦略的に、企業が資金調達の手段として選んだパターンの組み合わせに基づき、毎期一定額の現金支出を伴う財務的費用のことを指す。

①長期借入金・社債:元本の償還と毎期の支払利息

②リース:ファイナンス・リース(キャピタル・リース)、オペレーティング・リース等

③保険:保険料

短期借入金は、運転資本の増減に合わせて可変的であり、長期固定的な支出とはみなさないため含めない。ここでは、保険料について、金額の影響度を考慮し、重要性の原則の観点からこれを説明から外す。

ただし、発生主義に基づく会計的な費用ではなく、キャッシュベースの固定費用負担相当額を営業CFに足し戻す必要がある。

なぜなら、営業キャッシュフローには、固定費用の支払額が控除後で計算されるからでる。

この時、長期の有利子負債、リース債務の元本償還金額は調整対象から除く。なぜなら、これらの支払は、財務活動からのキャッシュフローに含まれるからである。

- 調整営業キャッシュフロー:営業CFにキャッシュベースの固定費用・法人税等を足し戻した金額

- 固定費用:支払利息、長期負債(借入金、リース債務)の元本償還、リース料

定義と意味

固定費用対キャッシュフロー倍率は、「Earnings Coverage Ratio」の代表的なもののひとつである。

財務レバレッジ系の指標は、B/S項目間の相対的な構成比率を取り上げて、最適資本構成や将来の長短の支払能力を評価していたのに比べて、「Earnings Coverage Ratio」系の指標の特徴は、直接企業の収益力と債務の返済能力を比較する点にある。

経営者目線から見ると、固定費用対キャッシュフロー倍率が大きい場合は、まだ財務的に余裕があるため、追加融資を実行してもらい、ビジネス拡大のチャンスの機会を逃さないようにすることができる。

貸手側からみると、固定費用対キャッシュフロー倍率が小さい場合は、将来の債務不履行のリスクが大きいのではないかと判断して、融資の実行に対して慎重になり与信調査を入念にするヒントを得ることができる。

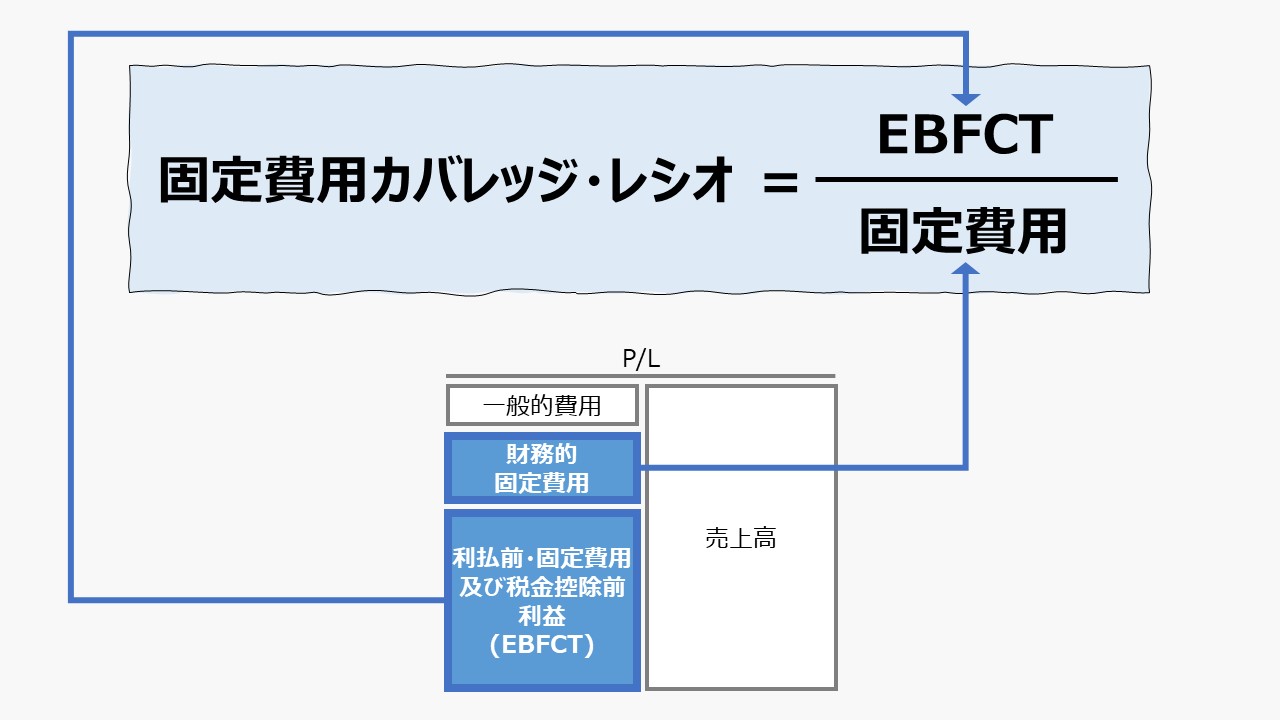

固定費用カバレッジ・レシオでは、分子も分母も発生主義に基づく会計データを用いていたが、こちらの指標は、固定費用をその期の営業キャッシュフローベースで実際に返済可能かを見る分、より安全性が高いとされている。

ただし、固定費用カバレッジ・レシオよりさらに計算が複雑になること、その複雑性により、企業外部の者(アナリストなど)が外部公表用財務諸表データのみで作成することが困難になること、といったデメリットもある。

解釈と使用法

この指標は、倍率で表される。この倍率が大きければ大きいほど、「固定費用カバレッジ・レシオ」より保守的な水準でデフォルトリスク(債務不履行リスク)は小さいと考えることができる。

支払利息とリース料は、お金を借りて資産を購入するか、リース資産を利用するか、財務的な資金調達方法が異なるだけで、ビジネスに対する経済的効果は同じなのに、評価指標の内外で、財務の健全性が異なってしまうことを避けるために使われる指標である。

固定費用カバレッジ・レシオより、倍率の計算相手が現実のキャッシュフローであるため、直接的に資金負担能力を評価できるので、指標の絶対額に対する信憑性も高まる。

ただし、鉄道や電力・ガス業界など、安定的な現金収入がある程度固定的に見込める業種の企業の場合は、信用リスクも高めにとることができるため、1期や2期、1倍を切ったからといって、すぐに資金繰りに窮していると判断するのは早計かもしれない。

そういう企業は、固定費用対キャッシュフロー倍率が極端に低めに出ると同時に、総資産に占める固定資産の割合も高めに出る傾向にある。

よって、この指標についても、同じ営業上のリスクリターンのパターンを共有する競合他社との比較に基づいて分析することが必要になる。

海外では、インタレスト・カバレッジ・レシオは「3.0」を超えていれば、優良企業と言われている。「1.5」を下回るなら、かなりの程度で債務不履行リスク(デフォルトリスク)が発生するとみなされる。

固定費用対キャッシュフロー倍率も、おおむねこの水準で評価されることが多い。

従来型の日本企業は、間接金融への依存度が欧米企業に比較して高かったため、この値が「10.0」を超えれば安心、「2.0~3.0」あたりが、危険かそうではないかのひとつの目安とされている。

固定費用対キャッシュフロー倍率が「1.0」ということは、その年に稼いだ営業CFはすべて利払や元本償還、リース支払額に消えてしまうだけでなく、法人税等の支払い原資を無くしていることを意味している。

せっかくビジネスを営んでいても、金融機関のために額に汗して働くといっても過言ではない状態になっていることを表している。とともに、法人税を支払えない状態は、延滞税を支払う羽目になるばかりか、納税資金のために新たな借り入れをする必要に迫られるかもしれない。

逆に、固定費用対キャッシュフロー倍率が「10.0」を上回っていれば、利益が10分の1になるという劇的な変化が起きても利払やリース料の支払いは安心できると考えられる。

また、追加融資やリース資産の積み増しを現在の10倍まで受けられる可能性があると見ることもできる。

日本企業の実態としては、業種によってかなりばらつきがある。鉄道・電力・水産などは、2~3倍程度であるのに対し、自動車・機械・素材は、10~20倍となっている。医薬品はおおむね100倍超となっている。

それぞれの業種ごとの事業リスクを考慮して、債務不履行リスクと超過収益力の双方のバランスをとって、最適資本構成を見出す必要があることには違いがない。

シミュレーション

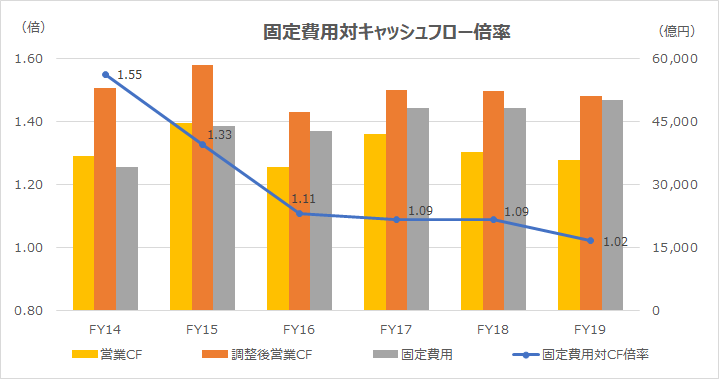

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業CF」「法人税等の支払額」「利息の支払額」「キャピタル・リース/ファイナンス・リース料の支払額」「オペレーティング・リース料の支払額」「短期リース料の支払額」「法人税等」「支払利息」「社債・長期借入金の返済予定額」「キャピタル・リース/ファイナンス・リース料」「オペレーティング・リース料」「短期リース料」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

なお、今回は、P/L上の支払利息ではなく、注記から、金融セグメントの金融費用として含められてる分も加えている。また、リース関連については、有価証券報告書をソースにしているため、厳密性に欠けていることを予め言及しておく。

トヨタ自動車にあっても、営業キャッシュフローがほぼ一定である中で、リース債務と長期借入金の原本償還額が漸増傾向にあるため、一貫して固定費用対キャッシュフロー倍率が低下し、ほぼ「1倍」の水準にきている。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

:max_bytes(150000):strip_icc()/coverageratio_color-e4bceb25eb2e4430a4d98dce1c26af1c.png)

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント