計算式

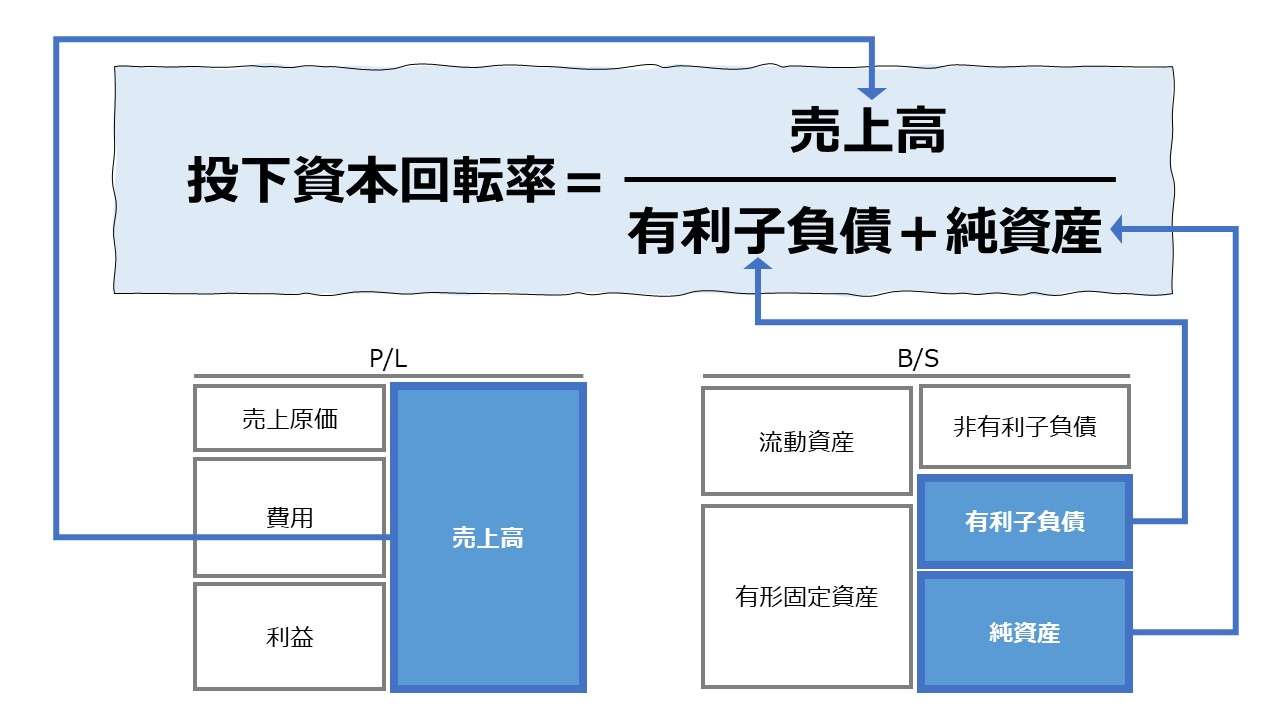

投下資本回転率は、英語で「Invested Capital Turnover Ratio」と表記される。企業が事業に投下した資本を活用することで、ビジネス活動を通じてどれくらいの売上高を生み出しているのかという観点から資本効率を見る指標である。

また、とある一定期間の一定額の投下資本から、その何倍の売上高を生み出せるかを問うということは、売上高が増加していくためのスピード(所要時間)の長短も同時に見ていることになる。

この指標の単位は「回転」で、一単位の投下資本から何単位の売上高を生み出せるかの効率を表す。

割り算の式の形からは、「倍率」すなわち、「投下資本の何倍の売上高を上げることができたか?」だと慣れないうちは理解しておけば、その内、「回転」としての感覚も養われていくかもしれない。

(本義は、年間売上高を稼得するために必要な投下資本量を何回転させたかを問うものである)

100を掛けて百分率(%)で表記することもある。

\( \displaystyle \bf 投下資本回転率= \frac{売上高}{平均投下資本} \)

P/L項目、ここでは売上高が1年未満の期間におけるものの場合は、年平均値に換算する必要がある。月次売上高ならば12倍、単四半期売上高ならば4倍する。

B/S項目、ここでは投下資本には、平均残高(平残)を用いる。平均残高は、期首期末の平均値であり、(期首残高+期末残高)÷2 で求める。

仮に、売上高が単四半期の場合、投下資本も同じ単四半期の期首期末の値を用いて平均残高を計算する必要がある。年平均残高は用いない。但し、単四半期の計算結果は年平均のものとはかけ離れてしまうことには留意すべきである。

例

年間売上高 1200

期首投下資本 100(3月決算の場合、4/1時点の在高)

期末投下資本 300(3月決算の場合、3/31時点の在高)

\( \displaystyle \bf 投下資本回転率= \frac{1200}{\left(\frac{100+300}{2}\right)} = \frac{1200}{200} = 6.0 回転\)

企業価値評価やNPV・IRRなどの投資意思決定を行う場合、投下資本の評価には期首期末の平残を用いるより、期首値を用いることが多い。平残を用いてしまうと、どの時点で投資が行われたかという投資期間の評価が曖昧になるからである。平残を好むのは、専ら財務諸表分析の分野においてである。財務諸表分析は現状の業績評価・財務状況の解析が主目的であるから、投資時点を問わずに、現在平均的に投下されている資本量(=平均投下資本量)の方に興味が沸くという分析主眼の違いによる。

- 売上高:製商品・サービスを販売して得られる収益

- 投下資本:企業外から調達した他人資本+自己資本の合計

なお、投下資本の典型的な算出パターンについては、「投下資本利益率(ROIC: Return on Invested Capital)」に詳しい。

定義と意味

投下資本回転率は、「効率性分析」「Activity Ratio」の代表的なもののひとつである。

企業が投下資本と同額の売上高を稼げれば、投下資本を1回分使用して売り上げを稼いだという風に解する。投下資本の2倍の売上高を稼げれば、投下資本を2回分使用して売上を稼いだことになる。

この単位の数え方は、投資→投資リターンの回収を、投下資本の在高→売上高 という関係に擬していることによる。

売上高として投資回収された金額を再び投下資本として次のビジネス起ち上げ(または継続)することで、次の売上高を稼ぎ、またその稼ぎをさらにその次の売上高を稼ぐために投資したとなれば、

投下資本による初期投資→売上高1→投下資本を再投資→売上高2→投下資本を再々投資→売上高3

という投資サイクルを形成すると考えられる。

この時、減価償却とか追加投資とか小難しいことは一旦脇に置いて、初期投資額をそのまま繰り返し活用して、初期投資額と同額の売上高1と売上高2と売上高3を稼いだとすれば、3÷1=3回転 と計算できる。

貸借対照表(B/S)の借方に位置する各資産項目を用いて計算される、棚卸資産回転率、売上債権回転率、有形固定資産回転率、無形固定資産回転率なども、個々の勘定科目の売上を稼ぎ出す効率、即ち売り上げを稼ぐのに何回転するかを示す、効率指標のひとつとして用いられる。

それらの指標は、いったん、いずれかの資産項目に投資がなされ、その投資アイテムごとに売上高を稼ぐ効率性(回転率)を見ることで、収益獲得への貢献度を示している。

一方で、投下資本は貸借対照表(B/S)の貸方に位置する項目であるため、特定の資産項目に対する投資が行われる前の調達された資本額そのものを表している。

そのため、投下資本回転率は企業が事業経営のために調達した他人資本+自己資本の総計をもって、どれだけ売上を稼ぐのに効率的に使われたかを示すのみで、実際の投資アイテムごとの評価はしない(できない)仕組みになっている。

あくまで、各種資産項目による回転率と投下資本回転率は、資金提供者が金融目線で事業経営の効率性を評価するために使用されるように設計されているという違いがある。

解釈と使用法

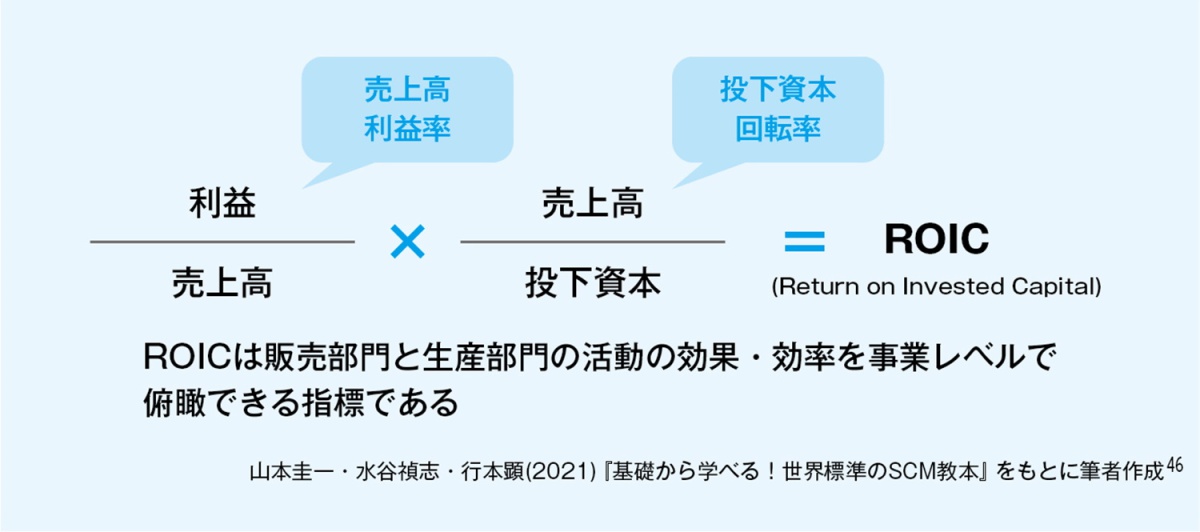

ROI系指標のブレークダウン

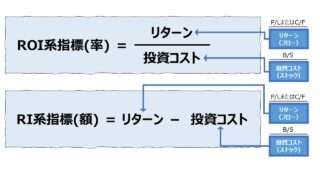

ROI: Return On Investment は、日本語では「投資収益率」や「投資利益率」とも呼ばれ、投資対リターンを表す指標として投資収益性を評価するために使用されている一般形式の指標である。

\( \displaystyle \bf ROI= \frac{リターン}{投資} \)

この基本式に、「売上高」という収益項目で分子分母共に割り算すると、

\( \displaystyle \bf ROI= \frac{\left(\frac{リターン}{売上高}\right)}{\left(\frac{投資}{売上高}\right)} = \frac{リターン}{売上高} \times \frac{売上高}{投資} = 売上高リターン率 \times 投資回転率 \)

という形に変形でき、ROIは、売上高リターン率(収益性)と投資回転率(効率性)の2つに要素分解することができる。

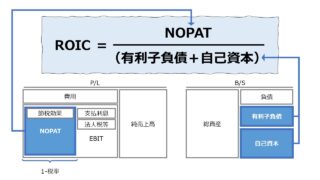

この一般形式としてのROIの計算式における分子分母に特定の項目を当てはめたもので、よく目にするものとして、ROE、ROA、ROIC、CFROI 等の財務諸表分析指標がある。

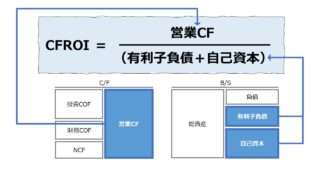

その中に、分母に「投下資本」を採用する指標としてROIC(投下資本利益率)とCFROI(キャッシュフロー投資利益率)がある。

まず、リターンにNOPATを充てるとして、ROICをブレークダウンすると、

\( \displaystyle \bf ROIC=\frac{NOPAT}{投下資本} = \frac{NOPAT}{売上高} \times \frac{売上高}{投下資本} = 売上高NOPAT比率 \times 投下資本回転率 \)

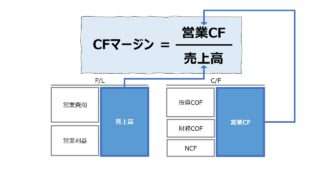

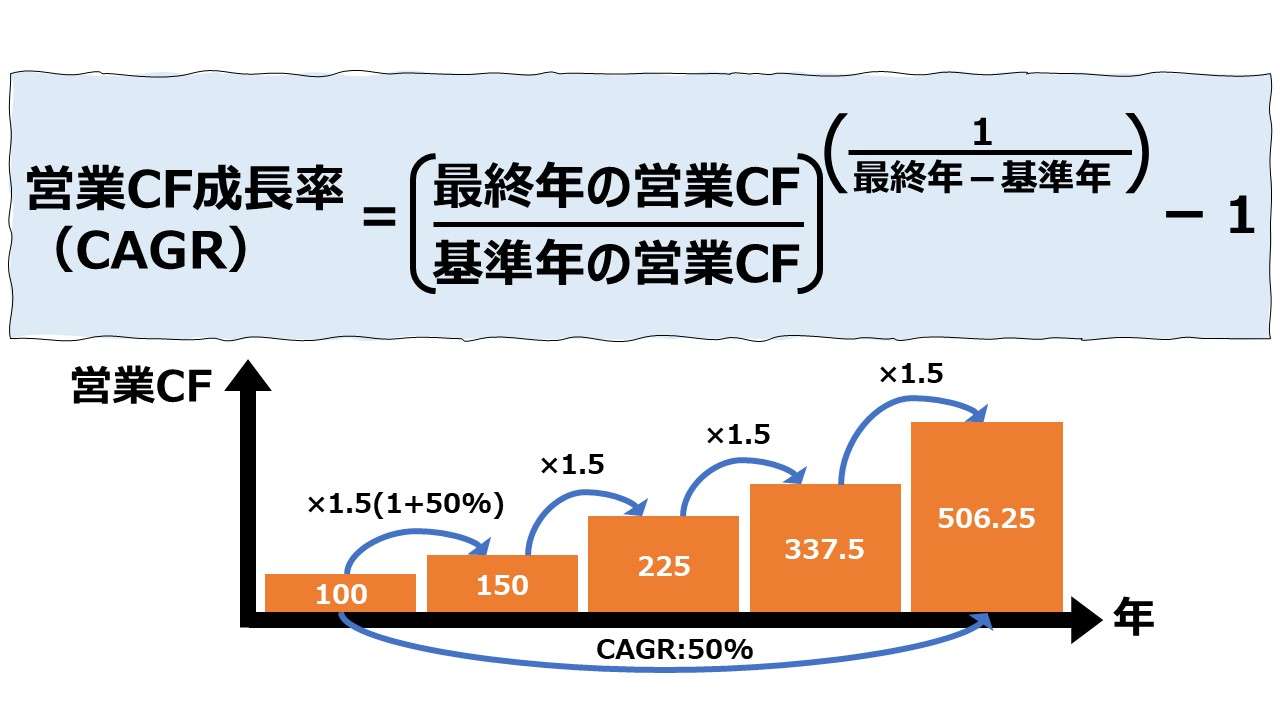

次いで、キャッシュフローに営業CFを充てるとして、CFROIをブレークダウンすると、

\( \displaystyle \bf CFROI=\frac{営業CF}{投下資本} = \frac{営業CF}{売上高} \times \frac{売上高}{投下資本} = CFマージン \times 投下資本回転率 \)

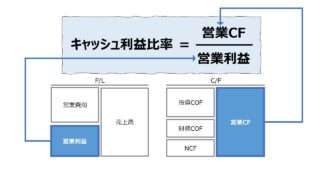

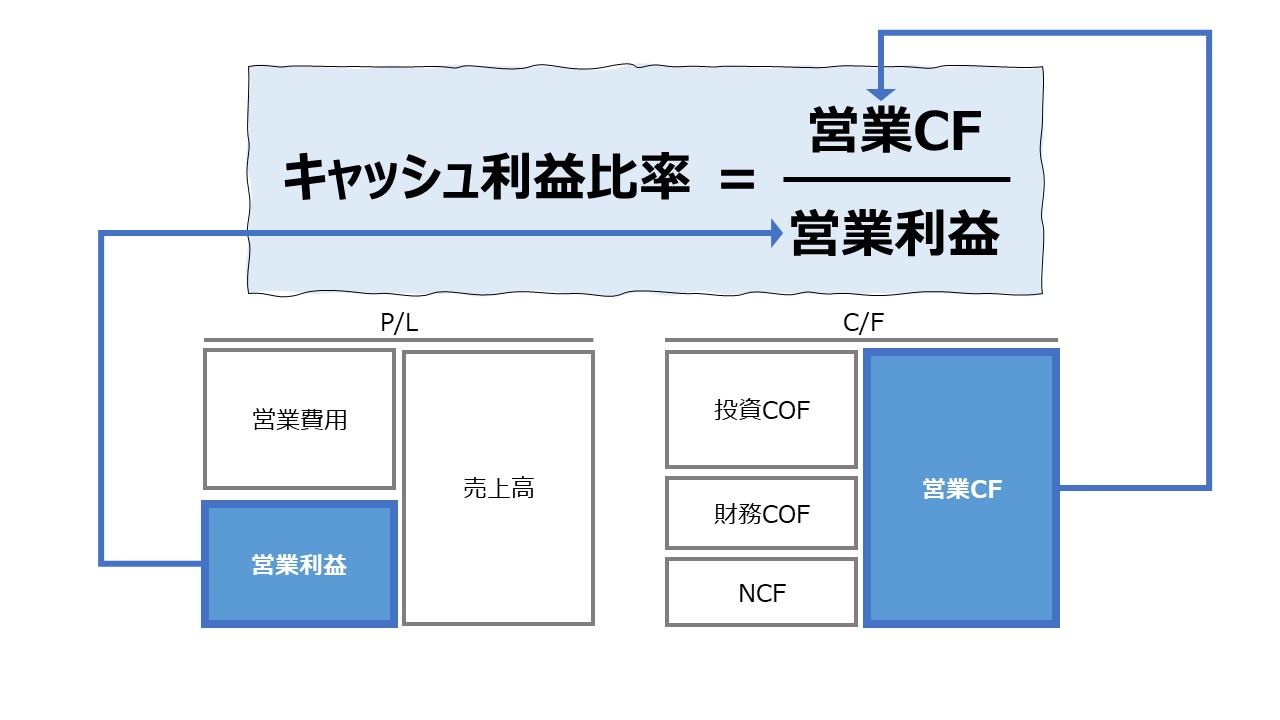

さらに収益性分析における「キャッシュフロー」と「期間利益」の違いに着目して、「営業利益」を挿入すると、

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは営業利益ベース)

となる。

「CFマージン」は、営業CFと営業利益という期間フロー情報としての「硬度」の差と、本来の「ROS」の性質に分解できることを示している。

ここまでの所で、CFROIは、❶フロー情報の硬度の差、❷ROS、❸資本効率性 に分解できることが分かった。

なお、上式において、期間損益を「営業利益」ではなく、「当期純利益」を採用しても同じ構成のブレークダウンが可能である。

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは当期純利益ベース)

ここで、「営業利益」⇔「当期純利益」間にも存在する期間フロー情報としての「硬度」を「OI・NI比率」とでも名付けておけば、CFROIの分解は最終的に次のようにまとめることができる。

(※OI: Operating Income, NI: Net Income)

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times OI・NI比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは当期純利益ベース)

次に、これまで放置しておいた「投下資本回転率」に着目する。

「投下資本回転率」の本質は、売上高回転率を評価する際に、非事業用資産をあらかじめ控除した投下資本ベースで回転率を算出している点にある。

非事業用資産も含めた実態としての回転率を測定したい場合、すなわち、非事業用資産を有効活用する意図で、できるだけこのような有効活用されていない資産を減らす動機づけをするために、非事業用資産を上式に組み込んでKPIマネジメントの一環で管理したい場合は、総資産と投下資本の関係性をひも解く必要がある。

これには、ROAからROEに進化する際、「財務レバレッジ」で総資産と自己資本をひもづけるのと同じ手法を用いる。

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{当期純利益} \times \frac{当期純利益}{売上高} \right) \times \left( \frac{売上高}{総資産} \times \frac{総資産}{投下資本}\right) \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times OI・NI比率 \times ROS \times 総資産回転率 \times 投下資本レバレッジ\)

※ROS:Return on Ssales(ここでは当期純利益ベース)

つまり、CFROIは、

| CFマージン | キャッシュ利益比率 | ❶営業CFと営業利益の硬度の差 |

| OI・NI比率 | ❷営業利益と当期純利益の硬度の差 | |

| ROS | ❸売上高に占めるマージン率 | |

| 投下資本回転率 | 総資産回転率 | ❹資本効率性 |

| 投下資本レバレッジ | ❺資本活用度 |

の5つにブレークダウンできることが判明した。

以上のことから、投下資本回転率は単独で、投下資本の売上稼得に対する効率性を評価するのに使用できるのみならず、ROICやCFROIといったKPIマネジメントの対象となる指標体系の中で、専ら、投資効率性のための評価指標としても用いることができることが分かった。

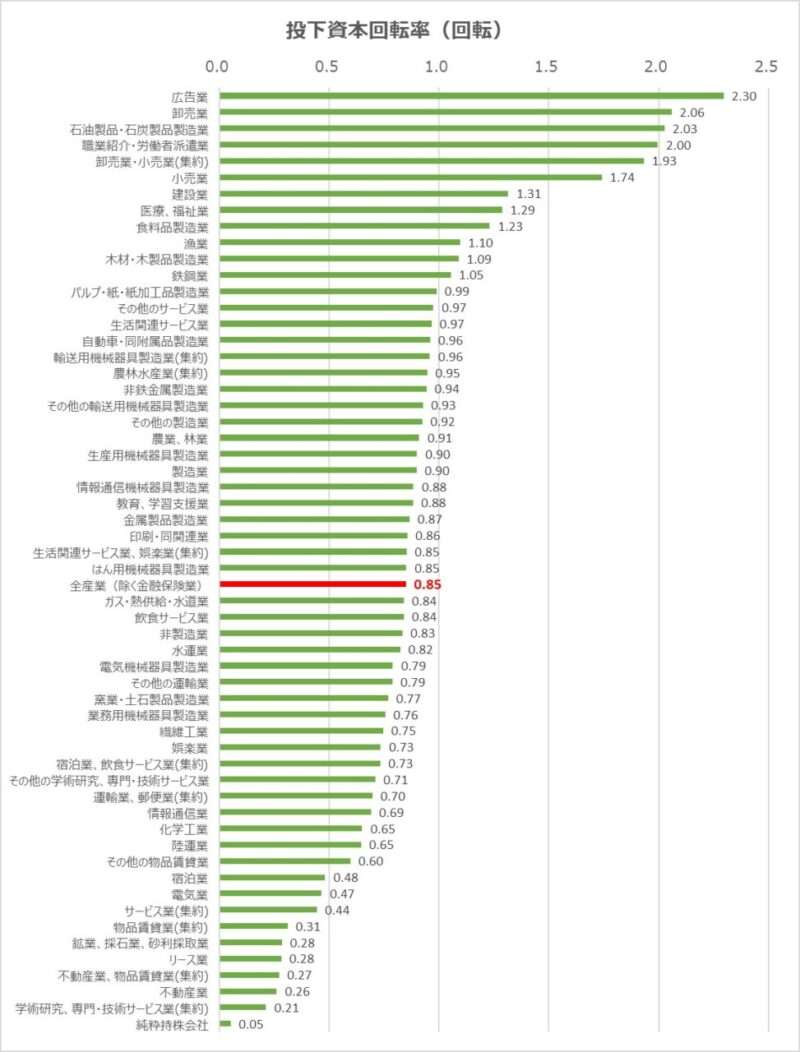

ベンチマークとしての投下資本回転率

投下資本回転率は、投下資本と売上高の相対的大きさを意味するから、業種・業態ごとに、❶収益性の違い(許容できる資産保有量の違い)、❷業績変動の安定性(自己資本を厚くする必要がある)、❸準備資産の性質の違い(持たざる経営でライトアセットで行くか、重厚長大型の設備投資を必要とするか)、等といった事業特性ごとに大きく変容する。

2021年度『法人企業統計』から、投下資本回転率の概算値を算出した。

\( \displaystyle \bf 投下資本回転率 = \frac{売上高}{\left(\frac{当期末投下資本+前期末投下資本}{2}\right)} \)

- 投下資本 = 他人資本+自己資本

- 他人資本 = 有利子負債 = 金融機関借入金(流動)+その他の借入金+社債+金融機関借入金(固定)+その他の借入金

- 自己資本 = 資本金 + 資本準備金 + その他資本剰余金 + 利益準備金 + 積立金 + 繰越利益剰余金 – 自己株式 + その他

以下は、業種集約されたリストである。

TOP3の特性を見てみると、❶は千差万別なため特筆すべき特徴は見られず、❷は、業種平均から見ると、相対的に自己資本比率が厚いことが分かる。これは逆説的に、業績変動の振れ幅が大きい業種であることを示している。

❸については、広告業・流通業については、ライトアセットの傾向が強い性質が現れているが、建設業については、どちらかというと資本集約的であるため、資産(裏返しで投下資本)を豊富に利用する必要があった。事業特性の転換がなされつつある(建設コントラクト形式の変化等)現状をある程度反映していると思われる。

以下は、全業種ごとのリストである。

ライトアセットで回転率重視のビジネスは上位に、大型設備投資を要するインフラ型ビジネスは下位にあることが分かる。

そこで、投下資本回転率をベンチマークと比較して判断するためには、業種別平均値を参照したうえで、

と考えると分かりやすいだろう。

シミュレーション

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「営業利益」「当期利益」「営業CF」「短期有利子負債」「短期借入債務」「1年内返済長期借入債務」「長期有利子負債」「純資産」「総資産」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

今回の分析は、CFROIツリーのブレークダウンの構成要素としての投下資本回転率を扱っている。

まず「CFROI」が波を打ちつつ右肩下がり(下方トレンド)になっていることが分かる。

次に、その下方トレンド具合が、フロー情報(P/L、C/F)側に特徴が出ているのか、ストック情報(B/S)側に特徴が現れているのかを判断することになる。

「CFマージン」側は、波を打ってはいるものの、趨勢的に下方トレンドなのかは見て取れない。一方で、「投下資本回転率」は、FY20を底にして以降はFY20以前の水準にまで回復し切れていないことが見て取れる。

事業用資産と非事業用資産の比率である「投下資本レバレッジ」はほぼ動いていないため、「投下資本回転率」の動向は、「総資産回転率」の変動からの影響度が大きいことが分かる。

結論から言うと、トヨタ自動車は、FY20以降はコロナ禍の影響により、半導体部材を中心に棚卸資産を積み増したこと、金融事業の債権が膨らんだこと等により、運転資本が膨らみ、結果として営業CFを下押しした。

また、設備投資を停止しなかったため、減価償却費が増加したことは、P/L上の営業利益を圧迫したが、営業CFにはプラスに逆作用したことが実態の把握を難しくしている。

ここまでの分析過程を総括すると、

「CFROIは下方トレンドにある。主な要因は、運転資本の水膨れが、営業CFと総資産回転率に対してマイナス方向に作用している」と結論付けることができる。

その中で、投下資本回転率の動きは、投下資本レバレッジに変化がないため、捜査員回転率の悪化をそのまま反映して、徐々に売上稼得に対する効率性を落していることを示唆していることになる。

SUM関数、スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント