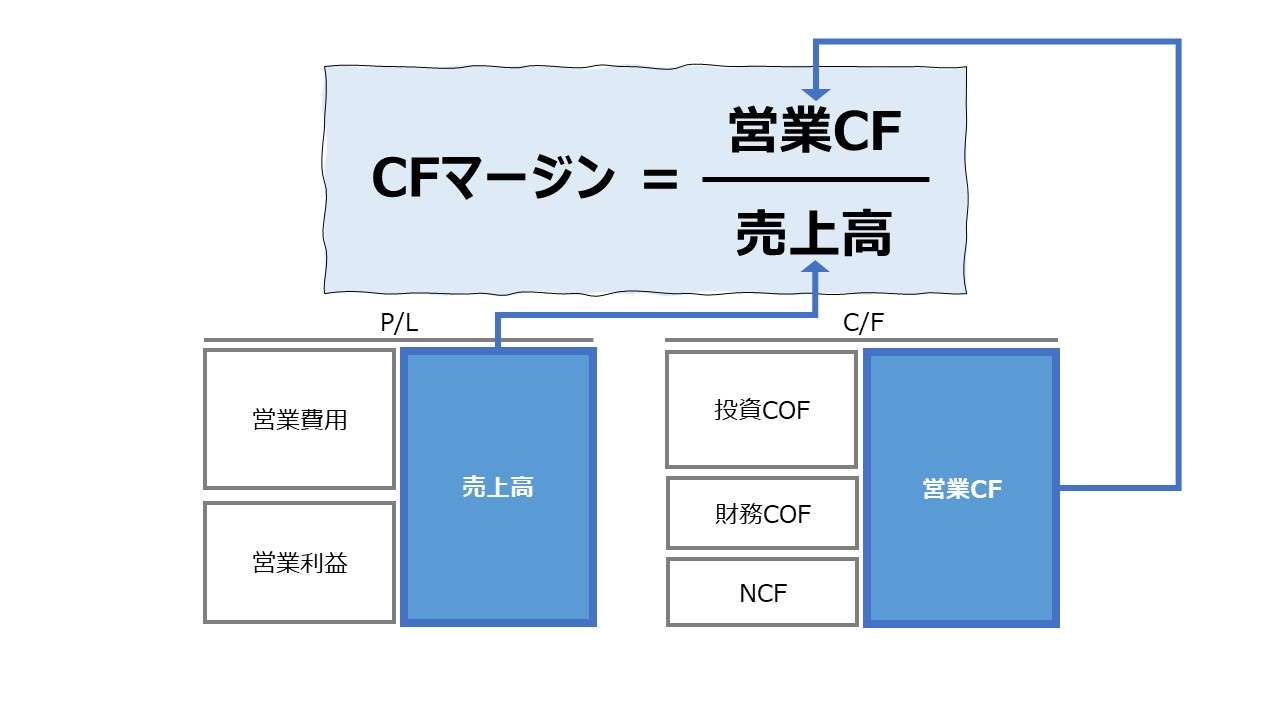

計算式

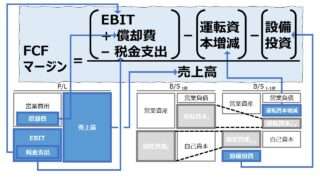

キャッシュフローマージンは、「営業キャッシュフローマージン」「売上高営業キャッシュフロー比率」とも呼ばれ、一般的には売上高と営業キャッシュフローの比率から、企業の収益性と財務健全性の両方を同時に見るために用いられる。

英語では、Cash Flow Marginと表記する。マージン(margin)の原義は、差や端、余裕であることから、会計の世界では、マージンの語だけで、収益と費用の差額概念である利益や、収入と支出の差額概念であるネットキャッシュフロー(NCF)のことを指す。

それゆえ、「売上高営業キャッシュフロー比率」という長々しい名前も「CFマージン」まで短縮・略記することができる。

営業CFの売上高に占める割合(構成比)は百分率で表すのが一般的であるから、単位には専ら「%」が用いられる。

なお、P/Lの段階利益概念と同様に、キャッシュフロー概念にも複数の定義があるため、下式では一般的なキャッシュフロー表記を用いると、

\( \displaystyle \bf CFマージン=\frac{CF}{売上高} \)

という概念的な計算式で表現されることになる。

分子にCFというC/F項目、分母に売上高というP/L項目、即ち分子分母共にフロー情報をとるので、データ取得期間を分子分母で統一さえしておけば、単純な割り算だけで求めることができる。例えば、月次・四半期・半期・年度等である。年度以外の期間を用いても、12倍とか4倍するという補正は必要ない。

例

CF 200

売上高 1600

\( \displaystyle \bf CFマージン=\frac{200}{1600}= 12.5\%\)

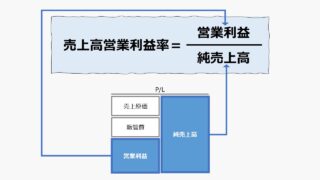

類似指標として、分子を分母と同じくP/L項目から採取したものでは売上高営業利益率などがある。

定義と意味

キャッシュフローマージンは、売上高に対するキャッシュフローの構成比であることから、売上高に対する利益の構成比である売上高利益率(ROS)と同様に、事業収益性や本業の利益率(儲かり度、利益体質)を測る指標として、一般的には収益性分析にカテゴライズされる指標として認識されている。

単に収益性分析を行うなら、売上高と同様に損益計算書(P/L、I/S)から取得できる営業利益(またはその他の段階利益概念でもよい)を用いた売上高営業利益率で事足りるにもかかわらず、わざわざキャッシュフローマージンを持ち出したくなる根源的な理由(本質)にフォーカスして説明する。

ここでは説明を簡明にするために、利益概念には「営業利益」、キャッシュフロー概念には「営業CF」を用いて両者を比較対照する。

従来は、本業からの利益である営業利益の売上高に対するマージン率で事業収益性を評価していた。しかし、営業利益をはじめとする会計的利益(期間損益)の本質として、収益-費用=利益 という差額概念が常に付きまとうことになる。

ある一定の会計期間だけ利益を上げるために、経過勘定を操作したり、前年度までに引当金を大幅に積み増しておいたり、当期に在庫を積み上げておけば、帳簿上の費用は一時的に低く抑えることができ、キャッシュフローに比して容易に利益を意図的な形で創出することができる。

さらに、そうした一時的な費用操作は、将来の収益性を損なうことが多い。例えば、売れもしない在庫を積み上げて、将来に多額の在庫廃棄損を計上せざるを得ない状況になったり、きちんと代金回収することも覚束ない信用力に欠けた取引先に商品を販売することで、将来時点における多額の貸倒損失を計上せざるを得ない状況に追い込まれたりする可能性がある。

もし仮に、ここで営業利益の代わりに営業CFを用いた収益性分析指標(キャッシュフローマージン)を採用すれば、上記で例証した、在庫の意図的な積み増しや、代金回収漏れ等は、いずれも営業CFの減少項目に該当することから、当期のキャッシュフローマージンの低下に直結する。

すなわち、当期のキャッシュフローマージンを観察しているだけで、将来の営業利益率の悪化をある程度予測することができる、いわゆる事業収益性の予見可能性が高い指標として実用性が高い指標となるといえる。

さらに、目先の利益は上がっているのに、将来の資金回収が覚束なくなり、”勘定合って銭足らず”、”黒字倒産”という憂き目に遭わないように、事業収益規模に対するキャッシュインフローの相対的大きさから、資金繰りの緊迫度と必要度を精査する必要性がある。

その時、現状の売上規模から定期的にどれだけのキャッシュインフロー(具体的には営業CFなど)が見込めるかを知ることは、資金繰り計画の重要な情報となるのである。

なお、最後におまけ情報であるが、営業CFでもグロスキャッシュフローでも、計算要素に減価償却費などの非現金支出費用の調整が含まれているから、例えば、不況時に営業赤字に転落しても、キャッシュフローはプラス値(正数)を維持していることが多い。

数値分析を行う際に、安易に正負の数が逆転しにくいというのは大きな利点となり得る。同一企業の複数会計期間の比較分析(趨勢分析・時系列分析)や、同業他社間の比較分析において、プラスマイナスの値が飛び交って、対比がやりにくい状況が生まれにくいというのは、実務的には大変助かるものである。

- 事業収益性の予見可能性が高い

- 資金繰り計画のための有用性が高い

- 業績悪化時にマイナス値になりにくく、比較可能性が高い

上記のような強烈なメリットが存在するにもかかわらず、財務分析の世界から売上高営業利益率がキャッシュフローマージンによって駆逐されていないのもまた事実である。

キャッシュフローマージンの認知度がそもそも低いこと以外にもそれなりの理由がある。

まず、キャッシュフローマージンの成り立ちは、分子がキャッシュフロー項目で、分母が収益項目であることから、計算式としての割り算(商)として分子分母の構成に不整合があることが挙げられる。

仮に、一般的用例に即して分子に営業CFを採用した場合、営業CFの増減理由が、すべて売上起因ではないことの影響が大きいのである。例えば、仕向国の違いに拠る税率変更(税効果会計の影響含む)や、金利変動によっても営業CFは大きく影響を受けるが、それらはいずれも売上高の増減が直接的な要因では決してない。

これは、売上高利益率(ROS)の計算として、経常利益や税引前利益、当期純利益といった段階利益を採用した場合に生じる費用収益計上のアンマッチより、期間損益計算とキャッシュフロー計算(収支計算)間に生じるアンマッチの方が大きいことからも理解できる要素である。

さらに、実務的な観点として、キャッシュフローマージン計算要素たるキャッシュフロー項目は、上場企業ならば作成が義務付けられているキャッシュフロー計算書(C/F、C/S)が実在するならばデータ取得しやすいが、数的に圧倒的に多い非上場企業(または有価証券報告書の提出が義務付けられていない企業)の場合、そのほとんどが、分析者の任意規定に基づくキャッシュフロー情報を適用せざるを得ない。

このことは、一般的には、計算されたキャッシュフローマージンに対する他社比較分析の困難性を伴わせる大きなデメリットとなる。

これらの点において、どうせプロフォーマ指標(法定開示情報に基づかない財務会計情報)を用いるならば、営業CFに拘泥するするのではなく、営業CFより相対的にP/L項目に寄り添ったキャッシュフロー概念であるグロスキャッシュフローなどを用いることも十分に考えられる。

- 計算結果としての「%」が数学的に純粋な構成比率とはなり得ない

- キャッシュフロー情報取得のハードルが高いことがある

解釈と使用法

相対的指標としての使い方

厳密に数学的な構成比としてキャッシュフローマージンは計算されない。あくまで時系列分析として、あくまで他社比較分析上の相対的比較(例えば、倒産企業の同数値の検証を含む)として、相対的指標(比較値としての分析)の取り扱いをする。

例:過去において、キャッシュフローマージンが25%を切ったときは、資金繰り悪化により資金調達することが多かった、業界平均のキャッシュフローマージンが40%なのに、自社が20%なのは事業収益性か財務安定性のどこかに問題がある可能性が高い

キャッシュフロー投資利益率(CFROI)のブレークダウン

計算されたキャッシュフローマージンは数学的厳密性を持った構成比データではない。あくまで、経験論的に比較分析され得るデータでしかない。よって、キャッシュフローマージンを何%にするために、例えば、分子分母の営業CFや売上高の目標値をいくつに設定するかというKPIマネジメントに用いることは適切ではない。

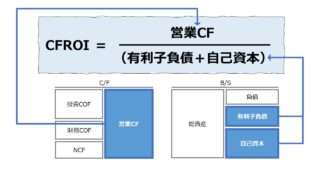

ROE(自己資本利益率)をいくつかの分析指標に分解する有名なデュポンチャートに倣って、キャッシュフロー投資利益率(CFROI)も、いくつかの分析指標にブレークダウンすることができる。

この時、CFROIのブレークダウンの構成要素のひとつして、キャッシュフローマージンを用いることは十分に実務的である。

CFROIのブレークダウンの詳細は、「キャッシュフロー投資利益率(CFROI: Cash Flow Return on Investment)」を参考にして頂き、ここでは、ブレークダウンの構成要素にキャッシュフローマージンがきちんと収まっていることを式展開で確認しておくに留める。

https://management-accounting.biz/cash-to-income-ratio/

キャッシュフロー投資利益率(CFROI)を、確実に管理可能なKPIとするべく分解していく。ここでは、キャッシュフロー概念に営業CFを採用している。

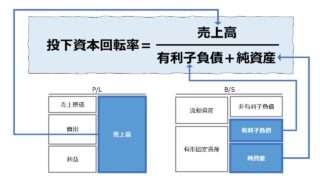

\( \displaystyle \bf CFROI=\frac{営業CF}{投下資本} = \frac{営業CF}{売上高} \times \frac{売上高}{投下資本} = CFマージン \times 投下資本回転率 \)

これは、CFROIを、収益性分析として、売上高ベースのキャッシュ創造力、すなわち売上高キャッシュ比率である「CFマージン」と、効率性分析として、投下資本ベースの売上高回転率に分解していることを意味する。

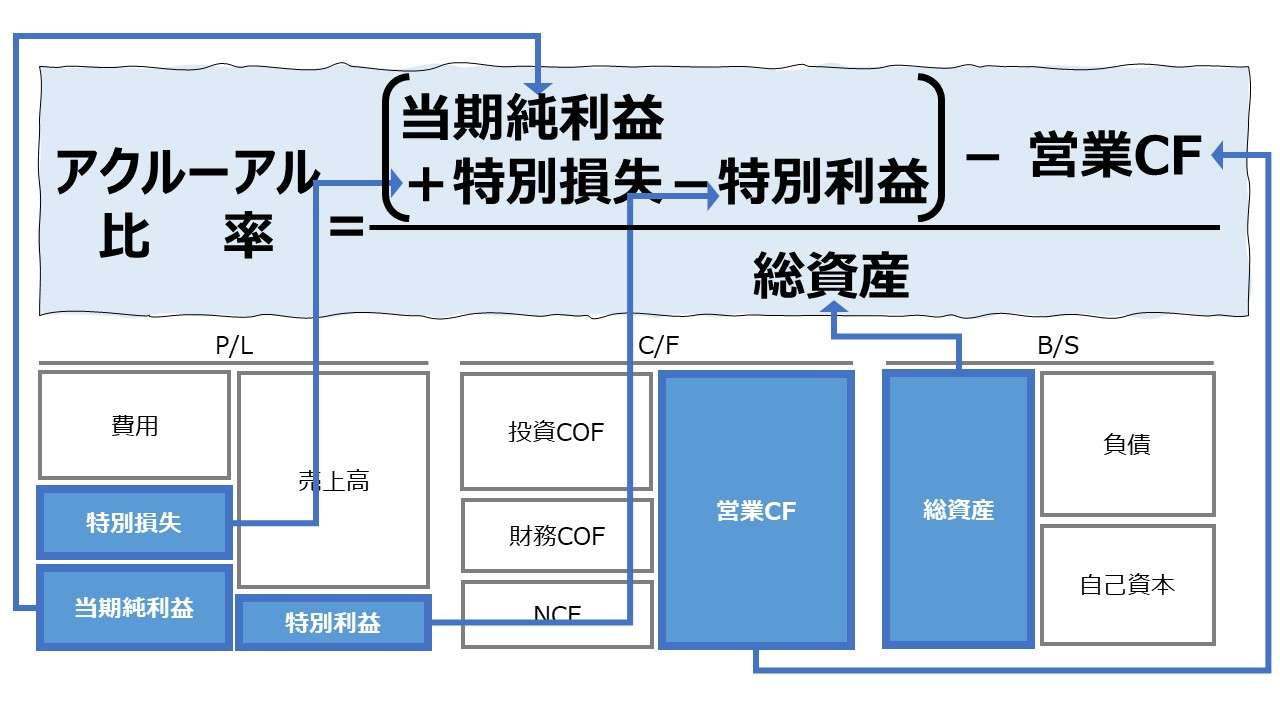

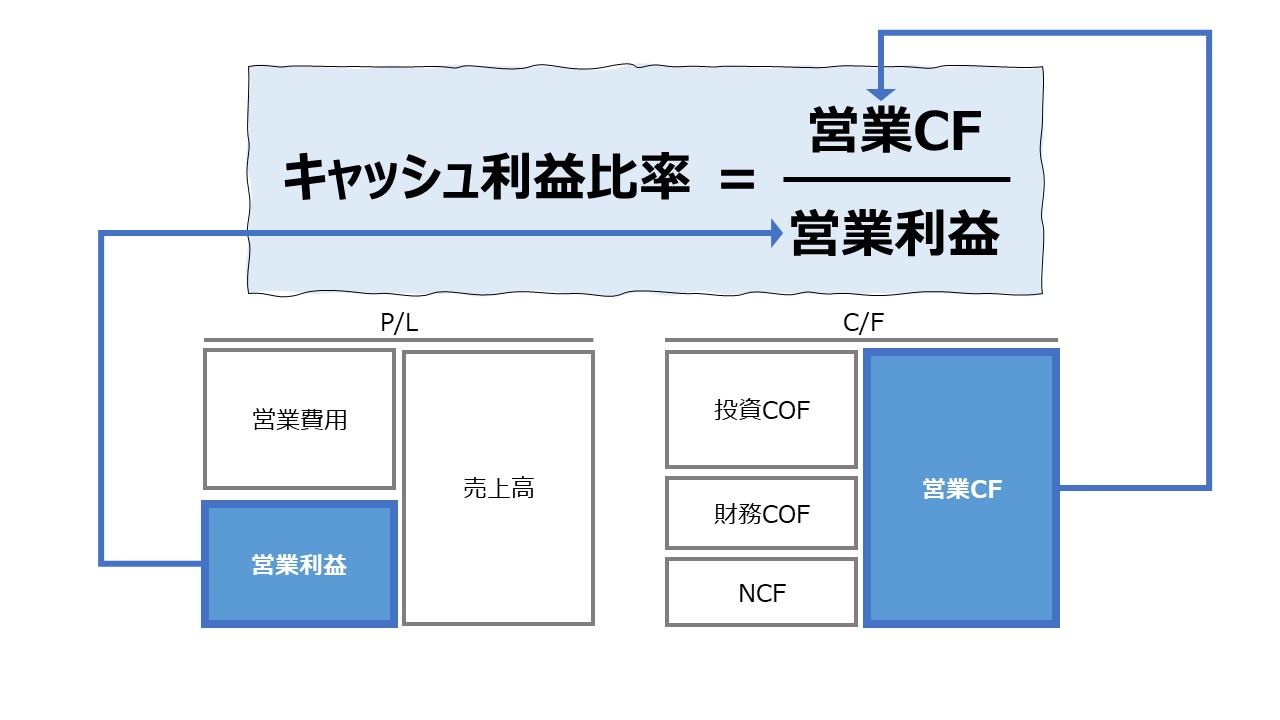

収益性分析における「キャッシュフロー」と「期間利益」の違いに着目して、「営業利益」を挿入すると、

\( \displaystyle \bf CFROI = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \times \frac{売上高}{投下資本} \)

\( \displaystyle \bf CFROI = キャッシュ利益比率 \times ROS \times 投下資本回転率 \)

※ROS:Return on Ssales(ここでは営業利益ベース)

となる。ここから、

\( \displaystyle \bf CFマージン = \left( \frac{営業CF}{営業利益} \times \frac{営業利益}{売上高} \right) \)

\( \displaystyle \bf CFマージン = キャッシュ利益比率 \times ROS \)

※ROS:Return on Ssales(ここでは営業利益ベース)

という風に考えることができる。

「CFマージン」は、営業CFと営業利益という期間フロー情報としての「硬度」の差と、本来の「ROS」の性質に分解できることを示している。

ここまでの所で、CFROIは、❶フロー情報の硬度の差、❷ROS、❸資本効率性 に分解できることが分かった。そして、CFマージンはその前半の❶❷を明らかにする立場にあることも明確になった。

- CFROIを見る際に売上高のキャッシュ創造力としての収益性を測る

- CFマージンは、さらに、キャッシュ利益比率とROSに分解することができる

シミュレーション

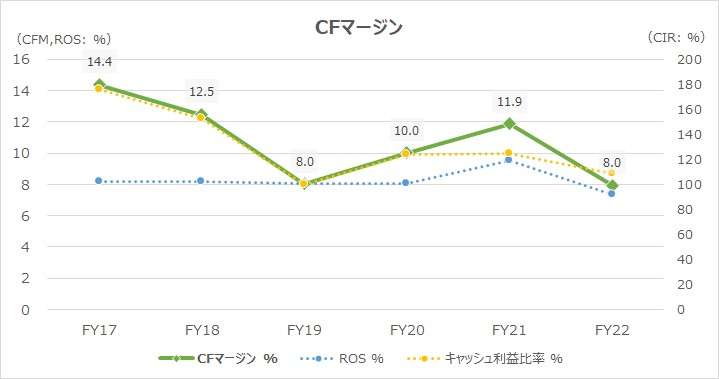

以下に、Excelテンプレートとして、FY17~FY22のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「営業収益」「営業利益」「営業CF」に任意の数字を入力すると、表とグラフを自由に操作することができる。

これらの値は、EDINETにて公開されている有価証券報告書から取得したものである。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

さすがトヨタというべきか、上掲の推移グラフには新型コロナ禍期間が含まれているにもかかわらず、売上高営業利益率(ROS)の高い収益安定性にまず目を奪われる。

キャッシュフローマージンの変動は、ほぼキャッシュ利益比率の増減と同期がとられている。この営業利益ベースのキャッシュ利益比率の変化の要因として考えられるのは、

❶運転資本増減

❷金利変動

❸税額変動

辺りであることが多い。

本件は、ほぼ❶に変動要因が見られる。

新型コロナ禍以後の動きにフォーカスして要因分析を行ってみる。

FY19-20は、売上高営業利益率は不動だが、キャッシュ利益比率の上昇に伴い、CFマージンが増加した。これは、売上減による営業債権の縮小→運転資本減少→営業CF増加につながるという波及効果の連鎖で説明できる。

FY20-21は、キャッシュ利益比率は変動が無かったものの、ROSが増加したことによりCFマージンが増加した。これは、売上が戻ったことによる増益効果を一部、売上債権と棚卸資産の増加が相殺したことによる。

新型コロナ禍によるサプライチェーンの乱れで、自動車各社は半導体部材を中心とする在庫積み増しに傾注したことは記憶に新しい。

FY21-22は、ROSよりCFマージンの落ち込みの方が大きくなった。これは、営業活動の再起動により、自動車販売を中心とする金融債権の増大が大きく運転資本増加に寄与したことによる。

ここから、トヨタ自動車の新型コロナ禍移行の動向として、運転資本増減がCFマージンの動向に大きく影響していることが分かる。

これは、高水準の収益構造と頑強な財務基盤により、ROSの安定化とそれがもたらす配当政策の安定化を図りつつ、運転資本構成を上手にコントロールしながら、CFマージンの大きな振れをあの手この手で防いでいる手腕を窺い知ることができる証左である。

スパークスライン

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

コメント