計算式

総合レバレッジ(DTL)は、「総レバレッジ係数」という和訳があてられることもある。

DTL は、DCL: Degree of Combined Leverage と呼ぶこともある。

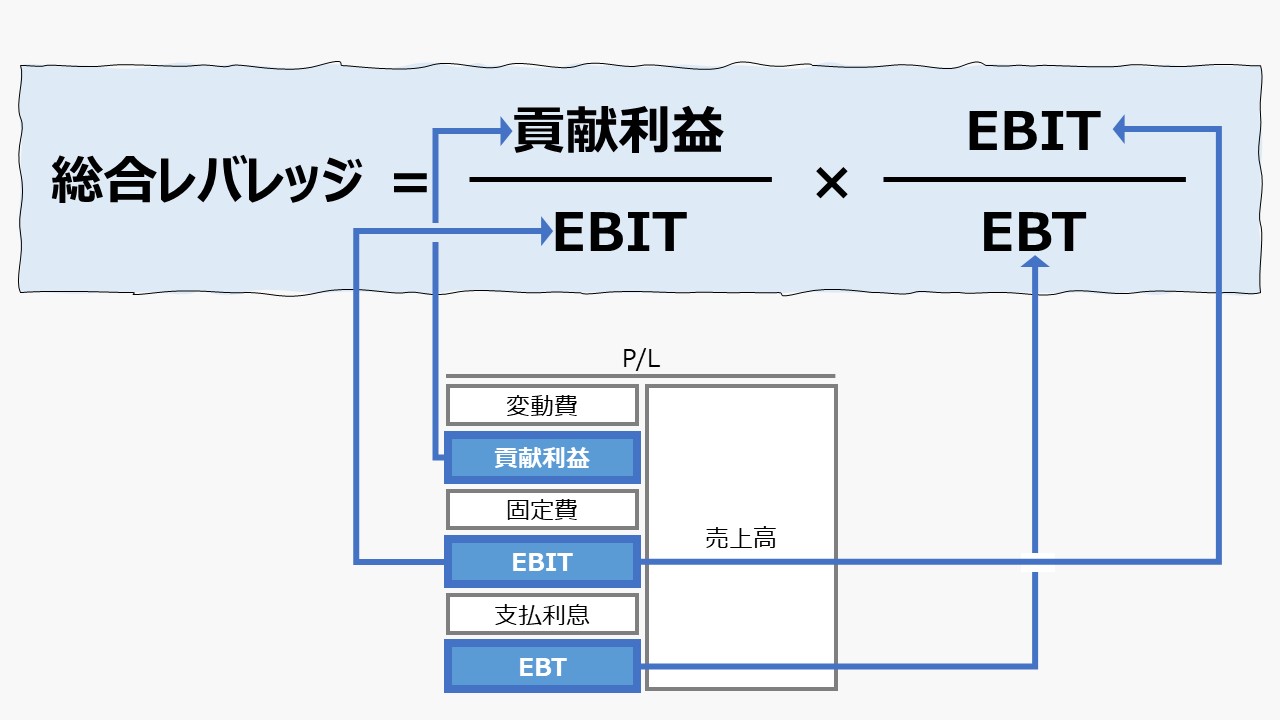

(1) \( \displaystyle \bf 総合レバレッジ=DOL \times DFL \)

\(~~~~ \displaystyle \bf = \frac{EBITの前年増加率 }{ 売上高の前年増加率 } \times \frac{ 当期純利益の前年増加率}{EBITの前年増加率} \)

\(~~~~ \displaystyle \bf = \frac{ 当期純利益の前年増加率}{ 売上高の前年増加率 } \)

(2) \( \displaystyle \bf 総合レバレッジ=DOL \times DFL \)

\(~~~~ \displaystyle \bf = \frac{貢献利益}{EBIT}\times \frac{EBIT}{EBT} = \frac{貢献利益}{EBT} \)

(1)式の当期純利益の代わりに、一株当たり利益(EPS)が用いられることもある。

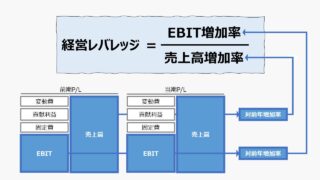

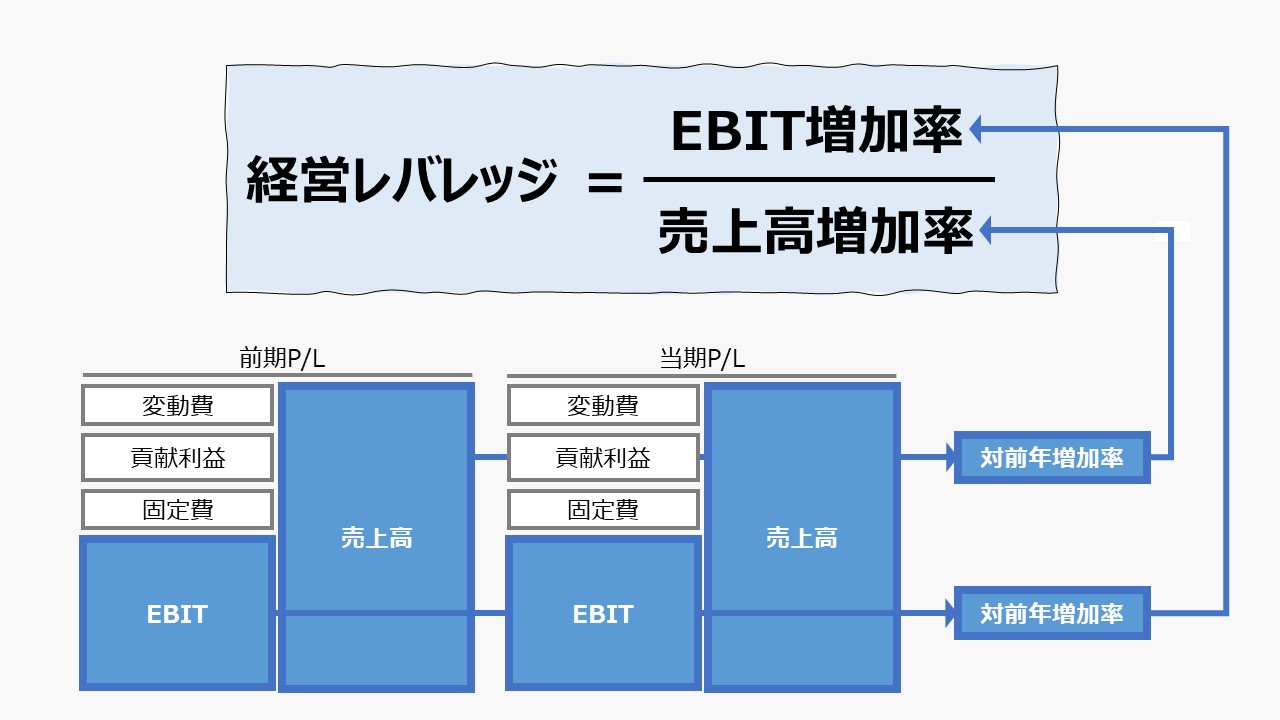

経営レバレッジは、売上高を1単位増やすことで、どれだけEBITが増えるかの倍率を表したものである。

2期間の収益・利益増減額が入手できる場合は(1)式が使える。

当期または前期の数値しか使えない場合は(2)式を用いる。

変動費率、固定費発生額、支払利息、税率 が2期間にわたって不変である場合のみ、(1)式と(2)式の結果は一致する。

- DOL: Degree of Operating Leverage(経営レバレッジ)

- DFL: Degree of Financial Leverage(利益の財務レバレッジ)

- 売上高:本業による財・サービスによる収益

- 貢献利益:売上高 - 変動費

- EBIT: Earnings before Interest and Taxes(利息及び税金控除前利益)

- EBT: Earnings before Taxes (税引前利益)

- 当期純利益:当期の収益から法人税を含む全ての当期費用を差し引いたもの

注)「売上高 - 変動費」で得られる利益概念を、「限界利益」「変動利益」と呼ぶ場合もある。ここでは、「貢献利益」を含めてすべて同一のものとして扱う。

定義と意味

「経営レバレッジ(DOL)」は、固定費を有効活用して、小さい売上高の増加が、大きい利益の増加をもたらす効果がどれくらいあるかを見る指標である。

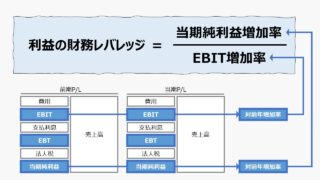

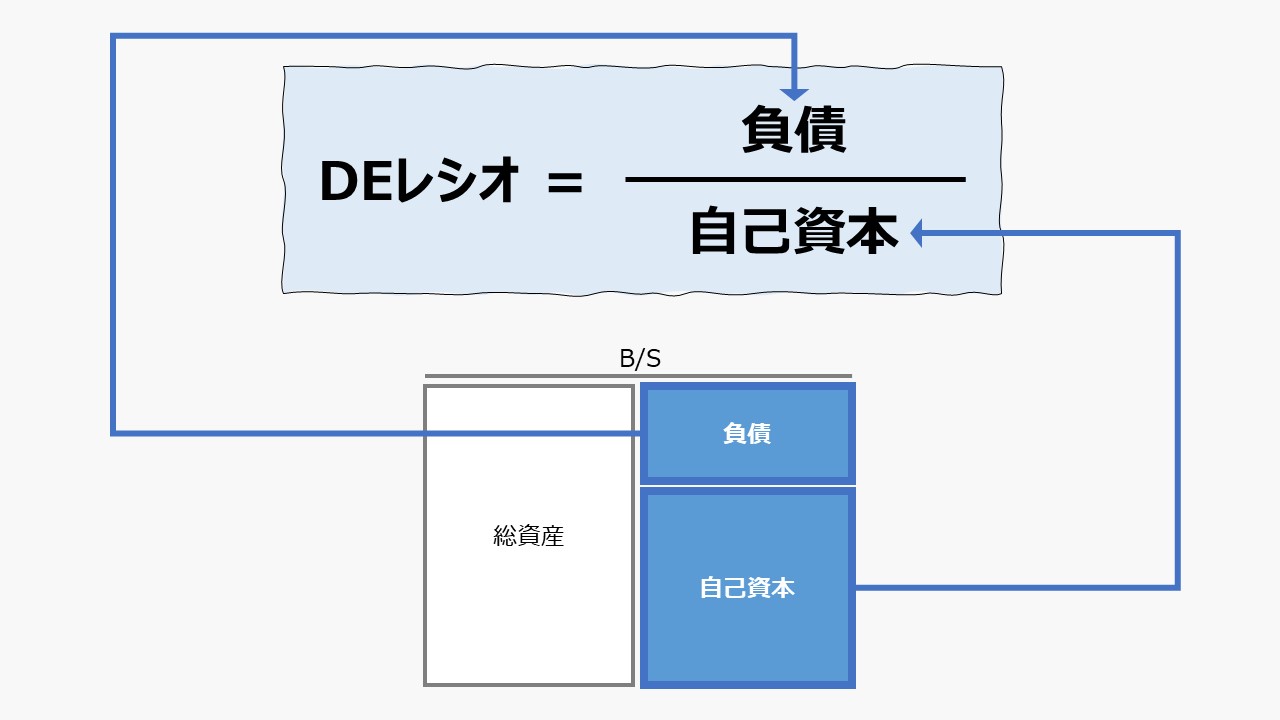

「利益の財務レバレッジ(DFL)」は、固定費の一種である支払利息を有効活用して、小さい売上高の増加が、大きい利益の増加をもたらす効果がどれくらいあるかを見る指標である。

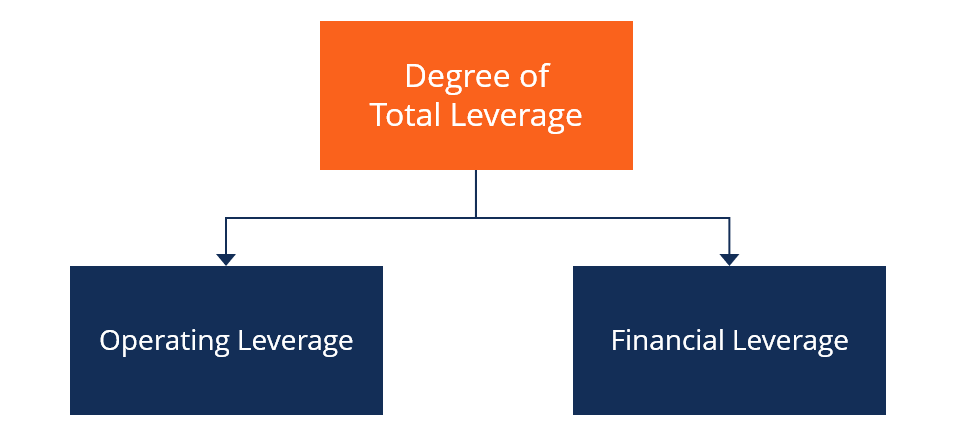

この2つを掛け合わせた「総合レバレッジ(DTL)」は、オペレーショナルコストと財務コストのそれぞれに含まれている固定費が売上高の増加に対して比例的に増えない性質を利用している。

一方で、損益分岐点を下回る売上高になった場合は、先に投下した固定費は先行投資として、売上高から投下資金を回収できずに大きく赤字になるリスクも高まる。

よって、DOL・DFLを問わず、レバレッジを高くすることは、一般的にハイリスク・ハイリターンであるといえる。

DTL = DOL × DFL という式を見たときに、

DOLは、固定費を先行投資することで、売上高の増加を経由して、当期純利益を増やそうとする活動の効果の程度を示している。

DFLは、有利子負債による資金調達をもって先行投資することで、売上高の増加を経由して、当期純利益を増やそうとする活動の効果の程度を示している。

CVP分析でも明らかなように、一旦、損益分岐点を上回る収益に到達すると、固定費比率が高い企業は、そうでない企業に比べて、増益率が高くなる。なぜなら、売上高が増えていっても、固定費発生額はそのままなので、売上高1単位当たりの固定費負担額が徐々に小さくなっていくからである。

別の言い方をすると、固定費は、一旦、売上高が損益分岐点を超えると、売上高の増加率より利益の増加率を大きくし、損益分岐点を下回ると、売上高の減少率より利益の減少率を大きくする効果を持つ。

固定費は、売上高が実際に計上される前に支出がすでに決まっているものが大半である。つまり、時間軸で見ると、収益が上がる前の先行投資は固定費である、ということができる。

ここから、先行投資のリスクをとって、売り上げを拡大したいという経営者のビジネスチャンスに賭けた勝率を実際に獲得した(またはできなかった)利益の増分で評価するのがレバレッジ係数であるともいえる。

「利益の財務レバレッジ(DFL)」が、負債の活用による「支払利息」という固定費がEBTの増加どれだけ貢献しているかを表すのに対し、「経営レバレッジ(DOL)」は、支払利息を含む全固定費が売上高の増加を経由して、EBITの増加にどれだけ貢献しているかを表す。

総合レバレッジ(DTL)は、この2つの指標を掛け合わせた効果を一つの数字で表せるため、事業固定費と支払利息、オペレーションと資金調達の両面での固定費のリスク・リターンのバランスの妙を、他社とワンステップで比較するときに便利である。

解釈と使用法

「総合レバレッジ」は、過去実績をベースに、このままEBITと固定費・支払利息の相関関係が一定だと仮定した場合、追加的に固定費・支払利息を投下すると、将来の利益水準がどれくらい増加するかを予測するためのツールとして使用される。

ただし、将来の増益の可能性とリスクのバランスを見る指標であり、絶対的な固定費水準を示してくれる指標ではない。

負債の貸手は、企業に対する貸付が法と契約により守られているため、売上高や利益の水準から直接的なリスクを負うことはない。

貸付金が貸し倒れになることを防ぐためには、抵当権をつけるとか、コベナンツを結ぶなど、自衛策を事前に講じることができるからである。

しかし、資本主(株主)は、最終的な企業業績(売上や利益)の結果に責任があり、投資が回収できなくなるリスクから逃れることはできない。

資本主が投資意思決定を行うにあたり、資金調達面でDFLを、事業リスク管理面でDOLに配慮しつつ、目標とする利益計画を達成するために、借入計画と投資計画(経費の支出計画)を立案するさいの参考指標として使う。

業種、市場競争環境、事業サイクルの成熟度により、資金需要の大きさと、顧客の需要の大きさは千差万別のため、一概に、DTLがどの水準が望ましいか決めることは難しい。

同業他社や、自社の過去実績といったベンチマーク指標と比較して、自社が相対的にどれくらいの財務・事業リスク(固定費をカバーできないほどに売上が減少するリスク)を負っているのかは明らかにすることができる。

逆に、この指標が、同業他社や、自社の過去実績といったベンチマーク指標に対して、小さい値であるにもかからず、同じ程度の利益水準を達成している場合には、もう少し財務・事業リスクを負うことで、さらなる増益を図ることの反作用は小さい可能性がある。

あくまで、現在の負債・支払利息と当期純利益の間の相関関係が同じと仮定し、負債を増やすことで当期利益を最終的にどれくらい増やすことができるかのシミュレーションであるため、相関関係が一定である、という強い仮定が必要である。

現代においてそういう都合の良い市場はもう残されていないのかもしれないが、市場競争がそれほど激しくなく、技術や需要の変動があまり大きくない場合は、この係数による予測の妥当性は高いかもしれない。

シミュレーション

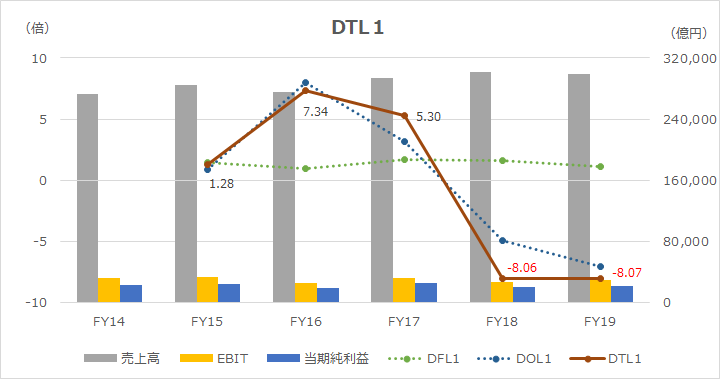

以下に、Excelテンプレートとして、FY14~FY19のトヨタ自動車の実績データをサンプルで表示している。

入力欄の青字になっている「期間」「売上高」「売上総利益」「当期純利益」「法人税等」「支払利息」に任意の数字を入力すると、表とグラフを自由に操作することができる。

どんな入力をしても、元ファイルが壊れることはない。入力し直したい、元に戻したい場合は、画面を更新(F5押下など)すれば、初期値に戻る。

自分の手元でじっくり検証したい場合は、上記のダウンロードボタンから、Excelをダウンロードすることをお勧めする。

上記サンプルのトヨタ自動車は、実際には毎年の変動費率、固定費発生額、法人税率が異なるため、計算式(1)(2)共に、「経営レバレッジ」の値が毎年一致することはない。かつ、計算式(1)と(2)が各年ごとに一致することもない。

なお、決算開示資料から、貢献利益(変動費と固定費の区別)情報を得ることは難しいため、貢献利益の近似値として、「売上総利益」を代用している。

「総合レバレッジ1(DTL1)」において、FY17以前と、FY18以降とでは、大きくレバレッジの係数が変化している。DFL1がそれほど動いたわけではなく、DOL1が大きく値を減らし、マイナス圏に突入している。

固定費(先行投資)が足元の売上高にすぐ結びつかない、中長期的な投資(CASEなど)へ、投資内容が変わっていった兆候を表しているのかもしれない。

「総合レバレッジ(DTL2)」において、レバレッジ係数が漸増している。じわじわと固定費投資の効果が発揮されている堅調な印と読むのが適切かもしれない。

DFL2が大きくならず(むしろ一定)、DTL2を増やしていることは、借り入れによる資金調達に頼らない投資を心がけていることが窺われる。

なお、上記の支払利息は、金融セグメントの金融費用としての支払利息を含まない。

参考サイト

同じテーマについて解説が付され、参考になるサイトをいくつか紹介しておく。

![[財務諸表分析]比率分析指標の体系と一覧](https://management-accounting.biz/wp-content/uploads/2020/07/financial-analysis-system.jpg) [財務諸表分析]比率分析指標の体系と一覧

[財務諸表分析]比率分析指標の体系と一覧

| 1 | 財務諸表分析の理論 | 経営分析との関係、EVAツリー |

| 2 | 成長性分析(Growth) | 売上高・利益・資産成長率、持続可能成長率 |

| 3 | 流動性分析(Liquidity) | 短期の支払能力、キャッシュフロー分析 |

| 4 | 健全性分析(Leverage) | 財務レバレッジの健全性、Solvency とも |

| 5 | 収益性分析(Profitability) | ROS、ROA、ROE、DOE、ROIC、RIなど |

| 6 | 効率性分析(Activity) | 各種資産・負債の回転率(回転日数)、CCC |

| 7 | 生産性分析(Productivity) | 付加価値分析、付加価値の分配 |

| 8 | 市場指標(Stock Market) | 株価関連分析、株主価値評価 |

コメント